Что такое кредиторская задолженность?

Содержание:

- Учет дебиторской задолженности

- Дебиторская задолженность — это

- Расчеты по налогам и сборам: счет

- Текущий счет

- Отчет об исполнении учреждением плана его финансово-хозяйственной деятельности (ф. 0503737)

- Дебиторская и кредиторская задолженности

- Учет кредиторской задолженности

- Принцип оформления долговых обязательств в бухгалтерском балансе

- Принцип оформления долговых обязательств в бухгалтерском балансе

- Кредиторская задолженность в балансе: строка 1520, что входит

- Особенности оформления в балансе

- Долг перед наемным персоналом

- Расчеты с учредителями

- Показатели деловой активности предприятия

Учет дебиторской задолженности

В законодательстве РФ не предусмотрен отдельный нормативно-правовой акт, регулирующий вопросы учета дебиторской задолженности. Она ведется в соответствии с существующими ПБУ, учетной политикой предприятия и сложившейся бухгалтерской практикой.

По МСФО учет дебиторской задолженности делается в соответствии со стандартом IFRS 9 «Финансовые инструменты». Дебиторская задолженность в балансе отображается как актив и характеризует поступление денег на счет организации в будущих периодах. Разница в учете между РСБУ и МСФО представлена в таблице.

|

Показатель |

МСФО |

РСБУ |

| Критерии признания актива | ДЗ признается, если величину выручки можно надежно оценить и существует большая вероятность получения экономической выгоды | Отсутствуют |

| Порядок признания | На дату заключения договора или проведения расчетов | На дату отгрузки продукции |

| Методы оценки | Изначально ДЗ оценивается по справедливой стоимости, с учетом прямых затрат. Впоследствии – по справедливой стоимости | Оценка определяется условиями договора |

| Отражение дебиторской задолженности в балансе |

В графе оборотных активов |

|

| За минусом безнадежных долгов | За минусом резерва по сомнительным долгам | |

| Формирование резерва по сомнительным долгам (РСД) | Определяется руководством организации. Резерв необходим для приведения ДЗ к справедливой стоимости | Вычисляется по результатам инвентаризации, формируется только в отношении конкретного долга |

| Цель инвентаризации | Выявление просроченных долгов, проведение мероприятий по сомнительным долгам, подтверждение данных баланса | Документальное подтверждение существующих обязательств компании для подтверждения достоверности отчета |

Про оборотные активы компании читайте здесь. Из-за разности в принципах признания и отражения дебиторского долга, в отчете по МСФО и отчете РСБУ будет отражаться различная сумма долга дебитора. Плюс иногда часть дебиторского долга может дублироваться и во внеоборотных активах, дополнительно указывая на его долгосрочный характер. Ниже отчеты ПАО «ЛСР» на 30 июня 2020 г. (млн. и тыс. рублей соответственно).

В пояснениях к отчетности можно найти более подробную расшифровку дебиторского долга, который главным образом приходится на пять крупнейших дебиторов компании, находящихся на территории РФ:

На отчетную дату торговая дебиторская задолженность по срокам давности распределялась следующим образом:

Зарубежные компании не имеют отчетность по РСБУ. Они отчитываются только по МСФО, и в балансе при отражении задолженности дебиторов используется слово «нетто», т.е. очищенная от безнадежных долгов. Для примера можно посмотреть баланс Apple с (млн. долл.)

С целью минимизации риска невозврата долгов от дебиторов и, как следствие, риска получения убытка, предприятия должны создавать финансовый резерв. Согласно налоговому учету, он не может быть более 10% от полученной выручки за отчетный период.

На формирование резерва оказывает влияние и срок просрочки. Он не создается, если период просрочки по погашению дебиторского долга менее 45 дней. Если просрочка составляет 45-90 дней, то резерв может быть сформирован в размере 50% от величины причитающейся суммы. Если свыше 90 дней – 100% от задолженности.

Дебиторская задолженность — это

Дебиторская задолженность — это сумма долгов, причитающихся предприятию, фирме, компании со стороны других предприятий, фирм, компаний, а также граждан, являющихся их должниками.

Проще говоря, дебиторка — это все деньги, которые по документам уже принадлежат компании, но в реальности находятся у других людей или фирм.

Главным источником дебиторской задолженности является отсрочка платежей. Ни для кого не секрет, что в мире бизнеса принята постоплата. Сначала поставляются товары или оказываются услуги, затем покупателю выставляется счет, затем происходит оплата. С точки зрения бухгалтера фирма получила доход в момент выставления счета. Эта разница во времени приводит к кассовым разрывам — несоответствии бухгалтерских доходов и реального денежного потока. Прибыльные фирмы могут постоянно испытывать проблемы с текущими выплатами, если у них не налажено управление дебиторской задолженностью.

Пример: допустим я — ИП, делающий сайты. В декабре получаю заказ на 100 тысяч рублей, выполняю работу и выставляю счет покупателю. С точки зрения бухгалтера (а главное — налоговой инспекции) я уже получил доход. Заказчик тянет с оплатой, а налоговая требует заплатить налог на прибыль. Платить мне пока нечем, и на сумму неуплаченного налога начисляются пени… Чтобы штрафов не было, мне приходится занимать деньги. Точно такие же ситуации могут происходить с оплатой аренды офиса, выплатой зарплат сотрудникам и т.п.

Расчеты по налогам и сборам: счет

Учет расчетов по налогам и сборам регламентируют законодательные нормы и действующие НПА. В бухучете все налоги и установленные сборы фиксируются на счете 68 «Расчеты с бюджетом по налогам и сборам», где по каждому из них специально открывают субсчет, объединяющий аналитическую информацию. Счет 68 предназначен для подытоживания в целом сведений по налогам, уплачиваемым фирмой, а также персоналом компании. Заметим, что только в учете НДС кроме 68-го применяется еще счет 19. С его помощью отражают входной НДС по купленным ценностям.

Читать также: Homecredit ru online bank регистрация

Выбранная предприятием система налогообложения диктует расчет того или иного налога, но все они учитываются по одному правилу: начисление к уплате в бюджет фиксируется по кредиту счета 68, а перечисление платежей по ним, т. е. уплата – по дебету. По видам налоговых отчислений обязательно ведется аналитика, обеспечивающая возможность получения оперативной информации по произведенным, просроченным или отсроченным платежам, а также начисленным штрафам и пени.

В зависимости от вида сборов корреспондирующими счетами к 68-му счету могут выступать:

- счета производственных затрат при начислении налогов, входящих в стоимость выпускаемой продукции/услуг (транспортный, земельный, на воду, плата за выбросы в окружающую среду, на приобретение ТС и др.) – Д/т 08/20/23/25/26/29/44/97 – К/т 68;

- прибыль до налогообложения (когда рассчитывают имущественные налоги, налог на рекламу и др.) Д/т 91 – К/т 68;

- счета продаж и пр. расходов (при исчислении НДС, акцизов) Д/т 90,91 – К/т 68;

- результативные счета (при расчете налога на прибыль) Д/т 99 – К/т 68;

- счета доходов физлиц (при уплате НДФЛ) Д/т 70 – К/т 68;

- счета пр. расходов или возмещения ущерба при начислении штрафных санкций при неуплате или частичной уплате налогов: Д/т 91 (73 при персональной ответственности) – К/т 68. Записью Д/т91 – К/т 68 оформляют уплату госпошлины для рассмотрения дела в суде.

На перечисление платежа составляется проводка Д/т 68 – К/т. Записью Д/т 51 – К/т 68 отражают суммы, возвращенные при переплате налогов.

При подведении итогов за рассматриваемый период сальдо счета 68 по отдельным субсчетам может быть развернутым, т. е. дебетовым и кредитовым. Это часто необходимо для большей информативности предоставляемых пользователям данных.

Текущий счет

Текущий счет в большинстве случаев можно охарактеризовать как разницу между сбережениями страны и ее инвестициями. Это сумма торгового баланса, чистых текущих переводов (денежных переводов) и чистого дохода из-за рубежа (доходы от инвестиций, сделанных за границей, плюс деньги, отправленные лицами, работающими за границей, их семьям домой, также известные как денежные переводы, минус платежи, сделанные иностранными инвесторами).

Обратите внимание, что инвестиции отражаются на счете операций с капиталом платежного баланса, но доходы от инвестиций отражаются на текущем счете. Профицит счета текущих операций увеличивает чистые иностранные активы страны на соответствующую сумму, а дефицит — наоборот

Страна с профицитом счета текущих операций, как говорят, является чистым кредитором для остального мира, тогда как наоборот ставит ее в положение чистого заемщика

Профицит счета текущих операций увеличивает чистые иностранные активы страны на соответствующую сумму, а дефицит — наоборот. Страна с профицитом счета текущих операций, как говорят, является чистым кредитором для остального мира, тогда как наоборот ставит ее в положение чистого заемщика.

Чистый кредитор потребляет меньше, чем производит, что означает, что он экономит, а эти сбережения инвестируются за рубежом, создавая тем самым иностранные активы.

Чистый заемщик поглощает больше, чем производит, что может означать лишь то, что другие страны предоставляют ему свои сбережения, создавая тем самым иностранные обязательства или страна использует свои валютные резервы.

Изменения в текущем счете США сообщаются четыре раза в год. Показатель публикуется в последний месяц каждого квартала и отражает данные за предыдущий квартал, например, баланс текущего счета во втором квартале публикуется в сентябре. Это индикатор, вызывающий среднюю волатильность, но он может оказать существенное влияние на доллар США, особенно если он превосходит ожидания. Лучшее, чем ожидалось, значение должно считаться бычьим для доллара, в то время как худшее, чем предполагалось, значение считается медвежьим.

Как правило, дефицит текущего счета считается отрицательным для обменного курса местной валюты, в то время как профицит, как правило, хорошо. Однако есть некоторые особенности, которые мы объясним, когда будем обсуждать торговый баланс, поскольку он составляет большую часть текущего счета.

Отчет об исполнении учреждением плана его финансово-хозяйственной деятельности (ф. 0503737)

Отчет (ф. 0503737) формируется по видам деятельности по состоянию на 1 апреля, 1 июля, 1 октября, 1 января года, следующего за отчетным. В нем нарастающим итогом отражаются показатели исполнения учреждением (его обособленным подразделением) в отчетном периоде Плана финансово-хозяйственной деятельности (сметы доходов и расходов) на текущий (отчетный) финансовый год (далее – показатели исполнения плана). Показатели исполнения плана отражаются на основании аналитических данных бухгалтерского учета учреждения в разрезе аналитических кодов по соответствующим кодам (структурным составляющим кодов) бюджетной классификации, соответствующих виду поступлений (доходов, иных поступлений, в том числе от заимствований (источников финансирования дефицита средств учреждения)), виду выбытий (расходов, иных выплат, в том числе по погашению заимствований) соответственно по разделам отчета (ф. 0503737):

-

раздел 1 «Доходы учреждения»;

-

раздел 2 «Расходы учреждения»;

-

раздел 3 «Источники финансирования дефицита средств учреждения»;

-

раздел 4 «Сведения о возвратах остатков субсидий и расходов прошлых лет».

Для заполнения строк и граф формы используются данные, сформированные по забалансовым счетам 17 и 18, открытым к счетам:

-

0 201 00 000 «Денежные средства учреждения»;

-

0 210 03 000 «Расчеты с финансовым органом по наличным денежным средствам»;

-

0 304 06 000 «Расчеты с прочими кредиторами» (в части денежных расчетов).

В этой форме отражаются сведения от возврата сумм ранее перечисленных денежных обеспечений, а также дебиторской задолженности прошлых лет (восстановления кассовых расходов прошлых лет). Названная информация показывается в разд. 3 и 4 формы. Из положений п. 44 и 44.1 Инструкции № 33н следует, что строка 591 формируется на основании показателей по поступлению денежных средств от возврата сумм ранее перечисленных денежных обеспечений, а также дебиторской задолженности прошлых лет (восстановления кассовых расходов прошлых лет). Возврат дебиторской задолженности прошлых лет (восстановление кассовых расходов прошлых лет), отраженных по строке 591, указывается и по строке 950 формы.

|

Строка отчета |

Номер графы |

Особенности заполнения показателей |

|

3. Источники финансирования дефицита средств учреждения |

||

|

Строка 591 |

4 – 9 |

Показатели отражаются в положительном значении |

|

Строка 592 |

4 – 9 |

Показатели отражаются со знаком минус. По этой строке формы отражаются выбытия денежных средств при возврате остатков субсидий (грантов) прошлых лет |

|

4. Сведения о возвратах остатков субсидий и расходов прошлых лет |

||

|

Строка 910 и детализирующие строки «из них по кодам аналитики:» |

3 |

В детализирующих строках указываются следующие коды аналитики: – 130 – по перечислениям возвратов остатков субсидий на финансовое обеспечение выполнения государственного (муниципального) задания; |

|

Строка 950 и детализирующие строки «из них по кодам аналитики:» |

3 |

В детализирующих строках приводятся коды: – 000 – по возвратам сумм ранее перечисленных денежных обеспечений; |

Пример 4.

У бюджетного учреждения на счете 2 205 31 560 числится дебиторская задолженность в размере 12 000 руб. Задолженность возникла в 2016 году. Сумма задолженности была возмещена дебитором в декабре 2017 года.

На счетах бухгалтерского учета операции по погашению дебиторской задолженности прошлых лет отражаются так:

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

|

Поступили на лицевой счет учреждения денежные средства в погашение суммы дебиторской задолженности прошлых лет |

2 201 11 510 |

2 205 31 660 |

12 000 |

В отчете (ф. 0503723) операция по погашению суммы дебиторской задолженности отразится так:

3. Источники финансирования дефицита средств учреждения

|

Наименование показателя |

Код строки |

Код аналитики |

Исполнено плановых назначений |

|

|

Через лицевые счета |

Итого |

|||

|

1 |

2 |

3 |

5 |

9 |

|

Движение денежных средств |

590 |

Х |

-12 000 |

-12 000 |

|

поступление денежных средств |

591 |

510 |

||

|

выбытие денежных средств |

592 |

520 |

-12 000 |

-12 000 |

4. Сведения о возвратах остатков субсидий и расходов прошлых лет

|

Наименование показателя |

Код строки |

Код аналитики |

Произведено возвратов |

|

|

Через лицевые счета |

Итого |

|||

|

1 |

2 |

3 |

4 |

8 |

|

Возвращено расходов прошлых лет, всего |

950 |

х |

12 000 |

12 000 |

|

из них по кодам аналитики |

||||

|

ххх 130 |

951 |

130 |

12 000 |

12 000 |

Дебиторская и кредиторская задолженности

Дебиторка — это деньги, которые должны нам, кредиторка — деньги, которые должны мы. Соотношение этих показателей может дать полезную информацию о финансовом будущем компании.

Поделите сумму дебиторской задолженности на сумму кредиторской задолженности, чтобы получить коэффициент. Оптимальное значение соотношения равно 0,9 — 1,0 т.е. кредиторская задолженность должна не более чем на десять процентов превышать дебиторскую задолженность. Что произойдет, если значение коэффициента выбьется из оптимального коридора?

Допустим, соотношение составит 0,5, т.е. дебиторская задолженность составляет лишь 50% от суммы кредиторской задолженности. Это создает угрозу финансовой устойчивости компании, т.к. нужно чем-то расплачиваться с кредиторами. И не факт, что ликвидных активов компании хватит для этого.

Если же рассмотреть противоположную ситуацию, когда коэффициент зашкаливает и составляет 1,5, это означает, что активы компании не работают на бизнес и для обеспечения деятельности предприятия могут потребоваться займы и кредиты.

Учет кредиторской задолженности

Кредиторская задолженность отражается в бухучете в момент фактического совершения операции, по стоимости, указанной в документе-основании для ее возникновения. Документом-основанием в учете является первичная документация, а не договор на заключение сделки. Учет ведется отдельно по каждому контрагенту и по каждому заключенному соглашению.

Задолженность кредиторского типа подлежит обязательной инвентаризации не реже 1 раза в год, перед составлением ежегодного баланса. Для проверки полноты отраженных в отчете сумм долгов по каждому контрагенту составляется акт сверки, который подписывается обоими участниками сделки.

Кредиторская задолженность в балансе учитывается в пассиве в составе долгосрочных или краткосрочных обязательств. Существуют некоторые различия в ее учете по МСФО и РСБУ. В МСФО кредиторский долг признается при одновременном исполнении 2-х условий:

- существует высокая вероятность оттока денег в связи с исполнением обязательства

- стоимость обязательства надежно оценена

Изначально долг отражается по фактической стоимости, т.е. той цене, которая указана в первичных документах. Это касается как правил РСБУ, так и МСФО. В дальнейшем оценка по МСФО ведется по дисконтированной стоимости.

Чтобы задолженность была признана краткосрочной по МСФО, она должна соответствовать любому из перечисленных критериев:

- погашена в течение 1 операционного цикла

- обязательство подлежит погашению в течение 12 месяцев

В РСБУ краткосрочным признается обязательство, срок погашения которого не превышает 1 года.

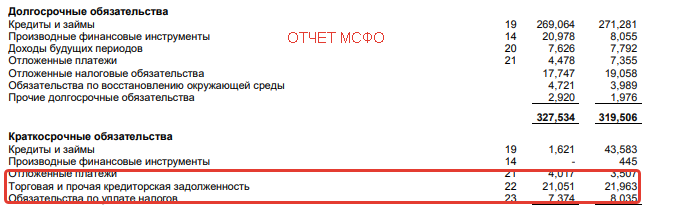

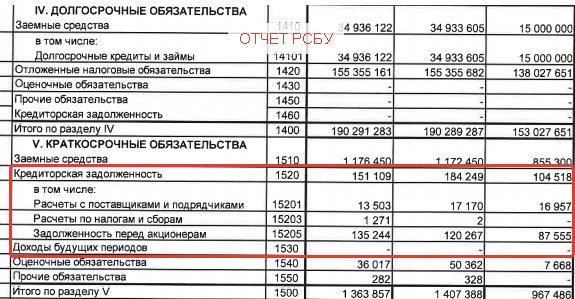

Из-за различий в учете кредиторской задолженности, в отчетности по МСФО и РСБУ отражается разная стоимость обязательств. Для примера рассмотрим отчет ПАО «ПОЛЮС» на 30 июня 2020 года.

У компании отсутствуют долгосрочные кредиторские обязательства. Отчет МСФО составлен в млн. руб., а РСБУ в тыс. руб.

Принцип оформления долговых обязательств в бухгалтерском балансе

Важно обратить внимание на то, какие есть нюансы при внесении данных о долгах в бухучёт:

- Штрафы и неустойки, а также пеня входят в долговые обязательства.

- Расчёт операций должен быть развёрнутым, а не упрощённым.

- Долги в иностранной валюте переводятся в рубли по актуальному на момент заполнения бухучёта курсу.

- Все долги, которые будут выплачиваться больше года, уходят в раздел 4 — «Долгосрочные обязательства». Также есть возможность разбить их между разделами, потому что задолженность часто изменяется по структуре и объёмам, и иногда её элементы необходимо разбивать между разными счетами учёта.

- Кредитная недоимка складывается полностью, никакие суммы не могут быть исключены из расчёта, если не было погашения.

- Сумма, взятая в кредит, вносится в учёт уже с накопленными к концу отчётного периода процентами.

- Задолженность становится таковой только в определённых условиях. К примеру, перед сотрудниками она появляется даже без нарушения сроков выплаты, существуя постоянно, а перед внебюджетными фондами возникает только тогда, когда они оказались не перечислены в отчётную дату. Этот момент нужно внимательно отслеживать, чтобы не ошибиться с внесением данных.

- Недоимка может быть списана, если срок исковой давности истёк — это 3 года по нынешнему законодательству.

Пусть бухгалтерский учёт такого типа заполнять не так легко, информацию о долгах внести не сложно. Просто нужно разобраться, к каким счетам она относится, а то, что кредиторская задолженность в балансе — это строка 1520, понятно из этой статьи. Главное, сделать правильные расчёты, знать, какие счета — это кредиторская задолженность в балансе и их расшифровки, и тогда проблем с оформлением долгов юридического лица в бухгалтерском учёте точно не возникнет.

Принцип оформления долговых обязательств в бухгалтерском балансе

Важно обратить внимание на то, какие есть нюансы при внесении данных о долгах в бухучёт:

- Штрафы и неустойки, а также пеня входят в долговые обязательства.

- Расчёт операций должен быть развёрнутым, а не упрощённым.

- Долги в иностранной валюте переводятся в рубли по актуальному на момент заполнения бухучёта курсу.

- Все долги, которые будут выплачиваться больше года, уходят в раздел 4 — «Долгосрочные обязательства». Также есть возможность разбить их между разделами, потому что задолженность часто изменяется по структуре и объёмам, и иногда её элементы необходимо разбивать между разными счетами учёта.

- Кредитная недоимка складывается полностью, никакие суммы не могут быть исключены из расчёта, если не было погашения.

- Сумма, взятая в кредит, вносится в учёт уже с накопленными к концу отчётного периода процентами.

- Задолженность становится таковой только в определённых условиях. К примеру, перед сотрудниками она появляется даже без нарушения сроков выплаты, существуя постоянно, а перед внебюджетными фондами возникает только тогда, когда они оказались не перечислены в отчётную дату. Этот момент нужно внимательно отслеживать, чтобы не ошибиться с внесением данных.

- Недоимка может быть списана, если срок исковой давности истёк — это 3 года по нынешнему законодательству.

Пусть бухгалтерский учёт такого типа заполнять не так легко, информацию о долгах внести не сложно. Просто нужно разобраться, к каким счетам она относится, а то, что кредиторская задолженность в балансе — это строка 1520, понятно из этой статьи. Главное, сделать правильные расчёты, знать, какие счета — это кредиторская задолженность в балансе и их расшифровки, и тогда проблем с оформлением долгов юридического лица в бухгалтерском учёте точно не возникнет.

Кредиторская задолженность в балансе: строка 1520, что входит

Заполнять бухгалтерский баланс — не самая простая задача, особенно для неопытного бухгалтера. И, чтобы облегчить себе задачу, перед оформлением стоит узнать принципы, согласно которым данные вносятся в этот вид бухучёта. Так, для удобства бухгалтерии, такой вид бухучёта поделён на разделы и подразделы, а в них есть строки, в которые с помощью дебетов и кредитов счетов вносятся те данные, что необходимо учесть для дальнейшей оценки финансового состояния юридического лица. На этот аспект напрямую влияют различные долгов, которые уменьшают сумму активов организации, а потому требуют особо тщательного подсчёта и безошибочного внесения в документы. Далее в статье о том, что такое кредиторская задолженность в бухгалтерском балансе, её расчёт и как она отмечается.

Особенности оформления в балансе

Как уже было сказано ранее, детализация сведений, содержащихся в строке 1520, производится по желанию предприятия, баланс которого составляется. Это значит, что сотрудник бухгалтерии самостоятельно решает, делать это или нет. Организация может производить добавление расшифровывающих описаний для детализации показателей, приведенных в данной строке, однако конкретные требования в этом случае не выдвигаются.

Все сведения, внесенные в строки от 1510 до 1550 в балансе, в том числе и задолженность по бюджету, в итоге отображаются в строке 1500 (имеется в виду общая сумма внесенных данных), являющейся итоговой по данному разделу.

По строке 1520 отражается краткосрочная кредиторская задолженность организации, срок погашения которой не превышает 12 месяцев

В соответствии с рекомендациями Минфина, в строке 1520 отображаются:

- кредиторский долг с включением НДС;

- получаемые авансы за вычетом НДС.

Внимание! Сумма долга, образовавшегося у предприятия в отношении бюджета, до внесения в документы должна быть согласована с фискальным органом. В пятый раздел вносятся только текущие долги (сроком не более двенадцати месяцев)

Если бухгалтеру необходимо отобразить отложенное налоговое обязательство, тогда данные вводятся в четвертый раздел формы баланса. Для этого используется 1420 строка. Проводка проводится по счету семьдесят семь (77)

В пятый раздел вносятся только текущие долги (сроком не более двенадцати месяцев). Если бухгалтеру необходимо отобразить отложенное налоговое обязательство, тогда данные вводятся в четвертый раздел формы баланса. Для этого используется 1420 строка. Проводка проводится по счету семьдесят семь (77).

Отображать необходимо начисленные, но не оплаченные налоги и сборы (на момент составления баланса). В данном случае не учитываются долги в отношении внебюджетных фондов.

Сумма ЕСН отображается в этой же строке, однако информация вносится за вычетом сумм, отчисляемых в счет пенсионного страхования (исключается налоговый вычет). Подоходный налог на сотрудников компании также должен быть внесен в строку. То есть, в ней прописываются все виды налогов и сборов, возлагаемых на организацию.

Таким образом, бухгалтер обязан отображать в балансе задолженность перед бюджетом. В данном случае имеются в виду налоги и сборы. Соответствующая информация вносится в пятый раздел формы баланса. Он посвящен кратковременным долгам, которые должны быть погашены в течение двенадцати месяцев.

Если у предприятия имеется отложенная налоговая задолженность, она вносится в четвертый раздел (долгосрочные долги). Перед тем как вносить информацию, рекомендуется тщательно сверить ее с данными фискальной службы. Наличие ошибок в данном разделе может привести к применению в отношении организации штрафных санкций.

]]>]]>

Долг перед наемным персоналом

Существуют 3 вида кредиторской задолженности, образовавшейся перед наемными работниками.

Первый вид — это долги организации по оплате труда. Эта задолженность указывается по кредиту счета 70. Данный счет служит для того, чтобы учесть все формы оплаты труда. Кроме того, на нем же отражаются премии, пенсии пенсионерам, которые работают, различные пособия и прочие выплаты. Наконец, сюда относят долги перед сотрудниками предприятия по уплате дивидендов по ценным бумагам данного АО или ООО (план счетов, утвержденный приказом № 94н).

Подробнее о том, как учитывать расчеты с сотрудниками по зарплате, см. статью «Особенности оборотно-сальдовой ведомости по счету 70».

Когда участник (или акционер) общества не входит в число работников предприятия, корреспонденция будет иной: долг по начисленным такому участнику дивидендам отражается по кредиту счета 75.

О том, как начисляются дивиденды, см. статью «Бухгалтерские проводки по чистой прибыли».

Проводки надо сделать такие:

Дт 20 (23, 25, 26, 44) Кт 70 — начисляем суммы, полагающиеся персоналу.

Дт 70 Кт 50 — выплачиваем доход сотрудникам.

Второй вид — это кредиторка перед сотрудниками по их расходам на командировки. В деловой практике подотчетники нередко тратят на нужды компании собственные средства. В дальнейшем организация возмещает им их затраты. Такие долги надо указывать по кредиту счета 71 «Расчеты с подотчетными лицами».

Корреспонденция счетов будет выглядеть следующим образом:

Дт 20 (23, 25, 26, 44) Кт 71 — принимаем авансовый отчет.

Дт 71 Кт 50 — погашаем задолженность перед подотчетником.

Третий вид — это другие расчеты с сотрудниками и наемными работниками, которые указываются на счете 73.

Расчеты с учредителями

Кредиторская задолженность». В частности, по этой статье могут быть отражены задолженность организации по платежам по обязательному и добровольному страхованию имущества и работников организации и другим видам страхования, задолженность по отчислениям во внебюджетные и другие специальные фонды (кроме фондов, задолженность по отчислениям в которые отражается по статье «Задолженность перед государственными внебюджетными фондами»), сумма арендных обязательств арендной организации за основные средства, переданные ей на условиях долгосрочной аренды, и прочее.Сумма по строке 625 может складываться из сальдо по счетам 62 (авансы полученные), 76 (кроме сумм, отраженных в других строках баланса), 71, 73.Согласно общим правилам составления бухгалтерской отчетности, существенные показатели должны быть раскрыты отдельно, т.е. либо выделены отдельной строкой, либо отражены в пояснениях к балансу.

Доходы и расходы сводятся в баланс. Бухга́лтерский бала́нс — способ группировки активов и пассивов организации в денежном выражении, призванный характеризовать её финансовое положение на определённую дату, элемент бухгалтерской отчетности. Имеет форму двусторонней таблицы: одна сторона — активы, то есть требования и вложения, вторая — пассивы, то есть обязательства и капитал. Основное свойство отчёта в том, что суммарные активы всегда равны суммарным пассивам. Это обусловлено тем, что при отражении операций на счетах в балансе соблюдается принцип двойной записи. Классификация активов и пассивов Активы и пассивы обычно подразделяются на текущие и долгосрочные. В международной практике активы в балансе перечисляются в порядке их ликвидности. Требования перечисляются в том порядке, в котором должны быть оплачены. Требования к пассивам подразделяются на два типа: Обязательства — те денежные средства, которые должна компания, для которой составляется баланс Собственный капитал акционеров В соответствии с РСБУ активы подразделяются на: Внеоборотные Нематериальные активы Основные средства Незавершенное строительство Доходные вложения в материальные ценности Долгосрочные финансовые вложения Отложенные налоговые активы Прочие внеоборотные активы Оборотные Запасы Налог на добавленную стоимость по приобретенным ценностям Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) Краткосрочные финансовые вложения Денежные средства Прочие оборотные активы В соответствии с РСБУ пассивы подразделяются на: Капитал и резервы Уставный капитал Собственные акции, выкупленные у акционеров Добавочный капитал Резервный капитал Нераспределенная прибыль (непокрытый убыток) Долгосрочные обязательства Займы и кредиты Отложенные налоговые обязательства Прочие долгосрочные обязательства Краткосрочные обязательства Займы и кредиты Кредиторская задолженность Задолженность перед участниками (учредителями) по выплате доходов Доходы будущих периодов Резервы предстоящих расходов Прочие краткосрочные обязательства

Это интересно: Е нормы-дефиниции примеры в конституции

Показатели деловой активности предприятия

Показатели деловой активности компании определяются оборачиваемостью долговых обязательств перед кредиторами.

В свою очередь, оборачиваемость кредиторской задолженности подразумевает под собой финансовый результат, способный отображать временной промежуток, на протяжении которого компания сможет в полной мере рассчитаться со всеми долговыми обязательствами перед своими непосредственными кредиторами.

Рассчитать можно по такой формуле:

коэффициент_оборачиваемости = себестоимость реализованной продукции / среднегодовую кредиторскую задолженность

Чем больше будет полученный показатель, тем максимально быстро компания сможет произвести все необходимые расчеты перед своими кредиторами.

При снижении конечного результата, это еще не позволяет в полной мере говорить о том, что сформировались проблемы по оплате счетов – может произойти такое, что компания уже подобрала наиболее подходящую стратегию взаимоотношений с непосредственными поставщиками либо иными лицами. К примеру, может иметь место отсрочка.

Для того чтобы максимально эффективно провести полноценный анализ, достаточно будет параллельно произвести оценку долговых обязательств перед кредиторами и оборачиваемость задолженности перед имеющимися дебиторами.

Крайне плачевной для компании сказывается и ситуация, когда первичный коэффициент существенно превышает второй.

Усредненный показатель долговых обязательств перед кредиторами подразумевает под собой средний показатель за год и исчисляется подобным образом:

Средний_показатель_кред._задолж. = (сформированный долг на начало года + долговые обязательства на конец отчетного года) / 2

Кроме расчетов коэффициента оборачиваемости долговых обязательств перед кредиторами (непосредственно в оборотах), принято определять период сбора самой кредиторской задолженности.

Иными словами, определяется это в днях и таким образом:

Период_сбора = (средняя задолженность за год / себестоимость прод. продукции) * 365

По результатам произведенных расчетов можно определить число дней в отчетном году, на протяжении которых счета кредиторов и иных компаний остаются такими, которые еще не оплачены.

Исходя из этого, коэффициент оборачиваемости долговых обязательств перед кредиторами по праву считается крайне важным показателем для каждой отдельной взятой компании, поскольку от этого напрямую зависит будущая предпринимательская деятельность.

Каждая отдельно взятая компания старается всеми силами понизить рассматриваемый показатель.

Что касается кредиторов, то им наоборот, выгодно, чтобы он был максимально высок, в то время как для компаний нужен низкий коэффициент, который позволяет в полной мере пользоваться остаточной суммой долговых обязательств и направлять его на финансирование своей трудовой деятельности.

Семинар по поводу кредиторской задолженности представлен ниже.