Собственный капитал в балансе — это…

Содержание:

- Как влияют краткосрочные обязательства на величину оборотного капитала

- Уставной капитал в балансе

- Собственный капитал в балансе — это…

- Собственный капитал

- Управление собственным капиталом предприятия

- Направления оптимизации заемного капитала

- Вторая формула собственного оборотного капитала

- Коэффициенты собственного капитала

- Расчет коэффициента и его значение

- Что показывает коэффициент маневренности

- Классификация активов

- Управление Финансового Надзора

- Составляющие собственного капитала компании

Как влияют краткосрочные обязательства на величину оборотного капитала

Показатель оборотного капитала фирмы напрямую зависит от величины текущих (краткосрочных) обязательств. Чем больше сумма текущих долгов, тем ниже оборотный капитал (при неизменности оборотных активов).

Представленные в разделе V Краткосрочные обязательства в балансе — это текущие пассивы (ТО). Раздел Краткосрочные обязательства в балансе – это строка 1510-1550. К краткосрочным обязательствам относятся: займы, задолженность перед кредиторами, резервы для предстоящих трат, ожидаемые в будущем доходы, а также другие обязательства. Указанные в стр. 1550 прочие краткосрочные обязательства в балансе – это данные об очень значимых для предприятия обязательствах, которые не были учтены в стр. 1510-1540. Например, средства, поступившие от инвесторов компании-застройщика в виде целевого финансирования.

Самыми важными с точки зрения срочности погашения являются заемные средства (1510): гасить такие долги требуется регулярно, а просрочка платежа чревата дополнительными расходами в виде предусмотренных кредитными договорами штрафов.

Наличие у фирмы просроченных налоговых обязательств также может повлечь дополнительные траты на уплату пеней и штрафов.

О том, какое наказание ждет фирму, если перечислить НДФЛ в бюджет с опозданием, см. статью «Какая ответственность предусмотрена за неуплату НДФЛ?»

Долгосрочные и краткосрочные обязательства (разд. IV и V баланса) являются источниками получения средств предприятия за исключением капитала и резервов (разд. III). Краткосрочные обязательства включают в себя все долги, которые должны быть погашены на протяжении года, в то время как срок погашения долгосрочных обязательств составляет от года и больше.

Чем больше денег требуется на погашение краткосрочных обязательств, тем острее потребность в оборотных средствах для обеспечения текущей деятельности и, как следствие, ниже величина оборотного капитала.

Из следующего раздела вы узнаете, как рассчитать собственный оборотный капитал, используя совсем иные показатели баланса.

Уставной капитал в балансе

Собственный капитал предприятия – это его базовая платформа, на которой строится все дальнейшее развитие бизнеса. Чем выше этот показатель, тем стабильнее компания, тем более привлекательно она выглядит для инвесторов. Рассмотрим два варианта формул и примеров того, как можно определить величину собственного капитала предприятия по бухгалтерскому балансу.

Определение собственного капитала

Собственный капитал предприятия – это совокупность его чистых активов, вложенных изначально учредителями, плюс нераспределенная прибыль.

По сути, собственный капитал компании состоит из уставного капитала, добавочного и резервного капитала, нераспределенной прибыли и различных спецфондов. Сюда же плюсуются суммы после переоценки внеобротных активов и собственные акции, выкупленные обратно у акционеров. При этом последний показатель учитывается в пассиве баланса как отрицательный и при суммировании уменьшает размер собственного капитала компании. Это логично – если уставный капитал, входящий в состав капитала собственного, формируется при оплате акций акционерами, то их обратный выкуп должен вести к его уменьшению.

Уставный капитал – формируется при образовании предприятия и состоит из вкладов учредителей.

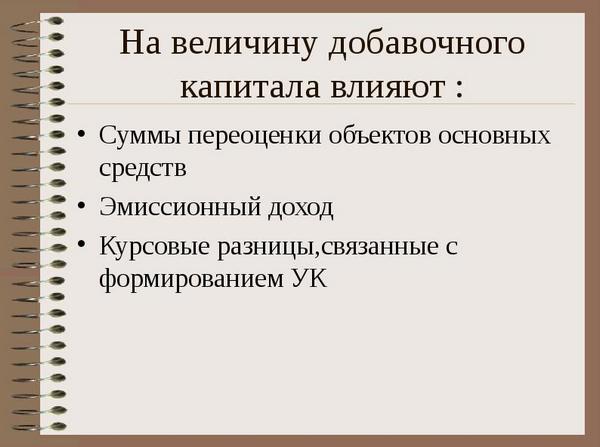

Добавочный капитал образуется в том случае, если учредители компании вкладывают в нее дополнительные средства сверх своей доли в уставной капитал. Кроме того, добавочный фонд может образоваться в случае получения дохода от эмиссии, сюда же могут направляться средства от переоценки внеобротных средств и часть прибыли, оставшейся после распределения.

Резервный капитал – это средства, отложенные предприятием на различный форс-мажор, чтобы можно было возместить убытки.

Нераспределенная прибыль – это оставшиеся свободные средства из прибыли, после того, как предприятие выплатит все налоговые и другие обязательные платежи. В балансе по этой строке также отражаются остатки различных спецфондов, образованных на предприятии.

Собственный капитал по балансу

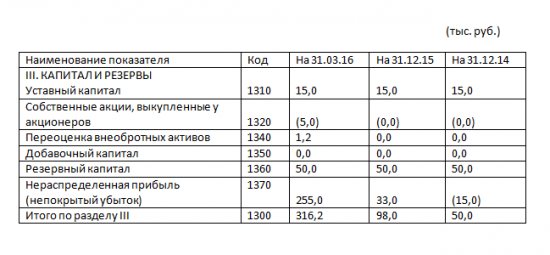

Если взять действующую на текущий момент форму бухгалтерского баланса (ОКУД 071001, с учетом последней редакции от 06.04.2015 г.), то показатель размера собственного капитала можно найти в итоговой строке раздела III «Капитал и резервы». Согласно этому, собственный капитал будет равен сумме строк этого раздела.

Рассмотрим пример № 1

определения собственного капитала по балансу.

Соответственно, собственный капитал на конец первого квартала 2016 года будет равен: (15,0-5,0) + 1,2 + 50,0 + 255,0 = 316,2 тыс. руб. Если посмотреть на предыдущие периоды, становится заметно, что компания находится в стадии активного роста своего финансового благополучия.

Этой формулой для определения собственного капитала чаще всего пользуются в бухгалтерии. Существует второй путь нахождения показателя – через левую, активную часть баланса.

Собственный капитал в балансе — это…

Сумма уставного капитала отражается в регистрах бухгалтерского учета только после регистрации уставных документов. Величина уставного капитала, отражаемая в бухгалтерском балансе предприятия, должна соответствовать суммам, указанным в учредительных документах.

На момент регистрации уставный капитал должен быть оплачен не менее чем наполовину, оставшаяся часть должна быть оплачена в течение года с момента регистрации. При невыполнении этого требования общество должно объявить об уменьшении уставного капитала и зарегистрировать его уменьшение либо прекратить деятельность путем ликвидации. При неполной оплате в установленный срок акция поступает в распоряжение акционерного общества (АО), деньги и имущество, внесенные в оплату акций, не возвращаются .

После государственной регистрации акционерного общества на сумму его уставного капитала делается запись:

Дебет 75-1 «Расчеты по вкладам в уставный (складочный) капитал» Кредит 80 «Уставный капитал» субсчет «Объявленный капитал».

На стоимость акций в номинальной оценке, на которые была проведена подписка:

Дебет 80 «Уставный капитал» субсчет «Объявленный капитал» Кредит 80 «Уставный капитал» субсчет «Подписной капитал».

По мере оплаты акций на их стоимость делается запись:

Дебет 80 «Уставный капитал» субсчет «Подписной капитал» Кредит 80 «Уставный капитал» субсчет «Оплаченный капитал».

На сумму собственных акций, выкупленных у акционеров, составляется проводка:

Дебет 80 «Уставный капитал» субсчет «Оплаченный капитал» Кредит 80 «Уставный капитал» субсчет «Изъятый капитал».

При дальнейшей продаже собственных акций, выкупленных у акционеров:

Дебет 80 «Уставный капитал» субсчет «Изъятый капитал» Кредит 80 «Уставный капитал» субсчет «Оплаченный капитал».

Взаимосвязь регистров синтетического и аналитического учета представлена на рисунке 1.

Увеличение или уменьшение уставного (складочного) капитала, уставного (паевого) фонда осуществляется после внесения изменений в учредительные документы и перерегистрации в установленном порядке.

Таблица 1 — Изменение уставного капитала

Увеличение уставного капитала

Уменьшение уставного капитала

При приеме нового участника или при внесении дополнительных вкладов Д75.1 К80

При выбытии учредителей и возврате вкладов Д80 К75.1

При использовании части нераспределенной прибыли или добавочного капитала, при этом в АО производится дополнительная эмиссия акций Д83,84 К80

При уменьшении номинальной стоимости акций Д80 К50 (51, 70, 75.1)

В случае увеличения номинала акций или выпуска дополнительных акций Д 50(51, 70, 75.1) К80

При сокращении количества акций в обращении (выкуп акций) Д80 К81

Если по окончании второго или каждого последующего финансового года величина уставного капитала ниже стоимости чистых активов организации Д80 К84

Вклады участников в уставный капитал могут осуществляться в денежной и натуральной формах. Наиболее простым и ясным с точки зрения бухгалтерского учета способом формирования уставного капитала является внесение вкладов в денежной форме.

Таблица 2 — Увеличение уставного капитала в ЗАО «Цветовод»

Собственный капитал

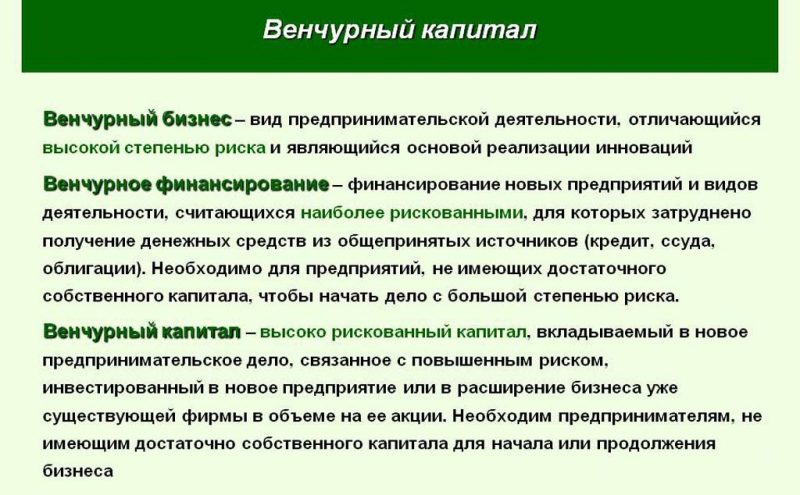

В составе собственного капитала могут быть выделены две основные составляющие: инвестированный капитал, то есть капитал, вложенный собственниками, и накопленный капитал, то есть созданный на предприятии сверх того, что было первоначально авансировано собственниками.

Инвестированный капитал включает номинальную стоимость простых и привилегированных акций, а также дополнительно оплаченный (сверх номинальной стоимости акций) капитал. Первая составляющая инвестированного капитала представлена в балансе российских предприятий уставным капиталом, вторая – добавочным капиталом (в части полученного эмиссионного дохода).

Накопленный капитал находит свое отражение в виде статей, возникающих в результате распределения чистой прибыли (резервный капитал, фонд накопления, нераспределенная прибыль, иные аналогичные статьи).

В составе собственного капитала необходимо выделить долю его отдельных составляющих, а также отразить динамику его состава и структуры за последние периоды. Необходимость раздельного рассмотрения статей собственного капитала связана с тем, что каждая из них является характеристикой правовых и иных ограничений способности предприятия распорядиться своими активами.

Управление собственным капиталом предприятия

Управление – это процесс, состоящий из нескольких уровней. Распоряжение своими активами подразумевает последовательное решение задач.

Рассмотрим подробнее основные этапы.

Постановка цели и задач управления СК

Целью могут быть:

- обеспечение необходимых размеров СК для функционирования ключевых механизмов бизнес-модели организации;

- обеспечение приемлемой рентабельности бизнеса путем действенного распределения СК;

- обеспечение экономической устойчивости фирмы с помощью привлечения резервов СК.

Задачи для достижения первой цели:

- Поиск источников СК (портфельные инвестиции).

- Обеспечение законности сделок по привлечению собственного капитала.

- Грамотное использование привлеченных финансовых ресурсов.

Задачами, соотносящимися со второй целью, являются инвестиции, а именно:

эффективное вложение СК в средства производства, влияющие на издержки; в увеличение рынков сбыта; в повышение уровня результативности труда;

Третья цель управления своими резервами достигается посредством выполнения таких задач:

- инвестирование собственных активов в проекты, формирующие более устойчивую выручку; в резервные активы на случай образования просадок в доходах из-за кризиса на рынке; в расширение ассортимента производимой продукции и сбыта поставляемых товаров или услуг;

- задействование СК в целях оптимизации обязательств фирмы.

Установление главных субъектов и объектов управленческой деятельности

Определение субъектов

На этом этапе распределяются полномочия между руководящими органами компании: единоличный орган управления в виде генерального директора или коллегиальный – в виде собрания акционеров или в форме правления.

К данному пункту также относится подбор кадров: компетентных экономистов, финансовых управленцев, консультантов.

Определение объектов

Объектами могут выступать:

- информационная система управления банковскими счетами;

- система мониторинга распределения СК внутри компании;

- внутренние структуры аудита, управления рисками фирмы;

- система внутренней отчетности.

Задача руководства – формирование этих объектов и обеспечение их стабильного функционирования.

Определение ключевых принципов управления собственными ресурсами

На данной ступени вырабатываются основные принципы менеджмента СК:

- логичность принятия решений;

- цельность компонентов администрирования;

- консультативный характер, то есть целесообразные ограничения на единоличное принятие управленческих решений.

Соблюдение этих принципов является одним из важнейших условий эффективного ведения СК.

Определение управленческих методов

Рекомендованные методы менеджмента СК:

- потоковое моделирование, то есть предварительная проверка решений;

- внутренний и внешний аудит;

- мониторинг финансовых итогов;

- сопоставительный анализ.

Интеграция системы управления в организацию и выполнение действий, ведущих к достижению поставленной цели

После завершения подготовительной работы по разработке управленческой системы, необходимо приступить к ее внедрению. Специалисты делят процесс интеграции на три этапа.

Оснащение компании каналами информационного взаимодействия.

Налаживание внутренней инфраструктуры (применение технических средств в распределении собственных ресурсов, анализ эффективности их использования, вырабатывание процедур отчетов)

Здесь наиболее важно обеспечить оперативность, точность и понятность вводимых в работу процессов.

Обеспечение соблюдения установленных принципов и методов на каждой ступени менеджмента.. Механизм внедрения подразумевает:

Механизм внедрения подразумевает:

- разработку аналитической системы, функцией которой является мониторинг качества работы менеджеров;

- поддержку руководства компании в части использования выбранных методов и соблюдения принятых принципов;

- создание институтов внутри фирмы, оценивающих эффективность системы менеджмента СК.

Направления оптимизации заемного капитала

С целью повышения кредитоспособности компании с применением информационной базы по долговым обязательствам предлагается совершенствование методических подходов к отражению и оценке деятельности компании с заемными средствами. С целью управления долговыми обязательствами и обеспечения кредитоспособности фирмы необходимо формировать данные разных степеней обобщенности: сводные и более детализированные.

Для роста информативности данных рекомендуется пересмотр организации аналитического учета долговых обязательств компании за счет изменения счетов второго порядка и отделения счетов третьего (и даже четвертого) порядка.

Вторая формула собственного оборотного капитала

Собственный оборотный капитал, формула которого была рассмотрена в предыдущем разделе, может рассчитываться и по иному алгоритму. Использоваться при этом будут показатели разделов I, III и IV баланса.

Расчет собственного оборотного капитала (СОК) в этом случае будет производиться по следующей формуле:

СОК = СК + ДО – ВНА,

где: СК — собственный капитал, отражаемый в разделе III баланса;

ДО — долгосрочные обязательства (раздел IV);

ВНА — внеоборотные активы фирмы из раздела I баланса.

Поговорим о них более детально.

Влияние собственного капитала на величину собственного оборотного капитала можно проследить на следующем примере.

Пример

Вместе с уставным капиталом в расчете собственного оборотного капитала принимают участие показатели добавочного и резервного капитала, а также нераспределенная прибыль (непокрытый убыток) и сумма переоценки внеобротных активов.

Из раздела IV баланса для определения суммы собственного оборотного капитала берутся такие показатели, как долгосрочные заемные средства, оценочные обязательства, отложенные налоговые обязательства и прочие долгосрочные обязательства.

Сумма собственного капитала и долгосрочных обязательств компании уменьшается на величину активов, отраженных в разделе I баланса (внеоборотные активы). В результате этих вычислений определяется собственный оборотный капитал фирмы.

В следующем разделе на практическом примере будет показан алгоритм расчета собственного оборотного капитала с помощью 2 рассмотренных формул.

Коэффициенты собственного капитала

Успешность финансовой деятельности предприятия и прочие характеристики определяются при помощи коэффициентов. Помимо расчета величины чистых активов, используются такие показатели, как:

- коэффициент рентабельности СК;

- коэффициент обеспеченности собственными оборотными средствами;

- коэффициент маневренности.

Эффективность работы организации определяет рентабельность собственного капитала, которая показывает, с какой отдачей работают средства компании. Вычисляется по формуле:

Рентабельность СК = Чистая прибыль/Собственный капитал

Показатель исчисляется в процентах. Чем выше значение, тем успешнее организация.

Коэффициент обеспеченности собственными оборотными средствами дает представление о том, какое количество собственных ресурсов имеет организация для поддержки текущей деятельности. Формула показателя рассчитывается, как:

Коэф-т обеспеченности собственными об. ср = (СК-ВА)/ОА, где

ВА – внеоборотные активы;

ОА – оборотные активы.

Учитывая, что ликвидность ВА достаточно низкая, желательно, чтобы оставалась часть СК для покрытия текущей деятельности или оборотных активов. Минимальное значение коэффициента, которое гарантирует обеспечение нормальной работы организации, равно 0,1.

Коэффициент маневренности позволяет понять степень ликвидности СК, его способность трансформироваться в иные активы. Рассчитывается как соотношение собственных оборотных средств к собственным источникам. Предпочтительно значение коэффициента свыше 0,5. Если величина показателя достигает 0,7, то результат считается отличным. Определяется коэффициент маневренности по формуле:

Км = (Оборотные Активы – Краткосрочные обязательства) / Собственный капитал

Показатель собственного капитала активно участвует в оценке финансовой деятельности организации. Общая величина его составляющих – это показатель надежности и рентабельности организации. Оценивается не только контролирующими органами, но и потенциальными партнерами.

Расчет коэффициента и его значение

Отрицательное значение этого показателя показывает отсутствие у фирмы собственного оборотного капитала, что означает формирование всей суммы оборотных средств, а в некоторых случаях даже части внеоборотных активов за счет заемных источников.

Для стабилизации и улучшения финансового положения организации необходимо грамотное управление оборотными активами фирмы.

Следует выявить существенные факторы и повысить обеспеченность компании собственными оборотными активами.

Расчёт коэффициента регламентируется законодательством Российской Федерации.

Согласно приказу, формула рассматриваемого коэффициента равняется отношению разности собственного капитала (итого по разделу «Капитал и резервы») и внеоборотных активов к сумме оборотных активов.

Рассчитать коэффициент можно с помощью данных бухгалтерского баланса.

Смысл коэффициента можно охарактеризовать следующим образом: в числителе внеоборотные активы вычитают из суммы собственного капитала.

Как уволить сотрудника в соответствии с КЗоТ? Коды профессий по ОКПДТР – для чего нужны бухгалтеру?

Как правило, собственный капитал, как самый устойчивый источник средств, должен финансировать внеоборотные активы, обладающие низкой ликвидностью.

В западной экономической практике этот коэффициент при проведении финансового анализа не используют. Данный коэффициент применяется только в России.

В соответствии с указанными нормативными актами, коэффициент используется в качестве признака несостоятельности или банкротства предприятия.

Вместе с коэффициентом текущей ликвидности он является критерием определения неудовлетворительных финансовых результатов фирмы и неплатежеспособности организации.

Что показывает коэффициент маневренности

Данный коэффициент дает возможность судить:

- во-первых, о том, какая часть собственных средств фирмы находится в обороте;

- во-вторых, насколько компания финансово независима.

Как оценить эффективность бизнес-модели компании исходя из значения коэффициента:

- Если коэффициент маневренности ниже 0,3, это может свидетельствовать о серьезных проблемах в развитии фирмы, высоком уровне ее зависимости от заемных средств, и, скорее всего, низкой платежеспособности. Не исключено, что в такой ситуации кредиторы будут отказывать ей в предоставлении значительных заемных сумм, а инвесторы — подвергать сомнению перспективы вложений в данный бизнес.

- Если коэффициент маневренности находится в интервале между 0,3 и 0,6, это значение можно считать вполне оптимальным.

- Если коэффициент маневренности превышает 0,6, то его интерпретация будет зависеть от структуры текущих займов, а также степени ликвидности собственных оборотных средств фирмы.

Если взятые компанией кредиты преимущественно долгосрочные (от 1 года и более), то коэффициент, превышающий 0,6, может свидетельствовать о сильной зависимости фирмы от займов, так как в этом случае значительная часть прибыли на протяжении долгого времени может уходить на компенсацию процентов. Следовательно, инвестиции в расширение и модернизацию производства могут быть затруднены.

Но если кредиты преимущественно краткосрочные (в пределах 1 года), то при коэффициенте маневренности выше 0,6 фирму можно охарактеризовать как вполне независимую от займов и имеющую достаточное количество свободных средств для инвестирования в производство.

В свою очередь, высокий коэффициент маневренности при низкой ликвидности собственных оборотных средств фирмы будет считаться приемлемым только при условии значительного превышения значения 0,6. Если же он будет равен 0,6 либо немного больше, фирма может испытывать сложности со своевременной конвертацией собственных оборотных средств в инвестиционные средства, направленные на расширение или модернизацию производства.

Анализ показателей и коэффициентов, характеризующих финансово-хозяйственную деятельность должника, привели эксперты «КонсультантПлюс». Изучите материал, получив пробный демодоступ к справочно-праововй системе К+ бесплатно.

Классификация активов

Что касается активов, здесь тоже все неоднозначно. Есть материальные и нематериальные ресурсы, есть активы арендуемые и находящиеся в собственности, есть высоколиквидные и неликвидные активы. Все эти термины – повод написать еще несколько статей с разбором конкретных значениях и формул.

Но нас интересует другое!

Как вы уже, наверное, поняли, необоротные и оборотные активы предприятия также разделяются по определенной классификации.

На самом деле, вся экономика буквально кишит группами, классами и градациями, позволяющие легче ориентироваться в потоке математической и экономической информации соответственно

Оборотные и необоротные активы всегда сосуществуют в паре в рамках отдельной фирмы, поэтому, чтобы разобраться в одном обозначении, нельзя обойти вниманием другой

Управление Финансового Надзора

№324-ФЗ Мы ведем Ваше дело до достижения успешного результата.

Все перечисленные гарантии отображаются в договорах и иных нормативных документах Основные факторы риска Обман вкладчиков — весьма распространенное явление.

Чтобы успешно вернуть вложенные денежные средства и получить компенсацию за пользование Вашим вкладом, необходимо учитывать следующие особенности деятельности микрофинансовых компаний:

- Возможность привлечения к субсидиарной ответственности учредителей МФК — как физических, так и юридических лиц

- Уровень надзора за деятельностью МФК со стороны государства, наличие арбитражного и конкурсного управляющего при ликвидации

- Наличие либо отсутствие государственной страховки в отношении вкладов; легальность и аффилированность деятельности страховых компаний

- Возможность включения пострадавшего лица в реестр кредиторов микрофинансовой организации

Обратитесь за помощью уже сегодня!

Наша обширная практика в решении финансовых споров позволяет утверждать, что даже если МФО, КПК, ООО закрылись либо обанкротились, банк лишился лицензии — вернуть деньги можно!

- Инвест Клуб

- Инвестиционный дом «Жизнь»

- КПК Капитал Грант

- E3 Investment

- Инвестиционная компания Жизнь

- ООО «Е3

- КПК Городской Инвестиционный Фонд

- КПК Финансовая Компания Русский Фонд

- КПК Импульс

- КПК Развитие

- КПК СберАгро

- КПК Народный

- КПК Сбертайм

Составляющие собственного капитала компании

Формирование уставного капитала происходит при образовании компании и состоит он из вкладов учредителей. Уставный капитал отражается в балансе в соответствии с размером, указанным в уставе компании. Он представляет собой вклады участников (акционеров, учредителей) компании. Минимальный размер уставного капитала для ООО и непубличных АО равен 10 000 рублей, для публичных АО – 100 000 рублей. Вносится уставный капитал либо деньгами, либо неденежными средствами, например, имуществом, имущественными правами, ценными бумагами. При этом необходима независимая оценка уставного капитала. В балансе уставный капитал указывается по строке 1310.

Формирование добавочного капитала происходит в том случае, если учредители в уставный капитал вкладывают дополнительные средства, уже сверх собственной доли. Кроме этого формирование добавочного фонда возможно при получении дохода от эмиссии, при направлении средств от переоценки внеоборотных средства, а также за счет прибыли, оставшейся после ее распределения. При дооценке внеобортных активов, в случае продажи акций или долей, получая сумму сверх номинальной стоимости, компания получает безвозмездную помощь, в качестве вклада в имущество. Это расценивается как добавочный капитал.

Резервный капитал представляет собой средства, которые компания откладывает на то, чтобы возместить убытки в случае возникновения непредвиденных ситуаций. Из прибыли создается резервный фонд для возмещения убытков, включая и необходимость погашения дебиторской задолженности. По каждому отдельному сомнительному долгу происходит определение величины резерва. Акционерные общества резерв создается в обязательном порядке, а для ООО эта обязанность предусматривается в уставе. В балансе резервный капитал отражают по стр. 1360 «Резервный капитал».

За счет собственного капитала происходит выплата участникам общества дивидендов. В случае прекращения деятельности компании ее собственный капитал позволит определить размер средств, которые будут распределены между участниками общества. При этом следует знать, что собственный капитал может быть как положительной, так и отрицательной величиной. Это возможно в том случае, если компания работает без прибыли и имеет убыток, а накопленные суммы превышают другие показатели собственного капитала (уставный, добавочный и резервный).

Если рассчитывается собственный капитал с целью определения предельной величины процентов, которые учитываются в расходах по контролируемой задолженности, то размер собственного капитала будет равняться сальдо по стр. 1300 плюс долг по налогам и сборам.