Когда обновляется кредитная история после погашения кредита 2021 год

Содержание:

- Как проверить, обновилось ли досье

- Плохая кредитная история: причины ее возникновения

- Информация по отдельным кредитам

- Кто обращает внимание на «чистую» КИ

- Сколько обновляется кредитная история после погашения

- Кто обращает внимание на кредитную историю

- Понятие кредитной истории

- Как проверить, обновилось ли досье?

- Сколько лет хранится кредитная история в БКИ?

- Сколько лет находится информация в БКИ

- Услуги НБКИ для заемщиков и кредиторов

- Через какое время обновится моя история?

- Как улучшить свою кредитную историю

- Чему не стоит верить

- Заключение

Как проверить, обновилось ли досье

Для уточнения информации относительно обновления истории займов, стоит обращаться в бюро кредитных историй

Однако при этом важно понимать, какая именно компания занимается хранением данных сведений. С этой целью можно воспользоваться Центральным каталогом займов

Чтобы создать обращение, потребуется ввести код субъекта, выдающийся заемщику. Найти данную информацию можно в договоре. Заявку можно подавать непосредственно в госучреждение либо через интернет. Ответ придет на электронную почту.

Для того чтобы понять, был ли обновлен финансовый рейтинг, можно:

- посетить офис компании в день подачи заявления;

- написать письмо, используя для этого бланк;

- заполнить телеграмму, указав паспортные данные, текст и номер телефона для связи;

- отправить запрос через партнерскую фирму;

- заполнить заявку через интернет, после того, как будет пройдена регистрация на сайте бюро кредитных историй.

Плохая кредитная история еще не приговор, поэтому не стоит паниковать. Использование микрозаймов, услуги оплаты частями за товары и своевременное внесение платежей, поспособствуют улучшению репутации в банковском учреждении и позволит обновлять данные в БКИ. Однако для достижения подобного результата придется на протяжении 12-24 месяцев исправно брать небольшие займы и выплачивать их без просрочек.

Последнее обновление — 1 сентября 2020 в 11:21

1-й шаг к успеху!

Прекращаем творить себе бедность. Бизнес. Интернет. Финансы

ПЕРЕЙТИ канал Твой 1-й>миллион в телеграмм

Плохая кредитная история: причины ее возникновения

Если обновить кредитную историю невозможно, то реально ли получить кредит, имея испорченную репутацию? Да, и решение банка будет зависеть от нескольких факторов:

- Насколько испорчена кредитная история. Если всего несколько просроченных выплат, то шансы есть.

- Какова кредитная нагрузка, которая определяется количеством активных выплачиваемых кредитов. Чем больше займов, тем выше нагрузка, тем меньше шансов брать кредит.

- Какой уровень дохода. Если заработок большой, то его хватит на погашение долга.

- Есть ли дополнительные подтверждения платежеспособности: доказательства неосновных заработков, счет в банке.

- К какой категории клиент относится. Например, если он является надежным (успешно сотрудничавшим с конкретным банком ранее) или зарплатным (получающим зарплату на счет, открытый в данном финансовом учреждении), то его репутация в глазах кредитора улучшается.

- Есть ли обеспечение по кредиту. Его функции может выполнять поручитель или созаемщик, залоговое имущество.

При обработке заявки кредитор рассчитывает кредитный рейтинг каждого заемщика, при вычислении которого учитываются все перечисленные выше факторы. И если оценка средняя или высокая, то вероятность оформления кредита становится довольно высокой.

1. Просроченные платежи по ранее полученным займам. Просрочки возникают в случае несвоевременного внесения платы по кредиту. Финансовые учреждения очень серьезно относятся к вопросу о своевременности погашения займа. Иногда просрочка даже на один день может значительно испортить репутацию клиента.

Как показывает практика, несерьезным нарушением считается просрочка до 5 дней. Конечно, она в обязательном порядке отражается в кредитной истории заемщика. Но такое нарушение, как правило, не оказывает серьезного влияния на последующую выдачу займов. Неоднократные просроченные платежи сроком от 5 до 35 дней уже действительно могут крайне отрицательно сказаться на истории.

Кроме того, что просроченные платежи отрицательно сказываются на кредитной истории, на них еще начисляются повышенные проценты.

При возникновении ситуации невозможности своевременного погашения следует обязательно уведомить банк для того, чтобы изменить график платежей. В некоторых случаях банки могут идти навстречу клиенту.

Чтобы со временем вопрос, почему возникла плохая кредитная история и когда она обнулится, не стал головной болью для заемщика, важно ответственно относиться к исполнению своих долговых обязательств. 2. Невыплаченный ранее займ

Полное непогашение займа крайне негативно сказывается на истории. При наличии такого факта подавляющее большинство кредитных учреждений просто отказывает в кредитовании

Невыплаченный ранее займ. Полное непогашение займа крайне негативно сказывается на истории. При наличии такого факта подавляющее большинство кредитных учреждений просто отказывает в кредитовании

2. Невыплаченный ранее займ. Полное непогашение займа крайне негативно сказывается на истории. При наличии такого факта подавляющее большинство кредитных учреждений просто отказывает в кредитовании.

3. Ошибки. Человеческий фактор никогда нельзя исключать. Иногда банковский сотрудник при вводе информации в базе может допустить ошибку (неправильно проставленная сумма или дата). Или проблемы могут быть связаны с задержкой при проведении платежей. В такой ситуации следует обратиться в банк, чтобы сотрудник внимательно все проверил и убедился в добросовестности заемщика.

4. Мошенничество. Иногда преступники по чужим документам оформляют кредиты и займы, особенно это касается микрофинансовых организаций. Человек узнает об испорченной кредитной истории тогда, когда получает звонки из банка.

5. Судебное разбирательство против заемщика. В том случае, если против клиента возбуждено уголовное дело, например, в случае неуплаты алиментов или коммунальных услуг, данный факт обязательно найдет свое отражение в кредитной истории.

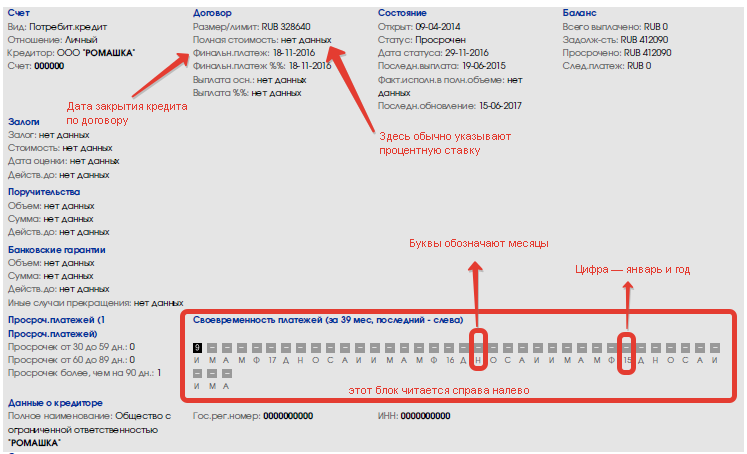

Информация по отдельным кредитам

Здесь содержатся детальные данные по каждому из ваших кредитов с 2005 года.

Счет

Здесь указываются:

- Вид кредита: автокредит, ипотека, потребительский и т.д.

- Отношение: личный кредит (взяли для себя), поручитель (выступили поручителем по кредиту), созаемщик (взяли кредит с кем-то).

- Кредитор: организация, выдавшая кредит.

- Счет: номер кредитного договора.

Договор

Здесь указаны условия, на которых вы оформили кредит по договору. Размер кредита, процентная ставка (полная стоимость), дата последнего платежа, если вы не отступитесь от графика выплат.

Состояние

Дата открытия кредита: когда был открыт данный кредит

Статус:

- активный — кредит выплачивается;

- закрыт — кредит погашен;

- доведен до дефолта — это худший сценарий для заемщика, банк потерял надежду вернуть кредит. В ход идет взыскание имущества, блокировка счетов;

- просрочен — задержка платежей по кредиту вышла за рамки указанного в договоре срока;

- передан в другую организацию — кредит продали коллекторам или другому кредитору (одна из причин — отзыв лицензии у банка).

Дата статуса: в примере выше указан статус «просрочен». Этот статус поставили в ноябре 2016 года. Если статус изменится, дата обновится.

Последняя выплата: здесь ставят дату последнего платежа по кредиту. Но в нашем случае банк некорректно передал информацию, потому что в колонке «Баланс» мы видим, что заемщик выплатил ноль рублей.

Факт исполнения в полном объеме: здесь ставят дату погашения кредита.

Последнее обновление: здесь ставят дату, когда кредитор вносил изменения по заемщику, например, поставил отметку о передаче долга на взыскание или заемщик внес платеж по кредиту.

Баланс

Задолженность: сколько вы должны банку на дату последнего обновления.Просрочено: какая сумма выпала из графика платежей.След. платеж: тут обычно указывается сумма ежемесячного платежа. Но в рассматриваемом примере стоит ноль, поскольку весь кредит перешел в просрочку.

Залоги

Чем обеспечен кредит, стоимость залогов, даты оценки. Залогом может быть автомобиль, дача, квартира и прочие материально ценные объекты.

Поручительства

Если по какому-нибудь кредиту вы были поручителем, то в графе объем будет указан один из двух вариантов:• «полный», если вы единственный поручитель, • «частичный», если поручителей несколько.

Кто выдал кредит — организация и реквизиты.

Банковские гарантии

Это когда банк выступает гарантом вашей платежеспособности перед кредитором. Если вы не сможете выплатить кредит, за вас это сделает банк-гарант.

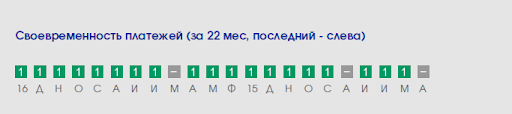

Своевременность платежей

Здесь описывается, как своевременно вы вносили платежи по договору на протяжении его действия.

Каждый месяц, это символ (в квадрате) и буква. Буквы обозначают названия месяцев, а если вместо буквы цифра — значит, это январь, а цифрой указан год. В данном примере 22 символа — 22 месяца. Это время, когда банк «вел» кредит. Все символы читаются в обратном направлении — справа налево, то есть последний месяц обслуживания договора — в самом начале.

Чтобы разобраться в значении символов, найдите в отчете таблицу с расшифровкой символов:

В нашем примере из 22 месяцев банк не передал данные по трем, 19 месяцев окрашены зеленым — платежи поступали регулярно и без просрочек.

Отдельно прокомментируем квадраты с цифрами 7 и 8. 7 — изменения/дополнения к договору. Это когда банк идет навстречу заемщику и пересматривает условия договора, реструктуризирует долг. 8 — погашение за счет обеспечения. Банк списывает средства на погашение кредита со счетов заемщика или реализует залог, если это предусмотрено договором.

Кто обращает внимание на «чистую» КИ

Информацию из КИ запрашивают не только банки. Иногда ее просмотр могут инициировать работодатели при приеме на работу и страховые компании, которые хотят обезопасить себя от заключения договора с мошенником.

Наличие нескольких просрочек, непогашенных займов может стать поводом для обращения к страховщику для заключения договора на страхование, с последующей подстройкой предумышленного страхового случая. Поэтому наличие плохой КИ повод для страховщика отказать в страховании или пересмотреть его условия.

Работодатель при приеме на работу также пристально изучает финансовую ответственность соискателя. Наличие закредитованности говорит о неумении распоряжаться денежными средствами. Поэтому в приеме на должность бухгалтера, снабженца, завсклада или руководителя отдела такому претенденту будет, скорее всего, отказано. Работодатель не может без ведома гражданина запрашивать его КИ.

Он обязан предварительно заручиться разрешением соискателя на запрос. В КИ гражданина хранятся персональные сведения, которые охраняются по закону и без согласия владельца, БКИ не имеют право их выдавать. Для получения КИ претендента он должен дать письменное разрешение с личной подписью для направления запроса в БКИ работодателем.

Лица, заинтересованные в доступе к КИ, могут его получить с письменного согласия клиента

Лица, заинтересованные в доступе к КИ, могут его получить с письменного согласия клиента

Чаще всего запрашивают КИ банки и другие кредитные организации. При выдаче кредита менеджер совместно со службой безопасности соберет все имеющиеся сведения в БКИ о долгах и исполнении графиков погашения. Благонадежным клиентам с «позитивной» КИ кредитные организации выдают средства под более низкие ставки и на более длительный срок.

Сколько обновляется кредитная история после погашения

Сведения о просрочках записываются в КИ и хранятся в ней весь период, пока заемщик взаимодействует с финансовыми организациями. Если он делает паузу на 10 лет, КИ аннулируется. Но выжидать такой срок нет нужды, ведь банки при выдаче займа оценивают последние годы. К примеру, если два–три года человек вовремя платил по обязательствам, но ранее имел просрочки, ему с высокой вероятностью выдадут кредит.

Здесь действует временная закономерность, зависящая от времени (глубины) задолженности заемщика:

- После месяца просрочки и погашения должна должно пройти не меньше полугода до подачи заявки.

- При задолженности от одного до двух месяцев — один год.

- Если просрочка составляла от 60 до 90 суток, потребуется 24 месяца на исправление КИ.

- При невыплате займа в срок от трех месяцев и больше необходимо три года до подачи заявки.

Это ориентировочный срок, через сколько обновляется КИ заемщика. Во многих случаях этот параметр обсуждается персонально.

Кто обращает внимание на кредитную историю

Сведения о том, насколько платежеспособен и аккуратен был субъект КИ в исполнении своих финансовых обязательств, запрашиваются:

-

при подаче заявки на кредитование, покупку в рассрочку;

-

при оформлении кредитной или дебетовой карты, обладающей овердрафтом;

-

с целью формирования предодобренного предложения.

Банки и МФО могут получить доступ к данным только с согласия клиента. Согласие действует 2 месяца. Если в этот период был заключен договор, то у кредитора сохраняется доступ к КИ (по требованию) в течение всего срока действия соглашения с клиентом.

Чаще всего это происходит при подборе кандидатов на управленческие должности в таких отраслях:

-

госсектор;

-

банковская сфера, страхование;

-

крупные коммерческие компании.

Высокая закредитованность свидетельствует о низкой финансовой грамотности. Поэтому претенденту с плохой КИ, скорее всего, откажут в приеме на работу.

По данным БКИ, существует связь между аккуратностью при выплате кредитов и склонностью к риску. Водители, которые допускают крупные просрочки, чаще попадают в ДТП.

КИ нередко запрашивают страховые компании, чтобы предлагать клиентам справедливые цены на услуги. По той же причине согласие на доступ к КИ просят каршеринги.

Понятие кредитной истории

Одно из ключевых понятий в финансовой жизни человека ― индивидуальная кредитная история, имеющая срок давности. Это специальный показатель, который рассчитывается по математическим формулам и зависит от ряда важных параметров.

- Характеристика человека (пол, возраст, семейное положение, наличие детей и иждивенцев).

- Наличие официального места работы. Помимо факта, важен срок. Необходимо иметь опыт работы не менее 1 г. за 5 л., из которых 3-6 мес. на крайнем месте.

- Уровень зарплаты и иных поступающих зачислений. От параметра зависит то, сколько денег максимально могут одобрить. В среднем, банки ориентируются на то, чтобы ежемесячный платеж не превышал 50% от зарплаты заемщика.

- Количество и общая сумма ранее взятых денежных средств в долг у банка. Если в настоящем есть непогашенные займы, банк будет их учитывать при расчете максимальной одобряемой ссуды.

- Наличие просрочек и досрочных внесений. Люди ошибочно полагают, что досрочные погашения являются показателем добросовестности. В социальном плане это так, но для банка это означает исключительно потерю процентов (упущенную прибыль).

- Тип кредитования ― потребительский, обеспечение, ипотека, автокредитование.

- Факт банкротства. С 2015 г. физические лица вправе объявлять себя банкротами. Для банка ― это заведомая потеря прибыли, и повод сомневаться в добросовестности клиента. Клиентов обязывают сообщать о статусе банкрота в течение 3 л., при подаче новых заявок, но, факт продолжает влиять на историю сверх предела.

От балла напрямую зависит то, какую сумму одобрят и дадут ли деньги в долг. Если заемщик допускал недобросовестное отношение к займу, следует ее улучшать или ждать, когда срок отображения факта из нее уйдет. Рекомендуется знать, сколько лет хранится кредитная история в бюро кредитных историй.

Бюро кредитных историй ― организация, которая занимается расчетом индивидуального балла, его присвоением и внесением изменений. В России их более 30. Запросить данные могут:

Бюро кредитных историй ― организация, которая занимается расчетом индивидуального балла, его присвоением и внесением изменений. В России их более 30. Запросить данные могут:

- финансовые организации, в которые претендент подает заявку на выдачу денег;

- судебные органы;

- центральный банк РФ;

- сам человек;

- служба взыскания (приставы);

- правоохранительные органы.

Если срок хранения кредитной истории в бюро кредитных историй истек, данные более не учитываются при расчете балла и третьи лица не могут их узнать.

Как проверить, обновилось ли досье?

Наши услуги

Чтобы узнать, произошло ли обновление КИ (или как быстро это случится), рекомендуется обращаться в БКИ, где и хранятся необходимые сведения. Но сначала нужно понять, какая компания этим занимается.

Скорее всего, его удастся найти в договоре. Без кода запрос в ЦККИ подается из банка или микрофинансовой организации, из нотариальной конторы или почтового отделения.

Чтобы узнать в БКИ, обновился ли финансовый рейтинг, стоит воспользоваться одним из следующих способов:

-

посещение офиса компании — ответ поступает в день подачи письменного заявления;

-

письмо с заполненным и подписанным лично бланком;

-

телеграмма (сам текст, персональные и паспортные данные, контакты);

-

запрос через партнерские фирмы, работающие в конкретном населенном пункте;

-

заявка через интернет после регистрации на сайте БКИ;

-

использование Госуслуг и собственной подтвержденной учетной записи.

Дважды в год информация о КИ предоставляется всем желающим бесплатно, все прочие обращения оплачиваются.

Сколько лет хранится кредитная история в БКИ?

Сколько хранится кредитная история в БКИ, а главное — данные из нее, важны не только вам, но и кредиторам. Ведь хороший рейтинг даёт:

- возможность просить уменьшения процента займа,

- ограничиться меньшим числом документов,

- просить понижения требований к выплате кредитных средств и другое.

А если кредитная история у вас нехорошая? В любом случае, кредитная история в БКИ (Бюро Кредитных Историй) хранится не менее 15 лет со дня последнего обновления финансовых данных в истории кредита, а затем её уничтожают.

https://www.youtube.com/watch?v=YzcKef5wZDw

Доступ к информации кредитной истории заблокирован, и разрешается только вам, кредитору или правоохранительным органам, занимающимся финансовыми махинациями. На все имеются свои процедуры и разрешения.

кредитной истории

Когда вы берёте первый кредит и становитесь заёмщиком, у вас появляется кредитная история:

- В титульной части хранятся ваши личные данные – фамилия с именем и отчеством, дата с местом рождения, паспортные данные. Сюда могут занести номер свидетельства обязательного пенсионного страхования и ИНН.

- Основная часть наиболее объёмная, ведь здесь лежит архив кредитных данных с итогами судебных решений и споров по кредитным договорам. От основной части зависит ваш рейтинг заёмщика.

- Дополнительная часть заблокирована, поскольку хранит секретные данные о том, кому нужна была и кто дополнял вашу историю.

Хранение и востребование

Что такое бюро кредитных историй? Это коммерческая организация, которой дали возможность законно работать с кредитными историями населения. В государственном реестре есть несколько бюро.

Чтобы любые данные из вашей кредитной истории были доступны бюро кредитной истории или кредитору, БКИ должно заручиться вашим согласием в срок не более 10 дней с момента взятия кредита. А также в Центральном каталоге кредитных историй Банка России вы имеете полное право узнать, какое именно бюро решило стать хранителем вашей кредитной истории.

Если человек успешно погасил кредит, в его интересах, чтобы данные об этом оказались в личной кредитной истории. И по его первому требованию банк должен эту информацию предоставить в бюро кредитных историй.

Знакомство с информацией кредитной истории

Чтобы узнать свою кредитную историю, вам надо обратиться в Центральный каталог кредитных историй, чтобы узнать о месте хранения вашей информации.

Запрос можно отправить самостоятельно через Банк России на сайте https://www.cbr.ru/ckki/ с кодом или без кода через почтовое отделение, бюро или организацию кредитора.

Код формируется при заключении договора о кредите, о чём банки могут умолчать.

Никакой дополнительной информации для составления и получения отчёта у вас никто не имеет права требовать.

по электронной почте или письменно в течение десяти дней со дня запроса. Повторные кредитные отчёты будут платными.

Изменение данных в кредитной истории

Если вы твёрдо уверены и имеете доказательства, что в вашу кредитную историю занесли ошибочные данные, заявляйте об этом в бюро кредитных историй. Назначат расследование, результаты которого будут готовы не позже, чем через 30 дней. Бюро самостоятельно будет наводить справки у кредитора с проблемным займом.

После поверки кредитную историю обновят или оставят в прежнем виде. Но в любом случае вам дадут письменный ответ с обоснованием решения бюро.

Можно ли изменить ситуацию, когда очистка/исправление истории кредита невозможна? Есть несколько вариантов:

- можно взять новый кредит на иное лицо (супруг/супруга, работающие дети, родственники и др.);

- можно дождаться истечения 15 лет;

- можно подать иск в суд.

Как поступить — решать вам, но последний вариант оставьте на крайний случай, так как ссориться с банком в наше время невыгодно и чревато последствиями.

Управление доступом к истории

Только вы решаете — дать доступ к вашей кредитной информации или запретить. Если у вас есть код субъекта кредитной истории, вы регулируете доступ к ней.

Кодом называют набор цифр и букв, который составляется во время подписания договора о кредите.

Дополнительный код востребован очень редко. Но он нужен, например, перед составлением следующего кредитного договора, когда банк хочет познакомиться с вашей личной финансовой информацией. При этом не забывайте, что этот код будет действовать во время всего срока действия кредитного договора с банком. В другом случае дополнительному коду грозит уничтожение через месяц после его оформления.

Сколько лет находится информация в БКИ

Как долго хранится кредитная история в БКИ? Период ее нахождения в таких организациях регламентируется законодательно и прописывается в 218-ФЗ в седьмой статье. Тут указывается, что срок хранения кредитной истории составляет 10 лет с даты последних изменений содержащихся в отчете сведений. Исключения – полное оспаривание КИ или вынесение судебного решения об удалении (в таких ситуациях аннулирование происходит раньше).

Сколько времени хранится кредитная история с момента ее формирования? КИ появляется тогда, когда гражданин России либо впервые обращается за кредитом в один из банков или МФО, либо обретает задолженности по алиментам, оплате связи, коммунальных услуг или жилья. Но отсчет срока хранения начинается не со дня формирования, а именно с даты последнего изменения информации.

Чтобы понять, сколько хранится кредитная история в бюро кредитных историй, нужно разобраться в том, как она меняется в течение срока хранения. В ней отображаются любые действия и образовавшиеся задолженности гражданина. Так что когда заемщик, например, вносит очередной платеж или подает заявку, отсчет ведется со дня выплаты или запроса. Получается, что хранение длится долго или становится бессрочным, если человек периодически проявляет активность.

Обязательно ожидать 10 лет?

Если кредитная история хранится в течение десяти лет, нужно ли выжидать этот срок, чтобы получить кредит? Нет, необязательно: шансы на одобрение заявки есть у всех. И отсутствие КИ не станет гарантией выдачи средств, а, наоборот, может послужить причиной для отказа (банк не сможет проанализировать репутацию потенциального клиента и его поведение в прошлом).

Каждый банк имеет собственную систему проверки клиентов и оценки их кредитоспособности

Финансовые организации изучают кредитные истории, а особое внимание уделяют таким факторам как долговая нагрузка (общая сумма непогашенных долгов), количество и длительность допущенных просрочек, активные действующие задержки. Но анализируются и прочие критерии: уровень и стабильность дохода, наличие обеспечения в виде имущества, семейное положение, занимаемая должность

Услуги НБКИ для заемщиков и кредиторов

Национальное бюро кредитных историй популярное не благодаря тому, что было одним из первых. Компания держит высокую планку долгие годы, постоянно обновляя свои продукты, добавляя новые услуги. Если коротко, основные виды деятельности «Национального бюро кредитных историй» можно перечислить тремя пунктами:

сбор, хранение, систематизация кредитных историй клиентов банков, предоставление кредитных отчетов финансовым учреждениям (для оценки заемщика и принятия решения) или самим заемщикам (для проверки достоверности данных); защита конфиденциальных данных (КИ), использование современных технических систем; скоринг, статистические, аналитические отчеты, рейтинги, основанные на данных кредитных историй, которые облегчают работу с клиентами и улучшают сферу кредитования.

Но «Национального бюро кредитных историй» – это не только хранение и предоставление по запросам кредитных историй (отчетов). Сфера деятельности компании намного шире, чем других, региональных или не таких мощных БКИ. Насколько отличается сервис НБКИ, можно увидеть из сравнительной таблицы.

| Предоставление кредитных отчетов | + | + |

| Кредитные отчеты онлайн | + | многие крупные БКИ |

| Запрос в ЦККИ | + | многие крупные БКИ |

| Верификация паспортных данных | + | 1-2 БКИ |

| Статистические отчеты на основе КИ | + | 1-2 БКИ |

| Аналитические отчеты для банков | + | 1-2 БКИ |

| Услуга «Сигнал 2.0» (уведомление банка об изменении в КИ субъекта) | + | — |

| Скоринг | + | некоторые БКИ |

| Оценка заемщика с учетом социальных связей | + | — |

| Оценка риска кредитного мошенничества | + | — |

| Проверка автомобилей (на предмет залога) | + | — |

В НБКИ для кредитных организаций работают разные схемы сотрудничества. Многие из них позволяют очень оперативно и надежно проводить скоринг клиента, полуавтоматические системы оценки снижают уровень риска, а такие полезные продукты, как верификация паспортных данных, или проверка автомобилей на предмет залога в других организациях, можно получить в течение нескольких минут, в онлайн-режиме.

| Предоставление кредитных отчетов | + | + |

| Кредитные отчеты онлайн | + | многие крупные БКИ |

| Запрос в ЦККИ (обо всех БКИ, в которых есть данные клиента) | + | многие крупные БКИ |

| Исправление кредитной истории* | + | + |

| Получение кода субъекта кредитной истории | + | многие крупные БКИ |

| Повышение финансовой грамотности | + | — |

*срок проверки информации, а также внесение изменений в кредитную историю в НБКИ – до 30 дней

Услуги для заемщиков в НБКИ практически не отличаются от других БКИ, разница только в удобстве получения кредитной истории и оперативности работы. В Национальном бюро кредитных историй существует шесть-семь способов получения КО клиентом, можно выбрать самый удобный для себя. Раз в год каждый пользователь имеет право получить информацию бесплатно. Учитывайте, что, в зависимости от выбранного способа, стоимость может отличаться, поскольку сопутствующие услуги придется оплатить все равно (например, нотариальное заверение подписи, стоимость телеграммы, услуги курьера и т.д.). Вы можете сами проанализировать, как получить кредитную историю за деньги самым удобным способом.

Через какое время обновится моя история?

Мы уже выяснили, что залоговая ситуация меняется сразу же после того, как банковская организация, с которой вы заключили договор, передала сведения в Бюро Кредитной Истории.

Десять дней

Банковские учреждения, являющиеся источниками создания залоговой истории, согласно законодательству Российской Федерации обязаны передавать новые сведения о заёмщике. Период для направления такой информации составляет пять дней. Но это допустимо только в тех случаях, когда передача сведений предусмотрена в контракте займа между банком и заёмщиком.

Три года

Промежуточного периода для обновления залоговых данных не существует. Однако банковское учреждение может пойти навстречу заёмщику с отрицательной кредитной историей. Но сделать он это может в том случае, если клиент в течение последних трёх лет, которые предшествовали подаче заявке на займ:

- Закрывал добросовестно предыдущие долговые обязательства.

- Пользовался своей кредитной историей во благо.

- Открыл счёт в банке для накоплений и исправно вносит туда денежные средства.

Важно! Не нужно путать обновление кредитной истории со сроком исковой давности, который составляет три года

Десять лет

Бюро кредитных историй обязано хранить сведения о заёмщике в течение десяти лет. Раньше такой срок составлял пятнадцать лет. Как только закончится этот период, гражданин имеет право создавать свою новую историю.

Для того чтобы корректно отслеживать все свои персональные данные, необходимо периодически запрашивать отчёт о своей залоговой ситуации. Так вы сможете чётко отследить, когда старая история подойдёт к своему логическому завершению.

Как улучшить свою кредитную историю

- Конечно, для начала надо разобраться с текущими кредитами и найти возможность их погасить. Если в текущей ситуации это непросто, обратитесь в банк с заявлением о реструктуризации. Скорее всего вам будут предложены более комфортные условия погашения долга, особенно если есть уважительные причины (потеря работы, сложности со здоровьем, несчастный случай и другие).

- Специалисты рекомендуют исправлять кредитную историю, доказывая что свою ответственность действиями. А именно, можно взять небольшой товарный кредит на покупку бытовой техники. Такие кредиты оформляют прямо в магазине, и получить их несложно. Лучше последовательно открыть и расплатиться по нескольким мелким кредитам в разных банках.

- Если кредитная история испорчена довольно сильно, то банк может отказать даже в товарном кредите. В этом случае есть смысл обратиться в организацию, выдающую быстрые займы. Как правило, микрофинансовые компании не запрашивают КИ и не интересуются доходами заемщика. Это рискованный путь, поэтому при получении быстро-займа рекомендуется внимательно прочитать договор, изучить все скрытые условия и быть очень дисциплинированным, возвращая деньги.

На улучшение кредитной истории может потребоваться довольно много времени, не менее года. Нулевую КИ (ее отсутствие) тоже иногда требуется «улучшить». Это необходимо в случае, если человек планирует запрашивать большую сумму денег, например, приобрести квартиру в ипотеку. В этом случае рекомендуется заранее взять небольшой потребительский кредит или оформить пластиковую карту, чтобы показать свою ответственность и умение пользоваться заемными деньгами.

Чему не стоит верить

Вокруг кредитных историй ходит много различных слухов и домыслов, которые часто в итоге ничем не обоснованы. Вот некоторые заблуждения граждан:

- из кредитной истории можно удалить негативную информацию. Это невозможно, единственное исключение — если сведения неверные, и заемщик это докажет;

- БКИ — частные конторы, с которыми можно договориться. Да, это действительно негосударственные организации, но за ними осуществляется жесткий контроль. Изменить хранимые данные за деньги невозможно, ни одно БКИ не это не пойдет;

- обнуление кредитной истории будет выполнено через 3 года. Популярное заблуждение, на деле срок хранения информации в разы больше.

Что касается последнего пункта. Какое-то время ходили разговоры, чтобы сократить срок хранения информации до 3 лет. Даже создавались соответствующие законопроекты. Но ничего в итоге не было принято. Банки и сам Центральный Банк по понятным причинам были крайне против такой инициативы. Получается, что человек мог бы наделать просрочек, потом подождать 3 года и стать кристально чистым заемщиком.

От сокращения срока пострадали бы и сами заемщики, которые добросовестно выполняли свои обязательства. Они бы рисковали потерять положительную информацию при отказе от кредитных услуг на 3 года, им бы пришлось снова зарабатывать себе положительную репутацию. В итоге все осталось на прежних местах.

Заключение

Обновить данные в БКИ можно двумя основными путями: ждать 15 лет или брать кредиты, за которые вы точно можете расплатиться без просрочки. Если вы уверенны, что ваши взаимоотношения с банком были безоблачными и переживать не стоит, то все же рекомендуется хотя бы раз в год требовать от БКИ полной и достоверной информации обо всех ваших платежах и операциях. Так как часто бывает, что по вине банков происходят досадные ошибки, которые, увы, не так просто исправить. А между тем доверие к вам, как к ответственному плательщику, будет утрачено, и новый заем вам могут уже не дать.

Кредитная история (далее – также КИ) для выполнения своих задач должна быть актуальной, поэтому в нее должны вноситься соответствующие изменения. Обычно на внесение изменений уходит около 5 рабочих дней.

КИ – это совокупность данных об обязательствах конкретного человека или компании (субъекта КИ). С течением времени ситуация по исполнению обязательств изменяется (например, погашается кредит), а также могут измениться и личные данные субъекта КИ. Когда и как обновляется кредитная история, что является причиной для внесения таких изменений и что подлежит обновлению, написано далее в статье.

Что обновляется в кредитной истории

Кредитная история обновляется в случаях, предусмотренных ФЗ РФ от 30.12.2004 N 218-ФЗ «О кредитных историях». Согласно этому закону обновлению подлежит информация, содержащаяся в любой части КИ (подробнее о структуре кредитной истории написано здесь) , в частности:

ФИО; данные паспорта; сведения о взятых кредитах и порядке их погашения и др. Почему обновляется кредитная история

Основных причин обновления кредитной истории несколько:

Актуализация персональной информации при смене паспорта, фамилии или иных данных. Изменение ситуации по кредитам (преимущественно когда субъект кредитной истории обратился в финансовую организацию за кредитом, выплатил полностью ранее взятый заем или по согласованию с банком изменил условия выплаты кредитных средств). Корректировка кредитной истории в случае ошибки. Аннулирование КИ после окончания срока хранения или по другим причинам.

Чтобы быть уверенным, что вся информация в КИ отражена корректно, стоит это контролировать. В частности, можно периодически заказывать кредитный рейтинг . Он содержит всю нужную информацию по КИ, но при этом не портит кредитную историю и имеет ряд других преимуществ.

Когда и как обновляется кредитная история

Чаще всего обновление кредитной истории конкретного человека или компании происходит с помощью разных кредитных организаций. Они (как источники формирования КИ) обязаны для последующей актуализации КИ предоставить информацию в бюро кредитных историй в течение 5 рабочих дней от такого момента:

произошло событие, которое подлежит отражению в кредитной истории (погашение кредита, получение кредита и т.д.); кредитная организация узнала о событии, подлежащем отражению в кредитной истории (предъявление клиентом документов о смене фамилии, паспорта и др.).

Кроме того, отправить запрос в БКИ об обновлении КИ может сам субъект КИ в случае оспаривания кредитной истории или необходимости актуализировать личные данные (бланки таких заявлений, в частности, есть на сайте «Эквифакс»).

Таким образом, КИ обновляется по факту наступления событий, подлежащих отражению в КИ, или по факту получения кредитными организациями и БКИ соответствующей информации об этих событиях.

Банковский специалист Home Credit и BNP Paribas

Статья написана по материалам сайтов: kreditec.ru, mycreditinfo.ru, gidmoney.ru.