Кредитная история через интернет

Содержание:

- Из чего состоит кредитная история

- Ответы на вопросы читателей

- Каким образом данные попадают в БКИ

- Как проверить свою кредитную историю платно

- Как формируется кредитная история

- В чем заключаются плюсы рейтинга по сравнению с кредитной историей?

- Способы проверки КИ

- Способы проверки кредитной истории

- Где и как проверить КИ

- Что такое кредитная история, и где она хранится

- Как узнать, где хранится КИ

- Зачем интересоваться кредитной историей

Из чего состоит кредитная история

Кредитная история для юридических лиц содержит три части, а для физических – четыре (кроме общих, еще и информационную):

- Титульную (сведения о субъекте истории, в основном – заемщике).

- Основную (данные об обязательствах со сроками их исполнения, суммами погашения основного долга и процентов).

- Дополнительную (информация о кредиторах, пользователях кредитной истории, а также приобретателях права требования, если кредит был продан другой организации).

- Информационную (сведения о факте обращения за кредитом, причинах отказа в выдаче средств, продолжительных просрочках).

Кредитная история для физического лица (в том числе для индивидуального предпринимателя) и для юридического лица содержит следующие сведения:

| Части КИ | Основная информация, указанная о: | |

|---|---|---|

| физическом лице | юридическом лице | |

| Титульная |

|

|

| Основная |

|

|

| Дополнительная (закрытая) |

|

|

| Информационная |

|

— |

Ответы на вопросы читателей

Обратиться с заявлением в бюро, в отчете которого обнаружена ошибка. Бюро проверит данные, сделает запрос в банк. Если ошибка подтвердится, данные исправят.

Немедленно обратиться с паспортом в офис банка и писать претензию. Банк проведет служебную проверку. Это серьезное преступление, и в интересах кредитной организации решить вопрос. Обязательно попросите сделать копию жалобы и поставить на ней отметку о принятии – дату, ФИО и должность принявшего сотрудника, печать.

Восстановить код практически невозможно. Подробности мы описали в статье Что такое код субъекта кредитной истории. Вы можете сформировать новый и уже с ним заказывать список БКИ на сайте Центрального банка РФ. Однако, гораздо проще получить кредитную историю через Госуслуги – это быстро и бесплатно два раза в год.

Нет, нельзя. Информация обо всех действиях клиента хранится в течение 10 лет. Только после этого она будет удалена.

Да, такое возможно. Наличие крупных долгов и просрочек по кредитам может стать причиной для отказа, особенно это касается должностей, связанных с деньгами (финансовый директор, бухгалтер, кассир, кладовщик и т.п.).

Но есть один нюанс. Без вашего согласия работодатель не имеет права посмотреть вашу кредитную историю. Поэтому, вы можете не давать ему такого согласия, сославшись на то, что вы не за кредитом пришли. Но и подобный отказ с вашей стороны работодатель также может воспринять негативно и отказать в трудоустройстве.

Просрочки хранятся в системе 10 лет. Таким образом, ваш потенциальный работодатель может узнать о давних проблемах с погашением долга.

Отказать – не могут. Если вы обращаетесь с паспортом или онлайн с подтвержденной учетной записью. Но могут сформировать пустой отчет или прислать сообщение об ошибке в том случае, если в этом бюро не хранится ваша кредитная история. На момент написания статьи их 11 и не каждое хранит вашу историю. Поэтому, предварительно узнайте через Госуслуги в каких БКИ хранится ваша КИ.

Нет. Финансовые организации обязаны передавать всю информацию о выданных кредитах, запросах на кредит и платежной дисциплине (своевременная оплата или с просрочками). Согласие на передачу данных включено в кредитный договор, исключить его нельзя.

Каким образом данные попадают в БКИ

Информация для сбора КИ поступает от МФО, банков, финансовых управляющих по делу о банкротстве физлица, кредитных кооперативов, судебных органов (в связи с нарушением исполнения обязательств должника). Банки, МФО, КПК обязаны передавать все данные для формирования КИ относительно заемщиков, принципалов и поручителей минимум в одно БКИ, внесенное в соответствующий реестр Банком России. На деле же многие из них передают сведения сразу в несколько бюро и делают запрос информации о потенциальном клиенте в 2 или трех БКИ. К примеру, Сбербанк отправляет данные о заемщике в 4 БКИ а запрашивает их — в 7 организациях

Как проверить свою кредитную историю платно

Кредитную историю онлайн на платной основе можно запрашивать сколько угодно через сайты-посредники. Главное, чтобы посредник мог идентифицировать личность заемщика и быть уверенным, что заявление пишет он, а не лицо, обладающее персональными данными клиента.

Стоимость получения каждого последующего кредитного отчета составит 300- 450 рублей. Получить нужную информацию онлайн платно можно в Агентстве кредитной информации или у других посредников — например, на Banki.ru. Стоимость услуги определяется партнером самостоятельно. Можно даже настроить смс-уведомления с информацией об обновлении кредитной истории и об организациях, которые ее запрашивали.

В интернете есть сайты, которые проверяют кредитную историю за 5-7 минут, но в таких вопросах лучше доверять официальным источникам вроде Госуслуг. На любом сайте для проверки кредитной истории в форму вводят корректные паспортные данные. Если сайт окажется фейковым, то эти сведения попадут в руки в мошенникам, которые могут использовать ваши персональные данные и даже испортить кредитную историю.

Как формируется кредитная история

В процессе кредитного скоринга выполняется рассмотрение заявки от клиента, претендующего на получение займа. Однако анкетных данных обычно недостаточно для оценки платежеспособности и надежности будущего заемщика.

Чтобы снизить риск невозвращения предоставленных взаймы денежных средств, кредиторы требуют предоставить обширный пакет документов. Одновременно с подтверждением стабильного дохода клиент может обеспечить сотрудникам банка доступ к информации о выполненных в прошлом обязательных платежах.

Кредитная история содержит информацию по:

- Заключенным договорам

- Отклоненным кредитным заявкам

- Персональным данным лица

- Месте жительства заемщика

- Коммунальным платежам

- Кредитным организациям

- Суммам и срокам кредитования

- Погашенным займам

- Внесенным выплатам

- Просроченным платежам

- Нарушениям условий сделок

- Штрафным санкциям и пеням

- Досрочному погашению займов

- Судебным спорам и приговорам

Для удобства ведения КИ разделяется на титульную, основную и закрытую часть. Основу кредитной истории составляют сведения о полученных, погашенных и просроченных кредитах, в частности индивидуальный рейтинг заемщика.

Персональная информация о заемщике, включая паспортные данные, ИНН и СНИЛС, находится в титульной части. Дополнительный закрытый раздел используется исключительно БКИ для учета внутренних сведений о финансовых учреждениях, которые предоставляли или запрашивали ранее данные о заемщике.

Информацию в БКИ передают:

- Банковские учреждения

- Микрофинансовые компании

- Частные кредиторы

- Ломбарды различного типа

- Кредитные союзы

- Коммунальные учреждения

- Лизинговые организации

- Участники POS-кредитования

- Страховые компании

Отечественные кредитные учреждения пытаются сотрудничать только с одним бюро. Информация о займах пересылается в электронном виде на протяжении 10 дней с момента выполнения каждой процедуры (оформление и погашение займа, появление просроченного платежа, ведение судебных тяжб и начисление штрафа).

Некоторые кредитные учреждения отказываются от сотрудничества с БКИ. К тому же для обработки информации требуется разрешение на передачу конфиденциальных данных от каждого заемщика. Зачастую банк его получает во время отправки заемщиком заявки или в процессе подписания кредитного договора. Клиент вправе отказаться от передачи сведений, но шансы на оформление займа в этом случае существенно снизятся.

В чем заключаются плюсы рейтинга по сравнению с кредитной историей?

Простота. Дело в том, что кредитная история в зависимости от активности своего субъекта (то есть заемщика) может занимать десятки страниц, сложных для прочтения неквалифицированными специалистами. Даже банкиры с трудом оценивают потенциального клиента: им требуется компьютер и специальная программа, называемая скоринг-системой. Персональный кредитный рейтинг является готовой сводной оценкой заемщика. Его можно сравнить с рейтингами других заемщиков или собственным в прошлом, оценив динамику и узнав, улучшилось ли ваша финансовая репутация.

Возможность запрашивать много раз. Немаловажным является и то, что в отличие от кредитной истории, которую можно запрашивать бесплатно только дважды в год, НБКИ рассчитывает ПКР бесплатно неограниченное количество раз. Таким образом заемщик имеет возможность свободно следить за изменениями рейтинга и целенаправленно работать над его повышением

Это особенно важно в период обслуживания активных кредитов: каждый новый платеж повышает ПКР на несколько пунктов. Кроме того, заемщик лучше понимает аргументацию и мотивацию банкиров, которые должны оценивать новых потенциальных заемщиков каждый день, проверяя степень риска невозвратов

В итоге, начав с регистрации личного кабинета, можно серьезно подтянуть свою финансовую грамотность и начать почти профессионально работать над увеличением доходов.

Способы проверки КИ

В ответе ЦККИ будут перечислены все бюро, имеющие сведения о заявителе. После этого переходим к истребованию непосредственно кредитного отчёта.

БКИ обязано предоставить кредитный отчёт по заявке субъекта КИ. Отчёт может быть предоставлен в двух вариантах:

- на бумажном носителе с подписью руководителя (заместителя руководителя) БКИ и оттиском печати организации;

- в электронном виде с электронной подписью или иным аналогом подписи.

В заявке на предоставление информации должны быть указаны:

- фамилия, имя, отчество (при наличии);

- серия и номер документа, удостоверяющего личность;

- дата рождения;

- почтовый или электронный адрес, по которому следует направить ответ.

Запрос в БКИ может быть направлен несколькими способами.

Как узнать КИ бесплатно по фамилии через интернет

В сети иногда попадаются сообщения или реклама организаций, предлагающих оформить запрос в БКИ в онлайн-режиме бесплатно через специальные сервисы. Обращаться к услугам подобных сайтов не стоит, так как, согласно действующему законодательству, такие услуги не могут оказываться третьими лицами, а официальные партнёры не оказывают услуги на безвозмездной основе. При передаче личной информации на такие сайты высок риск того, что эти данные будут использованы в противоправных целях. В лучшем случае вам пришлют на электронную почту скоринговый отчёт, который по большому счёту не имеет практического значения и не содержит информации о конкретных обязательствах. В скоринговом отчёте указывается так называемый скоринговый балл, который субъективно отражает вероятность одобрения кредита в условном банке.

Реальные сайты-посредники, например, БКИ24, действуют на платной основе, стоимость услуг от 300 рублей. Если всё-таки решите действовать через посредника, убедитесь в том, что это действительно партнёр БКИ. Проверить информацию о партнёрах можно на официальном сайте бюро. Далее мы рассмотрим, в каких случаях можно обратиться за помощью к интернету.

Как проверить КИ бесплатно через портал госуслуг

Ответ аналогичен предыдущему — никак. Несмотря на все свои достоинства и обширные возможности, подобные услуги портал не оказывает. Через портал можно лишь получить информацию о бюро, где находится кредитная история, и далее контактировать напрямую с ними.

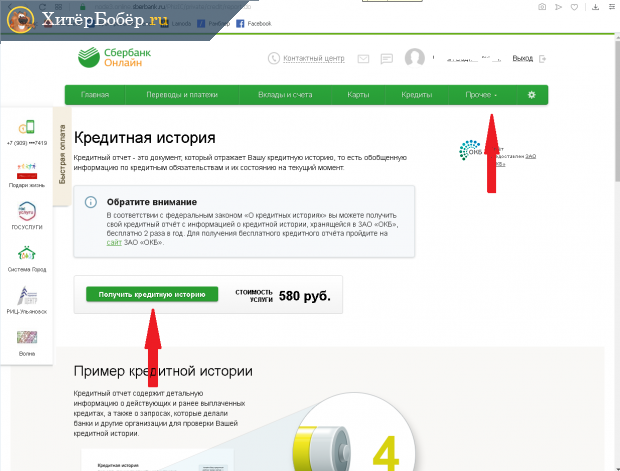

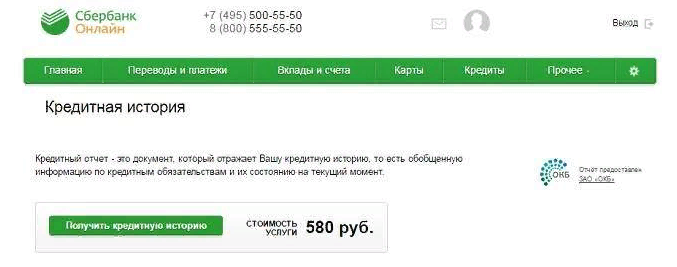

Как проверить КИ через Сбербанк

Сбербанк пошёл по пути формирования собственного БКИ. Информацию о своих клиентах Сбербанк передаёт только в ЗАО «ОКБ», в других БКИ сведений о сбербанковских кредитах, скорее всего, получить не удастся. Но ЗАО «ОКБ» не ограничивается лишь обслуживанием интересов своего фактического учредителя. Информация о субъектах поступает и из других источников.

У Сбербанка есть платная услуга по предоставлению кредитной истории из АО «ОКБ»

У Сбербанка есть платная услуга по предоставлению кредитной истории из АО «ОКБ»

КИ предоставляется из АО «ОКБ». Услуга платная, стоимость составляет 580 рублей. Деньги будут списаны с карты. Количество обращений не ограничено.

Как проверить КИ, обратившись в бюро

Проще всего получить кредитную историю можно непосредственно в конкретном БКИ при личном обращении. Отчёт предоставляется бесплатно дважды в год в течение нескольких минут, но в виде документа субъект вправе получить отчёт только один раз в год. При втором обращении информация будет передана в электронной форме.

Но этот способ неудобен. БКИ не имеют филиалов и представительств по стране, и для личного обращения придётся ехать в Москву или другой город, где фактически находится организация.

Запрос в БКИ можно направить по почте, но для этого потребуется нотариальное удостоверение подписи. Форму запроса следует скачать с сайта БКИ. Удостоверение подписи у нотариуса обойдётся в 200 рублей, но, скорее всего, нотариус навяжет какие-нибудь дополнительные услуги на 500–1000 рублей вроде подготовки и распечатки заявки.

Заявку можно также направить телеграммой с заверенной подписью в таком же порядке, как и заявку на предоставление информации о БКИ. Стоимость такой телеграммы составляет около 300 рублей. Заверить подпись в телеграмме можно только при личном посещении почтового отделения при предъявлении паспорта (иного удостоверяющего личность документа).

Способы проверки кредитной истории

Есть несколько путей, позволяющих проверить кредитную историю. Следуя им, можно беспрепятственно получить необходимые сведения.

Прямое обращение в БКИ

Если гражданин знает, где находится его кредитная история, то стоит сразу обращаться в нужное бюро. Существует несколько способов сделать это:

- Лично посетить отделение БКИ.

- Отправить письмо на адрес бюро кредитных историй.

- В онлайн-режиме, если в БКИ это предусмотрено.

Бюро кредитных историй обладает сведениями о заёмщиках. Также формирует кредитный отчёт по запросу физических и юридических лиц.

Офисы банков-агентов бюро кредитных историй

Выяснить требуемую информацию можно в одном из банков-агентов. Среди наиболее крупных организаций можно выделить: Почта Банк, Бинбанк, ВТБ и другие. Наличие такой услуги уточняется уже в отделении.

Чтобы взять кредитную историю, нужно в отделении банка-агента подать соответствующее заявление. Подготовка этого документа занимает около 15 минут. В отличие от бюро, в банках-агентах эта услуга платная. Её стоимость варьируется от 800 до 1300 рублей. Нотариальное заявление в таком случае не требуется.

Интернет-банки

В 21 веке можно проверить кредитную историю онлайн. Для этого нужно заказать кредитный отчёт через интернет-банки кредитно-финансовых организаций.

В число позволяющих это сделать банков входят Бинбанк и Сбербанк. Чтобы получить информацию по кредитной истории через Сбербанк-Онлайн, нужно авторизоваться на сайте и перейти в раздел «Прочее». Там выбрать пункт «Кредитная история», а затем нажать «Проверить кредитную историю». Услуга стоит 580 рублей. Оплата осуществляется с карты Сбербанка.

В случае с Бинбанком, процесс практически не отличается от вышеописанного. Также следует помнить, что банки сотрудничают с разными бюро кредитных историй: Сбербанк с ОКБ, Бинбанк – НБКИ.

Салоны «Евросети»

Проверка кредитной истории по паспорту – услуга, оказываемая в «Евросети». Сделать это можно в любом салоне, обратившись к обслуживающему персоналу. Для проверки понадобится только паспорт. Цена услуги – 990 рублей.

Сервис АКРИН (Агентство кредитной информации)

К сервисам, позволяющим узнать кредитную историю не выходя из дома, относится АКРИН. Он является официальным представителем Национального Бюро Кредитных Историй.

Чтобы получить необходимые данные, нужно зарегистрироваться на сайте akrin.ru, после чего пройти верификацию. Информация по кредитной истории находится в личном кабинете, куда есть доступ только у владельца аккаунта. При возникновении вопросов можно позвонить или написать в службу поддержки.

Сервис оценят те, кто следит за своей кредитной историей. Здесь можно оптом купить несколько проверок со скидкой. А получение краткой выписки из НБКИ обойдётся всего в 60 рублей. К тому же, широкий выбор способов оплаты делает АКРИН ещё удобнее.

Сервисы оценки кредитной истории

Такие сервисы в последнее время становятся очень популярны. С их помощью за короткий промежуток времени можно получить мини-выписку по кредитной истории. В ней находится информация о рейтинге заёмщика и другие важные сведения (например, о просрочке). Правда, более подробная информация сервисами не предоставляется.

Плюсы услуги заключаются в скорости получения выписки и небольшой стоимости (около 300 рублей). Самые популярные сервисы: Мой Рейтинг, MoneyMan, ЗБКИ.

Где и как проверить КИ

Как проверить свою кредитную историю? Обладая данными о местонахождении досье с КИ, его можно востребовать:

- в офисе БКИ;

- у официальных партнеров Бюро;

- в офисах крупных банков;

- салонах «Евросети»;

- нотариальных конторах;

- через почту РФ.

Возможны следующие способы:

- с помощью интернета;

- используя почтовую связь;

- во время личного посещения банков, МФО, Бюро КИ и их партнеров.

Для получения данных из досье существуют общие положения, которые следует соблюдать:

- всегда, при личном обращении, предъявляется документ, подтверждающий личность;

- необходимо знание кода доступа к досье;

- требуется регистрация и авторизация на сайтах, предоставляющих КИ в онлайн-режиме.

Через интернет

Как бесплатно проверить кредитную историю в интернете? При помощи онлайн-сервиса досье можно получить без оплаты только в следующих Бюро КИ:

- НБКИ (nbki.ru);

- Equifax (equifax.ru);

- Объединенное Кредитное бюро (bki-okb.ru);

- Кредитное бюро Русский Стандарт (rs-cb.ru).

Все остальные возможности получения досье в режиме онлайн — платные.

Как узнать свою кредитную историю самостоятельно в режиме онлайн? Обратиться в вышеперечисленные Бюро или к их официальным партнерам:

- Акрин (akrin.ru);

- крупным банкам посредством их систем интернет-банкинга (например, Сбербанк Онлайн).

Механизм получения КИ в онлайн-режиме практически одинаков для всех поставщиков информации. Инструкция приведена ниже.

Наиболее удобный способ получить КИ — с помощью личного кабинета в своем банке. Плюсы:

- нет необходимости регистрации и идентификации;

- возможность списывать оплату комиссионных со счета, открытого здесь же.

Минус один — процедура всегда платная.

В банке

Если нет возможности получить досье с КИ в банке через интернет-банкинг, придется посетить кредитный отдел финансового учреждения лично. Здесь специалист банка попросит оплатить услугу, а затем заполнить заявление-запрос о предоставлении досье и предъявить документы. В течение небольшого промежутка времени история будет получена и распечатана менеджером отдела.

В офисе «Евросеть»

По аналогичной схеме проходит получение досье через офис «Евросети». Здесь также необходимы личное присутствие, наличие паспорта или других подтверждающих личность документов, код субъекта КИ. После оплаты услуги сотрудник фирмы-партнера свяжется с указанными в запросе БКИ и в течение нескольких минут распечатает данные истории или сбросит их на электронную почту.

В Бюро КИ

Получение кредитной истории непосредственно в Бюро КИ возможно через интернет, в ходе личного посещения или же с помощью письменного запроса (телеграммы). Механизм получения КИ онлайн описан выше.

Посещение же офиса требует аналогичных действий, как при получении досье через «Евросеть». Запрос КИ с помощью телеграммы точь-в-точь повторяет действия при запросе кода субъекта кредитной истории. Единственное отличие — необходимо указать код субъекта КИ.

Выбирая способ получения досье с КИ, следует обращать внимание на стоимость услуги. Она может значительно колебаться

Отметим, что в последнее время банки стали все больше уделять внимание рейтингу заемщика (скоринговый балл). Его рассчитывают и предоставляют всего три организации:

- MoneyMan;

- MyCreditStatus;

- MyCreditInfo.

За услугу необходимо платить, предоставляется через интернет.

Что такое кредитная история, и где она хранится

КИ — это полный перечень всех зафиксированных финансовых операций в сфере кредитования. Там числится первая заявка на микрозайм, зафиксирован срок просрочки, если таковая была в выплатах. Получение кредитной истории возможно на бесплатной основе 2 раза в год через запрос в БКИ. В Национальном бюро хранятся все КИ, получаемые от банковских и микрофинансовых организаций.

Посмотреть свою историю можно и в интернете, так как получить кредитную информацию можно и в формате онлайн в банке, в котором человек обслуживается. Получить отчет такого рода не составит труда, запрос и оформление всех документов банк сделает за своего клиента, а вот уже проверять и анализировать данные можно или самому, или при помощи финансовых аналитиков. База данных КИ доступна только служащим бюро и изменений вносить туда они не могут физически.

Как узнать, где хранится КИ

Первым этапом для получения кредитного досье является выяснение вопроса о том, в каких бюро сконцентрирована информация о заёмщике (поручителе, должнике и т.д.). Все БКИ передают в Центральный каталог кредитных историй (ЦККИ) информацию из титульного листа КИ, поэтому только ЦККИ может предоставить полный перечень бюро, в которые следует обратиться с запросом. В ЦККИ также передаются базы данных закрывшихся бюро.

Дальнейшие действия зависят от того, знает ли гражданин свой код КИ.

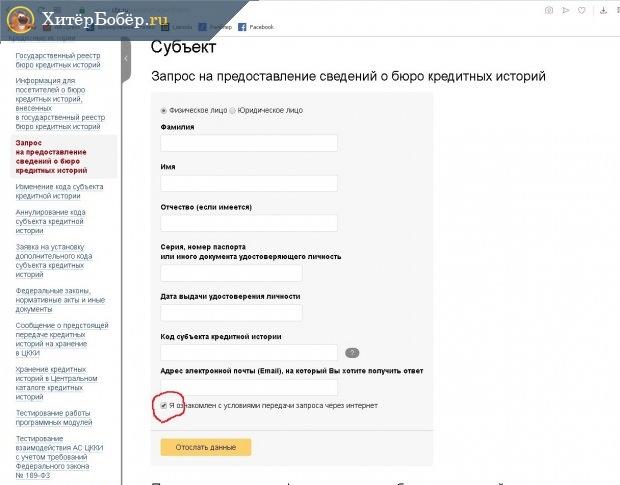

Если код известен

Для перехода к заполнению формы необходимо дать согласие на обработку персональных данных, проставив отметку в соответствующем окошке. Ответ будет направлен не позднее следующего рабочего дня на электронный адрес заявителя.

Для отправки запроса в ЦККИ о БКИ, в которых находится информация, достаточно только паспортных данных

Для отправки запроса в ЦККИ о БКИ, в которых находится информация, достаточно только паспортных данных

Дополнительно можно:

- изменить код субъекта кредитной истории;

- аннулировать код субъекта кредитной истории;

- сформировать дополнительный код субъекта кредитной истории для конкретного кредита или займа (при наличии кода субъекта кредитной истории).

Если код неизвестен

Если код не оформлялся, забыт или по другим причинам не может быть воспроизведён правильно, запросить данные о БКИ можно одним из следующих способов:

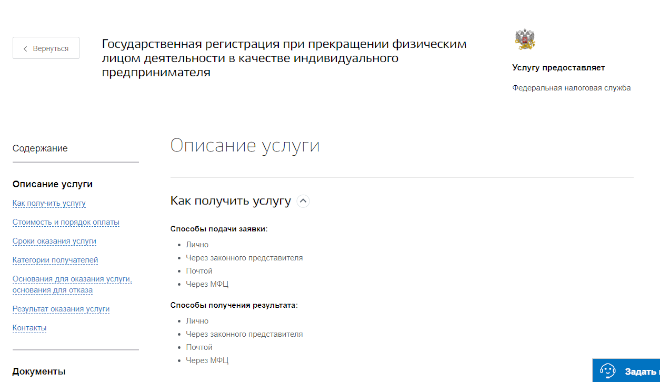

- направив заявку через Единый портал государственных и муниципальных услуг (ЕПГУ);

- обратившись в любой банк, МФО, или кредитный кооператив;

- направив телеграмму с заверенной подписью в любом почтовом отделении;

- направив нотариально заверенный запрос в ЦККИ.

В таком же порядке рекомендуется действовать, если код формировался, но на момент оформления был другой паспорт. В этом случае ЦККИ может дать устаревшую информацию.

При обращении в финансовую организацию или к нотариусу запрос помогут правильно составить. Для правильной отправки телеграммы или запроса через портал госуслуг дадим некоторые пояснения.

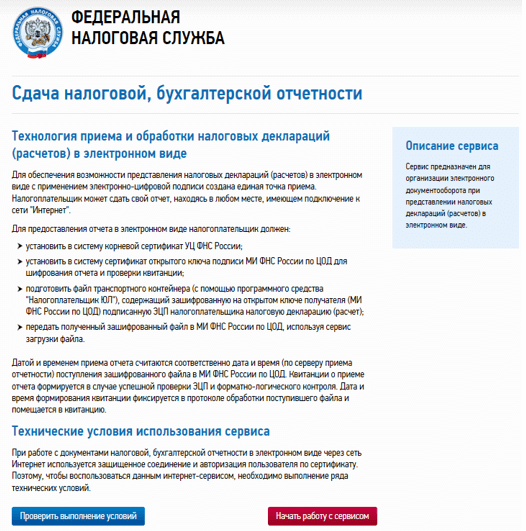

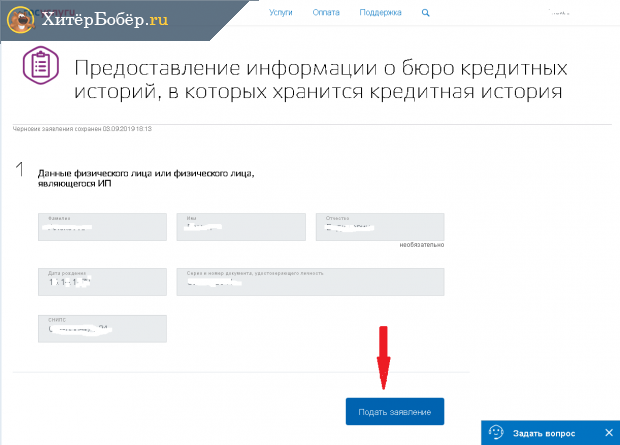

Запрос через портал

Для работы на портале потребуется подтверждённая запись. Услуга оформляется в разделе «Налоги и финансы», далее переходим в раздел «Предоставление сведений из БКИ» и заполняем заявку. В заявке указываются только паспортные данные, подача осуществляется в один этап. После введения информации нажимаем на «Подать заявление» и в течение 3-х дней ждём ответ на электронную почту, указанную при регистрации на портале. Услуга предоставляется бесплатно.

Запрос о БКИ, в которых хранится кредитная информация, оформляется в один этап

Запрос о БКИ, в которых хранится кредитная информация, оформляется в один этап

Отправка телеграммы

Телеграмма отправляется по адресу: 107016, г. Москва, ул. Неглинная 12, ЦККИ. В обязательном порядке указываются:

- Ф. И. О. полностью;

- серия, номер и дата выдачи паспорта;

- адрес электронной почты для получения ответа (знак «@» прописывается как «а»).

Сотрудник почтового отделения должен заверить подпись в телеграмме.

Зачем интересоваться кредитной историей

Кредитная история проверяется в нескольких стандартных ситуациях:

- вы планируете оформить новое обязательство. Перед заполнением заявки на новый кредит в банке нужно убедиться, что для кредитора вы – привлекательный потребитель. Несоответствия КИ реальному положению вещей можно устранить, если есть доказательства, которые также проверяются онлайн;

- вы потеряли паспорт и хотите убедиться, что документ не попал в руки мошенников. База данных краденых документов постоянно пополняется;

- собираетесь устроиться на новую работу. Отношение к финансовым обязательствам многое рассказывает о человеке. Желание руководства проверить КИ будущего сотрудника вполне понятно. В ваших силах убедиться в корректности данных отчета заранее;

- проверить статус прошлых обязательств. В кредитной истории сегодня содержатся сведения и о задолженностях по коммунальным платежам и отчислениям в бюджет. Даже небольшая техническая ошибка могла стать причиной образования задолженности, которая увеличивается со временем за счет штрафов.

Принятый закон допускает бесплатную проверку для граждан нашей страны 1 раз в год. Повторное обращение будет платным независимо от того, в какое бюро нужно обращаться. Естественно, цены будут различаться.