Как узнать есть, ли я в черном списке у банков

Содержание:

- Как проверить черный список юрлиц Центробанка РФ

- Где узнать о кредитах

- Как покинуть черный список

- По какой причине можно попасть в «черный список»

- Что такое «черный список» банка, и как туда попадают

- Профессиональная помощь в получении кредита по сниженной ставке. Без предоплат

- Чем чреваты задолженности перед банками

- Слепой подход

Как проверить черный список юрлиц Центробанка РФ

12 сентября 2018

У Центробанка есть черный список. Туда попадают клиенты, которые нарушили 115 ФЗ — закон «О противодействии легализации доходов, полученных преступным путем».

Если банк считает, что компания работает нечестно, он отказывает в обслуживании или блокирует счет. Юрлицо попадает в черный список, об этом узнают все банки и Центробанк.

Мы разобрались, почему юрлица попадают в черный список Центробанка России и как предпринимателю выйти из этого списка, когда он туда попал.

Почему юрлица попадают в черный список

115 ФЗ нужен, чтобы бороться с обнальщиками и финансированием терроризма. В 2017 году Центробанк обязал банки проверять компании по 115 ФЗ и опубликовал список операций, которые считает сомнительными. Чтобы выполнить требования ЦБ, в банках работают специальные отделы — финмониторинг.

Финмониторинг отслеживает операции клиентов, например, проверяет платежи и переводы, отчисления в налоговую, запрашивает документы, если операция кажется подозрительной.

В целом банкам не нравится, когда клиенты постоянно обналичивают деньги, платят налогов меньше, чем в среднем по отрасли, работают не по своим ОКВЭДам и переводят или получают нецелевые платежи, работают с сомнительными контрагентами.

Финмониторинг подозревает юрлицо по 115 ФЗ, если:

- треть оборота фирмы — наличные;

- клиент снимает деньги со счета в течение пяти дней после получения;

- юрлицо получает деньги на счет и сразу отправляет кому-то еще;

- компания платит зарплату наличкой, а не через зарплатный проект банка;

- зарплата сотрудников ниже прожиточного минимума;

- клиент не платит НДФЛ за переводы физическим лицам;

- фирма платит налогов меньше, чем в среднем по отрасли;

- клиент не платит налоги со счета в банке;

- компания невнятно заполняет платежки — банк не понимает, на что идут деньги;

- юрлицо работает не по своим ОКВЭДам — например, сувенирная лавка получает деньги за партию мебели;

- у компании ненадежные партнеры.

К компаниям-партнерам у банков тоже есть требования. Контрагент считается подозрительным, если:

- юридический адрес компании-контрагента находится в месте массовой регистрации;

- руководитель компании одновременно возглавляет и другие фирмы;

- счет партнера похож на транзитный: на него переводят деньги и тут же отправляют кому-то еще.

Чтобы у финмониторинга не возникало вопросов, предприниматели обязаны проверять партнеров, иначе могут попасть под блокировку.

Иногда юрлицо работает честно, но попадает в черный список. Так происходит, когда банк не понимает, на что идут деньги клиента и как он платит налоги.

Например, компания открыла счета в трех банках, а налоги платит только с одного. Тогда финмониторинг начинает беспокоиться: движение по счету есть, а налогов нет.

Тем более странно, если юрлицо не дает деньгам отлежаться на счету: получает и тут же снимает. Финмониторинг думает, что клиент завел однодневку, чтобы выводить нелегальные доходы, и останавливает работу по счету.

Как проверить, что юрлицо в черном списке ЦБ

Если банк не открывает счет или отказывается выполнять перевод, возможно, вы в черном списке. Чтобы выяснить точно, посмотрите список на сайте Росфинмониторинга через личный кабинет.

Еще можно прийти в отделение и спросить у менеджера, почему банк отказывает. В ответ менеджер выдает клиенту официальное уведомление и объясняет причину блокировки. Эту же причину банк сообщает Росфинмониторингу.

Как юрлицу выйти из черного списка Центробанка

В конце 2017 года Центробанк выпустил поправки к 115 ФЗ и объяснил, как выйти из списка. Для этого нужно принести в банк документы по операциям, которые показывают, что компания работает честно:

- Когда банк замораживает счет или не хочет обслуживать, он выдает юрлицу письменное объяснение своего решения.

- Компания собирает документы, чтобы показать, что работает законно. Это могут быть платежки из налоговой, договоры с партнерами, товарные чеки за покупки наличными.

- Банк рассматривает документы в течение десяти рабочих дней и либо принимает доказательства, либо нет.

- Если банк решает, что клиент работает честно, он говорит Росфинмониторингу удалить его из черного списка.

- Если банк снова не верит, клиент может подать жалобу в Центробанк.

- Центробанк рассматривает аргументы обеих сторон и за двадцать дней выносит финальное решение.

- Если решение в пользу клиента, банк удаляет фирму из черного списка и продолжает обслуживать.

Закон не запрещает банкам работать с компаниями из черного списка, а только рекомендует тщательно их проверять. Если фирма остается в списке, она пробует открыть счет в другом банке или закрывается.

Где узнать о кредитах

Как узнать, в каких банках у меня кредиты, включая открытые и не погашенные? Можно обратиться в эти финансовые организации и запросить выписки. Но если заёмные средства были получены давно, вы могли просто забыть, кто их выдавал.

У банков есть архивы и электронные базы данных, в которых хранятся сведения о клиентах. Но любая официально зарегистрированная и работающая на законных основаниях организация обязуется передавать информацию из договоров в бюро кредитных историй.

БКИ появились в стране более десяти лет назад, и необходимость их создания была связана с развитием кредитной системы и её внедрением в массы. Бюро создавались для сбора, систематизации и хранения информации, причём изначально они сотрудничали с финансовыми организациями, которые оценивали кредитоспособность потенциальных клиентов.

Сегодня в российском государстве работает семнадцать бюро, и обращаются в них не только банки и другие кредиторы, но и простые граждане-заёмщики. Финансовая организация, от которой вы получали заёмные деньги, могла передать данные об этом в любое БКИ, поэтому для проверки своих кредитов сначала постарайтесь узнать, где сведения хранятся.

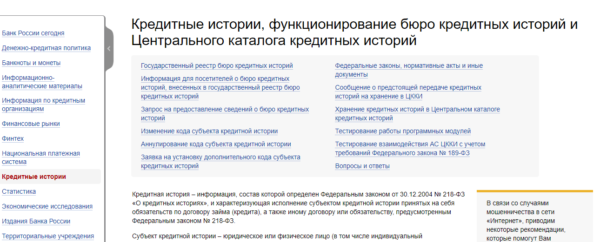

В БКИ вы не найдёте чёрные списки, но зато получите отчёт, характеризующий кредитоспособность и добросовестность заёмщика. А узнать место хранения кредитной истории можно на сайте Центробанка в Центральном каталоге кредитных историй. Через раздел КИ выбирайте пункт запроса сведений и заполняйте форму, указывая персональную, паспортную и контактную информацию, код субъекта.

Код – идентификатор заёмщика, который формируется или выясняется через бюро или банк. А можно без него обратиться в ЦККИ из финансовой организации, БКИ, от нотариуса или из отделения почты.

Нюанс! Если вы брали деньги в разных банках, то кредитная история может делиться на части и находиться в разных БКИ, так как кредиторы не ограничены в выборе бюро.

Как покинуть черный список

Возможности «обеления» попавших в черный список «отказников» предусмотрены изменениями, которые были внесены в Федеральный закон №115 законопроектом №313457-7 в марте 2018 года. Их ранее озвучил Центробанк России в Методических рекомендациях №29-МР от 10.11.2017 г.

Механизм исключения из черного списка: пошаговая инструкция

- Выяснение причины отказа. Можно узнать, почему компанию занесли в список, подав в кредитную организацию соответствующий запрос. Теперь банк при информировании об отказе обязан озвучивать и его причину.

- Предоставление объяснительных документов. Если причина для отказа не обоснована и может быть объяснена, клиент представляет документы, рассмотрев которые, банк получает основания пересмотреть свое решение, принятые по результатам проверки.

ВАЖНАЯ ИНФОРМАЦИЯ! Подавать объяснительные документы нужно именно в банк, отказавший в операции или открытии счета. Только он может дать информацию об исключении из черного списка. Даже если с «проблемным» клиентом согласны сотрудничать другие банки, он останется в списке, пока не уладит вопрос с отказавшей кредитной организацией.

Рассмотрение документов и/или сведений. Кредитная организация должна подробно рассмотреть предоставленные клиентом объяснения. Для этого закон предоставляет 10 дней со дня подачи.

Доведение решения до клиента. По результатам рассмотрения клиент должен получить один из двух вариантов ответа от банковской структуры:

- основания для отказа устранены (в этом случае банк отзывает отказ и направляет эти данные в Росфинмониторинг, клиент вправе вновь полноценно сотрудничать с банком);

- основания для отказа устранить невозможно (клиент остается в черном списке).

Апелляция. Если решение банка не устроило клиента, он может обратиться в межведомственную комиссию Центробанка. Для этого подается сама жалоба и копия пакета документов. Банк России производит собственную проверку силами специально созданной комиссии, в ходе которой требует от банка объяснения по поводу отказа и изучает объяснительную документацию. На принятие решении есть 20 дней. Если оно положительное, ЦБ передает информацию Росфинмониторингу, обновляющему список. Обновление может произойти не сразу: «отказника» уберут из списка в течение 1-2 месяцев. Клиент при этом получит от банка уведомление об отзыве отказа, имевшего место ранее.

Информация о причине отказа

Закон обязывает банк раскрыть причину отказа, но не регламентирует форму подачи ответа. Как показывает практика, банк чаще всего дает ответы в соответствии с кодами Росфинмониторинга:

- регистрация организации по массовому адресу (кроме комплексов, торговых и бизнес-центров);

- минимальный или близкий к минимальному размер уставного капитала;

- адрес регистрации юрлица совпадает с местом проживания единоличного представителя исполнительного органа;

- исполнительный орган отсутствует по месту регистрации юридического адреса;

- учредитель, участник, исполнительный орган и бухгалтер – одно и то же лицо;

- совмещение аналогичных должностей в нескольких организациях сразу.

Как видим, каждая из этих причин может иметь вполне легальное объяснение, но может и косвенно свидетельствовать о нарушении закона №115.

- причина может не быть единственной, но, как правило, она будет открытой. Открытые причины – те, сведения о которых банковская организация почерпнула из открытых источников информации:

- сайт налоговой инспеции;

- информация миграционной службы;

- исполнительные органы и др.

Закрытые причины – те, о которых банк узнает из собственных источников, которые обычно не раскрываются.

Какие документы можно предоставить банку для объяснения

Особых требований к документам нет, компания сама выбирает, каким образом лучше объяснить, что она действительно работает законно, а не обналичивает нелегальные доходы. Иногда подозрения легко можно опровергнуть, прислав определенные данные, которые могут содержаться:

- в свежей налоговой декларации;

- в пояснениях, почему декларация отсутствует;

- в платежных документах по оплате налогов, если она производилась через другой банк;

- в партнерских договорах, по которым происходит регулярное движение средств, и др.

Чтобы не попасть в черный список, можно предварительно изучить критерии проверки банка и постараться их придерживаться.

По какой причине можно попасть в «черный список»

Есть немало оснований для попадания в него, в т.ч.:

Налоговая нагрузка компании составляет менее 0,9 % от оборота. Причём некоторые банки самостоятельно поднимают эту планку. Обычно до 3%.

Заработная плата работников ниже прожиточного минимума.

Основания платежей не соответствуют виду деятельности.

IP-адрес или же номера телефонов субъекта находятся в списке неблагонадежных клиентов.

Более 40% контрагентов, с которыми сотрудничает организация, находятся в черном списке.

Через корпоративные карты осуществляется обналичивание денежных средств в крупных размерах и т.п.

Безусловно, практически по каждому пункту могут быть разумные объяснения. Но вот давать их, скорее всего, придется уже после попадания в «черный список».

Что такое «черный список» банка, и как туда попадают

Под «черным списком» банка понимается, прежде всего, собственная база данных финансово-кредитного учреждения по прошлым и текущим клиентам. Эта информация носит конфиденциальный характер и не может быть в части персональных данных передана другим лицам. Как правило, каждый банк хранит в тайне основания и критерии формирования такого списка, поэтому все факторы попадания туда доподлинно не известны. Кроме того, возможно существование сразу нескольких «черных списков» — в зависимости от статуса клиентов, направления услуг и характера взаимодействия.

Далеко не всегда, чтобы попасть в список, нужно что-то нарушить. Напротив, иногда банки формируют базы данных по тем клиентам, которые излишне щепетильно относятся к выполнению своих обязательств. Слишком быстрое досрочное погашение кредитов, проявление чрезмерной внимательности к договорам, споры с банком по поводу допущенных кредитным учреждением нарушений или ошибок – все это и некоторые другие вполне допустимые действия клиентов тоже способны послужить причинами внесения в определенный «черный список». Почему? Все просто: банки не очень любят сотрудничать с клиентами, которые не приносят прибыль или не дают возможности заработать много, которые любят «качать права», даже если правда на их стороне.

Вместе с тем, основные критерии попадания в «черные списки» — отрицательные характеристики:

- просрочки по кредитам и другие нарушения условий кредитного договора;

- наличие долгов по другим обязательствам – налоговым, алиментным, штрафным, по коммунальным и прочим платежам;

- наличие судимости, особенно по линии экономических преступлений;

- предоставление ложных сведений, а равно документов, содержащих такие сведения;

- предыдущие банкротства клиента или нахождение в состоянии банкротства;

- фигурирование клиента в каких-то финансовых махинациях, в том числе только на уровне подозрений;

- наличие неисполненных судебных решений;

- нахождение клиента в статусе принятых в его отношении (в отношении его имущества) судом, приставами или иными уполномоченными органами мер обеспечения и (или) ограничения;

- недееспособные (лишенные дееспособности, ограниченные в ней), а также психически больные лица;

- агрессивно ведущие себя клиенты, часто безосновательно спорящие, ведущие себя неадекватно, приходящие в банк в нетрезвом виде.

Этот перечень можно продолжать, поскольку критерии включения в «черный список» разнообразны и индивидуальны.

Некоторые банки излишне предвзято относятся к оценке клиентов. В стоп-лист могут включить за малейшую «провинность», как и просто по причине того, что клиент «не нравится», «вызывает подозрения» и т.п. Попадают в «черные списки» и заемщики, которые ошиблись с контактными данными (телефоном), изменили их и не сообщили об этом банку, а его сотрудники не смогли найти клиента, расценив предоставленные сведения ложными.

Еще одно обстоятельство включения в «черный список» — клиент не прошел проверку:

- визуальную (не понравился внешний вид);

- на предмет предоставления о себе правдивых сведений, в том числе будучи поставленным в ситуацию выбора – сообщить о себе правду или предоставить ложную информацию, пропустить сознательно допущенную сотрудником банка ошибку или указать на нее во избежание предоставления ложных (ошибочных) сведений;

- нестандартными, но все чаще используемыми банками методами – стресс-интервью, физиогномика и другие, которые ориентированы в большей степени на выявление лжи в словах клиента и особенностей его поведения, чтобы устранить или минимизировать риски взаимодействия с ним.

Вам также будет полезно узнать:

- Как банки проверяют кредитную историю

- Как можно узнать свою кредитную историю

- Как можно исправить или оспорить плохую кредитную историю

Профессиональная помощь в получении кредита по сниженной ставке. Без предоплат

ВНИМАНИЕ! СТАВКА СНИЖЕНА! Только сейчас есть возможность оформить потребительский кредит на сумму до 5 000 000 руб. по сниженной ставке от 5% годовых

Успейте воспользоваться уникальным кредитным предложением!

Специализируемся на сложных ситуациях: испорченная КИ, нагрузки, ФССП, большое количество обращений в банки, безработные и т.д.

Документы с места работы, отчисления в ПФР и ФНС – это наша забота без дополнительных расходов с Вашей стороны. Для оформления только паспорт + второй документ на выбор.

Оперативное решение Вашего вопроса без предоплат, скрытых комиссий и других «подводных камней». Обслуживаем регионы.

Оформление кредита через влиятельного сотрудника банка, личное присутствие на получении.

Для подачи заявки, уточнения подробностей, а также для связи с нашими специалистами по телефону просьба обращаться на указанную почту.

Чем чреваты задолженности перед банками

Получить кредит намного проще, чем рассчитаться по нему. Безупречной кредитной историей могут похвастаться единицы. Никто не застрахован от внезапной болезни или утраты работы. Но некоторые заемщики сознательно не платят долг, думая, что ответственности удастся избежать.

Если просрочка по платежу была незначительная, говорить о том, что кредитные истории физических лиц попадают в ЧС, рано. Чтобы узнать последствия нарушений по платежам, стоит проверить информацию для должников на сайте банков-заемщиков. Официальный ЧС составляется судебными приставами. Его могут предоставить физическому или юридическому лицу.

Долги по кредитам заставляют финучреждения действовать жестко, тщательно проверять будущих заемщиков, чтобы минимизировать свои утраты. В случае когда заемщик попадает в долговую яму, стоит ожидать таких действий от кредитора:

- Звонки с напоминанием о просроченной оплате, начислении пени и штрафных санкциях.

- Передача долга в коллекторское агентство (без согласия заемщика и нарушения федерального закона).

- Подача финансовым учреждением иска в суд.

Но это далеко не все неприятности, что ожидают злостного должника по займам. Ожидайте отказов по следующим кредитам. Неприятным сюрпризом может стать арест депозитного или зарплатного счета. Заработная плата будет покрывать долг. В случае выигрыша иска финучреждением на имущество должника наложат арест и продадут на торгах.

В первую очередь вырученная сумма пойдет на покрытие долга банку. Если будет остаток денежных средств, их переведут должнику. Худшее, что может произойти — лишение свободы, принудительные работы, запрет занимать определенные должности несколько лет.

Возможность оформлять кредиты и займы

Если человек попал в список неплательщиков в определенном банке, это не значит, что он не сможет получить займ ни в одном финучреждении. Каждый банк создает свою базу клиентов. Она конфиденциальна. Единственный официальный банк данных неблагонадежных заемщиков регулируется ФССП (Федеральной Службой Судебных Приставов).

Попадают в него заемщики, на которых заведено судебное производство. Блэк-лист неплательщиков ФСПП возможно посмотреть по интернету, подав запрос онлайн.

Попав в перечень неплательщиков определенного банка, вряд ли получится взять в нем ссуду повторно. Можно получить заем в другом банке или МФО. Если клиент обращается в финучреждение впервые, на большую сумму займа без поручителей и залога рассчитывать не приходится. Но, вовремя погасив небольшую ссуду, можно надеяться на крупную сумму кредита.

Выезд за границу

Недобросовестным заемщикам, попавшим в список должников, важно понимать последствия неуплаты задолженности. Мы говорили о звонках-напоминаниях, передаче долга в коллекторские компании

Но самым неприятным станет судебный иск. По закону подать в суд на неплательщика может банк и коллекторская служба.

Судебные приставы возьмут дело в случае выигрыша финансовым учреждением или коллекторами. На имущество должника наложат арест и распродадут на аукционе, чтобы покрыть долг по процентам, штрафам и самому кредиту. Приставы пользуются еще одним приемом влияния на должника — ограничивают право на выезд за границу. Не выпустить из страны могут заемщиков, получивших соответствующие решения судов.

Данные должников по кредитам, которым запрещено покидать страну, интересующиеся находят в открытом доступе на сайте Федеральной Службы Судебных Приставов. Законная возможность снятия ограничения на выезд — полностью погасить долг. Оплата задолженности не снимает запрета на выезд мгновенно. Иногда нужно ждать месяц, чтобы позволили покидать страну.

Слепой подход

Руководитель компании, занимающейся поставками и монтажом инженерного оборудования, анонимно пояснил, что банки, опасаясь закрытия, стали очень лояльными к пожеланиям самых разных контролирующих органов. В том числе и налоговых. Поэтому прежде всего на подобный шантаж идут небольшие частные финансовые институты.

«Проблемы с прохождением платежей стали возникать очень часто. Месяц меня мурыжили, требуя то одну справку, то другую. Просили принести документы об оплате аренды, другие документы. При этом намекали, что если мои налоговые платежи вырастут, то справки будут не нужны. В конце концов я просто сменил банк, и пока проблема не возобновлялась», — говорит собеседник «ДП».

С ним соглашается

Андрей Липатов, генеральный директор холдинга «Теплоком». После целой череды отзывов лицензий банки стали более послушными в отношении требований регулятора, а также налоговой службы.

«Сейчас все компании стараются рефинансироваться. А для этого нужно принести справку из налоговой. И здесь начинаются нюансы. Налоговая, прежде чем выдать эту справку, просит сделать авансовые платежи. Причем это не жесткое требование, а пожелание. Но никто ведь не хочет портить отношения с налоговой. Поэтому идут навстречу», — говорит Андрей Липатов.

В последнее время, особенно в последние 3 месяца, по словам бизнесмена, появилась еще одна проблема: банки по разным причинам не отправляют платежи, задерживают их у себя. Особенно когда платеж идет во внешний банк. «Банк часто даже просит, чтобы клиент, которому перечисляются деньги, открыл счет в банке клиента–отправителя. Конечно, это создает сложности в работе компаний, особенно тех, которые работают не только на местном, но и на российском, и на внешних рынках», — говорит Андрей Липатов.

Коммерческий директор ЗАО «Невская лодочная верфь» Андрей Хабазов сообщил, что проблема с банками ему тоже очень хорошо знакома. «В банковском обслуживании в последнее время появилось много проблем: платежи проходят очень медленно, кредиты не одобряют и т. д. При этом намекают, что, например, для хороших клиентов, которые увеличивают налоговые платежи в бюджет, у них условия обслуживания лучше», — утверждает бизнесмен.

Проблемы, по мнению некоторых предпринимателей, возникают из–за того, что банки не анализируют причины изменения финансовых показателей. «Менеджеры банка берут выручку за один квартал и делят на нее сумму налоговых платежей за другой квартал. И их совершенно не волнует, почему и как снизилась налоговая нагрузка», — говорят бизнесмены.

Перечень критериев, которые ЦБ применил к транзитным сделкам, достаточно широкий — это и регулярность и длительность платежей, и минимальная налоговая нагрузка, и отсутствие экономической выгоды. И под эти признаки легко могут подпасть и добросовестные владельцы малого и среднего бизнеса, которые пытаются минимизировать налоговую нагрузку. Блокировка расчетного счета — неприятный момент. В моей практике был случай, когда банк заблокировал предпринимателю счет, полагая, что его операции как раз подпадают под вышеописанные признаки. Ему пришлось предоставить запрошенные банком документы, и в течение недели вопрос был решен. В противном случае, согласно закону «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма», банк имеет право отказать в совершении операций, при этом он не понесет никакой гражданско–правовой ответственности за нарушение условий договоров.

Ольга Субота

адвокат АК «Аспект»

Центробанк активно борется с теневым бизнесом, совершенствует методики и инструкции. Не зря сегодня обналичка стоит 9%, а не единицы процентов, как несколько лет назад. Сегодня компании, занимающиеся обналичкой, несут огромные накладные расходы, так как им приходится снимать офис, сажать в него людей, чтобы соответствовать требованию банков по открытию счета. Что касается налоговой нагрузки, то я плохо представляю, как банки могут ее контролировать. Это почти невозможно. Они могут видеть динамику оборотов по счетам, и если у них что–то вызывает подозрение, то передают данные о компании в службу финмониторинга. Конечно, среди подозрительных могут оказаться и добросовестные предприниматели, но я не думаю, что это может стать массовым явлением.

Анатолий Симонов

президент Ассоциации бухгалтеров малых предприятий