Как долги по кредитам по фамилии узнать онлайн: 3 простых способа узнать задолженность

Содержание:

- План действий для разных категорий заемщиков

- Как проверить наличие задолженности по кредиту — 4 проверенных способа

- Как закрыть долг по кредиту

- Процедура взыскания долгов службой безопасности банка

- Как узнать долги по кредитам по фамилии заемщика

- Как не следует себя вести при наличии задолженности перед банком — 4 простых правила

- Альтернативные способы получения информации о задолженности по кредиту

- Имущество для погашения задолженностей

- Как банки узнают о кредитах заемщиков

- Можно ли вообще не выплачивать кредит?

- Банк подал в суд: что дальше?

План действий для разных категорий заемщиков

Мамы, ушедшие в декретный отпуск, не являются льготной категорией, которую освобождают от необходимости погашать микрозайм, кредит и прочее. Поэтому нужно своевременно отправить запрос на реструктуризацию в банк.

Мамы, ушедшие в декретный отпуск, не являются льготной категорией, которую освобождают от необходимости погашать микрозайм, кредит и прочее. Поэтому нужно своевременно отправить запрос на реструктуризацию в банк.

Это позволит выбрать оптимальную сумму для перечисления. Организацией учитываются декретные выплаты, помогающие клиенту рассчитывать на лучшие условия.

Если займы скопились в большом количестве, при этом заемщику нечем расплачиваться, можно реализовать один из двух вариантов:

- оформить рефинансирование. Возможно лишь для лиц, которые трудоустроены официально. Для того, чтобы не вносить оплату за каждый микрозайм по отдельности, все задолженности объединяются в одну.

- расторжение договора. Основанием для этого является наличие нарушений, которые банк умышленно завуалировал в разных пунктах. Соглашение, предусматривающее залог, также может быть расторгнуто по инициативе заемщика. После продажи актива деньги используются для того, чтобы погасить долг.

Пенсионер, потерявший работу, должен запросить реструктуризацию со справкой о размере пенсии на руках. Получив документы, представители финансовой организации перерасчитывают долг с учетом изменившегося материального положения клиента.

Результатом является выданный график, согласно которому нужно перечислять деньги на счет банка.

Женщине, воспитывающей ребенка без супруга, которая не знает, что делать для улучшения условий по кредиту, также стоит запросить реструктуризацию, получив заранее документ о текущем уровне доходов.

В случае с семьями часто возникает ситуация, когда муж не платит кредит. Что делать жене, выступившей поручителем?

Когда пара брала средства для приобретения общего имущества, то должниками становятся оба члена семьи. Жене можно попробовать доказать тот факт, что муж взял деньги на личные расходы. Это не принесет результатов в том случае, если супруг был признан судом неплатежеспособным.

При отсутствии собственности, которая может быть конфискована, дело ликвидируется. Если заемщик должен финансовой организации особо крупную сумму, не решив, что делать для решения финансовых трудностей, возбуждается уголовное дело.

Как проверить наличие задолженности по кредиту — 4 проверенных способа

Есть множество способов узнать о наличии задолженности по кредиту и ее размере.

Я предлагаю ознакомиться с четырьмя наиболее точными и надежными.

Способ 1. Обращение напрямую к кредитору

Самый простой способ — обратиться напрямую в банк. На первый взгляд, такой шаг может показаться излишним, так как на руках заемщика всегда есть график платежей, где прописан остаток на дату платежа.

Но дело в том, что:

- Этот остаток будет соответствовать фактическому лишь в том случае, если заемщик производит оплату ежемесячных кредитных платежей строго в дату, указанную в графике, и ровно в той сумме, какая прописана там же. На практике так бывает не всегда. Очень часто заемщики делают платежи в больших суммах, для того, чтобы быстрее рассчитаться по кредиту. Да и дата платежа не всегда совпадает с графиком. Один день раньше-позже — частое явление.

- Даже если заемщик оплачивает все строго по графику, остаток может ему не соответствовать, так как банк вправе из суммы платежа списать, например, штраф, о котором вы даже не знали.

Уверена, что этот пример убедил вас, уважаемые читатели, что в банк-кредитор нужно обращаться почаще, чтобы узнавать о фактическом положении ваших кредитных дел.

Способ 2. Проверка через бюро кредитных историй

Первые бюро кредитных историй начали появляться в России в далеком 2006 после вступления в силу закона «О кредитных историях». Сейчас в России действует более 30 подобных бюро, в которых накоплено более 30 млн кредитных историй граждан РФ.

Каждый россиянин может по своей инициативе один раз в год бесплатно проверить свою кредитную историю. Для этого необходимо лично с паспортом обратиться в то бюро, где она размещена, либо направить официальный запрос, заверенный нотариусом. Срок исполнения запроса 10 дней.

Чтобы определить место размещения конкретной кредитной истории, необходимо знать ее код, который присваивает банк. Если у вас несколько кредитов, то и кодов будет несколько.

Если вы не знаете, где искать свою кредитную историю, можно направить запрос через банк, любое бюро кредитных историй (БКИ) или самостоятельно в Центральный каталог кредитных историй при Банке России. Стоить это будет порядка 500 руб.

Кроме того, у некоторых бюро появилась платная услуга по предоставлению таких сведений. В общем, вариантов несколько, выбирать вам!

Получив сведения и сверив их с вашими фактическими данными, в случае обнаружения каких-либо расхождений вы можете обратиться в БКИ с заявлением о перепроверке своей кредитной истории с учетом представленных вами сведений. Для экономии времени вы можете воспользоваться перечнем БКИ.

БКИ обязаны принять заявление, перепроверить данные и в 30-дневный срок либо подтвердить их и внести изменения, либо представить мотивированный отказ.

Такие услуги лучше заказывать в официально зарегистрированных антиколлекторских фирмах с безупречной репутацией.

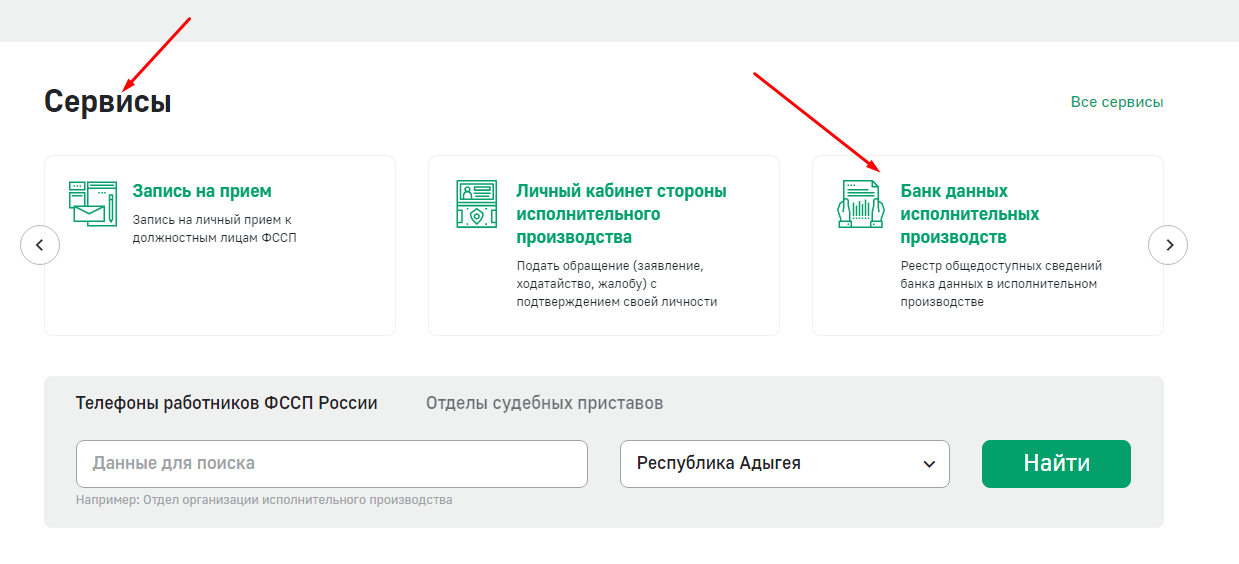

Способ 3. На сайте судебных приставов

Свою задолженность заемщик может узнать и на сайтах судебных приставов (например fssprus.ru). Для этого необходимо в разделе «Банк данных исполнительных производств» в онлайн-режиме заполнить предлагаемую форму. Пример ее заполнения представлен на рисунке ниже.

Если на вас нет исполнительных производств, то на экране появится надпись: «По вашему запросу ничего не найдено», в противном случае на экране будет представлен список со всеми вашими долгами, которые находятся в производстве у судебных приставов.

В списке имеются следующие данные:

- ФИО судебного пристава, ведущего это дело;

- адрес службы судебных приставов;

- номер и дата возбуждения исполнительного производства;

- реквизиты исполнительного документа (вид, дата, номер);

- предмет исполнения;

- сумма непогашенной задолженности.

Как правило, таким способом можно узнать о долгосрочной задолженности (просрочка около года).

Способ 4. С помощью банкомата или терминала

Еще один распространенный способ узнать свой кредитный долг — это воспользоваться банкоматом или терминалом.

При использовании для этих целей банкомата вы вставляете в него свою банковскую карту и в одном из разделов запрашиваете выписку по вашему кредитному счету.

Использовать терминал для получения подобных сведений можно либо с помощью банковской карты, «привязанной» к вашему кредитному договору (алгоритм аналогичен получению выписки с банкомата), либо с помощью уникальных данных, которые вам необходимо ввести в запрашиваемые ячейки в меню на экране устройства.

Как закрыть долг по кредиту

Причины возникновения у заемщика долга по кредиту могут быть разными – от форс-мажорных обстоятельств (стихийное бедствие, болезнь и т. д.) до уклонения от выплаты. Как быть, если имеется задолженность по кредиту, но должник финансово несостоятелен?

Многие кредиторы для выхода из сложившейся ситуации принимают целый ряд мер. Главное для заемщика – как можно скорее обратиться в банк и не скрываться от исполнения взятого денежного обязательства. Перечислим эти меры:

- Реструктуризация долга подходит для заемщика, у которого материальные трудности имеют временный характер. Для этого должнику надо обратиться с письменным заявлением в банк с просьбой об увеличении срока кредитования на определенный период. Это позволит заемщику в течение установленного срока уменьшить ежемесячные выплаты, но увеличит итоговую стоимость кредита.

- Рефинансирование долга заключается в предоставлении должнику займа под другой процент с целью погашения существующего долга по кредиту. Данная операция позволит изменить сроки и сумму ежемесячных выплат, уменьшить долговую нагрузку.

- Кредитные каникулы предоставляют должнику по письменному заявлению в банк с указанием причин неплатежеспособности и с просьбой отсрочить платеж на конкретный срок, обычно не превышающий 6 месяцев. Заемщик может выбрать, какой способ отсрочки подходит ему в данный период: полная, частичная или изменение валюты кредита. Полная отсрочка позволит отодвинуть график выплат по кредиту и избежать штрафных санкций и пени; при выборе других видов отсрочки должник снизит сумму ежемесячных выплат, но общая сумма переплаты по кредиту увеличится.

- Страховое погашение задолженности по кредиту подразумевает оплату долга банку страховой компанией в силу наступления указанного в договоре страхования случая, если должник при оформлении договора кредитования оформил страховку.

- Продажа залогового имущества по более выгодной цене, чем это сделает банк, позволит должнику полностью погасить задолженность по кредиту (ипотечному).

- Признание заемщика банкротом в соответствии с Федеральным законом «О несостоятельности (банкротстве)» № 127-ФЗ от 26.10.2002 г. возможно только при наличии указанных обстоятельств: размер задолженности – более 500 тысяч, заявление подано должником в арбитражный суд в течение 30 рабочих дней с момента, когда он узнал, что не может оплатить задолженность в полном объеме.

Но такие меры не всегда подходят должнику, так как охватывают только определенный период времени, когда тот, по мнению кредитора, сможет стабилизировать финансовое положение.

Существует также способ погашения задолженности по кредиту с помощью дебиторской задолженности. Данная процедура подразумевает покупку чужой дебиторской задолженности. Если банк подал исковое заявление в суд о принудительном взыскании с должника долга по кредиту, а суд удовлетворил исковые требования и направил исполнительный лист в службу судебных приставов, то купленную чужую дебиторскую задолженность можно предоставить в Федеральную службу судебных приставов (ФССП) в счет погашения своего долга.

Обратите внимание! Согласно ст. 75 Федерального закона «Об исполнительном производстве» № 229-ФЗ от 02.10.2007 г

дебиторская задолженность стоит наряду с ценными бумагами, денежными средствами и недвижимостью и является имуществом первого уровня.

При взыскании долга по кредиту через судебного пристава заемщик имеет право предоставить дебиторскую задолженность в счет погашения долгового обязательства, так как этот актив по закону должен взыскиваться в первую очередь. Но, решив использовать эту меру, лучше обратиться к профессиональному юристу: каждое такое дело имеет свои тонкости.

Процедура взыскания долгов службой безопасности банка

Может также именоваться отделом взыскания или иметь близкое по значению название. По факту, все сотрудники данного специализированного отдела являются так называемыми «людьми в костюмах». Это юристы либо бывшие сотрудники правоохранительных органов. Говоря иначе – коллекторы, работающие исключительно на банк и с соблюдением всех законов в условиях правового поля РФ:

- не применяют насилие;

- не оказывают на клиента неправомерное давление;

- не используют угрозы любого характера;

- не устраивают диверсии (поджоги, порчу имущества и т. д.) с целью вернуть долги.

Тем не менее, звонки к должнику начнут поступать значительно чаще, а сами разговоры станут гораздо жёстче. Применяются любые законные способы убеждения клиента в срочной необходимости погасить возникшую задолженность, чтобы избежать дополнительных штрафных санкций.

Также на данном этапе взыскания должника приглашают в банк на различные беседы, чтобы урегулировать процесс задолженностей в добровольном порядке. Более того, проникнувшись сложной жизненной ситуацией клиента, сотрудники банка могут предложить ему процедуру реструктуризации. Делается это, чтобы снизить давление на кошелёк должника и помочь ему вернуться к систематическим кредитным выплатам на более выгодных условиях.

Более того, представители банка могут осуществить визит по месту прописки (либо проживания) клиента. Делается это с целью проведения бесед, предоставления информации о задолженностях и обсуждения возможных способов решения возникшей ситуации.

Если вышеуказанные действия не возымели должного эффекта на должника, кредитная организация предпримет гораздо более серьёзные меры по взысканию задолженностей.

Как узнать долги по кредитам по фамилии заемщика

У каждого гражданина есть право получить информацию о долгах. Это можно сделать как платно, так и бесплатно, в зависимости от выбранного способа. Ниже основные способы проверки своих долгов, которые доступны всем.

Узнать кредиты по ФИО бесплатно через федеральную службу судебных приставов (ФССП)

Служба судебных приставов – открытый ресурс, на котором можно бесплатно получить нужную информацию. Для этого нужно:

- зайти на сайт https://fssprus.ru/;

- перейти в меню «Сервисы», далее в «Банк данных»;

- выбрать регион, указать ФИО и дату рождения, нажать на кнопку поиска.

Если есть долги, будет выдана информация по каждому виду обременения. Через банк исполнительных производств можно проверить обязательства по кредитам, штрафам, налоговым, страховым взносам и т.д. Услуга бесплатная и предоставляется без ограничения по количеству проверок.

Долг по кредитам в Бюро кредитных историй

Долги по кредитам по фамилии и другим личным данным можно узнать онлайн, сделав запрос в Бюро кредитных историй. На территории РФ действует более десятка БКИ и в каждом и них можно получить необходимую информацию дважды в год бесплатно. В остальных случаях услуга платная, стоимость зависит от организации, в которую делается запрос.

Чтобы получить сведения о своих кредитных долгах, нужно сначала запросить информацию о БКИ, в которых хранится история. Для этого нужно:

Ответ придет на указанную электронную почту в виде списка БКИ, в которых хранится история заявителя. Сведения о просрочках можно получить, направив запрос в любое из них.

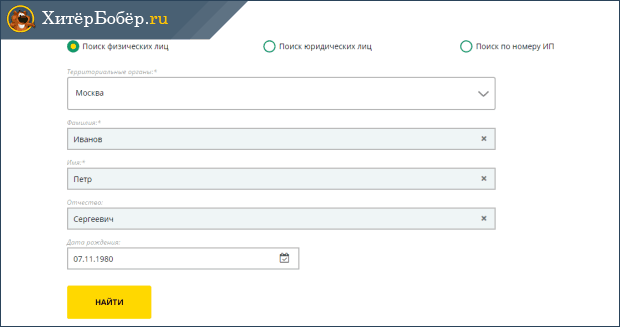

Узнать задолженность через онлайн-сервисы по фамилии

Еще один способ посмотреть сведения о проблемах по платежам – онлайн сервисы. В интернете можно найти различные компании, предоставляющие подобную информацию на платной основе.

Один из популярных — Сервис-КИ. Чтобы найти долг обычно достаточно указать ФИО, дату рождения и адрес электронной почты, на которую поступит сформированный отчет.

Такой способ получения информации по долгам – доступный и простой. Лучше запрашивать сведения на официальных сайтах финансовых организаций, чтобы исключить риск попадания личных сведений к мошенникам.

Долги банкам по кредитам узнать по паспорту и номеру карты

О наличии долгов банкам по кредитам узнать по фамилии можно, обратившись непосредственно в финансовую организацию. Услуга бесплатная, нужно иметь при себе удостоверение личности и номер карты.

Варианты получения информации:

- мобильное приложение своего банка – нужно зайти в личный кабинет, в раздел кредитов и просмотреть сведения о текущей задолженности;

- любое отделение финансовой организации – потребуется предъявить сотруднику удостоверение личности и запросить выписку по займу, в которой будут данные по задолженности;

- банкомат – нужно вставить кредитную карту или приложить штрих-код кредитного соглашения к устройству для считывания и увидеть на экране информацию о текущей задолженности;

- горячая линия – назвать оператору свои данные (ФИО полностью, дату рождения, номер счета, паспортные реквизиты). Во многих случаях дополнительно потребуется кодовое слово, указанное при регистрации сделки.

Получить данные по долгам в банке можно в день обращения – запрос обрабатывается сразу после поступления.

Как не следует себя вести при наличии задолженности перед банком — 4 простых правила

Чтобы не усугублять свое и без того непростое положение, рекомендуем ознакомиться с некоторыми правилами, которые уберегут вас от опрометчивых шагов.

Читайте и запоминайте.

Правило 1. Не переоформляйте собственность на чужих лиц

В критических ситуациях кредитные должники вместо того, чтобы искать реальный выход из них, начинают переоформлять свою собственность на сторонних лиц, пытаясь таким способом скрыть ее от кредиторов и приставов.

Кроме того, очень легко нарваться на мошенников и потерять всю свою переоформленную собственность.

Правило 2. Воздержитесь от «бесследного исчезновения»

Самую большую ошибку, которую вы можете сделать при задолженности по кредиту — это стать невидимкой. При таком поведении заемщика банк предпримет ряд кардинальных мер, которые значительно осложнят жизнь должника и его близких.

Например, банк переуступит долг коллекторам, а это уже другие методы взаимодействия с должником. Или подаст иск в суд. После чего суд признает требования банка законными и издаст судебный приказ о взыскании задолженности, передав его для исполнения судебным приставам.

В свою очередь приставы:

- наложат арест на имущество и банковские счета должника и его поручителей (при их наличии);

- отправят исполнительные листы по месту их официального трудоустройства;

- запретят выезд всех этих лиц за границу.

Если задолженность превысит сумму 1,5 млн руб., на должника могут завести уголовное дело.

Вывод: игра в прятки с кредитором опасна и чревата неблагоприятными последствиями.

Правило 3. Не начинайте процесс выведения активов

Умышленный вывод активов должника привлечёт повышенный интерес со стороны правоохранительных органов. Такие сделки признают недействительными, а самого должника привлекут к уголовной или административной ответственности.

Правило 4. Сообщите кредитору о финансовых трудностях как можно раньше

Если вы испытываете финансовые трудности, которые не позволяют своевременно произвести очередной платеж для погашения кредита, советую незамедлительно сообщить об этом своему банку-кредитору.

Это позволит совместными усилиями на самой ранней стадии, не доводя дело до просрочки, найти оптимальное решение проблемы.

В продолжение темы рекомендую посмотреть видеоролик

Альтернативные способы получения информации о задолженности по кредиту

Если оформить выписку по задолженности непосредственно в своем банке не должно вызвать никаких затруднений, кроме, финансовых трат, и то, если таковые предусмотрены банком, то при использовании других источников могут возникнуть некоторые трудности. Предположим, вы давно не платили по своим кредитным обязательствам, и хотели бы узнать как обстоят дела с вашей задолженностью перед непосредственным обращением в банк. Тогда вам можно воспользоваться услугами бюро кредитных историй или службой судебных приставов. В обоих случаях информация появится на сайтах если имела место серьезная просрочка платежа или банком подано обращение в суд.

Оформление запроса в БКИ

На данный момент, в РФ нет единого бюро кредитных историй, в котором можно было бы найти всю необходимую информацию по любому из граждан России. Однако на базе Центрального банка действует ЦККИ (центральный каталог кредитных историй — https://www.cbr.ru/ckki/), в котором можно найти все отдельно существующие бюро, объединяющие конкретные финансовые учреждения и банки, выдающие деньги в долг.

Чтобы найти именно то бюро, которое хранит данные о вашем банке, можно воспользоваться поиском по центральному каталогу, или узнать непосредственно в банке код субъекта кредитной истории. С помощью него вы сможете найти нужное вам бюро, и воспользовавшись его услугами, сделать запрос о задолженности.

Запрос можно сделать тремя способами:

- Обратиться лично с документами, и составить запрос о наличии задолженности;

- Нотариально оформить заявку и отправить по почте с уведомлением. Ответ должен быть предоставлен в течение 10 дней;

- Некоторые бюро позволяют оформить онлайн-заявку и присылают отчет на вашу электронную почту.

Запрос информации в ФССП

Последним способом получения информации о кредитной задолженности является обращение в Федеральную службу судебных приставов. Найти информацию на их портале можно исключительно в случае открытия судебно производства по причине злостного уклонения от исполнения своих кредитных обязательств.

Чтобы узнать есть ли у вас или кого-то другого долги нужно:

Имущество для погашения задолженностей

Данная процедура является последней мерой воздействия на должника. Если кредит был оформлен под залог имущества, банк изначально подаёт в суд запрос на изъятие и реализацию залога:

- если это был автокредит – изымается автомобиль (в итоге он будет продан для погашения задолженности);

- если кредит был под залог недвижимости либо на нужды ипотеки – имущество также будет продано на аукционе.

Если кредит был беззалоговым, то процедура изымания имущества несколько разнится.

В первую очередь судебных приставов интересует собственное транспортное средство должника. Это может быть как автомобиль, так и любой другой автотранспорт. При наличии на него накладывается арест. Делается это ещё на самой первой стадии взыскания задолженности, чтобы должник не успел переписать его на другое лицо либо продать. Проверить наличие ареста на транспортном средстве можно путём обращения в службу ГИБДД или на официальном сайте.

Далее судебный пристав выносит постановление об изъятии автомобиля. Однако для начала его нужно найти. Сначала розыскные мероприятия осуществляются по месту регистрации должника, а затем – по месту фактического проживания (легко узнать его также не всегда получается).

Достаточно редко, но случается и опись ценного имущества в доме должника. В такой ситуации судебный пристав приходит на место проживания гражданина. В присутствии двух понятых проводится опись ценного имущества, на которое также накладывается арест. Но это ещё не гарантирует, что имущество будет изъято, ведь такое происходит лишь в редких случаях. Обычно у должника резко появляются деньги, и он погашает имеющуюся, установленную судом, задолженность. До момента фактического изъятия ценного имущества должник всё ещё может им пользоваться по своему усмотрению.

До полноценного изъятия имущества может пройти очень много времени по таким причинам:

- данная мера является крайней, а потому к ней прибегают в самую последнюю очередь;

- медленная работа службы судебных приставов (из-за большого количества работы, на них возлагаемой);

- множество «подводных камней» (с юридической точки зрения) и т. д.

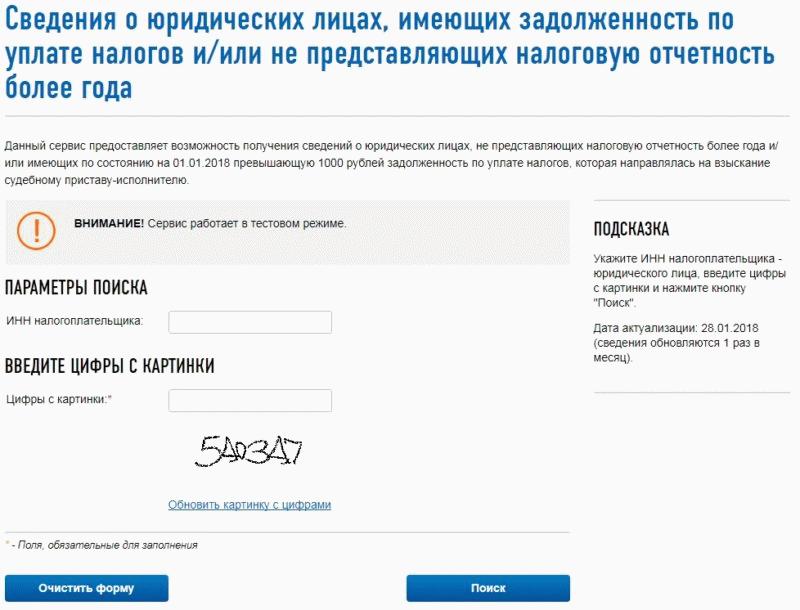

Как банки узнают о кредитах заемщиков

Перед тем, как одобрить заявку на займ, банки тщательно проверяют заемщика по различным критериям. В этот список входит процент закредитованности и порядок соблюдения графика платежей.

В первом случае банк оценивает вероятность возникновения проблем с платежами – если у клиента много займов, на их оплату уходит определенная часть дохода. Если ежемесячный объем расходов превышает 60%, решение по заявке будет отрицательным.

Во втором случае оценивается надежность и добросовестность клиента по кредитной сделке. Если он систематически допускает просрочки или вносит платежи в последний день платежа – это создает негативное впечатление и ведет к отказу по заявке.

Перечисленные сведения банки получают от БКИ. Первое, что делает финансовая организация после поступления заявки на займ – делают запрос в Бюро и смотрят на скоринг балл (уровень кредитоспособности). Если он низкий, сразу отклоняют заявку, если удовлетворительный, проводят дальнейшую проверку, изучая финансовое прошлое клиента.

Таким образом, есть разные способы узнать о наличии задолженности по займу. Рекомендуется регулярно проверять наличие долгов, так как просрочка грозит проблемами с получением последующих займов в банковских организациях

При этом важно учитывать, что она может возникнуть случайно – например, если клиент произвел платеж в последний день графика, но он не дошел сразу из-за технических проблем. Чтобы свести риск появления кредитной задолженности желательно вносить ежемесячный платеж заранее – не позднее, чем за 3 дня до даты списания средств со счета

Можно ли вообще не выплачивать кредит?

Существует легальный способ совсем не возвращать долг. По закону старые долги могут быть списаны спустя 3 года. Если на протяжении этого времени банк не успел взыскать задолженность в суде, то она будет списана по истечению срока давности.

Но специалисты банков прекрасно знают, через сколько лет списывают долги по кредитам, и надеяться на их нерасторопность и забывчивость не стоит. Этот вариант сопряжен с рисками и необходимостью скрываться от кредиторов, особенно если кредит оформлен в крупном банке.

Основные условия участия в государственной программе по списанию части ипотечного кредита

Для получения помощи от государства в размере 600 тыс. рублей для погашения ипотечного кредита должны быть соблюдены следующие ключевые условия:

- доходы заемщика должны существенно снизиться, на 30% или более. Нужно доказать документально падение доходов в течение 3 месяцев до даты обращения за списанием части долга;

- увеличение размера платежа. Это условие было введено для помощи владельцам ипотеки, которые брали кредит в долларах. Падение курса рубля в конце 2014 года привело к ситуации, в которой сумма ежемесячных платежей у тех, кто брал ипотеку в валюте, увеличилась почти в два раза. Но к 2021 году валютных ипотечников в России почти не осталось.

Большинство из них уже лишились своих квартир из-за невозможности выплачивать возросшие взносы. Кто-то принял крайне невыгодные предложения банков-кредиторов и переоформил кредиты в рублевые.

Есть и другие требования для участия в программе помощи от государства

Рассчитывать на взнос в погашение ипотечного долга в размере 600 тыс. могут лишь некоторые категории граждан:

- семьи, воспитывающие одного и более несовершеннолетнего ребенка. Помощь от государства могут также получить опекуны детей, не достигших 16-летнего возраста;

- участники боевых действий, которые могут подтвердить свое участие соответствующими документами;

- лица с ограниченными физическими возможностями, а также родители или опекуны детей-инвалидов.

Площадь купленного по ипотеке жилья должно соответствовать определенным критериям

Государственная программа рассчитана исключительно на квартиры эконом-класса, площадь которых не может превышать:

- для квартир с одной комнатой — 45 квадратных метров;

- для «двушек» — 65 кв. м;

- для 3-комнатных квартир — 85 квадратных метров.

Имеет значение не только площадь, но и стоимость жилья. Если ипотечный кредит был выдан для покупки квартиры, цена на которую превышала рыночную стоимость подобных объектов на 60%, то и претендовать на списание части долга нельзя.

Исключение из всех требований по площади и стоимости жилья получили семьи с тремя и более несовершеннолетними детьми. Они могут рассчитывать на реструктуризацию задолженности, независимо от площади жилья и его стоимости в момент покупки.

Для участия в ней необходимо:

- Зайти на сайт программы.

- Проверить, подходит ли Ваш случай под условия программы.

- Подготовить и подать в банк все необходимые документы.

- Дождаться решения.

На сайте можно проверить, списывают ли банки долги по госпрограмме в Вашем регионе и какие финансовые организации принимают в ней участие.

Избавиться от долгов гражданам поможет только банкротство

Каникулы, рассрочка и реструктуризация кредитов помогут заемщику только тогда, когда ему есть чем платить по долгам. Если денег нет, то единственный правильный путь — заявить о своей финансовой несостоятельности через суд или МФЦ.

Можете ли вы рассчитывать на списание части долга по ипотеке? Закажите звонок юриста

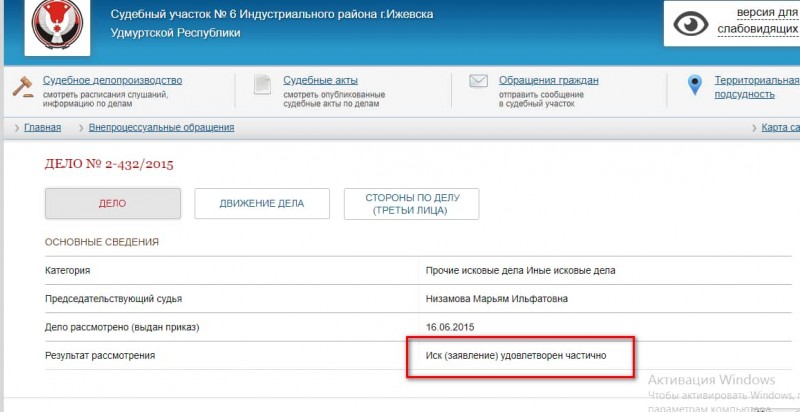

Банк подал в суд: что дальше?

Обращение в суд обычно происходит через полгода-год после того, как заемщик перестает платить кредит. Однако в некоторых случаях этот срок может быть значительно меньше (месяц-два) или значительно больше (несколько лет). Чаще в суд обращается банк, а не коллекторское агентство, поскольку в большинстве случаев именно у банка остается право требования по кредиту. Однако судебный процесс – это дополнительные издержки для банка, и если речь идет о небольших суммах, то суда может и не быть. Вопрос о том, какую сумму считать «небольшой», зависит от конкретного банка и региона России. Например, в Москве практически не бывает судебных процессов при задолженности менее 50 тыс. руб.

Сначала банк обращается в мировой суд, который выносит судебный приказ без выслушивания заемщика. Не стоит беспокоиться об этом, поскольку можно будет просто написать заявление об отмене судебного приказа и тогда будет подано новое заявление в районный суд. Стоит готовиться к тому, что судебный процесс может длиться много месяцев. Если представить юридические факты, касающиеся невозможности оплачивать кредит, тогда суд может в значительной мере снизить сумму долга. Если объявить себя банкротом и не платить кредит, тогда по решению суда у человека будет конфисковано и распродано все имущество в пользу кредитора.

Заемщику необходимо действовать следующим образом:

- Являться на каждое судебное заседание.

- Подготовить документы об ухудшении материального положения в виду потери работы, перевода на более низкооплачиваемую должность, затяжной болезни или, например, рождения ребенка, что требует дополнительных затрат. Если вы писали заявление на реструктуризацию, а банк не пошел вам на встречу, то это будет вам на руку.

- Также следует обратиться к адвокату, чтобы подготовить встречный иск к банку. Необходимо добиться пересчета процентов и прочих комиссий, которые были начислены финансовым учреждением.

По результатам заседаний суд выносит один из следующих вариантов решения:

- Обязать должника уплатить задолженность единовременно (в том числе за счет самостоятельной продажи имущества).

- Погашать долг отчислениями от зарплаты в течение какого-либо периода времени.

- Погасить кредит целиком, но без пеней и штрафов за просрочку.

- Реструктурировать кредит

- Взыскать задолженность принудительно из имущества заемщика.