Где быстро открыть расчетный счет ип и ооо? топ 8 банков

Содержание:

- В каком банке открыть расчетный счет?

- Способы открыть расчетный счет в банке для ООО

- Точка

- Тинькофф Банк — 0 ₽ — при отсутствии деятельности

- Обязателен ли расчетный счет для ООО?

- Стоимость обслуживания расчётного счёта

- Государственные органы

- Где открыть выгодный расчетный счет для ООО?

- Необходимые документы для открытия расчетного счета для ИП и ООО ?

- Какие документы нужны

- Какие документы нужны для открытия счета?

В каком банке открыть расчетный счет?

Каждый банк проводит свою политику по привлечению клиентов, поэтому предлагает, как правило, несколько разных тарифных планов, отличающихся стоимостью услуг и их ассортиментом. Многие предлагают открыть расчетный счет для ООО бесплатно, но бесплатное открытие расчетного счета может потом компенсироваться высокой ценой за его обслуживание. Это же можно отнести и к ИП, поэтому прежде чем принимать предложение открыть расчетный счет для ИП бесплатно, узнайте о том, во что обойдутся банковские услуги в дальнейшем. Сравните стоимость тарифов на ведение расчетного счета в разных банках.

Кроме тарифов, к существенным критериям при выборе банка стоит отнести:

- известность, надежность и стабильность банка;

- возможность подключения к Интернет-банку;

- наличие региональных филиалов;

- возможность открыть несколько расчетных счетов;

- мультивалютные вклады, если ваша деятельность связана с ВЭД;

- скорость исполнения распоряжений клиента (платежных поручений);

- наличие специальных зарплатных проектов;

- льготное кредитование для собственников счетов.

Мы задали нашим пользователям вопрос: «Какому банку вы доверили обслуживать деньги вашего бизнеса»? В голосовании приняли участие 792 пользователя, их голоса распределились следующим образом:

- Как проверить надежность банка

- Что делать, если у банка отозвали лицензию

Способы открыть расчетный счет в банке для ООО

Открыть счет в банке для ООО немногим сложнее, чем для физического лица. Процесс занимает столько же времени (в тот же день на новый РС уже можно переводить средства). С этим может справиться даже начинающий предприниматель, однако к этому моменту уже надо иметь на руках полный комплект документов своей компании. Большинство банков предлагают два пути для создания нового счета:

- с посещением банка;

- удаленно через интернет.

Рассмотрим оба способа.

Посетив отделение банка

Личное посещение отделения банка имеет то преимущество, что при наличии ошибок в документах можно оперативно исправить их на месте. Оформление происходит в течение одного рабочего дня и, как правило, занимает не более получаса. Самое главное — получение разрешения банка на открытие счета. В случае отказа вы узнаете об этом сразу и сможете повторить попытку в другом банке, предварительно устранив обнаруженные противоречия.

Чтобы ускорить процедуру можно отправить свои реквизиты в банк предварительно, через форму обратной связи на банковском сайте. При оформлении РС надо сразу оплатить стоимость открытия. Некоторые банки не взимают эту плату в рамках временных акций, программ лояльности или по минимальным тарифам. Можно ли будет в дальнейшем сменить тариф необходимо уточнять в каждом банке — это зависит от клиентской политики. Стоимость расчетно-кассового обслуживания (РКО) значительно различается.

https://youtube.com/watch?v=oXAVTI3syIA

Прежде всего, специалисту передаются на рассмотрение оригиналы документов компании, ее учредителя и директора. После проверки и снятия копий (и получения одобрения банка) переходят к заполнению внутренних банковских бумаг:

- анкеты клиента;

- заявления на открытие счета и подключение услуг;

- карты, содержащей сведения о бенефициарном владельце;

- заполнение и подписание всех страниц договора об РКО.

Остальные тонкости зависят от выбранного тарифного плана. Если хотите пользоваться онлайн-платежами, не забывайте получить USB-ключ, а также сертификат ключа для проверки электронной подписи. После этого остается только дождаться выпуска пластиковой карты и забрать ее. Пользоваться счетом для получения платежей можно сразу, для этого достаточно передать его реквизиты контрагентам. Банк без вашего участия передаст все необходимые сведения о вновь открытом счете в ИНФС и соответствующие фонды.

Через интернет

Большинство крупных банков, имеющих отделения в разных городах, предлагают воспользоваться онлайн-банком своей сети. Однако необходимо заранее уточнить, работает ли эта услуга в вашем городе. На всей территории РФ зарезервировать РС для ООО онлайн можно в банках:

- Сбербанк;

- СКБ Банк;

- Тинькофф;

- Точка;

- Алфа-банк;

- Банк Открытие

На полученные реквизиты можно сразу делать перевод средств. Однако если завершить открытие счета не удастся, все сделанные платежи вернутся отправителям и стоит заранее уточнить, будет ли взиматься комиссия за перевод. Позднее потребуется в удобное для вас время встретиться с менеджером банка для подписания договора о РКС и других документов.

Точка

Открыть счет

На вторую позицию мы разместили Точку. Она тоже обслуживает только малый и средний бизнес. Миссия Точки — делать мир удобнее для бизнеса. Что это значит? Например, строить банк без бюрократии, принимать вызов вместе с предпринимателями.

Открыть расчетный счет в Точке быстро и просто — нужно оставить заявку на сайте. Реквизиты будут доступны сразу. Специалист банка сам подъедет в удобное время, чтобы подписать договор на расчетно-кассовое обслуживание. Открытие счета бесплатное.

В банке есть три тарифа: «Необходимый минимум» — это бесплатный тариф для начинающего бизнесмена, «Золотая середина» и «Все лучшее сразу». Платежи от 0 рублей. Интернет-банк, мобильное приложение, налоговые и бюджетные платежи, выпуск и обслуживание бизнес-карт — бесплатно. Ежемесячная абонентская плата не снимается, если не было операций по счету.

Новым клиентам банк дарит до 270000 рублей в виде бонусов от партнеров на рекламу, бухгалтерию, связь и т. д. Например:

В Точке есть все для успешного ведения бизнеса: эквайринг, онлайн-кассы, зарплатный проект, валютный контроль, депозиты, кредиты и прочее.

Управлять счетом можно дистанционно через интернет-банк. Он хорошо работает и на компьютере, и на телефоне, и на планшете. Задать вопрос консультанту можно в онлайн-чате 24/7.

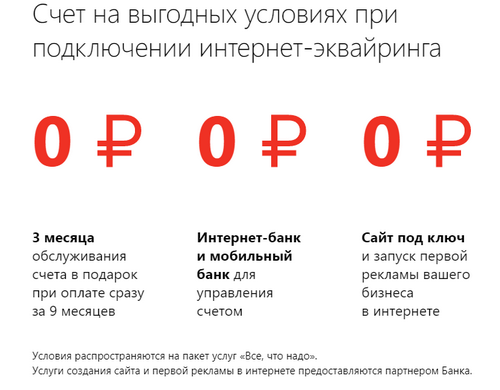

Тинькофф Банк — 0 ₽ — при отсутствии деятельности

Это финансовое учреждение традиционно считается одним из самых дружественных и выгодных для ИП. В список главных преимуществ РКО от Тинькофф Банка входят:

- Удобный личный кабинет для работы онлайн — на сайте банка или в его мобильном приложении для бизнеса.

- Встроенная бухгалтерия — сервисы банка интегрированы с 1С, Контуром, Кнопкой и Моим делом.

- Круглосуточные платежи внутри банка. Продолжительный период для переводов в другие кредитные учреждения — с 01:00 до 21:00.

- Персональный менеджер, который поможет при переписке в чате или телефонном разговоре.

- Возможность получить бесплатное обслуживание на несколько месяцев при соблюдении определенных условий.

Бесплатное обслуживание положено:

- первые 2 месяца после открытия счета на любом тарифе — при отсутствии индивидуальной тарификации,

- при отсутствии операций в прошлом и текущем месяце — на минимальном тарифе “Простой”,

- при покупках на определенную сумму за прошлый месяц — на тарифах “Простой” и “Продвинутый”.

Счет по любому тарифу открывается бесплатно. Процент на остаток — от 0,5% до 2% годовых.

| Тариф | Цена ежемесячного обслуживания | Переводы в другие финансовые организации | Комиссия по переводу и выводу средств | Комиссия за пополнение |

| «Простой» | от 408 до 490 рублей | Каждый по 49 рублей (первые 3 в месяц — бесплатно) | 1,5% + 99 рублей (до 400 тысяч рублей) | 0,15%, минимум 99 рублей |

| «Продвинутый» | от 1658 до 1990 рублей | Каждый по 29 рублей | 1% + 79 рублей (до 400 тысяч рублей) | 0,1%, минимум 79 рублей (если более 300 000 руб.) |

| «Профессиональный» | от 4158 до 4990 рублей | Каждый по 19 рублей | 1% + 59 рублей (до 800 тысяч рублей) | 0,1%, минимум 59 рублей (если более 1 000 000 руб.) |

Дополнительно к основной линейке тарифов РКО Тинькофф Банк предлагает пакет “Премиум” с особыми условиями для крупных организаций. За 24 990 рублей в месяц компания получает такие преимущества, как:

- Предложение уникальных условий от банка в зависимости от потребностей организации.

- Бесплатные переводы физлицам.

- Бесплатную выплату зарплаты и дивидендов.

- Технологию Open API для обмена данными.

- Кредиты для пополнения оборотных средств.

Обязателен ли расчетный счет для ООО?

Обязанность открывать расчетный счет организации законом не установлена. В статье 2 закона «Об ООО» говорится лишь о том, что общество вправе открывать банковские счета, т.е. делать это в добровольном порядке. Но тогда как внести уставный капитал на расчетный счет? Соблюдая кассовую дисциплину, ООО может вести расчеты наличными деньгами, выплачивать наличностью заработную плату и вносить уставный капитал в кассу общества. К слову, внести уставный капитал можно в течение 4-х месяцев после регистрации ООО, поэтому необязательно хранить его в кассе с первых дней.

Несмотря на отсутствие явной обязанности, на практике существуют ограничения, из-за которых рано или поздно юридическое лицо будет вынуждено открыть расчетный счет для ООО. Причин тому несколько:

- Существует лимит наличных расчетов между субъектами предпринимательской деятельности (не более 100 000 рублей в рамках одного договора).

- Для хранения наличных денег в организации необходимо обустроить кассу или сейф и поручить обязанности кассира ответственному лицу.

- Необходимо постоянно следить за соблюдением установленного лимита кассы (максимально допустимая сумма наличности на конец рабочего дня). При превышении этого лимита организация рискует получить штраф в 50 000 рублей.

- И самое главное – заплатить налоги ООО может только в безналичном порядке. Это требование статьи 45 НК РФ, согласно которой обязанность организации по уплате налога признается выполненной только после предъявления в банк платежного поручения.

Таким образом, срок открытия расчетного счета для ООО не установлен, но как только обществу надо будет заплатить налоги, похода в банк не избежать.

Стоимость обслуживания расчётного счёта

Как правило, банки открывают счета бесплатно, а зарабатывают на комиссиях. Поэтому до похода в банк изучите условия обслуживания. Наш сервис агрегирует информацию обо всех банках и тарифах, чтобы вы могли узнать основную информацию о стоимости счёта в одном месте.

Цена обслуживания счёта зависит от пяти факторов.

1.Количество ежемесячных платежей

В первую очередь счёт нужен для совершения платежей. В рамках одного банка переводы обычно бесплатны, а вот за межбанковские возьмут комиссию. Наш сервис показывает подходящие банковские тарифы в зависимости от количества платежей в месяц.

Например, ИП ежемесячно совершает 35 платежей. Тариф выбираем на 1 год. Оплата за обслуживание на 1 год следующая:

-

«Сбербанк» — 13 080 руб.;

-

«ВТБ» — 14 400 руб.;

-

«Почта Банк» — 9 000 руб.

Пока лидирует «Почта Банк», но мы еще не посчитали самое главное — комиссию за платежи, которая равна:

-

«Сбербанк» — (35 шт. – 10 шт.) × 35 руб. × 12 мес. = 10 500 рублей в год за 420 платежей;

-

«ВТБ» — (35 шт. – 30 шт.) × 50 руб. × 12 мес. = 3 000 рублей в год за 420 переводов;

-

«Почта Банк» — (35 шт. – 5 шт.) × 50 руб. × 12 мес. = 18 000 рублей за 420 переводов.

Результаты следующие: годовое обслуживание в «Сбербанке» — 23 580 рублей, в «ВТБ» — 17 400 рублей, в «Почта Банке» — 27 000 рублей. А сначала казалось, что дешевле всего работать с «Почта Банком»

Вот почему важно заранее запланировать количество ежемесячных платежей.

2.Количество работников

Работники — это физические лица. Переводы им облагаются по другому проценту, нежели перечисление ИП или ООО. Запланируйте ежемесячный фонд оплаты труда. Исходя из его размера можно подсчитать размер трат за перевод зарплаты.

Предполагаемый фонд заработной платы 1 000 000 рублей в месяц.

В «Сбербанке» плавающая процентная ставка. С первых 150 000 рублей зарплаты возьмут комиссию 0,5 % — 750 рублей. С суммы от 150 000 до 300 000 рублей — 1 % или 1 500 рублей. С оставшихся 700 000 рублей комиссия 1,5 % — 10 500 рублей. Итого — 12 750 руб/мес или 153 000 рублей в год.

В «ВТБ» первые 150 000 рублей бесплатны. От 150 000 до 300 000 рублей комиссия 1 % или 1 500 рублей. А с оставшихся 700 000 рублей взыщут 1,5 %, то есть 10 500 рублей. Итого — 12 000 руб/мес или 144 000 рублей в год.

В «Почта Банке» иные условия. Первые 300 000 рублей ставка 1 % или 3 000 рублей. С оставшихся 700 000 рублей возьмут комиссию 4 % или 28 000 рублей. Итого — 31 000 руб/мес или 372 000 рублей в год.

Обычно для выплаты зарплаты банки предлагают заключить зарплатный проект — там ниже комиссия. А зарплата и переводы сотрудникам не уменьшают лимит на перечисления другим физлицам.

3.Поступление наличных

Заранее определитесь, будете ли вы вносить наличные на счет и в каком объеме. Операция по зачислению наличных денег на счет — платная. Комиссия может меняться в зависимости от способа пополнения — касса банка или банкомат.

За 1 год на расчётный счёт планируется внести 500 000 рублей налички через банкомат.

В «Сбербанке» с первых 100 000 рублей комиссию не возьмут, а с оставшейся части возьмут 1,5 % или 6 000 рублей. В «ВТБ» со всей суммы возьмут 0,15 % или 7 500 рублей. А вот в «Почта Банке» комиссия отсутствует.

4.Снятие наличности

Иногда обойтись без наличных нельзя. За снятие её со счёта банк потребует процент.

За 1 год со счета нужно будет снять 100 000 рублей. Обналичивать будем через терминал.

В «Сбербанке» комиссия 2,8 % или 2 800 рублей. В «ВТБ» — 1 % или 1 000 рублей. В «Почта Банке» — тоже 1 % или 1 000 рублей.

Читайте нашу статью «Как снять наличные с расчётного счёта ООО».

5.Дополнительные услуги

Для завлечения клиентов банки предлагают разнообразные услуги. Например, «Альфа-Банк», «Точка Банк» и «Модульбанк» предлагают специальный сервис, который будет оценивать ваши операции с точки зрения 115-ФЗ. Это поможет избежать непредвиденных блокировок и обвинения в незаконных операциях.

Другие банки предлагают услуги онлайн-бухгалтерии, что особенно актуально для предпринимателей. Например, «Тинькофф Банк», «Точка Банк» и другие. Подробнее читайте в статье «Лучший банк для ИП».

Есть банки, предлагающие небольшой процент на остаток, что помогает сэкономить на стоимости ежемесячного обслуживания.

Оценив всё, можно рассчитать конечную годовую стоимость содержания расчётного счёта на нашем примере:

-

«Сбербанк» — 185 380 рублей в год;

-

«ВТБ» — 169 900 рублей в год;

-

«Почта Банк» — 400 000 рублей в год.

Государственные органы

Если реквизиты компании ищутся по причине мошенничества или незаконной деятельности, то необходимо обратиться в правоохранительные органы. Налоговики могут проанализировать подозрительную компанию и аннулировать сомнительные сделки.

Узнать данные учреждения через государственные органы дело нелёгкое. Прежде всего, потребуется обратиться в судебные органы с аргументированным заявлением насчёт выдачи информации о расчётном счёте предприятия. Суд рассмотрит заявление и вынесет положительное или отрицательное решение.

В случае, если решение положительное, истцу выдаётся исполнительный лист, который заверяется в нотариальной конторе. Только после этого для взыскания в свою пользу средств должника, можно сделать запрос в ФНС для получения номера его расчётного счёта в банке. Кроме того, необходимо проверить запись об этой компании в едином государственном реестре, и уточнить факт регистрации на текущую дату.

По запросу в налоговые органы могут быть предоставлены следующие данные:

- Количество открытых расчётных счетов организации,

- Названия банков, где счета были открыты,

- Номера счетов,

- Сумма денежных средств, выписка из баланса,

- Отчёт о перемещении денежных средств.

Где открыть выгодный расчетный счет для ООО?

Перейдем к главному — обзору лучших банков, которые подходят для открытия выгодного аккаунта компаниями:

- Тинькофф — выгодный банк, где легко и удобно открыть расчетный счет для ООО. Заявка подается на официальном сайте учреждения, а решение принимается в срок до пяти минут с момента обращения. К плюсам сотрудничества с финансовым учреждением стоит отнести низкую цену на переводы (49 рублей), наличие процента, начисляемого на оставшиеся средства (7%), удобство работы с программами онлайн-бухгалтерии, помощь специалистов 24 часа в сутки. Минус в том, что у учреждения нет банкоматов, поэтому приходится пользоваться аппаратами банков-партнеров. Первые два месяца услуга бесплатна, а потом 490 рублей.

- Промсвязьбанк. Если выбирать выгодный банк для расчетного счета ООО, нельзя обойти стороной Промсвязьбанк. По названию тарифа легко сделать вывод, что платить лишние комиссии не придется. Стоимость открытия и ведения р/с обходится в ноль рублей. Кроме того, не требуется платить за онлайн-банкинг и оповещения по СМС. На оформление бизнес-пластика придется потратить 200 рублей в месяц. Если исходить из отзывов, условий и возможностей услуги, вариант достоин быть в ТОП-5.

- Альфа-Банк — финансовое учреждение, стоимость услуг которого для компаний всего 490 рублей. Открытие р/с для ООО бесплатно (где выгоднее сложно найти). Платежное поручение обойдется в сумму от 5 до 45 рублей. Отправка сообщений по СМС о проведении транзакций не бесплатна и составляет 59 рублей. Из дополнительных опций — выдача наличности (с комиссией), наличие приложений под различные версии программ для смартфонов, эмиссия корпоративной карточки (299 рублей).

- Модульбанк — кредитная организация, которая по праву входит в ТОП-5 выгодных банков для ООО и ИП по мнению экспертов и рядовых пользователей. Клиенту не требуется стоять в очереди для получения услуги или выжидать ответа в течение 3-5 дней. Рассматривая варианты, где выгоднее открытие расчетного счета для ООО, нельзя обходить стороной эту организацию. Оформление услуги бесплатно, доступен выбор тарифа, низкие комиссии, обязательная страховка, удобный онлайн-банкинг, а также интеграция с онлайн-бухгалтерией «Контур.Эльба» и «Мое дело». Из минусов — комиссии за платежи и отсутствие процентов на остаток денег. За получение наличных придется платить до 15%.

- Сбербанк. Это крупнейший банк, который заслуживает первоочередного внимания. За ведение и открытие расчетного счета платить не требуется. Первые три поручения передаются безвозмездно, а каждое последующее — сто рублей. При получении наличности придется заплатить комиссию от трех до пяти процентов. Информирование по SMS, приложение для телефонов, онлайн-банкинг и ряд других опций.

Необходимые документы для открытия расчетного счета для ИП и ООО ?

Банки предъявляют различные требования к открытию счетов. Иногда в кредитных организациях проводятся специальные акции по привлечению клиентов, они подразумевают предоставление упрощенного пакета документов.

Стандартные требования банков по документам при открытии расчётного счёта:

- Учредительные документы организации: Устав, решение о создании предприятия (протокол решения, если учредителей несколько), учредительный договор.

- Приказы о назначении директора, главного бухгалтера (при необходимости).

- Паспорта лиц, которые будут иметь право первой и второй подписей в банке.

- Выписка из ЕГРЮЛ или ЕГРИП, сделанная сроком не более 3-х месяцев.

- Справки о наличии/отсутствии задолженности по налогам и сборам.

- При представлении документов уполномоченным лицом, документы, подтверждающие его полномочия.

- Печать (при наличии).

Для экономии времени, открыть расчетный счет можно через интернет, с обязательным последующим представлением в банк оригиналов документов.

В банке заполняется карточка с образцами подписей. Необходимо быть очень внимательным, ставя свой образец подписи, по ней в дальнейшем будут осуществляться все операции по счету, и, если операционисту подпись покажется отличной от оригинала, документы могут вернуть без исполнения.

Для того чтобы перевести средства на расчетный счет недостаточно знать только его номер. Необходимы банковские реквизиты счета, которые указываются в договоре банковского счета, заключаемого между клиентом и банком.

Все юридические лица обязаны открыть расчетный счет. Законодательством предусмотрена возможность работы без открытия счета только для ИП (индивидуальных предпринимателей), работающих без открытия юридического лица.

Однако имеется ограничение по максимальной сумме наличной сделки в сумме 100 тыс. руб.

Данный лимит не распространяется на средства, получаемые на оплату труда, для выдачи под отчет, социальные выплаты, на личные нужды предпринимателя (это надо будет доказывать).

Банк может приостановить операции по счету по требованию уполномоченных лиц.

На счет может быть установлен арест или выставлены картотеки в случаях:

- Просроченных платежей в бюджет.

- Задержки сдачи декларации о доходах.

- Иск судебных органов.

Закрыть счет можно в следующих случаях:

- Решение уполномоченного лица.

- Ликвидации или реорганизации юридического лица.

- Банкротство.

- Решение судебных органов.

Если при закрытии счета, на нем имеется остаток он по заявлению уполномоченных лиц переводится на другой счет или снимается наличными.

На сегодняшний день предприятия могут иметь несколько счетов в одном или в нескольких банках.

Какие документы нужны

Для юридических лиц и для ИП списки документов будут разными. Если вы индивидуальный предприниматель достаточно минимального набора:

— паспорта;

— свидетельства о регистрации в налоговом органе в качестве предпринимателя.

— выписки из ЕГРИП (банки сами ее запрашивают, вам нет необходимости).

А также могут потребоваться патенты и лицензии, если их подразумевает ваш вид деятельности. Если планируете работать с электронным документооборотом или сервисами бухгалтерии, понадобится СНИЛС. Для доверенных лиц нужны паспорта и доверенности.

Для ООО нужен расширенный перечень документов:

1. Оригинал паспорта руководителя.

2. Приказ или протокол, который подтверждает назначение генерального директора.

3. ОГРН.

4. ИНН.

5. Выписка из реестра юрид. лиц.

6. Устав компании.

Какие документы нужны для открытия счета?

Расчетный счет зарезервируют быстро, буквально сразу же после регистрации на сайте. Нюанс в том, что снять или перевести на другой счет деньги с него можно будет только после того как будет подписан договор. Для этого вам нужно будет либо самостоятельно явиться в банк, либо попросить менеджера прислать к вам курьера с документами. Но и вам придется захватить на встречу пакет с бумагами.

Разные банки предъявляют разные требования к открытию счета. В некоторых кредитных организациях периодически проводят специальные акции, направленные на привлечение клиентов путем предоставления им возможности получить расчетный счет с минимальным пакетом бумаг. Но если вы не попадете на столь щедрое предложение, вам нужно знать, какие документы чаще всего подают в банк.

Документы для ООО

Расчетный счет для ООО открывают на основании таких бумаг:

- паспорта директора предприятия;

- идентификационного кода;

- решения либо протокола/приказа о факте создания предприятия;

- устава компании либо учредительного договора;

- приказа о назначении или вступлении в должность управляющего предприятия;

- печати организации;

- документов о местонахождении компании. Для этого подойдет свидетельство о праве собственности или договор аренды.

- свидетельства о регистрации организации в Едином государственном реестре юридических лиц.

Кроме того, в зависимости от типа бизнеса, банк может потребовать от вас лицензию, разрешение или патент, если организация работает на их основании.

Все документы нужно отсканировать и отправить по почте, а копии менеджер банка прикрепит к договору об открытии расчетного счета.

Документы для ИП

Индивидуальным предпринимателям нужно собрать следующий пакет документов:

- любой удостоверяющий личность предпринимателя документ – паспорт, водительские права и тому подобное;

- свидетельство о государственной регистрации в качестве индивидуального предпринимателя;

- документ, подтверждающий полномочия лиц, упомянутых в карте, распоряжаться деньгами, которые лежат на счету предприятия;

- свидетельство о постановке на учет в налоговую;

- лицензию или патент, выданные предпринимателю или особе, которая занимается частной практикой.

В мае 2014 года бизнесмены были освобождены от обязательства ставить в известность о факте открытия расчетного счета налоговую службу, ПФР и ФСС. Теперь этим занимаются исключительно банки. До этих пор несвоевременное сообщение либо отказ от него карался штрафом в размере 5000 рублей для каждой из упомянутых инстанций.