Открытие расчётного счёта для ооо в 2021 году

Содержание:

- Лучшие российские банки

- Какой банк выбрать для р/с ООО?

- Обязателен ли расчетный счет для ООО?

- Точка банк: почему его выбирают для бизнеса?

- Преимущества

- Порядок открытия счета

- Какие документы нужны для открытия счета?

- Тарифы от Сбербанка

- Как оценить финансовое состояние банка

- Как открыть расчётный счёт ООО: сбор документов

- Основные критерии выбора обслуживающего банка

- Расчетный счет для ИП

- Райффайзенбанк: предложения для ООО

- 6 место. УБРиР, «Комфорт»

- Как происходит процесс оформления

- В каком банке открыть расчетный счет?

- Преимущества Альфа-Банка

- Зачем ООО открывают счет в банке?

- Что даёт подключение к РКО

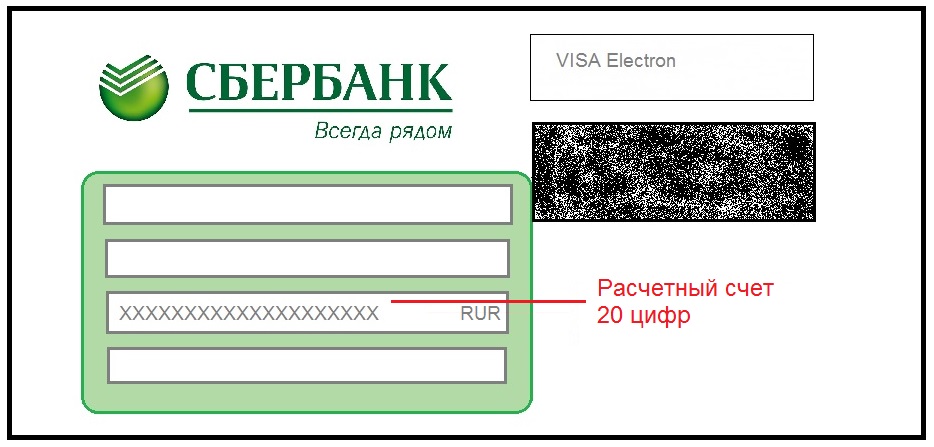

- Пример расчетного счета ООО

- Тинькофф — тарифы и условия для ООО

- Какие документы нужны для открытия счета ИП или ООО?

- Банк Открытие – как завести счет для ООО?

- Документы для открытия р/с

Лучшие российские банки

Из топ-30 российских банков по версии портала banki.ru мы выбрали 5 кредитных учреждений, которые, по нашему мнению, лучше всего подходят для открытия счёта ООО.

Альфа-Банк. Оказывает полный комплекс банковских услуг для всех категорий клиентов, но особенно лояльно относится к малым предприятиям, только начинающим свой бизнес. Для них даже разработан специальный тарифный план «СтартАп» с бесплатным оформлением счёта ООО и карточки с образцами подписей. При оплате банковского обслуживания авансом можно сэкономить от 17% до 25% стоимости тарифов.

Открытие. По версии banki.ru признан «Банком 2015 года». В рамках программы лояльности для пользователей 1С-Старт предлагает бесплатно открыть счёт в банке для ООО. Бесплатными будут также первых три месяца обслуживания и пользования онлайн-банкингом. Если же сюда добавить ещё и бонусы партнёров, то эту финансовую корпорацию можно назвать номером один в категории «Где выгодней открыть расчётный счёт в банке».

Сбербанк России. Если в вопросе, какой банк выбрать для предприятия, вы ориентируетесь прежде всего на размер активов, то лидером, конечно, будет Сбербанк. Это крупнейшее кредитное учреждение в России и СНГ, с самой разветвлённой сетью филиалов и подразделений. 50% уставного капитала Сбербанка плюс одна голосующая акция принадлежат ЦБ РФ. Последние годы руководство акционерного общества активно работает над улучшением сервисного обслуживания. Положительные отзывы клиентов позволили Сбербанку получить титул учреждения с лучшей клиентской поддержкой 2015 года по версии banki.ru.

ВТБ. Еще один банк с государственным участием. Стабильно входит в ТОП-5 банков России по всем значимым критериям. Для представителей бизнеса, участвующих в госзакупках, предоставляет гарантии для обеспечения обязательств по контрактам.

«Тинькофф Банк». Занимает первое место в рейтинге Business Banking Fees Rank 2017 по стоимости обслуживания малого бизнеса и первое место по стоимости обслуживания B2B сервиса. Второе место в независимом народном рейтинге банков на banki.ru по качеству услуг. Идеален для начинающих организаций и для всех тех, кто не готов к серьёзным тратам на банковское обслуживание. В стоимость тарифных планов входит не только ведение расчётного счёта, но онлайн-бухгалтерия.

Какой банк выбрать для р/с ООО?

При выборе банковского учреждения для проведения безналичных расчетов, необходимо обратить внимание на следующее:

- стоимость открытия р/с;

- плата за РКО;

- наличие удаленного доступа;

- услуга информирования о движении по РС с помощью смс-сообщений;

- возможность управления р/с уполномоченными лицами;

- ограничение на прием/выдачу наличных, допустимый оборот;

- акции, скидки;

- специальные предложения: зарплатный проект, помощь в оформлении операций ВЭД.

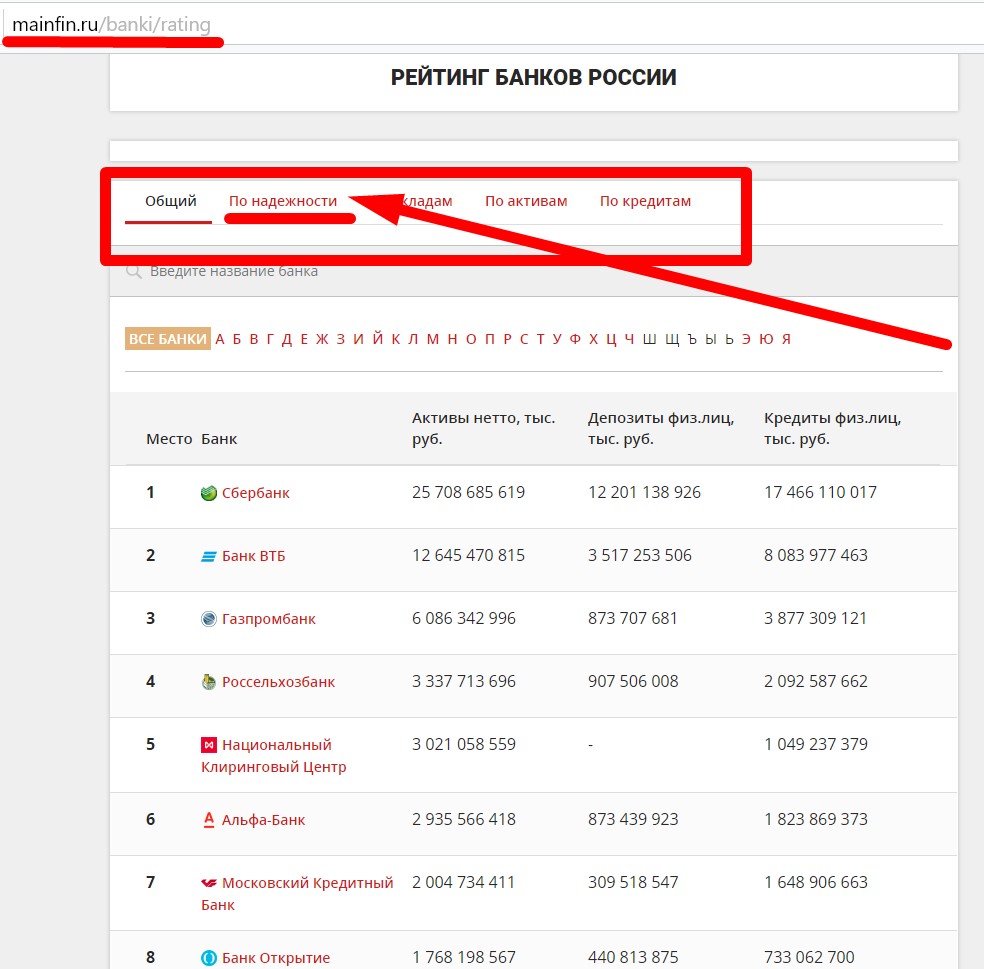

Перед выбором банковского учреждения нужно проверить его надежность. Эта информация публикуется в рейтингах банков. Самым достоверным считается рейтинг банков в России.

Далее рассматриваются предложения крупных банковских учреждений. При изучении информации следует ориентироваться на список основных услуг:

- стоимость открытия р/с, руб.;

- оплата за обслуживание;

- интернет-банкинг;

- бесплатный оборот по РС;

- справки и выписки;

- бонусы.

При рассмотрении тарифов необходимо учитывать регион. Большинство банковских учреждений публикуют тарификацию для г. Москва, Московской области, других регионов отдельно. Выгодно или нет работать с определенным банком решает руководитель ООО и уполномоченные лица. Юридическим лицам с большим оборотом платежей выгоднее заключить договор на банковское обслуживание по тарифу «Все включено».

Обязателен ли расчетный счет для ООО?

Обязанность открывать расчетный счет организации законом не установлена. В статье 2 закона «Об ООО» говорится лишь о том, что общество вправе открывать банковские счета, т.е. делать это в добровольном порядке. Но тогда как внести уставный капитал на расчетный счет? Соблюдая кассовую дисциплину, ООО может вести расчеты наличными деньгами, выплачивать наличностью заработную плату и вносить уставный капитал в кассу общества. К слову, внести уставный капитал можно в течение 4-х месяцев после регистрации ООО, поэтому необязательно хранить его в кассе с первых дней.

Несмотря на отсутствие явной обязанности, на практике существуют ограничения, из-за которых рано или поздно юридическое лицо будет вынуждено открыть расчетный счет для ООО. Причин тому несколько:

- Существует лимит наличных расчетов между субъектами предпринимательской деятельности (не более 100 000 рублей в рамках одного договора).

- Для хранения наличных денег в организации необходимо обустроить кассу или сейф и поручить обязанности кассира ответственному лицу.

- Необходимо постоянно следить за соблюдением установленного лимита кассы (максимально допустимая сумма наличности на конец рабочего дня). При превышении этого лимита организация рискует получить штраф в 50 000 рублей.

- И самое главное – заплатить налоги ООО может только в безналичном порядке. Это требование статьи 45 НК РФ, согласно которой обязанность организации по уплате налога признается выполненной только после предъявления в банк платежного поручения.

Таким образом, срок открытия расчетного счета для ООО не установлен, но как только обществу надо будет заплатить налоги, похода в банк не избежать.

Точка банк: почему его выбирают для бизнеса?

Наличие онлайн-банкинга, возможность создания корпоративных карт и бесплатного обслуживания счета – все это располагает предпринимателей к Точка банку.

Компания может выбрать свой тарифный план из четырех.

- «Ноль» пакет с бесплатным обслуживанием, имеющий ряд ограничений. Например, на адреса физических лиц клиент может переводить не более 150 тысяч, а снимать наличными не более десяти. Также при подключении этого тарифа не возвращаются процент на остаток и налоговый кешбэк.

- Тариф «Начало» обслуживается за 700 руб./месяц, при этом позволяя единовременно переводить физлицам до 400 тысяч и снимать до 50 тысяч в кассе. Процент на остаток составляет 1,75%, а кешбэк – 1%.

- Программа «Развитие» – это до 1 млн одним переводом и 300 тыс. наличными единовременно. При этом процент на остаток уже может достигать 3,75%.

- Тариф «Корпоративный» стоимостью 25 тыс. за обслуживание будет полезен для крупных предпринимателей, поскольку с ним клиент может переводить до 10 миллионов физическим лицам и снимать наличными до 5 миллионов. Процент на остаток доходит почти до 4%, а налоговый возврат до 2%.

Преимущества

- Расчетный счет в банке – показатель надежности и стабильности компании. Его наличие значительно повышает статус фирмы, увеличивает к ней доверие со стороны поставщиков и клиентов. Очень многие предприятия категорически отказываются сотрудничать с другими фирмами, если у тех нет расчетного счета.

- Безналичные платежи превосходят расчеты наличными в плане безопасности. Выбирая такой вариант расчетов, можно быть уверенным в том, что к вам в руки не попадут фальшивые купюры, деньги не будут украдены и с ними не произойдут другие форс-мажоры.

- Существование оборотов по расчетных счетам позволяет банку убедиться в том, что его клиенты платежеспособны. Обращаясь за кредитом, вы сможете рассчитывать на более выгодные условия. К тому же отпадет необходимость представлять документы, подтверждающие доходность компании.

- Благодаря возможностям сети интернет все платежи можно будет проводить онлайн, избавив себя от необходимости посещать банк. Зачисление средств проводится оперативно, а если платеж проходит в системе одного и того же банка, то к тому же не придется платить комиссию.

- Все расчеты станут мобильнее, поскольку платежи можно будет проводить в любой точке мира, где есть доступ к интернету.

- В режиме онлайн можно следить за состоянием счета, контролировать своевременность поступлений средств от контрагентов.

- Проводя сделки по расчетному счету, можно не думать об ограничениях передаваемых средств. Используя для расчетов наличные суммы, всегда нужно помнить о том, что по одному договору можно будет провести не более 100 тысяч рублей.

- Учет операций по расчетному счету можно вести самостоятельно. Достаточно перенести бухгалтерию в одну из программ от 1С, и все доходы и расходы всегда будут под вашим чутким контролем. Также вы сможете смотреть статистику совершенных операций в личном кабинете своего РКО.

- В качестве бонуса банки предлагают своим клиентам ряд дополнительных услуг вроде выпуска банковских карт для сотрудников организации или эквайринга.

Порядок открытия счета

Каждый из представленных банков принимает заявки на подключение к РКО онлайн. Если вам нужно открыть счет в банке срочно, выбирайте вариант с моментальным резервированием реквизитов. Вы сразу получите их и сможете использовать для работы.

Чтобы открыть счет в банке, нужно собрать пакет документов. Точное его содержание укажет менеджер выбранной финансовой организации. В пакет входят учредительные документы, документы лиц, которые будут иметь доступ к счету, лицензии и пр.

Как открыть счет:

- Выбрать банк и подать ему онлайн-заявку.

- Встретиться с менеджером для передачи пакета документов. Встреча может состояться как в отделении банка, так и в офисе клиента.

- Дождаться проверки документов, обычно она длится не больше 1-2 дней. Если все в порядке, снова встретиться с представителем банка и подписать договор.

После подписания договора клиент получает доступ в онлайн-банк и может удаленно проводить все финансовые операции. При необходимости сразу заказывается выпуск бизнес-карт.

Какие документы нужны для открытия счета?

Расчетный счет зарезервируют быстро, буквально сразу же после регистрации на сайте. Нюанс в том, что снять или перевести на другой счет деньги с него можно будет только после того как будет подписан договор. Для этого вам нужно будет либо самостоятельно явиться в банк, либо попросить менеджера прислать к вам курьера с документами. Но и вам придется захватить на встречу пакет с бумагами.

Разные банки предъявляют разные требования к открытию счета. В некоторых кредитных организациях периодически проводят специальные акции, направленные на привлечение клиентов путем предоставления им возможности получить расчетный счет с минимальным пакетом бумаг. Но если вы не попадете на столь щедрое предложение, вам нужно знать, какие документы чаще всего подают в банк.

Документы для ООО

Расчетный счет для ООО открывают на основании таких бумаг:

- паспорта директора предприятия;

- идентификационного кода;

- решения либо протокола/приказа о факте создания предприятия;

- устава компании либо учредительного договора;

- приказа о назначении или вступлении в должность управляющего предприятия;

- печати организации;

- документов о местонахождении компании. Для этого подойдет свидетельство о праве собственности или договор аренды.

- свидетельства о регистрации организации в Едином государственном реестре юридических лиц.

Кроме того, в зависимости от типа бизнеса, банк может потребовать от вас лицензию, разрешение или патент, если организация работает на их основании.

Все документы нужно отсканировать и отправить по почте, а копии менеджер банка прикрепит к договору об открытии расчетного счета.

Документы для ИП

Индивидуальным предпринимателям нужно собрать следующий пакет документов:

- любой удостоверяющий личность предпринимателя документ – паспорт, водительские права и тому подобное;

- свидетельство о государственной регистрации в качестве индивидуального предпринимателя;

- документ, подтверждающий полномочия лиц, упомянутых в карте, распоряжаться деньгами, которые лежат на счету предприятия;

- свидетельство о постановке на учет в налоговую;

- лицензию или патент, выданные предпринимателю или особе, которая занимается частной практикой.

В мае 2014 года бизнесмены были освобождены от обязательства ставить в известность о факте открытия расчетного счета налоговую службу, ПФР и ФСС. Теперь этим занимаются исключительно банки. До этих пор несвоевременное сообщение либо отказ от него карался штрафом в размере 5000 рублей для каждой из упомянутых инстанций.

Тарифы от Сбербанка

Как крупнейший и самый старый российский банк, Сбербанк предлагает услуги для любых клиентов: и физических, и юридических лиц. Здесь можно оформить расчетный счет, который будет обслуживаться бесплатно.

Вот какие тарифы для ООО существуют у Сбербанка:

- «Легкий старт» без оплаты. Подходит начинающим бизнесменам;

- «Набирая обороты»: первые 2 месяца по 1 руб., последующая цена – 990 руб./месяц. В этот тариф входят только базовые услуги.

- «Полным ходом» также стоит 1 руб. в первые 2 месяца, затем 3490 руб./месяц. Идеален для проведения большого числа операций.

- «ВЭД без границ» за 3990 руб./месяц. Пользуется им, как правило, крупный бизнес.

Другие преимущества Сбербанка:

- мобильное приложение;

- возможность использования электронной подписи для онлайн-документооборота;

- платежный день 23 часа в сутки.

Как оценить финансовое состояние банка

Все кредитные учреждения обязаны открыто публиковать информацию о своей деятельности. На сайте Центробанка в свободном доступе размещается отчётность банков: о финансовых и налоговых результатах, размере капитала, соблюдении обязательных нормативов.

Но хотя информация открыта, разобраться в ней без специального образования достаточно сложно. Выбирая, где открыть расчётный счёт для компании, можно обратиться к рейтингам, которые составляют независимые профессиональные агентства:

- международные (S&P Global Ratings, Moody’s, Fitch Ratings);

- российские (Рус-Рейтинг, Эксперт РА, НРА, AK&M).

При выборе организаций для открытия расчётного счёта ООО мы ориентировались на три важных критерия:

- Размер активов нетто (в рублях). Это сумма собственного капитала банка и обязательств (деньги клиентов-физических и юридических лиц, межбанковские кредиты и другие привлечённые средства).

- Кредитоспособность. Это способность банка выдавать кредиты на короткие и длинные сроки с учетом процентной ставки, целевого направления и условий выдачи кредитов. Показатель кредитоспособности разные рейтинговые агентства оценивают по своей шкале. Чаще всего рейтинг обозначается латинскими буквами А, В, C, D с добавлением знаков «+» и «-» и прогноза (негативный или стабильный).

- Средства предприятий (в рублях). Чем выше со стороны бизнеса степень доверия определённому банковскому учреждению, тем больше собственных денег размещают в нем юрлица и ИП. Это своего рода голосование рублём в вопросе, где открыть расчётный счёт в банке.

Как открыть расчётный счёт ООО: сбор документов

Компании предоставляют более широкий перечень документов:

- устав, учредительная документация;

- свидетельство о регистрации юрлица или лист записи ЕГРЮЛ;

- паспорт руководителя и документ, подтверждающий его полномочия;

- составляется карточка с образцами печатей и подписей. Каждое вписанное лицо предоставляет паспорт и документы на полномочия;

- некоторые банки просят предоставить информацию о деловой репутации. Это актуально для фирм, которые уже давно присутствуют на рынке. Сведения могут предоставить контрагенты или другие обслуживающие банки;

- лицензии, доверенности (при наличии).

Это приблизительный список необходимых документов, банк на свое усмотрение может потребовать дополнительные.

Основные критерии выбора обслуживающего банка

Наличие онлайн-банкинга, постоянной технической поддержки, а также возможность оформления кредита или вложения наличных – вот основные пункты, на которые стоит опираться.

Обратить внимание стоит также на качество обслуживания и объем предлагаемых банком услуг. Не лишним будет прикинуть, насколько легко найти отделение, банкомат или устройство самообслуживания этого заведения

Если фирма небольшая, то ей понадобится банк, не взимающий ежемесячных платежей за обслуживание.

В случае, если компания оперирует наличными, то потребность в онлайн-банке для нее и вовсе отпадает. Таким образом особенности работы учреждения влияют на выбор им обслуживающего банка.

Расчетный счет для ИП

У индивидуальных предпринимателей ситуация несколько другая: расчетный счет для ИП тоже необязателен, но уплачивать налоги наличными деньгами им не запрещается. При этом на ИП также распространяется лимит наличных расчетов в договорах с другими коммерческими субъектами, поэтому если цена одного договора превышает 100 000 рублей, то расчеты возможны только в безналичном порядке.

Задумавшись над тем, нужен ли расчетный счет для ИП, решите для себя:

- Будете ли вы заключать договоры на сумму, превышающую лимит наличных расчетов?

- Сможете ли вы соблюдать кассовую дисциплину при работе с наличными деньгами и вести кассовые документы?

- Сумеете ли вы обеспечить безопасное хранение наличных денег?

- Будут ли ваши контрагенты согласны на ведение только наличных расчетов?

Может быть, проще открыть расчетный счет для ИП и вести безналичные расчеты? Это действительно удобно.

Райффайзенбанк: предложения для ООО

Райффайзенбанк популярен среди юридических лиц, но благодаря доступности его отделений и банкоматов, пользуются им и физические лица.

Тарифов для ООО у этого банка всего 3, однако они заслуживают внимания:

- «Максимум» имеет стандартную стоимость за месяц 6490 рублей, однако при оплате на год вперед эта сумма уменьшается до 4868. Переводить физическим лицам пользователь тарифа может до 700 тысяч без комиссии, переводить в наличные не более 400 тысяч с комиссией 1,5%.

- «Оптимум». Также имеет обычную стоимость – 1990 рублей, при внесении денег за год она снижается до 1493. Ограничения по выводу наличных такие же, как и в тарифе «Максимум», а переводить на счета физлиц можно не более 500 тысяч за раз.

- «Старт». Обслуживание счета бесплатно, но за переводы придется платить по 99 рублей. Для перевода физическим лицам доступно только 100 тысяч.

6 место. УБРиР, «Комфорт»

6 место

Крупный уральский банк, один из самых популярных в своем регионе. Он обслуживает разные категории клиентов — от частных лиц для крупного бизнеса. Начинающим предпринимателям УБРиР предлагает тариф с оптимальным соотношением стоимости обслуживания и доступных услуг. Начинающему бизнесмену он можетне подойти, а для растущего ИП он может быть вполне удобным.

Банк имеет большую сеть отделений на Урале и в Сибири. В европейской части России он работает в Москве, Санкт-Петербурге, Уфе, Волгограде, Казани и других крупных городах.

Условия

УБРиР подойдет предпринимателю с растущими оборотами.

Оформление

Счет можно открыть без визита в банк.

Услуги для ИП

Клиентам банка доступны все необходимые услуги.

Надежность

Один из самых надежных уральских банков.

Удобство

Интернет-банк не требует выпуска цифрового ключа.

- Стоимость в месяц 1 500 рублей

- Стоимость открытия бесплатно

- Стоимость платежного поручения 30 рублей

- Переводы физическому лицудо 150 000 рублей — бесплатно, далее — от 0,5%

- Интернет-банкинг есть (поддержка новых браузеров, включая Safari под Mac)

- SMS-информирование 190 рублей

- Приложение для iOS нет

- Вход в интернет-банк логин с паролем или USB-ключ

- Снятие наличных от 2% до 7,5%

- Проценты на остаток по счетудо 3% годовых

- Дополнительно по этому тарифу платежи проводятся на следующий день

- Оформление счета онлайн с выездом специалиста

- Бонусы при открытии счета нет

Преимущества

- Открытие счета без визита в банк

- Открытие счета в течение дня

- Торговый эквайринг с низкой комиссией

- Онлайн-кассы, соответствующие 54-ФЗ

Недостатки

Дорогое обслуживание в месяц

Подробнее

Как происходит процесс оформления

UPD. В текущее время в условиях ограничений банки начали открывать счета удаленно. Вам нужно только заполнить форму заявки на сайте и прикрепить сканы учредительных документов, свидетельств и приказов. Затем для подтверждения с вами свяжутся сотрудники банка в режиме видеосвзязи через приложение Skype, либо его аналог. Однако, оригиналы документов затем все равно придется предоставить в офис банка после снятия ограничительных мер. Если вы не хотите останавливать бизнес-процессы, то будет удобно воспользоваться таким способом.

Для экономии времени можно подать онлайн-заявку. Сейчас большинство банков в Москве предоставляют такую возможность и даже соревнуются в скорости. Обычно порядок таков: на сайте заполняется заявка, представитель юрлица загружает сканы документов, банк их проверяет и принимает решение об открытии либо отказе в открытии счёта. Если ответ положительный, то руководство ООО либо направляется с документами в банк, либо принимает у себя банковского менеджера, чтобы отдать документы и подписать договор на РКО.

Некоторые финансовые организации разрешают проводить начисления на счёт даже до подписания договора. Однако делать расходные операции в таком случае нельзя — для них нужна подпись на документах. Вполне реально справиться с открытием за один день. Банки заинтересованы поскорее получить новых клиентов на расчётно-кассовое обслуживание, поэтому стараются организовать сделку как можно оперативнее. От юридического лица требуется порядок в документах и заполнение заявки на сайте infobanks.ru/rko/raschetnie-scheta-dlya-ooo/moskva/ в первой половине дня.

Но как же выбрать подходящий банк?

Было уже упомянуто, что юридические лица больше других клиентов “страдают” в случае банкротства банковской организации. Поэтому перед подачей заявки не лишним будет изучить данные о выбранном банка. Полезна будет информация об учредителях и акционерах, как давно он функционирует, не мелькает ли в тревожных новостях. Отзывы клиентов — информация довольно противоречивая, воспринимать её нужно выборочно. Комментарии типа “операционисты высокомерно общаются” можно проигнорировать. Но если есть жалобы на работу интернет-банкинга, изменение тарифов и условий обслуживания без предупреждения, невозможность быстро получить наличные — над этим следует задуматься.

При подборе банка в Москве важный аспект — стоимость РКО. Обычно устанавливаются комиссии за:

- ведение зарплатного проекта и обслуживание пластиковых карт ваших сотрудников;

- предоставление онлайн-банкинга;

- осуществление валютных операций и контроля по ним;

- оказание услуг эквайринга (если речь идёт о торговом предприятии).

Некоторые услуги предоставляются бесплатно. Если организация небольшая и “молодая”, она может рассчитывать на полностью бесплатное обслуживание. Правда есть ограничения:

- например оборот по р/с не должен превышать указанной в договоре суммы,

- или присутствует лимит на количество бесплатных платёжек,

- или ежемесячное снятие наличных ограничено лимитом.

Поэтому, что бы сэкономить на рко, нужно предусмотреть, как будет работать фирма в ближайшее время.

В каком банке открыть расчетный счет?

Каждый банк проводит свою политику по привлечению клиентов, поэтому предлагает, как правило, несколько разных тарифных планов, отличающихся стоимостью услуг и их ассортиментом. Многие предлагают открыть расчетный счет для ООО бесплатно, но бесплатное открытие расчетного счета может потом компенсироваться высокой ценой за его обслуживание. Это же можно отнести и к ИП, поэтому прежде чем принимать предложение открыть расчетный счет для ИП бесплатно, узнайте о том, во что обойдутся банковские услуги в дальнейшем. Сравните стоимость тарифов на ведение расчетного счета в разных банках.

Кроме тарифов, к существенным критериям при выборе банка стоит отнести:

- известность, надежность и стабильность банка;

- возможность подключения к Интернет-банку;

- наличие региональных филиалов;

- возможность открыть несколько расчетных счетов;

- мультивалютные вклады, если ваша деятельность связана с ВЭД;

- скорость исполнения распоряжений клиента (платежных поручений);

- наличие специальных зарплатных проектов;

- льготное кредитование для собственников счетов.

Мы задали нашим пользователям вопрос: «Какому банку вы доверили обслуживать деньги вашего бизнеса»? В голосовании приняли участие 792 пользователя, их голоса распределились следующим образом:

- Как проверить надежность банка

- Что делать, если у банка отозвали лицензию

Преимущества Альфа-Банка

Этот банк подойдет для открытия расчетного счета в 2021 году благодаря своим условиям и бонусам.

Тарифы Альфа-Банка уже включают в себя все, что нужно, например, бесплатные платежи и переводы внутри банка и услуги мобильного банкинга.

Программы выглядят таким образом:

- Программа «Просто 1%» не имеет стабильного тарифа – стоимость составляет 1% от оборота менее 1 млн и 2% от оборота от 1 до 3 миллионов. Переводы юридическим лицам и индивидуальным предпринимателям не ограничены. Снять со счета единовременно можно не более 1,5 миллиона.

- Программа «Лучший старт» с оплатой 490 в месяц рекомендована начинающим предпринимателям. Доступно для снятия 150 тысяч с комиссией 1,25%.

- Программа «ВЭД» для компаний, работающих в том числе и за рубежом, стоит 3690 руб./месяц. За эти деньги можно совершить 15 переводов без оплаты, последующие обойдутся в 25 каждый.

- Программа «Все, что надо» позволяет совершать неограниченное количество переводов и платежей на любые счета за 9900 руб. каждый месяц.

Зачем ООО открывают счет в банке?

Общество с ограниченной ответственностью — зарегистрированное юридическое лицо. ООО должно вести учет, сдавать отчетность контролирующим органам. Поэтому РС для юр. лица — обязательная составляющая деятельности. Без него отчитываться в налоговой и фондах затруднительно.

Р/с общества с ограниченной ответственностью выполняет следующие функции:

- снимает ограничение объема сделки между партнерами. Контрагенты могут совершать сделки в сумме не более 100000 руб. По безналу размер платежной операции не ограничивается;

- при проведении платежей по безналу не стоит волноваться о лимите кассы;

- обязательные налоги, сборы удобнее перечислять на р/с организаций, фондов, контролирующих органов — так делают все ООО;

- работать по безналу предпочитают большинство партнеров, поэтому РС необходим также для расширения, укрепления деловых связей;

- с РС быстрее, удобнее выплачивать з/п сотрудникам. Банки предлагают для этой цели зарплатный проект;

- невыплаченная з/п возвращается снова на РС как депонированная. Если она остается в кассе — превышение лимита наличности;

- с РС удобно работать через интернет-банкинг: проверять баланс, платежи, управлять счетом удаленно.

Что даёт подключение к РКО

В первую очередь расчётно-кассовое обслуживание даёт расширение возможностей бизнеса. Увеличится перечень потенциальных контрагентов, появится возможность участия в тендерах, предприниматель сможет пользоваться дополнительными банковскими услугами.

Например, подключить эквайринг и принимать платежи от клиентов и покупателей с банковских карт. Клиенту банка будут доступны овердрафты, кредитные линии и ссуды разного типа. Если компания имеет штат сотрудников, можно подключиться к зарплатному проекту.

Открытие расчётного счёта позволит выполнять следующие финансовые операции:

- переводы ИП, юрлицам и физлицам;

- переводы на банковские карты;

- ведение валютных счетов, конвертация валют, получение услуг валютного контроля, выполнение международных операций;

- получение наличных через кассу банка или банкоматы;

- пополнение счета через кассу или банкоматы;

- управление дополнительными услугами онлайн: зарплатными проектами, бизнес-картами, эквайрингом, кредитами и пр.

Если вы собираетесь расчётный счёт открыть, вам обязательно предложат подключение интернет-банкинга. Это система, через которую можно совершать все возможные финансовые операции без посещения банковского офиса. Кроме того, многие банки создают специальные онлайн-сервисы для бизнеса с расширенными возможностями, через которые можно вести бухгалтерию, интегрировать систему с облачными сервисами и пр.

Для удобства обслуживания клиентам предлагается выпуск бизнес-карт. Они дают прямой доступ к безналичным денежным средствам, снимать наличные и пополнять расчётный счёт удобно с помощью терминалов. Можно выпустить сразу несколько бизнес-карт и передать их в пользование сотрудникам. Управление картами совершается через интернет-банк: выставление ограничений, пополнение, блокировка, контроль за расходами и пр.

Пример расчетного счета ООО

РС состоит из двадцати цифр. Структура определена Центробанком России № 385/2012:

1-3 — цифры представляют информацию о владельце РС, назначении операций.

4-5 — вид собственности;

6-8 — код валюты;

9 — контрольное число, рассчитывается банком в установленном порядке;

10-13 — используется работниками банка, указывает на подразделение;

14-20 — вид счета, цифры аналитического учета банка.

Итак, расшифровка РС помогает определить форму собственности, валюту, целевое назначение.

40101810300000010003 — 40101 указывает на федеральное учреждение по распределению налогов (казначейство); 810 — рубли; 3 — контрольное число; 0000 — подразделения отсутствуют; 0010003 — вид, номер счета, который зарегистрирован в системе банка.

Если при заполнении документов произойдет ошибка, то платежное поручение не пройдет. Сумма зависнет на неопределенных счетах

Важно изначально правильно прописывать все цифры РС получателя.

Тинькофф — тарифы и условия для ООО

Чтобы открыть счет здесь, достаточно трех шагов:

- заполнить заявку;

- обсудить с работником банка условия, получить документы (можно доставкой по адресу);

- подписать договор и начать пользоваться услугами.

Всего банк предлагает клиентам три пакета услуг:

- «Простой». Обслуживание по нему стоит 490 руб./месяц: за эти деньги клиент получает бесплатные транзакции внутри банка (49 руб. в другие банки) и переводы физлицам за 1,5%. Процент на остаток по тарифу составляет 0,5%.

- «Продвинутый». Стоимость этого тарифного плана выше – 1990 руб./месяц. Однако при этом снижается плата за переводы другим банкам (29 руб.), процент на остаток увеличивается до 1%, а комиссия за перевод физическим лицам уменьшается до 0,6.

- «Профессиональный». За 4490 руб./месяц бизнесмен получает возможность помещать на счет сумму до 1 миллиона, а комиссия за переводы физическим лицами снижается до половины процента. Подойдет этот тариф компаниям, оперирующим большими суммами.

Какие документы нужны для открытия счета ИП или ООО?

Для того, чтобы открыть РКО, потребуется определенный перечень документов. В зависимости от типа вашей организации, они могут отличаться.

Документы, которые потребуются ИП

- Заявление с заполненной по образцу анкетой;

- Выписка из Единого государственного реестра предпринимателей;

- Копия из Росстата (нужно заверить у нотариуса);

- Заверенная копия паспорта заявителя;

- Копии лицензии на осуществление деятельности.

Документы для РКО для ООО

- Заявление и анкета;

- Выписка из Единого государственного реестра юридических лиц;

- Индивидуальный номер налогоплательщика (копия);

- Копии учредительной документации;

- Копии паспортов учредителей.

Список необходимой документации может меняться, в зависимости от требования самого банка. Поэтому, прежде чем подавать документы, рекомендую уточнить этот момент непосредственно в финансовой организации.

Банк Открытие – как завести счет для ООО?

Этот банк сделал возможным открыть счет удаленно за несколько простых шагов, а также создал хороший выбор тарифов для любого дела.

Заявку на открытие счета можно оформить, оставив свой мобильный телефон. Позже на него позвонит сотрудник банка и поможет выбрать подходящий тариф.

Вот из чего можно выбрать:

- «Первый шаг» для тех предпринимателей, которые не хотят тратиться на ранних этапах развития бизнеса. За первые 3 платежа по тарифу плата не взимается, каждый следующий стоит по 100 руб. Полностью бесплатны переводы на счета юр. лиц и ИП. Ограничение – они не должны превышать 50 тысяч.

- «Большие планы» также включает начальный период (2 месяца) бесплатного обслуживания, далее цена составляет 2700 руб./месяц. В месяц у пользователя есть 30 бесплатных платежей, более 30 будут стоит по 17 руб.

- «Быстрый рост» стоит 490 руб./мес. за исключением 2 первых месяцев без оплаты. Оптимальным он будет для тех, кто хочет быстро запустить свое дело. Все платежи после окончания бесплатного срока стоят по 100 руб.

- «Свой бизнес» стоимостью 1290 руб./мес. позволяет переводить физическим лицам до 150 тысяч без комиссии, юридическим – за 25 руб./платеж.

- «Весь мир» подойдет предприятиям, ориентированным на мировой рынок. Оплачивая 1900 руб./месяц, клиент получает первые 15 переводов без комиссии. Последующие стоят по 25 руб.

Документы для открытия р/с

Банки самостоятельно устанавливают перечень документов, требующихся для открытия счёта. Некоторые позиции могут отличаться, но для данной процедуры в любом случае потребуются:

- Устав. В нём обязана содержаться информация о полном и сокращённом наименовании организации, адрес регистрации и размер уставного капитала;

- Учредительный договор. В этом документе указаны сведения об участниках ООО и их долях в уставном капитале;

- Свидетельство о регистрации Общества с Ограниченной Ответственностью;

- Выписка из Единого Государственного Реестра Юридических Лиц с указанием кодов экономической деятельности;

- Приказ о назначении руководителя, его паспорт;

- Документы о местонахождении общества;

- Карточка с образцами подписей лиц, имеющих право распоряжаться счётом, а также их паспорта;