Пример расчетного счета. сколько цифр в расчетном счете, расшифровка

Содержание:

- Какие операции можно проводить по расчетному счету

- Как узнать банковские реквизиты организации по ИНН

- Что такое расчетный счет, его особенности

- Что такое реквизиты?

- Правила размещения в бланках документов

- Способы поиска расчетных счетов должника

- Понятие о владельце

- Структура формы договора

- Лицевой счет клиента Сбербанка

- Виды расчетных счетов в банке: ссудный, текущий + операции по ним

- Общие реквизиты предприятия

- Что такое номер счета

- Расчётный счёт банка

- Четвёртое Управление

- Заключение

Какие операции можно проводить по расчетному счету

По расчетному счету допускается проведение следующих действий:

1 Пополнение счета. Если ваша фирма оказывает услуги с использованием наличных средств, то пополнение производится через кассу банка или через банкомат/терминал.

В целом банки осторожно относятся к таким операциям и, если вы попробуете подобным образом ежедневно «закачивать» на счет миллионы дензнаков, у службы безопасности кредитной организации возникнут вопросы. Они вполне резонно постараются выяснить, насколько законным путем получены данные средства

Поэтому следует тщательно сохранять всю отчетность по наличным операциям – при больших оборотах банк может ее затребовать.

2 Снятие со счета наличных средств. Такие операции банки тоже не очень любят: на снятие крупных сумм часто устанавливаются драконовские комиссии. Как правило, систематически снимать значительные средства можно только через кассу банка.

3 Переводы в адрес юрлиц и ИП. Оплата поставок, оказанных услуг, выполненных работ – для проведения таких расчетов с контрагентами необходимо создать платежное поручение. Можно оформить платежное поручение в бухгалтерской программе, например 1С, распечатать и принести в банк. Но этот способ более затратный и редко используется предпринимателями. Большинство современных банков, оказывающих услуги расчетно-кассового обслуживания, позволяют создавать платежные документы удаленно (из дома или офиса), что гораздо удобнее и быстрее, чем бегать по отделениям банка и стоять в очередях.

4 Обязательные платежи в Налоговую, ПФР и ФСС. Онлайн-сервисы многих банков позволяют формировать платежки в адрес государственных органов.Комиссию за перевод обычно не берут.

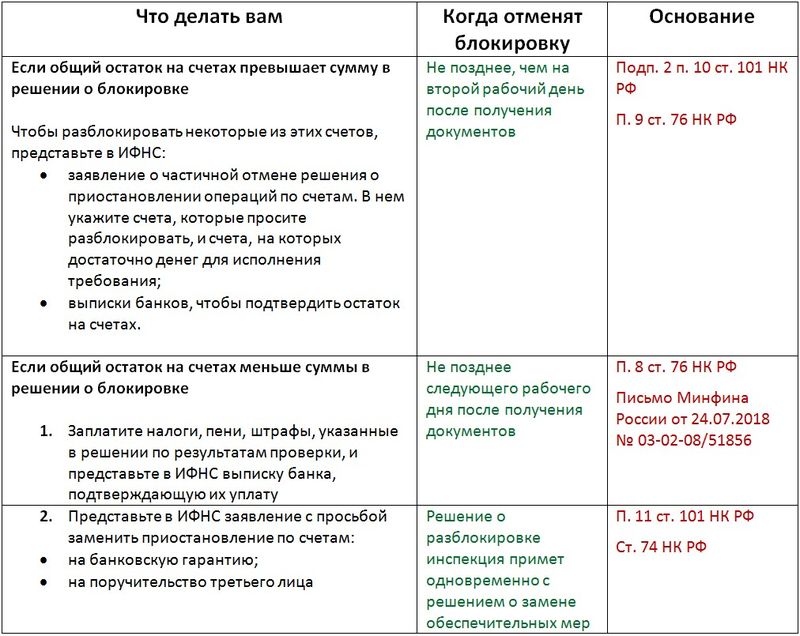

5 Переводы в адрес физических лиц.Если вы ИП без сотрудников, то с помощью этого вида платежей можно переводить заработанные деньги на карту, оформленную на вас как на физическое лицо. В большинстве банков это дешевле, чем если обналичивать деньги в кассе.Только не вздумайте заниматься авантюрами с обналичиванием средств – счет заблокируют моментально.

6 Получение безналичных платежей от физических и юридических лиц. Денежные средства на счет поступают от платежей, проведенных через кассу банка, эквайринговые pos-терминалы и от обычных платежей, совершенных по платежным документам.

Как узнать банковские реквизиты организации по ИНН

Бывают ситуации, когда нужно самостоятельно найти банковский счет какой-либо организации (ООО или ИП), например, чтобы взыскать средства с контрагента-должника. В интернете много платных онлайн-сервисов, которые обещают выдать нужную информацию о компании. Но пользоваться ими не рекомендуем. Во-первых, все те же сведения можно бесплатно получить на портале налоговой. Во-вторых, в такой выписке не будут указаны банковские реквизиты. Ниже мы расскажем, как узнать номер расчетного счета фирмы, если вы знаете только ИНН.

Посмотреть договор

Самый простой способ узнать расчетный счет контрагента – посмотреть контракт. На последней странице каждого договора есть пункт с банковскими реквизитами: номер счета, банк, в котором он открыт, БИК и пр.

Найти платежку

Вы можете найти номер банковского счета, если уже проводили расчеты с компанией. В платежном поручении указываются полные реквизиты организации-плательщика. Нужные цифры указаны в верхней части квитанции.

Зайти на сайт компании

У многих компаний есть собственный сайт, на котором можно найти нужную информацию. Обычно реквизиты указывают в разделе «Контакты». Иногда поставщики услуг выкладывают шаблоны документов для частных клиентов или юридических лиц. В них также указываются сведения о банковском счете.

Открыть 1С:Бухгалтерия

В базе контрагентов есть информация об организациях. Войдите в программу и откройте справочник. Сформируйте список по алфавиту и найдите нужную фирму либо введите ИНН в строку поиска. Чтобы посмотреть номер, откройте карточку компании.

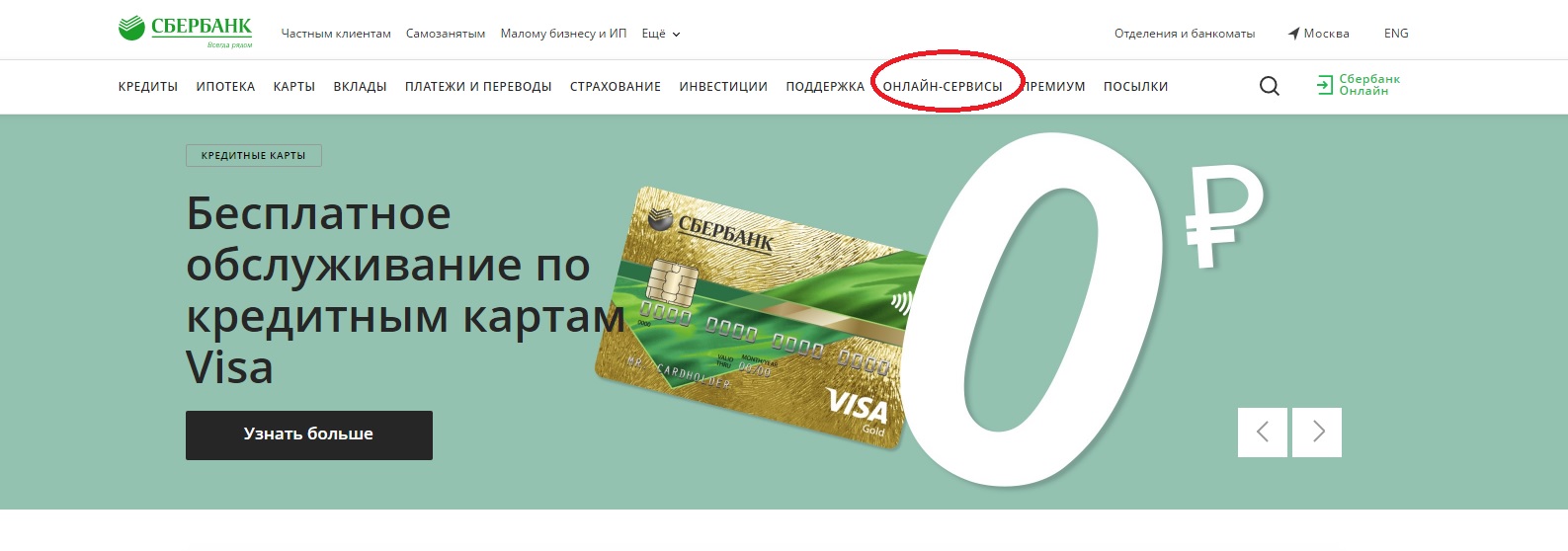

Войти в Сбербанк Бизнес Онлайн

Если у интересуемой вас организации есть расчетный счет в Сбербанке, узнать реквизиты можно через интернет-банк. Введите наименование и ИНН в строку поиска, чтобы получить номер.

Обратиться в суд

Получить банковские реквизиты юридического лица можно через суд, но для этого у вас должно быть обоснование для запроса.

- Подготовьте заявление о предоставлении данных о расчетном счете предприятия.

- Передайте в суд и дождитесь решения. Судья может отказать или удовлетворить ваше требование.

- Если результат будет положительным, вам выдадут исполнительный лист. После получения документ нужно заверить нотариально.

- Обратитесь в отделение Пенсионного фонда или территориальную инспекцию ФНС с исполнительным листом и запросом, на основании которого вам предоставят информацию: количество расчетных счетов и банки, в которых они открыты;

- банковские реквизиты каждого счета;

- суммы на счетах и отчет о движении средств.

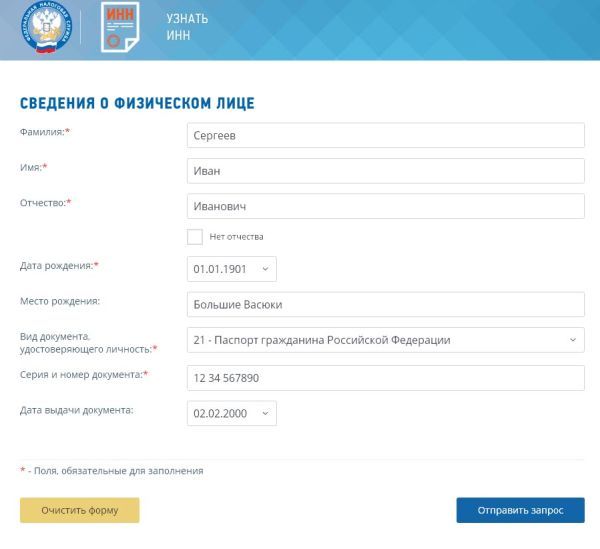

Как проверить расчетный счет организации по ИНН на сайте налоговой

Узнать номер расчетного счета компании по ИНН на сайте налоговой не удастся. Несмотря на то, что на портале ФНС есть сервис поиска контрагентов, найти банковские реквизиты через него вы не сможете. В отчете содержится лишь информация о юридическом лице: название, ОГРН, дата регистрации и пр.

Что такое расчетный счет, его особенности

Расчетный счет — это еще одно понятие, которое знакомо многим, но не все понимают точно, что оно обозначает. Р/С — это присвоенный клиенту конкретного банка номер, состоящий из 20-ти цифр, под которым банковское учреждение временно хранит его денежные средства. Использоваться может как юридическими, так и физическими лицами. Также открывается и для ИП.

Юридические лица используют его для следующих целей:

- Для учета всех финансовых потоков в организации.

- Получение средств от других юридических лиц как плата за выполненные услуги или реализацию товаров.

- Оплата услуг банка.

- Выплату заработной платы работникам предприятия.

Физ. лица используют Р/С преимущественно для получения зарплаты и для оплаты покупок в интернете.

Как выглядит номер

Существует несколько основных видов Р/С, которые используются в разных случаях:

- Основной (используется для платежей и переводов).

- Депозитный (можно положить только денежные средства для их хранения).

- Карточный (клиенту выдается пластиковая карточка, на которую можно положить деньги или снять их — они напрямую связана с определенным расчетным счетом).

- Бюджетный (используется в государственных учреждениях для перевода федерального или муниципального бюджета).

- Лицевой (для организаций, оказывающих услуги гражданам, например, коммунальные конторы).

- Аккредитивный (открывается для проведения сделок купли-продажи. Используется в качестве гарантии. На момент сделки денежные средства блокируются, снять их можно только после оказания услуги).

- Капитальных вложений (помогает накопить крупную сумму денег как гражданам, так и организациям).

- Инвестиционный (денежные средства используются для совершения сделок на фондовой бирже).

Номер расчетного счета заявителя — что это? Это и есть комбинация, состоящий из 20 цифр и присвоенная определенной организации или физ. лицу.

Что такое реквизиты?

Реквизиты — обязательные данные, которые нужны для проведения многих банковских операций.

Реквизиты – это обязательные данные, которые прописываются в документах или договорах, чтобы одна сторона могла осуществить платеж или перевод другой стороне. По правилам, клиент не должен сообщать реквизиты третьим лицам, иначе кредитные организации не гарантируют сохранность денежных средств.

Различают реквизиты:

- карты;

- банка.

У кредитных и дебетовых карт тоже есть реквизиты, но они отличаются от прочих банковских счетов. А именно, платежные данные карты включают в себя:

- ФИО владельца карты.

- Номер карты.

- Код безопасности (CVC-код или CVV-код).

- Срок действия.

- Номер счета.

Все данные, кроме последнего, отображены на самой карте.

Где найти нужные данные?

Платежные реквизиты обязательно указываются в кредитных договорах, если речь идет о банковском счете. Для карты номер счета указывается на конверте, вместе с ПИН-кодом. Еще варианты получения реквизитов:

- У сотрудника банка (нужная информация указывается сразу, при открытии счета в организации).

- По телефонам службы поддержки (в этом случае потребуется назвать специальный код).

- Через интернет на сайте банка, зайдя в личный кабинет или перейдя во вкладку «Реквизиты».

Для чего необходимы реквизиты?

Реквизиты нужны для того, чтобы:

- осуществлять платежи;

- снимать деньги со счета;

- зачислять средства на счета;

- погасить кредит;

- пополнить карту;

- внести депозит;

- осуществлять переводы и платежи в иностранной валюте.

Чтобы перевести деньги, нужно верно заполнить платежное поручение. Если допустить незначительную ошибку, операция не будет выполнена. Худший вариант – потеря денег клиентом.

Иногда у кредитных организаций меняются реквизиты. Это происходит очень редко и в силу весомых причин. В любом случае, банк обязан предупредить клиентов официальным сообщением на сайте.

С помощью реквизитов можно погашать кредит ОТП-Банка одним из доступных способов:

- с карты любого банка;

- через сервисы «Золотая корона»;

- в сети салонов «Связной»;

- с баланса мобильного телефона;

- с помощью услуги «Яндекс.Деньги»;

- в терминалах и банкоматах ОТП;

- через Почту России;

- посредством переводов «Юнистрим»;

- платежная система «Рапида»;

- в центрах обслуживания «Ростелеком».

Платежные реквизиты

Сведения представлены в рублях.

| ИНН | КПП | БИК | ОГРН | ОКВЭД | ОКПО | Корреспондентский счет |

| 7708001614 | 774301001 | 044525311 | 1027739176563 | 64.19, 66.19 | 29293885 | 30101810000000000311 |

Правила размещения в бланках документов

Всю необходимую информацию организации всегда указывают в договорах и на бланках. Согласно ГОСТ, реквизиты могут размещаться в двух вариантах: в левом углу либо по центру листа. Поэтому образец бланка организации с реквизитами может выглядеть по-разному.

Вариант 1. Реквизиты предприятия размещены слева. Вариант 2. Размещение реквизитов по центру. Какой из этих шаблонов будет использоваться, решает сама компания. Главное, чтобы реквизиты были хорошо видны и в них не было ошибок

Также обращаем внимание, что разрешается дублировать реквизиты на русском и английском (другом иностранном) языках

Способы поиска расчетных счетов должника

Существует ряд официальных источников, которые располагают необходимыми сведениями:

-

Договор оказания услуг и иные документы. Обычно деловые бумаги содержат раздел «Реквизиты и подписи сторон», где прописаны название банка, номер р/с, к/с и БИК. Данные сведения могут быть указаны в различных актах, например, приема услуг, счетах-фактурах и товарных накладных. При безналичном расчете все входящие и исходящие финансовые операции можно посмотреть через банк-онлайн в личном кабинете. В некоторых случаях реквизиты расчетного счета есть на бланке компании в шапке или в штампе.

Есть несколько методов поиска счетов должника.

- Сайт компании. Если у юридического лица есть свой сайт, то на странице «Реквизиты» или «Контакты» обычно находятся сведения о расчетном счете. Данную информацию можно также посмотреть на типовых договорах, при условии, что организация их выложила в интернет.

- Сайт ФНС, раздел «Сведения о государственной регистрации юридических лиц, индивидуальных предпринимателей, крестьянских (фермерских) хозяйств». Здесь опубликованы свежие данные об организации: название, дата регистрации и т.п.

- Материалы судебного дела. Узнать расчетный счет должника юридического лица можно в документах судебного делопроизводства, т.к. компания часто предоставляет для суда платежные документы по оплате экспертизы и доверенность, оформленную на своего представителя, где указаны реквизиты.

- Поиск в интернете. Используя соответствующие запросы, можно также узнать счета должника юридического лица, например, на сайтах торгов, тендеров и т.д.

- Запрос в ФНС. Согласно ч. 8 ст. 69 ФЗ «Об исполнительном производстве», взыскатель вправе предъявить актуальный исполнительный лист или его заверенную копию в налоговый орган по юридическому адресу компании для получения информации обо всех открытых счетах в семидневный срок.

Выяснить, в какую налоговую следует обратиться, можно на официальном сайте ФНС. Для этого нужно знать ИНН или ОГРН должника, и в выписке из ЕГРЮЛ или ЕГРИП в разделе «Сведения об учете в налоговом органе» есть нужная информация.

Понятие о владельце

Первые три символа NNN содержат сведения о владельце. Комбинации расположены в интервале 102 — 705, где большинство кодов используется внутри банка или для межбанковских операций:

- учёт собственных капиталов, фондов, прибылей и убытков кредитного учреждения ведут на счетах, начинающихся с сочетаний 102 — 109;

- операции с драгоценными металлами и камнями банка и его клиентов применяют триады 203 и 204;

- для межбанковских проводок сформированы регистры 301–329; с этих комбинаций начинаются корреспондентские счета, обозначаемые в документах сокращением «к/с»;

- операции с ценными бумагами отражаются на регистрах 501-526.

Структура формы договора

Любой договор имеет стандартную структуру из 10 разделов.

Преамбула

В преамбуле договора указываются наименование сторон и ответственных лиц при подписании договора. В отношении банка дополнительно прописывается номер лицензии на право оказания финансово-кредитных услуг.

Предмет договора

В предмете договора прописывается номер расчетного счета, который будет открыт юридическому лицу, и совершаемые действия: поступление, распределение, распоряжение по требованию клиента, выдача денежных средств.

Если организации потребуются дополнительные услуги, как эквайринг или инкассация, то они также прописываются в предмете договора.

Права и обязанности сторон

Права и обязанности сторон указываются в разрезе сторон: отдельно для банка, отдельно для компании. В правах и обязанностях банка указываются:

-

обязанность по ведению финансовых операций;

-

соблюдение сроков проведения расчетов;

-

выполнение поручений клиента: выписки, справки, консультации;

-

соблюдение банковской тайны;

-

сохранность персональной информации.

К правам и обязанностям клиента относятся:

-

распоряжение денежными средствами в соответствии с законодательством;

-

оплата ежемесячной стоимости расчетно-кассового обслуживания;

-

поручать банку выполнять те или иные действия с денежными средствами (открыть вклад, изготовить ЭЦП).

Оплата услуг по договору

В разделе «оплата по договору» прописывается размер стоимости ежемесячного обслуживания и комиссии за сверхлимитные платежи, переводы физлицами и расценки других платных услуг. При отдельно разработанном положении о стоимости услуг расчетно-кассового обслуживания в договоре может быть указана ссылка на данный документ.

Срок действия договора

Договор банковского счета обычно заключается с даты подписания договора и до конца текущего года. Но в тексте договора прописывается, что он подлежит ежегодной пролонгации. Для расторжения договора компания направляется письмо с просьбой о прекращении расчетно-кассового обслуживания.

Отдельно прописывается право банка расторгнуть договор в одностороннем порядке при отсутствии операций по счету в течение двух лет.

Порядок разрешения споров

В данном разделе прописывается, что банк будет рассматривать все спорные ситуации путем переговоров. Если не будет достигнуто соглашение, то одна из сторон имеет право обратиться с иском в суд.

Ответственность сторон

При возникновении неисполнения обязательств по договору каждая из сторон привлекается к ответственности в виде пени или штрафа. В данном разделе прописываются размеры данных видов ответственности для банка и юрлица.

Особые условия

Если у одной из сторон меняется контактная информация, обязательная к указанию, то она обязана оповестить вторую сторону об этом в течении 3-5 дней.

Заключительная часть

В заключительной части прописывается:

-

как вносятся изменения (допсоглашение или переоформление договора);

-

количество экземпляров и их юридическая сила;

-

наличие приложений к договору.

Реквизиты сторон

В данном разделе прописывается подробная информация о сторонах, подписавших договор, включая номера контактных телефонов и адреса электронной почты.

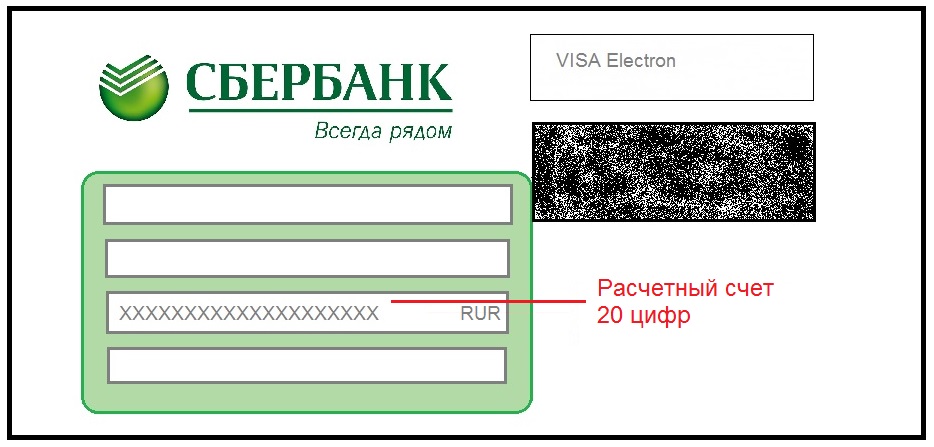

Лицевой счет клиента Сбербанка

Для расчета по карте номер лицевого счета не имеет никакого значения, но для получения средств переводом такие сведения у Вас могут запросить

Поэтому важно понимать, что он из себя представляет и где его найти

Лицевой счет (л/c) – индивидуальная для каждого клиента комбинация из 20 цифр. После заключения кредитного или дебетового договора с банком или оформления карты номер закрепляется за физическим лицом. Данный счет используется для перевода денежных средств, а также для осуществления платежей. Лицевой счет позволяет вести учет всех совершенных действий. При необходимости можно получить выписку по счету, в которой будут отображены финансово-кредитные операции за определенный период времени.

Внимание! Запрещено использовать лицевой счет для осуществления коммерческой деятельности

Виды расчетных счетов в банке: ссудный, текущий + операции по ним

В статье рассмотрим, какие виды расчетных счетов можно открыть в банке. Узнаем, что такое расчетный счет и чем он отличается от текущего, а также разберем корреспондентский, специальный, бюджетный и другие счета.

Что такое расчетный счет

Счет — это специальный раздел, в котором фиксируются движения средств клиента. Он открывается кредитной организацией по запросу ИП или юридического лица и предназначен для финансовых операций безналичного характера (зачисления, переводов и пр.). Между заявителем и банком оформляется соглашение, свидетельствующее о факте открытия счета.

Следует понимать разницу между счетами для физических и юридических лиц. Например, обычные граждане или организации без статуса юр. лица для своих индивидуальных потребностей могут открыть текущий счет. А вот расчетный счет — это учетная запись для ведения предпринимательской деятельности юридических лиц и ИП.

Расчетный счет может быть также открыт и физическому лицу, если это необходимо для осуществления им предпринимательства, частной практики в легальном порядке.

Открытие и закрытие банковских счетов регулируется Инструкцией № 153-И, а также законом № 395-1. Резиденты и нерезиденты РФ имеют право открывать счета в нескольких банках, в разной валюте и в необходимом количестве.

Также прочитайте: Нужен ли расчетный счет для ИП: порядок открытия счета на УСН, Патенте и ЕНВД.

Виды расчетных счетов в банке

Расчетные банковские счета имеют разветвленную классификацию.

Их характеристика определяется в зависимости от владельца ячейки:

- Для индивидуальных предпринимателей.

- Для юридических лиц.

Деление осуществляется также по валюте счета:

В зависимости от начисления процентов (учитывается только остаток):

- С начислением процентов.

- Без начисления процентов.

С учетом страны налогоплательщика (клиента банка):

- Для резидентов.

- Для нерезидентов.

Тип расчетного счета определяет принадлежность клиента к тому или иному бизнесу и во многом зависит от потребностей организации-заявителя в плане движения денежных средств.

Кредитный

Кредитный счет нередко называют ссудным. Он открывается при предоставлении юридическому лицу или ИП долгосрочного или краткосрочного кредита. С помощью учетной записи банкиры отслеживают движение займа, сроки его возврата. Кредитные счета делятся на:

- Простые — кредитование по остатку.

- Специальные — кредитование по обороту.

Депозитный

Если компанией или ИП открыт депозитный счет, то какие-либо финансовые операции по нему производиться не могут. Он предназначен для сохранности денежных средств. Возврат финансов осуществляется согласно условиям и порядку действующего соглашения.

Как правило, открытие депозита осуществляется именно в том банке, где ИП или юр. лицо имеет основной расчетный счет.

Накопительный

Накопительный счет нужен только для аккумулирования денежных средств. На момент государственной регистрации организация должна сформировать уставный капитал в зависимости от организационно-правовой формы своего общества. Расходование денег с такого счета недопустимо. Когда регистрация предприятия завершена, деньги с накопительного счета переводятся на банковские счета его учредителей.

Валютный

Валютный счет необходим для проведения денежных операций в иностранной валюте. Он используется при расчетах во внешнеэкономической деятельности, включая получение оплаты за товары/услуги по контракту с иностранными партнерами, выплату неустоек, штрафных санкций в случае нарушения условий соглашения.

Специальный

Открыть специальный счет в банке может лишь организация, не имеющая задолженностей перед налоговыми органами, ПФ, иными государственными структурами. Он предназначен для проведения целевых операций. Наиболее распространенные виды спецсчетов это:

- Аккредитив.

- Депозит.

- Чековая книжка.

Важным требованием при открытии специального счета является наличие у клиента основного расчетного счета.

Какие еще бывают расчетные счета

В банке возможно открытие и других расчетных счетов, а именно:

- Карточного — к счету привязывается пластиковая карта.

- Лицевого — широко используется компаниями, предоставляющими, например, коммунальные услуги населению.

- Аккредитивного — открывается клиентом-покупателем для приобретения товаров у поставщика.

- Счета капитальных вложений — открывается во избежание путаницы при наличии у компании крупного капитала. Деньги на счете хранятся отдельно и позволяют быстрее достичь запланированных целей.

- Инвестиционного — имеет схожие черты с депозитным счетом, но предназначен для приумножения денежных средств, а не для их хранения.

Общие реквизиты предприятия

К общим реквизитам относятся все сведения о предприятии, по которым его деловые партнеры, а также любые другие юридические и физические лица могут идентифицировать его. К таким реквизитам относятся полное и сокращенное фирменное наименование, организационно-правовая форма, и, если есть, наименование вышестоящей организации.

В общие сведения о предприятии включаются и сведения о государственной регистрации, подтверждающие легитимность данной компании. К этой группе сведений можно отнести дату государственной регистрации, номер свидетельства о государственной регистрации юридического лица, основной государственный регистрационный номер (ОГРН) и, при необходимости наименование того органа, где эта регистрация была осуществлена. Этим органом является территориальное подразделение государственной налоговой инспекции, где данное предприятие поставлено на учет.

И, конечно, еще одним важным реквизитом является юридический и фактический адрес предприятия, а также его контактные телефоны, адрес электронной почты и адрес сайта в интернете, если он имеется, должность, фамилия и инициалы руководителя.

Что такое номер счета

Любая организация или предприятие, зарегистрированная в качестве юридического лица, независимо от формы собственности, обязана осуществлять денежные операции безналично

. Для этого должен быть открыт расчетный счет (РС). Это требование не касается только индивидуальных предпринимателей, ведущих свою деятельность без образования юридического лица. Однако и они в процессе своей работы сталкиваются с такой необходимостью. РС открываются в кредитных организациях согласно установленным Правилам ведения бухгалтерского учета.

Каждому счету присваивается уникальный номер

, благодаря которому банк может однозначно идентифицировать его владельца. Номер формируется в строгой последовательности комбинации цифр, которые несут информацию о статусе клиента, в какой валюте он открыт, и даже в каком филиале кредитной организации.

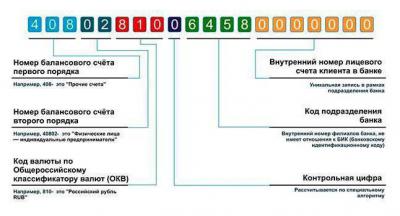

Номер расчетного счета состоит из 20 цифр, которые в комбинации несут следующую информацию

(по очередности):

- Первые 5 цифр означают номер балансового счета первого и второго порядка;

- Шестая, седьмая и восьмая цифры означают, в какой валюте открыт счет;

- Девятая цифра контрольная;

- С одиннадцатой по четырнадцатую содержат сведения о коде подразделения банка;

- В последних семи цифрах закодирован порядковый номер счета в банке.

Порядок формирования счетов физических лиц

аналогичный, только их называют текущими или лицевыми.

Балансовый счет: что значат первые 5 цифр

Это номера балансовых счетов первого и второго порядка, обозначающие, кто является собственником компании, для каких целей она создана.

Балансовые счета первого порядка определяют форму собственности

организации, например:

| Номер | Кто относится |

| 405 | Учреждения федеральной формы собственности |

| 406 | Организации государственной формы собственности (кроме федеральной) |

| 407 | Частные компании |

Балансовые счета второго порядка несут уточняющую информацию

, например, 01 – финансовые организации, 02 – коммерческие организации, 03 – некоммерческие организации.

В совокупности комбинаций балансовых счетов первого и второго порядка определяют правовой статус владельца счета. Например, для учреждений, находящихся в федеральной собственности:

| Номер | Кто относится |

| 40601 | Финансовые организации |

| 40602 | Коммерческие компании |

| 40603 | Некоммерческие организации |

Примеры формирования:

| Номер | Кто относится | Пример |

| 40503 | Некоммерческие организаций, которые находятся в федеральной собственности | Больницы, Высшие учебные заведения, музеи и т. д. федерального значения |

| 40802 | Индивидуальные предприниматели | Предприниматели без образования юридического лица |

| 40702 | Частные коммерческие компании | Организации и предприятия частной, акционерной форм собственности: ООО, ОАО, ЗАО и т. д. |

| 40703 | Негосударственные некоммерческие организации | Частные благотворительные фонды |

Формирование других типов счетов (депозитных, ссудных, накопительных и т. д.) осуществляется по аналогичному принципу, но вместо балансового счета второго порядка в номере может быть закодирован период его действия

(если счет открывается на определенный срок). Например, 42302 – депозиты и прочие привлеченные средства физических лиц на срок до 30 дней.

Валюта счета

Следующие 3 цифры означают, в какой валюте открыт счет. Наиболее популярными являются 810 – рубли и 840 – доллары, 978 – евро.

Контрольная цифра

Это один знак в номере

. Она формируется при открытии РС по специальному алгоритму. Согласно Указаниям ЦБ РФ №515 от 08.09.1997г. в основу расчета положена совокупность двух реквизитов: БИК банка и номер лицевого счета.

Расчет контрольной цифры необходим для проверки правильности формирования номера РС. Поскольку присваивание номера счета организации производится с помощью автоматических банковских систем и ошибки формирования практически исключены, цифра присутствует в номере номинально.

Код подразделения банка

Это внутренний номер филиала кредитной организации

. Он состоит из 4 цифр. Если кредитная организация не имеет филиалов, в номере счета будут стоять четыре нуля (0000).

Код не имеет отношения к БИК кредитной организации, по нему невозможно определить банк, открывший счет.

Номер лицевого счета

Последний блок, состоящий из 7 цифр, содержит информацию о порядковом номере лицевого счета в кредитной организации

. Порядок нумерации устанавливается внутренними правилами в банках. Это может быть порядковый номер в конкретном структурном подразделении или нумерация ведется, начиная с головного офиса.

Расчётный счёт банка

Расчетный счет (р\с) — персональная учётная запись (номер), присваиваемая клиенту для выполнения операций, связанных с коммерческой деятельностью. Физические лица открывают расчётный счет для занятия предпринимательской деятельностью с целью хранения средств,выполнения расчётов, платежей и переводов организациям.

Расчетные счета, открываемые физическими лицами, называются текущими. Они индивидуальны и не связаны с номером пластиковой карты, либо номером договора о вкладе, кредите и т.п.

Расчетный счет необходим для:

- Хранения денежных средств;

- Оплаты банковских услуг, процентов и т.п.;

- Расчётов с другими организациями, ИП и пр.;

- Получения денежных средств от клиентов.

Владельцы расчётных счетов — это индивидуальные предприниматели, юридические лица и организации. Реквизиты счетов доступны для всех.

Четвёртое Управление

Банки обслуживают не только собственную корпорацию, но и клиентов – физических и юридических лиц. Открытие счета сопровождается извещением о присвоении группы обозначений, по которой идентифицируют клиента. Для операций пользователей созданы инструменты, начинающиеся с цифры «4»:

- 401 – платежи в федеральный бюджет;

- 402 – пополнение местных и региональных бюджетов;

- 403 – операции с прочими средствами Минфина и займами иноземных стран, полученными и выданными;

- 404 – признак социальных фондов – пенсионного, медицинского, социального страхования;

- 405 и 406 — учредителями предприятиям значатся федеральные или местные органы власти;

- 407 — признак коммерческих и некоммерческих организаций, владельцами которых являются частные лица и компании;

- 408 — прочие клиенты;

- 411-425 – для работы с размещёнными в КФУ депозитами граждан и организаций;

- 430 и далее — для учёта внутренних операций КФУ.

Пара MM используется как дополнение к NNN, уточняет информацию о владельце.

Шифр 407 обозначает, что клиент — негосударственное учреждение, а дальше идёт уточнение:

- 40701 – кредитные организации;

- 40702 – коммерческие структуры;

- 40703– некоммерческие структуры;

- 40704 — кошелёк для проведения избирательных кампаний.

Вывод 1. В рассмотренном в начале статьи примере расчетный счет начинается с комбинации 40702, что означает – коммерческая структура, владельцем которой являются частные лица и компании.

Заключение

Расчетный счет в банке предназначен для финансовых операций и хранения средств коммерческих фирм и индивидуальных предпринимателей. Он позволяет отправлять и получать деньги безналичным путем, инкассировать наличные, перечислять зарплату персоналу на пластиковые карты, организовывать эквайринг и так далее.

Любая фирма или ИП могут открывать любое количество расчетных счетов, препятствовать им банки права не имеют.

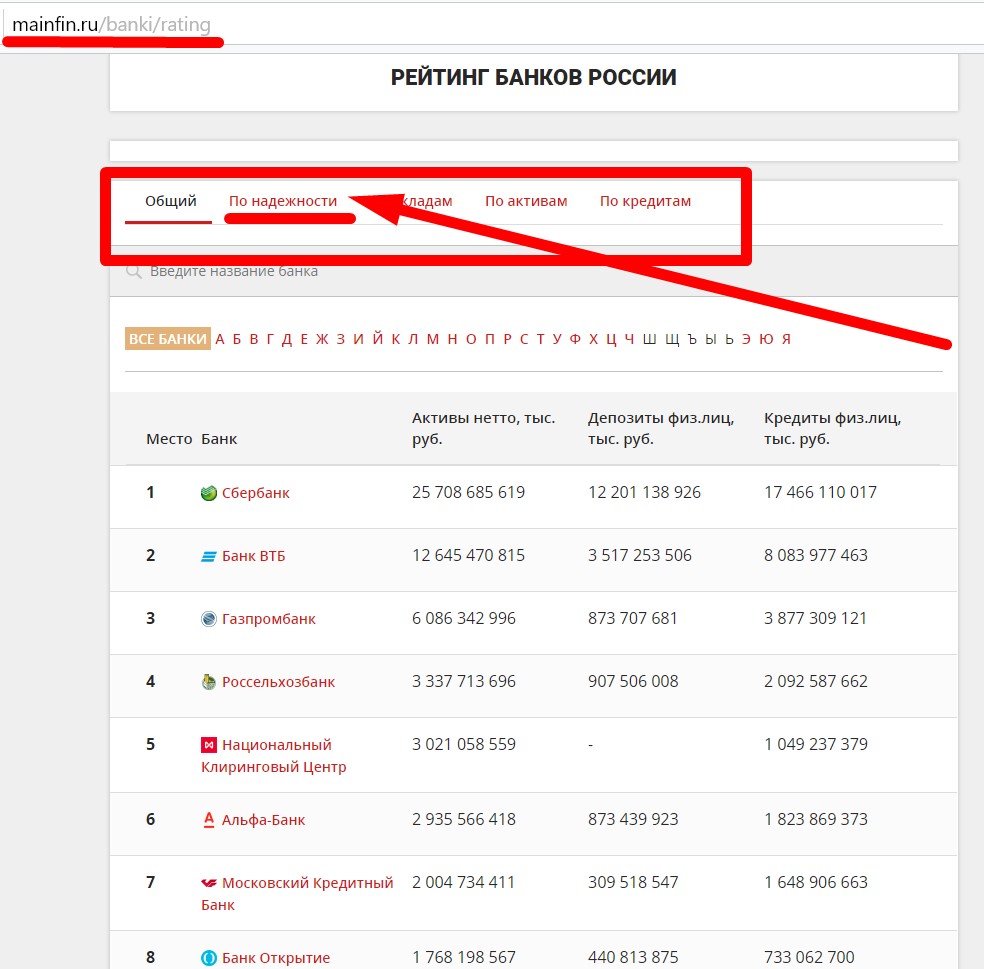

Для того, чтобы открыть счет, нужно рассчитать свои потребности, подобрать банк с наиболее выгодными тарифами на расчетно-кассовое обслуживание, собрать пакет документов и обратиться в выбранную кредитную организацию. Большинство банков сейчас дают возможность дистанционного предоставления документов, чтобы максимально ускорить открытие расчетного счета.

Стоимость открытия счета – показатель условный, его нужно рассматривать в комплексе с другими тарифами на РКО. Многие банки в маркетинговых целях предоставляют услугу открытия расчетного счета бесплатно, компенсируя это повышенными комиссиями на приходные и расходные операции.

Закрывать расчетный счет тоже следует с умом. Для этого нужно вывести с него средства, погасить долги по услугам банка и подать заявление. В некоторых случаях счет может быть закрыт по инициативе банка или в рамках процедуры банкротства.