Как с расчетного счета сбербанка перевести деньги на карту сбербанка: онлайн, время зачисления

Содержание:

- Счет 67 в бухгалтерском учете

- Как вывести средства

- Инструкция для сберегательного счета

- Перевести деньги

- Инженеры человеческих слабостей

- Сколько времени идут деньги в других банках

- Спасение утопающих

- Перевод средств с расчетного счета ИП на карту физ. лица

- Разрешено ли переводить деньги с расчетных счетов на карты

- Пошаговая инструкция перевода средств через «Сбербанк Онлайн»

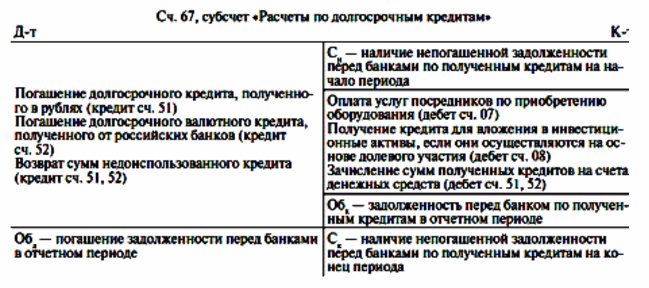

Счет 67 в бухгалтерском учете

Данный счёт бухгалтерского учёта является пассивным и его увеличение отражается по кредиту, а уменьшение – по дебету. Иными словами, поступление долгосрочных кредитов и займов, а также начисление процентов по ним отражается по кредиту, а их погашение — по дебету:

Для раздельного учета тела кредита и начисленных процентов, к счету 67 можно открыть специальные субсчета:

Долгосрочные кредиты и займы могут отражаться в бухгалтерском учете предприятия двумя способами:

- Полностью на 67 счете до окончания срока погашения;

- Либо на счете 67, когда до срока погашения останется 365 дней. Далее сумма кредита переводится на 66 счет и учитывается там до окончания срока погашения.

Выбранный порядок учета необходимо прописать в учетной политике предприятия.

Дополнительные расходы по кредитам и займам учитываются в составе прочих расходов проводкой Дт 91.2 Кт 51, 60, 76 и т.д.

Аналитический учёт по 67 счету ведётся по видам:

- Займов и кредитов;

- Кредитным организациям;

- Заимодавцам;

- Отдельным займам и кредитам;

- Кредитным организациям, осуществившим дисконт векселей и иных долговых обязательств, векселедателям, отдельным векселям.

Как вывести средства

Перевести средства от ИП на карту, открытую в Сбербанке, можно несколькими способами.

Делается это через:

- приложение «Сбербанк-онлайн»;

- отделение банка;

- мобильное приложение, разработанное специально для клиентов.

А теперь о каждом способе подробнее.

Помните! Перевести финансы через приложение «Сбербанк-онлайн» очень просто.

Для этого пользователю нужно воспользоваться следующей пошаговой инструкцией.

Ему требуется:

Найти нужную вкладку проще простого

Кликнуть на вкладку «Сбербанк-Бизнес онлайн».

Бизнесменам свой раздел

Кликнуть на вкладку «Войти в банк».

Без личного кабинета на сайте делать нечего

- Ввести свой логин, пароль, нажать на кнопку «Войти».

- Найти вкладку «Платежи и переводы», кликнуть на нее.

Сделать финансовую операцию в личном кабинете очень просто

- Перейти в раздел «Платеж контрагенту».

- Заполнить открывшуюся форму.

В нее обязательно нужно ввести:

- Сумму, которую требуется перевести. Причем данная сумма денег должна лежать на карте, принадлежащей бизнесмену.

- ФИО лица, которое будет получать финансы. Бизнесмен лишь должен нажать на крестик, расположенный рядом с кнопкой. Далее ему требуется ввести данные физического лица. Если же перевод от бизнесмена осуществляется клиенту, который пользуется данным государственным финансовым заведением, и реквизиты которого есть в системе, то нужные данные будут внесены в форму автоматически.

Нет нужного контрагента? Добавьте сами

Номер счета. Причем здесь вводится не номер карточки, а номер карты.

Далее гражданин проверяет правильность введенных данных, кликает на вкладку «Создать».

Затем ему требуется ввести в форму код, полученный на телефон. Так заявитель дает согласие на проведение платежа. Данный код доступен 1-2 минуты. Если это время прошло, а заявитель не ввел код в форму, то ему требуется запросить отправку заново.

А теперь предприниматель должен кликнуть на вкладку «Отправить в банк».

Помните! Посмотреть статус платежа отправитель может через личный кабинет, оформленный на сайте «Сбербанк Бизнес онлайн».

Если пользователь имеет другую карту, к примеру, оформленную в ВТБ банке, то узнать статус своей операции ему требуется на их официальном сайте. Но пользователю также придется оформить на сайте личный кабинет.

Говоря о «назначении платежа», можно сказать, что если предприниматель переводит финансы:

- на свою карту, то в данном поле ему требуется вписать текст «На личные нужды», «Вывод личных средств»;

- своему сотруднику, то в данном поле ему требуется вписать ФИО сотрудника, месяц, за который ему вносится заработная плата. Дополнительно предпринимателю нужно сделать отчисления в ФСС, ПФР. Рассчитываются взносы и переводятся в ПФР предпринимателем самостоятельно;

- за покупку товаров и услуг, то в данном разделе ему требуется указать название товара, номер, дату оформленного договора. Налог платит получатель платежа.

Помните! Потратить финансы бизнесмен может на любые нужды. Но снять наличными деньгами ему можно лишь 100 000 рублей.

Инструкция для сберегательного счета

Перевести деньги можно даже со сберегательной книжки. Если вклад был оформлен в Сбербанке, то он отображается в личном кабинете. Чтобы осуществить отправку денежных средств третьему лицу, необходимо пройти авторизацию в личном кабинете по стандартной схеме.

Алгоритм перевода денежных средств:

- выбрать вклад (он отображается в учетной записи);

- кликнуть на кнопку «перевод между своими счетами);

- указать, откуда и куда должны перевестись денежные средства;

- в соответствующее поле ввести сумму перевода;

- подтвердить действие введением персонального кода, завершить перевод.

Средства со сберегательного счета можно отправить и постороннему человеку. Этапы перевода стандартные, за исключением того, что в специальные поля нужно ввести данные по карте получателя (при необходимости его инициалы).

Для совершения перевода не требуется ничего, кроме 16-значного кода, указанного на лицевой стороне карты. В последнее время участились случаи хищения денежных средств: мошенники под видом работников Сбербанка обзванивают людей и вымогают у них конфиденциальную информацию. Срок действия пластика и CVV-код никому нельзя сообщать.

Перевести деньги

Если Вы хотите совершить перевод денежных средств частному лицу, то выполните следующие

действия:

- Выберите, кому Вы хотите перевести деньги. Для этого нажмите одну их кнопок: Клиенту Сбербанка, На ЮMoney, На карту другого банка, На банковский счет.

- Если Вы выбрали операцию Клиенту Сбербанка или На карту другого банка, то заполните следующие поля:

- В поле «Получатель» введите номер карты или номер телефона получателя перевода.

- В поле «Счет списания» выберите из списка счет или карту, с которой хотите

перевести деньги. - В поле «Сумма» введите сумму перевода.

- В поле «Написать сообщение получателю» укажите сообщение, которое будет отправлено получателю денежных средств на мобильный телефон, например, «Отдаю долг».

- Если Вы выбрали операцию На ЮMoney, то

заполните следующие поля формы:- В поле «Получатель» введите номер телефона или номер кошелька получателя перевода.

- В поле «Счет списания» выберите из списка счет или карту, с которой хотите

перевести деньги. - В поле «Сумма» введите сумму перевода.

- Если Вы выполняете перевод по номеру телефона, то в поле «Написать сообщение получателю» укажите сообщение, которое будет отправлено получателю денежных средств на мобильный телефон, например, «Вернул 500 рублей».

- Если Вы выбрали перевод На банковский счет, то

заполните следующие поля:- В поле «Номер счета» введите номер счета получателя перевода.

- Затем укажите фамилию получателя перевода, его имя и отчество.

- Далее в поле «ИНН» укажите идентификационный номер получателя в качестве налогоплательщика.

- В поле «Адрес» введите адрес проживания частного лица, которому переводите деньги.

- В поле Наименование банка выберите из справочника банк, в котором открыт счет получателя. Для того чтобы

воспользоваться справочником, щелкните ссылку Выбрать из справочника. В открывшемся окне установите галочку

напротив нужного банка и нажмите кнопку Выбрать. В результате поля «Наименование банка», «БИК» и «Корр. счет» заполнятся автоматически. - В поле «Счет списания» выберите счет или карту, с которой Вы хотите перевести деньги.

- В поле «Сумма» или «Сумма в валюте зачисления» впишите сумму, которую хотите перевести частному лицу.

- В поле «Назначение платежа» укажите, с какой целью Вы переводите деньги. Например, благотворительный взнос.

В случае если Вы часто обращаетесь к

данному переводу, Вы можете вынести его

в Ваше личное меню, щелкнув ссылку Добавить в избранное,

расположенную вверху страницы. В

результате данный перевод будет

отображаться в боковом меню в блоке Избранное, и Вы сможете с

любой страницы приложения перейти к

выполнению этой операции, щелкнув соответствующую ссылку в боковом меню. Если операция уже добавлена в личное меню, то на этой странице будет отображаться ссылка В избранном.

После того как все необходимые сведения

внесены, нажмите кнопку Перевести.

Система выведет на экран страницу

подтверждения перевода, на которой Вам

необходимо проверить правильность заполнения

реквизитов.

Если Вы передумали совершать перевод, то

щелкните ссылку Отменить.

Для того чтобы вернуться к выбору перевода или оплате услуг, щелкните ссылку Назад к выбору услуг.

Примечание. В верхней части страницы для Вашего удобства отображается индикатор выполнения шагов по созданию перевода. Например, если Вы находитесь на странице подтверждения, то будет выделен шаг «Подтверждение».

Инженеры человеческих слабостей

Когда-то давно почетное звание «инженер человеческих душ» носили советские писатели. Сегодня главный претендент на него – финансовые мошенники.

Злоумышенники, как правило, «уводят» деньги не с помощью хитрых прошивок в электронные системы, заумных хакерских атак и тому подобного хай-тек взлома. Точнее говоря, высокие технологии используют в злых умыслах, когда мошенники нацелились на серьезную добычу. А если на кону стоят десятки тысяч рублей какой-нибудь рядовой гражданки, то в ход идут методы на порядок проще – уболтать, «пролечить», заставить назвать пароли и санкционировать трансакцию.

Не верь звонящему. Фото: volgkcaon. kst. cocinfo.ru

В криминологии все это называется «социальная инженерия». По данным Банка России, среди всех незаконных трансакций на нее приходится почти две трети операций.

«Общая доля операций без согласия (владельцев средств), совершенных с использованием приемов и методов социальной инженерии, снизилась с 68,6 до 61,8%», — отмечает доклад ЦБР положительную динамику за год.

В том же докладе изложен алгоритм действия лихих людей в белых воротничках.

Добыть базу данных о клиенте кредитной организации (например, ФИО и номер телефона). Позвонить от имени сотрудника финансовой организации. Под предлогом остановки операции, совершаемой без согласия клиента, выпытать у жертвы данные карт, коды из СМС-сообщений. В ход может пойти указание перевести средства на «безопасный» счет. Другой вариант — когда под предлогом срочно необходимой смены пароля просят продиктовать код из СМС, необходимый для входа в личный кабинет.

Еще один преступный хит — выдать указание установить на телефон владельца счета якобы безопасное приложение, которое впоследствии позволит злоумышленнику удаленно подключиться к мобильному телефону жертвы и совершить хищение средств.

«Фишинг» происходит от английского слова рыбалка, в данном случае означает «выуживание» платежных реквизитов и персональных данных человека.

Сколько времени идут деньги в других банках

Изложенная выше информация об особенностях поступления средств на счета клиентов Сбербанка справедлива и для других крупных кредитных организаций, которые имеют региональные отделения и обслуживают крупных плательщиков. К таким учреждениям относятся Газпромбанк, МКБ, Альфа-Банк, Росбанк, ВТБ, Точка Банк, Райффайзенбанк и др.

Законодательством определен крайний срок проведения транзакции — 5 дней.

Перевод наличных средств

Наличные средства для перевода с платежным поручением предоставляются в кассу кредитно-финансового учреждения. В большинстве банков установлен лимит на сумму перевода. Комиссионные зависят от типа перевода – обычного или срочного.

Пополнение счетов

Время прохождения средств на расчетный счет зависит от варианта перевода. Виды безналичного расчета включают перечисления с банковского счета или карты, наличные средства могут быть внесены на расчетный счет через отделение банка или банкомат. Комиссионные на все операции устанавливаются кредитной организацией самостоятельно.

Перечисления онлайн

Популярность этого вида обслуживания клиентов растет из года в год, поскольку предоставляет клиенту использовать услуги банкинга в любой точке страны и мира. Онлайн-переводы в разных банках предоставляют следующие услуги по переводу:

- с карты на карту внутри одной или между разными финансовыми организациями;

- со счета карту и наоборот одного банка или разных;

- между картами и счетами собственными или сторонних лиц;

- по номеру телефона (в том числе и в страны ближнего и дальнего зарубежья);

- заранее настроенные автопереводы (за коммунальные услуги, обучение и т. п.)

Спасение утопающих

Некоторые тезисы в докладе госбанка вызывают у профессионалов недоверие.

«Исследования ЦБ, говорящие о том, что в России за три года финансово грамотных людей стало больше как минимум на 30-40%, не имеют, к сожалению, ничего общего с реальностью. Необходимо на практике, а не в теории, проводить лекции и курсы для пенсионеров и внедрять хотя бы час в неделю в старших классах общеобразовательных школ. Я предлагаю ужесточить наказания за продажи цифровых АТС и IP-телефонии аферистам, а также обязать операторов вести учет покупателей, ограничивая диапазоны номеров», — замечает Павел Уткин.

Бывает, что на удочки социального фишинга попадаются и профессора экономики, и прожженные финансовые спекулянты. Поэтому не стоит относиться к советам экспертов свысока:

Россияне должны от чистого сердца помогать государству. В конце концов, враг в данном случае общий. Это жулик, который пытается увести ваши деньги с вашего счета.

А вот несколько интересных фактов из доклада ЦБ:

- В минувшем году количество операций без согласия клиентов коммерческих банков увеличилось на 34,0% (773 тыс. операций против 576,9 тыс. операций за 2019 год).

- Средняя сумма одной операции без согласия клиента по счетам физических лиц в 2020 году составила 11,4 тыс. руб., юридических лиц – 347,8 тыс. рублей.

- Клиентам кредитных организаций в прошлом году возместили незаконно списанных средств (1,1 млрд руб.). Это 11,3% от всего объема операций по переводу денежных средств, совершенных без согласия клиента (ниже чем в 2019 году, когда вернули 14,6%, или 0,94 млрд руб.).

- В общем объеме и количестве операций без согласия клиентов – физических лиц– основную долю по-прежнему составляют операции по оплате товаров и услуг в Интернете (CNP-транзакции). В доле незаконных списаний на них приходится 76,0% (от числа сделок), в общем объеме (в рублях)– 48,3%.

- Клиенты банков сообщили в прошедшем году о 585,3 тыс. таких транзакций, 61,5% из которых (359,7 тыс. транзакций) — результат применения методов социальной инженерии.

- Сумма ущерба составила 4,23 млрд руб., при этом банки возместили клиентам 19,2% всех похищенных денежных средств (813,4 млн руб.). В 2019 году было зафиксировано 371,2 тыс. таких операций на общую сумму 2969,9 млн руб., а доля возвращенных денежных средств составила 22,0% (653,9 млн руб.).

- Системы дистанционного банковского обслуживания (ДБО) физических лиц становились мишенью мошенников 136,1 тыс. раз. Это в объеме незаконных трансакций 17,7% (по числу операций) и 43,2% (в рублях). При этом доля хищений методами социальной инженерии в данном сегменте максимальная – порядка 80%.

- Объем хищений через ДБО составил 3,79 млрд руб., что выше аналогичного показателя 2019 года на 70,1% (в 2019 году – около 2,23 млрд руб.). При этом банки вернули клиентам всего 136,5 млн руб. (в 2019 году – 162,3 млн руб.).

- Оставшиеся 6,3% количества и 8,5% объема операций без согласия клиента по счетам физических лиц совершались через банкоматы и терминалы (средняя сумма – 15,2 тыс. руб.).

Перевод средств с расчетного счета ИП на карту физ. лица

ИП — это физическое лицо, и все деньги, находящиеся на его счете — это его личные деньги, которыми он может распоряжаться на свое усмотрение, в отличие от ООО. Следовательно, ИП может переводить деньги с расчетного счета себе на карту физ. лица, открытую в любом банке.

Перечисление денег ИП себе на карту

ИП может вывести деньги на личную карту, законом это не запрещено. Главное — чтобы данные отправителя (ФИО предпринимателя) и получателя совпадали. Тогда такой платеж не будет рассматриваться как получение дохода третьим лицом.

Важно правильно оформить назначение платежа. Должно быть указано, что деньги переводятся на собственный счет

У каждого банка есть свои «шаблоны» назначений для таких переводов, но в целом можно указать так: «Перевод собственных средств себе на номер карты ….» или «Перевод собственных средств на свой счет в другом банке».

Перевод денежных средств с расчетного счета ИП на карту ДРУГОГО физ. лица

При выводе денег на карту иным лицам, нужно помнить о том, что любой подобный платеж может приравниваться к получению дохода ими, а это значит, что с него налоговая может потребовать заплатить подоходный налог.

Кто его будет платить — ИП или физическое лицо — зависит от того, в каких отношениях он состоит с предпринимателем. Если выплата осуществляется в пользу сотрудника или человека, с которым заключен договор ГПХ, то НДФЛ и страховые взносы платит ИП как работодатель. Если вы хотите перевести деньги другому физ. лицу, не связанному с вашей коммерческой деятельностью, например, родственнику, то сначала переведите их на свою карту, а уже с нее — родственнику. Так у налоговой не будет лишних вопросов.

Перевод с банковской карты физического лица на расчетный счет ИП

Если предпринимателю нужно срочно пополнить свой счет, то сделать это можно и с банковской карты физического лица. Если перевод делается с карты третьего лица, он будет расценен как получение дохода предпринимателем. Чтобы избежать этого, необходимо делать перечисления с личной карты предпринимателя, когда данные отправителя и получателя полностью совпадают, а в назначении платежа писать «Пополнение счета собственными средствами».

Что указать в назначении платежа при переводе с расчетного счета ИП на карту физ. лица и наоборот

Как мы уже сказали, при выводе денег важно корректно заполнить поле назначения платежа. Подведем итоги:

Подведем итоги:

- Если деньги отправляются на личную карту предпринимателя, то в платежном поручении пишем: «перечисление денег на собственный счет»; «на личные нужды»; «на личное потребление». Это примерные фразы. Главное, чтобы прослеживалась суть, что это вы переводите свои деньги себе же.

- Если платеж отправляется на карту других физических лиц, то он может быть расценен как получение дохода ими с выплатой обязательного налога в размере 13%. Если платеж осуществляет ИП-работодатель, то налоги платит он, а в назначении платежа указывается, что это выплата зарплаты и за какой конкретно период она производится. Если деньги переводятся в оплату поставок и иных услуг, то пишется «оплата по договору» (указывается его номер и дата). Как корректно заполнить назначение платежа, можно также узнать у операциониста в банке, так как внутренние правила банков отличаются друг от друга.

- Если деньги переводятся с личной карты ИП на собственный расчетный счет, то в назначении платежа указываем «пополнение счета».

Лимиты переводов

Каких-то строгих лимитов по сумме вывода у ИП нет. Разница лишь в комиссии. У каждого банковского учреждения есть лимит бесплатных переводов, свыше которых будет взиматься процент. Например, в Сбербанке на самом дешевом тарифе вы можете перевести себе на карту физ. лица 150 000 р. в месяц без комиссии. В банке Точка на тарифе «Золотая середина» вам будет доступно перевести 200 000 р. в месяц. В Модульбанке на среднем тарифе можно перевести 500 000 р. в месяц. А за все деньги сверх лимита комиссия за перевод в среднем от 1 до 7%.

Источник

Разрешено ли переводить деньги с расчетных счетов на карты

Переводить деньги с банковских счетов могут как физические, так и юридические лица. При регистрации в банке любому клиенту открывают один или несколько счетов. Одни счета используют для накопления, другие – для расчетов своими деньгами или за счет заемных средств банка. При оформлении кредитов или кредитных карт, клиенту открывают ссудные счета.

Банковские карты привязывают к счетам разного типа, поэтому выпускают стандартные, накопительные и кредитные карты. Расчетные счета, привязанные к стандартной дебетовой или накопительной карте, могут быть одинаковыми, а могут отличаться

Обратите внимание, что карты рассрочки – вариация кредитной карты, которая отличается только условиями обслуживания, а не процессом использования

Как частные лица, так ИП и компании могут отправлять деньги со своего расчетного счета на карты физическим лицам. Платежные поручения на перечисление можно оформить:

- у специалиста банка – для всех категорий клиентов;

- в платежном терминале – для частных клиентов, ИП и держателей корпоративных карт;

- на сайте Сбербанка Онлайн для частных клиентов или через систему Сбербанк Бизнес Онлайн для юридических лиц.

Если создать шаблон платежного поручения, можно пересылать деньги по реквизитам в любой момент и с минимальными затратами времени.

Важно заострить внимание, что у всех владельцев пластиковых карт есть расчетные счета, которые к этой карте и привязаны. Это может показаться неочевидным некоторым пользователям, у которых мало опыта или они только начали сотрудничество с банком. С этих счетов клиенты могут проводить не только платежи с использованием пластиковой карты, но и безналичные операции без участия пластика

Банковские безналичные расчеты проходят со счета отправителя напрямую по реквизитам получателя или по номеру его карты

С этих счетов клиенты могут проводить не только платежи с использованием пластиковой карты, но и безналичные операции без участия пластика. Банковские безналичные расчеты проходят со счета отправителя напрямую по реквизитам получателя или по номеру его карты.

Пошаговая инструкция перевода средств через «Сбербанк Онлайн»

Несмотря на равные возможности отправки в мобильном приложении и интернет-банке, многие предпочитают вносить реквизиты для перечисления с личного компьютера, минимизируя риск ошибки. Функциями приложения предусмотрена отправка денег частному лицу СБ или другого банка, а также организации при условии наличия информации о полных реквизитах получателя. Чтобы перекинуть сумму в адрес юрлица, пригодится информация о его ИНН, чтобы воспользоваться упрощенной формой перечисления с автоматическим заполнением информации о получателе и его банке.

Клиент вправе перевести часть денег со сберегательного счета на карту и наоборот, а также проводить операции между кредитными и дебетовыми счетами.

Если ранее не было опыта самостоятельной отправки средств на банковский счет, предварительно стоит убедиться, что клиент:

- зарегистрировался в системе онлайн и имеет доступ к личному кабинету;

- знает ФИО получателя;

- знает БИК и название банка, номер р/с.

Чтобы отправить средства по реквизитам другого лица, нужно действовать в следующей последовательности:

- Авторизоваться в личном кабинете.

- Выбрать вкладку «Переводы и платежи».

- Выбрать один из предложенных вариантов: перевод клиенту СБ или частному лицу в другой банк.

- Указать номер р/с получателя и дополнительную информацию о перечислении.

- Для подтверждения платежа вводят полученный в СМС пароль.

Иногда средства необходимо отправить организации (оплата страховки, заказанной услуги или товара). Программой предусмотрено автоматическое заполнение большинства реквизитов получателя, если данная организация находится в базе сервиса «Сбербанк Онлайн».

Алгоритм облегченного заполнения реквизитов при перечислении денег в адрес юрлица включает:

- Переход из личного кабинета на страницу с платежами.

- Выбор ссылки перевод организации. Чтобы найти нужное название, не боясь неверного заполнения реквизитов, в поисковое поле вносят сведения ИНН.

- В поисковых результатах должно отразиться название необходимого получателя и его основные реквизиты.

- Для завершения оформления нажимают на найденную организацию и дополняют бланк финансового распоряжения, внеся сведения о конкретном получателе, назначении платежа, сумме.

Иногда системе не удается найти сведения об организации-получателе. Рекомендуется еще раз проверить корректность внесенной платежной информации и выбрать стандартный вариант оплаты с вводом всех реквизитов вручную.

Перед подтверждением операции стоит убедиться, что на счете достаточно денег с учетом взимаемой комиссии. Сумму комиссионного сбора можно узнать из заполняемой формы, поскольку программа автоматически рассчитает расходы после ввода суммы к зачислению.