Как выбрать брокера для инвестиций

Содержание:

- Что такое брокерский счет и для чего он используется

- Приложение «ВТБ Инвестиции»

- Как действуют мошенники

- Какие гарантии инвестиций

- Украинские субброкеры

- Сужаем круг брокеров для анализа

- Минимальная сумма денег у клиента на брокерском счете и комиссии в виде абонентских плат

- Какого брокера выбрать

- Почему нельзя доверять оффшорным брокерам

- Лучшие брокеры для фондового рынка

- Основные отличия брокера от дилера

- Главные критерии отбора брокера

- Где открыть брокерский счёт физическому лицу?

- Не путайте брокеров фондового рынка и Форекса

Что такое брокерский счет и для чего он используется

Брокерский счет – это счет, открытый у брокера и предназначенный для покупки, продажи и хранения ценных бумаг, валюты и денежных средств.

Его используют для совершения сделок на фондовом рынке – покупки и продажи ценных бумаг, валюты. Открытием занимаются лицензированные компании.

С баланса брокерского счета (БС) инвестор переводит деньги для покупки ценных бумаг на финансовых рынках. Вся прибыль, образованная в ходе сделок или при погашении ЦБ также поступает на него.

Основные особенности БС:

- инвестор-физлицо может иметь неограниченное количество счетов у одного или разных брокеров;

- ограничения на сумму пополнения или снятия отсутствуют;

- срок действия отсутствует;

- можно получить доступ на различные финансовые площадки и на рынок Форекс;

- деньги и ценные бумаги, хранимые на счетах (брокерский, депозитарный), не подлежат страхованию;

- БС могут открывать резиденты и нерезиденты РФ. Исключение – российские граждане, признанные постоянно проживающими за пределами страны.

Простым языком, что такое брокерский счет – видео

Приложение «ВТБ Инвестиции»

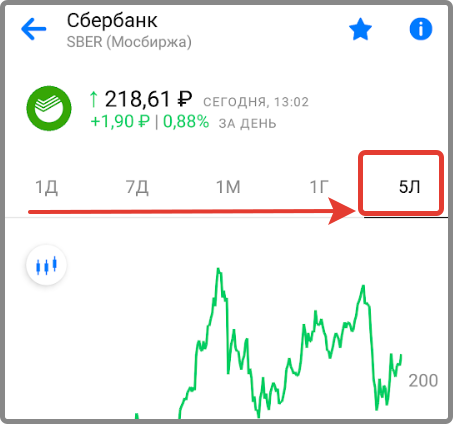

Большой минус при просмотре графиков в приложении, что самый максимальный период-5 лет. Очень часто для принятия инвестиционного решения в пользу какой-то бумаги нужная вся история по бумаге.

Даже, если взять тот же самый Сбербанк, там история бумаги начинается аж с ноября 2000 года. Настоящему инвестору не нужны короткие промежутки времени. А графики приложения недостаточно информативны и подойдут только для мониторинга действующих инвестиций. Хотя, как и у всех приложений, имеется возможность покупать и продавать через приложение.

Не зря же брокер платит создателю приложения баснословные деньги. Ведь, когда клиент открывает приложение, у него должна сложиться иллюзия простоты торговли на бирже. Только так можно очень большую часть клиентов удержать и через эту иллюзию преодолеть страх перед торговлей на собственные деньги.

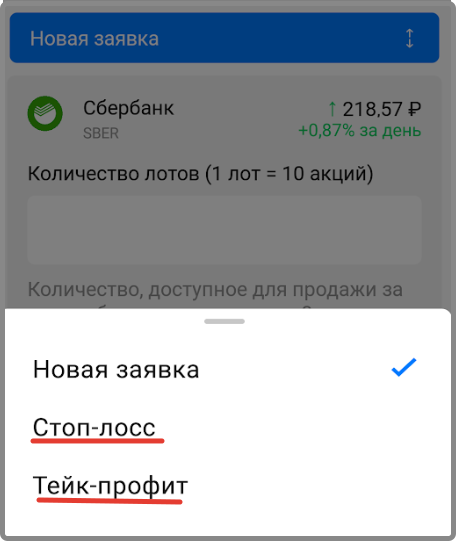

Имеется стандартная возможность выставлять стоп-лосс и тейк-профит, хотя инвесторам эти приказы не так важны, больше спекулянтам. А как спекулянтом торговать в приложении-для меня до сих пор загадка.

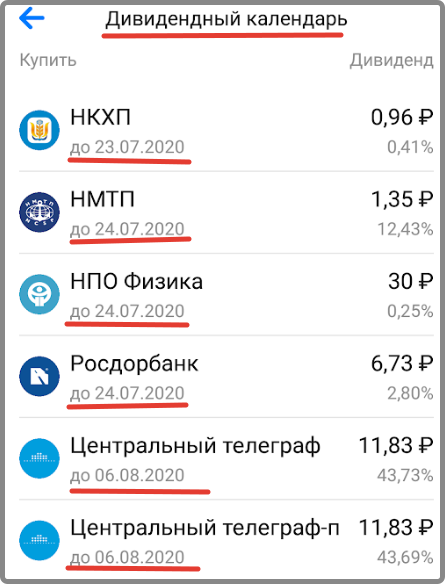

Очень хорошо выдается информация по дивидендам. И показывается история размеров дивидендов и планируемый размер выплат в текущем году и дату выплат. В общем, все сделано так, чтобы вы смогли тут принять решение о покупке акции.

Для инвестора, который пока еще не инвестор, а хочет им быть и скачал приложение- все эти подробные данные по дивидендам рассчитаны на импульсивность вновь прибывшего инвестора.

Пример: Вроде через неделю две недели выплата больших дивидендов по бумаге. Куплю пока по нынешней цене, а потом продам после дивидендов. Я думаю, такой вариант событий с такими приложениями-частое явление среди неопытных инвесторов.

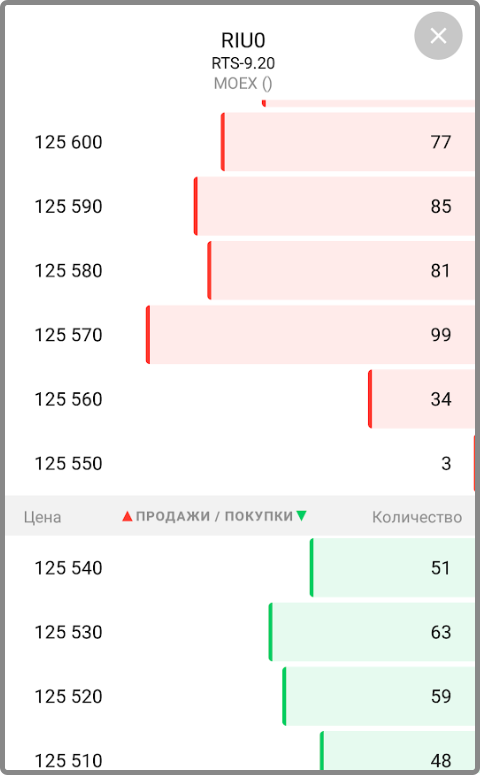

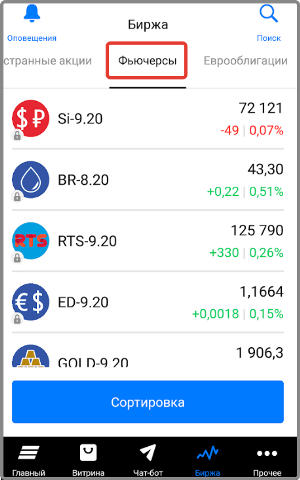

Еще имеется функционал стакана «Очередь заявок», но опять же для инвестора это не важно

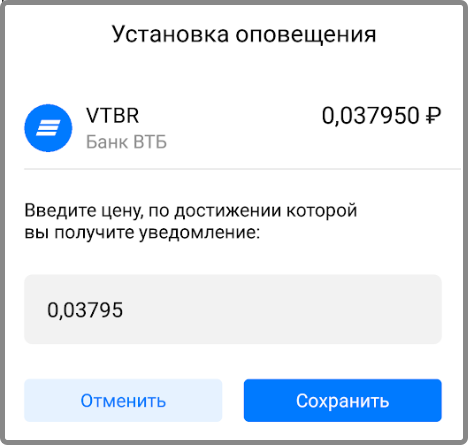

Мне понравилась классная возможность установить оповещение. При достижении бумагой какой-то определенной цены, вы получите оповещение от приложения. А учитывая, что все это в вашем смартфоне, с которым вы практически не расстаетесь, функция полезная. Особенно, если вы ждете каких-то уровней, с которых вы собираетесь покупать актив на долгосрок.

Очень много рекомендаций по каждой бумаге дается. Если начать их все читать, то можно просидеть весь день в смартфоне и еще больше запутаться когда, куда, зачем входить.

Это опять же политика брокера, чтобы вас расшевелить на активные действия а бирже. Он должен получать с каждого своего клиента хоть что-то. А такие фишки воспринимаются клиентами за истину. Хотя подчеркну, что финансовую ответственность, за эти рекомендации никто из аналитиков и тем брокер, не несет.

Поэтому очень ярко и на месте, где обычно удобно на смартфоне одной рукой нажимать, помещены кнопки: «Купить» и «Продать».И имеется возможность торговать иностранными бумагами, но нужен доступ на Санкт-Петербургскую биржу. Для этого придется посетить банк, чтобы подписать нужную документацию, ведь там есть работа с налогами для другой страны.

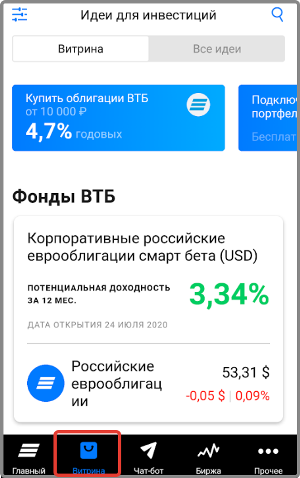

Во вкладке «Витрина’» приложения ВТБ часто бывает интересная информация о продуктах инвестирования. Все это красиво оформлено брокером показывается потенциальная доходность, опять же визуальная простота и легкость данного инвестирования. Но для новичка это может быть крайне опасно. Нельзя брокеру доверять, нужно все проверять. Ведь вы-не партнеры с ним. Он не работает на ваш финансовый результат.

Это же касается и следующих блоков в приложении:

- Топ-10 идей акций

- Топ-10 идей облигаций

На это вообще смотреть не надо. Там брокер показывает насколько эти активы выросли за какой-то промежуток времени в процентах. И обычно этот процент очень большой. Короче, ставит туда бумаги, которые больше всего выросли.

Я бы все эти блоки отключила, всю аналитику убрала. Это все сподвигает клиента делать движуху на счете, тем самым обогащая брокера.

Но спекулянту, вроде меня может очень помогать такая вещь. Например, у меня открыта позиция или я собираюсь открыть при наступлении сигнала. Но не могу присутствовать с терминалом Quik. Но смартфон то всегда со мной.

Главное чтобы такой возможностью не злоупотреблять и использовать ее по точечному назначению, а не постоянно, зависая в телефоне.

Имеется ползунок- покупка/ продажа по рыночной цене. На мой взгляд, для приложения, ориентированного на инвестиции, функция-покупать по рыночной цене несколько абсурдна. И может сыграть злую шутку с начинающим инвестором.

Например, он захочет купить акции какой-то малоликвидной бумаги. И при выставлении в режим-приобрести по рыночной цене, не факт, что он купит по нормальной цене. Ведь разница в стакане между спросом и предложением в виде спреда, может быть очень большой.

Как действуют мошенники

Мошенники используют отработанный годами алгоритм, но с новым инфоповодом: предлагают популярную сейчас услугу — открытие брокерского счёта, отмечает директор департамента информационной безопасности МКБ Вячеслав Касимов.

Обычно звонят по телефону и просят установить поддельное приложение, которое очень похоже на банковское. «В программе всё так настроено, что кроме как на счёт злоумышленника, деньги никуда перевести нельзя. Человек рискует своими сбережениями на всех счетах, не только на карте», — предупреждает эксперт.

Часто мошенники используют социальную инженерию: манипулируют такими качествами, как жадность или страх всё потерять, добавляет руководитель аналитического департамента AMarkets Артём Деев. «Не стоит вестись на обещания сверхприбылей и скорого обогащения. Фондовый рынок всегда несёт риски, и если вам об этом не говорят, то это или преступники, или не очень честные сотрудники брокерских компаний», — поясняет он.

Какие гарантии инвестиций

Один из ключевых вопросов — безопасность инвестиций. Особенно на фоне новостей об обнаружении фиктивных брокеров

Поэтому в этой статье подобраны только те брокеры, которые уже имеют значительный опыт работы, а наше внимание на них обращали сами участники рынка

Кроме этого, «Минфин» поинтересовался у финкомпаний, что будет, если они прекратят свое существование. Те, кто работает как субброкер, объяснили, что в такой ситуации счетам в Exante или Interactive Brokers ничего не грозит, он останется на месте.

Так же в том, что инвесторы защищены, нас заверили и международные брокеры. Приобретенные инвесторами акции хранит не сам брокер, а депозитарий в стране их размещения. Поэтому, если брокер прекращает деятельность, акции останутся на месте и их можно будет перевести к другому брокеру.

К тому же, счета у брокеров застрахованы. К примеру, в Exante на 20 тыс. евро, а у Interactive Brokers на $500 тыс., из которых половина может быть выплачена в качестве компенсации за наличные позиции.

Украинские субброкеры

Кроме международных сервисов, украинцы могут открыть брокерский счет и в отечественной компании, которая работает с международными, как субброкер.

Что это означает на практике? Обратиться нужно в отечественную компанию, которая, в свою очередь, откроет счет у иностранного брокера и предоставит доступ к терминалу этого брокера. Как правило, такие субброкеры работают с Interactive Brokers или Exante. Принцип торговли будет таким же, как и напрямую у международного брокера. Но тарифы могут отличаться.

Универ (субброкер Exante)

Единственное существенное отличие — минимальная сумма для открытия счета в 5 раз меньше, чем у Exante, и составляет 2 тыс. евро.

Svit Invest (субброкер Exante)

Svit Invest берет 365 грн. за открытие счета. Несколько отличаются и тарифы на покупку акций. Так же, как в Exante, комиссия составляет $0,02, но с тем отличием, что не меньше $1. То есть, если купить 3 акции через Exante, это обойдется в 6 центов, а через Svit Invest — $1. А вот за покупку 50 акций комиссия составит доллар у обоих брокеров.

Минимальная сумма, с которой можно открыть счет через Svit Invest, еще ниже, чем в Универ, и составляет 35 тыс. грн.

Арт Капитал (субброкер Interactive Brokers)

Если работать через этого субброкера, можно сэкономить на ежемесячной комиссии, которая составит всего $1. И она будет сниматься только в том случае, если за месяц не проведено ни одной операции, или же на счету меньше $1 тыс.

Ключевые тарифы брокеров

| БРОКЕР | Минимальная сумма для открытия счета | Стоимость обслуживания счета | Комиссия за операцию* | Комиссия за пополнение счета | Комиссия за снятие средств со счета |

| Interactive Brokers | Отсутствует | $10 в месяц (снижается на стоимость проведенных других операций); $3 для клиентов в возрасте до 25 лет; $20 если на счету меньше $2000 | $0,0035 за акцию (мин. $0,35); ETF — без комиссии | Отсутствует | Один раз в месяц — без комиссии; последующие — $10 |

| Exante | 10 тыс. евро | Отсутствует | $0,02 за акцию | Отсутствует | 30 евро |

| Freedom Finance | Отсутствует | Отсутствует | $0,02 за акцию +$2 | Отсутствует | 1% от суммы, мин 30 дол. |

| Универ (субброкер Exante) | 2 тыс. евро | Отсутствует | $0,02 за акцию | Отсутствует | 30 евро |

| Svit Invest (субброкер Exante) | 35 тыс. грн | 365 грн в год | $0,02 за акцию, мин $1 | 100 грн. | 100 грн. |

| Арт Капитал (субброкер Interactive Brokers) | $100 | $1 в месяц (при отсутствии хотя бы 1 сделки или если меньше $1000 на счету) | $0.0105 за каждую акцию или ETF, мин. $1,5 | Отсутствует | Отсутствует |

*на фондовом рынке США, на других рынках комиссии могут отличаться

Сужаем круг брокеров для анализа

Если вы увидели рекламу какого-то брокера, вы должны понимать, что этот брокер не единственный. Их сейчас так много, что месяца не хватит на подробное изучение каждого.

Поэтому я пошла на сайт Московской биржи и решила начать поиски группы брокеров для моего анализа исходя из вопроса, который первый мне пришел в голову:

Это первый вопрос, который мне пришел в голову, чтоб провести анализ. Именно активных клиентов, ведь клиенты могут открыть брокерский счет, но не торговать по разным причинам.

Соответственно, интересно даже посмотреть и тот и тот список. Я думаю, что уже глядя на эти цифры можно сделать какой-то примитивненький вывод по выбору брокера.

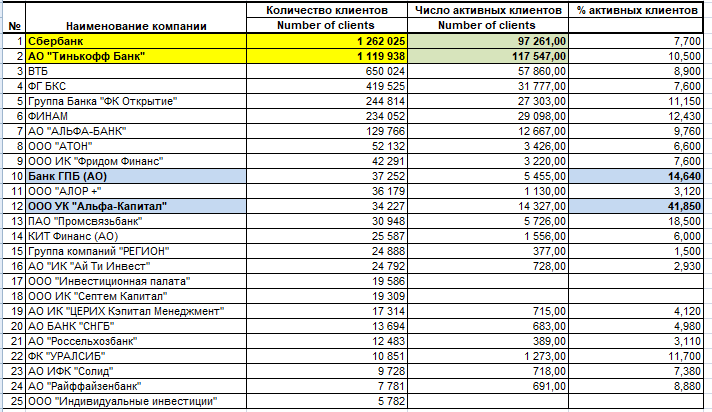

В таблице №1 я из данных, имеющихся на Московской бирже в свободном доступе, я собрала в одну таблицу цифр по общему количеству привлеченных клиентов и активных клиентов.

Таблица №1. Данные с сайта Московской биржи за декабрь 2019 года

Активные клиенты-это те люди, которые сделали хотя бы одну сделку. И несложно посчитать процент активных клиентов от общего количества клиентов по каждому брокеру.

С ним все понятно, почему так много клиентов. Чему там удивляться, Сбербанк-государственный банк. Все бюджетные зарплаты проходят через этот банк. И ассоциируется он у людей с какой-то надежностью.

Вряд ли со Сбербанком будет такая ситуация, как периодично проходит на федеральных каналах о банкротстве мелких банков.

Меня больше впечатлил Тинькофф! И по таблице №1 видно, что процент активных клиентов у него выше, чем у Сбера:

- % активных пользователей от общего количества у Сбераравен 7,7

- % активных пользователей от общего количества у Тинькоффа равен 10,5

Ну и на 10 и 12 позициях просто неизвестные мне гиганты по проценту активных клиентов. Цифры просто рядом даже не стоят со Сбербанком и Тинькоффом.

- % активных пользователей от общего количества у банка ГПБ равен 14,640

- % активных пользователей от общего количества у Альфа-Капитала равен 41,850

Еще я в борьбу за звание лучшего брокера взяла бы и брокера Кит-Финанс. Все-таки % активных клиентов у него 6,0 %. И дальше из списка я хочу выкинуть все банки по совместительству являющиеся и брокерами. А значит Кит-Финанс автоматически попадает в десятку лидеров.

Выше я смотрела данные на декабрь 2019 года, но и по данным на 1 мая 2020 года лидеры не особо поменялись.

Таблица №2. Данные с сайта Московской биржи за апрель 2020 года

Но этого мало для выбора брокера. Давайте проанализируем торговые обороты у брокеров. Из данных на сайте Московской биржи за апрель 2020 года торговые обороты следующие:

Таблица №3. Сравнение брокеров по торговым оборотам по данным Московской биржи

По таблице №3 сразу бросается в глаза, что Сбербанк по денежным оборотам клиентов находится на 10 месте.

Тройка супер лидеров по стоимостному объему сделок занимают:

- Группа компаний Регион

- ФГ БКС

- ООО Ренессанс Брокер

Вот теперь можно определиться с топ-10 брокеров, которые лидируют либо по стоимостному объему сделок клиентов, либо по привлеченным клиентам на биржу, либо активным клиентам.

И кстати, стараемся выбирать тех брокеров, которые именно специализируются на этом. Как показала практика, у банков намного хуже клиентский сервис.

И даже возможно надо отдельную статью написать, где можно разобрать именно брокеров, которые осуществляют эту деятельность не как основную. А основная-банковская сфера.

Минимальная сумма денег у клиента на брокерском счете и комиссии в виде абонентских плат

Минимальный порог входа и абонентские комиссии

Как видим из таблицы ниже, почти все брокеры отказались от минимального порога входа в торговлю на бирже. Под минимальным порогом подразумевается минимальная сумма денег, заводимая вами на брокерский счет для торговли.

Раньше она была у брокеров от 30 000 до 100 000 рублей. Но конкуренция заставляет делать более гибкие условия для клиентов, иначе клиент уйдет к конкуренту, а это уже катастрофа для любого брокера.)

| брокер | минимальный порог | комиссия |

| ФГ БКС | нет порога | на тарифе Трейдер Про (самый подходящий для обычных людей) есть абонентская плата при наличии операций 299 рублей в месяц |

| Открытие | нет порога | на тарифе Инвестор(самый подходящий для обычных людей) при сумме меньше 50 000 рублей на счете минимальное вознаграждение в месяц 295 рублей |

| Финам | нет порога | |

| Кит Финанс | нет порога | на всех тарифах взымается плата ежемесячная 200 рублей, если комиссия брокера за месяц оказалась меньше этой суммы |

| ООО Алор + | нет порога | на Срочном рынке взымается плата 250 рублей при наличии открытых позиций и вознаграждение брокера за месяц не менее 5 000 рублей и выше |

Тем не менее, видно из таблицы «Минимальный порог для входа и абонентские комиссии» , что брокеры пытаются тем или иным способом взять под любым предлогом какую-то абонентскую плату со своих клиентов.

Одни брокеры берут плату, если в результате торгов, торговые комиссии за объем не превышают минимальный порог.

Другие взимают плату только, если в течение месяца была совершена хотя бы одна сделка. При отсутствии сделок — комиссия не берется.

Давайте разберем еще другие источники дохода брокера. Думаю, очевидно, что и в этом разделе никого выбросить из списка мы не сможем. Все брокеры берут под разными предлогами ежемесячную дань от нас, своих клиентов.

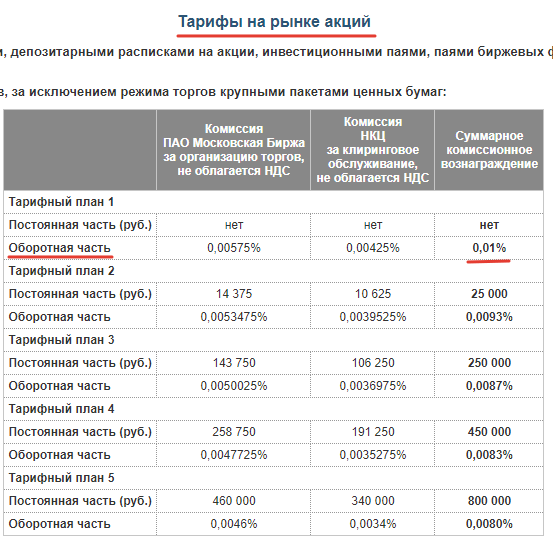

Комиссии за сделки

Вы должны понимать, что торгуя разными активами на рынке и на разных площадках, разные и методы расчета брокерской комиссии.

Выписка комиссии биржи с клиентов при торговле (с сайта Московской биржи)

При торговле фьючерсами самая точная и правильная цифра о комиссии биржи будет в паспорте на сам фьючерс.

Выписка из паспорта фьючерсного контракта доллар/рубль

Плата за депозитарий

Эта плата может отсутствовать, или браться в процентах от капитала или взиматься ежемесячно. Очень часто в рекламных материалах того или иного тарифа о ней ничего не говорится. Но это совсем не значит, что ее нет. Просто-это маркетинговый ход для первого знакомства клиента с брокером.

В этом плане мне понравился брокер Кит-Финанс. Как раз у них на сайте довольно простая и понятная навигация.

Выписка с официального сайта брокера Кит-Финанс

Открываем информацию по депозитарию и видим, что все четко и понятно написано.

По другим брокерам вы можете также при анализе посмотреть эту информацию. Очень сложно написать по каждому, потому что в одних тарифах она идет отдельной цифрой, в других тарифах она уже заложена в абонентской плате.

Здесь все индивидуально надо обсчитывать. Примерную схему, как делать анализ по тарифам я даю в конце статьи. Вы можете это взять, как шаблон.

Какого брокера выбрать

Недавно нашумевшая новость о грядущем IPO Иви, пробудила в российских инвесторах желание выходить на биржевые рынки

В выборе брокера для решения этой задачи стоит принимать во внимание не только размер комиссий (это довольно весомый фактор, но не говорящий за надежность работы). Когда я нахожусь перед задачей найти посредника для торговли на бирже, то учитываю такие аспекты:

- Срок на рынке.

- Репутация — отзывы инвесторов говорят о многом, и дают возможность понять, насколько хорошая или плохая репутация.

- Доступность информации, и интересно то, что обязанность публиковать финансовые отчеты прописана в законодательной базе РФ.

- Список предлагаемых инструментов, какие предложены рынки и бумаги.

- Наличие лицензии Центрального банка или же аналогичного органа страны, где брокер зарегистрирован.

Принципиальный аспект: насколько удобно и практично приложение для торговли, сможет ли с ним работать новичок или уже профессиональный трейдер.

Почему нельзя доверять оффшорным брокерам

Оффшорные брокеры – это компании, которые юридически зарегистрированы не в Российской Федерации, а за ее пределами. К ним относится даже брокер Альпари, которого я раньше по незнанию рекомендовал в нескольких статьях (но у этого брокера раньше была лицензия ЦБ РФ, а сейчас они лицензии лишились).

Оффшорным фирмам нельзя доверять по двум причинам. Во-первых потому, что если они вас обманут, вам придется судиться с ними по месту их регистрации. То есть лететь на далекие острова и там подавать в суд. Естественно, вы этого делать не будете.

Во-вторых. Под такие компании часто маскируются «кухни». Они показывают трейдерам немного неправильные котировки, в результате чего трейдеры постепенно теряют свои деньги.

Брокер же деньги вообще не выводит на рынок, то есть никаких реальных активов на них не покупает. Все средства остаются у брокера, а потом выводятся в оффшоре.

Лучшие брокеры для фондового рынка

Оптимальный выбор для начинающих – Just2Trade и United Traders. Здесь нет завышенных требований по депозиту, а возможности не хуже, чем у топовых компаний.

Just2Trade

Входной порог здесь равен $200, с таким капиталом получаете допуск к зарубежным рынкам. Можно торговать акциями и формировать инвестпортфель. Just2Trade работает с 2006 г., а с 2015 г. начался новый этап в его истории (компанию выкупил Финам). Несмотря на офшорную регистрацию, J2T входит в мой рейтинг надежности брокеров.

Условия работы с брокером:

- Используется единый счет, с которого работа ведется на любой торговой площадке. Есть выход на ММВБ, NYSE, NASDAQ, биржи Европы, Азии.

- Регулируется CySEC, в Европе соответствует MiFID II.

- Комиссия зависит от торговой площадки, полное описание тарифов доступно здесь. Например, для ММВБ за один трейд при обороте до 1 млн. руб. комиссия 0,0354%, но не менее 35 руб. + 0,01% от объема.

- Есть работа на Forex с плечом до 1:500, по фондовому рынку плечи на порядок ниже.

- Используемое ПО – Transaq, ROX, МТ4, CQG.

- Поддерживается маржинальная торговля криптой с плечом до 1:3.

- Инвестиционные возможности – есть ПАММ счета, услуга доверительного управления.

- Масса вариантов пополнения счета. По выводу направления меньше, но все не сводится к банковской карте и счету. Есть даже вывод в криптовалюте. Клиенты банка Финам могут пополнять счет без комиссии в долларах.

Подробный обзор брокера Just2Trade делался ранее. Если дать короткое резюме – то с точки зрения размера депозита это лучший брокер для новичка. С надежностью, несмотря на офшорную регистрацию, проблем не наблюдается.

Открыть счёт для рынка США и валютных пар на just2trade

United Traders

Минимальный стартовый капитал ненамного выше по сравнению с Just2Trade. Брокер стал довольно известным в России после получения награды «Лучший частный инвестор» от Московской биржи.

Условия работы с United Traders:

- Капитал – от $300.

- Регулируется ЦБ РФ, лицензия выдана 18 мая 2016 г. Это облегченный вариант стандартной лицензии, необходим субброкер для торговли акциями и деривативами.

- Есть торговля на американских NYSE, AMEX, NASDAQ, BATS. Совокупное количество доступных активов превышает 10 000.

- Плечо для акций доходит до 1:20, привязано к типу счета.

- На тарифах Начинающий и Дейтрейдер комиссия фиксированная $0,02 и $0,0066 за акцию. Для тарифа Инвестор она составляет 0,05% от оборота.

- Торговать можно через платформу Аврора, поддерживаются PairTrader, Sterling Trader, LaserTrader, Volfix.Net, Fusion. Aurora предоставляется бесплатно за исключением тарифа Дейтрейдер, на нем придется платить $60 в месяц.

- Предлагаются инвестиционные идеи со стартом от $10.

По количеству клиентов в рейтинг лучших брокерских компаний не входит, но на надежность это не влияет. Как и Just2Trade UT подходит для старта на фондовом рынке.

Есть у брокера и особенность – возможность участвовать в IPO, у J2T такой опции нет. Детали этого предложения:

- Специалисты брокера самостоятельно оценивают грядущие IPO, изучают отчетность компаний, выбирают самые перспективные.

- Минимальный входной порог – $5000. Из средств желающих участвовать в IPO и денег самого брокера формируется капитал (несколько миллионов долларов), за него и покупаются акции напрямую у собственников компании.

- Обычно период Lock-up составляет 3 месяца. Покупка происходит непосредственно перед IPO, после 3-месячной заморозки акции продаются.

С United Traders IPO становится доступным обычным инвесторам, требования к капиталу снижаются с нескольких миллионов до $5000.

Зарабатывай на IPO вместе с United Traders

Для удобства сравним J2T и UT по ключевым показателям.

| Just2Trade | United Traders | |

|---|---|---|

| Минимальный депозит | $200 | $300 |

| Комиссия (сделка и круг) | 0,0354% и 0,0708% для ММВБ | $0,02 и $0,04 за акцию на стартовом тарифе |

| Выход на американские торговые площадки | + | + |

| Кредитное плечо | Форекс – до 1:500, фондовый рынок – до 1:50 | Начальный – 1:10, Дейтрейдер – 1:20, Инвестор – 1:5 |

| Обслуживание счета | $5/€5/350 руб. минус комиссия | — |

| Программное обеспечение | МТ4, CQG, Transaq, ROX | Aurora, PairTrader, Sterling Trader, LaserTrader, Volfix.Net, Fusion |

| Плата за ПО | — | $60/мес. за Аврору на стартовом тарифе |

| Участие в IPO | — | От $5000 |

Что касается того, какой брокер лучше для новичка, то на эту роль подходят обе компании. United Traders рекомендую тем, кто помимо торговли на фондовом рынке собирается еще и участвовать в IPO – это один из козырей брокера.

Основные отличия брокера от дилера

Дилеры, также как и

брокеры, выступают посредниками в

биржевой торговле. И те и другие

предоставляют любому желающему

возможность торговли на любом интересующем

сегменте финансового рынка. Однако,

между этими двумя видами посредников

есть целый ряд весьма существенных

отличий, о которых должен знать каждый

уважающий себя трейдер.

Начнём с того, что брокер

являет собой лицо абсолютно не

заинтересованное. Другими словами, ему

без разницы зарабатываете вы деньги

или терпите убытки. Для него важен сам

факт того, что вы торгуете, ибо с каждой

вашей сделки он получает определённый

процент комиссии.

Брокер не покупает и

не продаёт ценные бумаги для себя и за

свой счёт. Все проводимые им операции

выполняются согласно приказам (ордерам)

отдаваемым ему клиентами, за счёт средств

находящихся на торговых счетах клиентов.

В плане средств используемых для

торговли, может быть одно исключение в

виде предоставляемого брокером кредитного

плеча.

Дилер торгует за свой

счёт и от своего имени, и для своих

клиентов он выступает не столько в роли

посредника, сколько в роли контрагента.

То есть, другими словами, дилер может

быть заинтересован в том, чтобы обыграть

своего клиента.

Формально заработок

дилера складывается из того спреда,

который образуется между ценой покупки

на бирже и ценой продажи клиенту. Дело

в том, что дилер, в отличие от брокера,

может выставлять собственные котировки

(брокер лишь транслирует те цены которые

предлагают продавцы и покупатели). Такая

возможность позволяет приобретать

актив по одной цене, тут же выставляя

его на продажу чуть выше.

На фондовом рынке

деятельность дилеров достаточно хорошо

контролируется и вероятность каких

либо незаконных манипуляций с их стороны

минимальна, чего нельзя сказать о

деятельности дилеров орудующих на рынке

Форекс. Эта сфера деятельности подвержена

контролю со стороны государства гораздо

в меньшей степени, чем активно пользуются

многие, в том числе и широко известные,

Форекс-дилеры**.

Имея право на выставление

собственных котировок и зная расположение

всех стоп-ордеров на закрытие позиций,

не нужно быть финансовым гением для

того, чтобы рассчитать куда и насколько

нужно сдвинуть цену, чтобы сбить все

стоп-лоссы (ордера Stop Loss) и

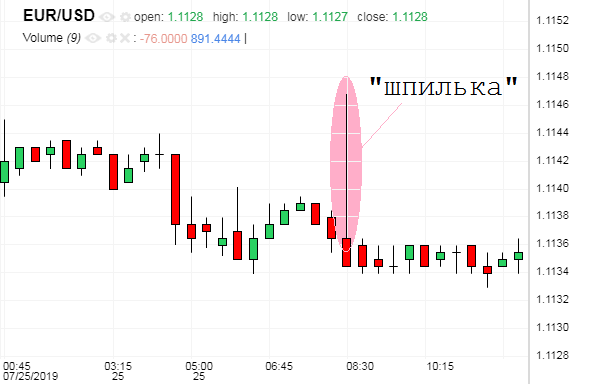

положить деньги клиентов в свой карман.

После такого

рода манипуляции, цена всегда возвращается

обратно, а на ценовом графике остаётся

«шпилька», которая, впрочем, в скором

времени затирается. Вот так вот всё

просто!

Пример шпильки на графике EURUSD

Пример шпильки на графике EURUSD

** Кстати, имейте ввиду,

что сами себя они именуют брокерами.

Видимо такие термины как дилер или

дилинговый центр (ДЦ) уже полностью

исчерпали лимит доверия в среде

Форекс-трейдеров.

Главные критерии отбора брокера

На что обратить внимание?

Перед выбором правильного брокера (подходящего именно вам) нужно четко для себя понять — какой будет ваш стиль торговли. Или к какой категории вы себя относите:

- спекулянт — частые, практически ежедневные сделки;

- трейдер или среднесрочный инвестор — несколько сделок в неделю, может быть в месяц. Но в любом случае торговля ведется каждый месяц.

- долгосрочный инвестор — несколько сделок в год.

Дополнительно. Каким капиталом вы располагаете? Будете ли выводить-вводить денежные средства на брокерский счет? Примерно какими суммами и периодичностью.

Один и тот же брокер может быть выгоден для трейдера. Но совершенно «разорителен» для пассивного инвестора. И наоборот.

В чем логика?

Мы упираемся в торговые расходы. Основные это:

- плата за сделки — процент от суммы операции;

- плата за депозитарий;

- минимальная месячная плата, которую клиент обязан уплатить брокеру.

Первая статья расходов есть абсолютно у всех брокеров. В среднем по рынку она примерно одинаковая. «Разброс» составляет 30-50%.

Депозитарные услуги. У кого-то плата «зашита» в комиссии за операции и как бы не взимается. Другие берут какой-то минимальный уровень. Третьи высчитываю с клиента по полной. В итоге, планка комиссий может составлять от нуля до нескольких сотен в месяц.

Третий пункт. Как и депозитарные расходы — плата может варьироваться от нуля до 200-300 в месяц и выше. Обычно с клиента вычитается сумма, за минусом торговых издержек, понесенных за текущий месяц.

Например, минимальная плата составляет 200 рублей. А трейдер уплатил комиссий за сделки 150 рублей (покупал-продавал ценные бумаги). В конце месяца брокер дополнительно спишет — 50 рублей.

Вернемся у нашим баранам, то есть брокерам.

Рассмотрим противоположные ситуации.

Есть 2 игрока: трейдер и инвестор. У каждого по 100 тысяч рублей.

Имеется 2 брокера, с различными торговыми условиями.

| Тарифы брокера | Комиссия за сделку (от оборота) | Фиксированные ежемесячные расходы (депозитарий) |

| Брокер А | 0,05% | нет |

| Брокер Б | 0,025% | 200 рублей |

Вопрос. У кого условия лучше?

Трейдер совершает по несколько сделок в день. Оборачивая капитал за месяц в несколько раз (а то и десятки-сотни раз).

Торгует каждый день. Утром купил на сто тысяч. Вечером продал на 100 тысяч. За месяц выходит 20 торговых дней.

Итого: его месячный торговый оборот составит 4 миллиона рублей.

Для него важны прежде всего уровень комиссий за сделки. Остальные расходы второстепенны.

Если ставка брокера 0,05%, расходы трейдера составят — 2 000 рублей в месяц.

Выберет трейдер брокера с комиссией в 0,025% — сразу экономит 1 000 рублей. Пусть даже у него будет плата за депозитарий — 200 рублей в месяц. Все равно трейдер будет типа «в плюсе» +800 рублей его выгода, по сравнению с первым брокером.

Позиция долгосрочного инвестора будет прямо противоположенная. Ему нужно купить один раз. На всю сумму.

У брокера А он заплатит 50 рублей (0,05% со 100 тысяч). У брокера Б — 25 рублей (0,025%). Разница невелика.

Депозитарий — либо ноль, либо 200 рублей.

Итого: издержки 50 рублей у первого брокера против 225 у второго (с депозитарием). Разница на расходах в 4,5 раза!

Отдельно нужно отметить такое понятие, как активный месяц. Обычно, если в месяце были сделки по покупки-продажи, включается депозитарный счетчик. Если сделок не было — плата не взимается.

И вот здесь мы плавно подходим к такой штуке, как пополнения брокерского счета собственными деньгами.

Например, инвестор пополняет счет дополнительно на 10 000 рублей ежемесячно.

В комиссиях за операции это будет 5 и 2,5 рубля соответственно. Но с учетом обязательных депозитарных расходах, мы получаем просто колоссальный разрыв в 40 раз!!! Пять рублей против 202,5!!!

Плюс возможны поступления денег на брокерский счет не только от себя. Но и в виде дивидендов и купонов.

И придется либо ежемесячно дополнительно «отслюнявливать» по 200 рублей за депозитарий, если нужно будет реинвестировать прибыль. Либо сокращать количество активных месяцев в году. Например, совершать сделки раз в квартал или реже.

Это не постулат, а общее правило. Некое среднее. Но как всегда, есть масса исключений.

Например, для игроков с крупными суммами.

Есть у меня допустим пара миллионов. Хочу разово вложиться на долгий срок. В рост активов или получение небольшого пассивного дохода от дивидендов или облигаций. Доход буду в будущем выводить со счета и «тратить на жизнь».

Мои разовые расходы на покупку бумаг будут у брокера А — 1 000 рублей (0,05% от 2 млн.) А у второго — 700 рублей (500 за оборот (0,025%) + 200 рублей депозитарий).

Где открыть брокерский счёт физическому лицу?

Брокерским счетом называют своего рода виртуальный кошелек, открытый клиентом в брокерской компании. Каждый клиент инвестирует определенную сумму денег, которую посредник, брокер, использует для совершения различных торговых операций на международных биржах по желанию инвестора – покупает или продает акции, валюту, драгоценные металлы. Это может принести немалую прибыль, но также сопряжено с большими денежными рисками. Клиент может лишиться своих активов из-за неудачной денежной операции, а вот сами брокеры ничем не рискуют: они используют исключительно средства инвестора и за каждую сделку получают определенный процент, независимо от того, удачной она была или нет. Далее в статье мы поговорим о том, где лучше открыть брокерский счет для операций с ценными бумагами и валютой.

Открыть такой счет могут как физические, так и юридические лица. Делают это не только ради дополнительного заработка. Брокерский счет можно назвать альтернативой банковскому депозиту, но опции у них разные: банковский вклад предназначен для проведения расчетно-кассовых операций, брокерский — для спекулятивных. Первый застрахован, второй — нет. Также брокерский счет часто используют компании, которые работают с зарубежными поставками, поскольку на бирже можно приобрести право продавать валюту по зафиксированному курсу, легко проводить обменные операции, таким образом можно застраховать свое предприятие от валютных рисков.

Не путайте брокеров фондового рынка и Форекса

1. Рынок Форекса

Форекс-брокеры оставили негативный след во всей финансовой сфере. Большинство сталкиваются с рекламой Forex. Если почитать отзывы клиентов, то можно сделать вывод о недобросовестном обслуживании.

Форекс представляет в целом довольно серый рынок. Мы даже не можем посмотреть реальную информации о проводимых сделках. Например, нет информация о реальных объёмах торгов, нет данных об заявках в биржевом стакане. У разных брокеров котировки могут немного отличаться в периоды высокой волатильности. Например, у одного минимум будет на 100-300 пунктов ниже, чем у другого. Рынок на первый взгляд один, а размах колебаний разный.

В России Форекс плохо регулируется. Несмотря на то, что ЦБ обязал иметь специальные лицензию (её получили лишь несколько крупных компаний), но все они находятся за пределами РФ в оффшорных зонах. Поэтому законодательно никто не сможет защитить интересы клиентов в случае спорных моментов.

Если почитать договор с Форекс-брокером, с которым все благополучно соглашаются при регистрации, то вы обнаружите пункты не оставляющие шансов быть правым и что-то требовать. Этот договор защищает компанию в первую очередь. Например, как вам такой пункт: «в случае сбоев программного обеспечения, все убытки несёт на себе клиент». То есть, если их ПО или сервер сбойнул, то убытки несёт клиент.

Форекс кухни

Большинство Форекс-брокеров являются мелкими конторами, которые совершают сделки внутри компании. Они не выводят сделки на реальный рынок

В принципе клиенту это не важно. Просто в случае заработка денег, брокеру придётся заплатит из своего кармана

Поэтому такие компании не любят успешных трейдеров.

По статистике 95% трейдеров терпят убытки на Форексе даже без обмана. Брокеру заинтересован, чтобы клиент быстрее «слился». Ведь это будет его чистой прибылью.

На сером рынке подделать какие-то ситуации лишь дело техники. Проскальзывания цены, срезание стопов, иглы на графике — это все способы по «отжиманию» денег у клиентов.

Обычно действуют постоянные супербонусы на пополнение счёта, скидки на торговый оборот, которые лишь подталкивают трейдеров брать большие кредитные плечи и больше торговать. Любые действия лишь ускоряет слив депозита.

Тем не менее, крупные Форекс-брокеры более честны к клиентам и следят за своей репутацией. Из лидеров можно выделить следующие:

2. Брокеры фондовой биржи

Биржевой брокер по фондовому рынку представляет совершенно прозрачный бизнес. Офисы находится по всей России, все операции прозрачны. Наши права защищены законодательно, а действия на бирже контролируются ЦБ.

Свободные деньги лежат на брокерском счёту, а все ценные бумаги в депозитарии. Поэтому брокер не может обмануть, мы рискуем лишь свободным балансом на остатке.

Реклама фондового рынка мало встречается, поскольку она ему не нужна.

Брокерские компании заинтересованы в долгосрочном сотрудничестве с клиентами, поскольку их доход зависит от комиссии с торгового оборота. Брокер будет рад, если клиенты будут много торговать и зарабатывать. Он не заинтересован, чтобы клиенты несли убытки, поскольку тогда они могут разочароваться в инвестициях и трейдинге, а это приведёт к оттоку денег.

На последок можно сказать: фондовый рынок даёт нам возможность инвестировать в ценные бумаги и становится совладельцами бизнеса. Это позволяет сохранять и увеличивать свой капитал.