Как выгоднее оформить использование сотрудником своего автомобиля (новая редакция)

Содержание:

- Оформление компенсации

- Как правильно документально оформить компенсационные выплаты

- FAQ (часто задаваемые вопросы)

- Компенсация за использование личного ТС

- Бухгалтерский учет компенсации

- Пошаговая инструкция получения компенсации расходов

- Два способа оформления личного авто в служебных целях

- Основные особенности

- Договор безвоздмездного на использование личного автомобиля в служебных целях образец

- Отражение в учете выплаты компенсации

Оформление компенсации

Контракт о возмещении издержек можно заключить такими способами:

- Трудовым договором, который оформляют при устройстве на работу.

- Отдельным документом. Этот вариант подходит, если нужна машина человека, который уже работает на нанимателя.

- Оформление договора аренды.

В рамках трудового договора

Соглашение о компенсации за использование личного автотранспорта прописывают отдельным пунктом при оформлении трудового договора с работником, где указывают:

- Порядок использования автомобиля. Задачи, для решения которых его будут применять, время эксплуатации машины для нужд нанимателя и сотрудника, другие положения.

- Размер компенсации.

При расчете суммы выплат учитывают:

- Остаточную стоимость автомобиля.

- Техническое состояние машины в момент заключения контракта.

- Интенсивность эксплуатации.

- Метод амортизации автомобиля, на который будут ориентироваться при расчете.

- Издержки на ремонт.

- Возмещение других затрат – ГСМ, страховки и т.д.

- Общий срок использования автомобиля.

Если потребность в машине возникла после того, как сотрудник был нанят на работу, новый трудовой договор заключать не нужно.

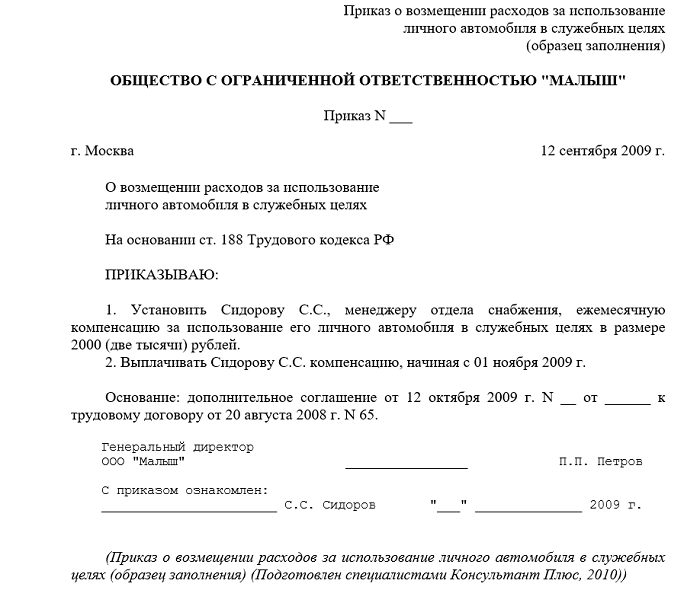

Служащий пишет заявление, наниматель издает приказ, где определяет порядок пользования автомобилем, размер выплат, другие моменты.

Заключение договора аренды

В этом случае документ должен иметь следующие пункты:

- Описание машины – марку, регистрационный знак, дату выпуска, объем мотора, срок полезного использования и т.д.

- Документы сотрудника, подтверждающие право на владение транспортом. К договору прикрепляют копию паспорта автомобиля, справку о госрегистрации.

- Срок аренды.

- Сумма, дата внесения платы.

Компания может арендовать машину с водителем или без него. Это тоже прописывают в договоре:

- С экипажем. Арендодатель предоставляет услуги по вождению, отвечает за техническую эксплуатацию транспорта. Он обязан поддерживать машину в рабочем состоянии, при необходимости ремонтировать. Договор прописывает должностные обязанности служащего, например, выезд на участки, доставка почты.

- Без экипажа. Арендодатель дает автомобиль временно за определенную плату без предоставления услуг. Наниматель отвечает за поддержание рабочего состояния транспорта, оплачивает текущий и капитальный ремонт.

При оформлении договора учитывают такие моменты:

- Арендная плата за эксплуатацию машины в служебных целях не облагается страховыми взносами (НК РФ, ст. 420.4).

- Прибыль служащего по договору – аренда и плата за услуги по вождению и технической эксплуатации автомобиля, если машина была нанята с водителем. Когда транспорт арендован без него, арендная плата облагается налогом на доходы физических лиц (НДФЛ). Этот момент оговаривают ст. 208.1.4/6; 209.1; 210 НК РФ.

- Заключая договор, нужно разграничить арендную плату, которая не облагается страховым взносом, и гонорар за вождение и техническую эксплуатацию (он обкладывается).

Автомобиль, полученный по договору аренды, закрепляют за сотрудником организации (владельцем транспорта или другими служащими), которые будут им пользоваться.

Арендатор оплачивает расходы, которые возникли во время коммерческой эксплуатации транспорта. Он выделяет деньги на топливо, другие расходные материалы, страховку, оплату сборов.

Как правильно документально оформить компенсационные выплаты

Денежное возмещение за служебные поездки сотрудника на личном автомобиле не облагается налогом. Но чтобы доказать, что выплаченная сумма не является заработной платой, необходимо правильно оформить документацию:

Обязательно составляется письменное соглашение между сотрудником и работодателем, которое оформляется как дополнение к трудовому договору. Если же использование личной машины для выполнения служебных заданий оговаривается на собеседовании при зачислении сотрудника в штат, условия компенсации расходов и за амортизацию авто прописывают в трудовом договоре отдельным пунктом.

К соглашению прилагается копия свидетельства о регистрации авто. Ведь финансовое возмещение предусмотрено, только если сотрудник использует в целях компании свое имущество. Спорным является вопрос компенсации, если сотрудник использует не личный транспорт, а тот, которым он пользуется по доверенности.

Обязательно наличие документов, подтверждающих факт совершения служебной поездки. Можно оформить путевые листы (это разрешено Постановлением Госкомстата России, вступившим в действие 28.11.97 года). Можно учитывать «служебный» пробег, зафиксированный разными приборами, в том числе навигатором

Если для расчета размера выплаты не берут во внимание показатели километража, можно для ведения учета вести любые документы (маршрутный лист, журнал учета служебных поездок и т.п.). Но если в документации учета служебного использования личного транспорта планируется вести документы своей формы, в них обязательно указываются реквизиты первичных официальных бумаг

Кроме того, они должны быть утверждены согласно учетной политике предприятия (это предусмотрено в ст. 6 п. 3 и ст. 9 п. 2 закона «О бухгалтерском учете»).

Если в соглашении предусмотрено возмещение расходов на покупку топлива или смазочных материалов, все чеки, подтверждающие совершенные покупки, должны прилагаться к основной документации.

Схема расчета размера выплат.

Так как в законодательстве нет конкретных указаний по этому поводу, руководство может само определять схему определения суммы компенсации. Например, это может быть фиксированная ежемесячная выплата.

FAQ (часто задаваемые вопросы)

- Можно ли по договоренности с руководством компании использовать авто в личных целях в выходные и праздничные дни?

Чаще всего, такое использование подразумевается по умолчанию, но может быть отдельно прописано в правилах политики компании. - Можно ли использовать служебное авто в личных целях, если сотрудник в отпуске?

Это необязательное условие. Обычно такое не практикуется, но по договоренности с руководством, такой вариант возможен (необходимо заявление сотрудника и согласие директора). - Нужен ли путевой лист, если служебный автомобиль используется в личных целях?

По договоренности с руководством, путевой лист может выписываться, чтобы исключить вопросы сотрудников ГИБДД во время проверки на дороге. По закону, машина, которая находится не на служебном задании, путевой лист иметь не обязана, но тогда необходимо подтверждение (приказ, заверенное заявление, договор аренды), что неслужебная поездка допускается руководством компании и контролируется. - Кто несет ответственность в случае, если автомобиль во время личной поездки сотрудника попал в ДТП?

Это один из самых важных и сложных вопросов в ситуации, когда коммерческая компания допускает использование служебного транспорта в личных целях сотрудников.

Если схема контроля предполагает возмещение затрат в конце отчетного периода, то восстановлением может заняться сама компания.Если машина застрахована, то страховка действовать не будет — частное использование служебного авто при ДТП, и управление водителем, не вписанным в страховку, не относится к числу страховых случаев. Если схема стандартная, то машина по акту приема/передачи временно находится полностью на ответственности сотрудника, и восстанавливать ТС придется ему а свой счет.

Компенсация за использование личного ТС

Согласно ст. 188 ТК РФ при использовании работником с согласия или ведома работодателя и в его интересах личного имущества, в том числе ТС, работнику выплачивается компенсация за использование, износ (амортизацию) ТС, принадлежащих работнику, а также возмещаются расходы, связанные с их использованием. Размер возмещения расходов определяется соглашением сторон трудового договора, выраженным в письменной форме.

Налог на прибыль

В целях главы 25 «Налог на прибыль организаций» НК РФ налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в ст. 270 НК РФ) с учетом требований п. 1 ст. 252 НК РФ.

На основании пп. 11 п. 1 ст. 264 НК РФ к прочим расходам, связанным с производством и реализацией, относятся, в частности, расходы на компенсацию за использование для служебных поездок личных легковых автомобилей и мотоциклов в пределах норм, установленных Правительством РФ. Нормы расходов организаций на выплату компенсации за использование для служебных поездок личных легковых автомобилей работников установлены постановлением Правительства РФ от 08.02.2002 N 92. Суммы компенсаций сверх этих лимитов не могут уменьшать облагаемую прибыль (п. 38 ст. 270 НК РФ)*(1).

НДФЛ

В соответствии с п. 3 ст. 217 НК РФ не подлежат обложению НДФЛ все виды установленных законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством РФ), связанных, в частности, с исполнением налогоплательщиком трудовых обязанностей.

Освобождению от обложения НДФЛ подлежат в том числе и суммы возмещения ГСМ в связи с использованием личного ТС работника в интересах работодателя при выполнении своих трудовых обязанностей в соответствии с соглашением сторон трудового договора (смотрите, например, письма Минфина России от 23.01.2018 N 03-04-05/3235, от 14.12.2017 N 03-04-06/83831, от 05.12.2017 N 03-04-06/80616, от 24.11.2017 N 03-04-05/78097, от 26.09.2017 N 03-04-06/62152).

При этом должны иметься документы, подтверждающие нахождение в собственности налогоплательщика используемого имущества, а также расчеты компенсаций и документы, подтверждающие фактическое использование имущества в интересах работодателя, осуществление расходов на эти цели, а также документы, подтверждающие суммы произведенных в этой связи расходов (письма Минфина России от 23.01.2018 N 03-04-05/3235, от 14.12.2017 N 03-04-06/83831, от 05.12.2017 N 03-04-06/80616, от 20.04.2015 N 03-04-06/22274). Например, к документам, подтверждающим произведенные плательщиком расходы на ГСМ, можно отнести путевые (маршрутные) листы, авансовые отчеты с приложением чеков АЗС и др. (письмо ФНС России от 13.11.2018 N БС-3-11/8304@).

Страховые взносы

Все виды установленных законодательством РФ компенсационных выплат, связанных с выполнением физическим лицом трудовых обязанностей, не облагаются страховыми взносами, установленными НК РФ (пп. 2 п. 1 ст. 422 НК РФ).

Таким образом, не подлежит обложению страховыми взносами установленная ст. 188 ТК РФ компенсация, выплачиваемая организацией работнику за использование им личного автотранспорта в служебных целях, в размере, определяемом соглашением между организацией и таким работником (письмо Минфина России от 23.10.2017 N 03-15-06/69146, постановление ФАС Уральского округа от 29.05.2014 N Ф09-2371/14 N А76-15717/2013).

Полагаем, что данные положения распространяются и на возмещение расходов работников на приобретение ГСМ, связанных с использованием личного ТС, если использование данного имущества связано с исполнением трудовых обязанностей (в служебных целях) в размере, определяемом соглашением между организацией и таким сотрудником (смотрите письмо Минтруда России от 25.07.2014 N 17-3/В-347). При этом размер возмещения указанных расходов должен соответствовать экономически обоснованным затратам, связанным с фактическим использованием работником личного имущества для целей трудовой деятельности (письма Минфина России от 12.09.2018 N 03-04-06/65168, от 23.01.2018 N 03-04-05/3235, ФНС от 13.11.2018 N БС-3-11/8304@).

Бухгалтерский учет компенсации

Возмещение денежных средств отображается в статье затрат на дату перевода компенсации. Расходы списываются на те же счета, что и зарплата сотрудника. (Счет 44 — Расходы на продажу, счет 20 — Основное производство, счет 26 — Общехозяйственные расходы).

Когда дата перевода денежных средств не совпадает с ее фактической выплатой, возникает разница во времени. Рекомендуется осуществлять выплаты сотруднику в месяце их начисления. Если в налоговом и бухучете фигурируют разные суммы, то организации, регулярно имеющей разницу в отчете, начисляются увеличенные платежи по налогу на прибыль в текущем периоде, согласно Приказу Минфина РФ №114, ред. 24.12.2010.

Пример. Компенсация сотруднику предприятия

ООО «Ибис» перечислило 23.07.2017 г. на зарплатную карту работника компенсацию за пользование собственным авто в размере 4000 рублей за июль 2017 г. Для отражения налога на прибыль выплата предоставлена по нормативу — 1500 рублей, т.к. объем двигателя личного транспорта выше 2000 куб.см. В бухучете будут отражены проводки:

Недостатки компенсации по фиксированной ставке

Единый размер выплат целесообразно устанавливать для служащих, чья деятельность связана с регулярными служебными поездками. Если сотрудник пользуется автомобилем несколько дней в месяц, а его компенсация неизменна, то могут возникнуть недопонимания с контролирующими органами.

Если для сотрудника утверждено фиксированное возмещение затрат — 3000 рублей в месяц, а из 21 рабочего дня маршрутные листы составлены лишь на 17, то сумма выплаты, не облагаемая НДФЛ, рассчитывается:

3000 руб. / 20 х 17 = 2550 рублей. Так считают одни представители контролирующих органов. Однако другая сторона утверждает, что сумму компенсации необходимо выплачивать независимо от фактического количества дней пользования автомобилем.

Поэтому возмещение затрат по фиксированной ставке рекомендуется предоставлять сотрудникам, использующим автотранспорт в должностных целях регулярно. В иных ситуациях лучше оформлять выплаты с помощью путевых листов и иных документов.

Очень распространенное явление, когда организация нанимает работника с личным автомобилем, чтобы выполнение транспортных функций проходило без использования служебного транспорта. Зачастую, это минимизирует затраты фирмы на содержание собственного парка. Например, такие отношения популярны в сфере торговых представительств, когда основной задачей является постоянный объезд торговых точек. Но автомобиль, как и его владелец, выполняет работу, из-за чего требуется постоянное прохождение ТО для поддержания исправного состояния транспортного средства, что влечет обязательные затраты. Да и вообще, машина имеет свойство ломаться, так давайте разберемся в этой статье, как оплачивать подобного рода расходы и как правильно документально должны быть оформлены отношения, чтобы избежать разногласий между работодателем и наемным сотрудником?

Пошаговая инструкция получения компенсации расходов

Для подтверждения того, что выплата не является доходом работника, а компенсацией, потребуется иметь в наличии ряд документов и соблюсти порядок оформления. В случае, когда потребность в использовании транспорта для исполнения рабочих обязанностей производится после трудоустройства, стороны заключают отдельное соглашение к трудовому контракту о передаче транспорта или договор аренды.

| Порядок действия | Описание условий |

| Подача работником заявления | Если договоренность об привлечении личного ТС достигается на этапе трудоустройства, о чем вносится соответствующее условие в трудовой контракт, отдельное заявление не представляется |

| Представление документов на транспортное средство | В составе документов сотрудник представляет ПТС, доверенность на право управления автомобилем |

| Достижение договоренности с работодателем | Устанавливаются условия, удовлетворяющие требованиям обеих сторон |

| Заключение договора | Оформляются договор аренды или передачи транспорта в длительное использование |

| Составление акта приема-передачи | Документ содержит данные о транспорте и подтверждает факт передачи транспортного средства |

Мнение эксперта

Королев Константин Георгиевич

Юрист-практик с 7-летним опытом. Специализация — уголовное право. Опыт более 3 лет в экспертизе документов.

Управление транспортом может осуществляться самим владельцем либо иным лицом, назначенным работодателем. Договор аренды заключается на передачу транспортного средства с водителем либо без него.

Если условие управления транспортом не оговорено, водителем автомобиля может быть любое лицо. К договору аренды составляется акт приема-передачи транспорта, подписываемый обеими сторонами.

Два способа оформления личного авто в служебных целях

Законодательство предусматривает два варианта оформления использования личного автомобиля сотрудника — трудовой договор и договор аренды. Последний регулируется нормами Гражданского кодекса (ст. 632 и ст. 642).

Трудовой договор

Если использование личного ТС сотрудника оформляют трудовым договором или допсоглашением к нему, в документе закрепляют условия выплаты компенсации — фиксированную сумму в месяц по количеству отработанных дней или плату за пробег. Отдельным пунктом фиксируют способ компенсации затрат на использование ТС — оплату ГСМ, ТО, текущего ремонта и т. д,

Договор аренды на транспорт

Ст. 632 ГК РФ регламентирует аренду ТС сотрудника с одновременным исполнением им функций водителя. Ст. 642 подразумевает, что управлять машиной может любое лицо по усмотрению работодателя.

Такие взаимоотношения оформляются договором аренды, где указаны условия, на которых машина передается во временное владение работодателя, в том числе размер арендной платы. Специалисты рекомендуют заключать такой договор с сотрудником, имеющим статус ИП (аренда с водителем).

Вместо договора аренды с работником можно заключить договор на оказание услуг по управлению ТС, при этом все затраты по эксплуатации несет предприятие.

Второй необходимый документ — акт передачи автомобиля, в котором указаны стоимость машины, ее пробег, техническое состояние на момент передачи.

В период эксплуатации арендованного автомобиля на него оформляют в обязательном порядке путевки, а для подтверждения расходов на бензин и масло сохраняют чеки с АЗС. Кроме того, обязанность заключать договор ОСАГО будет лежать не на собственнике автомобиля, а на предприятии.

При этом в организации должны быть подтверждающие документы, что машина принадлежит сотруднику — копия свидетельства о регистрации и копия ПТС. Обязательными также будут являться расчеты компенсации, документы, подтверждающие произведенные на эксплуатацию расходы и их суммы.

Основные особенности

НДФЛ с компенсационной суммы взыскивать не нужно. Эта выплата освобождается от налога (п. 3 статьи 217 НК РФ). Более того налог не нужно вычитывать из платежа, который выше норматива по прибыли. Главное, чтоб оговоренная величина была учтена в дополнительном соглашении к трудовому договору. Действуют такие же правила и в отношении страховых взносов. Под освобождение попадает сумма, оговоренная между сотрудником и работодателем в трудовом договоре.

Не следует начислять фиксированную, оговоренную договором, сумму компенсации, если сотрудник болел или был в отпуске. Начисления денег, выполненные за период, когда имущество сотрудника не использовалось в нужном объеме, не удастся списать в графу расходы. Кроме того их нельзя будет прописать в эту графу вплоть до момента выплаты, не достаточно начислить сумму, нужно ее возместить работнику.

Договор безвоздмездного на использование личного автомобиля в служебных целях образец

Например, к таким документам могут относиться Положение о разъездном характере работы, Приказ руководителя об утверждении перечня должностей с разъездным характером работы. Поскольку законодательство не дает определения, что такое разъездной характер работы, то работодатель должен самостоятельно установить критерии разъездного характера работы. Так, в Положении можно прописать, что «разъездным считается характер работы, при котором сотрудник более 5 часов в течение рабочего дня проводит в поездках за пределами территории работодателя или «при разъездном характере работы сотрудник для исполнения своих служебных обязанностей регулярно (не реже 7 раз в течение рабочей недели) совершает поездки за пределы территории работодателя». Возмещение расходов директором Для возмещения затрат работнику за служебное использование имущества директор предприятия издает приказ на основании соглашения. Вопросы суммы выплат следует устанавливать согласно Постановлению Правительства (норма за легковой автомобиль по данному положению ОД до 2 л – 2, 4 тыс. рублей, свыше – 3 тыс. руб. ). Компенсация за использование личного автомобиля в служебных целях 2020 Существует несколько видов соглашений, которые могут заключать работник и руководитель:Поддерживать автомобиль в исправном состоянии, производить за свой счет капитальный ремонт, нести другие расходы по его содержанию. 2. 1. 4. Представлять НАНИМАТЕЛЮ документы, подтверждающие факты платной парковки, приобретения горючесмазочных материалов для заправки автомобиля при использовании его в служебных целях. 2. 2. НАНИМАТЕЛЬ обязуется: 2. 2. 1. Поручать РАБОТНИКУ выполнять задания с использованием личного автомобиля только в целях, определенных п. Договор на использование личного автомобиля в служебных целях договор

- Разовое оформление

- Возмещение расходов директором

- 2 Компенсация за использование личного автомобиля в служебных целях 2018

- Как оформить?

- Соглашение и оплата: расчет

- 3 Компенсация за использование личного автомобиля в служебных целях в 2018

- заявление работнику

- Доплата в зависимости от затрат

Многие бухгалтеры задают вопрос: «Необходим ли путевой лист при компенсационных выплатах за эксплуатацию собственного транспортного средства?». При этом всем известно, что такой лист принуждает заполнять Федеральный закон «Устав автомобильного транспорта и городского наземного электрического транспорта», запрещающий перевозки багажа, груза, пассажиров общественным транспортом (автобусы, троллейбусы, трамваи), легковыми и грузовыми машинами без составленного путевого листа на надлежащий транспорт, как в приказе об использовании служебного автомобиля в личных целях. Путевой лист входит в перечень необходимых документов для эксплуатации автомобиля, принадлежащего юридическому лицу

Неважно, какой способ будет выбран, фирме лучше, если работник будет ездить на собственном транспорте

Предприятию не понадобится нести бремя больших растрат на покупку или аренду автомобиля, соответственно расходы этого периода не увеличатся. Уменьшатся растраты на содержание и использование: частично платит предприятие, частично – сотрудник (собственник транспорта), который использует его и для собственных нужд. Кроме снижения растрат, у предприятия сокращается документооборот и трудозатраты по учету использования автомобиля. Использование личного автомобиля в служебных целях несет различные затраты, но не все из них возместит предприятие.

По практике использования собственного транспорта, растраты между сотрудником и предприятием должны распределиться следующим образом: сотруднику положен возврат растрат на покупку горючих и смазочных материалов по факту, подтвержденному документацией (чеки, квитанции и т. д. ). Выплачивается компенсация раздельно с возмещением перечисленных растрат. Что говорит нам транспортное законодательство об этом?

Без путевого листа не обойдутся учреждения и предприятия, использующие транспортные средства для перевозок пассажиров и грузов. Если автомобиль эксплуатируется лицом для собственных нужд, то необходимости в составлении такого листа нет, как это предполагается в вышеуказанных нормативных актах для юридических лиц и предпринимателей, использующих транспортные средства.

Отражение в учете выплаты компенсации

Согласно Указаниям о порядке применения бюджетной классификации Российской Федерации, утвержденным Приказом Минфина РФ от 01.07.2013 № 65н, расходы учреждения на выплату компенсации за использование личного транспорта для служебных целей относятся на подстатью 212 «Прочие выплаты» КОСГУ по коду вида расходов 112 «Иные выплаты персоналу учреждений, за исключением фонда оплаты труда».

В соответствии с п. 256 Инструкции № 157н указанные расходы необходимо учитывать на счете 0 302 12 000 «Расчеты по прочим выплатам».

Типовые бухгалтерские операции в зависимости от типа образовательного учреждения отражаются следующим образом:

|

Казенное учреждение (Инструкция № 162н*) |

Бюджетное учреждение (Инструкция № 174н**) |

Автономное учреждение (Инструкция № 183н***) |

|||

|---|---|---|---|---|---|

|

Дебет |

Кредит |

Дебет |

Кредит |

Дебет |

Кредит |

|

Начисление задолженности перед работниками по выплате компенсации |

|||||

|

1 109 00 212 1 401 20 212 |

1 302 12 730 |

0 109 00 212 0 401 20 212 |

0 302 12 730 |

0 109 00 212 0 401 20 212 |

0 302 12 000 |

|

Перечисление компенсации на банковские карты сотрудников |

|||||

|

1 302 12 830 |

1 304 05 212 |

0 302 12 830 |

0 201 11 610 |

0 302 12 000 |

0 201 11 000 |

|

Выдача компенсация через кассу учреждения |

|||||

|

1 302 12 830 |

1 201 34 610 |

0 302 12 830 |

0 201 34 610 |

0 302 12 000 |

0 201 34 000 |

* Инструкция по применению Плана счетов бюджетного учета, утвержденная Приказом Минфина РФ от 06.12.2010 № 162н.

** Инструкция по применению Плана счетов бухгалтерского учета бюджетных учреждений, утвержденная Приказом Минфина РФ от 16.12.2010 № 174н.

*** Инструкция по применению Плана счетов бухгалтерского учета автономных учреждений, утвержденная Приказом Минфина РФ от 23.12.2010 № 183н.

* * *

Работники, которые используют личный транспорт в служебных целях, имеют право на получение компенсации за его использование, износ (амортизацию) и возмещение расходов на ГСМ. Для получения соответствующих выплат необходимо в трудовом договоре или дополнительном соглашении к нему прописать такую обязанность работодателя. Здесь же оговаривается и размер компенсации. Кроме этого, работник должен написать заявление на получение указанной компенсации, при этом документально подтвердить, что транспортное средство принадлежит ему на праве собственности и представить документы о произведенных расходах. Названные выплаты не облагаются НДФЛ и страховыми взносами во внебюджетные фонды.

Федеральный закон от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования».

Федеральный закон от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний».

Инструкция по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утв. Приказом Минфина РФ от 01.12.2010 № 157н.