Всё про инвестиции в акции и ценные бумаги: сколько можно заработать, плюсы и минусы, стратегии

Содержание:

- Что делает брокер?

- Особенности акций Yandex

- Люди, разбогатевшие на акциях

- ИИС: получи от государства 52 000 рублей

- Как акции приносят доход?

- Брокер: как его выбрать и зачем он нужен

- Почему не работает фундаментальный анализ

- Способы извлечения прибыли с помощью акций

- Сколько можно заработать в месяц на акциях?

- Заработок на акциях «Сбербанка» и «Газпрома»

- Фондовый рынок

- Сколько можно заработать на акциях и кому это подходит

- Что такое акции

- Прибыль на инвестициях в акции

- Сколько можно заработать на акциях

- Заработок на покупке и продаже акций

- Где продаются акции

- Основные стратегии заработка на акциях

Что делает брокер?

Закон предполагает проведение манипуляций на бирже посредством брокера. Существуют брокерские компании, там можно отыскать помощника. Некоторые банки предоставляют брокерские услуги. Подтверждение права на этот вид деятельности – соответствующая лицензия. Но взаимодействие клиента и посредника происходит по-разному:

- Самостоятельная продажа. Инвестор регистрируется у брокера и открывает счет. После чего самостоятельно совершает манипуляции с ценными бумагами. Таким образом, сохраняется свобода принятия решений в управлении средствами;

- Доверительное управление. Ели выбрана эта схема взаимодействия, тогда сделками занимается профессионал, с которым заключается соглашение. Инвестору получат прибыль, платит с нее процент брокеру. Вникать в суть процесса не обязательно.

Некоторые брокерские фирмы оказывают услуги консультирования. Если нужно узнать, как заработать на акциях, получить другие ответы на вопросы, тогда этот вариант подойдет лучше всего.

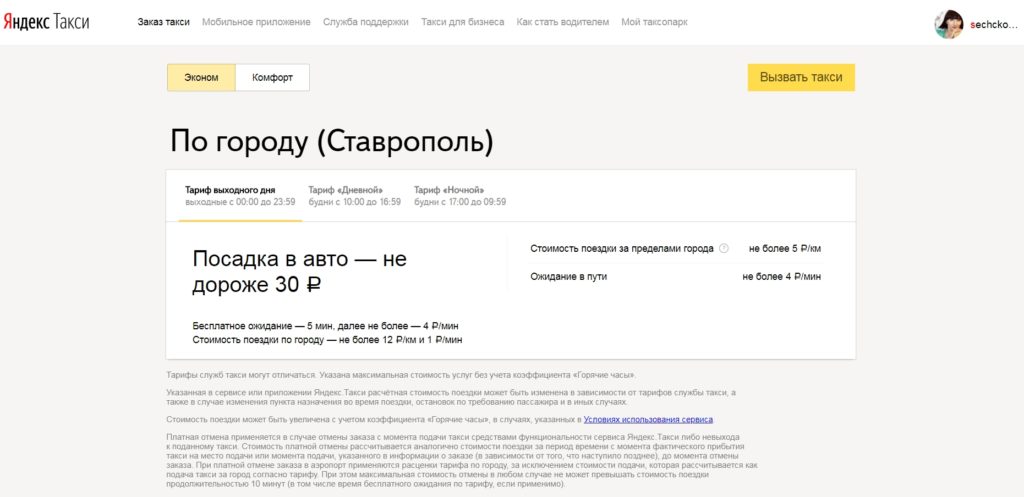

Особенности акций Yandex

Вопрос о том, стоит ли покупать акции Яндекса, решается только после досконального знакомства с его финансово-хозяйственной деятельностью. Yandex сегодня – это крупнейшая российская IT-компания, состоящая из пяти бизнес-сегментов: поисковой системы, службы такси, доставки еды, медиасервисов и досок объявлений. Есть ещё экспериментальные продукты на различных стадиях разработки и внедрения и 45% акций Яндекс-Маркета. Сегменты растут с разной скоростью, но, поскольку убыточных проектов мало, холдинг чувствует себя вполне уверенно.

Финансовые показатели Yandex за 2019 г.:

- выручка – 47 млрд. руб.;

- EBITDA (прибыль до выплаты расходов по налогам, начисленной амортизации, процентов по банковским кредитам) – 26 млрд. руб.;

- капитализация – 789 млрд. руб.;

- чистая прибыль – 13 млрд. руб.

В 2019 г. стоимость акции Yandex менялась в диапазоне от 33,5 до 44,8 долл. США. Котировки достигли максимума к концу периода.

Очередной год начался позитивно: несмотря на мировой финансовый кризис и последствия пандемии коронавируса, в первом квартале показатели деятельности улучшились:

- выручка – 175 млрд. руб.;

- EBITDA – 38 млрд. руб.;

- капитализация – 794 млрд. руб.;

- чистая прибыль – 6 млрд. руб.

По оптимистичным оценкам, весной 2020 г. компания стоила 17 млрд. долларов США, по консервативным – 10 млрд. долларов.

Люди, разбогатевшие на акциях

Бенджамин Грэм

Бенджамин Грэм является отцом стоимостных инвесторов. Грэм происходил из довольно богатой семьи. Ситуация изменилась после неудачных инвестиции отца. Семья столкнулась с долгосрочными финансовыми проблемами.

После учебы 20-летний Грэм, начал работать на Уолл-стрит. В 1925 году он заработал первые 500 000 долларов, что в то время было большой суммой. В 1926 году он начал собственный бизнес с партнером Джеромом Ньюманом. Но время было выбрано неудачно и в 1929 году компания Грэма потеряла много денег. Грэм и Ньюман работали в течение пяти лет без прибыли, чтобы исправить эту потерю. В дальнейшем они никогда больше не теряли деньги.

Уорен Баффет

Баффет купил первые акции в 11 лет и начал с нескольких долларов. Уорен стал миллионером в 32 года, в 49 лет он впервые появился в списке 400 самых богатых людей в мире журнала Forbes.

Сегодня Баффетт – бизнес-магнат, акционер компании Berkshire Hathaway стоимостью более десятков миллиардов долларов.

Мартин Цвейг

Большая разница между Баффетом и Грэмом и Мартином Цвейгом заключается в том, как они использовали свои деньги. Пока Баффет и Грэм реинвестировали свои деньги на рынке, Цвейг был доволен приобретением веселых и редких вещей. Например, он купил гитару Бадди Холли, мотоцикл Dirty Harry или майку Майкла Джордана из полученной прибыли. Также Мартин купил самую дорогую нью-йоркскую квартиру на последнем этаже с видом на Манхеттен за 70 миллионов долларов. Но в двух основных аспектах Цвейг, Баффет и Грэм похожи: их стремление прорвать фондовый рынок с ранних лет и их неустанные усилия по достижению этой цели.

Карьера Мартина как фондового инвестора началась в 13 лет с получения 6 акций General Motors от дяди в подарок. После окончания учебы в Мичиганском университете экономики Цвейг начал писать информационный бюллетень для журнала Barron, который за короткий промежуток времени приобрел много сторонников благодаря беспрецедентно точным инвестиционным советам.

В 1986 году основал инвестиционный фонд и опубликовал книгу «Как победить на Уолл-стрит».

Филипп-Артур Фишер

Фишер начал работать на Уолл-стрит в 1928 году в качестве аналитика в инвестиционной компании Anglo-London Bank в Сан-Франциско. Проработав там 3 года Филипп начал независимую карьеру в качестве инвестора на фондовом рынке, основав одноименную компанию Fisher. На момент смерти в 2004 году состояние инвестора оценивалось миллионами долларов.

Джоэл Гринблатт

Гринблатт начал свою карьеру на финансовых рынках в начале 1980-х г.г. в самом конце чрезвычайно сложного периода на американском фондовом рынке, отмеченного годами без новых пиков. В середине 1980-х годов Джоэл создал хедж-фонд Gotham Capital с 7 миллионами долларов и достиг невероятно высокой нормы прибыли – 40% годовых. Эту доходность Гринблатт поддерживал несколько лет подряд, обеспечив себе безбедное будущее и репутацию одного из лучших инвесторов того времени.

Это лишь немногие разбогатевшие на акциях инвесторы. Кто знает, может и ваше имя появится среди них. Так что дерзайте и зарабатывайте.

Чтобы зарабатывать на акциях с минимальными рисками рекомендую открыть индивидуальный инвестиционный счет. О том, что это такое читайте в статье “Как устроен ИИС“.

ИИС: получи от государства 52 000 рублей

ИИС – это индивидуальный инвестиционный счет, вид брокерского счета с наличием налоговых льгот, которые предоставляются с января 2015 года. Таким образом государство стимулирует развитие инвестиционной деятельности граждан и поощряет инвесторов. Владельцы ИИС имеют право на налоговый вычет величиной до 52 тысяч рублей. Данная сумма может стать фиксированной прибылью от инвестиций или повысить имеющуюся доходность.

Схема работы налогового вычета по ИИС:

- Трейдер у брокера открывает ИИС (опция есть не везде, у брокера нужно поинтересоваться заранее).

- На счет нужно перевести сумму до 1 миллиона рублей, купить на эти средства ценные бумаги.

- Вложенные средства нельзя снимать минимум в течение трех лет, но проводить различные операции с ЦБ можно.

Если все условия выполнены, трейдер получает право на вычет налоговый. Обычно для ИИС выбирают инвестиции с низкими рисками (акции и облигации голубых фишек) и тогда срок в три года не пугает. Физическое лицо может зарегистрировать лишь один ИИС.

Если все условия выполнены, трейдер получает право на вычет налоговый. Обычно для ИИС выбирают инвестиции с низкими рисками (акции и облигации голубых фишек) и тогда срок в три года не пугает. Физическое лицо может зарегистрировать лишь один ИИС.

Два варианта налоговых вычетов:

- А – возвращается 13% вложений, сделанных в течение года (но не более 52 000). Самый актуальный для начинающих инвесторов.

- Б – прибыль по ценным бумагам подоходным налогом не облагается. Этот вариант подходит тем, у кого доходы высокие.

В редких случаях брокеры вместо ИИС регистрируют обычные счета со схожими названиями: чтобы этого избежать, нужно тщательно читать договор и правильно выбирать брокера (из лучших).

Как акции приносят доход?

Любое начинание для развития нуждается в деньгах. По этой причине компании обращаться к инвесторам за помощью. В результате предприятие получает деньги, на которые развивается и растет. А инвестор получает часть и условленный процент прибыли (дивидендов). Доля компании и прибыли отражены в акции. Владелец имеет право продать ценные бумаги третьим лицам и получить за них вознаграждение.

Суть получения дохода на ценных бумагах:

- Нужно определить цель для верного выбора механизма торговли. После того, как цели определены, рассчитывают сумму и временной период получения.

- Изучение информации об акциях, компаниях, ценах, доходности того или иного предприятия, прочее.

- Уточнение возможных рисков. Перед вложением денег, необходимо определить степень надежности предприятия и размер бюджета, который будет использован для приобретения акций.

- Заключение договора с брокером. Инвестирование считается безопасным, если манипуляции со средствами инвесторов защищены Центробанком. Лицензия, выданная агентству или банковской организации, считается подтверждением профессионализма специалистов.

- Приобретение акций. Собрав и изучив информацию о брокере и предприятии можно приступить к оформлению ценных бумаг. Стоит покупать акции тех компаний, в деятельности которых нет спорных вопросов. Не рекомендуют вкладывать деньги в одно предприятие. Оптимальным будет разделение бюджета на два-три направления.

Став акционером, нужно постоянно следить за ситуацией. Не стоит забывать о приобретении, в надежде, что спустя годы они резко вырастут в цене. Велика вероятность, что компания разорится, а инвестор узнает об этом позднее, чем хотелось.

Брокер: как его выбрать и зачем он нужен

Закон обязует граждан, решивших заняться куплей-продажей на бирже, обращаться к брокерам. Как правило, это специализированные фирмы или банки, получившие брокерскую лицензию. При этом взаимодействовать с брокером клиент может так, как ему удобно:

- Торговать самостоятельно. В этом случае инвестор только открывает счет в брокерской фирме, но все операции выполняет самостоятельно, а значит, сам управляет своими деньгами. Все операции должны соответствовать закону.

- Доверить управление специалисту. Тогда за вас куплей-продажей будет заниматься специалист. Его действия и полномочия ограничиваются договором. Инвестор же может не вникать в детали и просто получать доход.

Есть и другой вариант – консультирование. Консультант объясняет клиенту, как функционирует биржа, дает рекомендации и советы по покупке ценных бумаг. В остальном же инвестор сохраняет за собой свободу действий.

Начав поиск брокера, проверьте его надежность. На сайте ЦБ РФ есть список компаний с брокерской лицензией – ознакомьтесь с ним и обратитесь в одну из заинтересовавших фирм. Не стоит пользоваться услугами зарубежных специалистов, так как их деятельность на территории РФ на сегодняшний день не регламентирована, а значит, при возникновении спорных ситуаций вы не сможете решить их в российском суде.

Проанализируйте брокерский рынок. У одного брокера может быть несколько тарифов обслуживания, которые рассчитаны на разный уровень риска и разные стартовые суммы. Отличается и комиссия за их услуги. От выбранного тарифа зависит и прибыльность ваших операций.

Почему не работает фундаментальный анализ

Потому что на курс акций одновременно влияет очень много факторов. Например, для акций нефтедобывающих компаний это и выборы президента в США, и решения США по санкциям, и ситуация на рынке нефти, и «пробка» в Суэцком канале из-за контейнеровоза, и действия компаний-конкурентов.

И во всем этом надо разобраться и суметь предположить, какой фактор окажется более сильным, а какой – менее сильным.

По словам инвестора Уоррена Баффета, фундаментальный анализ работал где-то до середины прошлого века. Когда ради фундаментальных данных надо было ездить по разным городам, приходить в офисы крупных фирм, запрашивать там отчеты и изучать их.

Сейчас, когда все отчеты публикуются в интернете и все трейдеры сразу получают к ним доступ, фундаментальный анализ не помогает заключать выгодные сделки и срывать большой куш на фондовом рынке.

Способы извлечения прибыли с помощью акций

Заработок на акциях или облигациях — действительно один из самых безопасных, простых и быстрых инвестиционных инструментов. Даже новичку сложно после вложений дойти до нуля или уйти в глубокий минус.

Деньги, которые вкладываются в ценные бумаги, рассчитаны на получение прибыли на курсовой разнице и на дивидендах. Но, на практике все не так просто, и перед тем, как покупать акции на бирже и начать зарабатывать, нужно разобраться в массе тонкостей и прислушиваться к советам экспертов.

Дивиденды

Большинство инвесторов, которые ищут варианты, как начать зарабатывать на акциях и ценных бумагах, выбирают получение дохода в форме дивидендов. На практике это фиксированные выплаты акционерам после распределения чистой прибыли (перевод денег на брокерский счет).

Доход в форме дивидендов

В зависимости от утвержденной дивидендной политики, выплаты проводят:

- ежеквартально, раз в полугодие, год;

- полностью или частично.

Размеры выплат устанавливают в 5-15 %. Порядок и срок выплат определяет устав или решением собрания акционеров. Для держателей обычных акций период не может превышать 25 рабочих дней с момента определения круга лиц, зарегистрированных в реестре акционеров на отчетную дату. Для лиц, представляющих интересы инвесторов — не более 10 дней.

Совет! Рассматривать такой вариант заработка в качестве основного и постоянного не стоит, поскольку руководство акционерного общества в любое время может отменить выплату и направить прибыль на развитие.

Выплаты чаще всего предлагают зарекомендовавшие себя на рынке компании, которых называют дивидендные аристократы. Поэтому для новичков, которые планируют заработать на ценных бумагах, рассчитывая исключительно на дивиденды, стоит учесть этот момент.

Курсовая разница

Для всех, кто интересуется, как заработать быстро на акциях для чайников, стоит рассмотреть помимо дивидендов еще и торговлю ценными бумагами. Чтобы начать зарабатывать, достаточно сделать долгосрочные вложения в недооцененные акции компаний, у которых есть перспектива развития.

Недооцененные активы можно распознать по следующим параметрам:

- рыночная стоимость ниже ликвидационной;

- показатель общей капитализации ниже балансовой стоимости компании.

Стоимость ценных бумаг можно рассматривать с нескольких позиций — номинальная, эмиссионная, учетная и курсовая. Чтобы сделать правильный выбор, потенциальный инвестор должен ориентировать на последний параметр. Курс постоянно меняется, поэтому для аналитических расчетов важна цена, установленная по результатам котировки ЦБ на вторичном фондовом рынке.

Операции с ценными бумагами

Операции с ценными бумагами

Советы, которые помогут немного разобраться в нюансах биржевой торговли:

- После закрытия реестра стоимость акций падает примерно на сумму выплаченных дивидендов, поэтому это оптимальный период для покупки ЦБ.

- Продавать активы стоит через несколько месяцев (максимум полгода) после закрытия реестра.

Совет! Для торговли разумнее выбирать обычные акции. Их ликвидность выше, чем у привилегированных.

Сколько можно заработать в месяц на акциях?

По статистике на 2016 год — одни из самых доходных акций — это акции:

- Сбербанка (обыкновенные и привилегированные)

- Лукойла

- Норильского Никеля

- Роснефти

- Татнефти

- Транснефти

- Ростелекома

- ВТБ.

Вложившись в 2006 году допустим в акции Газпрома, можно было заработать более 100% прибыли. Просто купив их. Если мы говорим о игре не фондовой бирже — то можно получить и 10 000 % прибыли — все зависит от Ваших умений. Учитывайте что свой процент от этого будет забирать брокер и 13% это налог на прибыль.

Вложившись в начале 2016 года в Акции Сбербанка — к октябрю Вы бы заработали более 50% от взноса. Неплохо правда? Допустим , мы купили их 20 января 2016 года, а продали 7 сентября 2016 года. Ясно видно, что 20 января 2016 года одна акция стоила 82 рубля. Покупали мы 1 000 – на 82 000 рублей. Подождав 8 месяцев мы успешно продаем их по 158 рублей за акцию. За эти неполные восемь месяцев прибыль с одной акции у нас составила 158-82=76 рублей. За 1000 акций – 76 000 рублей. По 10 000 рублей в месяц. Столько же получают дворники, библиотекари и медсестры в физиопроцедурном кабинете.

Как заработать на акциях в гта 5 (СЕКРЕТНЫЕ лайфхаки)

Стоит заметить, что без вложений Вы можете торговать только на ДЕМО счетах. Или можете поступить проще — писать отзывы на ФОРУМЕ MT5. И перечислять эти деньги себе на счет для игры на акциях (к слову — не такая уж и маленькая зарплата за отзывы — 30$ за одну штуку). Тоесть написав 100 отзывов у Вас будет 30$ на что при плече в 100 раз можно уже неплохо зарабатывать (хотя и достаточно рискованно)

В чем заключается принцип заработка и как это работает?

Достаточно просто. Но только в принципе. А принцип заключается в следующей логической цепочке. Акции определенных компаний, в определенное время имеют определенную стоимость. С течением времени компания набирает обороты, развивается, приобретает солидный и финансовый капитал. Соответственно, акции этой компании поднимаются в цене и стоят уже дороже. Или такой же процесс, но наоборот. Богатая компания теряет популярность, выбирает неправильную политику, наконец, ей просто не везет и ее акции падают в цене. На этих вечных процессах и построен заработок на акциях.

«Купить подешевле – продать подороже» — вот основной принцип заработка на акциях. Этим бизнесом занимаются брокеры и трейдеры. Но сейчас настолько много физических лиц, у которых хоть небольшой, но свой портфель акций имеется, что тема торговли акциями набирает нешуточные обороты.

Мы приведем только один пример практически безрисковой торговли акциями. И вам все станет ясно – и принцип, и размеры заработка.

Это пример основан на реальном годовом графике стоимости акций Сбера. А если набрать солидный портфель различных акций, то прибыль может быть очень и очень солидной. В мире множество личностей, которые сделали себе огромные состояния именно торгую акциями.

СМОТРИТЕ ТАК ЖЕ:

Сколько можно заработать на майнкрафте

Заработок на акциях «Сбербанка» и «Газпрома»

Акции указанных компаний относятся к «голубым фишкам» фондового рынка РФ. Они демонстрируют самый высокий уровень ликвидности, популярны у начинающих и опытных трейдеров. В долгосрочной перспективе акции приносят стабильную прибыль, также акционерам осуществляют выплату дивидендов.

Акции указанных компаний относятся к «голубым фишкам» фондового рынка РФ. Они демонстрируют самый высокий уровень ликвидности, популярны у начинающих и опытных трейдеров. В долгосрочной перспективе акции приносят стабильную прибыль, также акционерам осуществляют выплату дивидендов.

Одна акция «Газпрома» на данный момент стоит порядка 249 рублей, «Сбербанка» — 241 рубль. Минимальный порог у большинства брокеров составляет несколько тысяч рублей, поэтому купить определенное количество акций указанных эмитентов можно. Уже через год благодаря повысившейся стоимости их можно будет выгодно продать или оценить уровень доходности, купить еще.

Фондовый рынок

Не знаете, как заработать на акциях? Отправляйтесь на фондовый рынок. Эта платформа специально предназначена для того, чтобы совершать сделки с ценными бумагами. Но с чего начать? Прежде всего необходимо заключить договор с авторитетным брокером, который откроет для новичка демо-счет. Тем самым начинающий бизнесмен сможет приступить к обучению торговле на фондовом рынке. В процессе он ничем не рискует, поскольку будет работать с виртуальными деньгами. После того как вы приобретете необходимый опыт и знания, можно пробовать свои силы на реальном счете.

Конечно же, фондовый рынок подчиняется определенным законам. Даже матерым трейдерам порой трудно сориентироваться в них, не говоря уже о новичках, которые имеют весьма отдаленное представление о том, как заработать на акциях. Если вы не уверены в правильности принятого решения, то не стоит совершать сделку.

Сколько можно заработать на акциях и кому это подходит

Вопрос о том, реально ли заработать на акциях, не актуален ввиду того, что покупка/продажа ценных бумаг уже давно перестала быть чем-то необычным и неизведанным. Это такая же работа, как торговля любыми другими товарами/активами и такой же вид инвестирования, как банковский вклад, к примеру. Другой вопрос, что если в случае банковского депозита суммы прибыли известны заранее, то в случае с акциями речь может идти как о заработке, так и об убытках.

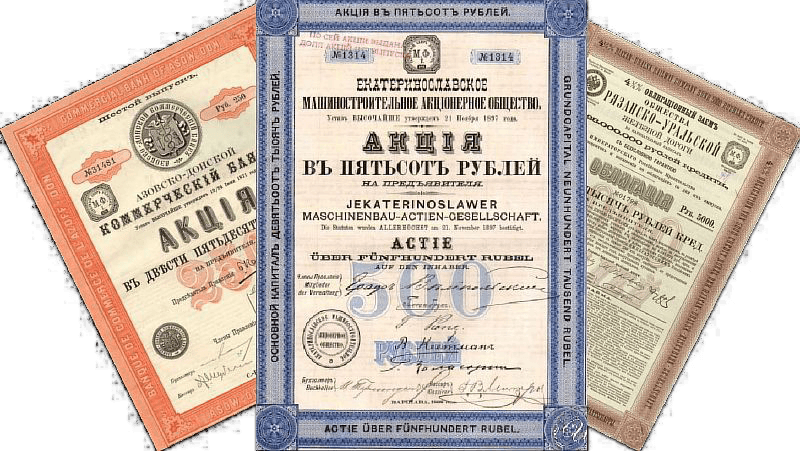

Акции – это вид долевых ценных бумаг, которые дают инвестору право на получение части прибыли компании (в соответствии с распределением акций между акционерами) или на имущество (в случае банкротства эмитента). Раньше акции распространялись в бумажном виде, сегодня покупка/продажа, учет ведутся в электронных реестрах.

Акции – это вид долевых ценных бумаг, которые дают инвестору право на получение части прибыли компании (в соответствии с распределением акций между акционерами) или на имущество (в случае банкротства эмитента). Раньше акции распространялись в бумажном виде, сегодня покупка/продажа, учет ведутся в электронных реестрах.

Ценные бумаги, как и любой другой актив или товар, обращающийся на рынке, могут расти или падать в цене. В долгосрочной перспективе акции надежных компаний, как правило, растут по мере развития предприятия. Для долгосрочных вкладов желательно выбирать акции известных и серьезных компаний, которые не так быстро растут и приносят не очень большую прибыль (из расчета в год, к примеру), но зато риски потерь предполагают минимальные.

Сходу сказать, о каких суммах идет речь, очень сложно. На бирже представлены акции сотен тысяч компаний с разными капиталами, особенностями развития, прибылью и т.д.

Чтобы понять хотя бы примерно, сколько зарабатывают на акциях, можно просмотреть уровень прибыльности компании за предыдущие месяцы и годы, увидеть суммы дивидендов. Но верхнего предела прибыли, как правило, нет.

Опытные мастера указывают прибыльность от 10% до 100% в год

Чтобы заработать на акциях, сначала важно определиться со стратегией работы с ними. Можно выступать инвестором и просто вложить средства в акции на 10-15 лет и получать все время дивиденды (а потом продать или оставить детям – акции «Газпрома» или «Сбербанка», к примеру) либо тщательно следить за ценами и покупать акции на бирже по снизившейся цене, чтобы в скором времени продать по повысившейся

Первый вариант требует лишь наличия средств, второй – знаний, обучения, способностей, навыков и опыта для поиска оптимальных вариантов и прогнозирования изменения цен, умения вовремя покупать и продавать.

Какой реальный доход можно получить на акциях:

Какой реальный доход можно получить на акциях:

- Дивиденды – приносят 10-18% в год в среднем.

- Рост стоимости – от 36% и до бесконечности (если компания резко начнет развиваться и ее акции вырастут в десятки раз).

- Трейдинг ценными бумагами – от 50-100% в зависимости от частоты заключения сделок, типа торговли, сегмента ценных бумаг, вложенных сумм и т.д.

При условии тщательного изучения рынка, хороших знаний специфики выбранной сферы, умения прогнозировать развитие предприятий и находить выгодные активы, ответ на вопрос о том, сколько можно заработать на акциях в месяц, будет зависеть исключительно от способностей и профессионализма инвестора/трейдера.

Что такое акции

Итак, друзья, акции — это ценные бумага, дающие право на управление компанией и получение части её прибыли.

15-20 лет назад все акции были бумажными. А сейчас — почти все электронные

15-20 лет назад все акции были бумажными. А сейчас — почти все электронные

Теперь, постараюсь объяснить подробности максимально понятно.

Бывает так, что какой-то компании нужны дополнительные деньги. Например, хотят купить новое оборудование и расширить производство. Так вот, для компании, акции — это один из вариантов получить дополнительные деньги.

Компания просто может выпустить акции и продать их. В итоге, компании получает деньги. Ну, а покупатели акций получают нечто большее. Владельцы акций (их ещё называют акционерами), получают возможность управлять компанией и получать часть от её прибыли. Однако, тут есть нюансы.

Контрольный пакет акций

Выпускать акции могут не все компании, а только акционерные общества. Причём, это не обязательно частные компании. Акции могут выпускать и государственные компании. Пример — всем известный Сбербанк. Ну, или, Объединённая Авиастроительная Корпорация (ОАО «ОАК»), которая выпускает гражданские и военные самолёты («Сухой», «МиГ», «Туполев» и другие).

Как же так? Неужели, можно купить акции стратегически важных предприятий? А вдруг кто-то их скупит и устроит диверсию в оборонной отрасли?

На самом деле — нет. Очень часто бывает так, что в свободной продаже находиться лишь небольшая часть акций. Или же, акции однажды уже были распределены и больше не продаются.

Контрольный пакет Сбербанка принадлежит Центральному Банку России (то есть государству)

Контрольный пакет Сбербанка принадлежит Центральному Банку России (то есть государству)

Взять ту же ОАК. Акции этой компании на 96% принадлежат государственным структурам. И, лишь на 4% частным лицам. А это значит, что при голосовании за какое-то корпоративное решение ни возникнет никаких проблем. Решение всегда будет принято как минимум 96% процентами владельцев компании. А это, как Вы понимаете, большинство.

Чаще всего, именно простого большинства достаточно для принятия решения в акционерной компании. То есть 50% акций плюс одна акция. Если кто-то является владельцем 50%+1 акции (или больше) — это означает, что у него контрольный пакет акций. То есть, у этого лица есть право распоряжаться компанией независимо от других акционеров.

Голосующие акции

Бывают разные виды акций. Наверняка Вы слышали про привилегированные или обычные акции? На самом деле, это целая отдельная тема, но давайте кратко объясню суть.

Привилегированные акции могут приносить повышенный доход, но имеют ограничения при управлении компанией. Нередко, владение привилегированными акциями вообще не даёт права голоса при принятии каких-то решений в компании. В то же время, даже при получении той или иной компанией убытка, иногда, владельцы привилегированных акций могут получить акционерный доход. Что, правда, ещё сильнее увеличит убыток компании.

Обычные акции — это обычные акции. Владельцы обычных акций имеют право участвовать в принятии корпоративных решений и получают доход от прибыли компаний.

То есть, обычные акции всегда являются голосующими, а привилегированные — не всегда.

Прибыль на инвестициях в акции

Существует множество исторических примеров того, как авторы блестящих бизнес-идей сталкивались с проблемой отсутствия начального капитала. Далеко не каждый инвестор способен разглядеть перспективу огромных прибылей в проекте, кажущимся, на первый взгляд, не совсем адекватным.

Так было с одноразовыми бумажными стаканчиками, наладить выпуск которых в 1907 году стало возможным лишь после длительных поисков человека, согласного инвестировать $200 тыс.

Разумеется, перед тем, как вкладывать деньги, каждый бизнесмен хочет убедиться в стопроцентной надёжности затеваемого проекта, однако на практике очень трудно заручиться гарантией. Уже приведенный пример с компанией Apple тому подтверждение. Люди, вложившие в неё тысячу, теперь имеют акций на $130 000. Кто-то назовёт это везением, а на деле они просто поверили в будущий успех и знали, во что инвестируют.

Заработок на падении акций

На акциях легко зарабатывать, когда они дорожают – для этого вообще ничего делать не нужно. К сожалению, на фондовом рынке такая пасторальная картина наблюдается не всегда. Бывает, что бумаги обесцениваются и кажется, что это может влечь только убытки. Это мнение не совсем справедливо. В некоторых случаях заработать или свести потери к минимуму можно и на падающих котировках, просто нужно уметь это делать. Для этого используется операция, называемая короткой продажей.

Сделка «шорт» подразумевает продажу одолженных акций. Смысл очень прост: если котировка падает, акции чуть позже можно купить ещё дешевле и вернуть владельцу, а разница будет составлять интерес оператора биржи.

Возникает закономерный вопрос о том, почему брокер, распоряжающийся акциями, сам не проводит коротких продаж, а позволяет это делать другим участникам рынка. На практике держатель ценных бумаг чаще всего не знает, что его активы «шортят», так быстро всё происходит. Брокерская фирма не возражает против коротких сделок ещё и потому что с любой операции она получает комиссию, а все риски возлагаются на продавца.

Короткие продажи сопряжены с определёнными рисками:

- Падение акций может внезапно прекратиться, и одолженные акции придётся возвращать, так на них ничего и не заработав. Комиссию оплатить всё равно придётся.

- При открытии короткой позиции возникают долговые, а фактически кредитные обязательства перед владельцем, что предполагает уплату процента за пользование активом.

- Продажа акций непосредственно перед закрытием реестра (отсечкой) приводит к начислению дивидендов предыдущему владельцу, а не действующему оператору.

Сколько можно заработать на акциях

Прибыль и выгодность вложений зависит от объема капитала, который был потрачен на покупку ценных бумаг, выбранной стратегии торговли и деятельности компании, чьи акции были приобретены.

Доходность составляет 10-15% в год – сумма незначительная, а повысить ее можно только планомерно увеличивая основной капитал.

Известны инвесторы-миллионеры, делающие огромные состояния на краткосрочных и долгосрочных вложениях и начинающие трейдеры с минимальным доходом на спекулятивной торговле. Диапазон получения прибыли достаточно широк и непредсказуем.

Сколько зарабатывают на инструментах биржевой торговли

Выгода от покупки ценных бумаг:

- Получение заработка двумя способами.

- Возможность стать совладельцем компании.

- Постоянный рост акций российских компаний.

- Самостоятельный контроль рискованных сделок и формирование портфеля с разными инструментами.

- Низкий процент рискованности вложений.

- Низкий порог входа в инвестирование – от 500-1000 долларов.

Заработок на покупке и продаже акций

Операции с ценными бумагами приносят больший доход, чем обычное хранение средств на банковском депозите. Источником прибыли может, кроме дивидендов, служить и курсовая (котировочная) разница. Иными словами, теоретически акции можно купить дешевле, а продать дороже. Впрочем, бывает и наоборот.

Можно ли заработать на торговле акциями? Безусловно. Большинство крупных состояний в западных странах именно так и созданы, достаточно вспомнить об Уоррене Баффете. Для этого требуется начальный капитал, глубокие знания биржевых механизмов и чутьё, называемое также иногда талантом.

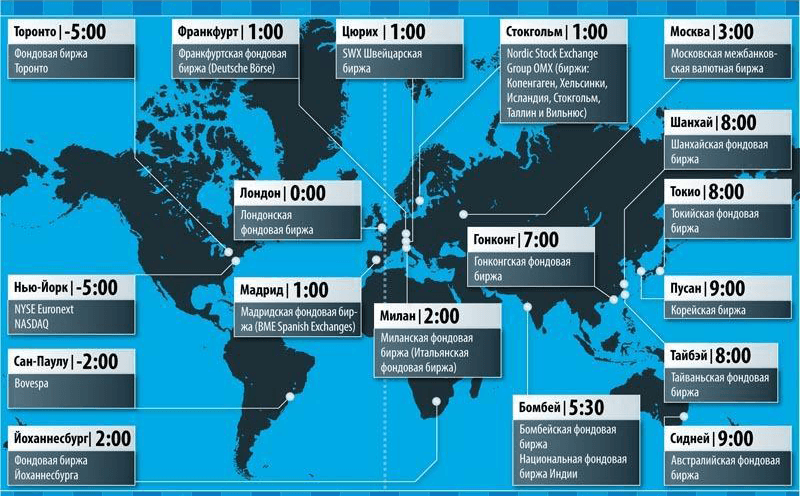

Где продаются акции

Когда компания выпускает акции, она может продавать их самостоятельно. Большинство акционерных компаний именно так и делают. Хотя, это не самое простое дело. Ведь нужно как-то рассказать людям о продаже акций и организовать сам процесс.

Если компания достаточно крупная, то она может разместить свои акции на фондовой бирже. Так, процесс продажи акций будет идти быстрее.

Крупнейшие биржи в мире (нажмите для увеличения)

Крупнейшие биржи в мире (нажмите для увеличения)

Для размещения своих акций на бирже, компании нужно получить одобрение биржи, то есть, пройти так называемую процедуру листинга. Говоря простыми словами, нужно заключить с биржей договор и доказать, что компания не мошенническая и финансово устойчивая.

Сейчас есть очень много разных бирж. Крупнейшие в мире биржи — это Нью-Йоркская фондовая биржа (NYSE) и NASDAQ. Крупнейшая в России — это Московская биржа. Как правило, если компании размещают свои акции на бирже, то выбирают биржу в своей стране.

Отмечу, что сама биржа не продаёт акции. Это лишь площадка для совершения сделок. Их продают различные посредники: дилеры и брокеры.

При этом, многие дилеры и брокеры работают одновременно с разными биржами из разных стран. То есть, продают акции самых разных компаний.

Конечно, посредники берут за свои услуги какую-то свою комиссию. Однако, речь идёт о совсем не больших суммах относительно стоимости акций. В конечном итоге, именно через дилеров и брокеров покупать акции оказывается удобнее всего.

Отмечу, что помимо процентов за сделку, брокер может брать фиксированную плату в месяц вне зависимости от совершения операций. К счастью сумма за это, как правило, не слишком высокая. 150-200 рублей. А некоторые — этой платы не устанавливают вообще.

Основные стратегии заработка на акциях

Также стоит понимать, что вариантов, как заработать на акциях, много. Некоторые подойдут для серьезных вложений, а другие станут отличным вариантом для тех, кто готов выделить всего пару долларов.

На дивидендах по акциям

Никто не будет покупать «кусочки» компаний, если от этого ничего не получит. Первый и самый прозрачный вариант, как зарабатывать на акциях — это ожидать дивидендов. Здесь все просто — прибыль распределяется равномерно между всеми акционерами.

Допустим, чистая прибыль компании за квартал 1 000 000$. У инвестора 1 ценная бумага из 1 000. Значит на его счет должно быть выплачено 1000$ (1 000 000$/1 000). Если в портфеле 5 акций, то 5 000$. Деньги начисляются автоматически на брокерский счет (минус комиссия).

К примеру, в 2019 году инвесторы Газпрома получали 42 рубля дохода с каждой акции

Доверительное управление

Также стоит рассмотреть вопрос: как покупать акции на бирже и зарабатывать на этом. Для этого нужно, во-первых, быть участником фондового рынка, то есть трейдером, во-вторых, отслеживать деятельность компаний, следить за котировками, другими словами, посвящать этому достаточное количество времени, в-третьих, найти брокера.

Обычно у тех, кто имеет постоянную работу и думает над инвестированием свободных средств в акции, времени недостаточно. Но есть отличный вариант — отдать свои деньги в доверительное управление. Цель компаний, оказывающих данную услугу — сделать все, чтобы клиент заработал и унести домой свою комиссию.

Сейчас доверительным управлением в основном занимаются управляющие компании, в штате которых несколько трейдеров. Клиенты отдают им деньги или имеющийся инвестиционный портфель, и те занимаются его развитием.

Благодаря консолидации активов всех своих клиентов, управляющие компании могут зарабатывать больше, чем каждый клиент в отдельности. Что выгодно для всех сторон

Трейдинг

Как уже можно было увидеть по графику акций Тесла, инвестор может заработать существенную разницу на покупке и продаже ценных бумаг. Люди, которые этим занимаются называются трейдерами.

Трейдер — это участник фондового рынка. Он может зарабатывать на акциях онлайн, покупая и продавая ценные бумаги через брокера.

Чтобы в данном случае получать доход, нужно знать рынок, понимать по каким принципам он работает, следить за котировками и уметь анализировать текущую ситуацию, только тогда (и то не всегда) можно предугадать, какая ценная бумага увеличится в цене, а какая подешевеет.

Большая часть работы трейдера — это анализ ситуации

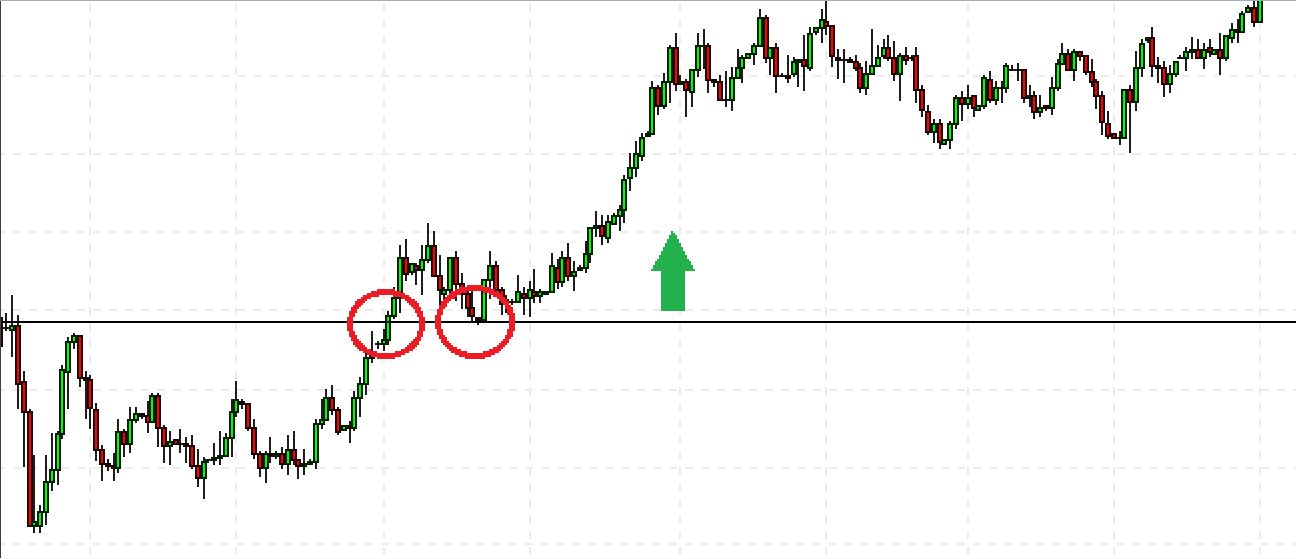

Покупка и продажа акций перед закрытием реестров

В трейдинге существует такое понятие, как дивидендный гэп. Суть в том, что, когда компания производит выплаты акционерам (закрывает реестр), ее акции резко падают в цене и только через некоторое время начинают расти до прежних значений.

Покупать ценные бумаги лучше, как раз после «гэпа», а продавать перед самым закрытием реестра. Тем самым зарабатывая на разнице.

Дивидендный гэп на графике

Инвестирование на долгий срок

Самый перспективный и в тоже время рискованный вариант заработка на акциях — это покупка активов стартапов. Если у компании есть идея и первые успехи в ее реализации, она выходит на IPO, где размещает свои активы. Они обычно крайне дешевые и продаются от 10 штук.

Смысл в том, чтобы распознать, насколько компания перспективна, купить ее бумаги и отложить их в самый дальний угол. Возможно через несколько лет она станет вторым Apple и то, что обошлось в копейки, в результате будет стоит миллионы.