Альфа-банк cashback

Содержание:

- Сравнение карт

- Как начисляется кэшбэк?

- Зачисление по кэшбэку возможно несколькими способами:

- На что еще обратить внимание?

- Карта М.Видео бонус

- «Альфа Банк» — Снятие Наличных с Дебетовой Карты в Банкоматах Без Комиссии

- Преимущества и недостатки дебетовой карты CashBack от Альфа-Банка

- Как оформить кэшбэк-карту в банке

- Как и на что можно потратить кэшбэк средства

- «Альфа-Банк» — Вход в Личный Кабинет по Номеру Телефона Онлайн

- Дебетовая Карта от «Альфа-Банка» — В Чем Подвох и Какие Подводные Камни?

- Условия по банковским картам с кэшбэком

- Положительные и отрицательные стороны банковской карты

- Вывод

Сравнение карт

В сравнение возьмём самые распространенные карты Альфа-Банка, рассчитанные на широкую аудиторию клиентов:

| #cplspan# | |||

| #cplspan# | |||

Как начисляется кэшбэк?

Держатели карта с кэшбэком Альфа-Банк получают возврат средств деньгами сразу на счет. Его размер зависит от общего оборота в месяц. Один расчётный период равен одному календарному месяцу. Процедура начисления кэшбэка выглядит следующим образом:

- В течение всего месяца с безналичных покупок копятся бонусы;

- По завершению расчётного периода происходит подсчёт общей суммы платежей;

- В зависимости от оборота, бонусные баллы переводятся в рубли и поступают на счёт или сгорают.

Чтобы легче разобрать информацию, рассмотрим на примере таблицу:

За что начисляют кэшбэк?

Альфа-Банк компенсирует часть покупок с каждой «Расходной операции». Термин «Расходная операция» определён правилами программы лояльности. Он обозначает оплату всех типов товаров и услуг, приведённых регламентом.

Правила программы лояльности. pdf

За что кэшбэк не начисляется?

Кэшбэк не начисляется, если:

- Оплачивать казино, игровые ставки и азартные игры, покупать лотерейные билеты (МСС: 7995, 5999);

- Совершать брокерские операции по покупке или продаже акций, облигаций, золота в паевых инвестиционных фондах, например Тинькофф Инвестиции, Альфа-Капитал и прочее (МСС: 6211, 7273);

- Производить выдачу наличных (МСС: 6011, 7299);

- Платить за услуги связи или телекоммуникационное оборудование (МСС: 4812, 4814,4816);

- Производить оплату стоянки грузового транспортного средства (МСС: 7511);

- Переводить средства на другие банковские счета, карты или электронные кошельки;

- Пользоваться действиями, квалифицируемыми банком как мошенничество.

Когда начисляется кэшбэк?

Альфа-Банк устанавливает этот период не позже последнего числа месяца, идущего за отчетным. Подсчёт бонусов, в свою очередь, происходит до 15 числа.

Зачисление по кэшбэку возможно несколькими способами:

- «Мой сейф» – деньги приходят на отдельный счёт и хранятся на нём до тех пор, пока индивид ими не воспользуется. Здесь нет никаких комиссий, а вести работу с ним можно в режиме онлайн или связавшись лично с оператором. (1,8% можно вернуть от 5 млн. рублей).

- Накопительный счёт «Блиц-Доход» – здесь тоже свои привилегии и самый большой процент, который можно выручить благодаря такому счёту – это 3,8%. При желании быстрого получения кэшбэка, можно воспользоваться сервисами, идущими как дополнительные.

- «Накопилка» – самый популярный вид накопления. Ведь здесь идёт зачисление на любую сумму и 7% ставка за год. А также, им очень удобно пользоваться, ведь все операции проводятся автоматически.

Важно! В первый месяц пользования карточки, наименьший остаток денежных средств считается с последнего дня расчётного периода. Поэтому сотрудники банка советуют пополнять счёт сразу же после получения карточки

На что еще обратить внимание?

Неправильный подсчет возможного возврата часто становится причиной недовольных отзывов о картах Альфа-Банка с кэшбэком. Некоторые жалуются на задержки выплат или на то, что сумма оказалась меньше ожидаемой

По факту, никакого обмана нет – причиной разочарований часто оказывается невнимательность – ведь процент возвращается не со всей потраченной суммы, а только за бензин и рестораны, к тому же и перечисления накопленного процента на следующий же день банк не обещает.

Обратите внимание, что деньги могут поступить на счет с отсрочкой, по правилам допустимо их перечисление до последнего дня следующего месяца.

Не путайте карту кэшбэк с другими продуктами. Программы, где оплата происходит не рублями, а милями и баллами, также широко представлены в Альфа-Банке

Это специальные карты, где помимо накопления бонусов есть и довольно ощутимые скидки для владельцев.

Карта М.Видео бонус

Совместный карточный продукт выпускает «Альфа-Банк» и совместно с сетью «М.Видео», одним из крупнейших участников российского рынка бытовой электроники. Данный вид карт также представлен в трех вариантах (дебетовые, кредитные и бонусные). Первые два вида получаются в банке, а последняя в магазинах сети.

Для дебетового «пластика» годовая оплата за пользование составляет 250 рублей. Кредитка обойдется в 600 рублей, но позволит пользоваться заемными средствами на сумму до 150 тысяч с возможностью беспроцентного использования в течение двух месяцев (60 суток). Подача заявки возможна через интернет или при личном посещении отделений.

Бонусные карты получают покупатели в магазинах. Они предназначены исключительно для накопления бонусных баллов с их последующей конвертацией для оплаты совершаемых покупок.

Начисление бонусов производится из расчета 30 израсходованных рублей = 1 бонус. Величина бонусов, получаемых в праздники, возрастает вдвое. При совершении покупок в магазинах партнеров начисление 1 балла происходит за каждые 90 потраченных рублей. Кроме того, после получения карте на ней в течение месяца имеется 1 тысяча бонусных баллов.

Бонусы расходуются только кратными 500 баллам (рублям) суммам. Причем после совершения покупки все остающиеся на счету баллы автоматически уничтожаются. Соответственно смысл тратить накопленные баллы есть только в ситуациях, когда их можно израсходовать практически полностью, не теряя остатки.

«Альфа Банк» — Снятие Наличных с Дебетовой Карты в Банкоматах Без Комиссии

Лучший способ использования дебетовой карточки – пользоваться ею во время проведения расчетов. Так можно сэкономить денежные средства за счет кэшбэка. Однако, при желании, держатель волен обналичить деньги, хранящиеся на пластике.

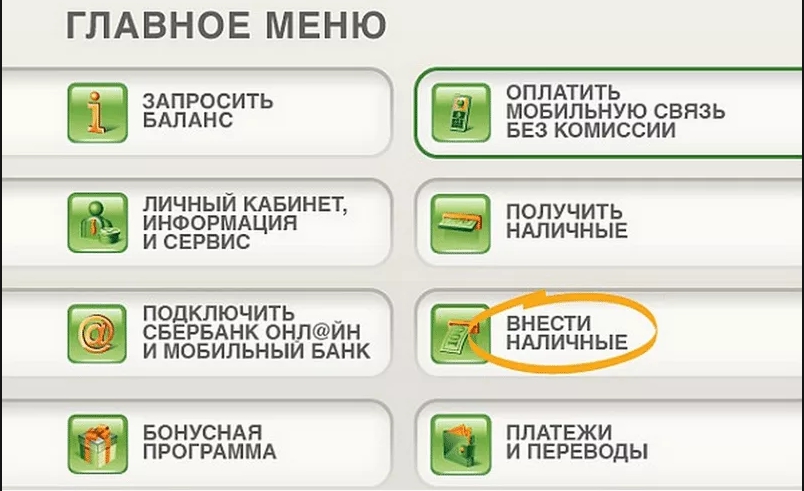

Сделать это можно следующим образом:

- В кассе одного из отделений «Альфа-Банка». Многие филиалы финансового учреждения оборудованы кассами. Достаточно найти ближайший офис (как сделать это, будет сказано ниже), после чего посетить его и обратится к кассиру. Последнему нужно будет назвать сумму для снятия, а также ввести пин-код от карты.

- Через банкомат «Альфа-Банка». Наиболее популярный способ. Достаточно найти ближайший АТМ, воспользоваться карточкой и указать сумму обналичивания. В большинстве городов страны можно найти сразу несколько подобных устройств, поэтому проблем с поиском возникнуть не должно. Также можно использовать банкоматы других финансовых учреждений, однако в таких случаях может быть взыскана дополнительная комиссия.

- Перечислив деньги на другую карту. Не совсем стандартный метод. Подойдет гражданам, которые не имеют доступа к банкоматам и отделениям «Альфа-Банка», но обладают дебетовыми пластиками других финансовых учреждений. Достаточно перечислить средства с одной карточки на другую, после чего обналичить их любым доступным способом.

«Альфа-банк» не взыскивает со своих клиентов средства за проведение подобной процедуры. Между тем, для получения максимальной выгоды от пластиковых карт учреждения, настоятельно рекомендуется по минимуму обналичивать деньги. Гораздо выгоднее тратить их безналичным расчетом при помощи карточки.

«Альфа-банк» не взыскивает со своих клиентов средства за проведение подобной процедуры. Между тем, для получения максимальной выгоды от пластиковых карт учреждения, настоятельно рекомендуется по минимуму обналичивать деньги. Гораздо выгоднее тратить их безналичным расчетом при помощи карточки.

https://youtube.com/watch?v=5rNLk8tNJAA

Преимущества и недостатки дебетовой карты CashBack от Альфа-Банка

Рассмотрим подробнее плюсы и минусы дебетовой карты CashBack от Альфа-Банка и выясним, как же получить максимальные бонусы при её использовании. Начнем с преимуществ.

-

Бесплатный выпуск и обслуживание Альфа-Банк осуществляет бесплатный выпуск основной и дополнительной карты с возможностью доставки на дом в некоторых регионах. Чтобы получить бесплатное обслуживание карты, необходимо выполнить одно из предложенных условий. Сумма покупок по карте в месяц должна быть больше 10 000 рублей или же остаток на счете от 30 000 рублей.

В противном случае плата за обслуживание составит 100 рублей в месяц. Отметим, что необходимый остаток вы можете поддерживать на депозитном или накопительном счете, а также в других сервисах банка – Альфа-Директ, Альфа-Капитал или АльфаСтрахование-Жизнь.

-

Высокий кэшбэк Альфа предоставляет базовый кэшбэк в 1% на все покупки по карте. Дополнительно к нему до 10% за покупки на автозаправках, 5% за покупки в кафе и ресторанах, в том числе ресторанах быстрого питания.

Отметим, что максимальный кэшбэк возможен при тратах по карте от 70 000 рублей в месяц. Чтобы начать получать кэшбэк в минимальном его размере, ваши ежемесячные покупки должны быть больше 10 000 рублей. В таком случае вы получите: 0.5% на всё, 2.5% в кафе и ресторанах и 5% на АЗС.

Максимальная сумма возврата в месяц составляет 15 000 рублей, при этом не более 5 000 рублей на категорию.

Кэшбэк начисляется в Альфа-Баллах, которые вы можете потратить на возмещение стоимости совершенных покупок по курсу 1 балл = 1 рубль.

- Удобное бесплатное пополнение Вы можете бесплатно пополнять дебетовую карту CashBack с карт других банков. Для этого можно воспользоваться собственными сервисами Альфы: сайтом, интернет-банком и мобильным приложением.

- Перевод на другие карты без комиссии Альфа-Банк позволяет бесплатно переводить средства на карты посторонних банков. Разовый лимит на такие операции составляет 100 000 рублей, дневной – 150 000 рублей, максимальная сумма в месяц – 1.5 млн рублей.

- Снятие наличных без комиссии в любых банкоматах Вы сможете снимать наличные с дебетовой карты CashBack бесплатно в банкоматах банков-партнеров, куда входят, к примеру, Бинбанк, Промсвязбанк и Газпромбанк. В других банкоматах снятие без комиссии возможно при выполнении озвученных ранее условий. Траты в месяц должны быть от 10 000 рублей или остаток на счете от 30 000 рублей.

- Процент на остаток накопительного счета Все владельцы дебетовых карт Альфа-Банка могут открыть накопительный счет. Банк гарантирует ежемесячное начисление до 7% годовых на минимальный остаток, а также снятие и пополнение счета без потери бонусов.

- Удобное мобильное приложение Альфа-Банк предоставляет своим клиентом один из лучших мобильных банков на рынке. Вы сможете в несколько кликов оплачивать интернет, ЖКХ и другие услуги, совершать переводы и менять валюту.

- Поддержка бесконтактных платежей Дебетовая карта Cashback от Альфа-Банка имеет платежную систему MasterCard с технологией бесконтактных платежей PayPass и поддерживает Apple Pay, Samsung Pay и Android Pay. Вы сможете оплачивать покупки одним касанием.

-

Ограничения при предоставлении услуг Ежемесячное бесплатное обслуживание возможно, если минимальная сумма трат в месяц составит 10 000 рублей или минимальный остаток на счете 30 000 рублей. Такое же ограничения для снятия наличных без комиссии в банкоматах, не входящих в список банков-партнеров.

Чтобы начать получать кэшбэк за покупки, вы также должны потратить в месяц указанную выше сумму в любых торговых точках.

Любое из указанных условий несложно выполнять при регулярном совершении покупок именно при помощи карты CashBack или же при открытии накопительного счета.

- Отсутствие выбора категорий кэшбэка В отличие от предложений других банков, карта не имеет выбора категорий для повышенного кэшбэка. Но для автолюбителей и тех, кто посещает рестораны и кафе несколько раз в неделю, карта станет отличным способом экономии средств.

- Платное смс-информирование Услуга СМС-оповещения обо всех операциях по карте платная и составляет 59 рублей в месяц. В любой момент, вы можете отключить данную услугу и отслеживать покупки в бесплатном мобильном приложении или интернет-банке.

- Изменение условий в одностороннем порядке Как любая финансовая организация, Альфа-Банк оставляет за собой право изменять тарифы и поменять программу начисления кэшбэка и бонусов.

В конце кратко отмечу другие дебетовые карты Альфа-Банка:

Как оформить кэшбэк-карту в банке

Оформить Кэшбэк в Альфа-банке достаточно просто. Необходимо оставить заявку на сайте компании, дождаться подтверждения и получить карточку в любом отделении банка. Для оформления кредитки обязательное условие — регулярный доход. Карточка Кэшбэк выгодна для тех, кто часто ездит за границу и не хочет иметь при себе много наличных средств. Повышенный кэшбэк предусмотрен за оплату на АЗС (выгодная автокарта) и в барах, кафе, ресторанах.

Требования к заемщику

Требования к клиентам, которые планируют оформить карточку Кэшбэк, стандартные. Российское гражданство, возраст старше 18 лет, постоянная прописка, наличие активного телефонного номера. Кредитные карты выдаются заемщикам, которые имеют регулярный доход

Это условие очень важно, поскольку банк заинтересован, чтобы клиент выплатил потраченные кредитные средства

Бонусный возврат денег возможен лишь в том случае, если достигнут минимальный расходный лимит. Поэтому выгодно расплачиваться безналичным способом на АЗС за каждый топливный чек. За год можно накопить крупную сумму, которая станет приятным бонусом на разные расходы. Стоит учитывать, что сервис кэшбэка должен быть подключенным, иначе банк может не выплатить бонусные рубли.

Необходимые документы

Список документов для получения карточки с кэшбэком минимальный. Дебетовая карта выдается при наличии паспорта, кредитная — с паспортом и вторым удостоверением, подтверждающим личность заемщика. Чем больше документов сможет предоставить клиент при оформлении кредитки, тем больше будет кредитный лимит и меньше процентная ставка. Поэтому не помешает справка о доходах, наличие загранпаспорта или техпаспорта на авто.

Если условия бывшего счета не предусматривали бонусного кэшбэка, есть смысл поменять его и оформить выгодное предложение от Альфа-банка. Узнайте все подробности и поторопитесь, ведь накапливать бонусы можно сразу после активации карточки.

Пошаговая инструкция оформления

Заявку на оформление можно подать онлайн или в отделении Альфа-банка. Стандартная форма предусматривает указание таких данных: личной информации, контактов, номера и серии паспорта, места работы, стажа, желаемого лимита (для кредитки). Также необходимо указать представительство Альфа-банка, где клиент планирует получать карточку.

Далее на указанный номер мобильного телефона банк отправляет смс-сообщение о решении. Обычно это занимает от нескольких часов до двух рабочих дней. В случае одобрения через несколько дней приходит второе уведомление о готовности карточки. Выдается она на руки в отделении при предъявлении документов.

Сразу после активации карты можно рассчитываться ею в любых местах, где есть терминал. Подключать кэшбэк дополнительно не нужно, баллы насчитываются автоматически сразу после получения информации об успешно проведенных транзакциях. Бонусный кэшбэк на карту накапливается в течение месяца, далее идет подсчет расходов и перевод бонусов в рубли.

Если же сумма расходов ниже заявленной банком, бонусы сгорают. Ведь банк заинтересован в активном использовании своих продуктов и лишь в этом случае обеспечивает возврат средств на карту Альфа Кэшбэк.

Как и на что можно потратить кэшбэк средства

Узнав, как начисляется кэшбэк, необходимо выяснить, куда можно потратить полученные средства. Получить кэшбэк на карту Mastercard World имеют возможность все участники программы Cashback Альфабанк. Бонусные рубли, зачисленные на счет, могут быть потрачены на любые покупки и услуги. Банк не отслеживает целевое назначение этих средств и предоставляет клиентам полную свободу действий. Возможно как снятие средств в банкомате, так и безналичный расчет картой.

Важно следить, какой пакет услуг подключен к карточке (оптимум, комфорт, максимум) и какая максимальная сумма возврата денег. Физический клиент вправе заработать до 60 тысяч рублей в год по тарифу Максимум. Есть ли в этом тарифе беспроцентная рассрочка и как получить ее, стоит уточнять у представителей банка

«Альфа-Банк» — Вход в Личный Кабинет по Номеру Телефона Онлайн

Еще одно важное преимущество «Альфа-Банка» – все клиенты учреждения имеют доступ к дистанционному сервису управления счетом. Речь идет о системе под названием «Личный кабинет»

Платить за доступ к системе не придется. Однако для ее использования необходимо пройти процедуру регистрации. Для этого обязательно обладать пластиковой картой финансового учреждения или счетом в нем. Действовать необходимо следующим образом:

- Перейти на форму входа в .

- Выбрать пункт «Получить логин» в нижней части формы.

- Ввести номер карты, срок ее действия и контактный телефон пользователя.

- Нажать на кнопку «Далее».

После подтверждения номера телефона пользователю будут отправлены данные для осуществления входа в систему. Для этого необходимо:

- Снова перейти на .

- Ввести логин и пароль.

- Нажать на кнопку «Войти».

Сразу после этого пользователь будет перенаправлен в интерфейс «Личного кабинета». В случае потери доступа, необходимо нажать на кнопку «Восстановить логин и пароль» под формой входа, после чего заполнить такую же форму, как во время регистрации в сервисе.

В случае ввода правильных данных клиент получит новые данные для входа в систему.

Это удобный инструмент, при помощи которого можно не только контролировать собственные финансы, но также и:

- Перечислять денежные средства на другие пластиковые карты.

- Погашать задолженность по кредитам.

- Уплачивать штрафы, пошлины и делать другие платежи, связанные с государственными органами.

- Заказывать новые продукты.

- Смотреть выписку по расходам.

- Получать сведения об уровне дохода и кэшбэке.

- Знакомиться с последними новостями банка.

- Получить индивидуальные предложения от финансового учреждения.

Дебетовая Карта от «Альфа-Банка» — В Чем Подвох и Какие Подводные Камни?

Как и всем продуктам «Альфа-Банка», дебетовым картам финансового учреждения присущи как свои плюсы, так и минусы

Также следует обратить внимание на определенные «подводные камни», которые не всегда очевидны даже после первого ознакомления с договором по обслуживанию пластиковых карт

«Плюсы»

Нельзя отрицать факт наличия значительного количества преимуществ, которыми могут воспользоваться держатели дебетовых карточек «Альфа-Банка». Это касается как непосредственно пластиковых носителей, так и работы финансового учреждения.

Среди наиболее существенных плюсов карточки можно выделить следующие:

Среди наиболее существенных плюсов карточки можно выделить следующие:

- Большая вариативность пластиковых карт. Банк предоставляет своим клиентам карточки для получения дохода, повышенного кэшбэка, бонусов в играх и сетях магазинов. Благодаря этому каждый клиент имеет возможность подобрать наиболее подходящий продукт.

- Продукты для разных категорий населения. В «Альфа-Банке» идеальное предложение для себя найдет как успешный бизнесмен, так и не слишком обеспеченный студент, профессиональный путь которого только начинается.

- Возможность получения пассивного дохода. В случае выполнения ряда требований, он может достигать 7% от хранимых средств. При этом все, что нужно делать держателю, хранить на карточке и депозитах определенную сумму средств, либо же активно тратить их.

- Разные варианты кэшбэка. Предусмотрена возможность возврата части потраченных средств в виде денежных знаков, а также в качестве баллов для сетей магазинов и внутриигровой валюты.

- Возможность бесплатного использования пластикового носителя при выполнении ряда условий. Для каждой карточки условия свои, однако они предусмотрены по всем продуктам. Кроме того, есть карты с довольно низкой стоимостью обслуживания (к примеру, молодежная карточка).

- Бесплатный доступ к сервисам дистанционного управления счетом. Клиент может воспользоваться как интернет-банкингом, так и приложением для смартфонов.

Еще одно существенное преимущество – возможность оформления карты в дистанционном режиме с доставкой на дом.

При этом клиенту достаточно иметь телефон, электронную почту, устройство с доступом к интернету и личный паспорт.

«Минусы»

Между тем, несмотря на все преимущества, карты банка обладают и существенными недостатками. Не все из них очевидны, в то же время другие – не столь досадны, как может показаться с первого раза.

Наиболее существенные минусы выглядят следующим образом:

Наиболее существенные минусы выглядят следующим образом:

- Условия предоставления повышенного кэшбэка довольно жесткие. Во-первых, для экономии придется сначала потратить определенную сумму. В некоторых случаях речь идет о довольно больших тратах в десятки тысяч рублей.

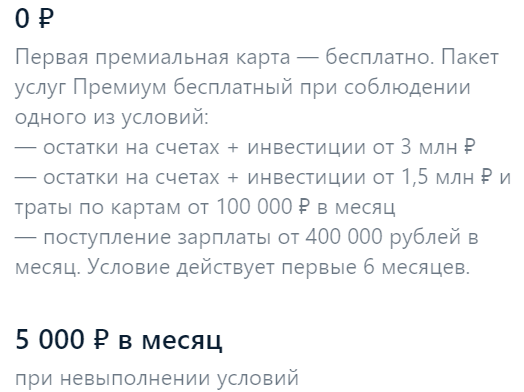

- Сложности с получением дохода. 7% на остаток по счету – максимальная ставка. Однако добиться ее довольно сложно, в особенности, если клиент финансового учреждения не может похвалиться высоким уровнем заработной платы. По карте «Альфа-Карта Premium», к примеру, для получения такого процента придется ежемесячно тратить по карте не менее 100 000 рублей.

- В некоторых случаях – очень высокая стоимость обслуживания. Та же «Альфа-Карта Premium» обойдется в 5 000 рублей. Причем речь идет о стоимости месячного обслуживания. В течение года придется заплатить 110 000 рублей. Чтобы не платить, нужно либо иметь очень высокую заработную плату, либо депозит в банке.

- Далеко не во всех городах допускается доставка карты на дом. Это касается даже пригородов Москвы. Как следствие, вместо обещанной доставки пользователям приходится тратить время на посещение отделений финансового учреждения. Проблема смягчается большим количеством офисов банка во многих городах государства.

Приведенные минусы не являются столь уж критичными. Продукты премиального класса, к примеру, рассчитаны именно на граждан, которые могут позволить себе тратить значительные суммы каждый месяц.

Поэтому условия банка в данном случае, как и стоимость, поддаются весьма четкой логике.

Условия по банковским картам с кэшбэком

Кэшбэк в Альфа-Банке начисляется не по всем картам. Есть специальная серия, которая называется Cash Back. В этой серии можно оформить себе дебетовую карту или кредитную карту. У них очень схожие условия, о которых мы поговорим далее.

Основные тезисы, характерные для карт Cash Back:

- Альфа-Банк возвращает 10% на купленное на любой АЗС топливо.

- 5% от стоимости чека во всех кафе, барах и ресторанах.

- 1% за все остальные покупки.

- Деньги будут возвращены лишь в том случае, если сумма расходов, установленная банком, достигнута в течение месяца.

Дебетовая карта

Условия для дебетовой карты несколько отличаются в зависимости от подключенного пакета услуг:

- Оптимум – банк готов ежемесячно возвращать 2000 рублей с покупок, годовая сумма – до 24 000 рублей, а бонусом станет беспроцентное обслуживание в банкоматах и при переводе с карты на карту в банка-партнерах.

- Комфорт – 3000 рублей можно получить обратно на счет ежемесячно и до 36 000 рублей ежегодно, а к беспроцентному обслуживанию в банках партнерах добавляется и возможность не платить комиссию при оплате штрафов ГИБДД и коммунальных квитанций.

- Максимум+ – максимальная сумма возврата составит 5000 рублей в месяц и до 60 000 рублей в год. Этот пакет подходит путешественникам – дополнительные бонусы ждут их в аэропортах и железнодорожных вокзалах, а также при заказе трансфера. Главное преимущество – возможность обналичивания денег в банкоматах других стран без взимания комиссии.

Есть и дополнительные бонусы – до 6% начисляется на остаток по счету, а для любителей путешествовать доступна дополнительная скидка до 15% у партнеров Альфа-Банка по всему земному шару. Не забывайте, что общая ежемесячная сумма всех покупок должна быть не меньше 20 000 — 30 000 рублей в зависимости от пакета. Чем больше из этих денег будет потрачено на автозаправках и в барах, тем выше окажется ваша прибыль.

При наличии счета, дебетовую карту кэшбэк можно заказать онлайн через личный кабинет или в любом отделении Альфа-Банка.

Кредитная карта

Карта предлагает длительный период беспроцентного кредитования – до 60 дней, процентная ставка стартует от 25,99% годовых, выпускается бесплатно. Накопительная программа действует так же — на АЗС и в ресторанах, и составляет 10 и 5 процентов соответственно. Ежемесячная общая сумма покупок должна быть не менее 20 000 рублей.

Как посчитать свой кэшбэк по кредитной карте? Пример расчета

7 500 бензин (10%) + 7 500 рестораны (5%) + 5 000 любые траты = 1125 рублей возврата

Период расчета составляет один месяц. За этот срок картой необходимо расплатиться на сумму не менее 20 000 рублей, из них 7 500 рублей будет потрачено на топливо и столько же на еду в заведениях общепит. Оставшиеся 5 000 рублей – на любые другие траты. В этом случае ваш кэшбэк составит 1125 рублей. (Не обязательно питаться или заправляться именно на эту сумму – цифры для примеры взяты произвольно.)

Обязательные условия для получения кэшбэка

Есть важное условие – ежемесячно сумма покупок с использованием карты должна составлять не менее установленной банковскими правилами. Эта сумма зависит от типа карты и составляет в районе 20 000 — 30 000 рублей

Если в определенный месяц ваши траты составили меньшую сумму, то в этом месяце кэшбэк вам начислен не будет. Кстати, эти обязательные 20 — 30 тыс. рублей могут частично или даже полностью состоять из трат на покупки с начислением кэшбэка, так что если вы имеете регулярные траты по той или иной категории кэшбэка, то такая карта может быть очень выгодной.

Также для возврата денег есть верхняя ограничительная планка. Фактически, ваш кэшбэк в Альфа-Банке может составить примерно от 20 до 60 тысяч рублей ежегодно, или около 2-5 тысяч рублей ежемесячно, в зависимости от выбранного пакета и программы. Если вы набрали в том или ином месяце кэшбэка на большую сумму, то выплачена вам будет только максимальная сумма.

Также нужно помнить, что годовое обслуживание у карт платное и составляет 1200 рублей в год. Владельцам зарплатных карт платить за получаемую выгоду не придется, достаточно лишь обратиться к работодателю для дополнительного выпуска такой карты.

Положительные и отрицательные стороны банковской карты

Плюсы карт:

- Льготный период составляет примерно сто дней. То есть заемщикам не придется платить за использования долговых ресурсов до определенного времени.

- На получение средств распространяется такой же льготный период. Благодаря чему карту можно считать одним из лучших вариантов, чем пользование микрозаймами и кредитованиями.

- Снятие средств в виде наличных составляет до 50 тыс. рублей. Эту сумму можно снимать без комиссионных выплат.

- Ежемесячно следует выплачивать примерно 3 процента от общей заемной суммы.

- Льготный период разрешает восстановить и пользоваться картой повторно именно тогда, когда вы погашаете всю предыдущую сумму.

- Снимать деньги наличными можно без комиссионных начислений в банкоматах от Альфа-Банка или в аппаратах его партнеров.

- В любое время в зависимости от платежей, банк предоставит возможность получать дополнительную сумму, включенную к этой.

Минусы данной услуги:

- платное уведомление в размере 59 руб. за один месяц;

- за покупки кэшбэк по карте альфа банка «100 дней без процентов» не предусмотрен;

- начисляется комиссия за снятие наличными в объеме более 50 тыс. руб.;

- если заемщик не успел погасить всю задолженность в течение ста дней, то ставки будут начислены и за все льготное время;

- начисляются штрафы за любую просрочку платежки.

Вывод

«Доходная карточка» «Альфа-Банка» с 2% кэшбэком за все покупки выглядит весьма достойно. Условия бесплатности пакета услуг довольно мягкие, всё-таки совершить за месяц 15 покупок без ограничения по минимальной сумме – это простая задача.

На данный момент пакет услуг «Доходная карта!» является самым недорогим способом для получения комфортного доступа к валютообменным операциям с помощью «Альфа Клика», «Альфа Форекса» и «Альфа Директа».

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

В связи с блокировкой Телеграма создано зеркало канала в ТамТам (мессенджер от Mail.ru Group со сходным функционалом): tt.me/hranidengi.

Подписаться в ТелеграмПодписаться в ТамТам

Подписывайтесь, чтобы быть в курсе всех изменений:)

comments powered by HyperComments