Как не ошибиться в проставлении кодов дохода по указанию цб

Содержание:

- Различные коды и их особенности

- Пополнение счёта

- В платежном поручении неверно указано назначение платежа: как исправить

- Обязательный или нет реквизит КПП в платежном поручении?

- В чем отличия платежного поручения и платежного требования?

- Где находится поле «Код выплат» в платежном поручении?

- Где указать статус плательщика ИП в платежном поручении в 2021 году?

- Форма платежного поручения обязательна или мы можем разработать свой бланк?

- Что нужно указать в поле 22 (КОД УИН) в платежном поручении в 2021 году?

- Что делать, если очередность платежей в платежном поручении указана неверно?

- заполнения платежного поручения на 2021 год в удобном формате

- Поле «Назначение платежа»

- Как заполнять поле 107 в платёжках при уплате страховых взносов?

- Порядок использования КВВО

- Назначение

- Заполняем поле 22 в платежном поручении (нюансы)

- Основные значения кода

- Куда поместить код

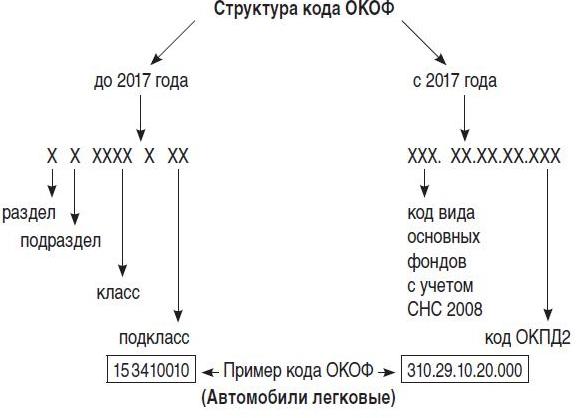

Различные коды и их особенности

В документе находит отображение еще ряд параметров:

- Код налогов в платежном поручении. Этот параметр, как правило — цифра 107. Она свидетельствует о перечислении налоговых платежей за определенное время. В поле прописывается десять символов, восемь из которых показывают срок, а два — разделитель (отмечается точкой). При наличии описки в этом поле платеж дойдет до адресата. При этом стоит учесть, что код налогов в платежном поручении при направлении средств в ПФ будет равен «нулю».

Кроме того, применяется еще два типа кодов. Первый — 106. Указывается:

- При совершении платежей, которые связаны с внешней деятельностью.

- При выплате налоговых платежей.

Код 110 прописывается:

- Перечисление налогов.

- Совершение процентных выплат.

- Погашение пени.

- Покрытие долгов по санкционным взносам.

- Код дохода. Этот показатель формируется из 4-х цифр. В качестве примера можно привести ряд типов:

- «1211» — страховой взнос.

- «1011» — проценты.

- «1010» — отображение дивиденда.

- «1510» — прибыль за сделку или оказанную услугу.

- Код по валютным сделкам — формируется из пяти символов. Здесь кроется суть финансовой транзакции. Этому коду в платежном поручении выделена целая строка. Вариантов обозначений множество. Как пример, «11100» — транзакция по оплате товара нерезиденту за ввоз в РФ.

Каждый тип транзакции имеет персональный код, который должен быть прописан правильно. В противном случае имеется риск, что платеж не дойдет до адресата.

Пополнение счёта

При обращении за переносом или возвратом ошибочно совершённого платежа необходимо предоставление платёжного документа. Перед обращением убедитесь, пожалуйста, что платёжный документ содержит все обязательные реквизиты, в противном случае перенос или возврат платежа будет невозможен. Если какой-либо из обязательных реквизитов отсутствует — обратитесь за исправлением в организацию, принявшую платёж.

Обязательные реквизиты квитанции

- наименование организации, принявшей платёж

- номер платёжного документа

- дата, время совершения платежа

- получатель платежа — СООО «Мобильные ТелеСистемы»

- номер телефона или номер лицевого счёта

- ФИО (наименование) плательщика

- сумма платежа

- печать и подпись кассира

Обязательные реквизиты чека кассового аппарата

- наименование организации, принявшей платёж

- номер платёжного документа

- дата, время совершения платежа

- получатель платежа — СООО «Мобильные ТелеСистемы»

- номер телефона или номер лицевого счёта

- ФИО (наименование) плательщика

- сумма платежа

Обязательные реквизиты чека платёжного терминала самообслуживания

- наименование организации, принявшей платёж

- номер терминала

- номер платёжного документа

- дата, время совершения платежа

- получатель платежа — СООО «Мобильные ТелеСистемы»

- последние 4 цифры номера банковской карты (в случае оплаты банковской картой) или ФИО (наименование) плательщика (в случае оплаты наличными)

- код авторизации или REF-номер (в случае оплаты банковской картой)

- номер телефона или номер лицевого счёта

- сумма платежа

Обязательные реквизиты электронной версии чека (карт-чека)

- наименование организации, принявшей платёж

- дата, время совершения платежа

- получатель платежа — СООО «Мобильные ТелеСистемы»

- последние 4 цифры номера банковской карты

- код авторизации или REF-номер

- номер телефона или номер лицевого счёта

- сумма платежа

Заверение данного документа подписью и печатью банка не требуется.

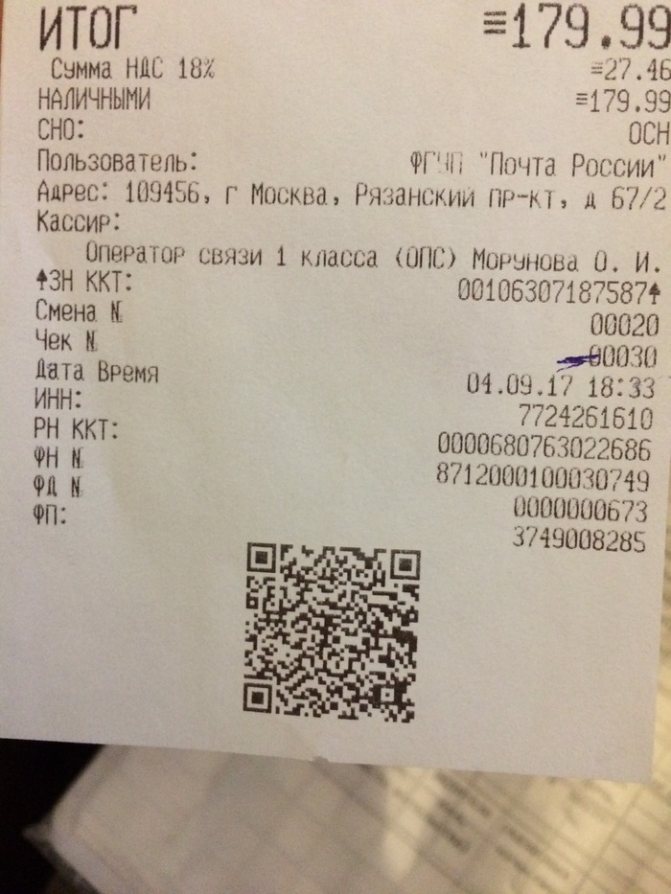

Помогите разобраться. Заполняю анкету в ФМС. Теперь используются новые онлайн чеки. Раньше в квитанциях Почты России писали «Номер квитанции: 0000000» (в моём случае Прод014848). Теперь такой строчки нет. Ключевая информация печатается внизу чека. Теперь номер квитанции это ФД и ФПД? Или может вообще что-то другое?

Найдены возможные дубликаты

Чек № номер чека за смену

ФН – номер фискального накопителя

ФД – номер фискального документа

ФП – фискальный признак

Я вот тоже склоняюсь к этому. ФН – это вроде как уникальный номер аппарата, который выдал чек. ФП – это фискальный признак документа, вроде как какая-то зашифрованная информация по которой можно установить историю именно этого чека. По логике вроде действительно напрашивается ФД№. Написал заодно электронное обращение в Почту России, жду что они ответят.

На почте спросил, у 3-х разных представителей в одном отделении мнения разошлись на совсем разные. В ФМС можно спросить, но если не примут документы, то в следующий раз только через месяц к инспектору запись с подачей исправленных документов. Поэтому пробую сразу узнать

В платежном поручении неверно указано назначение платежа: как исправить

Уточнить назначение платежа можно в несколько шагов:

- Уведомить контрагента о том, что назначение платежа надо изменить. Вы должны получить его письменное согласие.

- Известить банк, попросить его поставить отметку о приеме на копии уведомления.

- Подшить уведомление с отметкой банка к платежному поручению.

- Получить оповещение об изменении назначения платежа от своего банка и подшить его к платежке.

Исправления в документе делать нельзя, поэтому заранее разберитесь, как заполнить платежное поручение, а лучше оформите его онлайн.

Более 1 000 000 компаний уже печатают счета, накладные и другие документы в сервисе МойСклад Начать использовать

Часто задаваемые вопросы

Обязательный или нет реквизит КПП в платежном поручении?

При перечислении денег юрлицам КПП указывать необязательно (положение ЦБ РФ от 19.06. 2012 №383-П). Но для определения получателя и плательщика лучше его вписать.

В чем отличия платежного поручения и платежного требования?

Главное отличие в том, что платежное требование — это обращение к банку снять деньги с расчетного счета клиента. Таким образом, поручением вы просите банк перечислить деньги с вашего счета контрагенту, а требованием — со счета плательщика на ваш.

Где находится поле «Код выплат» в платежном поручении?

Это поле 110. Заполнять его нужно только при перечислении физлицам денег из бюджета, например, зарплаты бюджетникам. В этом случае нужно поставить в этой графе 1. Если не знаете, как заполнить в платежном поручении остальные поля, — читайте нашу инструкцию >>

Где указать статус плательщика ИП в платежном поручении в 2021 году?

В поле 101. Если оплата происходит в бюджет, ставьте двузначный числовой код, в остальных случаях — оставляйте его пустым.

Остальные реквизиты платежного поручения в 2021 году смотрите здесь >>

Форма платежного поручения обязательна или мы можем разработать свой бланк?

Свой бланк не подойдет. Форма платежного поручения утверждена Центробанком. Использовать можно только ее. Обязательно посмотрите наше платежное поручение. заполнения-2021 можно здесь. Сверьтесь с ним, чтобы не допустить ошибок.

Что нужно указать в поле 22 (КОД УИН) в платежном поручении в 2021 году?

Код УИН — это Уникальный Идентификатор Начисления. Он состоит из 20 или 25 цифр. Он нужен для перечисления налогов и взносов по требованию. УИН устанавливается для каждого индивидуально. Чтобы узнать свой код, нужно получить официальное требование от инспекции или фонда. УИН находится в его нижней части, рядом с реквизитами.

Что делать, если очередность платежей в платежном поручении указана неверно?

Если денег на счете достаточно, очередность платежей значения не имеет. Если денежных средств не хватает для выполнения всех распоряжений — банк спишет суммы в установленном законом порядке: первый в очереди платеж — алименты и выплаты по здоровью, а задолженность по налогам — под номером 3. Полный список указан в Гражданском кодексе.

заполнения платежного поручения на 2021 год в удобном формате

Выберите удобный для вас вариант: word или excel. Минфин обрабатывает бланки платежных поручений автоматически, поэтому важен порядок заполнения документа, а формат может быть любым.

Бесплатно платежного поручения в word

Вы также можете заполнить платежное поручение онлайн в МоемСкладе. Просто укажите компанию, контрагента, сумму и статью расходов. МойСклад сформирует документ автоматически.

Заполнить онлайн

Поле «Назначение платежа»

Запись вносится в следующей последовательности: символ «//», «ВЗС» (взысканная сумма), символ «//», сумма цифрами, символ «//».

При указании суммы цифрами рубли отделяются от копеек знаком тире « — »; а если взысканная сумма выражена в целых рублях, то после знака тире « — » указывается «00».

Например, при взыскании 1000 рублей запись будет выглядеть так: //ВЗС//1000 — 00//.

Если нет удержаний

Как быть, если удержания не производились? Нужно ли заполнять поле «Назначение платежа» нулевыми значениями в формате «//ВЗС//0-00//»?

В Центробанке ответили, что в такой ситуации взысканная сумма в расчетном документе не указывается.

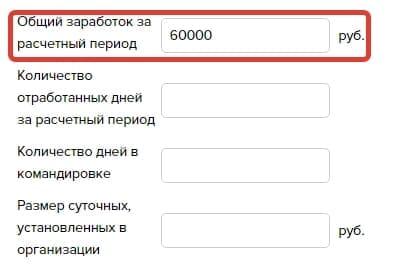

Как заполнять поле 107 в платёжках при уплате страховых взносов?

Вопрос аудитору

Весь 2021 год организация-работодатель своевременно уплачивала страховые взносы с заработной платы (в период с 10-го по 15-е число месяца, следующего за начислением зарплаты). Но при сверке с ИФНС обнаружилось, что организации начислены пени за несвоевременную уплату. Как указали в инспекции, организация неправильно отмечала период уплаты в поле 107: вместо квартала месяц (например, в ноябре указали МС.11.2019, а нужно было КВ.04.2019). Права ли инспекция? Организация корректно заполняла поле 107 в платёжном поручении, начисление пеней в данной ситуации неправомерно.

В соответствии с положениями п. 1 ст. 75 НК РФ пеня – это денежная сумма, которую налогоплательщик должен выплатить в случае уплаты причитающихся сумм налогов в сроки, более поздние по сравнению с установленными законодательством о налогах и сборах. Согласно п. 7 ст. 75 НК РФ эти правила применяются также в отношении страховых взносов и распространяются на плательщиков страховых взносов.

Согласно п. 3 ст. 431 НК РФ сумма страховых взносов, исчисленная для уплаты за календарный месяц, подлежит уплате в срок не позднее 15-го числа следующего календарного месяца. Если указанное число приходится на день, признаваемый в соответствии с законодательством Российской Федерации выходным и (или) нерабочим праздничным днём, то в силу положений п. 7 ст. 6.1 НК РФ днём окончания срока считается ближайший следующий за ним рабочий день.

Таким образом, если организацией вышеозначенный срок уплаты страховых взносов не нарушен, оснований для начисления пеней нет, в т. ч. и в случае неверного заполнения поля 107 платёжного поручения.

Дополнительно обращаем ваше внимание, что в соответствии с положениями п. 7 ст

45 НК РФпоручение на перечисление в бюджет налога (взноса) на счёт Федерального казначейства заполняется в соответствии с Правилами указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему РФ, которые приведены в Приложении 2 к приказу Минфина России от 12.11.2013 № 107н и согласованы с Банком России.

В частности, правилами определён порядок указания в поле 107 показателя налогового периода при составлении распоряжений о переводе денежных средств в уплату налогов, сборов и иных платежей в бюджетную систему РФ, администрируемых налоговыми органами. В поле 107 проставляется 10-значный код, который используется для указания периодичности уплаты налогового платежа или конкретной даты уплаты налогового платежа, установленной законодательством о налогах и сборах:

- 1 — 2-й знаки – период уплаты налога;

- 3-й и 6-й знаки – разделительные знаки («.»);

- 4-й и 5-й знаки – номер налогового периода;

- знаки с 7-го по 10-й – год.

Периодичность уплаты налогового платежа, установленная законодательством о налогах и сборах, указывается следующим образом:

- «МС» – месячные платежи;

- «КВ» – квартальные платежи;

- «ПЛ» – полугодовые платежи;

- «ГД» – годовые платежи.

Отдельно в п. 8 Правил оговаривается, что в показателе налогового периода следует указать тот налоговый период, за который осуществляется уплата или доплата налогового платежа.

В соответствии с положениями п. 3 ст. 431 НК РФ периодичность уплаты страховых взносов ежемесячная. Соответственно, при заполнении поля 107 платёжного поручения необходимо указывать буквенный код МС, а далее номер соответствующего месяца и года.

Порядок использования КВВО

Код вида валютной операции проставляется в той же графе расчетного документа, куда заносится текст назначения платежа, и вписывается непосредственно перед текстовой составляющей. Перед 5-значным числом, обозначающим необходимый код операции, обязательно без пробела указываются 2 латинские литеры — V и O.

Весь буквенно-цифровой код нужно заключить в фигурные скобки. Запись должна иметь такой вид:

{VOххххх},

где ххххх — это соответствующий проводимой валютной операции код.

Любой КВВО условно разделен на 2 части, где первые 2 цифры обозначают группу, в которую объединены схожие валютные операции, а оставшиеся 3 цифры — это номер, который внутри указанной группы конкретизирует совершаемую операцию.

Расшифровка цифровых значений групп:

|

01 |

Конверсионные валютные операции, проводимые лицами-резидентами по безналу |

|

02 |

Указанные выше операции, проводимые нерезидентами |

|

10 |

Расчеты резидентов с нерезидентами (далее по тексту — РР/Н) при проведении внешнеторговой деятельности, связанной с вывозом товаров с территории РФ |

|

11 |

РР/Н при проведении внешнеторговой деятельности, которая связана со ввозом товаров на территорию РФ |

|

12 |

РР/Н по торговым операциям без импорта товаров в Россию |

|

13 |

РР/Н при продаже товаров в России |

|

20 |

РР/Н при проведении внешнеторговой деятельности, которая связана с выполнением резидентами договорных обязательств (работы, услуги, передача информации, интеллектуальных и исключительных прав) |

|

21 |

РР/Н при проведении внешнеторговой деятельности, которая связана с выполнением нерезидентами договорных обязательств (работы, услуги, передача информации, интеллектуальных и исключительных прав) |

|

22 |

РР/Н при передаче товаров (выполнении работ/услуг) резидентами |

|

23 |

РР/Н при передаче товаров (выполнении работ/услуг) нерезидентами |

|

30 |

РР/Н при приобретении недвижимости |

|

32 |

РР/Н в рамках договоров по уступке права требования (передачи долга) |

|

35 |

РР/Н по иным, не указанным выше внешнеторговым операциям |

|

40 |

Расчеты по предоставлению денежного займа резидентами нерезидентам |

|

41 |

Расчеты по предоставлению денежного займа нерезидентами резидентам |

|

42 |

Расчеты при исполнении резидентами кредитных обязательств |

|

43 |

Расчеты при исполнении нерезидентами кредитных обязательств |

|

50 |

Расчеты при инвестировании (капвложения) |

|

51 |

Расчеты при приобретении нерезидентами ЦБ у резидентов |

|

52 |

Расчеты при приобретении резидентами ЦБ у нерезидентов |

|

55 |

Расчеты при выполнении обязательств по ЦБ |

|

56 |

РР/Н по срочным сделкам |

|

57 |

Расчеты по сделкам, связанным с доверительным управлением активами |

|

58 |

Расчеты по брокерским операциям |

|

59 |

Расчеты по договорам клиринга |

|

60 |

Платежные операции, осуществляемые нерезидентами по их счетам в российских рублях наличными |

|

61 |

Платежные операции, осуществляемые резидентами в инвалюте наличными |

|

70 |

Операции, не связанные с торговлей |

|

80 |

Расчеты между банком, уполномоченным осуществлять валютные операции, и нерезидентом в российских рублях, а также между банком и резидентом в инвалюте |

|

99 |

Расчеты по иным валютным операциям, которые не были упомянуты выше |

Отразить почти все операции из указанного списка в бухгалтерском и налоговом учете вам поможет Путеводитель по учету валютных операций от К+. Перейти в него можно прямо сейчас, получив пробный доступ к системе. Это бесплатно.

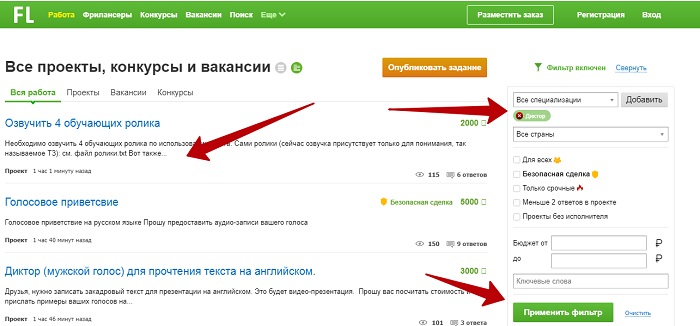

Назначение

При оформлении платежного поручения стоит знать следующее:

- Налог — платеж, который выплачивает юрлицо или ИП за ведение бизнес-деятельности.

- Основание для выплат — специальный параметр, по которому определяется цель оформления поручения.

- УИН — код, который применяется для совершения переводов в бюджет страны.

- УИП — еще один код, в составе которого содержится двадцать (иногда двадцать пять) цифр. С помощью уникального идентификатора платежа удается точно определить точку получения.

Код в платежном поручении необходим для:

- Организации статистики соответствующими структурами с передачей информации.

- Приведения в порядок разных видов взносов.

- Обеспечение точного проведения транзакции по указанному адресу.

Заполняем поле 22 в платежном поручении (нюансы)

Платежное поручение — поле 22, как его правильно заполнить в 2020 году рассмотрим в материале далее — следует оформлять с особым вниманием. Для чего нужно это поле, какой код в него вносят и где найти его номер для перечисления платежа? В статье мы рассмотрим основные моменты, касающиеся заполнения поля 22 в платежных поручениях. Для чего нужно заполнять поле 22

Для чего нужно заполнять поле 22

Что означает номер УИН

Где найти УИН

Итоги

Для чего нужно заполнять поле 22

Требование заполнять поле 22 в платежных поручениях появилось относительно недавно — с 31 марта 2014 года. Оно было введено приказом Минфина России от 12.11.2013 № 107Н.

При заполнении поля 22 необходимо указать УИН — уникальный идентификатор начисления. В некоторых источниках встречается УИП — уникальный идентификатор платежа.

По сути, эти 2 понятия означают одно и то же — уникальный цифровой номер.

Об отличии кодов УИП и УИН читайте в этой статье.

Для чего было введено это поле? Прежде всего, с целью оптимизации и улучшения качества работы госслужащих, ускорения процесса зачисления платежей.

Перечисления с указанием кода УИН позволили сократить ошибки при зачислении платежей в бюджет. Госслужащим больше нет необходимости проверять платежи по ИНН/КПП или КБК предприятия.

Уникальный номер указывается в поле 22 при перечислении штрафов, недоимок, пеней в налоговые инспекции, ПФ РФ или ФСС РФ.

При уплате текущих налоговых платежей и страховых взносов в государственные фонды нашей страны этот код приводить не нужно — в этом случае в поле 22 следует поставить 0.

Оставлять пустым это поле нельзя, иначе обслуживающий банк откажет вам в исполнении платежных поручений.

Подробнее об этом — в материале «Нужен ли УИН в платежке на штраф?».

В каком случае заполняется УИН при уплате налога за третье лицо, см. здесь.

Что означает номер УИН

УИН состоит из 20 цифр, каждая из которых имеет смысл и несет определенную информацию.

Номер состоит из 3 основных частей или блоков.

Первые 3 цифры (1–3) показывают код администратора платежа или исполнительного органа. К примеру, налоговым инспекциям присвоен постоянный код 182.

Цифра 4 в настоящее время не используется, поэтому на ее месте пока стоит 0.

Следующие 15 цифр (5–19) — это основной блок, или индекс самого документа. Эти цифры означают уникальный номер документа в платежной системе бюджетополучателя.

Таким образом, каждый платеж имеет свой неповторимый УИН. Двух одинаковых номеров существовать не может.

Об основных принципах заполнения платежного поручения читайте в статье «Как заполнить платежное поручение в 2019 — 2020 годах — образец?».

Где найти УИН

Образец заполнения платежки по НДС с УИН вы можете посмотреть в КонсультантПлюс. Бесплатно получите пробный доступ к системе и переходите к примеру документа.

УИН обычно указывается в требовании, которое высылают специалисты налоговых инспекций и государственных фондов на оплату штрафа, пени или недоимки. Присутствует он в составе реквизитов, по которым нужно сделать перечисление соответствующей суммы.

Фактически заполнение поля 22 — это много шума из ничего. Требование об указании УИН относилось только к определенным платежам, предназначенным для бюджетного получателя. Исходя из последних разъяснений ФНС РФ, и для них поле 22 может иметь значение 0. Во всех остальных случаях достаточно поставить в этом поле 0.

Официальные и подробные указания по заполнению УИН от самой ФНС вы найдете в КонсультантПлюс. Получите бесплатный доступ к системе и переходите к разъяснениям из первых уст.

Статусы плательщика, указываемые в платежных документах, можно найти в этом материале.

Итоги

Заполнять поле 22 в платежном поручении следует только при уплате пеней, штрафов или недоимок. Найти уникальный идентификационный номер можно в требовании, полученном от налоговиков. При осуществлении иных платежей в поле 22 ставится значение 0.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

Основные значения кода

Сведения, которые вписываются в номере 108 документа, зависят от основания, по которому осуществляется платеж. Например, если вносятся средства для погашения текущего долга по налогам или страховым взносам или же гражданин добровольно уплачивает штрафы, пени и недоимки, то ставится 0. Основание платежа приводится в строке 106.

При заполнении поля 108 указывать номер налогового документа, выступающего основанием для платежа. Поэтому плательщику требуется иметь с собой данную документацию, содержащую сведения об обязательстве гражданина погасить долг. Обычно она представлена специальными письмами или требованиями от налоговой инспекции, а также могут применяться судебные решения и акты.

При выборе кода, который будет поставлен в строке 106, учитывается, что он должен соответствовать коду документа:

- ТР. Данное обозначение свидетельствует о том, что вносится платеж на основании требования, полученного от ФНС. Если представители инспекции выявляют недоимку, то они направляют должнику специальное письмо с требованием уплатить налог. Оно содержит сведения о виде налогового или страхового сбора, а также конкретную сумму, которую нужно перечислить. Обязательно приводится конкретный срок погашения задолженности.

- РС. Это значение применяется, если используется рассрочка для погашения долга. По ст. 61 НК лица, которые не обладают достаточными финансами для погашения задолженности перед государством, могут оформить рассрочку. Для этого заранее нужно получить разрешение от представителей ФНС, поэтому долг погашается равномерными платежами в течение одного года. Но предварительно придется подготовить доказательства наличия веских причин для неуплаты налога в установленный срок. К таким основаниям относится сезонная работа или получение ущерба из-за стихийного бедствия. В качестве подтверждения используются официальные документы. Дополнительно придется погашать проценты за то, что налог не был уплачен в установленные сроки.

- ОТ. Эта аббревиатура является номером решения, по которому предоставлена отсрочка платежа. Она предлагается только налоговой инспекцией. Например, при сложных материальных ситуациях субъекты не могут уплатить своевременно начисленный сбор. Они имеют право подать заявление о предоставлении отсрочки. В течение 30 дней сотрудники ФНС принимают решение по такому обращению.

- РТ. Данный код свидетельствует о том, что налоговый орган принял решение о проведении реструктуризации. Если налогоплательщик по разным причинам не может уплатить налог и погасить долг, то ему предлагаются льготные условия. Они заключаются в оформлении специального графика, благодаря которому долговые обязательства погашаются постепенно.

- ПБ. Этот код соответствует номеру дела, по которому вынесено решение арбитражным судом. В некоторых ситуациях возникают разногласия между плательщиками и ФНС. Обычно они касаются правил начисления и уплаты налогов и сборов. Такие споры приходится решать в судебном порядке. Если суд встает на сторону налоговой инспекции, то налогоплательщику придется уплатить налог и проценты на основании принятого решения.

- ПР. Данное обозначение свидетельствует о наличии решения, по которому приостанавливается принудительное взыскание долга, если должник соглашается добровольно его погасить в установленные сроки.

- АП. Если ставится этот код, то он соответствует акту проверки, по результатам которой начислены налоги или штрафы. Такая проверка может быть не только выездной, но и камеральной.

- АР. Данное обозначение говорит о внесении платы по исполнительному документу. Он формируется после возбуждения и рассмотрения дела, по которую принимается судебное решение.

- ИН. Этот код соответствует номеру решения, на основании которого выдан налоговый инвестиционный займ. Этот метод считается довольно редким, но он позволяет изменить срок уплаты сбора. Кроме отсрочки предлагается бюджетный кредит, поэтому налогоплательщику придется погашать проценты, а также выплачивать основной долг. Если задолженность является существенной по размеру, то такой кредит оформляется даже на 10 лет. Обычно этот метод применяется при наличии долгов по .

- ТЛ. Ставится номер определения, выпущенного арбитражным судом, который удовлетворил ходатайство о погашении требований к неплательщику.

Важно! Поскольку используется множество разных кодов, то необходимо правильно в них разбираться, чтобы не допустить ошибку во время заполнения платежного поручения.

Куда поместить код

КВВО вписывается в поручение. Форма этого документа утверждена ЦБ 19 июня 2012 года (Положение №383). Однако в поручении нет строки «Код валютной операции». Что делать? Код ставится в поле «Назначение платежа».

Сначала пишется VO, а затем цифры кода. После значение заключается в скобки. КВВО выглядит таким образом: {VO01030}. Не допускается пробелов внутри скобок.

Что будет, если в поручении нет кода

Если в поручении нет кода или он неправильно указан, банк отклоняет платеж. Основание отклонения – невозможность контролировать движение средств. Если банк прислал платежное поручение обратно, то придется заполнять его снова, но уже с указанием КВВО.