Какие нестраховые периоды включаются в страховой стаж

Содержание:

- Как учесть нестраховые периоды в больничном листе?

- Что еще нужно учитывать

- Что относится к нестраховым периодам?

- Что относится к нестраховым периодам?

- Когда отказ оплаты за нетрудоспособность будет законным

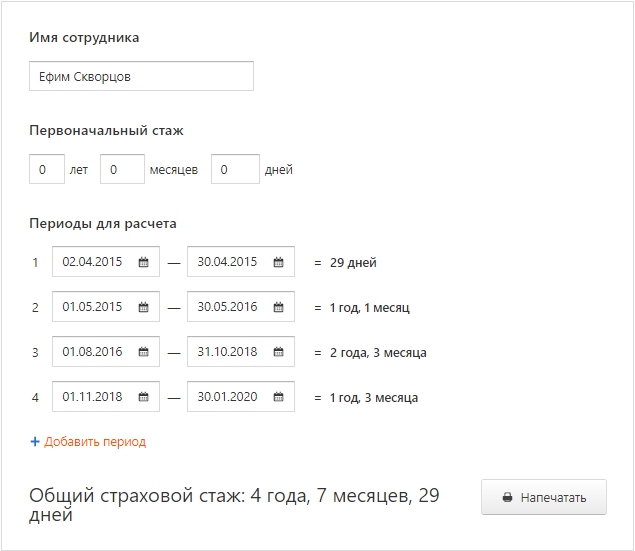

- Калькулятор стажа для больничного листа

- Как проводить исчисление СС по новым правилам в 2021 году

- Особенности оформления

- Как правильно произвести расчет

- Ежемесячная помощь, оказываемая при уходе за ребенком до 1,5 лет

- Как делать расчет

- Понятие нестраховых периодов в больничном листе

- Трудовой и страховой стаж: в чем разница

- Зачем нужен для расчета пенсии

Как учесть нестраховые периоды в больничном листе?

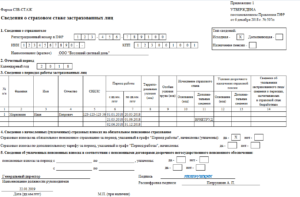

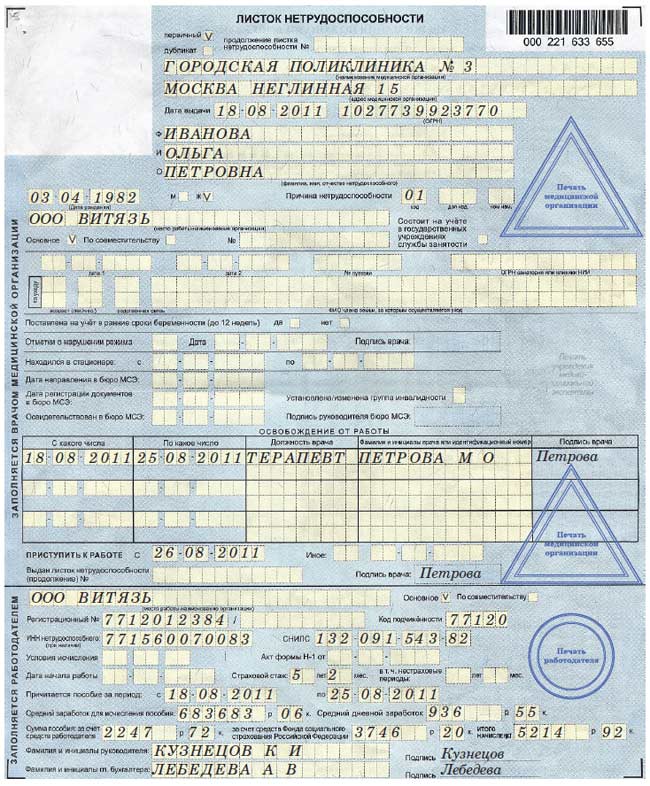

В разделе “Заполняется работодателем” листка в графах “Страховой стаж” и “в. т. ч. нестраховые” необходимо указать соответствующие значения:

- число лет и месяцев страхового стажа;

- число лет и мес. нестраховых интервалов ведения деятельности.

Исчисление совокупного страхового стажа производится в соответствии со ст. 16 ФЗ № 255.

Исчисление нестраховых периодов производится согласно Закону РФ № 4468-1, то есть ставится число лет и месяцев несения службы по призыву или по контракту, интервалы ведения деятельности в ФСКН, МВД, МЧС и др.

Важно! Нестраховые интервалы входят в совокупный трудовой стаж, таким образом, поле “Страховой” включает в себя поле “в т.ч. нестраховые”

К примеру, если гражданин трудился в ФСИН на протяжении 1 года и 1 месяца, а в других структурах – 5 лет 9 месяцев, то в поле “Страховой” необходимо внести 6 лет 10 мес., а в поле “в. т. ч. нестраховые” – 1 год и 1 мес.

Образец заполнения

Как было сказано выше, поля можно заполнять как от руки, соблюдая правила заполнения, либо на компьютере. С образцом заполнения граф можно ознакомиться ниже.

При заполнении также нужно учесть, что нестраховые временные промежутки принимаются к учету только с 1.01.2007 года.

То есть, к примеру, периоды прохождения воинской и прочей службы до 1 января 2007 года нужно учитывать только по строчке “Страховой стаж”.

Узнайте из нашей статьи, высчитываются ли алименты с больничного листа. Что такое электронный больничный лист? Смотрите тут.

Про коды заболеваний в больничном листке читайте здесь.

Пример

Удобнее всего рассмотреть порядок расчета и заполнения на одном простом примере.

Пусть произошел страховой случай в период с 17 по 26 октября 2011 года, то есть работник заболел. Общий период временной неспособности к труду составил 10 календарных дней.

Трудовая и иная деятельность работника была следующей:

| Временной промежуток | Какая деятельность велась |

| С 1 ноября 2002 по 30 апреля 2010 | Воинская служба по контракту |

| С 1 июня 2010 и по настоящий момент | Трудовая деятельность по трудовому контракту |

Определим совокупный стаж трудящегося на дату наступления страхового события:

- с 1.11.2002-го до 30.04.2010-го – 7 лет 7 мес.;

- с 1.06.2010-го по 17.10.2011-го – 1 год 4 мес. 17 дн.

Путем суммирования указанных значений, получаем, что совокупный стаж сотрудника составляет 8 полных лет 11 мес. 17 дней. Это обозначает, что работник будет получать пособие в сумме 100 процентов от среднего дохода.

Нестраховыми признаются интервалы времени, начиная с 1.01.2007 года. Таким образом, с 1.01.2007 года по 30.04.2010 года совокупная продолжительность нестрахового промежутка составила 3 года и 4 мес.

Указываем полученные сведения в больничном листке:

- в графе “Страховой страж” – 08 лет 11 месяцев;

- в графе “в. т. ч. нестраховые” – 03 лет 04 месяцев.

Как влияют на выплату по листку нетрудоспособности и ее источник?

На основании пп.1 п. 2 ст. 3 ФЗ № 255, если у работника случается травма или приобретается заболевание, первые 3 дня интервала неспособности к труду оплачиваются за счет финансовых средств страхователя, остальное время, то есть начиная с 4-го дня – за счет денежных средств фонда соцстрахования.

В остальных случаях ФСС выплачивает пособие, начиная с 1-го дня нахождения на больничном листе.

Что еще нужно учитывать

Если совпадают периоды трудоустройства, которые относятся к страховому стажу, следует выбрать один из них и сообщить об этом в письменной форме

Форма при этом произвольная, но важно точно указывать даты, которые необходимо учитывать при расчете

Иностранные граждане, работающие официально, равно как и граждане Российской Федерации, также имеют право на формирование страхового периода при условии оплаты работодателем взносов и отчислений в соответствующие фонды заработной платы. Однако для ряда стран есть исключения, при которых можно использовать стаж работы, что был на родине у гражданина другой страны. Он будет также учитываться на территории Российской Федерации.

Важным документом при расчете является трудовая книжка. Это обязательный документ, который подтверждает не только выплаты и больничные, но в конце вашей карьеры он гарантирует и подтверждает право на получении пенсии.

Оформление трудовой книги происходит в соответствии с процедурами трудового законодательства, принятого в Российской Федерации. Однако главным условиям для иностранных документов есть обязательный перевод на государственный язык по месту предоставления.

Основным документом работника для доказательства страхового периода является трудовая книжка

Заявителю важно знать, что эта бумага – его гарантия получения любых выплат, предусмотренных действующим законодательством России. В трудовой книге записаны все места работы и периоды, которые там были отработаны. Если необходимые сведения отсутствуют или неточны, есть смысл оформить трудовую, которая даст вам основания для права на получение больничного листа, различными справками и документами от работодателя

Если наличие стажа невозможно подтвердить документально, могут быть использованы свидетельские показания (от 2-х человек)

Если необходимые сведения отсутствуют или неточны, есть смысл оформить трудовую, которая даст вам основания для права на получение больничного листа, различными справками и документами от работодателя. Если наличие стажа невозможно подтвердить документально, могут быть использованы свидетельские показания (от 2-х человек).

Также вы всегда имеете право на создание дубликата документа в случае его потери. Восстановленная трудовая учитывается как официальный документ. Вы имеете право пригласить бывших работодателей или других физических и юридических лиц, которые могут представить и за надобностью подтвердить необходимую информацию.

Оформление нестрахового стажа является распространенной практикой среди работников любого предприятия. Процедура получения материальной выплаты стандартна, как и при оформлении других документов, относящихся к выплатам по больничному листу. Поэтому пакет документов, которые работник должен подать, типичный. Также работнику необходимо представить выписки из трудовой книжки как подтверждение стажа и основания для получения компенсации.

Метки записи: , больничный, новости

Что относится к нестраховым периодам?

Нестраховым периодом можно назвать отрезок времени, на протяжении которого, в силу социально-значимых причин, физическое лицо не имело возможности трудиться. Федеральный Закон «О страховых пенсиях» от 28.12.2013 № 400-ФЗ, а именно статья 12, содержит исчерпывающий перечень нестраховых периодов, которые могут быть засчитаны в страховой стаж:

- прохождение военной службы, а также другой приравненной к ней службы (коэффициент 1,8);

- получение пособия по обязательному социальному страхованию в период временной нетрудоспособности (коэффициент 1,8);

- уход одного из родителей за каждым ребенком до достижения им возраста полутора лет, но не более шести лет в общей сложности (коэффициент для ухода за первым ребенком до достижения им возраста 1,5 лет — 1,8; коэффициент для ухода за вторым ребенком до достижения им возраста 1,5 лет — 3,4; коэффициент для ухода за третьим и четвертым ребенком до достижения им возраста 1,5 лет -5,6);

- получение пособия по безработице, участие в оплачиваемых общественных работах и период переезда или переселения по направлению государственной службы занятости в другую местность для трудоустройства (коэффициент 1,8);

- содержание под стражей лиц, необоснованно привлеченных к уголовной ответственности, необоснованно репрессированных и впоследствии реабилитированных, и отбывание наказания этими лицами в местах лишения свободы и ссылке (коэффициент 1,8);

- уход, осуществляемый трудоспособным лицом, за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет (коэффициент 1,8);

- проживание супругов военнослужащих, проходящих военную службу по контракту, вместе с супругами в местностях, где они не могли трудиться в связи с отсутствием возможности трудоустройства, но не более пяти лет в общей сложности (коэффициент 1,8);

- проживание за границей супругов работников, направленных в дипломатические представительства и консульские учреждения Российской Федерации, но не более пяти лет в общей сложности (коэффициент 1,8);

- промежуток времени, засчитываемый в страховой стаж в соответствии с Федеральным законом «Об оперативно-розыскной деятельности» от 12.08.1995 № 144-ФЗ (коэффициент 1,8);

- отрезок времени, в течение которого лица, необоснованно привлеченные к уголовной ответственности и впоследствии реабилитированные, были временно отстранены от должности (работы) в порядке, установленном уголовно-процессуальным законодательством Российской Федерации (коэффициент 1,8).

Что относится к нестраховым периодам?

Нестраховым периодом можно назвать отрезок времени, на протяжении которого, в силу социально-значимых причин, физическое лицо не имело возможности трудиться. Федеральный Закон «О страховых пенсиях» от 28.12.2013 № 400-ФЗ, а именно статья 12, содержит исчерпывающий перечень нестраховых периодов, которые могут быть засчитаны в страховой стаж:

- прохождение военной службы, а также другой приравненной к ней службы (коэффициент 1,8);

- получение пособия по обязательному социальному страхованию в период временной нетрудоспособности (коэффициент 1,8);

- уход одного из родителей за каждым ребенком до достижения им возраста полутора лет, но не более шести лет в общей сложности (коэффициент для ухода за первым ребенком до достижения им возраста 1,5 лет — 1,8; коэффициент для ухода за вторым ребенком до достижения им возраста 1,5 лет — 3,4; коэффициент для ухода за третьим и четвертым ребенком до достижения им возраста 1,5 лет -5,6);

- получение пособия по безработице, участие в оплачиваемых общественных работах и период переезда или переселения по направлению государственной службы занятости в другую местность для трудоустройства (коэффициент 1,8);

- содержание под стражей лиц, необоснованно привлеченных к уголовной ответственности, необоснованно репрессированных и впоследствии реабилитированных, и отбывание наказания этими лицами в местах лишения свободы и ссылке (коэффициент 1,8);

- уход, осуществляемый трудоспособным лицом, за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет (коэффициент 1,8);

- проживание супругов военнослужащих, проходящих военную службу по контракту, вместе с супругами в местностях, где они не могли трудиться в связи с отсутствием возможности трудоустройства, но не более пяти лет в общей сложности (коэффициент 1,8);

- проживание за границей супругов работников, направленных в дипломатические представительства и консульские учреждения Российской Федерации, но не более пяти лет в общей сложности (коэффициент 1,8);

- промежуток времени, засчитываемый в страховой стаж в соответствии с Федеральным законом «Об оперативно-розыскной деятельности» от 12.08.1995 № 144-ФЗ (коэффициент 1,8);

- отрезок времени, в течение которого лица, необоснованно привлеченные к уголовной ответственности и впоследствии реабилитированные, были временно отстранены от должности (работы) в порядке, установленном уголовно-процессуальным законодательством Российской Федерации (коэффициент 1,8).

Когда отказ оплаты за нетрудоспособность будет законным

В некоторых ситуациях оплата за нетрудоспособность отсутствует. Обычно это связано со следующими ситуациями:

- Если болезнь появилась во время действия другого документа. Например – связанного с уходом за ребёнком или больным родственником.

- Когда проблемы появились во время отпуска за свой счёт.

- Когда болезнь совпала с декретом.

- При оформлении больничного. Тогда можно рассчитывать на компенсацию всего пары дней. Это касается и случаев, если проблемы возникли сразу после завершения обучения.

Главное – заполнять все ячейки в листке, не выходя за рамки. Начинают с первого доступного свободного пространства. Используют только чёрные чернила и печатные буквы, даже когда заполняют от руки. Или можно применять современную технику.

Обычно информацию по нестраховым периодам заполняют только работодатели, либо их уполномоченные лица

Подтверждающие документы важно грамотно оформить. Главное требование – чтобы можно было разглядеть, что информация связана именно с конкретным гражданином

Правилам и требованиям законодательства должны соответствовать и записи в трудовой книжке. Условие действует по отношению к любым бумагам, которые продолжали действовать на конкретный период времени.

Калькулятор стажа для больничного листа

Калькулятор поможет вам быстро вычислить стаж, необходимый при заполнении больничного листа (листка нетрудоспособности).

Законы Российской Федерации регулируют исчисление стажа для выплаты больничных в следующих документах:

- Федеральный закон «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» № 255 от 29 декабря 2006 г.;

- Приказ Министерства здравоохранения и соцразвития РФ «Об утверждении Правил подсчета и подтверждения страхового стажа для определения размеров пособий по временной нетрудоспособности, по беременности и родам» № 91 от 06 февраля 2007 г. (отредактирован 11 сентября 2009 г.).

Стаж для больничного листа – это продолжительность периодов работы и иной деятельности, в течение которых человек был застрахован на случай временной нетрудоспособности.

В страховой стаж для расчета больничного включается такие периоды как:

- работа по трудовому договору;

- государственная и муниципальная служба;

- период деятельности в качестве ИП;

- занятие деятельностью в качестве нотариусов, частных детективов, частных охранников;

- периоды деятельности в качестве депутата (Совета Федерации, Госдумы), а также периоды замещения этих государственных должностей;

- периоды деятельности в качестве священнослужителя;

- периоды привлечения к оплачиваемому труду осужденного к лишению свободы лица, при условии выполнения им установленного графика работ;

- периоды работы членом колхоза или производственного кооператива, при условии личного трудового участия в его деятельности.

Не входят периоды, когда вы находились в отпуске по уходу за ребенком, а также все другие периоды, не упомянутые в законодательстве.

Для вычисления размера больничного необходимы сведения о среднем заработке за последние два года.

Если в двухлетний период, предшествующий нетрудоспособности, официальных доходов у гражданина не было, будет начислен минимальный размер пособия, исходя из МРОТ, актуального на настоящий день.

Первые три дня нетрудоспособности компенсируется средствами самого страхователя, а остальное время финансируется из бюджета Фонда социального страхования Российской Федерации.

Доля компенсации нетрудоспособности зависит от страхового стажа работника:

- проработавший менее 5 лет получит за дни своей нетрудоспособности 60% от оклада;

- имеющий стаж от 5 до 8 лет – 80%;

- стаж более 8 лет дает право на 100% компенсации.

Гражданин может рассчитывать на получение пособия только в том случае, если он предоставит работодателю надлежащим образом оформленный документ – листок нетрудоспособности.

Бланк больничного листа

Что является основанием для больничного

Основания для выдачи работника листа нетрудоспособности приведены в статье 5 Федерального закона «Об обязательном социальном страховании» от 29.12.2006 № 255-ФЗ . К ним относят следующие:

- наступление временной нетрудоспособности при заболевании или травме;

- уход за членом семьи;

- нахождение в карантине самого гражданина либо члена его семьи, в том числе и ребенка до 7 лет;

- лечение в санатории по направлению лечебного учреждения;

- протезирование по медицинским показаниям.

Все эти случаи предусматривают оформление больничного листа, а соответственно и выплату пособия. Но для этого гражданин должен отвечать следующим критериям:

- Быть застрахованным, то есть официально работать, либо перечислять обязательные взносы в ФСС.

- Трудовой договор прекращен не позднее чем за 30 дней, до получения больничного листа.

В этом случае работодатель (бывший работодатель) оплачивает больничный лист. Оплата производится частично за счет средств предприятия, но большую часть возмещает Фонд социального страхования.

Как проводить исчисление СС по новым правилам в 2021 году

Перед тем, как считать страховой стаж для больничного листа, стоит убедиться, что трудовая биография сотрудника полностью соответствует действительности. При необходимости восстановить данные при помощи запроса в пенсионный Фонд или используя дополнительные документы.

Далее расчет происходит по следующему алгоритму:

- определяется количество полных лет, отработанных сотрудником;

- считают полные месяцы с 1 числа до последнего дня (30 или 31);

- если насчитано 12 месяцев, их заносят в расчет, как один год;

- определяется и суммируется количество отработанных дней в неполных месяцах;

- если набегает 30 дней, их учитывают, как 1 месяц;

- полученные значения используют для определения размера больничного.

При совмещении двух должностей в один период в СС идет работа только на одном предприятии. Выбор делает сам сотрудник. Свое решение он должен подкрепить письменным заявлением.

Когда можно оформить больничный

Оплачивают пособие даже бывшим сотрудникам в тех случаях, когда трудовые обязательства разорваны не более, чем за месяц до открытия листа нетрудоспособности. Начисляется пособие только если сотрудник застрахован, то есть является официально оформленным работником.

Все причины, по которым может выплачиваться пособие, указаны в Законе «об обязательном страховании». Самые распространенные из них:

- потеря возможности трудится в результате травмы или болезни;

- забота о родственнике, чье состояние здоровья требует обязательно ухода сторонних лиц;

- пребывание в карантине работника или кого-либо из членов его семьи;

- установка протезов;

- прохождение обязательного лечебного или профилактического курса в санатории по направлению больницы.

Подтверждением наличия причин для выплаты пособия является выданный больницей документ. Только на его основании можно делать соответствующие начисления.

Используется ли непрерывный стаж при расчете больничного

По утвержденным правилам используют общий стаж. Благодаря этому 100% выплаты можно получить, если совокупный стаж превышает 8 лет. Большие или маленькие перерывы между периодами работы не влияют на общий результат.

При СС от 5 до 8 лет положено 80% от базовой зарплаты. Когда общий срок меньше 5 лет — всего 50%.

Особенности оформления

Заполнение больничного листа осуществляется так же, как и при оформлении обычного документа временной нетрудоспособности.

Алгоритм стандартный:

- заполнение бланка сотрудником;

- заполнение формы медучреждением;

- утверждение больничного листа в бухгалтерии и кадровой службе организации.

На основании законодательства РФ, для каждого работника, с которым у предприятия заключено трудовое соглашение, оно должно начислять страховые взносы и перечислять их во внебюджетные фонды. Период обязательных платежей является страховой величиной – суммой предполагаемой выплаты. ФСС ведет учет всех выплат, осуществленных работодателем.

Нестраховой стаж или периоды отражаются в бланке временной нетрудоспособности, связанные с прохождением службы в армии (по контракту или призыву) и другой службы, предусмотренной законом Российской Федерации.

Заполнение формы

На основании с нормами действующего законодательства, при заполнении бланка временной нетрудоспособности в разделе страхового периода следует указать:

- Полное число месяцев и лет, на протяжении которых осуществлялись взносы во внебюджетный фонд.

- Время службы в армии или выполнение долга перед государством – строка «нестраховой случай».

- Нужно учесть, что следует указывать точное время службы в армии или органах МВД. Если служба имела место до 2007 года, тогда для нее предусмотрена графа «страховой период».

Чтобы определить совокупный период при наступлении временной нетрудоспособности временный нестраховой стаж имеет огромное значение. Они оказывают огромное влияние на размер пособия по больничному листу, возмещаемого бухгалтерий по месту официальной работы. При этом все выплаты осуществляет ФСС. Следовательно, страховой период имеет следующие временные ограничения.

Для РФ в 2020 года была предусмотрена такая периодичность:

| 8 лет | Работнику гарантирована полноценная сумма возмещения от средней оплаты труда. |

| 5-8 лет | Причитается только 80%. |

| 6 – 60 месяцев | Возмещение в сумме 60%. |

Граждане иностранного государства, трудоустроенные официально, так же как и резиденты России, имеют полное право на начисление страхового времени при условии, что предприятие осуществляло отчисление взносов во внебюджетные официальные фонды.

Основной документ при определении общего стража – трудовая книжка. Это обязательный бланк, в котором содержится вся необходимая информация относительно трудоустройства физического лица. Поэтому, если гражданин хочет получать не только выплаты по больничному листу, но и доказать свой стаж при оформлении пенсии, следует обеспечить ее сохранность. На основании справок подтвердить свое право проблематично.

buhuchetpro.ru

Как правильно произвести расчет

Расчет соответствующих сроков регулируется действующим федеральным законодательством. За основу расчета берутся календарные сроки всех видов деятельности, которые могут регулироваться законом. В данных рамках сезонные работы могут быть засчитаны за календарный год.

Подтверждение наличия трудового стажа, если он не был заверен документально, можно осуществить при непосредственном участии двух или более свидетелей. Данные лица могут подтвердить наличие только данного периода, но не вид осуществляемой деятельности.

Отсутствие подтверждающих документов может быть напрямую связано с чрезвычайными ситуациями или с преднамеренным уничтожением бумаг, которое было осуществлено третьими лицами.

За нетрудовую деятельность социального характера могут быть начислены следующие баллы, которые будут учитываться в страховом стаже:

| Уход за лицами пенсионного возраста или инвалидами | 1,8 балла за 12 месяцев |

| За срочную военную службу в рамках ежегодного призыва | 1,8 балла за 12 месяцев |

| Декретный отпуск, отведенный на уход за первым ребенком ребенком | 1,8 балла за 12 месяцев |

| За следующим ребенком | 3,6 балла |

| За третьим и последующим ребенком | 5,4 балла |

Стоит отметить, что при совпадении во временных рамках, которые подходят для стажа, нескольких видов деятельности в расчет будет браться только один. К примеру, физическое лицо официально занимается предпринимательской деятельностью, совмещая ее с трудоустройством по найму. В данном случае право на выбор приоритетной деятельности остается у заявителя.

В качестве подтверждающего перечня документации для подсчета страхового стажа должны быть предоставлены следующие бумаги:

- трудовая книжка с записями, которые должны быть оформлены по определенному стандарту;

- уведомления и приказы, отражающие реальную сумму заработной платы;

- уведомление из органов обязательного гражданского страхования, показывающее актуальную информацию о постановке заявителя на учет;

- справка из финансовой службы или из Пенсионного Фонда Российской Федерации о состоянии лицевого счета для индивидуальных предпринимателей;

- справки из медицинских учреждений или органов социального обеспечения населения для ухода за инвалидами и детьми;

- документы из регионального отделения налоговой службы и выписки с личного счета в Пенсионном Фонде для адвокатов, юристов и нотариусов;

- любые другие справки, по требованию.

Ежемесячная помощь, оказываемая при уходе за ребенком до 1,5 лет

Выплачивается любому члену семьи, фактически ухаживающему за ребёнком. Его размер составляет 40% от СЗ.

Пособие исчисляется по алгоритму:

Вычисляется СДЗ. СЗ за 2 года делится на число календарных дней, исключая периоды нахождения:

- на больничном;

- в декрете;

- в отпуске с ребенком до 1,5 лет;

- в периоде освобождения от трудовой деятельности с сохранением оплаты.

СДЗ умножается на 30,4 и на 40%.

Пример 3. Менеджер Колесникова И.К. планирует отпуск для ухода за ребёнком до 1,5 лет в мае 2021 года. Её трудовая деятельность началась в декабре 2014. В 2015 году она пребывала в декрете.

- Сумма дней для расчёта 365+366 = 731. Из этого периода необходимо вычесть 140 дней. 731 – 140 = 591

- Заработок 2015 – 425000,55 руб., 2021 – 331551,76 руб.

- 425000,55 + 331551,76 = 765552,31 руб.

- СДЗ = 756552,31: 591 = 1280,12*60% = 768,07 руб.

- Пособие равно: 768,07 х 30,4 х 40%. = 9339,73 руб.

При расчёте СДЗ для пособия по уходу за ребёнком до 1,5 лет, из количества фактически проработанных были вычтены дни, выпавшие на декретный отпуск. Вся сумма пособия идёт за счёт соцстраха.

Как делать расчет

Сотрудник фирмы «Цветовод» Иванов С. А. болел в течение 14 дней с 3.04. 2021 по 16.04. 2021, о чем свидетельствует выданный больницей документ. Судя по трудовой, в прошлом он работал на нескольких фирмах:

- ООО «Дельфин» — 16.06.2016 — 30.03.2017;

- ИП «Седов» — 14.01.2015 — 15.06.2016;

- ООО «Искра» — 11.04.2014 — 13.01.2015.

Общий стаж узнают после суммирования всех сроков. В ООО «Дельфин» сотрудник работал 9 месяцев и 15 дней в ИП «Седов» — год и 5 месяцев и 1 день, а в ООО «Искра» 9 месяцев, 2 дня.

2 месяца отсутствия работы до оформления в «Цветовод» не нужно считать.

В нынешней фирме Иванов отработал до появления болезни 1 год 8 месяцев и 5 дней. Чтобы сделать правильный расчет страхового стажа для больничного листа, достаточно суммировать срок по каждой работе (9 мес. 2 дня + 1 год 5 мес. 1 день + 9 мес. 15 дней + 1 год 8 мес. 5 дней = 3 года 7 месяцев 23 день).

Если появляется отрезок времени меньше 30 дней, то его не учитывают. Таким образом, для определения величины пособия будет использован СС 3 года 7 месяцев. Устанавливая размер оплаты, бухгалтер будет использовать базовую ставку в размере половины от действующего оклада.

Понятие нестраховых периодов в больничном листе

Законодательство, регулирующее трудовую жизнь населения страны, регулярно претерпевает корректировки. Так, начиная с 2011 года, была добавлена такая категория, как «нестраховые периоды» в больничном листе. Под ней подразумеваются такие временные промежутки трудовой деятельности, в течение которых граждане не выплачивают страховые взносы, однако, учитывающиеся при соответствующих исчислениях стажа.

Исходя из ст. 16 ФЗ № 255 от 29.12.2006 г., при оформлении сотрудницей отпуска по беременности и родам, болезни работника, либо возникновении иного обстоятельства, которое обуславливает временную утрату работоспособности, для исчисления соответствующих пособий бухгалтеру нужно знать страховой стаж гражданина. В него включаются те периоды официального трудоустройства лица, за которые нанимателем осуществлялись регулярные страховые отчисления в ФСС РФ. Также учитываются периоды:

- самозанятости (например, частной юридической практики, так как в данные периоды страховые отчисления продолжали отчисляться);

- прохождения военной и иной (например, государственной) службы (ФЗ № 4468/1 от 12.02.1993 г).

Нестраховые временные отрезки — те, которые не попадают под описание страховых. В частности, нестраховыми периодами являются:

- отрезки времени, когда субъект считался официально застрахованным, но не оплачивал страховые взносы. Предполагается служба на государственных должностях;

- периоды, когда субъектом не уплачивались страховые взносы, но которые, тем не менее, должны учитываться при расчете суммарного стажа.

Трудовой и страховой стаж: в чем разница

Для начала внесем ясность в два понятия:

- Трудовой стаж используется для характеристики времени трудовой деятельности работника до 2002 года.

- Страховой стаж – это время, в течение которого трудящемуся начислялась зарплата, и делались отчисления в ПФР, а также нестраховые периоды, которые учитываются при начислении пенсии, но за это время взносы в Пенсионный фонд не производились.

Такое деление появилось в результате изменений в пенсионной системе и введения понятия “страховая пенсия”. С 2015 года она стала считаться основной пенсией в России. Основаниями для ее начисления являются: достижение определенного возраста, страховой стаж минимум 15 лет (справедливо для 2024 года, пока действует переходный период) и индивидуальный пенсионный коэффициент (минимум 30 в 2025 году).

Если вы зайдете в свой личный кабинет на сайте ПФР, то увидите, что сведения на индивидуальном счете отражаются с разбивкой на отдельные периоды:

- до 2002 года,

- с 2002 года,

- с 2015 года.

Каждый год трудовой деятельности должен быть подтвержден. Любое предприятие обязано передавать сведения о начисленных зарплатах и выполненных отчислениях в Пенсионный фонд по каждому своему работнику в электронную систему ОПС (обязательного пенсионного страхования). Но эта система существовала не всегда, поэтому вполне возможны случаи, когда вы “потеряете” несколько лет из своей трудовой деятельности по причине:

- небрежно оформлялись документы, и ПФР не принимает их для расчета пенсии;

- предприятие просто не передавало необходимые сведения в фонд или делало это, занижая зарплату и отчисления;

- документы были потеряны в результате ликвидации, реорганизации и прочих юридических действий с предприятием в 90-е годы;

- стихийные бедствия (пожар, наводнение и пр.) уничтожили все архивы предприятия, где хранились сведения о работниках;

- работник получал зарплату “в конверте” без оформления документов и перечисления взносов.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

К сожалению, последний случай часто наблюдается и в наши дни. Наибольшую сложность вызывает подтверждение стажа именно до 2002 года. Изменения в пенсионной системе и общая неразбериха 90-х годов сделали свое дело. Многим при выходе на пенсию пришлось потратить немало времени, чтобы собрать доказательства своего трудового стажа, отправляя запросы в архивы и разыскивая уже несуществующие предприятия.

Когда заработала электронная система, все сведения о стаже, заработной плате и начисленных страховых взносах стали отражаться на индивидуальном счете работника. В любое время он может их посмотреть и, если что-то не так, оперативно исправить.

Зачем нужен для расчета пенсии

Согласно действующему законодательству, получение права на страховую пенсию возможно при одновременном соответствии кандидата следующим критериям:

- Наступление установленного возраста (это 55,5 лет для женщин и 60,5 – для мужчин, здесь и ниже по списку приводятся требования для 2019 года).

- Наработка необходимого страхового стажа (10 лет).

- Наличие требуемой величины Индивидуального пенсионного коэффициента (16,2 пенсионных балла).

В действующем законодательстве отсутствуют требования к продолжительности общего стажа (то есть, учитывающего и интервалы ранее 2002 года – времени, когда граждан стали регистрировать в системе обязательного пенсионного страхования). При этом при учете «советского» периода работы гражданин получает определенные преимущества при назначении пенсии и/или определении ее размера. Сюда относятся:

- Досрочный выход на заслуженный отдых. К примеру, мужчинам при 15-летней отработке на Крайнем Севере требуется и общая выработка 25 лет. Для этой ситуации годы из «советского» стажа могут иметь решающее значение при подтверждении права гражданина на льготную пенсию.

- Получение доплаты к пенсионным выплатам при выработке установленного количества лет в некоторых отраслях. Например, имея 30-летний интервал труда в сельском хозяйстве, работник получает право на 25-процентную доплату к пенсии.

- Предоставление дополнительных пенсионных баллов за счет учета нестраховых периодов (например, армейской службы).

- Начисление прибавки к пенсии из-за валоризации – разового увеличения пенсионных выплат в установленных законом случаях, если у гражданина есть возможность подтвердить трудовой стаж СССР.

- 4 важных изменения ждут пенсионеров с 2021 года

- Силденафил С3

- Кот манул

Порядок подтверждения периодов работы

Базовым нормативно-правовым актом, регулирующим эту процедуру, является Федеральный закон №173-ФЗ «О трудовых пенсиях» от 17.12.2001. Сам порядок рассмотрен в статье 13, где говорится, что:

- Для лиц, зарегистрированных в системе обязательного пенсионного страхования (а это все граждане, официально оформленные на работе с 2002 года), документального подтверждения стажа после получения страхового свидетельства не требуется. Трудовые периоды для данного случая включаются в пенсионный расчет на основании информации индивидуального учета Пенсионного фонда России.

- Периоды до 2002 года могут быть подтверждены документами, полученными непосредственно по месту работы, в архиве или других государственных (муниципальных) организациях.

- В случае, если по месту выдачи документация не сохранилась по не зависящим от работника причинам (уничтожена при пожаре, наводнении и др.), то в качестве доказательства принимаются показания 2-х и более свидетелей.