Как инвестировать в облигации. самое полное руководство

Содержание:

- Являются ли муниципальные облигации государственными бумагами?

- Цена облигаций в России

- Как зарабатывать на облигациях

- Какие облигации купить в 2018-2019 году?

- Виды купонов

- Технические параметры и доходность

- Где купить ОФЗ физическому лицу

- Как купить облигации

- Что такое облигации, и их виды

- Как инвестировать в облигации обычному человеку

- Сравнение вклада и ОФЗ

- Как расшифровываются аббревиатуры в конце названия облигации

Являются ли муниципальные облигации государственными бумагами?

Муниципальные облигации часто соотносятся с облигациями федерального займа – считается, что и то, и то – государственные бумаги. Но на самом деле это не совсем так. Государственными бумагами являются только ОФЗ, т.е. ответственность по обязательствам несет именно государство (в лице Минфина). В случае с муниципальными облигациями все обязательства лежат на плечах региона – именно он рассчитывается с инвесторами.

Поэтому муниципальные облигации правильнее называть «квазигосударственными». В целом вероятность полного дефолта по ним такая же низкая, как по ОФЗ, но от технического дефолта (т.е. задержки платежа) никто не застрахован. Поэтому такие бонды стоят классом надежности ниже ОФЗ.

По версии международных рейтинговых агентств муниципальные облигации имеют рейтинг на уровне государственных бумаг или на одну ступень ниже. Соответственно, если суверенный рейтинг России BBB– (по шкале S&P 500), то у муниципальных в основном BBa и ниже.

Цена облигаций в России

Облигации российских компаний стоят на Московской бирже столько, сколько покупатели готовы за них заплатить. Цена может превышать номинал или быть меньше него

Важно понимать, как происходит распределение накопленного купонного дохода (НКД) при покупке бумаги в период между датами эмиссии и погашения на вторичном рынке

Формула цены предложения проста:

| ПЦП = Н + НКД |

Где:

- ПЦП – предлагаемая цена продажи;

- Н – номинал облигации;

- НКД – накопленный купонный доход.

Это математическое выражение означает, что покупка корпоративных облигаций по номинальной цене в течение купонного периода невозможна. Держателю бумаги уже начислены определенные проценты на вложенную сумму, но получить свою прибыль до окончания оговоренного периода (обычно, полугодового), он не может, а терять ее у него нет желания.

Сумма накопленного дохода, в случае применения постоянной ставки, вычисляется по формуле:

Где:

- НКД – накопленный купонный доход;

- I – инвестированная в облигации сумма;

- N – годовая процентная ставка;

- T – количество месяцев, прошедших после последней купонной выплаты.

Иными словами, если приобрести облигацию, на которую начислен двухмесячный НКД, то придется заплатить больше номинала, но после окончания купонного периода эмитент компенсирует новому владельцу его затраты и добавит прибыль за время обладания бумагой.

При нефиксированных ставках (переменной, индексируемой и т. д.) НКД рассчитывается по более сложному алгоритму. Точные вычисления помогают произвести специальные формы, предоставляемые организациями-эмитентами.

Номинал российской облигации, как правило, равен одной тысяче рублей. Доходность, в зависимости от срока погашения и эмитента, колеблется от 5 до 12%. Устанавливается минимальное количество ценных бумаг, доступных для приобретения (например, 30 штук). Таким образом ограничивается нижний предел суммы инвестиций.

Как зарабатывать на облигациях

Инвестор получает прибыль в виде купонного дохода на весь период обращения ценной бумаги. В любой момент вы можете продать облигацию за несколько минут. При этом вы не потеряете накопленные проценты.

Сколько можно заработать

Существует две стратегии заработка на облигациях:

- Активная. Вы покупаете ценную бумагу с расчетом роста ее стоимости за счет изменения рыночных процентных ставок. Как только происходит ее снижение на рынке, цена бонда растет, и вы получаете прибыль от переоценки.

- Пассивная. Вы покупаете облигацию и периодически получаете от нее проценты, если ценная бумага купонная. Если она бескупонная, ждете погашения и получаете номинал, который будет выше, чем первоначальная стоимость покупки.

Выгодно ли покупать

Однозначно, покупать облигации выгодно. В любом случае вы будете получать по ней доход. Продать ценную бумагу не составит особого труда, при этом вы не потеряете вложенных денег.

Можно ли покупать на ИИС

На ИИС можно покупать облигации. Как правило, одна из консервативных стратегий при работе с ИИС – покупка бонда федерального займа. Помимо этого, вы можете приобрести муниципальные облигации. Единственное: «народные» облигации, или ОФЗ-Н, на ИИС купить не получится.

Ценные бумаги, выпущенные российскими эмитентами, на ИИС вы также можете купить без ограничений. Еврооблигации приобрести реально, но с оговоркой. Те, что находятся на зарубежных биржах, недоступны для российского инвестора, однако часть еврооблигаций размещаются на Мосбирже, куда доступ у вас открыт.

Где посмотреть список доступных для покупки

Каждый брокер предлагает пользователям терминалы для торговли, где можно посмотреть актуальную информацию, касающуюся доступных для покупки облигаций. В России наиболее распространена программа QUIK, поэтому ориентироваться в ситуации на рынке можно по ней.

Создано множество сайтов, где размещается актуальная информация:

- Cbonds;

- Rusbonds;

- Smartlab.

Сколько стоит 1 еврооблигация

Большинство еврооблигаций стоят 100 000 евро или долларов, что в переводе на рубли составляет 7-8 миллионов. Согласитесь, довольно много. Если учитывать, что в год на рассматриваемый счет можно вводить не более 1 млн рублей, для покупки одной ценной бумаги вы будете пополнять счет примерно 7–8 лет.

Существуют еврооблигации с более скромным номиналом. К примеру, ALFA-21 стоит 1000 долларов, а Uranium 01 – всего 1000 рублей.

В общем, вы можете подобрать еврооблигации для покупки, исходя из финансовых возможностей.

Какие облигации купить в 2018-2019 году?

Вариант №1. Облигации федерального займа

Активы, которые выпускаются министерствами России. На рынке считаются самым надежным инструментом в данном направлении вообще. Форма выпуска – документы, а метод хранения централизованного типа. У каждой эмиссионной ценной бумаги имеется сертификат специального назначения, который располагается либо в депозитарии, либо в самом МИНФИНе.

Особенности ОФЗ:

- активы выпускаются на фиксированные временные промежутки – от 2 и более лет. Потолком являются долгосрочные облигации, что выпускаются правительством на 50 лет;

- проценты с купона выплачиваются государством только 1 раз в год;

- заемные деньги идут на закрытие бюджетных дыр;

- ставка купона по ОФЗ фиксированная и составляет 8%.

Вариант №2. Иностранные облигации

Если вы переходите на международный рынок облигаций, то вам открывается масса новых возможностей, в том числе, покупка иностранных активов. Происхождение ценной бумаги понятно из ее названия – выпуском иностранных активов занимаются эмитенты, что вращаются на мировом рынке.

Особенности иностранных облигаций:

- главными фигурантами выступают Лондон и Сингапур – более 85% транзакций происходят через площадки именно этих 2-х государств;

- месячный оборот иностранной биржи данными активами может достигать 1 триллиона долларов, что говорит о масштабах кампании в целом;

- налоговая система, по которой происходит работа, напрямую зависит от страны, в которой происходит торговля активами.

Активы, что расположены на иностранных биржевых площадках называют international-bonds, а лицо юридического характера, которое производит как выпуск, так и контроль подобных долговых бумаг, именуется на иностранном рынке андеррайтером. Между трейдерами, иностранные активы в данном направлении принято называть бондами.

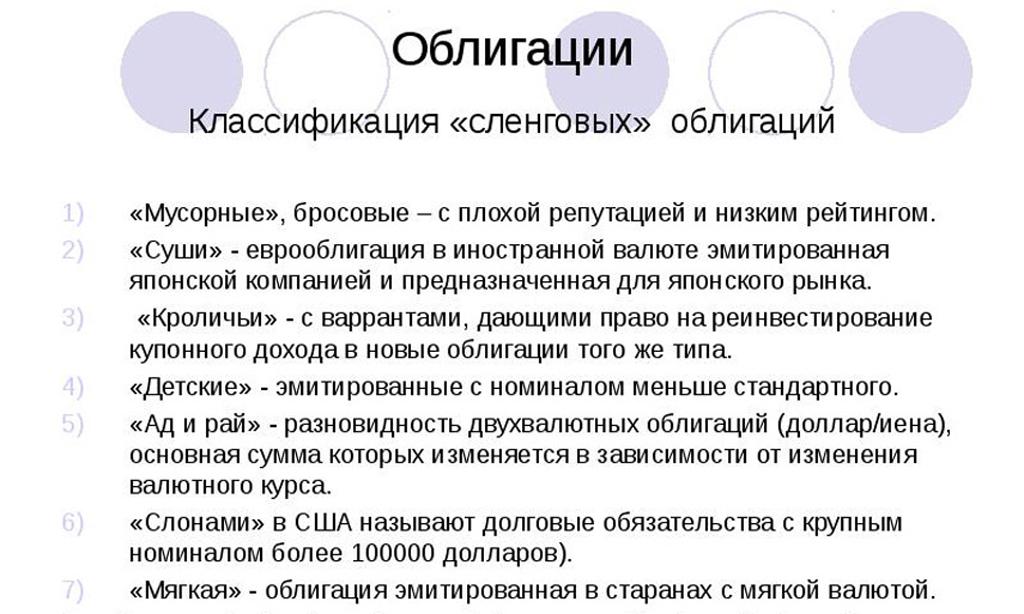

В зависимости от страны, в которой были выпущены ценные бумаги, те приобретают особую приставку. К примеру, американские активы называют «янки-бонды», японские – «самурай-бонды» и так далее. Ознакомиться со сленгом можно на специализированных форумах по торговле иностранными облигациями на международной бирже.

Облигации ОФЗ. Как и какие облигации купить?

Что такое облигации ОФЗ? Возможная доходность.

Вариант №3. Еврооблигации

Являются ответвлением иностранных облигаций. Такое название получили из-за стран, в которых те размещены. Основной рабочей валютой считается евро. Размещение еврооблигаций происходит на крупнейших биржах таких стран как Великобритания, Германия и Швейцария. Даже люди, что напрямую не связаны с торговлей ценными бумагами, наверняка слышали, как в новостях мелькали Франкфуртская и Лондонская фондовые биржи.

Обращаться к коммерческим облигациям есть смысл лишь в тех случаях, когда дело касается, проверенных годами, крупных компаний. На бирже России это могут быть газодобывающие организации или поставщики электроэнергии. Все, что имеет постоянный спрос, способно принести вам деньги – от этого и пляшите.

Вопрос, как купить облигации должен волновать всех, кто хоть как-то связан с фондовым рынком. Благодаря высокой стабильности актива, его участие в смешанных портфелях является обязательными условием успешности кампании.

Виды купонов

Как я уже говорил, есть разные виды купонов. Подавляющее число облигаций – с постоянным купоном, т.е. с выплатой, размер которой предусмотрен заранее и обговорен в анкете выпуска. Но есть и другие виды купонов.

Фиксированный переменный. Ставка по каждому купону – разна. Но она указана заранее, что позволяет инвесторам спланировать свою стратегию. При этом ставка может меняться произвольно: увеличиваться или же уменьшаться, причем вплоть до 0,01% годовых. Пример на скриншоте.

Кстати, примером облигации с переменным купоном служат ОФЗ-н 4 выпуска.

Переменный. Ставка по купону определяется эмитентом, но заранее неизвестна. При этом ставка зависит от финансового состояния компании, настроений и ожиданий инвесторов и других факторов (например, нахождения Луны в Козероге).

Плавающий (индексируемый) купон. Ставка по такому купону зависит от каких-то внешних показателей, например, индекса потребительских цен (проще говоря – инфляции), ключевой ставки, ставки РУОНИА, курса доллара и т.д. Формулы расчетов плавающих купонов можно найти в анкете выпуска. Плюс такого купона – доходность облигации индексируется, если в экономике что-то идет не так. Минус – предсказать точный размер купона никак нельзя.

Ипотечный. Ставка зависит от доходности ипотечной программы. Как правило, облигации с таким типом купона предназначены для институциональных инвесторов и даже не выводятся на вторичный рынок.

Купоны бондов можно классифицировать и по другим признакам. Например, по периодичности выплаты выделяют облигации с ежегодным купоном, полугодовым, квартальным и даже ежемесячным купоном. Например, ряд МФК платят купоны по своим бондам каждый месяц.

По типу выплаты выделяют периодические выплаты и кумулятивные. По периодическим купон платится постепенно (это 99% всех российских облигаций), по кумулятивным – в конце срока действия, при погашении облигации.

Технические параметры и доходность

За счет потенциально более высокого риска доходность муниципальных облигаций на 2-4 процентных пункта выше, чем ОФЗ. В среднем купон по ним составляет 8%-12% годовых (минимальный – 6% у Москва-32048, максимальный – 15% у Волжский-34001), выплата купонов производится раз в квартал, реже – раз в полгода.

Наиболее доходными на момент написания статьи являются следующие муниципальные облигации (указана эффективная доходность к погашению):

- ТомскАдм-34006-об – 10,2% (погашение 14.11.2021);

- Хабаровский Край-35007-об – 8,03% (24.10.2025);

- Карач-ЧеркесРесп-35001 – 7,85% (18.12.2024);

- Мордовия Респ-34003-об – 7,75% (03.09.2021);

- Хакасия Респ-35006-об – 7,72% (02.11.2023);

- Удмуртская Респ-35002-об – 7,70% (19.09.2026);

- БашкортостанРесп-34008-об – 7,68% (18.09.2020);

- Тамбовская Обл-35004-об – 7,55% (05.12.2025).

Если смотреть чисто по размеру купона, то самые доходные муниципальные облигации следующие (в скобках – эффективная доходность к погашению):

- Волжский-34001-об – 15% (4,43%);

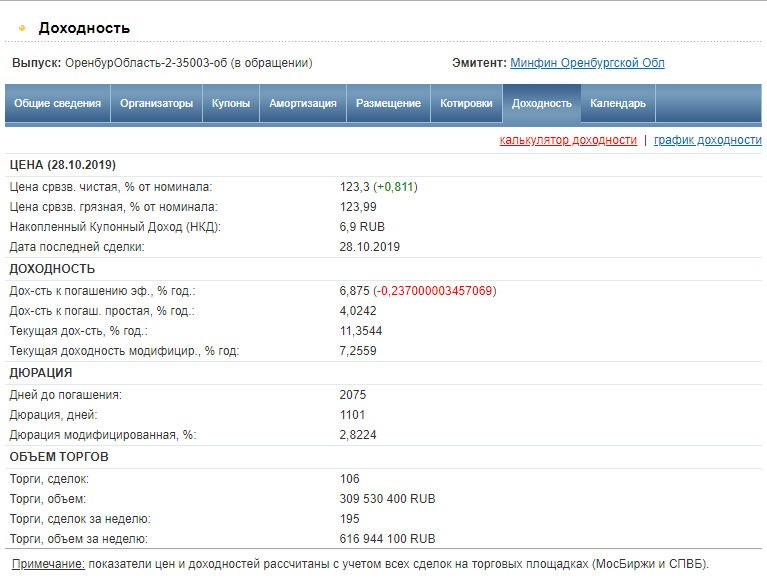

- ОренбурОбласть-2-35003-об – 14% (6,88%);

- ТомскАдм-34005-об – 14% (5,30%);

- Удмуртская Респ-34007-об – 13,8% (7,07%);

- Мордовия Респ-34002-об – 13,75% (7,03%);

- Волгоград-34008-об – 13,58% (7,08%).

То есть, как видите, особо на них заработать не получится. Нужно смотреть не на величину купона, а на эффективную доходность к погашению. Ну, и на дюрацию тоже. И не забывать об оферте, если она есть!

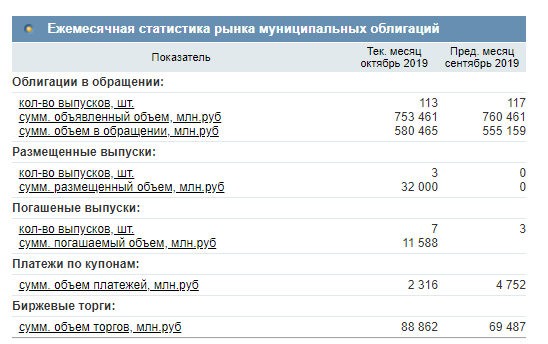

Торгуются муниципальные облигации на Московской бирже, как и остальные российские облигации. Однако нужно учитывать, что рынок муниципальных облигаций на порядок ниже, чем рынок ОФЗ или корпоративных облигаций, а спрос из-за высоких ставок в этом сегменте нередко превышает предложение. Сравните: суммарный объем торгов в сентябре 2019 года по государственным облигациям составил 1,536 трлн рублей, по корпоративным – 2,080 трлн, а по муниципальным – всего 0,069 трлн рублей, т.е. прям на порядок ниже.

Поэтому большинство муниципальных облигаций с высоким рейтингом торгуются значительно выше номинала. Например, ОренбурОбласть-2-35003-об с купоном 14% торгуется за 123,3% от номинала, так что в результате эффективная доходность к погашению бумаги составляет всего 6,88%.

Основными покупателями муниципального долга являются не частные инвесторы, как может показаться, а институциональные – банки, инвестиционные фонды, крупные корпорации, другие регионы.

Как правило, срок обращения муниципальных облигаций сравнительно небольшой – от 3 до 5 лет. Но есть выпуски продолжительностью 8-10 лет.

Где купить ОФЗ физическому лицу

Покупка облигаций и акций обычными гражданами на фондовом рынке связана с определенными рисками и неудобствами. Процессу расширения народного инвестирования мешают следующие факторы:

- слабая осведомленность населения о тонкостях работы с ценными бумагами;

- привычка к размещению свободных средств на депозитных банковских вкладах.

Кроме этого, до недавнего времени намерению купить гособлигации препятствовала комиссия, взимаемая при проведении этой операции, и достаточно высокий «порог» вхождения». С начала 2019 года эти проблемы существенно нивелированы Министерством финансов РФ.

- Во-первых, комиссия теперь отсутствует при сумме сделки до 50 тыс. руб., а при превышении этой суммы ее ставка снижена.

- Во-вторых, уменьшена минимальная сумма покупки до 10 тысяч рублей (ранее она составляла 30 тыс. руб.)

- В-третьих, разрешено использовать ОФЗ как залоговое имущество при получении банковского кредита.

Облигации федерального займа для физических лиц стали доступнее, а их условия привлекательнее по сравнению с депозитными вкладами по причине более высокой годовой ставки.

Правда, у этого способа вложения накоплений есть и недостатки:

- За повышенный доход приходится платить трехлетним «замораживанием» денег.

- ОФЗ не участвуют во вторичном обращении ценных бумаг. Иными словами, их перепродать на бирже нельзя.

- Имеет место законодательная неопределенность системы налогообложения доходов. Пока неясно, возникают ли у держателя гособлигаций фискальные обязательства. Вероятно, их не будет, но никакими правовыми нормами это пока не установлено.

- И снова о банковском сборе. Совсем его не отменили. Купить ОФЗ для физических лиц без комиссии можно на сумму до 50 тыс. руб. При превышении этого предела – ставка 1,5%, а если облигаций приобретается на 300 тыс. руб. и более – 1%.

Реализуют «народные» ОФЗ четыре российских банка: Почта Банк, Промсвязьбанк, ВТБ и, конечно же, Сбербанк. С условиями приобретения физическое лицо может ознакомиться, пройдя по приведенным ссылкам.

Как купить облигации

Стать держателем облигации федерального займа очень просто. Для этого вам потребуется:

- Через Московскую биржу найти брокера, который поможет в покупке облигаций.

- Оформить с брокером специальный договор и оплатить его услуги.

- Открыть специальный брокерский или инвестиционный счет. После открытия пополнить его на сумму, которую желаете потратить на покупку ценных бумаг.

- Через торговый терминал или специальное приложение сотового телефона купить облигации.

Покупателями и держатели ценных бумаг могут как российские граждане, так и иностранцы. Возможна продажа юридическим лицам. Стоимость 1 облигации составляет 1 000 рублей. Вся доходность учитывается и выплачивается в рублевом эквиваленте.

Для удобства вы можете обратиться за помощью не к брокеру, а в банк. Многие крупные финансовые компании готовы помочь с покупкой. Уполномоченный специалист кредитной организации ответит на все вопросы, поможет подобрать наиболее выгодный пакет и подскажет, как оформить сделку.

Что такое облигации, и их виды

Облигация — это ценная бумага, выпускаемая юридическим лицом с целью привлечения денежных средств. Согласно ей, компания, выпустившая облигацию, получает от инвестора некоторую сумму денег на строго оговоренный срок. В свою очередь, владелец такой ценной бумаги по истечении указанного времени получает инвестиционный доход. В сравнении с вкладами, полученные суммы действительно могут быть в разы больше.

Более того владелец облигаций имеет право:

- Получить полностью номинальную стоимость, то есть ту сумму, которая была им уплачена при покупке ценной бумаги;

- Получить инвестиционный доход, или по — другому купоны. Это проценты, которые начисляются по условиям договора;

- Может распоряжаться облигацией по своему усмотрению, то есть продавать, дарить, завещать или закладывать.

Согласно подписываемому договору, эмитент — лицо, выпустившее облигацию, гарантирует выплату вознаграждения.

В связи с этим напрашивается вопрос, а зачем компаниям продавать облигации, если привлечь денежные средства можно и с помощью кредитов? Ответ прост. Все дело в том, что по своей сути, облигации — это и есть своеобразный кредит, однако получают его не в банковском учреждении, а среди населения. Такая форма привлечения денег не имеет какого — то дополнительного оформления, да и выплачиваемый процент населению, может быть значительно меньше, чем в банке. В итоге и эмитент, и владелец облигаций остаются в плюсе. Одна сторона в кратчайшие сроки может восполнить нехватку денежных средств, а другая — сохранит и значительно приумножит свои сбережения.

Начинающий инвестор, решивший вложить деньги в облигации должен знать, что существует несколько видов таких ценных бумаг. Признаки, по которым происходит деление облигаций разнообразны, и зависят они от эмитента, типа выплачиваемого дохода, срока погашения и т. д.

| Классификация облигаций | Виды облигаций |

|---|---|

| По доходу | Процентные — владельцу в установленный срок выплачивают заранее оговоренные суммы, а в конце срока номинальную стоимость. исконтные (без процентов) — регулярные выплаты отсутствуют, но эмитент для такого покупателя может снизить стоимость ценной бумаги. |

| По обеспечению | Закладные — Для такого вида предусмотрена покупка ценной бумаги с залогом имущества. Беззакладные — Залог не предусмотрен, однако такая сделка обладает повышенной степенью риска, и отсутствием гарантий в случае банкротства эмитента. |

| По эмитенту | Различают Государственные,муниципальные и корпоративные облигации. По своей сути такие ценные бумаги отличаются лишь, лицом их выпустившим. Считается, что самые надежные облигации государственные, поскольку они обеспечены бюджетом страны. |

| По виду погашения | Различают погашаемые — выплата производится раньше срока, отзывные — эмитент, имеет право отозвать бумагу, безотзывные — естественно, не подлежащие отзыву, возвратные — владелец, может предъявить облигацию к погашению раньше установленного срока, амортизируемые — выплаты по таким бумагам происходят частями. |

Условия предоставления облигаций, устанавливаются исключительно эмитентом, и прописываются в договоре. Одна компания может выпустить ценные бумаги по твердо установленному проценту, в то время как другая — процент дохода может индексировать, и привязать его к уровню инфляции. Понятно, что второй вариант окажется более прибыльным

Так как правильно инвестировать, и на что обращать внимание в — первую очередь? Об этом речь пойдет ниже

Как инвестировать в облигации обычному человеку

На первый взгляд обычному человеку иметь дело с облигациями покажется запутанным и сложным занятием. Однако если разобраться, то можно прийти к выводу, что данный процесс может оказаться весьма интересным, к тому же и прибыльным.

Итак, начинающий инвестор должен понимать, что облигации обращаются на фондовом рынке. Стоимость облигаций здесь меняется постоянно, и может как повышаться, так и снижаться. В основном цена зависит от международной обстановки, политики Центробанка, либо от экономической ситуации в какой — то конкретной отрасли, или компании. Облигации можно купить самостоятельно, у брокера, или через управляющую компанию, при этом инвестор должен купить пай в ПИФе.

Хотелось бы уточнить, что ПИФ(паевый инвестиционный фонд) — это объединение большого количества мелких инвесторов. Все входящие в его состав участники вносят определенную сумму денег, которая и называется паем. На вырученные средства приобретаются активы. Главным плюсом существования ПИФа является то, что сам инвестор не вникает в суть процесса покупки и продажи актива, он просто вносит деньги, и получает положенный доход.

В таблице приведена краткая пошаговая инструкция,как вложить денежные средства начинающему инвестору:

№ п/п

Шаг

Пояснения

1

Открыть брокерский счет

Напрямую физическому лицу действовать на фондовой бирже нельзя, только через лицо, имеющее соответствующую лицензию, то есть брокера.

Брокерский счет открывается в брокерской компании. Следовательно для начала стоит правильно его выбрать, поскольку именно он будет продавать и покупать облигации на фондовом рынке. При необходимости можно воспользоваться сайтом Московской биржи, где размещается полный список действующих брокеров

При выборе необходимо обратить пристальное внимание на следующие критерии: надежность, доступность и тарифы.

Брокеры берут определенную комиссию за каждую проводимую сделку на бирже.

Обычно такая плата составит 0,025% от суммы сделки. Но если инвестор покупает облигации не с целью спекуляции, а желает получить купоны, то подобные расходы будут минимальными

Более подробную информацию о стоимости услуг брокера следует уточнить в офисах подобных компаний, естественно перед подписанием договора.

Для открытия счета, понадобиться паспорт. После этого брокер поможет установить специальную программу. Через личный кабинет инвестор сможет купить необходимое количество облигаций.

2

Необходимо открыть ИИС (Индивидуальный Инвестиционный Счет)

Это еще одна разновидность брокерского счета, однако существует он с целью возврата налогового вычета в размере 13% от той суммы, которая размещается на нем. Для того чтобы получить эти деньги, инвестор должен держать на счету сумму не менее 400 000 рублей, и не выводить ее в течение 3-х лет. ИИС так же открывается через брокера. На нем может находится сумма до 1 млн. рублей, но владелец сможет получить вычет только с 400 000 р.

3

При необходимости купить ПИФы

Такой вариант подойдет тем, кто не желает разбираться в бумагах или компьютерных программах. Все необходимые действия берет на себя управляющий ПИФом. Естественно, что за свою работу он также берет оговоренную договором плату. Стоит помнить, что в данном случае оплата комиссии будет выше, чем у брокера.

4

Что покупать

После того, как инвестор войдет в личный кабинет, ему станут доступны для покупки различные ценные бумаги. Сначала могут возникнуть некоторые сложности, но с ними поможет справиться брокер. Он подскажет и поможет сделать правильный выбор. Многие специалисты советуют обратить внимание на ОФЗ (Облигации Федерального Займа).Поскольку такой вид актива освобожден от уплаты налога на прибыль в 13%, и зафиксировать доход можно на несколько лет. К тому же федеральные облигации считаются наиболее надежными.

Таким образом, процесс покупки облигации прост. Все что требуется от инвестора — это внимательно изучить фондовый рынок, и решить каким способом ему купить облигации. Далее с помощью самой обычной арифметики можно посчитать, что доход от облигаций в среднем может составить порядка 12% годовых. Однако не стоит забывать и о рисках такого инвестирования.

Сравнение вклада и ОФЗ

Часто можно услышать, что банковские вклады надежнее и помогают получить запланированный доход. Сравним два популярных продукта, чтобы вы смогли оценить все преимущества каждого и сделать правильный для себя выбор.

Сравнение вклада и облигации:

| Условие | Вклад | ОФЗ |

|---|---|---|

| Срок действия договора | от 1 года до 3 лет. | 3 года. |

| Периодичность получения % | Каждый месяц или в конце срока, выбирается клиентом исходя из программы. | Каждые 6 месяцев. |

| Капитализация % | Можно включить по желанию | Нет |

| Минимальная сумма для открытия договора | 100 рублей, если говорить про клад до востребования. | 30 000 рублей. |

| Максимальная сумма по договору | Любая, однако, следует помнить, что страховая защита распространяется только на 1 400 000 рублей. | Не более 15 000 000 рублей по номинальной цене в одном выпуске. |

| Налоги | Необходимо платить, если ставка по договору превышает ставку рефинансирования + 5%. На практике это фантастика, поэтому в большинстве случаев налог не платится. | Оплачивается 13% при получении любого дохода от реализации. |

| Досрочный возврат | Возможет, иногда с потерей начисленных процентов. | |

| Комиссия за открытие | Нет | Взимается исходя из суммы:

|

Как расшифровываются аббревиатуры в конце названия облигации

А теперь поговорим о том, что такое все эти странные ПД, ПК, АД, об, боб и другие аббревиатуры после наименования бонда. Это не что иное, как обозначение типа облигации, чтобы инвесторам было проще с первого взгляда понять, с какой бумагой они имеют дело.

Итак, поехали.

Облигации с постоянной купонной доходностью имеют на конце названия аббревиатуру ПД, например, ОФЗ-26214-ПД. Что такое постоянный купон, я уже писал. Эмитент выплачивает оговоренную сумму раз в год, полгода или квартал. Например, выплата составляет 15% годовых. Номинал облигации – 1000 рублей. Значит, инвестор, владеющий облигацией на дату выплаты купона, получит 150 рублей. Если выплата раз в полгода, то за один раз он получит 75 рублей.

Облигации с переменной купонной доходностью имеет на конце названия обозначение ПД. Ставка не постоянная, а зависит от некоторых показателей, например, ставки рефинансирования ЦБ. Допустим, доходность купона определяется как +3 процентных пункта к ставке рефинансирования. Сейчас значение ставки 7,75%. Следовательно, купонная выплата составит 10,75%.

Облигация с амортизацией долга имеет на конце названия аббревиатуру АД, например, ОФЗ-46022-АД. Это означает, что эмитент будет постепенно погашать облигацию, чтобы полная выплата не легла на его нежный капитал тяжким бременем. Чаще всего погашают равными пропорциями – например, по 10% от начального номинала. К примеру, если номинал облигации составляет 1000 рублей, а срок погашения – 10 лет, то каждый год компания будет платить купон и еще по 100 рублей, уменьшая номинал ценной бумаги

Обратите внимание, что при уменьшении номинала снижается и купонная выплата!

Обыкновенная облигация – на конце названия ставится сокращение «об». Это стандартная корпоративная облигация с постоянным купонным доходом.

Биржевая облигация – на конце названия находится сокращение «боб». Биржевая облигация считается более надежной, чем обыкновенная, так как ее погашение гарантируется биржей, а не только эмитентом.