Как инвестировать в недвижимость на бирже

Содержание:

- Что такое REIT

- Как инвестировать

- Преимущества REITs над реальной недвижимостью

- Рейты недвижимости: на что обращать внимание

- How to Invest in REITs

- Как инвестировать в REIT

- На что обратить внимание

- Risks of Non-Traded REITs

- Почему рейты — хорошая возможность для инвестиций

- Акции REIT — сколько можно заработать

- Налоговые преимущества и недостатки

- Почему REIT фонды недооценены

- REIT дивиденды и дивиденды акций.

- Как оценить REIT «заработок»

- Условия для регистрации REIT

- REIT на бирже — что покупать?

Что такое REIT

REIT (от англ. Real Estate Investment Trust) — зарубежные инвестиционные трасты или фонды коллективных инвестиций, которые позволяют вложить деньги в недвижимость, не приобретая квартиру или дом.

Фонд собирает деньги пайщиков и покупает на них недвижимость, например, покупает уже готовые квартиры и дома, а после сдаёт их в аренду. Или вкладывается в строительство офисов либо отелей, которые после сдачи объектов перепродаёт более выгодно. В общем, вариантов множество, суть одна: все вырученные деньги перераспределяются между пайщиками пропорционально их вкладам. Доход фонд выплачивает в виде дивидендов, периодичность зависит от каждого фонда — обычно раз в год или раз в квартал.

Через REIT можно вложиться в американскую недвижимость — в США таких фондов зарегистрировано больше всего — а также в британскую, немецкую, французскую.

Как инвестировать

Инвестировать в компании из сектора REIT не так и сложно. А порог входа, как уже говорил выше, небольшой. Для начала нужно разобраться с видом компании. То есть, существуют компании, которые не торгуются на бирже, а есть доступные для покупки на бирже.

Для покупки внебиржевых фондов необходимо обратиться в офис компании, где вы, скорее всего, увидите ценник входа не из доступных. Такие лучше обойти, т.к. существует много подводных камней.

x

Приобрести небольшую, или большую, часть фонда недвижимости, можно по средствам биржи. Правда и тут имеется разделение. Есть фонды торгующиеся на внебиржевом рынке OTC. Это рынок для квалифицированных инвесторов, например, инвестиционных фондов и прочих, где существуют такие нюансы, как ограниченная ликвидность, то есть при продаже, возможно, вы не сможете быстро закрыть позицию, а будете ждать появления покупателя. Но взамен этого, инвестор получает существенную недооценку актива, только она может не реализоваться и роста стоимости не произойти.

Самый простой, и лучший способ инвестиций будет покупка на биржевом рынке. Акции этих фондов торгуются как обычные компании. Да в этом случае может быть как переоценка актива, так и недооценка, зато вы получаете сумасшедшую ликвидность и в случае продажи или покупки заявка будет исполнена в считаные секунды. В дополнение к этому, вы получаете действительно актуальную и полную информацию об эмитенте. Биржа следит за тем, чтобы отчеты не фальсифицировались. А если и случится подобное, то компания будет исключена из котировального листа.

Преимущества REITs над реальной недвижимостью

На первый взгляд может показаться, что виртуальное владение недвижимостью ведет к потере доходности. Смотрим:

- Дом принадлежит инвестиционному трасту, который взимает комиссию за управление им

- Биржевой фонд ETF содержит акции множества трастов и берет свою комиссию

- Вывод паев на биржу означает, что малую часть прибыли заберет биржа

- Доступ на биржу возможен только через брокера, которому придется заплатить за покупку и продажу пая

- И наконец, в некоторых случаях плату может взимать депозитарий за хранение биржевых паев

Что тут сказать? Да, потери есть, но они на сегодня низки и полностью компенсируются множеством удобств, тем более для инвестора, не занимающегося недвижимостью профессионально. Владея реальной, особенно реальной заграничной недвижимостью, вы сталкиваетесь с рядом проблем, которые успешно решены в фондах REITs:

-

Для приобретения зарубежной недвижимости (дома) нужно отличное знание местного законодательства;

- Сопровождение сделки (юридическое, комиссии посредникам и пр.) обычно весьма затратно;

- Высокий порог входа;

- Трудно реинвестировать доход;

- Для рентного дохода вы должны или сами искать жильцов, или платить за это УК;

- Необходимость периодического ремонта;

- Вы можете попасть под двойное налогообложение;

- Низкая ликвидность, дом трудно быстро продать по рыночной цене;

-

Диверсификация, так как зарубежная недвижимость — обычно один дом. А значит, его цена сильно зависит от местности (например, популярности курорта и времени года, если дом в курортной зоне)

Есть ли недостатки у фондов REITs? Да, но их немного:

-

Цена на паи REITs более волатильна, чем на реальную недвижимость;

- Комиссии посредникам и необходимость брокерского счета;

-

Цена паев REITs не обязательно отражает тренд недвижимости в краткосрочной перспективе

Еще одна возможность вложиться в недвижимость через ETF — приобрести те из них, которые содержат акции компаний в сфере жилищного строительства. Иначе говоря, это инвестиции в застройщиков. В России аналогом такого подхода можно назвать строительные ПИФы, которые инвестируют капитал инвесторов в застройщиков согласно представлениям управляющей компании. По окончанию строительства недвижимость продается и цикл повторяется.

Рейты недвижимости: на что обращать внимание

Кроме дивидендов, стоимость самих акций ежегодно растет. Третий фактор для заработка на рейтах недвижимости – возможность купить недвижимость с дисконтом 50%, когда рынок “трясет”.

Три вещи, на которые нужно смотреть:

- Размер дивидендов.

- Долгосрочный рост компании относительно эталонов.

- Стоимость недвижимости внутри этой компании – эти цифры публикуют, их можно найти.

В нашей команде три человека занимаются сбором этой информации.

Смотрите видео, как можно запустить десятки доходных квартир в США и получать доход в валюте с помощью фондов зарубежной недвижимости.

How to Invest in REITs

You can invest in publicly traded REITs—as well as REIT mutual funds and REIT exchange-traded funds (ETFs)—by purchasing shares through a broker. You can buy shares of a non-traded REIT through a broker or financial advisor who participates in the non-traded REIT’s offering.

REITs are also included in a growing number of defined-benefit and defined-contribution investment plans. An estimated 87 million U.S. investors own REITs through their retirement savings and other investment funds, according to Nareit, a Washington, D.C.-based REIT research firm.

REIT activities resulted in the distribution of $69 billion in dividend income in 2019 (the most recent data available).

There are more than 225 publicly-traded REITs in the U.S., which means you’ll have some homework to do before you decide which REIT to buy. Be sure to consider the REIT’s management team and track record—and find out how they’re compensated. If it’s performance-based compensation, odds are they’ll be working hard to pick the right investments and choose the best strategies.

Of course, it’s also a good idea to look at the numbers, such as anticipated growth in earnings per share and current dividend yields. A particularly helpful metric is the REIT’s funds from operations (FFO), which is calculated by adding depreciation and amortization to earnings, and then subtracting any gains on sales.

Как инвестировать в REIT

В США и других странах мира REIT пользуются большой популярностью, особенно для накопления пенсионного капитала. На сайте аналитического агентства Nareit, которое публикует информацию обо всех актуальных на сегодня фондах, есть данные по 195 REIT (на октябрь 2020 г.). К сожалению, российскому инвестору купить любую компанию из этого списка можно только в 2 случаях:

- Получение статуса квалифицированного инвестора и выход на зарубежные биржи.

- Открытие счета у зарубежного брокера (например, Interactive Brokers) и инвестирование на любой площадке мира.

Рассмотрим 3 варианта, где и как купить REIT россиянину.

Фонды недвижимости в России

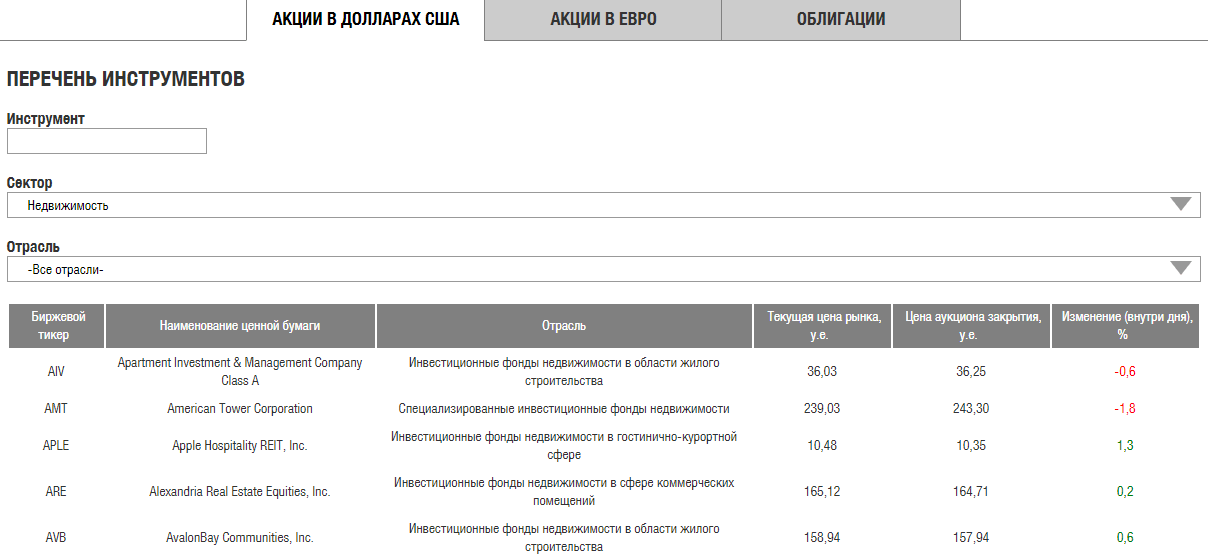

Американские REIT торгуются на Санкт-Петербургской фондовой бирже. Доступны для неквалифицированного инвестора. В отдельный класс активов они не выделены. Но на сайте investcab.ru, который имеет прямое отношение к бирже, можно настроить фильтр и выбрать фонды недвижимости. Для этого во вкладке “Торговые инструменты” из списка секторов выберите “Недвижимость”.

Более подробную финансовую информацию (размер дивидендов, денежный поток, коэффициенты и пр.) смотрите на investing.com.

ETF

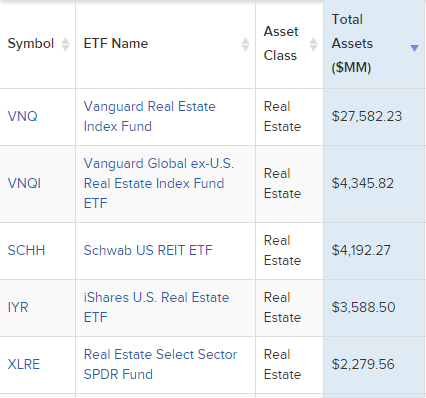

ETF – наиболее оптимальное решение для инвестиций в недвижимость. К сожалению, в России этот инструмент доступен только квалифицированным инвесторам и владельцам зарубежных брокерских счетов. Его главное преимущество – широкая диверсификация. Вы вкладываете деньги в десятки или сотни REIT, которые, в свою очередь, инвестируют в десятки или сотни объектов недвижимости.

Наиболее известные управляющие компании: SPDR, Vanguard и iShares. Для поиска и отбора ETF в свой портфель удобно пользоваться сервисами etf.com и etfdb.com. Сайты на английском языке, но разобраться можно и нужно, если хотите инвестировать на зарубежных рынках.

Например, на сайте etfdb.com выбираете инструмент ETF Screener или Categories, отмечаете, что интересует Real Estate, и получаете исчерпывающий список существующих на данный момент ETF с подробной информацией по каждому фонду.

Например, топ-5 лидеров по капитализации:

Российский аналог – ПИФ

Как альтернатива рассмотренному в статье инструменту на российском рынке есть закрытые ПИФы, которые инвестируют в рынок недвижимости. Конкуренцию зарубежным фондам они составить не могут по следующим причинам:

- их количество ничтожно маленькое по сравнению с REIT;

- часто уходят с рынка – ни о какой долгой истории развития говорить не приходится;

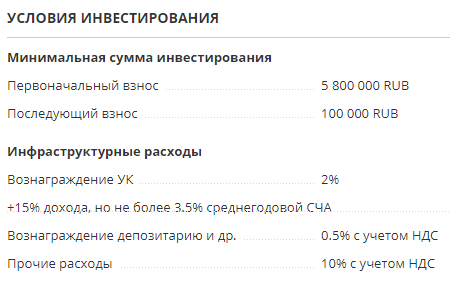

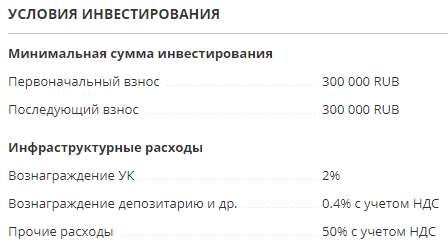

- высокие комиссии;

- нет прозрачной информации, куда вкладываются деньги;

- высокий порог входа – как правило, от нескольких сотен тысяч до миллионов рублей;

- не выплачивают дивиденды;

- зачастую не инвестируют напрямую, а покупают акции зарубежного ETF.

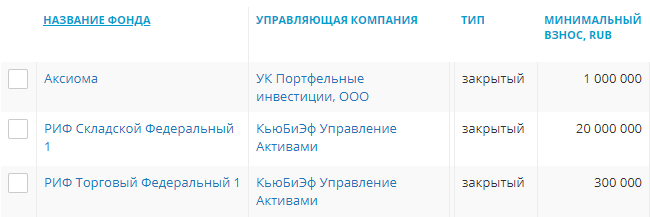

На портале investfunds.ru, где есть полная информация и рейтинги ПИФов в России, с помощью фильтра я нашла 154 фонда. Но только 3 из них находятся на стадии формирования, остальные уже закончили привлекать средства. Ни один не вызвал у меня желания вложить деньги.

Давайте посмотрим на результаты работы 2 закрытых ПИФов от уважаемой управляющей компании “Сбербанк Управление Активами”. Выводы вы сделаете сами.

ЗПИФ “Коммерческая недвижимость” – за 5 лет стоимость пая снизилась на 33,74 %, СЧА сократилась на 67,48 %.

ЗПИФ “Арендный бизнес” – за 3 года стоимость пая и СЧА выросла на 3,99 %.

На что обратить внимание

Определения инвестиционного фонда недвижимости могут варьироваться в зависимости от юрисдикции, но в целом REIT владеют, управляют или финансируют недвижимость, приносящую доход. Законодательство США требует, чтобы REIT ежегодно распределяли между акционерами не менее 90% налогооблагаемого дохода. Таким образом, эти фонды, как правило, предлагают стабильные и щедрые дивиденды.

Пандемия сурово обошлась с сектором недвижимости, поскольку многие люди перешли на удаленную работу и не спешили выходить из дома, что подорвало спрос на недвижимость со стороны розничной торговли и компаний сектора развлечений, а также резко сократило посещаемость офисных помещений (а, следовательно, и потребность в них). Таким образом, повсеместное ухудшение эпидемиологической обстановки может оказать дополнительное давление на стоимость REIT, специализирующихся на этих подсекторах.

Что касается США, то инвестирование в недвижимость обычно предлагает стабильную, но низкую рентабельность, которая еще сильнее снизилась из-за пандемии COVID.

На какие REIT следует обратить внимание долгосрочным инвесторам? Мы бы начали с фондов, характеризующихся сильными бизнес-моделями, надежными портфелями недвижимости и мощными финансовыми балансами. Еще один важный показатель — средства от основной деятельности (FFO) — который используется для определения денежного потока, генерируемого за счет операционной деятельности

Американские REIT рассчитывают FFO в соответствии со стандартами Национальной ассоциации инвестиционных фондов недвижимости (NAREIT)

Еще один важный показатель — средства от основной деятельности (FFO) — который используется для определения денежного потока, генерируемого за счет операционной деятельности. Американские REIT рассчитывают FFO в соответствии со стандартами Национальной ассоциации инвестиционных фондов недвижимости (NAREIT).

Хотя большинство REIT все же могут в будущем ощутить на себе неблагоприятные экономические последствия пандемии, сама по себе эта отрасль имеет большое значение для экономики и инвестиционных портфелей.

Паи REIT можно покупать и продавать (как и другие акции) в течение торговой сессии, но не все инвесторы готовы постоянно держать руку на пульсе отдельных представителей сектора, таких как Digital Realty Trust (NYSE:DLR), Iron Mountain (NYSE:IRM), Omega Healthcare Investors (NYSE:OHI), Realty Income (NYSE:O), Simon Property Group (NYSE:SPG) и Stag Industrial (NYSESTAG).

Вместо этого участники рынка могут инвестировать в недвижимость в целом, обратившись за помощью к биржевым фондам (ETF).

Risks of Non-Traded REITs

Non-traded REITs or non-exchange traded REITs do not trade on a stock exchange, which opens up investors to special risks.

Non-traded REITs are not publicly traded, which means investors are unable to perform research on their investment. As a result, it’s difficult to determine the REIT’s value. Some non-traded REITs will reveal all assets and value after 18 months of its offering, but that’s still not comforting.

Lack of Liquidity

Non-traded REITs are also illiquid, which means there may not be buyers or sellers in the market available when an investor wants to transact. In many cases, non-traded REITs can’t be sold for a minimum of seven years. However, some allow investors to retrieve a portion of the investment after one year, but there’s typically a fee.

Distributions

Non-traded REITs need to pool money to buy and manage properties, which locks in investor money. But there can also be a darker side to this pooled money. That darker side pertains to sometimes paying out dividends from other investors’ money—as opposed to income that has been generated by a property. This process limits cash flow for the REIT and diminishes the value of shares.

Fees

Another con for non-traded REITs is upfront fees. Most charge an upfront fee between 9% and 10%—and sometimes as high as 15%. There are cases where non-traded REITs have good management and excellent properties, leading to stellar returns, but this is also the case with publicly traded REITs.

Non-traded REITs can also have external manager fees. If a non-traded REIT is paying an external manager, that expense reduces investor returns. If you choose to invest in a non-traded REIT, it’s imperative to ask management all necessary questions related to the above risks. The more transparency, the better.

Почему рейты — хорошая возможность для инвестиций

Если вы не готовы к рискам и хотите инвестировать на долгосрок, REIT — отличная возможность. Они не принесут миллионов в течение месяца или года, но позволят получить “несгораемую пенсию” в долларах в долгосрочной перспективе. Сегодня существенную часть нашего портфеля составляют именно фонды зарубежной недвижимости.

Вот почему REIT — это перспективное вложение:

- Сегодня благодаря падению ключевых ставок увеличивается ценность материальных активов, включая REIT.

- Облигации вскоре будут давать отрицательную доходность, что ведет к перетеканию средств на другие рынки.

- Во всем мире включен печатный станок, что ведет к инфляции и росту стоимости реальных активов.

Поэтому в нашем портфеле доля REIT — не менее 20-30%.

Акции REIT — сколько можно заработать

Условно можно разделить процесс инвестиций в акции REIT на два этапа.

Во время первого “накопительного” этапа инвестор регулярно покупает REIT. Ему начисляют дивиденды (многие фонды выплачивают их раз в месяц), которые он также вкладывает в покупку REIT. Даже если сумма ежемесячных “взносов” составляет всего 5-10 000 рублей, за несколько десятилетий можно накопить значительный капитал.

Инвестор с крупными суммами (50-60 тысяч ежемесячно) может рассчитывать получать до 1000 долларов только за счет дивидендов. Это примерный расчет, исходя из средней исторической доходности. Точную сумму вам не скажет никто — она зависит от выбора конкретного фонда/фондов, срока инвестирования и текущей рыночной ситуации.

Увеличение суммы накопления происходит в геометрической прогрессии: спустя двадцать лет капитал увеличивается в четыре раза, спустя тридцать лет — в четырнадцать раз

Поэтому важно начать как можно раньше и заложить максимальный горизонт инвестирования.

Второй этап — когда вы можете жить за счет дивидендов с REIT.

Налоговые преимущества и недостатки

Если риэлторская компания отвечает требованиям, которые должны рассматриваться как REIT (распределение 90% ее облагаемого налогом дохода и т. Д.), Она имеет довольно хорошее налоговое преимущество. В частности, доход REIT не облагается налогом на корпоративном уровне.

С большинством дивидендных акций корпоративная прибыль фактически облагается налогом дважды для инвесторов. Компания платит корпоративный налог с прибыли, и акционеры должны снова платить налог, когда те же самые прибыли распределяются в виде дивидендов.

Отсутствие корпоративного налогообложения делает REIT особенно хорошими инвестициями на пенсионный счет. Например, у моего собственного Roth IRA есть несколько высококачественных акций REIT, в том числе три из пяти, которые я собираюсь обсудить.

Одним из недостатков, связанных с налогообложением, является то, что если вы держите акции REIT на налогооблагаемом счете, их дивиденды, как правило, не могут претендовать на благоприятный налоговый режим «квалифицированных дивидендов», который получают большинство дивидендных акций США

Даже принимая во внимание это, отсутствие корпоративного налогообложения обычно делает это в пользу инвесторов, но перед инвестированием важно понимать, что распределения REIT обычно облагаются налогом как обычный доход

Почему REIT фонды недооценены

Часто люди недооценивают REIT фонды, потому что их показатели работы не кажутся им достойными внимания. Например, есть крупный фонд Realty Income с очень внушительным сроком окупаемости вложений — сорок лет. Для многих потенциальных инвесторов это чересчур много. При этом размер выплаченных дивидендов у компании составляет 188%.

Настоящая причина большого срока окупаемости на бумаге — в особенностях налогообложения. Дело в том, что по нормам списание амортизации мат. активов происходит из прибыли. Если у фонда внушительный пул недвижимости, получается очень значительная сумма амортизации. В итоге мы видим на балансе цифру чистой прибыли за вычетом этой суммы. Но хотя на бумаге эти деньги списали, по факту они остались на месте.

Вернув в расчет списанную сумму, можно посчитать Funds From Operation (FFO). В таком случае срок окупаемости составит лишь 18 лет — для фонда со значительной капитализацией это вполне приемлемый показатель, тем более с учетом высокого процента выплат от прибыли — 82%.

Еще один важный плюс — отсутствие дополнительных расходов на налоговые отчисления, текущий ремонт, страховые взносы и т.д. Все эти расходы ложатся на плечи арендаторов.

REIT дивиденды и дивиденды акций.

REIT – не единственные инвестиции, которые могут приносить дивиденды; многочисленные акции предлагают регулярные выплаты дивидендов инвесторам

Важно понимать, как они различаются как с точки зрения налогообложения, так и с точки зрения того, что стимулирует выплату дивидендов

С обыкновенными акциями, выплачивающими дивиденды, инвесторы подвержены явлению двойного налогообложения, когда прибыль облагается налогом на корпоративном уровне, а затем на индивидуальном уровне.

REIT защищены от одного уровня налогообложения, что означает, что они могут предложить относительно более высокую доходность, чем обычная облагаемая налогом компания.

С акциями, которые выплачивают дивиденды, инвесторы должны быть настроены на то, как компания генерирует денежный поток для выплаты дивидендов. Обычно это происходит от продажи товаров или услуг. С другой стороны, REIT используют свои договорные денежные потоки, полученные от аренды, для выплаты дивидендов.

Инвесторы могут посмотреть, насколько долгосрочные эти арендные договоры, сколько денежных потоков генерируется относительно выплаты дивидендов, и получить хорошее представление о безопасности выплачиваемых дивидендов.

При выплате дивидендов, выплаты часто связаны с общей стабильностью и прибыльностью компании. Если компания сталкивается с трудностями при получении доходов или имеет высокую долговую нагрузку, это может повлиять на сумму, выплачиваемую инвесторам. Исключением из этого правила могут быть дивидендные аристократы, группы компаний, которые последовательно выплачивали повышенные дивиденды инвесторам из года в год в течение 25 и более лет.

Гай Бейкер, основатель Wealth Teams Alliance в Ирвине, штат Калифорния, говорит, что инвесторы должны знать о факторах, которые могут аналогичным образом повлиять на выплату дивидендов REIT. Он говорит, о двух самых важных факторах – это увеличение доли вакантных должностей или имущественные проблемы, связанные с выкупом или дефолтом. «Дивиденды REIT должны быть более предсказуемыми», — добавляет он.

Как оценить REIT «заработок»

Инвесторам REIT важно понять, что традиционные способы расчета прибыли просто не работают для REIT. В частности, существует положение, позволяющее амортизировать активы недвижимости в течение нескольких десятилетий, что, по сути, означает, что часть стоимости каждого объекта недвижимости может списываться как убыток каждый год

В частности, существует положение, позволяющее амортизировать активы недвижимости в течение нескольких десятилетий, что, по сути, означает, что часть стоимости каждого объекта недвижимости может списываться как убыток каждый год.

Это уменьшает «доход» REIT, но на самом деле не стоит ни копейки. На самом деле, как правило, верно обратное — недвижимость не только не теряет свою стоимость с течением времени, но и растет с течением времени.

По этой причине существует метрика, известная как средства от операций, или FFO, которая добавляет амортизацию и вносит несколько других корректировок, которые дают лучшее представление о том, сколько денег фактически делает REIT. Многие REIT также рассчитывают показатели FFO для конкретной компании, такие как базовые FFO, нормализованные FFO или скорректированные FFO, которые могут дать вам еще лучшее представление о том, сколько зарабатывает конкретный REIT и, следовательно, сколько он потенциально может распределить среди акционеров.

Условия для регистрации REIT

Для того, чтобы компания стала REIT, она должна соответствовать строгим правилам, которые постоянно контролируются.

Условия следующие:

- 75% активов компании должны быть вложены в недвижимость.

- Минимум 75% прибыли компания должна получать от аренды, ипотечным закладным или торговли недвижимостью.

- Не менее 90% прибыли компания обязана выплачивать инвесторам в виде дивидендов. Данная обязанность прописана в законах, регулирующих функции REIT, и в уставе компании. За такую щедрость компания получает налоговые льготы. Оставшиеся 10% используются для развития и приобретения новых активов. Но встречаются случаи, когда фонды выплачивают 100% прибыли в качестве дивидендов для избежания уплаты корпоративного налога.

- Управление компанией должно осуществляться через совет директоров.

- Количество инвесторов должно быть не менее 100. При этом, 5 и менее среди них не должны суммарно обладать 50% пакетом акций.

REIT на бирже — что покупать?

Поскольку фондов много (как минимум 40 — если вы работаете с российским брокером), возникает логичный вопрос, какие лучше покупать? Прежде чем говорить о конкретных тикерах для покупки, нужно понимать, что каждый фонд требует отдельной оценки исходя из ваших ожиданий и финансовых целей.

Мы постоянно отбираем новые фонды и публикуем по ним аналитику, чтобы предоставить выжимку в удобном формате. Также у нас есть отдельный чат, где мы подробно рассказываем о каждой компании: как она зарабатывает, какие показатели роста, что с кредитной нагрузкой, сколько стоит ее недвижимость и какой у нее период окупаемости, а также анализируем подход к выплате дивидендов. Чтобы узнать подробности, регистрируйтесь на бесплатный интенсив.

Информация о фондах экономит инвестору 98% времени. Мы показываем все на реальном (не виртуальном) портфеле, куда вложено в общей сложности более 2 млн рублей. Поэтому все советы — сугубо практические. Мы не инвестируем в конкретную компанию, а вкладываем деньги в портфель, где есть разные REIT и не только они — это минимизирует риски.

Вы можете получить тикеры для покупки или пройти обучение, разобраться в сути этой стратегии и выработать свою линию поведения на случай роста или падения. Иметь свое видение, не полагаясь только на чужие рекомендации — очень важный навык для инвестора.

Смотрите видео об особенностях REIT и преимуществах для частного инвестора: