Московская биржа: секреты успешной торговли акциями

Содержание:

- Торговля акциями на бирже (ценными бумагами)

- Как торговать в шорт на акциях

- Что еще почитать

- Сколько можно заработать на бирже новичку

- Три вида рынков для заработка

- Что такое фондовый рынок?

- FAQ: по торговле на бирже

- Зачем нужны брокеры, и как их выбирать?

- Что такое биржа

- Почему большинство начинающих Форекс-трейдеров сливают свой депозит

- На что обратить внимание при выборе брокера

- Шаг пятый. Торговая система

Торговля акциями на бирже (ценными бумагами)

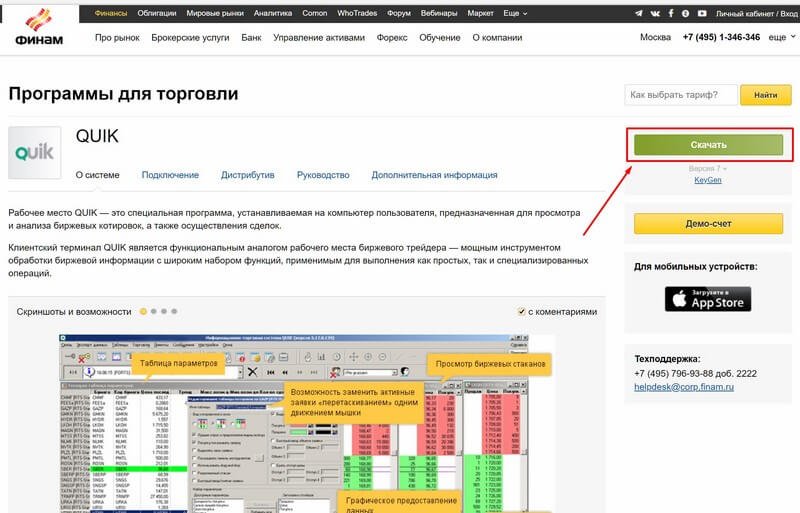

Торговля на бирже российскими ценными бумагами происходит через торговые терминалы (программа на компьютере). Доступ к ним предоставит брокер. Самыми популярными терминалами являются Quik и Транзакт. Рассмотрим кратко инструкцию по Quik: как торговать акциями.

3.1. Торговый терминал Quik (Квик)

Установка содержит стандартные шаги: указание пути установки, принятия лицензионного соглашения и сам процесс инициализации.

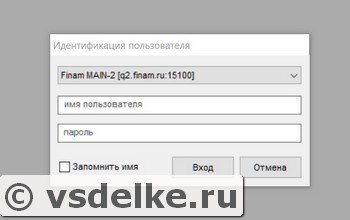

Далее, необходимо авторизоваться в программе. Логин и пароль самостоятельно указываете с помощью специального приложения «keygen.exe». После чего будут сформированы два ключа: публичный и секретный. Публичный надо будет загрузить брокеру. Быстрее всего все эти действия сделать, позвонив в тех.поддержку и они все подскажут.

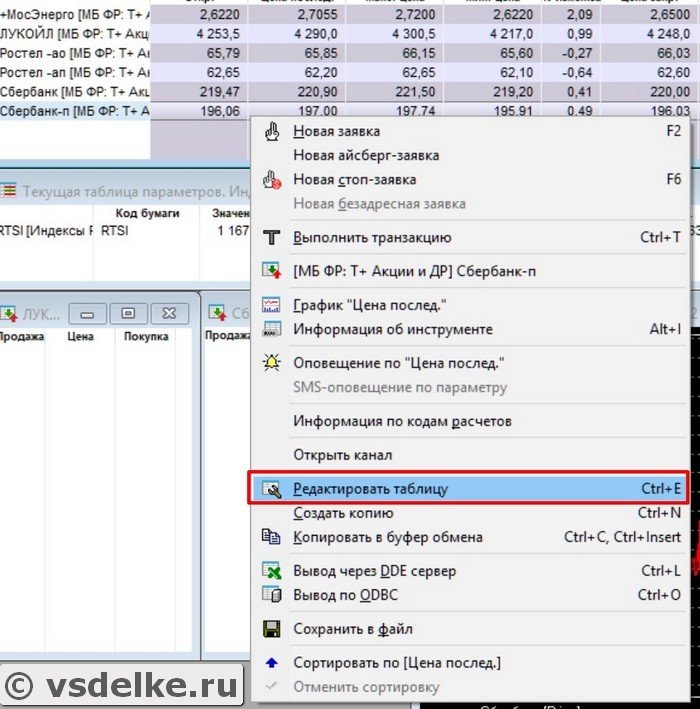

Итак, после авторизации в программе вы увидите следующий интерфейс Quik:

Можно настроить таблицу со списком ценных бумаг по своему желанию. Акции, облигации, валюту можно добавлять/удалять/поднимать выше и ниже. Добавить или удалить столбцы. Всё это делается в меню свойства:

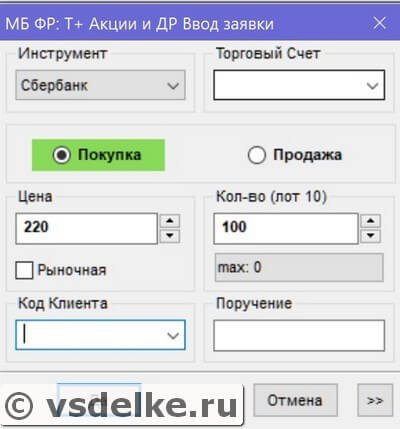

Чтобы открыть сделку надо выбрать инструмент и отправить заявку. Отправить заявку на биржу:

Ваши заявки будут отображены в «таблице моих сделок». Здесь же можно посмотреть активные позиции по бумагам. В целом этих данных достаточно для биржевой торговли.

Возможности Quik позволяют делать много полезных вещей: добавлять индикаторы на график, изменять таймфреймы, смотреть информацию о купонном доходе по облигациям, читать новости через терминал и получать доступ к терминалу через API (это нужно для автоматизированной торговли).

3.2. Приложение Финам Трейд для торговли на бирже

В нём есть абсолютно все инструменты для торговли, что и в стандартном терминале. Можно выставлять и снимать заявки. Смотреть уже состоявшиеся сделки. Причём можно заниматься трейдингом как на российском фондовом рынке, так и на американском.

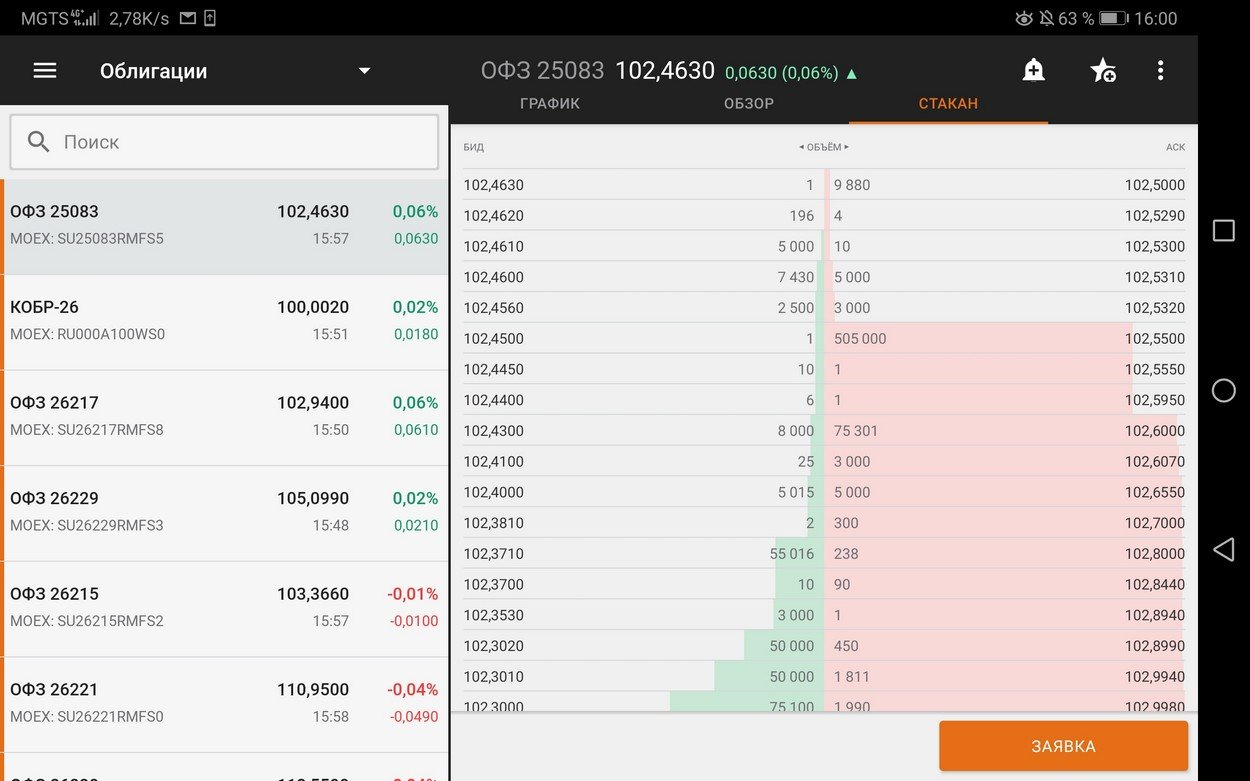

Удобно и то, что можно посмотреть стакан заявок, график цены. Фактически приложение Финам Трейд является полноценным инструментом не только для торговли, но и для графического анализа.

Так выглядят графики котировок на Финам трейд:

Пример портфеля ценных бумаг на Финам трейд:

Как торговать в шорт на акциях

Стратегии Лонг и Шорт — ключевые в торговле на фондовом рынке. Принцип Лонг — длинные позиции на покупку в расчете на прибыль на росте акций, Шорт — на их падении (сделки на продажу).

Ситуации, подходящие для стратегии Шорт:

Яркое экономическое или общественное событие, которое окажет влияние на рынок. После выхода таких новостей практически всегда рынок резко падает или поднимается.

Ярким примером является референдум о членстве Великобритании в Европейском союзе (Брексит) 23.06.2016 года. В течение двух дней после того, как событие состоялось, рынки пошли на спад. Наиболее упал европейский рынок — на 20-30%, особенно в финансовом секторе. Падение американского рынка было менее значительным (на 7-10%). В это же время золото пошло на рост по причине усиленного перетекания денег в защитные активы на фоне падения. Таким образом, на падении, длившемся 2 дня, можно было заработать 5-10% практически в любом секторе.

- Падение цен на нефть. Падение нефти влияет на все сектора — их цена идет в том направлении, что и она, но самой зависимой от сырья отраслью остается энергетика. Следовательно, при снижении цен на нефть, стоит шортить (продавать) акции нефтяных компаний.

- Квартальные отчёты. После публикации отчетов в случае несоответствия отчетных данных с прогнозами аналитиков падение акций на 5-15% неизбежно. Новичкам следует быть осторожными, пытаясь заработать на отчетности. В такие моменты в игру вступают крупные игроки, которые продают акции накануне выхода отчета с целью снижения их рыночной стоимости, а после отчета сами же их и выкупают по низкой цене.

- С использованием уровней сопротивления. Если цены неоднократно доходят до определенного уровня, но дальше не растут — ищите сигнал на продажу возле данной цены, ориентируясь на индикаторы объемов. Фиксировать прибыль нужно на подходе к уровню поддержки.

Что еще почитать

Прочитайте мою статью «Можно ли заработать на трейдинге». Я постараюсь убедить вас в том, что трейдинг никогда не станет для вас источником стабильного пассивного дохода. В отличие от инвестиций.

Когда я начал интересоваться трейдингом, мне на глаза часто попадали подобные тексты, но я им не верил. Я думал: «Я умнее, чем авторы этих статей. Они не сумели заработать на рынке, а я сумею».

Поверьте, никто не сумел. Поэтому биржа до сих пор существует.

Если у вас нет денег для инвестирования, но вы хотите их заработать – вот наши подборки с курсами по удаленной работе и курсами для мам в декрете. Пробегитесь по ним взглядом, там есть учебные программы по приемлемым ценам. Возможно, они помогут вам в несколько раз увеличить свои заработки.

Пожалуй, это всё.

Сколько можно заработать на бирже новичку

После того как были развеяны сомнения по поводу возможности начинающему трейдеру и инвестору, у многих остаются вопросы о размере дохода. Прогнозировать успех крайне сложно. При хорошем стечении обстоятельств в год инвестору можно добиться увеличения депозита на 20-50%. Для сравнения можно учесть прибыль профессионалов, она часто достигает 100%.

После того как были развеяны сомнения по поводу возможности начинающему трейдеру и инвестору, у многих остаются вопросы о размере дохода. Прогнозировать успех крайне сложно. При хорошем стечении обстоятельств в год инвестору можно добиться увеличения депозита на 20-50%. Для сравнения можно учесть прибыль профессионалов, она часто достигает 100%.

У трейдеров показатели могут быть выше, однако и трудозатрат у них намного больше. Хорошим показателем является прибыль 1-3% в день.

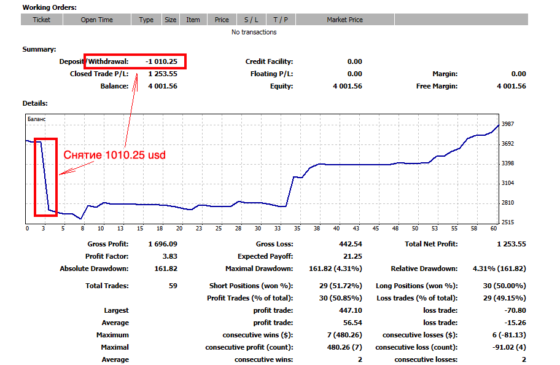

Вот отчет о работе на бирже трейдеров, которые прошли у нас Обучение ⇒

И таких результатов на странице много!

Для достижения таких результатов недостаточно уделять много времени торговле, необходимо соблюдать несколько правил:

Трейдеру и инвестору нужно не переставая учиться и совершенствоваться.

Перед тем как , нужно выработать четкую дисциплину.

Важно соблюдать риск-менеджмент.

Основная задача новичка, который только прошел курс обучения, заключается в том, чтобы при первых сделках сохранить свои деньги. Выражаясь простыми словами, даже 0% прибыли является хорошим показателем, если депозит не потрачен.

Советы

Чтобы не повторить опыт тех, кто потерял на трейдинге все деньги за первые же несколько месяцев, следует прислушаться к советам профессионалов.

Как заработать на фондовой бирже:

Открывать депозит нужно только на свободные деньги, например те, которые были отложены на саморазвитие или стартап. Брать кредит или занимать у знакомых категорически не рекомендуется. При неблагоприятном исходе человеку придется долго погашать займ уже своими деньгами.

Выбор подходящего стиля торговли. Следует определиться с тем, какой вариант ближе — консервативное инвестирование или более агрессивный трейдинг.

Выбор финансовых инструментов. Это может быть заработок на ценных бумагах (акциях и облигациях), фьючерсах, валюте.

Тщательный выбор рынка для торговли. Здесь может быть несколько вариантов: европейский, американский или фондовая биржа в Москве.

Выбор брокера, через которого будет вестись торговля

Перед тем как делать деньги на фондовом рынке, нужно обратить внимание на размер минимального депозита у брокера, величину комиссии, вид предоставленного для работы терминала, возможность хеджирования сделок.

Выбор стратегии. Не следует полностью опираться на уже существующие стратегии торговли, даже если их использует опытный трейдер

Дело в том, что одна и та же стратегия у каждого человека будет давать разные результаты. Лучше всего использовать свою методику. Чаще всего берут уже готовую технику и дорабатывают ее под свои нужды.

Выработка финансового плана и его четкое соблюдение.

Открытие сделок, размер которых не превышает 10% от размера всего депозита. Такое правило позволит сохранить основную сумму даже в случае неудачного закрытия контракта.

Ведение торгового журнала. Каждая сделка (ее особенности и результат) должна быть обязательно записана в журнал. Благодаря таким действиям трейдер всегда сможет увидеть свои возможные ошибки и не допустить их в будущем.

Мифы

Многих людей от работы на бирже удерживают ошибочные утверждения.

Существует несколько таких мифов:

1) Биржа — это обман, так как делать деньги на фондовом рынке невозможно. Этот миф считается наиболее распространенным, поэтому разобраться с ним нужно в первую очередь. Дело в том, что биржевой рынок регулируется законами. Так, акции были созданы для вложения денег и заработка на дивидендах. Трейдинг возник как дополнительный способ получения прибыли на бирже через интернет.

1) Биржа — это обман, так как делать деньги на фондовом рынке невозможно. Этот миф считается наиболее распространенным, поэтому разобраться с ним нужно в первую очередь. Дело в том, что биржевой рынок регулируется законами. Так, акции были созданы для вложения денег и заработка на дивидендах. Трейдинг возник как дополнительный способ получения прибыли на бирже через интернет.

2) Трейдеры не работают, они заключают сделки на отдыхе под пальмами. Такого мнения могут придерживаться только те люди, которые не знакомы с основами трейдинга. На деле игроки на бирже не только открывают сделки, но и следят за новостями, проводят аналитические разборы. Работа на фондовой бирже требует собранности и сосредоточенности, поэтому инвесторы предпочитают носить строгие костюмы и совершать онлайн-торговлю в офисах.

2) Трейдеры не работают, они заключают сделки на отдыхе под пальмами. Такого мнения могут придерживаться только те люди, которые не знакомы с основами трейдинга. На деле игроки на бирже не только открывают сделки, но и следят за новостями, проводят аналитические разборы. Работа на фондовой бирже требует собранности и сосредоточенности, поэтому инвесторы предпочитают носить строгие костюмы и совершать онлайн-торговлю в офисах.

3) Простой человек не может быть трейдером, так как зарабатывать на фондовом рынке нужно с большими вложениями. За последнее десятилетие биржи, а так же рынок Форекс стал доступным широкому кругу людей, так как многие биржи предлагают делать ставки с применением кредитного плеча. Иногда для старта достаточно всего 10$.

Три вида рынков для заработка

- Форекс;

- Фондовый рынок;

- Криптовалютный;

На всех можно торговать дистанционно через приложения на смартфонах. Пройти регистрацию у брокеров можно из дома. Рассмотрим подробно их отличия и сходства.

2.1. Форекс

Форекс («Forex», от англ. FOReign EXchange — «зарубежный обмен») — это самая большая в мире торговая площадка по межбанковскому международному валютному обмену по рыночным ценам.

Большинство начинающих начинают своё знакомство с торговлей на бирже через Форекс. Это связано с тем, что Форекс-брокеры активно рекламируются в интернете. Не заметить их сложно. Редко, когда встречается реклама фондовых брокеров.

Заработать на Форекс можно только на спекуляциях валютами. Это основная цель этой площадки.

Статистика Форекса печальна: 95% трейдеров теряют деньги. Хотя в рекламе можно увидеть чуть ли не горы денег у игроков. Это лишь уловки Форекс-брокеров.

Почти всегда Форекс брокеры предлагают большие бонусы за пополнение счёта. Например, 100% на депозит. По факту эти деньги не даются клиенту. Чтобы их получить необходимо совершить колоссальный оборот в 1000 своих депозитов.

Бонусы Форекс брокеров это лишь приманка. Реально получить эти деньги почти нереальная задача.

Рынок Форекса — это в главную очередь торговля валютными парами:

- EURUSD;

- GPBUSD;

- USDJPY;

- USDCHF;

- CADUSD;

- и т.д.;

Надёжные Форекс-брокеры для заработка на торговле:

- Максимальная доступность;

- Можно начинать с минимальных депозитов;

- Доступны большие кредитные плечи;

- Подходит только для трейдинга;

- Большинство теряют деньги на Форексе;

- Отнимает много времени;

- Есть комиссии за перенос позиции на ночь;

2.2. Фондовый рынок

Фондовый рынок (от англ. «stock market») — это открытый рынок ценных бумаг, где каждый участник может продавать и покупать финансовые активы. Иногда его ещё называют финансовым рынком или фондовой биржей. Сокращенно ФР.

В отличии от Форекса на фондовом рынке финансовые активы склонны к росту. Поэтому если просто купить акции и облигации, то на большом промежутке времени инвестор вероятнее всего заработает.

Статистика говорит, что средний рост рынка акций в год составляет 10-15% годовых. Однако отдельно взятые года могут приносить серьёзные убытки вплоть до минус 90% и больше. Например, так было в финансовый кризис 2007-2008 гг. Но после происходит резкое восстановление биржевых котировок.

Фондовый рынок регулируется законодательно, поэтому денежные средства инвесторов защищены.

Инвесторы могут инвестировать в реальные бизнесы через ценные бумаги.

Что торгуется на фондовом рынке:

- Акции (отечественные и зарубежные);

- Облигации (гособлигации, корпоративные, еврооблигации);

- ETF фонды (на фондовые индексы, из облигаций, смешанные, на товары);

- Опционы (биржевые опционы PUT и CALL);

- Фьючерсы (на акции, индексы, товары);

- Валюты (доллары, евро, юани, франки и прочее);

Фондовый рынок не пользовался особой популярностью до 2019 г. В 2020 г. реклама фондовых брокеров активно выросла. Это связано с притоком новых клиентов из-за понижения ключевой процентной ставки ЦБ. Держать деньги на вкладах стало слишком малодоходно и граждане ищут способы заработать больше.

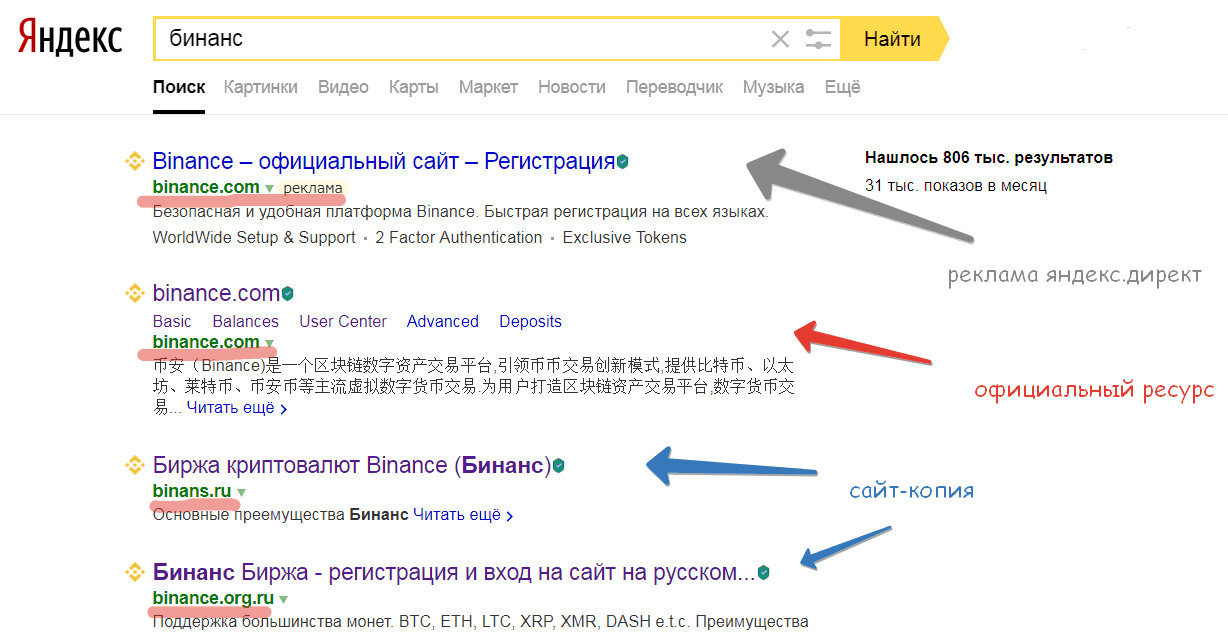

2.3. Криптовалютный рынок

Криптовалютные биржи (криптобиржи) — это сайты, предоставляющие услуги по трейдингу криптовалютой.

Этот рынок очень молодой. Его рассвет пришёлся на 2017 г. со стремительным ростом стоимости на криптовалюты в 50 и даже в 200 раз. С тех пор многие монеты упали на 90% и более.

Криптовалюты представляют из себя цифровые деньги. Хотя назвать их деньгами сложно, поскольку они никем не признаны. Официально их никто не может принять.

Волатильность на рынке криптовалют просто зашкаливает. Биржевые котировки могут стремительно расти и падать. Это очень нравится спекулянтам, которые могут быстро зарабатывать, но кто-то теряет на этом.

Если есть желание активно поторговать с высокой волатильностью, то криптобиржи позволяют это сделать. Высокая ликвидность позволяют быстро совершать сделки с минимальными комиссиями, а высокая волатильность позволяет быстро фиксировать прибыль.

В интернете существует много криптобирж. Но по факту лидерами для криптовалютного трейдинга являются лишь несколько:

У них есть мобильные приложения, чтобы совершать сделки в любом месте.

Когда-то Биткоин стоил меньше цента. На момент 2021 г. его котировка уже превысила 30 тыс. долларов. Это крайне рискованные инвестиции. Можно потерять 100% средств, но и потенциал прибыли тоже есть. Этот инструмент для профессионалов.

Можно выделить 4 популярные криптовалюты с высокой волатильностью и большой историей:

- Bitcoin;

- Ethereum;

- Litecoin;

- Ripple;

Что такое фондовый рынок?

Фондовый рынок также именуют рынком ценных бумаг (облигаций, акций и т.д.). Рынок такого плана представляет собой часть рынка капиталов. Рынок торговли ценными бумагами не полностью принадлежит фондовым биржам – некоторые акции продаются и покупаются за их пределами.

Фондовый рынок – понятие достаточно абстрактное. Оно обозначает комплекс различных механизмов, которые позволяют осуществлять торговлю производными различных финансовых инструментов, облигациями и акциями. Фондовая биржа – это конкретная организация, которая предоставляет площадку для проведения торгов, сводит в одном месте продавцов ценных бумаг и тех, кто интересуется их приобретением.

FAQ: по торговле на бирже

6.1. Чем лучше торговать на фондовом рынке

Лучше торговать ликвидными акциями и облигациями. Это голубые фишки и ОФЗ. На это есть много причин:

- Легко продать и купить;

- Надёжные активы;

- Много информации;

Конечно, у каждого свой взгляд на рынок. Может быть, приведённые аргументы какого-то не убедят. В малоликвидных активах есть свои плюсы. Например, можно рассчитывать на большие доходности, поскольку маленькой компании проще вырастет в 2 раза, чем крупной.

6.2. Налоги на доход с ценных бумаг

На доход с акций и дивидендов есть налог 13%. Доход с купона на ОФЗ платить не надо. Также не надо платить налоги на все облигации, выпущенные в рублях с 2017 г.

Брокер самостоятельно уплачивает налоги с вашего счёта (если хватает средств). Это удобно и не создаёт никаких проблем с дополнительными походами в налоговую.

С 2021 г. все купонные выплаты облагаются налогом в 13%.

6.3. С какой суммы можно начинать торговать на бирже

Конкретно минимальной суммы торговли на бирже нету. Но если говорить про адекватные вложения, то начинать надо минимум со 100 тыс. рублей. Если вложить меньше, то это будет крайне мало и даже неинтересно.

Хотя даже сумма 100 тыс. рублей уже кажется маленькой. Я бы рекомендовал начинать даже с 300 тыс. рублей, если есть возможность.

6.4. Как и где следить за курсом акций

Следит за курсом акций можно как через терминал, в котором идёт торговля, так и через разные сервисы. Например, через rbk.ru или ru.tradingview.com.

Но всё же я бы лучше использовал торговые терминалы, чем сторонние сервисы.

Зачем нужны брокеры, и как их выбирать?

По законодательству РФ частное лицо не может самостоятельно торговать ценными бумагами на бирже.

Такими юридическими лицами и являются брокеры – посредники между клиентом и фондовой биржей. За свои услуги брокерские конторы берут определенный процент.

При выборе посредника нужно придерживаться следующих принципов:

- Отдавайте предпочтение известным компаниям с положительной репутацией и хорошими отзывами от клиентов (отзывы о работе можно поискать на тематических форумах).

- Проверьте наличие лицензии на право работы с фондовыми биржами.

- Выбирайте брокера, который предоставляет возможность работать через интернет. Изучите программу доступа к бирже, удобство её использования и стоимость.

- Уточните размер комиссий с каждой сделки, сумму за обслуживание и ведение счетов, а также гарантии надежности работы системы.

- Выясните, каким образом можно пополнять счет и выводить с него деньги.

Ответственные брокеры предоставляют клиенту обучающую программу для работы на бирже, и возможность потренироваться на виртуальном счете.

Что такое биржа

Начнём с самого начала, давайте определимся, что же такое биржа.

Во-первых, это огромный рынок на котором покупают и продают ценные бумаги. Слово “рынок” здесь ключевое, оно означает, что здесь в полной мере действуют и законы рынка, закон спроса и предложений.

Nise

За каждой ценой, стоит определенный человек, который её и установил. Поэтому очень часто цены демонстрируют и настроение этих людей, которое напрямую влияет на стоимость акций или иных ценных бумаг.

На первый взгляд кажется, что биржи организованы в интересах самих трейдеров, многие из которых заработали капитал, осуществляя спекулятивные сделки. Но это на самом деле не так. Биржи выполняют множество функций:

На бирже постоянно ведется торговля, что-то покупается и продаётся. В штатном режиме работают брокеры — которые выступают посредниками между биржей и трейдерами.

На бирже заключаются контракты

Контракт в этом случае, выступает моментом самой сделки. Порядок оформления сделки обсуждается заранее, оговаривается комиссия и сроки закрытия торговой сделки.

Важно! Задачей биржи будет оказание оперативной помощи при заключении сделок, предоставление отчетной информации о проделанной работе. Вообще, цена — это соглашение участников сделки о стоимости объекта сделки, в конкретный отрезок времени

Биржа постоянно отслеживает настроения участников торгов, на основе этого выдаёт цену, отображаемую в графиках

Вообще, цена — это соглашение участников сделки о стоимости объекта сделки, в конкретный отрезок времени. Биржа постоянно отслеживает настроения участников торгов, на основе этого выдаёт цену, отображаемую в графиках.

Тут важно понимать, что вестись на мнение толпы, не поможет достичь желаемых результатов. Надо обладать своим чутьем, подкрепленного знаниями, всё это и будет вам помогать вовремя продавать и покупать бумаги

Котировки цен на графиках

Для выполнения этой функции на бирже устанавливаются различные правила и ограничения.

Одним, из наиболее действенных, является так называемое “Маржин Колл”, которым определяется стоп-уровень, выражающийся в процентах от депозита.

При достижении этого уровня брокеру будет запрещено открывать новые сделки. Таким образом, обеспечивается необходимый уровень финансовых ресурсов для выполнения уже взятых обязательств.

Почему большинство начинающих Форекс-трейдеров сливают свой депозит

А теперь взгляните на ситуацию типичную для большинства

начинающих Форекс-трейдеров. Новичок, имея в кармане сотню долларов, а кроме

этого горячее, неистребимое желание сказочно разбогатеть, открывает счёт у

одного из многочисленных Форекс-дилеров и начинает активно торговать. При этом

многие даже не удосуживаются предварительно попробовать свои силы на

демо-счёте.

Чего можно ожидать от такого рода трейдинга? Как мы уже

говорили выше, если торговать по разумной торговой системе и придерживаться

грамотно составленных правил управления капиталом, то можно рассчитывать на

стабильный доход с минимальным уровнем риска. Однако средняя величина такого

дохода вряд ли будет превышать величину 5% в месяц. Или, если говорить о

начальном депозите в 100 американских рублей, то речь идёт о месячной прибыли в

5 долларов.

Но такая мизерная величина прибыли, естественно не

устраивает тех, кто пришёл зарабатывать миллионы. И новички начинают торговать

с гигантским размером кредитного плеча, открывая позиции огромного (по отношению

к величине торгового капитала) объёма. То есть, уровень их риска намного

превышает ту величину, которую может позволить себе любой мало-мальски

профессиональный трейдер.

Советую ознакомиться вам вот с этим материалом: «Как начать торговать на Форекс с нуля: Пошаговый план действий».

К чему приводит такая горе-торговля, я думаю объяснять не

нужно. А вот о том, кому такая ситуация на руку, я вам расскажу. Вы знаете,

куда в итоге попадает каждый слитый депозит обычного (среднестатистического) Форекс-трейдера?

Он попадает в руки такого же обычного, среднестатистического, нет не трейдера,

как вы наверно подумали, а в бездонные карманы Форекс-дилера.

Дело в том, что в нашей стране, к сожалению, Форекс давно

превратился в средство наживы дилинговых центров расплодившихся на этой

плодотворной почве в неимоверном количестве. Они предлагают новичкам заманчивые

условия торговли, привлекая их огромными размерами кредитного плеча,

минимальным размером начального депозита и байками о возможности быстрого

получения лёгких денег.

На деле же, ситуация получается диаметрально

противоположной. Вместо лёгких денег, новоиспечённые трейдеры получают сплошные

убытки, торгуя свои мизерные депозиты с огромного размера маржей (плечом). А

для тех везунчиков, которые таки смогли извлечь из такой торговли более или менее

приличную прибыль (как правило, разовую, поскольку торговать стабильно

прибыльно с таким неимоверным уровнем риска попросту невозможно), они

приготовили новые сюрпризы, такие, например, как:

- Задержка с выводом заработанной прибыли

заканчивающаяся, как правило, тем, что её просто аннулируют, мотивируя это

самыми разными причинами. А если в итоге и выводят, то берут с этого такую

гигантскую комиссию, что в пору задуматься о целесообразности такого вида

заработка в принципе; - Создают для удачливого трейдера такие невыносимые

условия работы, что слив его депозита становится попросту неизбежным. Это могут

быть, как бесконечные реквоты и проскальзывания, не позволяющие открывать и

закрывать позиции вовремя, так и другие, не менее изощрённые способы (вплоть до

прямой манипуляции котировками).

Я не говорю о том, что все обманывают, однако вероятность

такого исхода событий, к сожалению, довольно велика. Именно поэтому я считаю

своим долгом предупредить вас об этом

Всегда максимально внимательно и

осторожно подходите к вопросу выбора того дилера, через которого будете

торговать. А ещё лучше, пользуйтесь условиями не дилеров, а брокеров

Торговать через брокера на реальном межбанковском FOREX, у вас может не

получиться по той простой причине, что такая торговля встанет вам, мягко

говоря, в копеечку. Дело в том, что для выхода на реальный валютный рынок FOREX,

требуется сумма исчисляемая сотнями тысяч американских долларов.

Но всегда есть альтернатива в виде биржевой торговли.

Торговля на бирже ведётся через профессиональных аттестованных брокеров (с

лицензиями государственного образца) с максимально прозрачными условиями. Здесь

обман невозможен в принципе (точнее, его вероятность ну очень мала). Причём,

если у вас нет желания торговать акциями, и вы намерены, во что бы то ни стало

торговать именно валюту, то к вашим услугам валютная секция биржи на которой

представлены фьючерсы на основные валютные пары.

На что обратить внимание при выборе брокера

Брокер работает небесплатно. За сделки с акциями он возьмёт комиссию. У каждой брокерской компании свои тарифы и условия. Некоторые требуют внести минимальный депозит около 30 000 рублей, другие (кроме комиссии за сделки) берут плату за обслуживание счёта или за ввод / вывод денег.

В среднем размер комиссии – 0,05% от суммы сделки. Например, инвестировали 30 тысяч рублей, заплатили комиссию – 15 рублей.

Все брокерские компании публикуют тарифы у себя на сайте. Поэтому прежде чем подписывать договор с брокером, проверьте условия, на которых через него можно начать инвестировать.

Если хотите торговать иностранными акциями, узнайте у брокерской компании, есть ли у неё доступ к зарубежным рынкам.

Чтобы начать работать с брокером, откройте у него брокерский счёт и подпишите договор на оказание услуг. Процедура похожа на оформление простого банковского счёта. Обычно это можно сделать дистанционно: заполните заявку на оформление счёта на сайте брокера и укажите паспортные данные. Счёт открывают за 2–3 рабочих дня.

Шаг пятый. Торговая система

Всех успешных трейдеров, стабильно зарабатывающих на бирже,

объединяет одно общее правило: все они безукоризненно следуют своим торговым

системам. А вот бессистемная торговля сродни пилотированию самолёта без должных

на то навыков, рано или поздно (обычно всё же рано) закачивается крахом.

Только не путайте, пожалуйста, торговую систему с торговой

стратегией. Торговая стратегия, являющаяся одной из составных частей торговой

системы, указывает трейдеру возможные моменты для открытия позиций. А торговая

система в целом, помимо определения точек входа должна ещё предусматривать

такие нюансы как:

- Money Management (управление капиталом);

- Психологические аспекты трейдинга.

Управление капиталом включает в себя такие моменты как:

- Определения возможности входа, в позицию исходя

из соображений Money Management; - Определение размера позиции;

- Определение точек выхода из позиции (если

стратегия торговли не даёт ответа на этот вопрос).

А психологический аспект торговой системы должен предусматривать

ответы на такие вопросы как, например:

- Когда следует остановиться. В результате

нескольких подряд убыточных сделок эмоции трейдера могут выйти из-под контроля.

Для кого-то этот рубеж может составлять серию из десятков убытков подряд, а кому-то

хватает и двух. Поэтому каждый трейдер должен определить для себя индивидуально,

сколько убытков он сможет выдержать чисто психологически, включить это правило

в свою торговую систему и неукоснительно следовать ему наряду со всеми

остальными; - Какая сумма риска не вызывает сильного

дискомфорта. У каждого человека есть свой предел суммы, которой он может рисковать

без особых переживаний по этому поводу. Поэтому, если, к примеру, Money

Management разрешает открытие позиции в таком объёме, что риск по ней превысит

этот предел комфорта, то размер позиции необходимо будет уменьшать. Ведь иначе

психологический дискомфорт может привести к эмоциональной неуравновешенности и

как следствие, к принятию необдуманных решений. А это, в свою очередь, чревато

такими грустными последствиями, как большие убытки на торговом счету.

А что касается торговых стратегий, то их существует великое

множество. Для начинающих трейдеров я могу порекомендовать, например, вот эти

три:

- Метод покупки акций «Дурацкая четверка»;

- Метод покупки сильно недооцененных акций;

- Метод покупки эффективных акций.

Впрочем, не советую ограничиваться только предложенными

вариантами. Их можно принять в качестве базовых. А вообще, всегда следует

стремиться к тому, чтобы создавать торговую стратегию непосредственно под себя

лично, на основе собственных наблюдений.