Денежная масса в обращении

Содержание:

- Монетизация активов ЦБ

- Несколько слов о понятии

- Что включается в понятие денежной массы

- ДЕФЛЯЦИЯ (уменьшение денежной массы)

- Что характеризует обращение денежной массы?

- Что такое антиинфляционная политика

- Структура денежных агрегатов

- Чем вызвано изменение доли наличности?

- Величина минимальных резервов

- Похожие материалы

- Что такое денежная масса и почему она важна?

Монетизация активов ЦБ

Центральный банк имеет способность влияния на размер денежной базы. Увеличение денежной базы происходит за из-за монетизации активов ЦБ.

Монетизация осуществляется двумя методами:

- кредитным – через предоставление центральным банком ссуд коммерческим банкам и/или государству, например, ломбардных кредитов, сделок РЕПО или кредитов на преодоление дефицита бюджета, когда в обращение выпускаются деньги центрального банка под залог определенных видов ценных бумаг;

- некредитным – посредством покупки эмиссионным банком определенных активов, например, иностранной валюты или золота.

Несколько слов о понятии

Инфляция — это рост цен на товары и услуги в течение долгого времени. На одну и ту же сумму денег, к примеру, 1000 рублей, через какое-то время вы купите меньше продуктов, чем раньше.

Значит, покупательская способность упала, доходы обесценились, и деньги потеряли прежнюю стоимость.

Виды инфляции:

- Открытая — мы наблюдаем это сейчас: поднимаются цены и снижается уровня жизни. Явление, характерное для рыночной формы экономики. Чтобы регулировать прирост цен, государство повышает налоги, Центробанк — ключевую ставку (КС). Но доступность доходов снижается.

- Скрытая — в руках у правительства — жёсткий контроль цен. Это ведёт к товарному дефициту, у фирм вырастают издержки, объёмы производства падают. Такое явление было в СССР при администрировании экономики. Инфляция проявлялась в дефиците товаров, но цены могли не расти. Зато увеличивалась себестоимость продукции, и производитель не мог компенсировать возросшие затраты.

- Умеренная — годовое увеличение цен около 10%, но на экономику влияет неплохо. Центробанки печатают деньги, кредиты дешевеют, если регулятор снижает КС. Производство привлекает новых инвесторов. Хорошая ситуация, чтобы тратить, но не копить — деньги быстро теряют ценность.

- Галопирующая — прирост цен и обесценивание финансов быстрые, до 50% каждый год. Экономический кризис, кредитование банкам не выгодно — растёт процент, под высокую переплату ни население, ни бизнес деньги не занимают. Люди вновь тратят сбережения, потому что копить средства не имеет смысла. Вслед за увеличением спроса растёт и цена на продукцию. Характерная ситуация для кризиса в России 1998 — 1999 годов, 2000, 2001: стагнация производства, дорогие сырьё и оснащение, кредиты для бизнеса под огромный процент.

- Гиперинфляция — цены могут расти на 25% в день, как это было в Германии во время кризиса 1921 — 1923. Прирост стоимости товаров и услуг на 50−100% в год и выше. Импорт сильнее экспорта, правительство заставляет Центробанки лихорадочно печатать новые купюры, чтобы удержать капитал внутри страны. Из-за колоссального повышения стоимости люди и бизнес прибегают к бартеру — обмениваются товарами и услугами без денег. Доход стараются потратить в день зарплаты, пока финансы не обесценились.

Сильнее всего инфляционный налог бьёт по незащищённым и бедным слоям населения. Фото: 4vsar.ru.

Но, когда цены выросли внезапно, — это не инфляция. К примеру, из-за внутренних событий в стране: политических потрясений или денежной реформы. При настоящей инфляции цены увеличиваются постоянно. Общий уровень цен за определённый период отображает другой индекс — дефлятор валового внутреннего продукта.

Что включается в понятие денежной массы

Понятие денежной массы является одним из самых многозначных терминов в экономической теории. Данное понятие сочетает в себе все финансовые инструменты, что используются гражданами конкретной страны. Это могут быть как наличные денежные средства, так и методы безналичного расчета. Основываясь на вышесказанном можно сделать вывод, что денежная масса используется не только рядовыми гражданами, но и субъектами предпринимательства. Денежная масса состоит из двух частей. Главной частью финансовой массы являются те средства, что используются в постоянном обороте. Второстепенной частью являются те средства, что представлены в виде накоплений. Данные деньги откладываются с целью приобретения определенной товарной продукции или заказа услуги.

Ошибкой многих людей, плохо знакомых с экономической теорией, является мнение о том, что денежная масса представлена лишь в виде наличности. Следует понимать, что сама структура финансового оборота имеет сложную форму. По мнению экспертов, бумажные деньги составляют только четверть от всего финансового потока, что используется государством. Помимо этого, часть денежных средств практически не используется в обращении. Эти деньги хранятся в банковских учреждениях в виде краткосрочных вкладов.

На протяжении многих веков, весь денежный оборот каждого государства был привязан к размеру запасов золота. Это означало, что стоимость национальной валюты имела непосредственную связь с объемом данного ресурса. Количество золота, принадлежащего конкретному государству, оказывало непосредственное воздействие на состояние внутренней экономики. На сегодняшний день экономика каждой страны зависит не только от объемов золотых запасов, но и от объемов драгоценных металлов. Помимо этого, учитываются объемы иных драгоценных металлов. Внутренняя экономика тесно взаимосвязана со стоимостью различной продукции и услуг, что оказываются субъектами предпринимательства.

Каждый человек понимает, что деньги являются одним из главных элементов человеческой жизнедеятельности. Финансовые ресурсы можно назвать особым видом продукции, которая имеет абсолютную ликвидность. Эту продукцию можно использовать для того, чтобы получить необходимые товары и услуги. С учетом всего, что было сказано выше, можно сделать вывод, что деньги обладают следующими функциями:

- Используются как средство измерения стоимости. Финансовые инструменты позволяют измерить не только конечную стоимость различных материальных ценностей, но и уровень производственных затрат.

- Используются как оборотное средство. Бесперебойный денежный оборот обеспечивается наличными денежными знаками в виде монет и банкнот.

- Используются как платежное средство. Данная функция используется при оформлении покупки в кредит.

- Используются как средство накопления. Люди, имеющие определенный капитал, приобретают различные активы с целью сохранения ценности принадлежащих им средств.

ДЕФЛЯЦИЯ (уменьшение денежной массы)

Энциклопедический словарь . 2009 .

Смотреть что такое «ДЕФЛЯЦИЯ (уменьшение денежной массы)» в других словарях:

Дефляция (экономич.) — Дефляция, уменьшение денежной массы путём изъятия из обращения излишних бумажных денег. Д. часто предшествует денежным реформам. После 2 й мировой войны 1939≈45 Д. чаще всего принимает вид так называемой дефляционной политики капиталистических… … Большая советская энциклопедия

Дефляция — (deflation) В словарях термин определяется как экономическая ситуация, характеризующаяся повышением стоимости денег, падением цен, сокращением зарплаты и кредитов, обычно сопровождающихся ростом безработицы. В политике же, однако, он обычно… … Политология. Словарь.

ДЕФЛЯЦИЯ — уменьшение денежной массы в обращении путем изъятия части избыточных, по сравнению с потребностями денежного обращения, бумажных денег. Проводится в целях борьбы с инфляцией путем повышения налогов, учетной ставки банков, сокращения бюджетных… … Большой Энциклопедический словарь

Дефляция — I Дефляция (от позднелат. deflatio выдувание, сдувание) развевание, разрушение горных пород и почв под действием ветра, сопровождающееся перенесением и обтачиванием оторванных частиц. Особенно сильна Д. в пустынях, в тех их частях, со… … Большая советская энциклопедия

дефляция — , и; ж. 1. Экон. Сокращение количества бумажных денег, находящихся в обращении, с целью повысить их покупательную способность. 2. Геол. Разрушение горных пород под воздействием ветра. * * * дефляция I (от позднелат.… … Энциклопедический словарь

Дефляция — I ж. Уменьшение денежной массы путём изъятия из обращения избыточной части денег с целью повышения их покупательной способности. Ant: инфляция 1. II ж. Разрушение рыхлых горных пород и почв под воздействием ветра, наиболее часто проявляющееся в… … Современный толковый словарь русского языка Ефремовой

Дефляция — I ж. Уменьшение денежной массы путём изъятия из обращения избыточной части денег с целью повышения их покупательной способности. Ant: инфляция 1. II ж. Разрушение рыхлых горных пород и почв под воздействием ветра, наиболее часто проявляющееся в… … Современный толковый словарь русского языка Ефремовой

ДЕФЛЯЦИЯ — (deflation) 1. Прогрессирующее снижение уровня цен. В результате дефляции реальные процентные ставки могут оказаться выше номинальных, что в свою очередь делает невозможным снижение номинальных процентных ставок в период экономического спада до… … Экономический словарь

Дефляция — (Deflation) Дефляция это увеличени покупательной способности определенной валюты, что проявляется в снижении индекса цен. Меры, приводящие к дефляции Содержание >>> Дефляция (Deflation) — это повышение покупательной способности местной… … Энциклопедия инвестора

Дефляция (экономика) — У этого термина существуют и другие значения, см. Дефляция. Дефляция (от лат. deflatio сдувание) повышение покупательной способности местной валюты, что проявляется в снижении индекса цен. По сути дела, дефляция это инфляция с… … Википедия

Что характеризует обращение денежной массы?

Обращение денежной массы, естественно, должно быть обосновано:

- Потребностью экономики.

- Контролем эмиссии кредитных средств.

Важно уяснить, вектор денежного потока всегда может быть скорректирован определенными действиями ЦБ иной страны или частными трейдинговыми агентствами. Ведя статистику отечественного денежного оборота, важно осознавать, роль в нем занимают банкноты, хотя современная тенденция мировой экономики тяготеет к увеличению доли кредитных средств не только путем замещения одного вида денег другими, но и вытеснения производственного сектора растущим рынком услуг

Ведя статистику отечественного денежного оборота, важно осознавать, роль в нем занимают банкноты, хотя современная тенденция мировой экономики тяготеет к увеличению доли кредитных средств не только путем замещения одного вида денег другими, но и вытеснения производственного сектора растущим рынком услуг

Что такое антиинфляционная политика

Антиинфляционная политика – комплекс административных и экономических мероприятий, помогающих в борьбе с инфляцией.

Предусматривает:

- разработку стратегии по преодолению инфляции;

- формирование тактики действий.

Разработка стратегии не влияет на финансовое состояние страны в текущем моменте. Цель меры – снизить колебание стоимости денег в будущем. Для этого используют инструменты:

Осторожно! Если преподаватель обнаружит плагиат в работе, не избежать крупных проблем (вплоть до отчисления). Если нет возможности написать самому, закажите тут

- укрепление рынка;

- регулирование прироста денежной массы;

- усиленное регулирование экономики государством;

- внесение изменений в структуру бюджетного направления – снижение расходов и увеличение доходов государства;

- снижение зависимости валютного курса от внешних событий;

- уменьшение инфляционных ожиданий, укрепление доверия со стороны населения;

- проведение долгосрочной финансовой политики;

- принятие и исполнение бездефицитного бюджета.

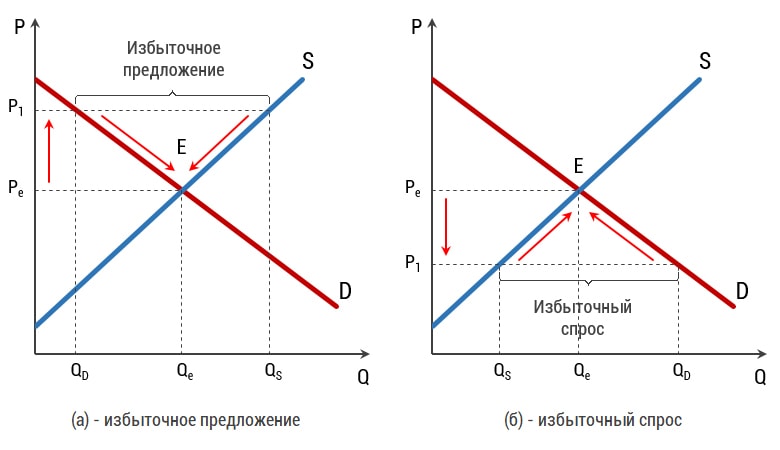

Тактика, наоборот, подразумевает оказание влияние на экономическую ситуацию сейчас. К ее методам относится:

- повышение основного спроса без увеличения предложения;

- увеличение предложения без изменения величины спроса.

Антиинфляционные мероприятия предполагают проведение данных действий:

- снижение дефицита бюджета;

- перестройка экономики;

- введение нормативов на прирост массы денег;

- развитие производства;

- регулирование доходов населения;

- проведение социальных программ;

- установление конкретных цен на товары первой необходимости;

- ограничение денежной массы в обороте.

Структура денежных агрегатов

Денежные агрегаты в Республике Беларусь и большинстве других стран классифицируются по международной терминологии на М0, М1, М2 и М3.

- М0 – это наличные. Монеты и банкноты в обороте у населения и в кассах организаций, за исключением банков.

- М1 – сумма М0, безналичных денег во вкладах до востребования и на расчетных счетах организаций и предпринимателей. Эти деньги считаются «быстрыми». Они легко приходят в движение по желанию своих владельцев.

- М2 – более широкий показатель. Складывается из агрегата М1 и срочных вкладов физических и юридических лиц в национальной валюте. Эти средства доступны без продажи активов и обменных операций. Если к показателю М2 добавляется сумма всех стоимостей ценных бумаг у частных лиц и организаций (кроме банков), эмитированных в национальной валюте, то получается промежуточный показатель М2*.

- М3 – другое название – «широкая денежная масса». Это уже перечисленные агрегаты М2 (или М2*), а также банковские вклады в иных валютах, вложения в драгоценных металлах или камнях, стоимость ценных бумаг за исключением акций.

Кроме «понятия широкая денежная масса» используется также термин «активная денежная масса». Она идентична агрегату М1, т.е. сумме наличных и вкладов до востребования. Эти средства могут максимально быстро войти в оборот и влиять на экономические процессы.

Чем вызвано изменение доли наличности?

На сегодняшний день перемена отношения наличности в структуре денежной массы вызвана:

- введением новшеств;

- развитием безналичного оборота.

Но в основном изменения произошли вследствие таких неэкономических факторов:

- проблемы политической жизни;

- общественные проблемы;

- внутренние душевные проблемы.

Фактором стабилизации удельного веса наличности после Второй мировой войны является разочарование населения в модернизации расчётно-платёжного механизма. Также люди просто хотят сохранить конфиденциальность при расчётах.

Денежное обращение и структура денежной массы тесно связаны между собой.

Общепринятыми поводами к увеличению доли и стабилизации наличности в денежном агрегате считаются:

- повышение расходов в сфере услуг, на туризм и дорогостоящие товары, рассчитанные на короткий срок пользования;

- увеличение числа игральных, торговых и телефонных автоматов;

- пользование наличными деньгами в различных спекуляциях валюты;

- психология нации, сила привычки и традиции.

Вышеописанные процессы очень сильно связаны с обесцениванием денежных средств. Инфляция вынуждает людей переводить деньги из вклада «до востребования» в срочный, где кредитные организации уплачивают больше процентов.

Структуру денежной массы характеризуют денежные агрегаты. Они являются показателем объема ликвидных активов, которые используются в экономике в качестве денег.

Анализируя данные России после 1991 года, нетрудно заметить быстрое возрастание отношения наличности в денежном агрегате, в то время как остальное незначительно уменьшалось в последние годы.

Основной причиной роста удельного веса наличных денег в начале преобразований рынка (1992 г.) является желание хозяйствующих субъектов избежать непосильного налогового бремени. Это говорит о том, что банкнотная эмиссия значительно опережала безналичную. То есть налично-денежные расчёты, безусловно, вытесняли безналичный оборот, но это вовсе не свидетельствует о незначительных изменениях в структуре денежной массы.

Величина минимальных резервов

В настоящее

время минимальные резервы — это наиболее ликвидные активы, которые обязаны

иметь все кредитные учреждения, как правило, либо в форме наличных денег в

кассе банков, либо в виде депозитов в центральном банке или в иных

высоколиквидных формах, определяемых центральным банком. Норматив резервных

требований представляет собой установленное в законодательном порядке

процентное отношение суммы минимальных резервов к абсолютным (объемным) или

относительным (приращению) показателям пассивных (депозитов) либо активных

(кредитных вложений) операций. Использование нормативов может иметь как

тотальный (установление ко всей сумме обязательств или ссуд), так и селективный

(к их определенной части) характер воздействия.

Минимальные

резервы выполняют две основные функции.

Во-первых, они

как ликвидные резервы служат обеспечением обязательств коммерческих банков по

депозитам их клиентов. Периодическим изменением нормы обязательных резервов

центральный банк поддерживает степень ликвидности коммерческих банков на

минимально допустимом уровне в зависимости от экономической ситуации.

Во-вторых,

минимальные резервы являются инструментом, используемым центральным банком для

регулирования объема денежной массы в стране. Посредством изменения норматива

резервных средств центральный банк регулирует масштабы активных операций

коммерческих банков (в основном объем выдаваемых ими кредитов), а

следовательно, и возможности осуществления ими депозитной эмиссии. Кредитные

институты могут расширять ссудные операции, если их обязательные резервы в

центральном банке превышают установленный норматив. Когда масса денег в обороте

(наличных и безналичных) превосходит необходимую потребность, центральный банк

проводит политику кредитной рестрикции путем увеличения нормативов отчисления,

то есть процента резервирования средств в центральном банке. Тем самым он

вынуждает банки сократить объем активных операций”.

. Повышение

нормы обязательных резервов не означает, что большая часть банковских средств

“заморожена” на счетах центрального банка и не может использоваться

коммерческими банками для выдачи кредитов. В результате сокращаются банковские

ссуды и денежная масса в обращении, повышаются проценты по банковским ссудам.

Снижение нормы банковских резервов ведет к расширению банковских кредитов и

денежной массы, к снижению рыночного процента.

Этот метод

кредитного регулирования представляет собой хранение части резервов

коммерческих банков в центральном банке. Сумма хранения средств на специальных

счетах устанавливается в определенном процентном соотношении от величины

депозитов банка. Центральный банк периодически изменяет коэффициент, или норму,

обязательных резервов в зависимости от складывающейся ситуации и проводимой ими

политики. Повышение нормы означает замораживание большей чем раньше части

ресурсов банка и приводит к ухудшению ликвидности последних, снижению их

ликвидных возможностей, а снижение нормы обязательных резервов оказывает

положительное воздействие на банковскую ликвидность, расширяет кредитные возможности

учреждений и увеличивает денежную массу.

Изменение нормы

обязательных резервов влияет на рентабельность кредитных учреждений. Так, в

случае увеличения обязательных резервов происходит как бы недополучение

прибыли. Поэтому, по мнению многих западных экономистов, данный метод служит

наиболее эффективным антиинфляционным средством. К прямому ограничению

страхования банки прибегают к этому методу обычно в период усиления инфляции.

Суть этого

метода регулирования: коммерческий банк не может превышать норму выдачи

кредитов, установленную центральным банком. На практике центральный банк

определяет предельные темпы роста выдачи кредитов различным банкам страны.

Нередко разным банкам устанавливаются неодинаковые темпы роста выдачи кредитов.

Эффективность кредитной политики при этом повышается, так как государственные

органы оказывают влияние не только на объем кредитов в целом, но и на их

структуру.

Политика

центрального банка распространяется непосредственно на объекты его контроля —

кредиты прочих банков, а не их ликвидность, как в случае использования

косвенных методов регулирования. Этим также объясняется большая эффективность

кредитных ограничений.

Похожие материалы

- Теория вероятностей в баскетболе

- Анализ динамики цен на продовольственные товары сельскохозяйственного производства в Республике Башкортостан

- Механизм антикризисного управления коммерческими банками

- Вознаграждение и признание сотрудников

- Оценка эффективности мерчандайзинга в коммерческой деятельности отранизации

Денежная масса является одним из основных элементов любой денежной системы, поэтому мы посчитали актуальным провести статистический анализ денежного обращения в РФ.

Рассмотрим агрегированные показатели структуры денежной массы в РФ за 1993 — 2015 гг., являющиеся основными макроэкономическими индикаторами, на примере данных таблицы 1.

Таблица 1. Денежная масса и структура денежной массы в РФ за период с 1993 по 2015 гг.

|

Год |

Денежный агрегат М0 |

Денежный агрегат М1 |

Денежный агрегат М2 |

Денежная масса в национальном определении |

|

1993 |

11 |

17,1 |

28 |

45,1 |

|

1994 |

31,9 |

54,7 |

86,6 |

141 |

|

1995 |

71,4 |

124 |

195 |

319 |

|

1996 |

95,8 |

187 |

282 |

469 |

|

1997 |

129 |

229 |

371 |

600 |

|

1998 |

167 |

240 |

407 |

648 |

|

1999 |

219 |

445 |

664 |

1108 |

|

2000 |

357,9 |

696,7 |

1054,6 |

1751,3 |

|

2001 |

526,8 |

921,4 |

1448,2 |

2369,6 |

|

2002 |

690,4 |

1253,5 |

1943,9 |

3197,4 |

|

2003 |

1002,1 |

1833,1 |

2835,2 |

4668,3 |

|

2004 |

1332,7 |

2595,8 |

3928,5 |

6524,3 |

|

2005 |

1765,8 |

3651,4 |

5417,1 |

9068,5 |

|

2006 |

2450,7 |

5523,7 |

7974,4 |

13498,1 |

|

2007 |

3373,4 |

8382,6 |

11756,0 |

20138,6 |

|

2008 |

3793,1 |

9046,2 |

12839,2 |

21885,4 |

|

2009 |

3600,1 |

10113,2 |

13713,3 |

23826,5 |

|

2010 |

4621,5 |

13643,5 |

18264,9 |

21908,4 |

|

2011 |

5475,2 |

11354,1 |

10565,9 |

21920,0 |

|

2012 |

5975,4 |

12459,4 |

12621,2 |

25080,6 |

|

2013 |

6564,1 |

14092,0 |

15075,3 |

29167,3 |

|

2014 |

6920,0 |

14789,5 |

15836,1 |

30625,6 |

|

2015 |

6786,9 |

14891,7 |

17967,9 |

32859,6 |

За последние годы характеристики денежной массы претерпели значительные изменения. Как видно из таблицы 1, денежный агрегат М0, который представляет собой наличные деньги в обращении, с 1993 г. по 2015 г. стремительно увеличивался, что означало увеличение объема денег, выпущенных ЦБ РФ. Однако, в период с 2008 г. по 2009 г. и с 2014 г. по 2015 г. выявился незначительный спад данного показателя на 5, 1% и на 1, 9% соответственно.

Показатель М1 (агрегат M0 + средства предприятий в банках и т.д.) и М2 (агрегат M1 + депозиты населения в банках) имели тенденцию к увеличению в течение рассмотренных лет, но с 2010 г. до 2011 г. уменьшились на 16, 8% и на 42, 2%.

Что касается денежной массы в национальном определении, то она, равносильно М1 и М2, в период с 2010 г. по 2011 г. уменьшилась на 31, 3%, затем ситуация стабилизовалась.

Резкий скачок и падение всех показателей связано не только с уменьшением объема наличных денег в обращении, но и с сокращением объема депозитов населения, предприятий и организации на расчетных счетах в банках. Стоит отметить, что среди безналичных и наличных денег преобладают безналичные.

Рассматривая динамику денежного обращения, целесообразным будет анализ взаимосвязи между скоростью обращения денежной массы и различными экономическими показателями.

Таблица 2. Показатели денежного обращения в РФ с 2005 по 2015 гг.

|

Год |

Денежный агрегат М2 |

ВВП |

Наличные деньги в обращении |

Скорость обращения денежной массы |

Темп роста скорости обращения денег |

|

2005 |

5417,1 |

21609,8 |

1765,8 |

3,98 |

2,37 |

|

2006 |

7974,4 |

26917,2 |

2450,7 |

3,37 |

1,82 |

|

2007 |

11756,0 |

33247,5 |

3373,4 |

2,82 |

2,21 |

|

2008 |

12839,2 |

41276,8 |

3793,1 |

3,21 |

1,82 |

|

2009 |

13713,3 |

38807,2 |

3600,1 |

2,83 |

1,53 |

|

2010 |

18264,9 |

46308,5 |

4621,5 |

2,54 |

4,29 |

|

2011 |

10565,9 |

55967,2 |

5475,2 |

5,29 |

3,92 |

|

2012 |

12621,2 |

62176,5 |

5975,4 |

4,92 |

3,39 |

|

2013 |

15075,3 |

66190,1 |

6564,1 |

4,39 |

3,51 |

|

2014 |

15836,1 |

71406,4 |

6920,0 |

4,51 |

2,68 |

|

2015 |

17967,9 |

66281,3 |

6786,9 |

3,68 |

— |

Из таблицы 2 видно, что за рассмотренный период характеристика скорости обращения денежной массы имела тенденцию к значительному спаду. В период с 2005 по 2010 гг. и с 2011 по 2015 гг. она снизилась на 63, 5 % и 69, 6 % соответственно. Что касается темпов роста скорости обращения денег, то с 2005 по 2009 гг. показатели были скачкообразными, однако с 2010 г. произошло значительное падение на 62, 6%. Следовательно, динамика данных показателей свидетельствует о снижении оборачиваемости денежных агрегатов, т. е. снижения их ликвидности.

Некоторое снижение наличных денег в обращении в структуре денежной массы говорит о незначительном уменьшении инфляционного давления со стороны совокупного спроса. Также можно сделать вывод о том, что безналичные средства будут превышать наличные на 10-15%. Подобное нерациональное соотношение этих двух сфер отрицательно влияет на денежное обращение в целом, ведь большая часть наличных денег не участвует в банковском обороте, в отличие от безналичных средств. Это явление подрывает устойчивость банковской системы, следовательно, происходит сокращение наличных денег в кредитной сфере.

Что такое денежная масса и почему она важна?

— Что такое денежная масса простыми словами?

— Если совсем просто, то это — деньги населения и предприятий, готовые «к применению», то есть к тому, чтобы эти деньги потратить, купить на них что-нибудь.

Наличные рубли у человека в бумажнике или безналичные деньги у него на карточке — все это денежная масса. Деньги предприятий (заводов, фабрик и т.п.), лежащие в кассах (например, для выдачи зарплаты или командировочных) или на расчетных счетах в банках (на которые поступает выручка и с которых платят поставщикам), — это тоже денежная масса.

Есть официальное определение ЦБ:

«Денежная масса (денежный агрегат М2) — это сумма наличных денег в обращении и безналичных средств нефинансовых и финансовых (кроме кредитных) организаций и физических лиц, являющихся резидентами Российской Федерации, на счетах до востребования и срочных счетах, открытых в банковской системе в валюте Российской Федерации».

Важно обратить внимание на две вещи. Во-первых, деньги кредитных организаций (проще говоря, банков) денежной массой не являются. Не являются денежной массой и деньги на счетах ЦБ, например казначейские счета правительства или корреспондентские счета банков

Оно и понятно: население и предприятия эти деньги использовать не могут, а значит, они (эти деньги) денежной массой не являются

Не являются денежной массой и деньги на счетах ЦБ, например казначейские счета правительства или корреспондентские счета банков. Оно и понятно: население и предприятия эти деньги использовать не могут, а значит, они (эти деньги) денежной массой не являются

Во-первых, деньги кредитных организаций (проще говоря, банков) денежной массой не являются. Не являются денежной массой и деньги на счетах ЦБ, например казначейские счета правительства или корреспондентские счета банков. Оно и понятно: население и предприятия эти деньги использовать не могут, а значит, они (эти деньги) денежной массой не являются.

Во-вторых, мы говорим о «валюте Российской Федерации», то есть о рублях. Другими словами, если у людей или предприятий есть валютные счета, на которых лежат доллары или евро, то эти деньги в денежный агрегат М2 не входят и денежной массой, о которой мы дальше и будем говорить, не являются.

Для понимания: на 1 июня 2020 года денежная масса в России насчитывала 53 триллиона рублей, из которых 11 — наличные, а 42 — безналичные деньги.

— От чего зависит денежная масса? Почему этот показатель так важен?

—Если сказать предельно просто, то от политики Центрального банка. Это абсолютно очевидно для наличных денег — только ЦБ может их печатать. Но и объем безналичных денег в обращении также зависит от политики регулятора. Мы покажем это далее на конкретных примерах.

Показатель «денежная масса» важен потому, что именно от того, сколько денег имеется в распоряжении у населения и предприятий, зависит их платежеспособный (подчеркиваю это слово) спрос. А платежеспособный спрос определяет, в свою очередь, объем предложения, то есть объем производства товаров и услуг. Вот и получается, что рост экономики (то есть рост производства товаров и услуг) зависит от того, растет или не растет денежная масса (читай, растет или не растет платежеспособный спрос).

— Как связаны денежная масса и уровень ВВП?

— Самым тесным образом. В 1960-е годы замечательный американский экономист Милтон Фридман (лауреат Нобелевской премии по экономике 1976 года) убедительно показал, что Великая депрессия (1929–1933) в США произошла из-за катастрофического сжатия денежной массы. С октября 1929 года по март 1933 года денежная масса в США сократилась на 38% (с 48 до $30 млрд), как показано на графиках 1 и 2.

График 1. Денежная масса и ВВП США во время Великой депрессии

Фридман указал и на конкретные ошибки ФРС (Федеральная резервная система — Центральный банк США), повлекшие за собой такое сжатие.

По сути же он доказал, что денежная масса страны зависит не от того, что происходит с ее экономикой, а от действий ее Центрального банка. А уже экономика, в свою очередь, реагирует на то, что происходит с денежной массой.

Могу порекомендовать замечательное выступление Бена Бернанке (глава ФРС США в 2006–2014 годах) под названием «Деньги, золото и Великая депрессия», где он простым и понятным языком объясняет идеи Милтона Фридмана

Ознакомившись с ними, даже те, кто скептически относился к роли денежной массы, начинают понимать важность этого показателя