Автокредиты с плохой кредитной историей в москве

Содержание:

- Помощь в получении автокредита с плохой кредитной историей

- Где можно получить кредит на авто с плохой кредитной историей – список возможных кредиторов

- Как возникает плохая кредитная история?

- Какие банки могут одобрить автокредит с плохой историей?

- Меры безопасности со стороны банка по автозаймам

- Когда плохая репутация заемщика не препятствует оформлению ссуды

- Способы получения автокредита

- Автокредит через автосалон, выгодно ли?

- Восстановление попранного имени

- Итоговые советы по автокредиту с плохой историей

Помощь в получении автокредита с плохой кредитной историей

Помощь с плохой историей по кредитам может прийти и с другой стороны. Суть в том, что БКИ в нашей стране не одно – их несколько. Причем банки сотрудничают далеко не со всеми.

Ведущие крупные финансовые учреждения располагают своими базами и могут получать информацию, откуда-угодно, а вот молодые, у которых еще нет наработок, крупных партнеров и больших финансовых потоков, не всегда могут позволить себе проверку через все возможные источники.

Так, если кредитная история испорчена, следует обойти несколько банков.

Не нужно говорить, что ранее у вас были просрочки, учреждение может об этом не узнать.

Важно изучить разные условия автокредитования, ведь везде ставки будут отличаться. К тому же, мелкие кредиторы предлагают более выгодные условия, ведь им нужно заинтересовать клиента, что на этапе развития очень важно

К тому же, мелкие кредиторы предлагают более выгодные условия, ведь им нужно заинтересовать клиента, что на этапе развития очень важно

Как взять автокредит с плохой кредитной историей и без просрочек

Случается и так, что при отсутствии просрочек банк все равно утверждает, что клиент не может получить автокредит, потому как у него плохая кредитная история.

В таком случае можно просто отправиться в отделение банка и уточнить информацию. В каком списке? За что?

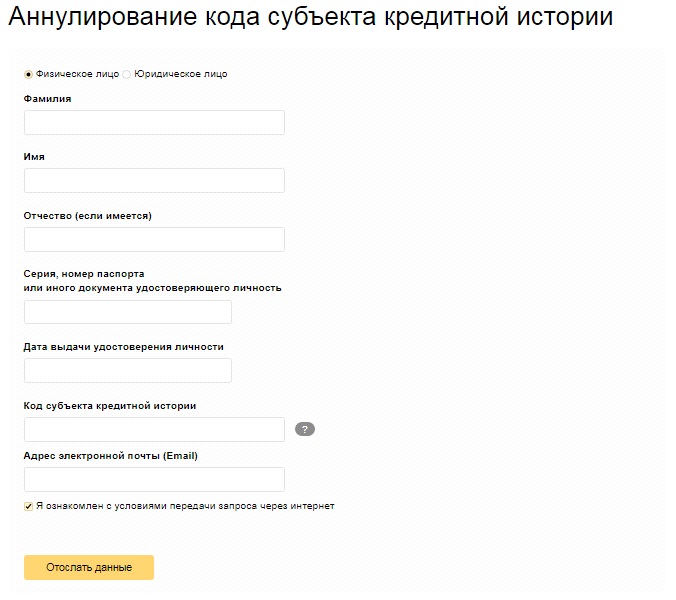

Наверняка вам ответят, что такой информацией не обладают, поэтому следует уточнить, какое БКИ поместило вас в черный список, туда и отправляться за выяснением.

Если просрочки все-таки были, ничего добиться не удастся, а если это ошибка – можно попробовать потребовать изменения информации.

Как правило, БКИ не ошибаются, и, если вы числитесь, как недобросовестный заемщик, были причины, поэтому получить автокредит с плохой кредитной историей будет сложнее.

Государственная программа автокредитования с плохой кредитной историей

Льготный кредит на авто может быть предложен, если заемщик желает купить автомобиль на сумму не более 750 000 рублей.

Так, существует ряд условий, которые должны выполнить банк и заемщик по автокредиту с плохой кредитной историей:

- транспортное средство только отечественного производства;

- вес авто – не более 3.5 тонны;

- автомобиль должен быть одной из современных марок – не старше года выпуска;

- автокредит с плохой кредитной историей выдается на 3 года;

- первый взнос – 15%;

- сборка должна быть произведена в России;

- машина не должна числиться на регистрационном учете, если, конечно, заемщик не покупает уже бывший в употреблении автомобиль.

Условия государственной программы автокредитования предельно просты: покупатель забирает автомобиль после оформления в банке, при этом процентная ставка по договору 15%, а государство погашает за покупателя 30% от стоимости всего авто, складывая деньги на счет.

Однако выдаются ли такие автокредиты с плохой кредитной историей?

Добиться можно, но оценивать ваше материальное положение уполномоченные лица будут чрезвычайно внимательно.

Так, если вас будут спрашивать, по какой причине вы не платили за кредит в прошлый раз, стоит попробовать объяснить, что были проблемы с работой, не возвращали деньги, была череда болезней.

В общем, нужно называть причины, которые как-никак могут стать объяснением.

Дело в том, что у банка другая позиция на счет автокредиторов с плохой кредитной историей: если заемщик взял автокредит, он должен вернуть деньги любой ценой. Взял в обязательство – выполняй. Если нет, то с таким заемщиком нет смысла работать.

Кредит под залог авто для заемщика с плохой кредитной историей оформляется банками более-менее охотно.

Конечно, вы можете повредить новую машину и перестать платить по договору, поэтому перед оформлением нужно составить справку о доходах, которая будет подтверждать, что ваша зарплата стабильная, высокая, постоянная и сможет погашать задолженность даже в случае непредвиденных потерь.

Если удастся убедить в этом кредитора, можно считать, что вам повезло.

К тому же, автокредит с плохой кредитной историей со ставкой в 15% и возмещением в 30% позволяет купить машину любому жителю России, который имеет средний доход около 30 000 — 40 000 рублей.

Где можно получить кредит на авто с плохой кредитной историей – список возможных кредиторов

Есть отличный метод быстрого и эффективного поиска банковской организации, которая готова будет удовлетворить ваши потребности в выдаче нужной суммы в долг для покупки авто. На многих финансовых порталах существует услуга заполнения заявки во все банки сразу. Это действительно очень удобно для потенциального заемщика. В режиме онлайн заполняется всего одна анкета, а после, высвечивается готовый список возможных кредиторов. Вам же потребуется выбрать только одного для заключения с ним сделки.

Однако рекомендуем вам быть осторожными в предоставлении личных паспортных данных, которыми могут воспользоваться мошенники. Выбирайте проверенные сайты, не разбрасывайтесь конфиденциальной информацией о себе.

Мы также хотим обратить ваше внимание на следующие банки, где можно взять деньги наличными или на карту для покупки автотранспортного средства, не указывая кредитору цель получения займа. Кредиторы ниже проверяют и учитывают КИ, но отличаются лояльностью среди других банковских компаний:

| Название банка | Размер процентной ставки | Сумма к выдаче (рубли) | Особенности кредитования |

| «Тинькофф Банк» | От 12,9% | До 300 000 | Выдается кредитная карта, лимит которой может быть использован для покупки авто. Беспроцентный период по карте действует в течении 55 дней |

| «Хоум Кредит Банк» | 14,9% | До 500 000 для новичков (до 850 000 для зарплатных клиентов) | Выдается кредит наличными, которые можно потратить на любую модель транспортного средства |

| «Восточный Экспресс Банк» | 15% | До 500 000 | Срок кредита от 13 до 36 месяцев |

| «Русский стандарт» | От 15% | До 500 000 | Срок кредита составляет 60 месяцев. Сумма выдается наличными, требуется минимальный пакет документов |

| «Совкомбанк» | 12% | 100 000 | Кредит выдается на срок – 12 месяцев на любые цели |

Далее описаны наиболее яркие условия банков с конкретными программами автокредитования, действующими на рынке России:

| Название банка | Процентная ставка | Размер первоначального взноса | Сумма и срок |

| «Связь-Банк» программа «Свой автомобиль Стандарт» | 19,5% | От 30% | 100 000 – 3 000 000 рублей на 6-60 месяцев |

| «Московский Кредитный Банк» программа «Потребительский кредит для покупки авто» | От 12,5% | От 0% | 50 000 – 2 000 000 рублей на срок от 6 месяцев до 15 лет |

| «Запсибкомбанк» | От 15,25% | От 0% | До 100% от стоимости приобретаемого авто на срок до 5 лет |

Сравнивая потребительские кредиты и целевые займы на авто можно сделать вывод, что отдельный кредит наличными + собственные средства (при необходимости) обойдется заемщику выгоднее, чем полноценное кредитование по специальной программе. Преимущества последнего способа заключаются в более крупной сумме и длительном сроке. К тому же следует учитывать, что выдавая целевые займы на авто кредиторы ставят определенные требования к маркам машины, которые выступают в качестве залога. Поддержанный товар (б/у авто) может «не понравится» банковской организации, что станет причиной отказа в займе.

Как возникает плохая кредитная история?

Прежде чем ответить на этот вопрос, необходимо разобраться – что же такое кредитная история?

Итак, история кредитовзаёмщика – это досье на клиента банка, которое включает следующие данные:

- Персональные сведения кредитуемого лица: ФИО, паспортные данные и т.д.

- Информация о полученных кредитах (дата выдачи, сумма займаи размер процентов за его использование, сроки погашения).

- Наименование банков и кредитных организаций, услугами которых пользовался клиент.

- Факты выявленных нарушений в связи с несвоевременным поступлением очередных платежей.

- Данные о судебных разбирательствах по спорным вопросам, связанным с долговыми обязательствами.

Такое досье имеется на каждого человека, который когда – либо оформлял кредит. Банки передают данную информацию в Бюро кредитных историй, где она хранится в базе данных в течение пятнадцати лет с момента внесения последних изменений, после чего досье удаляется.

Тем не менее на протяжении всего срока хранения, отрицательные факты, отражённыев досье, влияют на принятие положительного решения банком.

Вот почему положительная кредитная история заёмщика, гораздо лучше отрицательной. Прежде всего, следует отметить, что плохая КИ – это следствие нарушения любого пункта кредитного договора.

Давайте более детально разберём факторы, формирующие отрицательную историю клиентов банка:

- Просроченные платежи как по основному долгу, так и процентным обязательствам.

- Длительные периоды непогашенной задолженности.

- Незакрытые долги, пени иштрафы.

- Судебные разбирательства.

Необходимо понимать, для того, чтобы заработать минус в личное кредитное досье, достаточно всего лишь нескольких просрочек по займу, в свою очередь, для восстановления репутации надёжного и платежеспособного лица нужно долго и кропотливо исправлять предыдущие оплошности.

Как улучшить кредитную историю?

Довольно часто оказывается, что «неблагонадежные» клиенты на самом деле являются не злостными неплательщиками, а жертвами неблагоприятных обстоятельств.

Потеря работы, нестабильная экономическая обстановка в стране, внезапно возникшие проблемы со здоровьем и другие затруднительные ситуации выбивают из колеи даже самых ответственных заёмщиков. И тогда резонно возникает вопрос – возможно ли улучшить кредитную историю и как это осуществить?

Ответ весьма прост, здесь возможно несколько вариантов решения:

- Если история испорчена по вине банка по причине предоставления недостоверных или неточных данных в Бюро кредитных историй, тогда это исправляется путем обращения в кредитную организацию с заявлением о передаче недостающей информации в Бюро, которое в свою очередь, обязано внести исправления вбазу данных в течение десяти дней.

- Если нарушения кредитного договора действительно имели место, в этом случае, необходимо погасить задолженности, решить все вопросы с банком, в котором брали заём.

- Оформить новый кредит на небольшую сумму и своевременно его погасить.

Обратите особое внимание! Если вам предлагают исправить КИ в обмен на денежную компенсацию, ни в коем случае не соглашайтесь это мошенничество!

Внесение изменений в базу данных по кредитным историям строго контролируется, исправления в досье задним числом и иные незаконные манипуляции попросту невозможны. Пойдя на поводу у злоумышленников вы рискуете остаться всё с той же отрицательной историей, только уже лишившись определенной суммы денег. Кроме всего вышеупомянутого, это ещё и противозаконно.

Какие банки могут одобрить автокредит с плохой историей?

Как мы уже писали выше, есть ряд банковских организаций, которые относятся к заемщикам более лояльно, нежели остальные. Конечно, за это придется переплачивать высокими процентами, но это лучше, чем вовсе получать везде отказ.

Вот какие варианты мы можем вам предложить:

| Банк | Сумма лимита, руб. | Процент, годовых |

| Сетелем банк | От 100.000 до 1.500.000 | От 18,4% |

| ЮниКредит Банк | От 100.000 до 1.200.000 | От 18,9% |

| Восточный Экспресс Банк | До 1.000.000 | От 19% |

| Плюс Банк | От 30.000 до 3.000.000 | От 20% до 25,7% |

| Локо-Банк | От 250.000—2.000.000 | От 21,4% |

| Связь-Банк | От 100.000 до 3.000.000 | От 21,5% |

Для предварительного расчета вы можете воспользоваться нашим онлайн-калькулятором:

| Ставка % в год: | |

| Срок (мес.): | |

| Сумма кредита: | |

| Ежемесячный платеж: | |

| Всего заплатите: | |

| Переплата по кредиту | |

Воспользоваться нашим расширенным калькулятором с возможностью построения графика платежей и расчета досрочного погашения вы можете на этой странице.

Кроме того, мы рекомендуем вам заранее заняться улучшением своей кредитной истории для того, чтобы вам могли одобрить большую сумму с более высокой вероятностью. Для этого нужно заранее брать небольшие товарные кредиты или микрозаймы, и вовремя их возвращать, либо пройти программу “Кредитный доктор” в Совкомбанке.

Также на сайте есть статьи о том, как получить займы и потребительские кредиты с отрицательной КИ

Для многих это не менее важно, чем то, какие банки 100% дают автокредит с плохой кредитной историей

Рубрика вопрос-ответ:

2020-06-02 17:07

АлексейЗдравствуйте, если автосалон онлайн одобрил кредит, это же не гарантия того, что по приезду отказ. Как быть и знать, прежде чем ехать.Посмотреть ответ

Скрыть ответ

КонсультантАлексей, конечно не гарантия. Автосалон вам в принципе ничего одобрить не может, только банк, с которым он сотрудничает. Салон только продает машины, оказывать услуги кредитования он не имеет права

2019-10-16 22:43

ВладимирСкажите пожалуйста, были просрочки по кредитам ранее, всё закрыл, прошёл программу кредитный доктор 1 этап, заплатил за пол года весь кредит без просрочек, сейчас хочу взять авто кредит , есть 1 взнос 50%, какова вероятность одобрения?Посмотреть ответ

Скрыть ответ

Отвечает Елена Шаромова, эксперт по кредитным и финансовым продуктамВладимир, прохождение программы кредитный доктор и автокредит никак не связаны между собой. Если обратитесь в небольшой банк, не государственный, то могут одобрить

2019-10-15 12:31

СветланаЗдравствуйте! Подскажите пожалуйста, у меня есть две кредитные карты действующие, сейчас надумала взять автокредит, есть первоначальный взнос и другая машина, которую хочу сдать в трейдин, есть вероятность одобрения?Посмотреть ответ

Скрыть ответ

Отвечает Елена Шаромова, эксперт по кредитным и финансовым продуктамСветлана, на самом деле, шанс небольшой. Вам желательно закрыть действующие долги по кредитным карточкам, и только после этого подавать заявку на автокредит

2019-09-18 09:29

ИгорьЗдравствуйте, стоит ли пытаться по лучить автокредит, с плохой Ки?! Стоит ли вообще ехать в автосалон и подавать заявку?Посмотреть ответ

Скрыть ответ

Отвечает Елена Шаромова, эксперт по кредитным и финансовым продуктамИгорь, если ваши просрочки давно закрыты, сейчас у вас официальное трудоустройство и крупный первый взнос есть на руках, то можно попытаться. Необязательно ездить в салон, можно на официальном сайте нужного вам производителя отправить онлайн-заявку

2019-09-04 11:25

СергейУ меня были просрочки, но кредит закрыл уже как года 3, сейчас хочу купить себе машину в кредит и везде отказы. Как можно решить вопрос положительно?Посмотреть ответ

Скрыть ответ

Отвечает Елена Шаромова, эксперт по кредитным и финансовым продуктамСергей, никак. Кредитная история хранится 10 лет по каждому вашему займу, т.е. несмотря на то, что долг закрыт, ваша КИ до сих пор остается плохой. Попробуйте найти поручителя или дополнительный залог, подайте заявку на обычный потребительский кредит в вашем зарплатном банке. Предварительно возьмите технику в любом магазине в кредит\рассрочку, чтобы начать улучшать свою репутацию https://kreditq.ru/kak-ispravit-kreditnuyu-istoriyu-chtob/

|

До 3 млн руб.От 9.9 % До 5 лет |

До 5 млн руб.От 9.9 % До 5 лет |

До 5 млн руб.От 9.9 % До 5 лет |

До 5 млн руб.От 11.9 %До 5 лет |

Меры безопасности со стороны банка по автозаймам

Риск невозврата средств существует не только при плохой кредитной репутации заемщика, поэтому дополнительной гарантией банка по любому кредиту на покупку машины станет:

- Привлечение поручителя, гарантирующего выполнение финансовых обязательств в рамках договора с кредитором.

- Оформление залогового обеспечения на купленный автомобиль или иное имущество клиента.

- Обязательность оформления полной страховки каско на объект залога.

Кроме того, банку потребуется предъявить достаточно доказательств, подтверждающих стабильность материального положения и наличие средств для выплаты задолженности в полном объеме. Это можно сделать, предоставив справку о высоком заработке, справки о трудоустройстве в стабильной крупной компании, а также выразив готовность внести большой первоначальный взнос.

Нюансы проверки репутации плательщика в БКИ

Не стоит также исключать вероятность получения займа в другом кредитном учреждении, ведь разные финансовые структуры работают с разными БКИ, а значит, сведения о просрочках при выплате прошлого кредита могут храниться не во всех базах кредитных историй.

Больше всего шансов получить автокредит с плохой репутацией – в достаточно молодых банковских структурах, не обладающих широкими возможностями по проверке потенциальных клиентов. Кроме того, банк, только начинающий экспансию на рынке автокредитования, может с большей лояльностью относиться к каждому новому клиенту и давать нужные средства.

Даже если один банк дает отказ, это не значит, что остальные кредиторы также откажутся дать средства. Главное, не акцентировать на факте своих злостных неуплат в прошлом и предоставить работу по проверке надежности сотрудникам самого банка.

Изучить предложения новых банков, дающих ссуды на покупку авто, следует в обязательном порядке, так как помимо готовности снизить требования к заемщику они могут предоставить уникальные предложения с целью расширения собственной клиентской базы.

Когда плохая репутация заемщика не препятствует оформлению ссуды

Любое несоблюдение условий договора является его нарушением, однако сведения о просрочках не всегда передаются в БКИ. Так, исключением являются следующие случаи:

- срок просрочки платежа не превышает 29 дней;

- сумма долга незначительна.

Если в базу бюро попала информация о просроченном платеже, исправить ситуацию можно путем выполнения условий договора надлежащим образом в последующем. Отличным способом реабилитации является удачное погашение нового кредита/кредитов, получить которые удалось после проблемного займа. Если все платежи проводились своевременно, и никаких отклонений от графика не было, шансы на восстановление хорошей репутации достаточно высоки.

Закрыть глаза на плохую кредитную историю банкиры могут, если с того момента, когда она была испорчена прошло уже достаточно много времени, не менее 3 лет, и на протяжении этого периода проблемный заемщик не выявил желания оформить еще один заем. Предполагается, что за это время он мог сменить место работы, получить более прибыльную должность, отчего уровень его платежеспособности вырос.

При рассмотрении кандидата с плохой кредитной историей, погасившего долг перед банком по программе реструктуризации, учитываются причины формирования задолженности.

Так, к числу уважительных причин относят:

- увеличение семьи заемщика (рождение ребенка, усыновление, оформление опекунства);

- временная утрата трудоспособности, присвоение инвалидности;

- продолжительное заболевание, которое относится к категории тяжелых;

- незаконное увольнение, смена места работы, что привело к снижению размера дохода заемщика.

Представленный перечень не является ограниченным.

Обратите внимание! Каждый отдельный случай рассматривается сотрудниками банка индивидуально, также принимается и решение о предоставлении возможности реструктуризировать долг. Нельзя быть твердо уверенным, что в случае увольнения с работы банк обязательно пойдет вам навстречу и согласиться рассрочить сформировавшуюся задолженность

Если данная норма не предусмотрена договором, реструктуризация является правом кредитора, а не его обязанностью.

Это интересно: Поручитель по кредиту — ответственность в случае невыплаты

Способы получения автокредита

Выделяются такие способы получения средств для покупки транспортного средства:

- дать согласие на предоставление кредита на условиях банка с завышенной процентной ставкой;

- предоставить имеющееся имущество в залог, как гарантию выполнения обязательств;

- подтвердить платежеспособность;

- найти весомые аргументы предыдущих задолженностей по договорам кредитования;

- найти учреждение, которое на практике заключает договора с подобной категорией клиентов.

К причинам, которые станут смягчающими обстоятельствами, относится военная служба, мировой кризис или военные действия на территории проживания. Сумма займа может быть увеличена, если гражданин докажет наличие стабильного заработка или дохода.

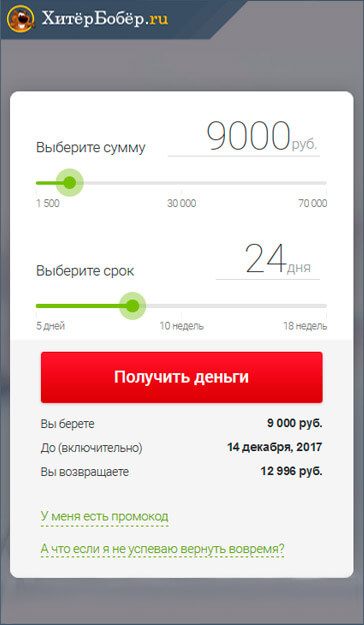

Получить деньги можно обратившись в микрофинансовые организации.

Условия займа следующие:

- высокая процентная ставка;

- короткий срок для возврата средств.

Перечисленные способы получение приемлемее и потребуют меньше финансовых расходов. Получить в займы без предварительно изучения истории человек сможет, если выберет финансовое учреждение, действующее на рынке короткий срок. Такие организации желают расширить клиентскую базу.

Автокредит через автосалон, выгодно ли?

Когда возникает необходимость в покупке авто в кредит, то возможен вариант сотрудничества непосредственно с дилером – в самом автосалоне. Это менее хлопотно для заемщика. Работник салона не только подберет авто по вашему вкусу, но и может помочь в оформлении займа, если КИ испорчена.

Клиент экономит массу времени, избавляется от походов по разным банковским организациям, но выбор банков в салоне достаточно узкий – только партнеры. И помните, за комфорт принято платить. Покупка авто в кредит через автосалон обойдется заемщику на порядок дороже, чем если оформить кредит отдельно и прийти с деньгами в пункт продажи машин.

Нередко люди прибегают к помощи брокеров, чтобы взять автокредит с плохой КИ, но здесь также существуют подводные камни. Брокеры – это посредники между заемщиком и банком, они способны решить многие проблемы. Если вам интересен такой вариант, то обращайтесь к официально-зарегистрированным фирмам, имеющим соответствующую лицензию, иначе повышается риск встречи с мошенниками. Злоумышленники могут пообещать вам бесплатный займ, предложить подделать документы, даже саму кредитную историю, что противозаконно и невозможно, попросить предоплату. А надежные брокеры не работают дешево. Иногда размер их вознаграждения составляет львиную долю от суммы вашего кредита.

Восстановление попранного имени

Крайне редко, но встречается такое явление, как недостоверная КИ. Это связано с оформлением займов, по которым в дальнейшем имелись просрочки, без ведома самого заемщика – например, если он потерял паспорт, на который оформили кредит. Человеку, оказавшемуся в подобной ситуации, не позавидуешь. Придётся в судебном порядке признавать сделку недействительной, если «заёмщик» в ней действительно не участвовал.

Ещё один вариант – допущена техническая ошибка, данные о погашении задолженности не внесены в базу. Необходимо взять копии квитанций (платёжных поручений) и с письменным заявлением обратиться в организацию, которая допустила оплошность.

Таким образом, либо после проверки документов, либо после вступления в силу решения суда КИ будет полностью восстановлена, компрометирующие данные – аннулированы. Повторюсь, что такие ошибки встречаются редко. Куда чаще субъект сам знает, как и когда испортил историю.

Итоговые советы по автокредиту с плохой историей

Надо понимать, что если у вас кредитная история имеет пятна, то не стоит рассчитывать на выгодные условия банка

К такому клиенту обычно относятся с осторожностью

Если вопрос оформления автокредита стоит ребром и это крайне важно, то есть несколько возможностей решить всё положительно:

- Первый вариант: согласиться на условия, которые совершенно вам невыгодны, но они вполне допустимые. Банк рискует, страхуя клиентов с плохой кредитной историей, и компенсирует это увеличенным размером первоначального взноса и повышенной ставкой процентов. Обязательным условием является необходимость оформления личной страховки.

- Второй: оформлять кредиты через посредника – автодилера. Так как проверка клиента в бюро кредитной истории является платной процедурой, то автосалон чаще всего не проверяет финансовую репутацию. Но тут нет гарантии одобрения кредита, так как деньги все равно выплачивать придется именно банку.

- Третий: взять автокредит под залог вашего недвижимого имущества. Банк обычно может предоставить кредит под низкий процент и на большую сумму. При этом кредит не является целевым. Первоначальный взнос необязателен.

При плохой финансовой репутации банк готов разрешить взять автокредит, но на жестких условиях:

- процентная ставка очень сильно отличается в сторону увеличения;

- заём может быть совершенно небольшим;

- долг нужно вернуть в короткий срок;

- размер первоначального взноса не менее 40–50 %.

Могут потребовать предоставить приобретаемое имущество или то, что уже есть в собственности, в залог. Также можно привлечь поручителя, который имеет хороший доход, а финансовая репутация должна быть положительной.

Банку важно видеть вашу платежеспособность: необходимо иметь официальное место работы, хороший стаж. Некоторые банки в договоре прописывают условие, что вы обязуетесь не увольняться по собственному желанию до конца срока действия кредитного договора