Что такое депозит?

Содержание:

- Банки с самыми выгодными условиями по вкладам

- Способы перевода денег со вклада на карту

- Выгодно ли класть деньги на депозит в Сбербанке

- Виды счетов

- На что обратить внимание при выборе вклада

- Условия депозитных вкладов

- Налогообложение

- Депозитный счет: структура номера и характеристики

- Особенности депозитного счета физического лица

- Что такое валютный депозит?

Банки с самыми выгодными условиями по вкладам

Перед тем, как стать вкладчиком того или иного банка, нужно внимательно проанализировать ситуацию, которая сейчас сложилась на рынке. Причем сравнение необходимо проводить сразу по нескольким параметрам — возможная сумма депозита, размер процентной ставки, возможность пополнения и преждевременного снятия. В этой статье я подобрала несколько банков, которые мне кажутся на сегодняшний день достаточно подходящими для приумножения своих средств. И пусть это не прямые инвестиции, которые могут принести намного больше, но среди предложений других банков именно, эти выделяются своими интересными предложениями.

Уральский банк

Уральский банк реконструкции и развития — один из самых крупных российских банков, история развития которого насчитывает уже более 25 лет. При этом финансовая организация имеет достаточно широкую линейку банковских предложений для своих клиентов, чтобы максимально охватить интересы самых разных слоев населения:

- Срочный «Накопительный» вклад — предлагается депозит на 7,5% годовых. Вклад можно открыть от 10 000 рублей, а также пополнять вклад. Срок его действия — 400 дней, а начисление процентов происходит ежемесячно.

- Вклад «Удобный» позволяет получать 7,75% годовых при депозите в 5 000 рублей, которые доверяются банку на 1500 дней.

- Мультивалютный вклад позволяет сохранять деньги и конвертировать их в любую валюту в любой момент. При этом будет действовать ставка в 6,25% в рублях и 0,25% в валюте. Срок действия договора — 210 дней, но договор можно пролонгировать. Минимальный депозит — 10 000 рублей.

- «Мобильный» вклад удобен тем, что управлять депозитом можно дистанционно, минимальная сумма — всего 1 000 рублей, а процентная ставка 7,25%.

Кроме этих вариантов банк готов предложить своим клиентам депозиты до востребования, в драгоценных металлах и сберегательных сертификатах.

Невский банк

Не менее интересные предложения для вкладчиков предлагает и Невский банк. В его линейке банковских вкладов 8 предложений, среди которых можно выбрать подходящий вариант в зависимости от суммы временно свободных денег и срока вложения.

- «Доходный» вклад предложит владельцам 50 000 рублей доверить банку на срок одного года под 7,7% годовых с ежемесячной выплатой процентов и возможностью пополнения;

- Чуть большую доходность предлагает депозит «Классический», до 8% годовых с минимальным депозитом в 50 000 рублей, правда выплата процентов будет в конце срока;

- Вклад «Классический Плюс» сможет гарантировать 8,3% годовых при вложении 50 000 рублей на полгода;

- Вклад «Оптимальный» поможет владельцам 100 000 рублей получить 8% годовых при условии оставления их в банке на срок одного года;

- Самый высокий процент предложит вклад «Фаворит» — 8,4%. Минимальная сумма вложения для этого депозита — 100 000 рублей, а срок вложения — 1 год.

Кроме прочего, банк предлагает вклады для пенсионеров и до востребования.

Московский кредитный банк

Московский кредитный банк входит в ТОП-10 российских банков и является одной из крупнейших финансовых структур в Московском регионе. В активе банка немало интересных предложений для потенциальных вкладчиков. А учитывая рейтинг банка, прибыльность вкладов, которые они предлагают, достойны внимания:

- «Максимальный доход онлайн» — при минимальной сумме вклада в 1000 рублей и размещении депозита на один год, вкладчик получит 8% годовых дохода. Проценты по вкладу будут выплачены в конце срока. Преимущество вклада в том, что оформить его можно через интернет в течение нескольких минут.

- «Максимальный доход» — похожий по условиям депозит с чуть меньшей (7,75%) процентной ставкой. Оформляется в отделении банка;

- Вклад «Накопительный онлайн» при ставке в 7,79% годовых имеет опцию пополнения вклада в любой момент, благодаря интернет-банкингу. Срок действия депозита — 1 год.

- Вклад «Расчетный онлайн» позволяет пополнять и снимать часть суммы, получая при этом 7,25% годовых. Срок действия вклада — 1 год с возможностью пролонгации.

В дополнение к этому финансовая организация предлагает вклады в иностранной валюте, а также вклады до востребования.

Рассмотрев современные предложения банков, можно прийти к выводу, что доход от таких вложений невысок. Чаще всего он всего лишь ненамного больше инфляции. Тем не менее, такой способ инвестиции достаточно востребован. Он гарантирует сохранение средств, не требует больших усилий, кроме того, это действительно пассивный доход.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Способы перевода денег со вклада на карту

Чтобы перевести деньги с вклада на карту, необходимо либо прийти в отделение банка, либо воспользоваться интернет-банкингом. Вы можете выбрать наиболее удобный способ в зависимости от того, есть ли у вас доступ к сети и как далеко находится офис.

1. В отделении банка.

В офисе финансовой организации можно перевести средства на карту в связи с окончанием срока действия вклада, а также снять деньги досрочно, если это предусмотрено договором. Для этого необходимо прийти в отделение лично и взять с собой паспорт и соглашение. Если предполагается все средства или их часть снять с депозита до даты окончания договора, нужно будет написать соответствующее заявление. В нём клиент изъявляет своё желание получить определённую сумму денег и указывает реквизиты банковской карты. Перевод осуществляется согласно условиям, прописанным в документах.

Если у вас нет карты данного банка, можно запросить перевод на другую, но, скорее всего, с вас возьмут комиссию.

При закрытии депозита по договору всю находящуюся на нем сумму переводят на карту, предварительно проверив соглашение и документ, удостоверяющий личность клиента.

Данный способ является оптимальным для тех, у кого нет интернета, но рядом с домом есть офис нужного банка.

2. В интернет-банке.

Этот способ с каждым годом становится всё более популярным, поскольку позволяет осуществить перевод с вклада на карту, не выходя из дома. Он подходит всем, у кого есть гаджет с возможностью выхода в интернет. Нельзя переводить средства онлайн только в некоторых случаях, например, когда владельцем вклада является несовершеннолетний. Здесь проведение подобных операций возможно лишь с разрешения органов опеки, для получения которого необходимы веские причины. При этом для подтверждения перевода опекун или законный представитель ребёнка должен сам прийти в отделение и предоставить необходимые бумаги.

В качестве примера можно рассмотреть закрытие депозита в Тинькофф банке.

Каждому вкладчику в этом банке выдаётся дебетовая карта, которая привязана к основному счёту. Закрыть вклад и перевести деньги на неё можно онлайн. Алгоритм действий таков:

- оставьте заявку в личном кабинете на сайте банка или через приложение;

- выберите способ получения денег – «на карту»;

- введите код, который придёт вам на телефон, чтобы подтвердить операцию;

- ответьте на звонок из колл-центра, в ходе которого вам нужно будет ещё раз подтвердить перевод;

- дождитесь исполнения перевода.

Необходимо нажать кнопку «Закрыть вклад» на главной странице сайта. Тогда банк все причитающиеся вам по договору средства переведёт на карту.

Однако не каждый банк предоставляет клиентам возможность закрыть депозит через интернет, даже если такой пункт присутствует в договоре. Считается, что при онлайн-переводах высока вероятность мошенничества.

3. В банкомате.

Некоторые финансовые организации предоставляют возможность закрыть депозит через банкомат. Этот способ намного удобнее первого, поскольку вам не придётся тратить время в очереди на кассу.

Перевод денег с вклада на карту происходит следующим образом:

- вставьте карту в банкомат и введите пин-код;

- откройте вкладку «Операции со вкладами и счетами»;

- нажмите на кнопку «Вклады»;

- выберите услугу перевода средств на карту;

- подтвердите операцию и заберите карту.

На перевод средств у банка есть сутки, но обычно их зачисляют уже через несколько часов.

Выгодно ли класть деньги на депозит в Сбербанке

Один из самых крепких и проверенных годами банков – Сбербанк. В сознании россиян – это банк с репутацией и государственной поддержкой, в котором деньги находятся под надежной защитой. Сам банк так себя и позиционирует.

В наши дни Сбербанк – это самое крупное банковское учреждение России. У Сбербанка широчайшая сеть филиалов (отделение можно найти практически в любом населенном пункте), огромное количество банкоматов. Он предлагает весь спектр банковских услуг. По данным статистики, около 50 % граждан РФ имеют вклады в Сбербанке (суммы вкладов находятся в диапазоне от 100 000 до 500 000 рублей), и почти каждый пятый имеет пластиковую карточку СБ.

При этом за высокий уровень надежности приходится платить низким уровнем доходности. Проценты по вкладам у Сбербанка – самые низкие среди всех банковских организаций страны. Для обозначенного выше финансового диапазона процентная ставка обычно составляет от 4 до 9 процентов (информация актуальна на май 2019). Это значит, что высокая инфляция в долгосрочной перспективе не только «съест» предполагаемый заработок на депозите, но и вовсе даст отрицательную доходность. Поэтому на вопрос «выгодно ли класть деньги на депозит в Сбербанке?» ответ однозначный – нет.

Таким образом, если мы рассматриваем именно вклады и депозиты в Сбербанке, то доходность по ним очень низкая. Вопросы ипотечных ссуд рассматриваются этим банком довольно долго (иногда более 10 дней), при этом необходимо иметь 15-процентный первоначальный взнос на покупку недвижимости (информация актуальна на май 2019).

Итак, какие недостатки имеются у Сбербанка:

- Низкий уровень доходности вкладов. Банк устанавливает крайне низкие процентные ставки по своим депозитам и вкладам, пользуясь народной любовью, отличной репутацией и делая упор на высокий уровень надежности банка и защищенности вложенных средств. То есть если вся банковская система страны рухнет под напором очередного кризиса, Сбербанк устоит и сохранит народные средства. В итоге банк, имеющий такой уровень клиентской лояльности, может использовать привлеченные деньги, вкладывая их в доходные продукты, и получать сверхприбыли.

- Исчезновение денежных средств с клиентских счетов. На форумах, посвященных банковской сфере, финансам, в частности работе Сбербанка, частенько можно читать материалы и отзывы клиентов о пропаже денег. При этом с банком вопросы возврата решаются очень и очень долго, поэтому людям приходится искать помощи и поддержки в Интернете.

В связи с тем, что Сбербанк очень крупная и немного неповоротливая структура, усилия мошенников в основном направлены именно на него. Существует огромное количество мошеннических схем и уловок, направленных на кражу денег, которые с каждым годом становятся всё более изощрёнными. В основном воровство происходит через мобильный банк и мошеннические сайты, дублирующие страницу входа в интернет-банк.

Пожалуй, самая известная и крупная кража денег со счетов клиентов Сбербанка произошла 11 марта 2015 года во Владивостоке. В эти сутки огромному количеству людей приходили сообщения о списании средств с их счетов, причем деньги снимались на территории Великобритании и США. Украденные суммы были от в диапазоне от самых незначительных до очень крупных. Впоследствии Сбербанк подтвердил факт кражи денег киберпреступниками.

Но есть у Сбербанка и несомненные плюсы:

- огромное количество отделений и банкоматов (где бы вы ни находились на территории страны, скорее всего, поблизости будет офис Сбербанка или – в крайнем случае – банкомат);

- неплохой онлайн-банк (необязательно ехать в отделение для совершения какой-либо банковской операции – всё можно сделать удаленно благодаря специальной услуге).

Таким образом, если вы хотите хранить деньги под надежной защитой – Сбербанк хороший выбор. Но если планируете заработать на депозите – лучше выбрать другой банк с более высокими процентными ставками.

Виды счетов

Банки предлагают много вариантов хранения средств на своих счетах. Все варианты делятся на две основных категории:

- срочные — клиент заключает договор с финансовым учреждением, на протяжении всего срока которого не может воспользоваться перечисленными деньгами;

- до востребования — владелец счёта в любое время может снять или пополнить депозит, из-за чего процентная ставка редко превышает 0,01 %.

Для инвесторов выгоднее держать деньги в срочных депозитных вкладах, чтобы приумножить капитал. Второй вариант подходит для регулярных денежных переводов, например, получения зарплаты или пенсии.

Обратите внимание! В эпоху коронавируса все ищут дополнительные возможности заработка. Удивительно, что альтернативными способами зарабатывать можно гораздо больше, вплоть до миллионов рублей в месяц

Один из наших лучших авторов написал отличную статью про заработок на играх с отзывами людей.

Денежный счёт

Денежный счёт — это привычный для многих банковский вклад. Депозитный вклад предполагает размещение клиентом денежных средств на счеёте в банке. За использование денег вкладчика банк начисляет ему определённые проценты. Все условия вклада заранее оговариваются и прописываются в договоре.

Вклады бывают нескольких видов в зависимости от условий их размещения.

| Виды вкладов | Основание классификации |

| По сроку | |

| Срочные | Вклад открывается на определённый срок. Он может исчисляться как месяцами, так и годами. По окончании срока вклад можно закрыть или продлить на другой период. Часто при досрочном закрытии такого вклада можно потерять начисленные проценты. |

| До востребования | Вклад открывается на неопределённый срок и закрывается только по желанию клиента. У этого вида проценты всегда ниже, чем у срочных вкладов. |

| По способу начисления процентов | |

| С капитализацией процентов | Капитализация означает, что начисленные проценты прибавляются к первоначальной сумме вклада и в дальнейшем начисление процентов идет по отношению к этой величине. |

| Без капитализации процентов | Полученные проценты никак не влияют на дальнейшие начисления дохода. Проценты могут храниться на счёте либо перечисляться клиенту на карту. |

| По возможности пополнения | |

| Пополняемые | На счёт можно вносить дополнительные деньги в любой сумме и с любой периодичностью на протяжении всего периода действия вклада. |

| Не пополняемые | После внесения первоначального взноса на счёт нельзя добавлять денежные средства. |

| По используемой валюте | |

| В национальной валюте | Расчёты по вкладу производятся в рублях. |

| В иностранной валюте | Вклад открывается в любой иностранной валюте. |

| Мультивалютные | Разрешается вкладывать деньги в нескольких валютах. |

Перед открытием депозитного вклада надо определиться с его желаемыми параметрами. От их значения зависит размер процентов и прочие условия размещения средств.

Металлический счёт

Металлический счёт представляет собой разновидность вклада. Его главная особенность состоит в том, что деньги клиента переводятся в стоимость металлов. Но для того, чтобы открыть такой счёт, нет необходимости покупать золото в слитках. Достаточно купить несколько граммов металла, в зависимости от того, какой суммой располагает клиент. На счету отражаются не денежные единицы, а вес металла в граммах. Для металлического счёта можно приобрести золото, серебро или платину. Доход по такому депозиту будет складываться из разницы в ценах на металл.

Многое здесь зависит от действий клиента. При выборе металлического счёта для вложения средств следует помнить, что он относится к долгосрочным вложениям. Это значит, что ощутимый доход можно получить только через несколько лет.

Примером металлического счета выступает обезличенный металлический счёт от Сбербанка. Этот счёт бессрочный. Для первоначального вложения достаточно купить 1 г серебра или 0,1 г золота. Также можно приобрести платину и палладий. Счёт не требует дополнительных расходов и легко открывается через Сбербанк Онлайн. Металл можно продать в любой момент при наличии выгодной цены и получить доход.

Банковская ячейка

Банковская ячейка представляет собой специальный сейф в банке, которым пользуются клиенты. Владельцу банковской ячейки выдается ключ. Второй ключ остаётся в банке. Попасть в хранилище можно только при предъявлении документов и в сопровождении сотрудников банка. В сейфе можно хранить не только деньги, но и другие ценности, например, ценные бумаги или ювелирные изделия.

С клиента взимается арендная плата за использование сейфа.

На что обратить внимание при выборе вклада

Если вы планируете класть деньги на депозит, стоит обратить внимание на его условия, чтобы такой способ хранения средств был выгодным. Какие моменты нужно учесть:

Пополнение вклада. Это актуально, если у вас есть возможность регулярно откладывать деньги, и вы хотите держать их все в одном месте. Если же у вас появилась единовременно какая-то сумма, но возможности откладывать нет – то нет смысла задумываться об этом условии депозита. Возможность снять деньги частично

Важно, чтобы при необходимости вы смогли снять наличные с вашего счета, сохранив начисленные проценты (которые просто будут начисляться в дальнейшем на меньшую сумму). Большой плюс депозита – капитализация процентов

Это означает, что сумма начисленных процентов и сумма вклада постоянно объединяются, и на них опять-таки начисляются проценты. Возможность пролонгации договора. В этом случае вы можете не закрывать имеющийся вклад по окончании его действия, а продлить договор на такой же срок в случае необходимости. Главное – заранее узнать, сохранятся ли изначальные условия договора, будет ли вам это выгодно.

Класть деньги на депозит следует, понимая, каким образом будут начисляться проценты. Существуют разные варианты:

- в конце действия вклада (при его закрытии вы получите всю сумму вместе с начисленными процентами);

- ежемесячное начисление процентов;

- перечисление процентов по вкладу на специальный счет (если это прописано в договоре).

Чрезвычайно важно узнать, входит ли банк, в который вы планируете класть деньги, в программу обязательного страхования вкладов. 1 400 000 рублей – это та сумма, выплату которой вам гарантирует закон в случае, если с банком что-то случится

Сегодня банки часто лишаются лицензий. Если это произошло с вашим банком, то, скорее всего, ему будет назначен преемник, который и займется страховыми выплатами. Они всегда осуществляются в рублях по курсу ЦБ РФ независимо от валюты вашего вклада.

Соответственно если вы планируете класть на депозит сумму, превышающую 1 400 000 рублей, то лучше разбить её на две или более частей и положить в разные банки. Если все деньги будут лежать в одном банке (даже на разных счетах и в разных филиалах), то в случае проблем у него вернуть удастся только 1 400 000 рублей.

Вклады можно открывать в рублях, долларах и евро. Ввиду нестабильной ситуации на валютном рынке вклад в иностранной валюте может сохранить ваши средства, но проценты по таким вкладам всегда ниже, чем по рублевым. Это обусловлено тем, что в период нестабильной экономической ситуации банки всеми силами пытаются привлечь новых клиентов и их средства для того, чтобы нормально функционировать.

Вклады можно открывать в рублях, долларах и евро. Ввиду нестабильной ситуации на валютном рынке вклад в иностранной валюте может сохранить ваши средства, но проценты по таким вкладам всегда ниже, чем по рублевым. Это обусловлено тем, что в период нестабильной экономической ситуации банки всеми силами пытаются привлечь новых клиентов и их средства для того, чтобы нормально функционировать.

Нелишним будет напомнить, что чем известнее и крепче банк, чем надежнее его репутация, тем спокойнее будет вам. Да, сейчас многие мелкие банки предлагают очень привлекательные условия по вкладам, высокие проценты. Однако в условиях, когда банки банкротятся и лишаются лицензии один за другим, стоит ли игра свеч? С одной стороны вы можете рискнуть, выгодно вложиться, получить неплохую прибыль, а с другой – заработать себе проблемы и длительное время разбираться со страховыми выплатами.

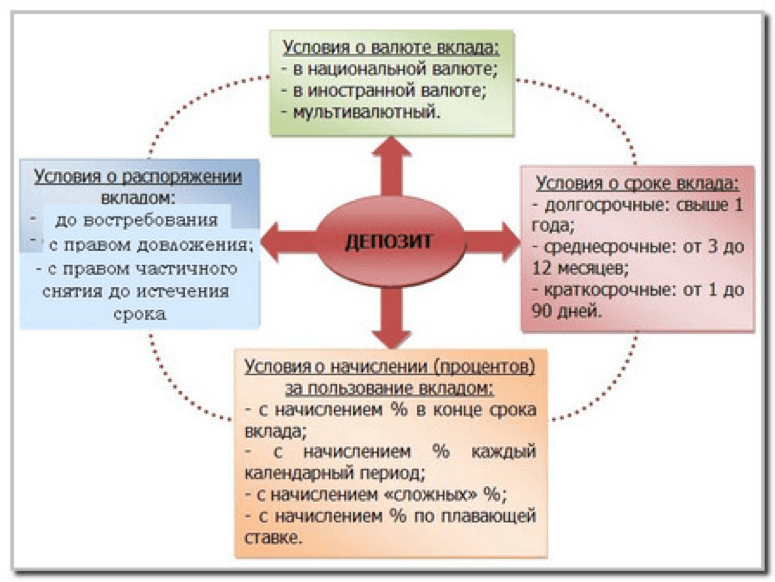

Условия депозитных вкладов

Борясь за каждого клиента, финансовые учреждения предлагают разные условия, чтобы привлечь деньги на депозит. Все они прописываются в договоре и среди них можно выделить основные пункты:

- процентная ставка по текущему депозиту;

- минимальная и максимальная сумма;

- сроки и порядок выплаты или капитализации процентов;

- возможность дополнительного пополнения текущего счета;

- условия досрочного закрытия или пролонгации.

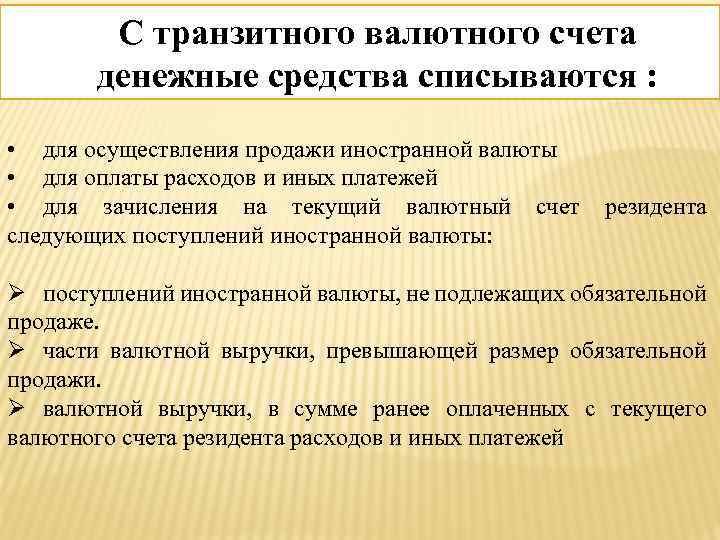

Валюта депозита

На современном этапе большинство финансовых учреждений предлагают открыть депозитный счет в денежных единицах разных государств. Процентные ставки зависят от того, в какой валюте депозит. Как правило, валютные продукты дешевле рублевых, но считается, что так можно застраховать деньги от инфляции и валютных скачков. Положить на депозитный счет можно средства в одной валюте или в нескольких одновременно (мультивалютный вклад).

Ставка процента по депозитам

Ставки могут колебаться в большом диапазоне. Не стоит гнаться за слишком выгодными предложениями, поскольку они рискованные, а страховка, выплачиваемая при банкротстве банка, покроет лишь сумму, не превышающую 1400000 рублей. Согласно предписанию ЦБ РФ проценты на размещенные средства начисляются ежедневно. Они могут прибавляться к самому вкладу, участвуя в дальнейшей капитализации либо выплачиваться отдельно в определенный период времени. При выборе вклада «до востребования» ставка депозитного процента устанавливается на минимальном уровне.

Как начисляются проценты по депозитам

В зависимости от вида вклада и преследуемых целей разнится и начисление процентов по депозиту. Оно может происходить с капитализацией или без нее и выплачиваться или добавляться к основным денежным средствам:

- в определенный период времени (декада, месяц, квартал и пр.);

- в конце срока размещения.

Срок размещения депозита

Все депозитные предложения условно можно разделить на бессрочные и срочные. В первом варианте срок депозита не устанавливается (вклады «до востребования»). Срочные вклады подразумевают заключение договора на определенный период времени. Он может устанавливаться в любых временных рамках: дни, месяцы, годы. Такие вклады можно разделить на:

- краткосрочные (до 12 месяцев);

- среднесрочные (12-36 месяцев);

- долгосрочные (от 36 месяцев).

Стоит отметить, что потребитель в любой момент может забрать необходимые ему деньги, но тогда он теряет проценты. Некоторые банки предлагают клиентам лично определить срок, на который им комфортно разместить денежные средства. Это так называемый индивидуальный срок депозита. Он хорош тем, что потребитель сам выбирает то время, когда ему нужны будут деньги и получает с этого прибыль.

Можно ли пополнять депозит

Выделяют вклад с возможностью пополнения и без. К числу пополняемых стоит отнести известный уже «вклад до востребования». Взносы разрешаются вне зависимости от времени. Касаемо срочных вкладов, то их подразделяют на:

- сберегательные. Созданы для накопления денег и не подразумевают дополнительных взносов.

- накопительные. Предназначены, чтобы была возможность собрать деньги для большой покупки. Их можно пополнять на любую сумму (некоторые банки могут устанавливать лимиты), а проценты начисляются на общую сумму. Как правило, такие предложения реализуются в рамках комплексных программ (например, накопить на строительство квартиры и пр.), однако такие депозиты имеют меньший процент в сравнении со сберегательными вкладами, поскольку банк не может знать, какая сумма в итоге будет на счете и поэтому не рискует, выставляя большую процентную ставку.

Банки предлагают пополняемые депозиты с возможностью частичного снятия, но в таких продуктах четко оговаривается договором размер неснижаемого остатка. Клиент может неоднократно снимать часть денежных средств и пополнять счет обратно, но базовая сумма должна быть постоянной. Процентные ставки таких предложений ниже, но они никак не влияют на возможность снятия или пополнения счета.

Налогообложение

Налог взимается с дохода по депозиту в случае, если процент по программе банка превышает ключевую ставку ЦБ на 5 процентных пунктов. В сентябре 2020 года она составляет 4,25%. Значит, ставка банка должна быть выше 9,25%. При этом отчисления будут взиматься не со всего дохода, а только с того, что получен на разницу ключевой ставки и ставки банка.

Например, вы открыли вклад на 1 млн рублей под 10,5% годовых на один месяц. Ставка, предложенная вам банком, превышает ее на 6,25% – это и есть облагаемая налогом разница.

Приведем расчеты, чтобы было ясно, с какой части процентного дохода нужно платить налог.

- Вклад: 1 000 000 руб.

- Ставка банка: 10,5%.

Чистый доход:

1 000 000 × 10,5% = 105 000

Доход по ключевой ставке ЦБ:

1 000 000 × 4,25% = 42 500

Часть дохода, которая подлежит налогообложению:

105 000 – 42 500 = 62 500

В 2020 году налог на прибыль по вкладам составляет 35 процентов (Налоговый Кодекс РФ, ст.224).

Депозитный счет: структура номера и характеристики

После оформления вклада последнему присваивается определенный номер (группа цифр). Каждая из комбинаций имеет свои особенности. Число цифр в номере — 20. По набору символов сотрудник финансового учреждения может определить следующую информацию:

- Номер вклада.

- Тип клиента — компания или частное лицо, резидент или нерезидент.

- Валюту.

- Подразделение, где происходило открытие депозита.

Также по номеру можно узнать срок оформления вклада. Здесь все зависит от первых пяти цифр:

- «42302» — до месяца.

- «42303» — от одного до трех месяцев.

- «42304» — от трех до шести месяцев.

- «42305» — от полугода до года и так далее.

Главные характеристики банковского депозитного счета:

Ограниченные возможности. Депозит позволяет накапливать средства, но не пользоваться ими

Банку важно, чтобы он мог использовать имеющиеся средства и не переживать по поводу их изъятия из оборота

Наличие процента. Финансовое учреждение поощряет клиента путем осуществления процентных выплат. Объем начисляемых средств выше уровня прибыли других типов аккаунтов (карточных, до востребования).

Наличие страховки. Деньги на депозитных счетах застрахованы на сумму до 1,4 миллионов рублей. В случае банкротства (ликвидации) финансового учреждения клиент гарантированно получает свои деньги.

Наличие периода оформления. Договор депозитного счета открывается на определенный срок, по завершении которого деньги доступны клиенту.

Возможность пополнения и снятия (при завершении срока) в банковском учреждении или через онлайн-банкинг.

Чтобы закрыть депозитный счет, достаточно оформить заявление на закрытие, после чего деньги будут перечислены на текущий аккаунт или выданы наличностью. При этом сам вклад закрывается.

Особенности депозитного счета физического лица

Депозитные счета для физических лиц имеют ряд особенностей:

- Ограниченная функциональность – предназначен только для накоплений, большинство банков полностью запрещают держателю счета проводить любые операции (без потери дохода).

- Начисление процентов – финансовые организации предлагают различные ставки, которые зависят от вида депозита, его валюты, срока договора и суммы денежных средств. Например, годовые проценты при рублевом вкладе «Лови выгоду» от Сбербанка могут достигать отметки 7,76%. Рассчитываться с клиентом за пользование деньгами банк может каждый месяц или по истечении срока действия договора.

- Срок хранения – период, в течение которого финучреждение на свое усмотрение распоряжается деньгами, прописывается в договоре и неукоснительно соблюдается двумя сторонами. При срочном депозите преждевременное снятие средств исключено.

- Приходные и расходные операции. Возможны, если клиент оформил специальный вид срочного вклада (расчетный). Снятия допускаются до установленного банком минимального остатка на счете. Пополнения могут быть предусмотрены и в других вариантах депозитов. Такие особенности закреплены в договоре.

- Страхование. Согласно законодательству РФ, в случае отзыва лицензии у финучреждения вклад будет выплачен в размере 100% от суммы, но не более 1,4 млн рублей. Если депозит превышает этот показатель, то все, что выше установленного предела, может быть возмещено по результатам продажи имущества и активов финансовой организации.

Банки предлагают десятки видов депозитов с различными процентами, суммами, сроками. Перед оформлением счета стоит внимательно изучить все предложения и подобрать наиболее подходящее. Банковский депозит — практическая часть:

Состав номера счета

Номер представляет собой набор из 20 цифр. Каждая комбинация несет определенную информацию о депозите. Первые 5 цифр означают срок, на который оформлен вклад:

- 42301– до востребования;

- 42302 – до 30 дней;

- 42303 – от 31 до 90 дней;

- 42304 – от 91 до 180 дней;

- 42305 – от 181 дня до 1 года;

- 42306 – от 1 года до 3 лет;

- 42307 – более 3 лет.

Следующие 3 показывают валюту депозита:

- 810 – российский рубль;

- 840 – американский доллар;

- 978 – евро.

Последние 7 цифр – собственно номер счета, каждый банк самостоятельно устанавливает алгоритм расшифровки комбинации. С помощью номера сотрудники финучреждения в течение нескольких секунд могут узнать всю необходимую информацию о депозите. Это значительно упрощает и ускоряет обслуживание клиентов.

Что такое валютный депозит?

Диверсификация денежных средств обычно осуществляется в рамках трех главных валют: гривна, евро, доллар США. Сегодня наиболее распространенной валютой для хранения денег на депозите считается гривна, так как процентные ставки по этой валюте выше и от того валютный депозит в гривнах более привлекательный в глазах вкладчика.

Если сомневаетесь в какой валюте хранить деньги на депозите, то финансисты рекомендуют исходить из того, в какой валюте вкладчик изначально хочу положить деньги на депозит, а также стоит обращать внимание на то, в какой валюте вкладчику нужны будут деньги по окончанию депозитного договора. Проще говоря, если нет нужды переходить с одной валюты на другую, то лучше и не делать этого, так как вы можете столкнуться с дополнительными конверсиями при проведении определенных операций

А это, в свою очередь, снижает вашу депозитную доходность.