Доверительное управление: есть ли выгода для инвестора

Содержание:

- Варианты сотрудничества при доверительном управлении — три варианта

- Что такое доверительное управление

- Лучшие брокеры для инвестирования на Форекс

- Что такое управление инвестициями

- Доверительное управление имуществом

- Как происходит работа с брокером

- Условия ДУ в топовых российских компаниях

- Кто предлагает прибыльное доверительное управление ценными бумагами – обзор ТОП-5 компаний

- Каким бывает управление активами — ТОП основных видов

Варианты сотрудничества при доверительном управлении — три варианта

Можно выделить три варианта сотрудничества

- Коллективное;

- Индивидуальное;

- Консультационное;

Вариант №1. Коллективное управление

Коллективное доверительное управление предполагает объединение всех вкладчиков в общий пул. Типичным примером являются ПИФы (Паевой Инвестиционный Фонд).

Вкладчики покупают долю в ПИФе. Чтобы дискретизировать долю придумали паи. Один пай это доля в ПИФе. Так инвестор может покупать и продавать свою долю.

Управляющий торгует сразу всеми деньгами вкладчиков, поэтому результат у всех одинаковый.

- Можно инвестировать с небольшой суммой денег (от 1000 руб в среднем);

- Инвестор защищен от необдуманных действия со стороны фонда. Например, фонд не может закупать мусорные облигации, подвергая риску вложения вкладчиков. Есть декларация, где прописано, что и в каких пропорциях имеет право покупать управляющий;

- Защищенность вложений. ПИФы обычно принадлежат крупным компаниям, где всё официально;

- Широкий выбор продуктов, которые предлагают фонды. Например, состав из российских акций, дивидендные акции, растущие акции, корпоративные облигации, гособлигации, Еврооблигации, иностранные акции и прочее;

- Можно докупать и продавать паи в любой момент;

- Высокая плата за ежегодное управление независимо от результатов;

- Нет супердоходности;

- Паи можно покупать только в отделениях банка;

- После продажи паи деньги на счёт могут поступать с задержкой;

- Возможные требования на срок инвестирования;

- Отсутствует индивидуальный подход;

В качестве альтернативы ПИФов на бирже появились индексные фонды или ETF (от англ. «Exchange Traded Fund» — «фонд, торгуемый на бирже»). Его можно покупать и продавать на бирже в любой момент.

Главным преимуществом ETF для всех инвесторов являются:

- Возможность продавать и покупать фонд прямо на бирже;

- Можно отследить динамику;

- Низкие комиссии;

- Дешёвый и простой способ для реализации пассивное индексное инвестирование;

На рынке Форекса также широко развит принцип коллективного доверительного управления через ПАММ-счёта (Percent Allocation Management Module — модуль управления процентным распределением).

Вариант №2. Индивидуальное управление

В этом варианте доверительное управление принимает индивидуальный характер, то есть конкретно под клиента выстраивается инвестиционная стратегия. Это более долгий и сложный процесс, чем просто вложить деньги в ПИФ.

Есть требования к финансовому положению клиента. Минимальный капитал обычно начинается от 10 млн рублей. Если у клиента меньше, то индивидуальное ДУ невозможно, поскольку компании просто не выгодно разрабатывать стратегию под конкретного инвестора.

Инвестиционная стратегия может включать в себя самые различные финансовые инструменты: фьючерсы, опционы, валюты, зарубежные рынки (не только США, но это могут быть почти любые страны).

Договор индивидуального доверительного управления регулируется гражданским кодексом РФ.

- Управляющий полностью будет исполнять ту стратегию, которую выберет клиент;

- Комиссии рассчитываются индивидуально;

- Лояльное отношение к клиенту;

- Есть ограничения к минимальной сумме счёта;

- Могут быть ограничения по срокам инвестирования;

- Сложность просмотра ежедневных результатов;

Вариант №3. Консультационное

В консультационном варианте доверительного управления деньги клиента лежат на его счёте. Задача управляющего является давать оперативно нужные рекомендации по действиям, что купить или продать. Далее, клиент уже самостоятельно принимает решение.

Подобное вид ДУ часто практикуется среди брокеров. Для этого вводят специальный брокерский счёт с отдельным тарифом. Клиентам приходят ежедневно какие-то рекомендации по отдельным ценным бумагам.

Для клиента такой вид доверительного управления ничего не стоит, кроме повышенной комиссии за торговый оборот. Никто не мешает просто открыть брокерский счёт и не торговать на нём, а только получать бесплатные уведомления. Правда эти рекомендации очень спорные. Заработать на этих идеях проблематично.

- Этот вариант можно назвать почти бесплатным;

- Доступен для каждого;

- Маленькая эффективность идей;

- ;

Бывают ещё следующие варианты сотрудничества доверительного управления:

- В полное управление. Управляющий действует полностью самостоятельно;

- Управление по согласованию. Действия согласовываются с клиентом;

- Управление по приказу. Клиент выступает главным лицом принимающим решение;

Что такое доверительное управление

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

Договор доверительного управления (ДДУ) – это передача человеком прав на совершение операций с его капиталом (деньгами или ценными бумагами) профессиональному трейдеру. Найти подобную услугу можно в банках, в рамках премиального обслуживания private banking или в специализированных управляющих компаниях.

К такому решению прибегают те, кто хочет получить выгоду от торговли на фондовом рынке, но сомневаются в своих навыках. Оно также будет полезно тем, кто сильно подвержен эмоциям, не готов придерживаться долгосрочных целей либо попросту не хочет тратить время на анализ рынка.

При подписании договора доверительного управления (ДДУ) вы передаёте право:

- заключать сделки от своего имени;

- реализовать права, связанные с ценными бумагами (например, голосовать на собрании акционеров).

Сам инвестор теряет право распоряжаться своим капиталом. Чаще всего сотрудничество предполагает минимальный срок, до истечения которого вернуть деньги нельзя. ДУ как вид деятельности регламентируется следующими законами:

- ст. 1012 ГК РФ (общие нормы, касающиеся договоров доверительного управления имуществом);

- ст. 5 ФЗ №39 от 22.04.1996 г. «О рынке ценных бумаг».

Предоставлять такую услугу могут только организации, имеющие лицензию. Их сотрудники, допущенные к работе с капиталом инвесторов, должны иметь аттестат ФСФР. Этот документ подтверждает, что его владелец является профессиональным управляющим на рынке ценных бумаг. Финансовые консультанты, работающие самостоятельно, не должны брать на себя исполнение сделок. Они могут только давать советы по формированию портфеля.

Важно: управляющий имеет право пользоваться инструментами, предназначенными для квалифицированных инвесторов, только если этот статус есть у его клиента. Поэтому использовать ДДУ для доступа к новым группам активов не получится

Лучшие брокеры для инвестирования на Форекс

Выбор брокера для торговли или инвестирования — вопрос крайне важный, от этого напрямую зависит ваш долгосрочный успех. С хорошим брокером и работать приятно, и проблем не возникает, а плохая компания обязательно начнёт ставить в палки в колёса. В худших случаях владельцы могут оказаться мошенниками и путём скама сбежать с деньгами инвесторов.

Вот Форекс-брокеры, которые я считаю надёжными, а также какие инвестиционные продукты для Форекс-инвесторов они предлагают:

| Форексброкер | Годоснования | Инвестиционныепродукты* | Депозит для инвестиций | Лицензия выдана |

| Alpari | 1998 | ПАММ-счета | от 50$ | FSA |

| FxOpen | 2003 | ПАММ-счета | от 1$ | FCA |

| Forex4you | 2007 | Копирование сделок | от 10$ | FSC |

| Amarkets | 2007 | Копирование сделок | от 100$ | FSA |

| Instaforex | 2007 | ПАММ-счета / Копирование сделок | от 10$ | FSC |

| Roboforex | 2009 | Копирование сделок | от 100$ | IFSC |

| ICE-FX | 2016 | ПАММ-счета | от 10$ | Labuan FSA |

*торговать с помощью советников можно через любого Форекс-брокера

В идеале, для диверсификации рисков работы с рынком Форекс, нужно инвестировать через нескольких брокеров сразу. К примеру, я использую Alpari, ICE-FX, FxOpen, Roboforex и Forex4you — и это позволяет быть уверенным, что мои Форекс-инвестиции никогда не будут потеряны полностью даже при худших раскладах. Какими же они могут быть и какие реальные риски несут в себе вложения на валютном рынке?

Что такое управление инвестициями

Фактически, это комплекс методов и инструментов, которые направлены на регулярное стабильное получение дивидендов. Не обойтись без управленческо-финансового метода ни корпорации с миллиардными оборотами, ни человеку, который параллельно вложился в несколько проектов, выбрав для себя покупку коллекционных монет, поддержку бизнеса по производству карнавальных костюмов и популярные сегодня по всему миру инвестиции в криптовалюту.

Старший вице-президент Capital Asset Management Group Сэм Бойд, который управляет более 500 млн. долларами своих клиентов, отмечает, что именно она «…играет роль некоррелированного альтернативного актива, подобного траст недвижимости или хенд-фондам». Компания эксперта помогла заработать многим людям из-за компетентного подхода к каждому.

При грамотном подходе удается достичь:

- Минимизации рисков;

- Максимизации прибыли;

- Увеличения ликвидности;

- Поиска других свободных ниш;

- Объективной оценки рынка на короткие и длительные периоды;

- Анализа необходимости реинвестиций.

При этом определенные эффекты характерны в раннем проявлении для определенных стратегий.

Доверительное управление имуществом

Под имуществом в договорах ДУ могут пониматься разные объекты: недвижимость, земельные наделы, исключительные права, движимое имущество, акции, а также многие другие активы.

Таким образом, доверительное управление может охватывать самые разнообразные типы имущества. Поэтому данная услуга так популярна у тех, кто живёт за рубежом или в другом регионе и не может управлять своим имуществом самостоятельно. Профессиональный управляющий способен увеличить активы клиента при любом варианте управления — и при полном, и при управлении по согласованию или приказу.

Если над владельцем собственности назначается опека или его признают без вести пропавшим, то она тоже может попасть под доверительное управление. В этом случае опекун (который обычно является физлицом) или орган опеки признаётся владельцем данного имущества, однако правом распоряжения при ДУ они обладают временно и не являются при этом выгодоприобретателями.

Отдельно стоит поговорить о доверительном управлении недвижимостью. Договоры на передачу в ДУ такого имущества, будь то земля, жилые или коммерческие объекты, предусматривают обязательную регистрацию сделки (как и в случае передачи права собственности на недвижимость). В противном случае договор не будет иметь юридической силы, если дело дойдёт до суда. Отечественные управляющие недвижимостью отмечают, что на сегодняшний день особым спросом пользуется доверительное управление коммерческой недвижимостью. Впрочем, управлять по договору ДУ можно и жилыми помещениями (что очень удобно владельцам нескольких объектов и популярно в курортных, туристических городах).

Исполнителем по такому договору является агентство недвижимости. Оно действует по простому принципу: заключение договора ДУ с клиентом, выполнение различных задач вместо него (сбор арендной платы, поиск арендаторов, разрешение конфликтов с соседями и т. п.), получение вознаграждения за это.

Перепоручить управляющей компании можно очень многие функции, а именно:

поиск жильцов;

сбор платы за аренду жилья каждый месяц;

контроль коммунальных платежей;

косметические ремонты (при заселении новых арендаторов после отъезда предыдущих);

приобретение мебели, бытовой техники и прочей обстановки квартиры в случае, если что-то вышло из строя или было испорчено (но только по согласованию с владельцем квартиры);

уборку квартиры перед заселением новых жильцов (что особенно важно для посуточной аренды);

контроль за тем, как арендаторы соблюдают условия договора;

урегулирование конфликтов с другими жителями дома.

Агентства недвижимости, заключающие договоры на доверительное управление домами и квартирами, могут сдавать их и в долгосрочную, и в посуточную аренду. Впрочем, последний вариант невыгоден для собственника из-за возрастающих расходов на замену бытовой техники, постоянные уборки и периодические ремонты. Вместе с тем посуточная аренда приносит больше дохода.

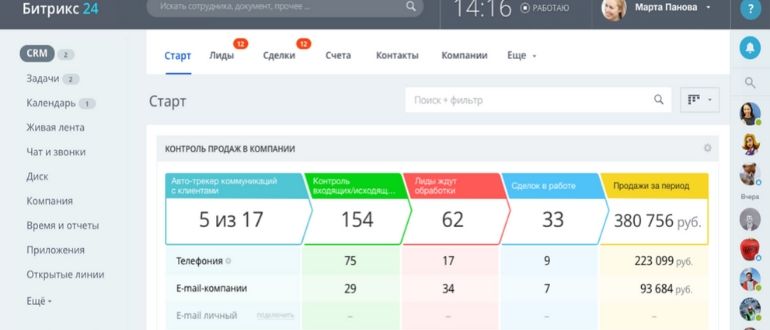

Как происходит работа с брокером

1. Договоры. Первым делом вы заключаете договор на брокерское и депозитарное обслуживание. Эти два вида обслуживания обязательны, они идут вместе. В зависимости от способа заключения у вас на руках может быть полный текст договора с печатью и подписью, короткое извещение о заключении договора или даже извещение, полученное по электронной почте. Договор с одним брокером заключается один раз.

Сначала читать, потом подписывать

2. Открытие счетов. Брокер открывает вам счета в собственной системе учета и регистрирует вас на бирже. Когда это готово, вы получаете извещение об открытии счетов. Теперь можно переводить деньги на брокерский счет.

3. Ввод денег. Есть разные способы пополнить брокерский счет. Наиболее универсальный — рублевый банковский перевод. Точные реквизиты и формулировку назначения платежа предоставит брокер.

4. Софт. Если вы будете торговать через интернет, то для работы с одними брокерами вам потребуется установить и настроить специальную программу — торговый терминал. У других торговля происходит через сайт. Как установить программу и настроить ключи шифрования — читайте в инструкции брокера.

Чтобы разобраться с работой терминала, попробовать выставить заявки и не рисковать реальными деньгами, потренируйтесь совершать сделки в игровом режиме. Это можно сделать как до заключения договора, так и после.

5. Участие в торгах. Торги проходят по расписанию биржи. Например, на фондовом рынке Московской биржи основная сессия проходит с 10:00 до 18:40 по Москве. В другое время купить или продать акции нельзя.

В течение торговой сессии вы можете подавать заявки. Заявка — это вы как бы говорите: «Хочу купить того-то по такой-то цене» или «Продаю вот это по такой-то цене». Некоторые заявки почти гарантированно ведут к сделке, а некоторые могут не исполниться вовсе.

Грубо говоря, вы хотите купить облигацию Минфина за 997 Р , а все продают в диапазоне 998–999 Р . Тогда заявка будет поставлена в очередь: вдруг кто-то предложит свои облигации по этой цене. Если никто не предложит, она не исполнится и либо брокер ее снимет, либо перенесет на следующий день.

Заявки можно снимать по своему желанию, пока они не исполнились, то есть не привели к сделке. А вот отменить сделку не получится, даже если вы ошиблись с ценой, количеством или направлением.

Окно ввода заявок QUIK, скриншот из документации

6. Работа с отчетами. Если в течение дня вы совершали сделки или по вашим счетам было движение денег и бумаг, то брокер отчитается перед вами об этом. Отчет придет почтой или будет виден в терминале.

7. Вывод денег. Вы можете забрать с брокерского счёта все деньги или их часть. Например, если вы получили дивиденды — можете их вывести. Если продали акции — можете вывести все вырученные деньги или их часть. Обычно деньги выводятся с помощью банковского перевода, но у брокеров бывают и другие варианты.

Вывод денег — это не моментальный процесс и может занимать до трех рабочих дней.

Например, деньги от продажи акций не получится вывести в день продажи этих акций. Дело в том, что расчеты по акциям на Московской бирже происходят на второй день после дня сделки — это называется режимом расчетов Т + 2 (день Т плюс еще два дня).

Если вы совершили сделку сегодня, то акции с вашего счёта спишутся послезавтра — и тогда же придут деньги.

Все условия сделки, в том числе цена, фиксируются в момент ее совершения. Поэтому если с момента сделки до момента фактического расчета цена акций на бирже поменялась, это вас не касается, для вас цена зафиксирована.

Отложенные расчеты создают неудобства при выводе, но дают ряд преимуществ при вводе и покупке. Об этом в другой раз.

С общей схемой работы с брокером разобрались. Теперь поговорим о выборе.

Брокер — финансовая организация, которая занимается коммерческой деятельностью. Как любая коммерческая организация, брокер может обанкротиться. Как и у любой финансовой организации, у брокера могут отозвать лицензию.

У брокера должна быть лицензия Центробанка, и обычно таких лицензий несколько: на брокерскую, дилерскую, депозитарную деятельность, управление активами. Кому и когда была выдана лицензия с конкретным номером можно проверить на сайте ЦБ .

В отличие от банков, по брокерским счетам нет государственных гарантий — никакого агентства по страхованию вкладов. Это значит, что если ваш брокер обанкротится, то никто не гарантирует вам возврат денег и бумаг. В остальном ситуация не отличается от российского банковского сектора: есть госбанки, есть лидеры среди частных компаний и есть «длинный хвост» из всех остальных.

Условия ДУ в топовых российских компаниях

Условия (срок договора, вознаграждение) у компаний, предоставляющих эту услугу, отличаются.

| Название | Стратегии | Инвестиционный горизонт | Рекомендованный порог инвестирования (в рублях, если не указано иное) |

| АО «УК РЕГИОН Инвестиции» (ранее «ОФГ Инвест») https://www.amregioninvest.ru/du/ | |||

| Московский доход плюс | 3 года | Индивидуальный подход, информация не разглашается | |

| «Газпромбанк – управление активами» https://www.gpb-am.ru/individual/pif/opif-rynochnykh-finansovykh-instrumentov-gazprombank-obligatcii | |||

| Рублевые облигации | От 1 г. | 0т 15 млн | |

| Акции | От 1 г. | 0т 15 млн | |

| Сбалансированная | От 1 г. | 0т 15 млн | |

| Валютные операции | От 1 г. | 0т 15 млн | |

| Структурированные депозиты | От 1 г. | 0т 15 млн | |

| Структурированные ноты | От 1 г. | От 500 тыс. долл. США | |

| Финам https://www.finam.ru | |||

| Семь самураев | * | От 500 000 | |

| Восхождение | * | От 500 000 | |

| Гармония | * | От 500 000 | |

| Синергия | * | От 700 000 | |

| Нефть-золото-валюта-акции | * | От 700 000 | |

| Окно в Америку | * | От 700 000 | |

| Новые глобальные лидеры | * | От 500 000 | |

| Американские акции | * | От 300 000 | |

| Лучшие экономики мира | * | От 300 000 | |

| Евроаблигационная | * | От 300 000 | |

| Фьючерсная | * | От 300 000 | |

| Дивидендная | * | От 500 000 | |

| Защита Каро-Канн | * | От 300 000 | |

| Депозит плюс | * | От 300 000 | |

| Антикризисная | * | От 300 000 | |

| Консервативная | * | 0т 3 млн | |

| Авторская стратегия «Юлия Афанасьева» | * | От 300 000 | |

| Полет орла | * | От 500 000 | |

| Бегущая по волнам | * | 0т 1 млн | |

| Сбалансированные акции | * | 0т 2 млн | |

| Титаны роста | * | От 500 000 | |

| Идеальный баланс | * | От 500 000 | |

| Двойной удар | * | От 500 000 | |

| Авторская стратегия «Алексей Чичикин» | * | От 300 000 | |

| Авторская стратегия «Дамир Акчурин» | * | От 300 000 | |

| Авторская стратегия «Николай Солабуто» | * | От 300 000 | |

| Авторская стратегия «Сергей Погудин» | * | От 300 000 | |

| Авторская стратегия «Артем Бородай» | * | От 300 000 | |

| MSCI RUSSIA (Индексная) | * | От 500 000 | |

| Гибкая сила | * | 0т 1 млн | |

| *Примечание: по каждой стратегии на сайте представлена полная информация |

Кто предлагает прибыльное доверительное управление ценными бумагами – обзор ТОП-5 компаний

Доверительное управление ценными бумагами на рынке как вид деятельности постоянно совершенствуется и приобретает все новые и новые формы. Связанно это прежде всего с ростом самого фондового рынка страны и постоянно возрастающим интересом к нему потенциальных инвесторов.

По последним обнародованным в нашей стране статистическим данным, прибыль, получаемая по результатам доверительного управления ценными бумагами, существенно превышает доходы владельцев депозитных банковских вкладов.

Предлагаем обзор российских компаний, оказывающих услуги по доверительному управлению ценными бумагами.

1) Управляющая компания «БКС»

Управляющая компания «БКС» — это структурное подразделение группы российских компаний. Компания специализируется на оказании полного спектра финансовых услуг. Работа ведется как с крупными корпорациями, так и с физическими лицами.

Деятельность по доверительному управлению ценными бумагами«БКС» ведет с 2000 года. Разработаны собственные стратегии доверительного управления, удовлетворяющие запросы любого клиента.

2) Банк «ЦентроКредит»

Банк «ЦентроКредит» основан в 1989 году как акционерное общество, что делает его одним из старейший подобных организаций страны. Позиционирует себя как универсальный клиентский банк с инвестиционной направленностью. Работает как с индивидуальными, так и с корпоративными клиентами.

В сфере доверительного управления гарантирует своим клиентам решение полного спектра инвестиционных задач, а также сохранение и стабильный прирост капитала. Особый интерес вызывает возможность оперативного изъятия активов без штрафов и пеней.

3) «Сбербанк»

Банк основан в царской России еще в далеком 1841 году и является одним из самых авторитетных финансовых учреждений в стране. Услугами банка пользуется более 70% населения. Имеет представительства во всех регионах страны. Именно поэтому рекламный слоган «Всегда рядом!» более чем оправдан.

На фондовом рынке управляющие банка признаны одними из лучших. «Сбербанк» располагает широчайшей информационной базой и значительными финансовыми резервами, что делает его надежным и выгодным партнером.

4) АО «ФИНАМ»

АО «ФИНАМ» — один из признанных лидеров на рынке брокерских услуг. Представители компании работают практически во всех регионах страны. По заключению авторитетного агентства «Эксперт РА» (RAEX), рейтинг надежности «ФИНАМ» в своей классификации оценен на уровне А++, как исключительно надежный.

Услуги доверительного управления оказывает как индивидуальным, так и корпоративным клиентам. На ежегодном конкурсе «Элита финансового рынка» компания награждена в самой престижной номинации -«Компания года».

5) АО ИК «ЦЕРИХ Кэпитал Менеджмент»

Инвестиционная компания образованна в 1996 году. Одна из старейших и авторитетных инвестиционных компаний. За 20 лет работы «ЦЕРИХ» успел завоевать авторитет на рынке как брокерских услуг, так и доверительного управления. Регулируется Центральным Банком Российской Федерации.

Компания предоставляет полный спектр финансовых и сопутствующих юридических услуг как индивидуальным, так и корпоративным клиентам. По данным, ежегодно предоставляемым национальным рейтинговым агентством, кредитный рейтинг АО ИК «Церих Кэпитал Менеджмент» оценивается как очень высокий (АА).

Компания предлагает ряд стандартных стратегий доверительного управления, различных по доходности и степени рисков. Если клиенту по каким-либо причинам ни одна из них не подходит, то эксперты готовы разработать персональный инвестиционный портфель.

Компания располагает разветвленной сетью партнеров по всей стране. Таким образом, потенциальный клиент имеет возможность воспользоваться услугами компании в любом регионе России.

Руководство АО ИК «Церих Кэпитал Менеджмент» основной целью своей работы считает достижение принципиально нового качественного уровня проведения операций на фондовой бирже. Главные принципы работы — открытость, технологичность, ориентированность на удовлетворение потребностей и пожеланий клиента.

Каким бывает управление активами — ТОП основных видов

Существует несколько классификаций, которые, как правило, показывают, каким бывает управление активами в зависимости от основного объекта, который отдаётся в пользование. Если ранее, по сути, это были только деньги, то со временем список значительно увеличился. Уточню, что наиболее часто выбирают именно доверительное управление, как комплексную профессиональную систему. Говоря о ней, различают такие виды управления:

- активами, которые имеются на текущий момент;

- нематериальными активами;

- средствами оборота;

- ликвидными активами, которые со временем становятся факторами производства;

- фиксированными активами.

Базовая цель такой деятельности — уменьшение пассивов и получение максимально большой прибыли для своего клиента.

Доверительное управление капиталом

Используют не только физические лица, но еще фирмы и большие корпорации. Плюс в том, что самостоятельно не надо постоянно вести учет и контроль, выбирать ликвидные инструменты для вложений, сравнивать прибыль и расходы

Но перед тем, как найти фирму или частного эксперта, который будет осуществлять управление активами, стоит обратить внимание на его опыт, репутацию, возможно, узнать о сотрудничестве с другими лицами или фирмами. Разумеется, финансовые условия (зарплата или размер комиссий) также достаточно важны

Доверительное управление ценными бумагами

В одном из своих материалов я уже говорила, что инвестиционный портфель в глобальном понимании слова состоит, в том числе, и из ценных бумаг: акций, облигаций. Как правило, чтобы ими управлять и первоначально их купить, выбирают брокеров, а потом, чтобы работать, проверенных финансовых помощников или консультантов. Какие же решения в управлении ценными бумагами они могут принимать?

- О покупке.

- О продажи по более выгодному курсу.

- О стратегии работы: наращивания портфеля с целью получения дивидендов или же для быстрой дальнейшей реализации.

Доверительное управление бизнесом

В этом случае помощь комплексная, и включает не только управление денежными потоками, но еще полный контроль над всеми процессами бизнеса, начиная от производства, закупок и заканчивая финальной стадией реализации. Выбирают этот вариант как в случае, когда бизнес запущен, стабильно держится на плаву, но в силу тех или иных причин у владельца нет времени и желания им заниматься, либо же, когда дело только на старте и стоит задача вывести его в топ-позицию.

Доверительное управление недвижимостью

Когда вы составляете инвестиционный план, то одной из статей доходов может быть коммерческая или жилая недвижимость. Если она разбросана по разным городам, то сложно контролировать каждую из них, тем более, если выбираете активный способ жизни и путешествуете по миру. Для этого недвижимость отдается в управление фирме или лицу за определенную плату, и они обеспечивают сдачу ее в аренду, а вы получаете свою выгоду. Некоторые компании за рубежом во время реализации недвижимости параллельно предлагают такие услуги: вы покупаете апартаменты, например, в Грузии, живете в них только летом, а все остальное время фирма сдает их в аренду и ваш профит увеличивается.

Доверительное управление на Форекс

Популярный инструмент для вложения денег и, пожалуй, лидером в этом является компания Альпари, которая на рынке аналогичных услуг более 19 лет. Вы передаете деньги в управление компании, самостоятельно или с помощью эксперта выбираете трейдера, который открывает сделки. Чем больше предложений среди инструментов — тем повышается диверсификация (а у этой компании их 75). Доверительное управление на Форекс-рынке обеспечивается брокерами.