Отток капитала: как он влияет на портфель инвестора

Содержание:

- Амнистия капиталов

- “Подрывные” санкции против России

- Истоки заграничных капиталов

- Как относиться к оттоку?

- Источники происхождения

- Причины оттока капитала

- Движение капитала

- Россия и вывоз капитала

- Как вывозится капитал из РФ?

- Влияние оттока капитала на фондовый рынок

- Какие могут быть причины и последствия оттока

- Понятие «вывод капитала из-под юрисдикции России» означает

Амнистия капиталов

Многие российские предприниматели оставляют свои деньги на за рубежом, опасаясь, что по возвращении в родные пенаты их конфискуют, отыскав какие-нибудь нарушения налогового законодательства в прежние годы.

Законодательные решения по этому поводу власти приняли. Теоретически они действуют, но ожидаемого эффекта пока не принесли.

На первом этапе амнистии капитала, который прошел с июля 2015 года по июль 2016 года, всем желающим гражданам и предпринимателям государство предложило подать в ФНС России специальную декларацию с информацией о зарубежном имуществе, о контролируемых иностранных компаниях и о счетах в зарубежных банках.

Но далеко не все поверили в гарантии конфиденциальности данных, освобождения от всех видов ответственности, в том числе уголовной, и в то, что будет нулевой налог на возврат капиталов.

На этом этапе было подано 7,2 тысячи деклараций, возвращено в Россию $100 млрд., а доход федерального бюджета при этом составил сумму, эквивалентную $2 млрд.

На втором этапе амнистии капиталов, который завершился в феврале 2019 года, порядок подачи деклараций был уточнен, а уровень гарантий прав участников амнистии многие эксперты назвали беспрецедентным по мировым меркам.

Было подано свыше 11,7 тысяч деклараций и в страну вернулось $11,3 млрд.

На третьем этапе амнистии, который начался 1 июня 2019 года и продлится до 1 марта 2020 года, главным условием амнистии станет репатриация. Речь идет не просто о декларировании, а именно о возвращении капиталов в Россию.

Ряд экспертов назвал это решение разумным и своевременным в условиях западных санкций в отношении ряда российских бизнесменов.

Законом, принятым Госдумой весной 2019-го, сохраняются все гарантии, действовавшие на втором этапе амнистии капиталов — освобождение от налоговой, административной и уголовной ответственности по «экономическим статьям», от ответственности за нарушения налогового и валютного законодательства.

Была продлена и увязанная с амнистией льгота — освобождение владельцев контролируемых иностранных компаний (КИК) от налога на доходы физлиц. Но для этого они должны были до конца 2019 года стать налоговыми резидентами РФ.

“Подрывные” санкции против России

Moody’s делает вывод, о вероятным риске введения новых американских санкции в отношении ключевых российских банков и суверенного долга России. Аналитики ожидают, что будут введены неблагоприятные меры в отношении конкретных олигархов, близких к Кремлю и их предприятий, вовлеченных в строительство Северного потока-2. Не должны эти санкции и обойти суверенный долг и долларовые расчеты российских госбанков, которые якобы обслуживают незаконный бизнес и политические интересы ближнего круга президента Владимира Путина, говорится в отчете.

Напомним, 13 февраля в сенат США был внесен законопроект, который в случае принятия приведет к санкциям в отношении России в банковском и энергетическом секторах, пишет агентство Reuters. Ограничительные меры коснутся некоторых российских банков, проектов, которые касаются сжиженного природного газа за пределами страны, сделок с суверенным долгом России и деятельности некоторых частных лиц.

Истоки заграничных капиталов

Стоит понимать, что достаточно большая часть этих капиталов была заработана в «лихое время», когда начался переход от Советской системы к дикому капитализму и приватизации. В то время власть закона ценилась очень низко. Гораздо большее значение имели «способности Остапа Бендера». Когда ситуация начала меняться в пользу закона, многие предприниматели покинули страну и вывели свои капиталы, опасаясь за их сохранность. Теперь пришло время возвращаться.

Немалую роль в этом стали играть и Соединенные Штаты Америки, пытающиеся распространить свою юрисдикцию на весь мир. Практически ни в одной стране представители российского капитала не могут чувствовать себя защищенными. И тут уже приходится делать выбор.

Как относиться к оттоку?

Показатель вывоза капитала частным сектором не является величиной, которая позволяет делать какие-либо выводы о состоянии экономики. Убедиться в этом можно на следующих примерах.

Предположим, российские компании активно вели себя на мировом рынке и продали товары на сумму, которая превышает размер трат на покупку заграничных товаров. Таким образом, у нас стало больше свободной валюты. При этом компании понимают, что валюта не должна лежать мертвым грузом на счетах. Они решают ее пустить в дело: купить новое оборудование или западные технологии. На бумаге мы зафиксировали отток капитала, однако по факту мы просто обменяли деньги на нужные товары, которые сделают российскую компанию сильнее. Она сможет больше зарабатывать и соответственно платить больше налогов в казну.

Или представим, что компания много заработала, а потом решила расплатиться со своими зарубежными кредиторами. По статистике мы увидим большой отток капитала, однако по факту для компании и для страны расплата по долгам будет иметь приятные последствия. Компания уменьшит свою долговую нагрузку и сможет использовать высвободившиеся средства на инвестиционные проекты внутри страны.

Некоторые компании, наоборот, дают в долг под проценты заграничным поставщикам. С точки зрения статистики и такие операции будут считаться оттоком капитала, хотя по факту эти деньги рано или поздно все равно вернутся кредитору вместе с начисленными процентами. Компания заработает и выплатит налоги с полученной прибыли. Всем хорошо.

Часто компании просто выводят часть денег на зарубежные счета и держат там, чтобы облегчить себе расчеты с заграничными поставщиками. Это необходимое условие для обеспечения деятельности компании.

Таким образом, в условиях глобализации, когда каждый гражданин страны может, не выходя из дома оформить займы онлайн, а затем приобрести и получить любой товар из Китая, США или ЕС, можно сказать, что отток капитала – это просто движение средств. Капитал не знает границ, поэтому активно перемещается, обслуживая интересы своих владельцев.

Источники происхождения

Вывоз капитала за границу классифицируется по источникам его происхождения на:

- официальный или государственный;

- частный, то есть негосударственный.

Государственный капитал – это средства, выделяемые из бюджета страны. Может вывозиться исключительно по решению правительства или межправительственных учреждений. Капиталовложения представлены в форме ссуд и займов, возможно в виде иностранной помощи.

Частный капитал – это средства, находящиеся во владении банковских учреждений и частных компаний. Передвижение капитала производится на основании решения собственников этих организаций. Тем не менее, перемещение таких капиталовложений подконтрольно и процесс может регулироваться правительством страны, из которой производится вывоз.

Причины оттока капитала

Можно выделить множество различных причин оттока капитала, однако мы остановимся на ключевых.

Первое. Не секрет, что частные компании активно до недавнего времени занимали деньги за рубежом. Сегодня на фоне санкционных мер привлекать новые заграничные кредиты стало намного сложнее, однако никто не отменял погашение старых займов. Таким образом, компании переводят деньги зарубежным кредиторам в счет исполнения своих обязательств и все это отражается в статистике, как вывоз капитала из страны.

Второе. Все развивающиеся рынки сегодня находятся под давлением. Причина кроется в действиях ФРС США. Американский ЦБ повышает ставку и прямо говорит, что пока не собирается останавливаться на достигнутом. Все это приводит к тому, что инвесторы выводят свои деньги с развивающихся рынков, обменивают их на доллары и вкладывают в американские ценные бумаги. Инвесторы понимают, что «американец» и дальше будет расти, поэтому стараются заработать на этом.

Впрочем, не только политика ФРС США сегодня отпугивает инвесторов от развивающихся рынков. Торговые войны, взаимные санкции, политические конфликты, кризисы в Аргентине и Турции также отпугивают инвесторов и заставляют их подумать о более надежном вложении средств. А при любой нестабильности идеальным прибежищем всегда становятся долларовые активы.

Третье. Приобретение населением долларов и евро также отражается, как отток капитала. Но сегодня этого никак не избежать. Граждане видят, что санкционное противостояние и не думает утихать, появляются все новые и новые ограничения, которые не способствуют росту доверия к отечественной валюте.

Пару месяцев назад из США пришли сообщения о разработке законопроектов, которые могут запретить покупку инвесторам российского госдолга и ввести препятствия для российских банков при работе с долларами. Такие известия напугали граждан, в результате чего спрос на валюту ожидаемо вырос. Все это в свою очередь отразилось на динамике оттока капитала.

Четвертое. В стране достаточно большое количество компаний, которые получают существенную валютную выручку. Не всегда они могут найти выгодное применение деньгам на территории страны, поэтому выводят их за рубеж, чтобы вложить в ценные бумаги, какие-либо инвестиционные проекты.

Пятое. Хотя власти и отмечают успехи в борьбе с нелегальным вывозом капитала, однако до конца искоренить это явление еще не удалось. Используя различные сомнительные способы, например, такие как маскировка операций под расчеты с зарубежными контрагентами, отдельные лица незаконно стараются вывести деньги за рубеж. Решить эту проблему можно только комплексными методами. Это и борьба с лицами, которые не могут доказать происхождение своих капиталов, и реформа правоохранительной, судебных систем, и формирование благоприятного бизнес-климата и т.д.

Шестое. Несколько лет назад в обществе витала мысль о том, что каждый человек, который зарабатывает чуть больше среднего, должен обзавестись недвижимостью в Турции, Болгарии, Чехии. Сегодня на фоне проблем в экономике такая мысль уже не пользуется большой популярностью. Однако мы вспомнили об этом, как о примере, который также может объяснить причины оттока капитала. Наши покупки за рубежом также оказывают влияние на показатель оттока.

Движение капитала

Ввоз капитала осуществляется в форме инвестиций в наиболее привлекательные отрасли экономики, в государства с богатой ресурсной базой:

- Самым важным аспектом является строгое законодательство, устойчивая экономическая система, поддержание принятого политического курса, который не изменяется на протяжении столетий. Примером являются Монако и Швейцария, в которых банковский бизнес является основным источником дохода. Политика «невмешательства» создает возможности для вращения крупных денежных массивов, налоги от которых пускаются на поддержание безопасности вложений в ценные бумаги, ссуды, депозиты.

- Привлекательны для ввоза страны с возобновляемыми ресурсами энергетики. Удобно расположенные территории, имеющие возможность обустройства гидроэнергетических установок. Места с геотермальной энергией, освоение которой будет приносить прибыль от торговли электричеством в промышленно-развитых государствах, не имеющих подобных ресурсов.

- Также финансируются регионы, содержащие газ, нефть, уголь. Вложение денег в добычу полезных ископаемых временно, и снижается по мере обеднения не возобновляемых источников. Даже пустая территория может стать привлекательной базой для организации свалок вредных отходов. Экологическая ниша, расположенная достаточно обособленно, привлекательна для вложения капитала, несмотря на явный ущерб от таких инвестиций.

- Привлекательна эксплуатация трудовых ресурсов с низкой квалификацией, и соответственно, минимальным уровнем оплаты. Транснациональные компании используют дешевые рынки труда для получения сверхприбылей.

- Экономики с развитой инфраструктурой и высоким уровнем жизни населения интересуют вкладчиков в строительный бизнес либо торговлю конечным продуктом, обслуживающие и перерабатывающие отрасли.

- Государства с развитым научным и техническим потенциалом привлекают вложения в разработку и внедрение наиболее продуктивных технологий, легко изменяющихся с помощью нововведений и открытий.

Россия и вывоз капитала

Выше рассмотрены общие позиции мирового движения капитала. На основании этих данных можно проанализировать состояние любого из государств и вывести общие тенденции, способствующие инвестированию в экономику, либо оттоку капитала.

В течение последних двухсот лет территория бывшей Российской империи подверглась значительным социально-экономическим встряскам. А именно:

- участие в двух мировых войнах унесло жизни значительной части активного населения;

- революция 1917 года и последовавшая за ней гражданская война привели к разорению существовавшего хозяйственного уклада и смене общественного строя, уничтожению частной собственности, изменению законов, а также образованию новой социальной прослойки, состоящей из партийных функционеров;

- в 1992 году социальный строй на постсоветском пространстве опять претерпел изменения: выделились отдельные территории, которые по национальному признаку образовали новые государства. Одним из них стала современная Россия.

Каждое из описанных социальных потрясений повлекло за собой эмиграцию с вывозом накоплений, раздел собственности. Появление и уничтожение определенных властных структур подстраивали законотворчество и моральные нормы сознания людей под себя.

Фактически, в сравнении с ведущими экономиками Европы, в которых несмотря на войны сохранялось не прикосновенное (в какой-то мере) отношение к частной собственности, динамика двух последних столетий для России очень нестабильна.

Данные специалистов РАН (Российской Академии Наук) подтверждают, что в 90-е годы XX века утечка капитала составляла значительные суммы, в процессе «приватизации», исчезающие из государственного бюджета. Точные размеры не определялись ввиду разрушения структур учета и контроля.

Зато в 2012 г. Центробанк России озвучил сумму утечки в 57 миллиардов долларов США, а в 2013 году эта сумма составила уже 63 миллиарда долларов.

Предоставленные данные не могут быть точными, поскольку зависят от вывоза средств частными лицами, покупки облигаций займа в других странах крупными корпорациями, а также вложений в иностранные активы.

Помимо исторического фактора, есть и другие, не менее важные, которые одновременно способствуют как ввозу капитала, так и его оттоку из страны:

- Россия богата на возобновляемые природные ресурсы, однако база существующих законов далека от совершенства и не способствует инвестициям. «Разбазаривание» полезных ископаемых не должно являться приоритетом для привлечения капитала.

- Государство унаследовало существенную инфраструктуру.

- На сегодняшний день потенциал трудовых ресурсов очень высок.

- Базовые научные и технические разработки ведутся и внедряются в производство и бизнес.

Текущие общественные процессы позволяют компенсировать отток капиталовложений из страны. Данные тенденции стабилизируют пики котировок валют, понижают инфляцию. Для текущих финансовых операций сальдо находится в положительном диапазоне, что привлекает зарубежные и российские компании к взаимодействию. Практически имеет место динамика укрепления национального ВВП, что характеризует устойчивость экономики России.

Экономика

- Примеры готовых эссе по теме «Экономика»

- 15 сложных планов по блоку «Экономика»

- Общие понятия: деньги, зарплата, неравенство

- Деньги в экономике. Для чего они нужны?

- Виды, функции и последствия конкуренции

Эссе по обществознанию

- Топ-50 примеров эссе по темам (высказываниям)

- Структура, план, шаблон для эссе

- Аргументы для эссе по всем темам

- Клише для эссе по любому высказыванию

- Критерии оценивания эссе

- Как писать эссе по обществознанию с нуля?

ЕГЭ по обществознанию

- Открытый вариант ЕГЭ с ответами

- Кодификатор ЕГЭ с объяснением всех тем

- Перевод первичных баллов ЕГЭ во вторичные. Шкала баллов по заданиям

- Демоверсия ЕГЭ с ответами

- 50 примеров сложных планов по блокам

- Список нормативных правовых актов для ЕГЭ

- Как подготовиться к ЕГЭ и не сойти с ума?

- Помесячный план подготовки к экзамену

- Как правильно решать задание с определением

ОГЭ по обществознанию

- Кодификатор ОГЭ с объяснением всех тем

- Перевод баллов ОГЭ в оценку

- Демоверсия ОГЭ с ответами

Выбери ответ

Это важно

- Расписание ЕГЭ 2021

- Калькулятор среднего балла по оценкам

- Калькулятор среднего балла успеваемости

- Дата выпускного 2021

- Каникулы 2021

Как вывозится капитал из РФ?

Со времен распада СССР придумано множество схем, некоторые из них действуют до сих пор.

Самый популярный способ – мнимая сделка. Из страны вывозят товар, произведенный в Китае, но под известной торговой маркой. Разница по стоимости остается за пределами страны. Доказать мнимость сделки практически невозможно. Чаще всего подобные сделки проводятся через оффшорные компании. Ошибочно думать, что именно оффшорные компании являются конечными получателями капитала, они всего лишь предоставляют посреднические услуги.

Банковские структуры выводят капиталы практически таким же путем, предоставляя их заграничной компании, которая впоследствии отказывается от возврата. Банк также может повысить процентные ставки. Мнимость таких сделок доказать практически невозможно.

Некоторые лица даже не напрягаются, просто вывозят наличные средства. Декларировать суммы до 10 тысяч в иностранной валюте даже не требуется.

Толлинговые операции также позволяют успешно проводить ввоз и вывоз капитала. Схема кажется полностью «чистой», одна сторона получает возможность загрузить свои производственные мощности, другая сторона получает товар с низкой себестоимостью. На самом деле, происходит перераспределение прибыли.

Влияние оттока капитала на фондовый рынок

Несмотря на то что отток капитала иногда имеет положительный характер, он почти всегда отрицательно влияет на соотношение риск/доходность национальных активов. Рассмотрим две причины. Первая – бегство инвесторов с Мосбиржи. Данный процесс неизменно будет сопровождаться падением котировок. В такие моменты стремление игроков избавиться от ценных бумаг значительно превышает готовность к покупкам.

Растет доходность облигаций к погашению и соотношение дивиденд/цена для акций. Такие просадки могут использоваться долгосрочными инвесторами для наращивания позиций по выгодным ценам. Оказались они полезны и спекулянтам. Пример – уже рассмотренная выше ситуация с ОФЗ. Те, кто купил эти бумаги на минимуме, через год могли продать их на 15–20% дороже. С учетом купонной выплаты вышло до 25% годовых. Это еще раз доказывает то, что ситуация, которую большинство воспринимает как кризисную, для кого-то – способ дополнительно заработать.

Если же отток капитала обусловлен высоким уровнем кредитования российских компаний зарубежными инвесторами, то возникает второй повод для риска. Выплаты долга и процентов должны быть произведены в валюте займа. Если произойдет резкое падение курса рубля, бизнес может не справиться с возросшей финансовой нагрузкой. Это приведет к падению цен акций, дефолтам по облигациям и банкротству слабых эмитентов.

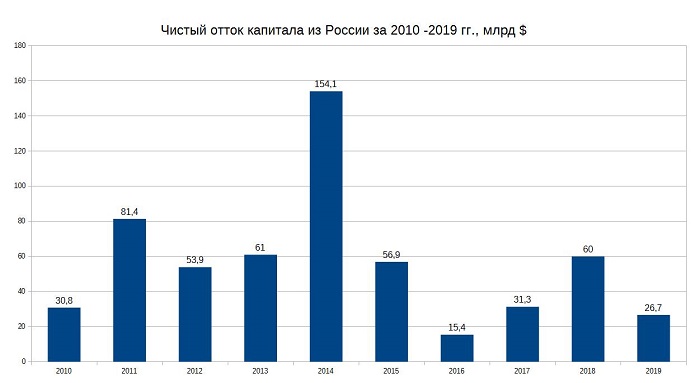

В первые месяцы 2019 г. наблюдалось резкое увеличение оттока капитала из-за чрезмерной закредитованности. Бизнес активно погашал долги перед зарубежными инвесторами. По итогам 2019 г. чистый отток капитала сократился вдвое в первую очередь из-за снижения иностранных обязательств банков. Данные за последние 10 лет приведены на диаграмме:

Как видно из рисунка, пик пришелся на 2014 год – время сильного ослабления рубля и перевода накоплений в долларовые активы.

Какие могут быть причины и последствия оттока

Регулярный отток капитала может подорвать экономическое положение внутри государства, из которого выводят деньги. Для каждой страны утечка капитала – это огромная проблема, которая подтверждает, что в ней создалась неблагоприятная экономическая ситуация. Для оттока капитала могут возникнуть следующие причины:

- Отсутствие как такового доверия к банковским системам.

- Риск обесценивания государственной валюты.

- Высокий уровень развития теневой экономики.

- Недостатки законодательной базы, которая бы гарантировала защищенность частной собственности.

Такое положение может, в свою очередь, вызвать недополучение бюджетом значительной части пошлин и налогов, из-за чего падает планка внешних и внутренних вложений. А это, как правило, провоцирует развитие теневой экономики и криминализацию государственной власти.

Понятие «вывод капитала из-под юрисдикции России» означает

процесс, итогом которого является исключение капитала из участия его в создании ВВП и добавленной стоимости, а также из-под налогообложения РФ. Методы вывода активов, которые, в зависимости от наличия реального передвижения имущества через российскую границу делятся на два типа:

К первому из них можно отнести такие методы

Для каждого метода применимы различные схемы вывода:

— Фиктивные сделки. Вывод капитала осуществляется при использовании «компаний-однодневок» посредством заключения фиктивных сделок купли-продажи.

— Формирование фиктивной задолженности перед юридическими структурами за рубежом, а также завышение процента по заграничной задолженности перед юридическими структурами.

— Выплата несуществующих штрафов и различных санкций иностранным структурам.

— Несуществующие в реальности зарубежные контракты, по которым выплачены невозвратные авансы (компаниям-однодневкам) – выдуманная предоплата.

— Фиктивное приобретение иностранной недвижимости посредством серых риэлторов.

— Осуществление страховых выплат фиктивного характера.

— Скрытое приобретение иностранных банков, а также оформление в них корреспондентских счетов.

Махинации со стоимостью товаров и номенклатурой при осуществлении внешнеторговых операций:

— искусственное занижение цены экспорта продукции, а также услуг (на российской границе обозначается одна стоимость, а в зарубежном государстве, при продаже товаров и услуг при посредничестве трейдинговых либо компаний-«однодневок» — другая);

— манипуляции с номенклатурой товаров (с качественными показателями и составом ввозимого товара) для оформления нужной документации для отчетности.

Невозврат денежных средств в иностранной валюте:

— Выдача «компаниями-однодневками» зарубежным фирмам безвозвратных кредитов.

— Невозврат выручки от экспорта (в иностранной валюте).

— Отсутствие поставок в соответствии с экспортными контрактами в счет осуществленных платежей.

— Приобретение нерезидентами недвижимости на территории России и акций без перечисления денежных средств в нашу страну.

Переоформление права собственности на компании за границу и приобретение иностранных активов:

— Переоформление владения на предприятия в офшоры.

— Регистрация компаний в странах, с которыми заключены договоры в двустороннем порядке об исключении двойного налогообложения.

— Взносы в уставные капиталы зарубежных компаний и приобретение иностранных акций.

— Передача во владение оформленным в офшорах фирмам (в том числе и иностранным трастовым фондам) активов в России.

— Приобретение недвижимости за границей.

Ко второму типу относятся методы, предусматривающие

Вывод денег за границу производится в рамках нормативно-правовой и организационной плоскости.

Значительная часть фиктивных операций и невозврата финансовых средств происходит из-за искусственно созданной сети банков для «отмывания» денег, «компаний-однодневок», офшорных компаний, благодаря которым возможны осуществление сомнительных схем вывода капитала.

Логика владельцев капитала, в принципе, понятна, и чтобы ее изменить, правительству необходимо разработать новые «правила игры», причем они должны носить не краткосрочный характер, а быть узаконенными в стратегии развития государства.