Рентабельность капитала

Содержание:

- Return on Investment (ROI)

- Как рассчитать рентабельность вложенного капитала

- Расчет показателя по балансу

- Формула и смысл рентабельности активов по чистой прибыли

- Как определить величину собственного капитала?

- Средние статистические значения по годам для предприятий РФ

- ROI vs ROE – Which to Use?

- Устойчивые темпы роста

- Example of ROE in Use

- Что вам говорит РОЭ?

- Объяснение сущности показателя

- Обобщенные результаты факторного анализа собственного капитала — таблица

- Для чего нужно рассчитывать РЗК?

- Собственный капитал: определение, формула, компоненты >

- Пример 2. Калькуляция значения СК по общей формуле

- Понимание рентабельности капитала

- Экономическая рентабельность активов — определение

- Экономическая рентабельность активов — что показывает

- Экономическая рентабельность активов — формула

- Экономическая рентабельность активов — значение

- Средние статистические значения по годам для предприятий РФ

- Рентабельность совокупных активов — определение

- Рентабельность совокупных активов — что показывает

- Рентабельность совокупных активов — формула

- Рентабельность совокупных активов — значение

- 6.Формула рентабельности затрат.

- Формула расчёта окупаемости инвестиций в рекламе и маркетинге

- Оценка скорости роста дивидендов

Return on Investment (ROI)

ROI is another financial ratio that calculates the return on investment. The is Net income/ Cost of investment Or Investment Gain/ Investment Base. The first formula is most commonly in use for the calculation of ROI.

We can also calculate ROI for company by dividing EBIT (Earnings Before Interest and Tax) by Total Investments.

ROI is a straight forward financial ratio. It helps to get a quick understanding of where the entity stands from the point of view of return. Moreover, this ratio is universally understood and gives a decent picture of the investment, along with helping investors to understand and decide the next course of action.

Как рассчитать рентабельность вложенного капитала

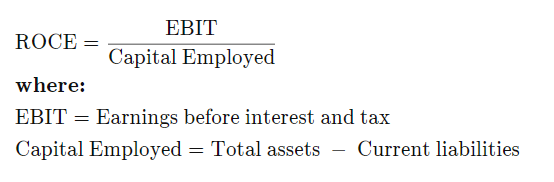

Формула ROCE следующая:

ROCE – это показатель для анализа рентабельности и потенциально сравнения уровней рентабельности компаний с точки зрения капитала. Для расчета рентабельности использованного капитала необходимы два компонента: прибыль до уплаты процентов и налогов и задействованный капитал.

EBIT , также известный как операционная прибыль, показывает, сколько компания зарабатывает только от своей деятельности, без учета процентов или налогов. EBIT рассчитывается путем вычитания стоимости проданных товаров и операционных расходов из выручки.

Используемый капитал очень похож на инвестированный капитал, который используется при расчете ROIC. Используемый капитал определяется путем вычитания общей суммы активов из текущих обязательств, что в конечном итоге дает вам акционерный капитал плюс долгосрочные долги. Вместо использования капитала, задействованного в произвольный момент времени, некоторые аналитики и инвесторы могут выбрать для расчета ROCE средний задействованный капитал , который берет среднее значение капитала на открытие и конец, использованного за анализируемый период времени.

Расчет показателя по балансу

Формула расчета РЗК по балансу:

- К рзс – коэффициент рентабельности заемных средств;

- стр. 2400 (форма 2) – значение строки 2400 из формы бухгалтерского баланса 2;

- стр. 1410 – значение строки 1410 из формы 1;

- стр. 1510 – значение строки 1510 из формы 1.

Таблица 2. Пример расчета рентабельности по бухгалтерскому балансу

| Показатель | Код строки | 1 квартал | 2 квартал | 3 квартал | 4 квартал | Год | В месяц |

| IV. Долгосрочные обязательства | |||||||

| Заемные средства | 1410 | 8 712 509 | 766 938 | 9 082 376 | 9 008 437 | 27 570 260 | 2 297 522 |

| V. Краткосрочные обязательства | |||||||

| Заемные средства | 1510 | 8 747 600 | 845 679 | 15 283 867 | 873 276 | 25 750 422 | 2 145 869 |

| Чистая прибыль (убыток) | 2400 | 625 409 | 76 215 | 871 267 | 154 543 | 1 727 434 | 143 952,8 |

| РЗК | 3,58 | 4,73 | 3,58 | 1,56 | 3,24 | 3,24 |

Вывод: во втором примере аналогичная ситуация – к 4-му кварталу РЗК снижается, привлеченные средства расходуются менее эффективно, чем в другие кварталы. Необходимо проанализировать показатель за предшествующие годы и в разрезе по месяцам. Если нет внешних факторов, оказывающих влияние на ситуацию (падение спроса, банкротство поставщика, сезонность и т.д.), значит, есть просчеты в управлении капиталом.

Рис. 2. Динамика рентабельности предприятия на графике

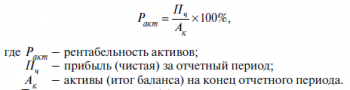

Формула и смысл рентабельности активов по чистой прибыли

Формула коэффициента рентабельности активов (КРА в российской практике и ROA – в общемировой) весьма лаконична:

КРА = Чистая прибыль / Общая стоимость всех активов (при этом суммы, обслуживающие текущие кредиты в расчете участия не принимают)

Если умножить значение КРА на 100%, то тогда получим значение рентабельности активов в процентах (кому как больше нравится).

Как следует из формулы и из логики названия этот показатель отображает степень эффективности использования активов руководством предприятия при реализации бизнес-процессов. То, насколько полно менеджмент задействует все возможности для обеспечения максимальной прибыльности.

Если учесть, что в балансе актив соответствует сумме пассивов, то это означает, что именно в данном случае (это важно) допустима формула:

КРА = Чистая прибыль / (Собственные средства + Заемные средства)

Таким образом, фактически анализируется доходность совокупного капитала. В данной формуле сумма собственных и заемных средств стоит в знаменателе дроби. Это означает, что чем больше объем кредиторской задолженности, тем ниже будет получившаяся рентабельность активов. С точки зрения логики — это справедливо. Ведь есть ли для того, чтобы обеспечить бизнесу некую прибыльность недостаточно имеющегося капитала, а нужно непременно занимать, то это означает, что рентабельность этих самых собственных активов оставляет желать лучшего.

Любопытно, что даже если объём собственных средств будет равен нулю, показатель рентабельности активов все равно не потеряет своего смысла. Ведь знаменатель дроби будет отличным от нуля. Ситуация наглядно демонстрирует, что коэффициент рентабельности активов — это не просто характеристика финансовой отдачи от вложенных средств. Бизнес здесь рассматривается, как система и КРА помогает анализировать способность этого бизнеса генерировать прибыль. Под системой подразумеваются некие дефицитные связи, управленческие способности руководства компании, то, как менеджеры используют предоставляющиеся благоприятные возможности.

Следует понимать, что рентабельность собственных активов — качественная индивидуальная характеристика, присущая каждому бизнесу

При этом абсолютно не берется во внимание масштаб предприятия. Бизнес может быть семейной компанией — магазинчиком шаговой доступности, и при этом иметь значение КРА, близкое к 1

А есть и примеры транснациональных нефтяных корпораций, которые управляются из рук вон плохо, со значением коэффициента ниже 0,01.

Бывают популярные варианты расчета рентабельности активов с использованием вместо чистой прибыли значения EBITDA. Показатель EBITDA — это прибыль до уплаты налогов и процентов по кредитам. Естественно, он выше чем чистая прибыль по балансу. А значит, и значение рентабельности активов тоже будет выше. По-правильному это напоминает некий «мухлеж», своеобразную попытку ввести в заблуждение аналитиков, заинтересованных в выявлении истинного положения дел в компании (потенциальных кредиторов или даже налоговые органы). Недаром в общемировой практике EBITDA исключён из официальных характеристик финансового состояния предприятия.

Коэффициент рентабельности активов близок по своему смыслу к оценке доходности предприятия в целом. В этой связи рекомендуется использовать данные бухгалтерского учёта по году. Это целесообразно для того, чтобы сравнение рентабельности активов и доходности предприятия было корректно или сопоставимо. Ведь доходность измеряется в процентах годовых.

Естественным желанием любого предпринимателя является максимальное увеличение рентабельности активов его фирмы. Для этого нужно:

- увеличивать маржу продаж (прибыль можно увеличить либо с ростом отпускной цены либо снижая издержки производства);

- увеличивать скорость оборачиваемости активов (чтобы успеть собрать больше прибыли за определенный промежуток времени).

Как определить величину собственного капитала?

По данным бухгалтерского баланса величине собственного капитала организации соответствует сальдо строки 1300 «Итого по разделу III», т. е. итоговая сумма по разделу III «Капитал и резервы» бухгалтерского баланса (Приказ Минфина от 02.07.2010 № 66н, п. 66 Приказа Минфина от 29.07.1998 № 34н).

Напомним, что сальдо капитала и резервов в бухгалтерском балансе определяется так:

строка 1310 «Уставный капитал (складочный капитал, уставный фонд, вклады товарищей)»

строка 1320 «Собственные акции, выкупленные у акционеров»

строка 1340 «Переоценка внеоборотных активов»

строка 1350 «Добавочный капитал (без переоценки)»

строка 1360 «Резервный капитал»

строка 1370 «Нераспределенная прибыль (непокрытый убыток)»

Именно за счет собственного капитала организации производится выплата дивидендов участникам. И при прекращении деятельности организации размер ее собственного капитала будет показывать величину средств, которая подлежит распределению между участниками. Однако необходимо понимать, что собственный капитал может быть и отрицательным. Это возможно в случае, когда организация работает с убытком и его накопленная величина превышает сумму других элементов собственного капитала (уставного, добавочного, резервного капитала).

Подробнее о бухгалтерском учете собственного капитала организации мы рассказывали в отдельной консультации.

Обращаем внимание, что если расчет собственного капитала производится для определения предельного размера процентов, учитываемых в расходах по контролируемой задолженности, то величина собственного капитала будет равна сумме сальдо строки 1300 и задолженности по налогам и сборам (п. 4 ст

269 НК РФ).

Подробнее о применении показателя собственного капитала при определении учитываемых в расходах процентов по контролируемой задолженности мы рассказывали здесь.

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка < 10 млн. руб.) | -0.080 | 0.000 | -0.090 | -0.130 | 0.015 | -0.257 | -0.190 |

| Минипредприятия (10 млн. руб. ≤ выручка < 120 млн. руб.) | -0.015 | 0.031 | -0.049 | 0.028 | 0.082 | -0.005 | 0.017 |

| Малые предприятия (120 млн. руб. ≤ выручка < 800 млн. руб.) | 0.049 | 0.077 | -0.013 | 0.043 | 0.098 | 0.037 | 0.063 |

| Средние предприятия (800 млн. руб. ≤ выручка < 2 млрд. руб.) | 0.091 | 0.068 | 0.003 | 0.060 | 0.119 | 0.081 | 0.030 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 0.123 | 0.091 | 0.079 | 0.110 | 0.130 | 0.095 | 0.130 |

| Все организации | 0.107 | 0.081 | 0.052 | 0.089 | 0.121 | 0.077 | 0.107 |

Значения таблицы рассчитаны на основании данных Росстата

ROI vs ROE – Which to Use?

Both ROE vs ROI are profitability ratio and are a quick way to assess the financial health of a company or an investment. However, both are used for different purposes and cannot be used interchangeably. Also, both have their own advantages and disadvantages. For instance, in ROE, the equity contains borrowed funds and invested funds both, so it may happen that a company is running high on debt to remain profitable in the longer run. According to Dun and Bradstreet, a company should have twice as much as income as the debt they have to service. If that is not the case, then the company might be in trouble.

On the other hand, ROI gives a clear picture of profit that the company makes before it takes on debt. A positive ROI will indicate that the company is sound financially and is using borrowings to expand rather than servicing debt.

ROI, however, also have its own flaws. For instance, when using ROI, it sometimes gets difficult to tie the revenue with any specific investment. Suppose a company that hires a third-party marketing manager would not really be able to know the amount of revenue it gets from their efforts.

Since, both ROI vs ROE are not perfect, it is advisable that a company or an investor or an analyst use both to make a wise decision. If you use one of them, then you may forgo some vital information. Together, they can prove strong indicators of the investment profitability.1,2

Show References

Устойчивые темпы роста

Рентабельность собственного капитала компании может использоваться для прогнозирования темпов ее роста (также известных как темпы устойчивого роста).

Устойчивые темпы роста (SGR) – это реалистичные темпы, с которыми бизнес может расти за счет внутренней чистой прибыли или прибыли без необходимости финансировать рост за счет заемных средств или добиваться увеличения капитала у акционеров.

Более высокий SGR предполагает, что компания сохраняет прибыль и реинвестирует ее обратно в бизнес для обеспечения роста. Инвесторы могут использовать показатели SGR компании для прогнозирования финансового состояния компании и определения рискованности компании, а значит, способности акций поддерживать и увеличивать свою стоимость.

Как показывает практика, высокий показатель SGR указывает на то, что руководство считает, что существует достаточно инвестиционных возможностей для получения стабильной прибыли для акционеров при росте бизнеса. Низкий SGR часто наблюдается в более зрелых компаниях, где инвестиционные возможности дают более низкую рентабельность капитала.

SGR рассчитывается путем вычитания коэффициента выплаты дивидендов компании (то есть части чистой прибыли, распределяемой среди акционеров в форме дивидендов) из 1. Затем умножьте это число на ROE компании.

Предположим, что компании DEF и GHI имеют одинаковые показатели ROE, но предлагают разные коэффициенты выплаты дивидендов. Компания DEF имеет рентабельность собственного капитала 18% и выплачивает 20% дивидендов акционерам (таким образом, удерживая 80% своей прибыли).

Компания GHI также имеет рентабельность собственного капитала 18%, но выплачивает 10% дивидендов акционерам (удерживая 90% прибыли).

Мы можем оценить коэффициент устойчивого роста компаний DEF и GHI по следующей формуле:

Эти цифры говорят о том, что компания GHI реинвестировала больше своей прибыли обратно в свой бизнес, чем компания DEF, и поэтому более привлекательна для инвесторов. Однако некоторые инвесторы могут предпочесть высокие выплаты дивидендов, чем высокие темпы устойчивого роста (поскольку дивидендные акции обеспечивают стабильный доход).

Example of ROE in Use

For example, imagine a company with an annual income of $1,800,000 and average shareholders’ equity of $12,000,000. This company’s ROE would be as follows:

R

O

E

=

(

$

1

,

800

,

000

$

12

,

000

,

000

)

=

15

%

ROE=\left(\frac{\$1,800,000}{\$12,000,000}\right )=15\%

ROE=($12,,$1,8,)=15%

Consider Apple Inc. (AAPL)—for the fiscal year ending Sept. 29, 2018, the company generated $59.5 billion in net income. At the end of the fiscal year, its shareholders’ equity was $107.1 billion versus $134 billion at the beginning. Apple’s return on equity, therefore, is 49.4%, or $59.5 billion / [($107.1 billion + $134 billion) / 2].

Compared to its peers, Apple has a very strong ROE.

- Amazon.com, Inc. (AMZN) had an ROE of 27% in 2018

- Microsoft Corp. (MSFT) had an ROE of 23% in Q3 2018

- Google—now known as Alphabet Inc. (GOOGL)—had an ROE of 12% for Q3 2018.

Что вам говорит РОЭ?

Считается ли ROE хорошей или плохой, будет зависеть от того, что является нормальным среди конкурентов. Например, у коммунальных предприятий на балансе много активов и долгов по сравнению с относительно небольшой суммой чистой прибыли. Нормальный ROE в коммунальном секторе может составлять 10% или меньше. Технологическая или розничная компания с меньшим балансовым счетом по сравнению с чистой прибылью может иметь нормальный уровень ROE 18% или более.

Хорошее практическое правило – нацеливаться на ROE, равный или чуть выше среднего для группы сверстников. Например, предположим, что компания TechCo в течение последних нескольких лет поддерживала стабильную рентабельность собственного капитала на уровне 18% по сравнению со средним показателем у ее аналогов, который составлял 15%. Инвестор может сделать вывод, что менеджмент TechCo лучше среднего использует активы компании для получения прибыли. Относительно высокие или низкие коэффициенты рентабельности собственного капитала будут значительно отличаться от одной отраслевой группы или сектора к другой. Если сравнивать одну компанию с другой аналогичной компанией, сравнение будет более значимым. Обычно инвесторы считают, что рентабельность капитала, близкая к долгосрочному среднему значению индекса S&P 500 (14%), является приемлемым коэффициентом, а значение менее 10% – плохим.

Объяснение сущности показателя

Рентабельность собственного капитала (англоязычный аналог Return on Equity (ROE) — показатель указывает, насколько эффективно используется собственный капитал, то есть, сколько прибыли было сгенерировано на каждый рубль привлеченных собственных средств. Этот индикатор является наиболее важным для собственников (акционеров, участников), так как позволяет определить рост их благосостояния за анализируемый период. Также этот показатель используется при оценке стоимости акций предприятия, ведь рентабельность собственного капитала позволяет понять, на какие дивиденды могут рассчитывать собственники акций или на сколько вырастит стоимость акций.

Он рассчитывается как соотношение чистой прибыли компании за период и средней стоимости собственного капитала за этот же период.

Обобщенные результаты факторного анализа собственного капитала — таблица

В таблице 2 представим обобщенные результаты факторного анализа рентабельности собственного капитала.

Таблица 2 — Обобщенные результаты факторного анализа рентабельности собственного капитала

| Наименование фактора | 2017г. к 2016г. | 2018г. к 2017 г. | 2018 г. к 2016 г. |

|

За счет изменения чистой прибыли (∆Rs(Пч)) |

-6,655 | -2,463 | -9,309 |

|

За счет изменения среднегодовой величины собственного капитала (∆Rs(СК)) |

-0,394 | -0,093 | -0,296 |

|

Итого влияние факторов (∆Rs) |

-7,049 | -2,556 | -9,605 |

Таким образом, в 2017 году относительно 2016 года рентабельность собственного капитала снизилась на 7,049%, в том числе за счет изменения величины чистой прибыли на 6,655% и за счет изменения среднегодовой величины собственного капитала на 0,394%. В 2018 году относительно 2017 года рентабельность собственного капитала снизилась на 2,556%, в том числе за счет изменения величины чистой прибыли на 2,463% и за счет изменения среднегодовой величины собственного капитала на 0,093%. В 2018 году относительно 2016 года рентабельность собственного капитала снизилась на 9,605%, в том числе за счет изменения величины чистой прибыли на 9,309% и за счет изменения среднегодовой величины собственного капитала на 0,296%.

Просмотров

7 468

Для чего нужно рассчитывать РЗК?

Рентабельность заемного капитала рассчитывают для того, чтобы:

- понять, насколько эффективно тратятся активы;

- сформировать кредитную политику предприятия;

- суметь грамотно перераспределить источники поступлений;

- спрогнозировать будущую прибыль;

- понять зависимость компании от кредиторов и сократить рычаги их влияния;

- оценить, насколько целесообразно привлекать деньги.

Это важный показатель, который может определить стратегию развития бизнеса. Он показывает, насколько необходимы кредитные средства для функционирования предприятия и его роста.

Справка! Наиболее распространенные источники формирования заемных средств:

- банки (кредитование, факторинг, вексельные операции);

- лизинговые компании (аренда имущества с правом последующего выкупа);

- другие предприятия (взаиморасчеты, товарные кредиты);

- государство (налоговые льготы и отсрочки);

- инвестиционные фонды (факторинг, операции с векселями).

Привлечение ссуд и кредитов выгодно, поскольку это самый простой и дешевый способ увеличить объемы производства и продаж. Проценты за его использование записывают в себестоимость готовой продукции, тем самым сокращая налогооблагаемую базу. Однако нецелесообразное привлечение и использование привлеченных средств может негативно сказаться на деятельности компании и повлечь финансовые риски.

Важно! Нет общих рекомендаций, какой должна быть доля займов. Эта величина зависит от множества факторов

Собственный капитал: определение, формула, компоненты >

Собственный капитал (по англ . Shareholder’s equity или Stockholder’s equity) – это сумма капитала, предоставленного бизнесу его акционерами плюс прибыль, полученная от бизнес деятельности компании, за вычетом любых выплаченных дивидендов. На балансе капитал рассчитывается следующим образом:

Активы – Обязательства = Собственный капитал

Альтернативный расчет акционерного капитала:

Уставный капитал + Нераспределенная прибыль – Казначейские акции

Оба расчета приводят к тому же размеру собственного капитала. Эта сумма отображается в балансе, а также в отчете о собственном капитале.

Концепция собственного капитала важна для оценки объема средств, удерживаемых в бизнесе. Негативный баланс собственного капитала, особенно в сочетании с крупной долговой нагрузкой, является сильным индикатором предстоящего банкротства.

Компоненты

Собственный капитал включает следующие компоненты :

— Обыкновенные акции. Это номинальная стоимость обыкновенных акций, которая обычно составляет $ 1 за акцию.

— Добавочный капитал. Это дополнительная сумма, которую акционеры заплатили за свои акции сверх номинальной стоимости. Обычно размер добавочного капитала существенно превышает размер обыкновенных акций.

— Казначейские акции (по англ. Treasury stock)– сумма, уплаченная для выкупа акций у инвесторов. Сальдо счета является отрицательным .

— Нераспределенная прибыль (по англ. Retained earnings). Это совокупный объем прибыли и убытков за вычетом дивидендных выплат акционерам. Нераспределенная прибыль – это прибыль бизнеса, которая не была распределена в виде дивидендов акционерам, а вместо этого была направлена на инвестиции обратно в бизнес. Нераспределенная прибыль может быть использована, помимо прочего, для финансирования оборотного капитала, покупки основных средств или обслуживания долга.

Для расчета нераспределенной прибыли начальный баланс нераспределенной прибыли добавляется к чистой прибыли или убыткам, а затем вычитаются дивидендные выплаты. Результат публикуется в балансе и отдельном отчете о нераспределенной прибыли .

Формула нераспределенной прибыли выглядит следующим образом:

Нераспределенная прибыль на начало периода + Чистый доход / убыток – Дивиденды

Собственный капитал может упоминаться как балансовая стоимость бизнеса (или книжная стоимость , по англ . book value ), поскольку он теоретически представляет собой остаточную стоимость предприятия, если все обязательства исполнены за счет активов. Однако, рыночная стоимость и балансовая стоимость активов и обязательств не всегда совпадают .

Пример

По состоянию на 31 декабря 2021 года банк JP Morgan Chase имел общие активы в размере $2,533,600 млн . и общие обязательства в размере $2,277,907 млн .

Собственный капитал JP Morgan Chase :

$2,533,600 (активы) – $2,277,907 (обязательства) = $255,693

Полученное значение также можно найти в отчете об изменениях собственного капитала , где представлена разбивка по компонентам , включая

- привилегированные акции ($26,068 млн . )

- обыкновенные акции ($4,105 млн . )

- добавочный капитал ($90,579 млн .)

- нераспределенную прибыль ($177,676 млн . )

- накопленный прочий доход (-$140 млн . )

- Казначейские акции (- $42,595 млн .)

$26,068 + $4,105 + $90,579 + $177,676 – $140 – $42,595 = $255,693

Стоимость капитала в размере $255,693 млн . представляет собой сумму, оставшуюся у акционеров, если теоретически JP Morgan Chase погасит все свои обязательства.

Выводы

Собственный капитал используется в фундаментальном анализе для определения значений коэффициентов, таких как отношение долга к собственному капиталу (D ebt to equity ) и рентабельность собственного капитала (ROE) .

Пример 2. Калькуляция значения СК по общей формуле

Предположим, имеются данные из бух. баланса по внеоборотным, оборотным активам (ВА и ОА), а также долговременным и кратковременным обязательствам (ДО и КО). Сумма активов равняется сумме пассивов (А=П). Следует скалькулировать сумму СК по формуле 4 (Валюта баланса–Обязательства организации).

| Условные данные для калькуляции | Собственно калькуляция | Результат подсчета |

| ВА: 17 000 тыс. рос. руб.; ОА:10 500 тыс. рос. руб.;

ДО: 1050 тыс. рос. руб.; КО: 9 000 тыс. рос. руб. |

Расчет первый. А=П= ВА + ОА = 17 000 + 10 500 = 27 500

Расчет второй. СК = А(П) – ДО – КО = 27 500 – 1 050 – 9 000=17 450 |

Итого, сумма СК=17 450 тыс. рос. руб.

Следовательно, по стр. 1300 указывают «17 450» |

Понимание рентабельности капитала

ROE выражается в процентах и может быть рассчитан для любой компании, если чистая прибыль и собственный капитал являются положительными числами. Чистая прибыль рассчитывается до выплаты дивидендов держателям обыкновенных акций и после выплаты дивидендов держателям привилегированных акций и процентов кредиторам.

Return on Equityзнак равноNet IncomeАVеггеSчтечолдеRсек’ЕдUяту \ begin {Выровненный} & \ text {Рентабельность капитала} = \ dfrac {\ text {Чистый доход}} {\ text {Средний капитал акционеров}} \\ \ end {Выровнен}Взаимодействие с другими людьмиРентабельность капиталазнак равноСредний акционерный капитал

Чистая прибыль – это сумма прибыли за вычетом расходов и налогов, которую компания генерирует за определенный период. Средний собственный капитал рассчитывается путем добавления капитала в начале периода. Начало и конец периода должны совпадать с периодом получения чистой прибыли.

Чистая прибыль за последний полный финансовый год или за последние 12 месяцев указывается в отчете о прибылях и убытках – это сумма финансовой деятельности за этот период. Акционерный капитал формируется из баланса – текущего баланса всей истории изменений активов и пассивов компании.

Считается оптимальной практикой рассчитывать ROE на основе среднего капитала за период из-за несоответствия между отчетом о прибылях и убытках и балансом.

Экономическая рентабельность активов — определение

Экономическая рентабельность активов — коэффициент равный отношению балансовой прибыли от реализации к среднегодовой стоимости всего капитала.

Экономическая рентабельность активов рассчитывается в программе ФинЭкАнализ в блоке Анализ и оценка доходности и рентабельности как Рентабельность совокупных активов.

Скачать программу ФинЭкАнализ

Экономическая рентабельность активов — что показывает

Экономическая рентабельность активов показывает величину прибыли, которую получит предприятие (организация) на единицу стоимости капитала (всех видов ресурсов организации в денежном выражении, независимо от источников финансирования). То есть эффективность использования всего имущества предприятия.

Экономическая рентабельность активов — формула

Общая формула расчета коэффициента:

Формула расчета по данным старого бухгалтерского баланса

где стр. 300 ф.1нач и стр. 300 ф.1кон — значение строки 300 Формы №1 на начало и конец отчетного периода, стр. 140 ф.2кон — значение строки 140 на конец Отчета о прибылях и убытках — Форма №2.

Формула расчета по данным бухгалтерского баланса

где стр.1600нач, стр.1600кон — значения для строки 1600 Формы №1 на начало и конец, стр.2300 — значение строки 2300 Формs №2 на конец отчетного периода.

Экономическая рентабельность активов — значение

Это общий показатель, показывающий сколько прибыли организация получает в расчете на единицу стоимости (на 1 рубль) своего имущества. Уровнь экономической рентабельности определяет размер выплаты дивидендов собственникам.

Уровень и динамика показателя Экономическая рентабельность активов — главный объект внимания менеджеров компаний. Он аккумулирует в себе:

- структуру и движение всех видов производственных и финансовых ресурсов организации,

- издержек производства и обращения,

- размеры, структуру и соответствие рыночному спросу продукции или работ (услуг).

Экономическая рентабельность активов отражает достигнутый в компании баланс экономических интересов внутренних и внешних участников бизнеса.

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка < 10 млн. руб.) | -0.026 | 0.002 | -0.030 | -0.036 | 0.007 | -0.057 | -0.032 |

| Минипредприятия (10 млн. руб. ≤ выручка < 120 млн. руб.) | -0.006 | 0.016 | -0.015 | 0.012 | 0.029 | 0.005 | 0.010 |

| Малые предприятия (120 млн. руб. ≤ выручка < 800 млн. руб.) | 0.023 | 0.030 | -0.002 | 0.015 | 0.037 | 0.019 | 0.027 |

| Средние предприятия (800 млн. руб. ≤ выручка < 2 млрд. руб.) | 0.043 | 0.028 | 0.004 | 0.025 | 0.046 | 0.034 | 0.019 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 0.081 | 0.060 | 0.046 | 0.057 | 0.070 | 0.053 | 0.070 |

| Все организации | 0.066 | 0.047 | 0.028 | 0.042 | 0.058 | 0.040 | 0.054 |

Значения таблицы рассчитаны на основании данных Росстата

Рентабельность совокупных активов — определение

Рентабельность совокупных активов, ROТA — коэффициент равный отношению чистой прибыли к сумме активов. Данные для расчета содержит Бухгалтерский баланс и Отчета о финансовых результатах (ранее Отчет о прибылях и убытках). Это обобщенный показатель рентабельности, отражающий величину прибыли на единицу стоимости капитала (всех финансовых ресурсов организации независимо от источников финансирования).

Рентабельность совокупных активов рассчитывается и анализируется в программе ФинЭкАнализ в блоке Анализ и оценка доходности и рентабельности как Рентабельность совокупных активов.

Скачать программу ФинЭкАнализ

Рентабельность совокупных активов — что показывает

Рентабельность совокупных активов (ROТA) характеризует степень эффективности использования имущества организации, профессиональную квалификацию менеджмента предприятия.

Рентабельность совокупных активов — формула

Общая формула расчета коэффициента:

Формула расчета по данным бухгалтерского баланса:

где стр.2300 — строка Отчета о финансовых результатах (форма №2), стр.1600 — строка Бухгалтерского баланса (форма №1) на начало и конец года.

Рентабельность совокупных активов — значение

Рост показателя Рентабельность совокупных активов связан:

- с увеличением чистой прибыли организации,

- с ростом тарифов на товары и услуги или уменьшением расходов на производство товаров и оказание услуг,

- с ростом оборачиваемости активов.

Уменьшение связано:

- с уменьшением чистой прибыли организации,

- с ростом стоимости основных средств, оборотных и внеоборотных активов,

- со снижением оборачиваемости активов.

6.Формула рентабельности затрат.

Анализируя бухгалтерский отчёт для того, чтоб определить результативность применения материальных средств, невозможно обойтись без коэффициента рентабельности затрат.

Он используется для характеристики прибыльности производства, свидетельствует о доходе, получаемом фирмой с рубля, задействованного в изготовлении и продаже изделий.

Формула рентабельности затрат в процентах вычисляется так:

- — чистую прибыль (в рублях) делят на себестоимость реализованного товара (в рублях);

- — полученное частное умножают на сто процентов.

Доходность затрат связана с суммой притока денег, в который входит амортизация и чистая прибыль за отчётное время, а также себестоимость реализованной продукции, представляющая совокупное количество расходов на неё.

Характеризуя рентабельность деятельности, формула эта дополняет общее экономическое положение компании.

Изучение и выбор из Каталога лучших франшиз России и Украины – это первый шаг к началу успешного бизнеса с легким и простым стартом. Принимать решение о покупке франшизы необходимо с профессиональными рекомендациями раздела: «Всё о франшизах».

О самых последних новостях и трендах бизнеса с франшизой можно прочитать здесь >>

Формула расчёта окупаемости инвестиций в рекламе и маркетинге

Формулы для расчета ROI каждый бизнес видоизменяет под себя. Их есть много, но мы остановимся на самых основных.

Самая простая и самая распространенная формула расчета ROI выглядит следующим образом:

ROI=((доход — расходы на рекламу)/расходы на рекламу)*100%.

Под доходом подразумевается прибыль, полученная от рекламной деятельности. То есть, покупки тех клиентов, которые пришли к вам именно благодаря рекламе. Современные системы аналитики позволяют легко отследить и высчитать эти данные.

В расходы на рекламу важно включить не только непосредственные денежные вложения (пополнения рекламных кабинетов, например), но и зарплату сотруднику, оплату труда нанятого специалиста или агентства. Еще один вид этой формулы:

Еще один вид этой формулы:

ROI= (доход-себестоимость)/сумму инвестиций*100%.

Такую формулу часто применяют для подсчёта эффективности контекстной рекламы.

С помощью ROI можно понять, за какой период окупятся инвестиции в тот или иной проект. Самая простая формула – разделить стартовые затраты на средний показатель годового денежного потока, который он получает. Она лучше всего подходит для расчета окупаемости стартапа.

В рекламе же рассчитать ROI за определенный период можно следующим образом:

ROI (за период)=(количество инвестиций к концу периода+доход за период-размер вложений)/размер вложений.

Но чаще всего используется именно первая формула – она гибкая и очень простая. С её помощью можно посчитать возврат инвестиций:

- в интернет-маркетинг целиком;

- в отдельный рекламный канал (например, в Google Adwords);

- в отдельный высокомаржинальный продукт;

- для новой категории товаров, и многого другого.

Давайте попробуем применить эту формулу и подсчитать ROI для разных рекламных каналов.

Оценка скорости роста дивидендов

Продолжая наш пример, приведенный выше, темп роста дивидендов можно оценить, умножив ROE на коэффициент выплат . Коэффициент выплат – это процент от чистой прибыли, которая возвращается держателям обыкновенных акций в виде дивидендов. Эта формула дает нам устойчивые темпы роста дивидендов, что в пользу компании A.

Компания Темп роста дивидендов составляет 4,5%, или рентабельность собственного капитала, умноженная на коэффициент выплат, который составляет 15% умножить на 30%. Темпы роста дивидендов Бизнеса Б составляют 1,5%, или 15%, умноженные на 10%. Акции, дивиденды которых растут намного выше или ниже устойчивых темпов роста дивидендов, могут указывать на риски, которые следует изучить.