Калькулятор прибыли торговой точки онлайн

Содержание:

- Низкая рентабельность продукции — маячок для налоговиков

- Экономический смысл

- Пример расчёта рентабельности продаж

- Расчет

- Как посчитать рентабельность бизнеса

- Рентабельность оборотных активов.

- Для чего считают рентабельность

- Сведения о постоянных расходах

- Польза расчёта рентабельности

- Внутренняя норма рентабельности.

- Важность определения рентабельности продаж

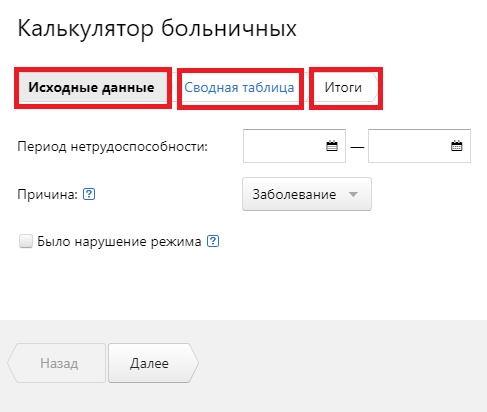

- Расчет налогов

- Инвестиционный план

- Потенциальные инвестиционные риски

- Как рассчитать прибыль?

- Формула расчета рентабельности продаж

- Факторный анализ

- Что влияет на значение

- Что такое реинвестирование капитала

- Для чего нужен калькулятор для расчета доходности по инвестициям

- Как рассчитать порог рентабельности

Низкая рентабельность продукции — маячок для налоговиков

В заключение отметим, что рентабельность продукции является одним из критериев оценки риска попадания в план налоговых проверок, предусмотренных приказом ФНС России от 30.05.2007 № ММ-3-06/333@. Критическим считается отклонение рентабельности от средней по отрасли на 10 и более процентов. Это своеобразный сигнал налоговикам для постановки организации на контроль. Среднеотраслевые значения рентабельности продукции с 2006 года приведены в приложении 4 к приказу ФНС России от 30.05.2007 № ММ-3-06/333@. Рекомендуем сверять свою рентабельность с этими значениями. Посмотреть среднеотраслевую рентабельность (скачать приложение 4 к приказу ФНС России от 30.05.2007 № ММ-3-06/333@) можно на сайте налоговой службы.

Экономический смысл

Рентабельность является относительным показателем, дающим понимание о доходе в процентном эквиваленте в ситуации с инвестициями. Также о нормативах прибыли, если речь идёт о выручке.

Коэффициент даёт возможность провести сравнение продуктов, предприятий, филиалов. Помогает принимать объективное и рациональное решение об инвестициях в случае сравнения со ставкой банка и прочими подобными вариантами инвестора.

Функция показателя проста – сравнить объём получаемой пользы с базовым значением, результативность которого подразумевается оценивать. Под пользой понимается чистая, валовая и операционная прибыль, EBITDA в соответствии с базой. Помимо этого, числитель должен содержать величину, относимую к соответствующей базе, это позволит рассчитать рентабельность продаж единичного товара, сравнив выручку с прибылью лишь по нему. Для этого заранее вычитаются прямые затраты на производство такого товара.

Пример расчёта рентабельности продаж

Общая формула рентабельности продаж показывает лишь одно – насколько эффективно идут дела на предприятии. Подсказать, где именно в бизнесе имеются проблемы, он не сможет.

Пример 1

Проанализирует рентабельность продаж компании за 2 года. Как изменился показатель? Вводные данные следующие:

| 2018 год | 2019 год | |

| Чистая прибыль | 613 | 585 |

| Выручка | 2850 | 260 |

Коэффициент за 2018 год равен:

ROS на 2018 = 613 / 2850 = 0,215 или 21,5%.

Коэффициент за 2019 год равен:

ROS на 2019 = 585 / 2670 = 0,219 или 21,9%.

Изменение рентабельности продаж таково: Дельта ROS = 21,5 — 21,9 = -0,4%.

Расчеты показали, что в 2019 году рентабельность товарооборота предприятия снизилась на 0,4%. Определить, что именно поспособствовало такой динамике, невозможно. Для этого необходимо больше информации и финансовых документов.

Пример 2

Необходимо сравнить рентабельность продаж 2 предприятий. Известно, что они работают в схожих условиях: конкурируют на едином рынке, имеют приблизительно равные уровни доходов и расходов, работают в одной отрасли.

Вводные данные следующие:

| Показатель (млн.руб) | Компания 1 | Компания 2 |

| Выручка | 100 | 225 |

| Себестоимость товаров | 20 | 35 |

| Валовая прибыль | 80 | 190 |

| Текущие расходы | 20 | 40 |

| Операционная прибыль | 60 | 150 |

| Процентные выплаты | 5 | 10 |

| Прибыль до налогообложения | 55 | 140 |

| Налоги | 25 | 60 |

| Чистая прибыль | 30 | 80 |

Показатели для первой и второй компаний можно рассчитать следующим образом:

- ROS 1 = 30 / 100 * 100% = 30%

- ROS 2 = 80 / 225 * 100% = 35,56%

Расчет показывает, что вторая компания имеет более высокий уровень РП.

Пример 3

расчет рентабельности продаж

расчет рентабельности продаж

Для расчета показателя рентабельности продаж возьмем финансовые показатели за 2 года: 2017 и 2018. Даны следующие данные:

- 2017 год: доход – 3.3 млн. руб., чистая прибыль – 954 млн. руб.

- 2018 год: доход – 4.2 млн. руб., чистая прибыль – 1.1 млн. руб.

Подсчитайте, каким образом изменился показатель?

Производим расчет показателей за 2 года:

ROS 2017 = 954/3300 * 100% = 29,9%.

ROS 2018 = 1100/4200 * 100% = 26.2%.

Таким образом, изменение ROS следующее:

Дельта ROS = 26,2 % – 29,9 % = -3,7 %.

Расчет показывает, что за год показатель снизился на 3.7%. Определить, что именно стало причиной такого явления, можно только при помощи подробного анализа.

Расчет

Замечания:

- Себестоимость считается на коммерческий час, т.е. время продаваемое клиенту, а не просто на час работы сотрудника.

- Расчет упрощенный — это модель. Чаще показатели считаются не в целом, а по ролям и категориям сотрудников.

- Если у вас нет сведений или вам сложно управлять утилизацией и отклонениями по проектам, то вам нужен WorkPoint.

Структура себестоимости продаваемого часа

| Итого себестоимость часа: | {{calculation.HourCost | btCurrency : ‘RUB’}} |

|---|---|

| Зарплата сотрудника: | {{calculation.HourCostWage | btCurrency : ‘RUB’}} |

| Расходы на адм. персонал: | {{calculation.HourCostAdmPersonal | btCurrency : ‘RUB’}} |

| Офис: | {{calculation.HourCostOffice | btCurrency : ‘RUB’}} |

| Оборудование и обеспечение: | {{calculation.HourCostProcuring | btCurrency : ‘RUB’}} |

| Прочие расходы: | {{calculation.HourCostOtherExpense | btCurrency : ‘RUB’}} |

| Расход на неутилизируемое время: | {{calculation.HourCostInefficiency | btCurrency : ‘RUB’}} |

Рентабельность бизнеса

| Рентабельность бизнеса: | {{calculation.Profitability | btPercent}} |

|---|---|

| Доходы в месяц: | {{calculation.IncomePerMonth | btCurrency: ‘RUB’}} |

| Расходы в месяц: | {{calculation.ExpenditurePerMonth | btCurrency: ‘RUB’}} |

| Прямые налоги в месяц: | {{calculation.IncomeTaxesPerMonth | btCurrency: ‘RUB’}} |

| Рентабельность часа: | {{calculation.HourProfitability | btPercent}} |

|---|---|

| Внешняя ставка: | {{data.BillingRate | btCurrency: ‘RUB’}} |

| Эффективная внешняя ставка (с вычетом отклонений по фикс. проектам): | {{calculation.EffectiveBillingRate | btCurrency: ‘RUB’}} |

| Себестоимость: | {{calculation.HourCost | btCurrency: ‘RUB’}} |

| Прямые налоги на час: | {{calculation.IncomeTaxesPerHour | btCurrency: ‘RUB’}} |

Как посчитать рентабельность бизнеса

Рассчитать рентабельность бизнеса можно по нескольким показателям (капиталовложениям, оборотным средствам, инвестициям, реализации и пр.) На крупных предприятиях вычисления производятся исходя из строк баланса.

Обобщённая формула расчёта имеет вид дроби, в числителе которой указана величина прибыли, а в знаменателе – затраты на её формирование.

R = P х 100% / I

Где:

R – рентабельность;

P – прибыль;

I – издержки, формирующие доход предприятия.

Чем меньше предпринимательская структура, тем легче учесть все факторы, влияющие на её рентабельность в части издержек. Иными словами, анализ деятельности компании, работающей с небольшим количеством видов затрат, не составляет проблемы.

R = P х 100% / (VCm + CCm)

Где:

R – рентабельность;

VCm – среднегодовая стоимость оборотных средств;

CCm – среднегодовая стоимость внеоборотных активов, включая основные средства производства.

Чаще всего средние за год значения стоимостей оборотных средств (сырья, комплектующих изделий, расходуемых материалов, энергии и пр.) рассчитываются как среднее арифметическое от состояний на начало и конец анализируемого периода. Преимущество малого бизнеса в том, что в условиях небольшого количества оборудования и ограниченной ресурсной номенклатуры, то же самое можно сделать с намного большей точностью.

Например, машина работала с января по апрель, после чего была продана. Её среднегодовая стоимость будет равна одной двенадцатой части балансовой стоимости, умноженной на количество месяцев эксплуатации:

CCm = ССb х T / 12

Где:

CCm – среднегодовая стоимость основного средства производства;

CCb – балансовая стоимость средства производства;

Т – количество месяцев, в течение которых средство эксплуатировалось.

По такому же принципу рассчитывается среднегодовое значение в случае вынужденного простоя оборудования (например, по причине поломки).

Что такое рентабельность изделия

Этот показатель имеет первостепенное значение при производстве товарной продукции. Если соотнести прибыль, приносимую единицей изготовленного товара, и её себестоимость, то как раз и получится рентабельность конкретного изделия. В свою очередь, прибыль равна разнице между ценой и себестоимостью:

R = P / Q = (PR – Q) / Q

Где:

R – рентабельность изделия;

P – прибыль, приносимая изделием после его продажи;

Q – себестоимость изделия;

PR – отпускная цена изделия.

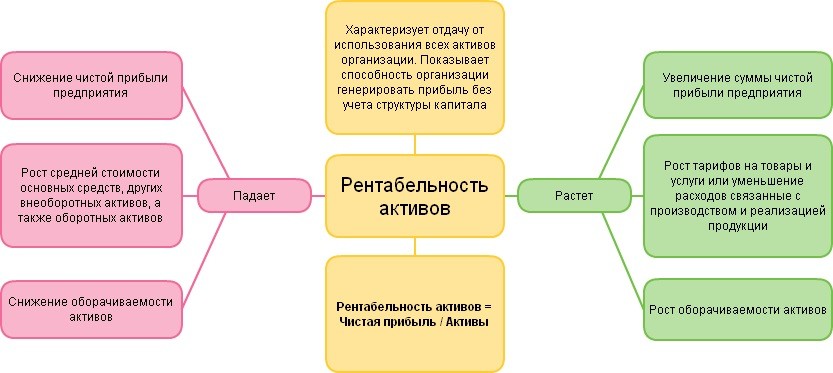

Рентабельность оборотных активов.

Рентабельность оборотных (иначе – мобильных, текущих) активов показывает прибыль, получаемую организацией с каждого, вложенного в оборотные активы, рубля и отражает эффективность использования этих активов.

Определяется как соотношение между чистой прибылью (т.е. оставшейся после налогообложения) и оборотными активами. Этот показатель предназначен для отражения возможностей организации по обеспечению достаточного объема прибыли в отношении к используемым оборотным средствам.

Чем данное значение выше, тем оборотные средства используются эффективнее.

Вычисляется по формуле:

Робщ = Чп/Оа, где

Робщ – общая рентабельность, чистая прибыль — Чп, а Оа – стоимость оборотных активов.

Для чего считают рентабельность

Каждый собственник предприятия, его потенциальный или реальный инвестор заинтересованы в получении информации о том, насколько эффективно оно функционирует. Оценить эффективность бизнеса нам помогает финансовый анализ. С его помощью можно составить представление о текущей деятельности компании, а можно сделать прогноз. Также финанализ используют перед стартом, например для разработки бизнес-планов или стратегий развития

При этом важное место занимает анализ рентабельности

Рентабельность — это относительный показатель прибыльности. Это не единый показатель, а целая система, совокупность показателей. Основные из них — рентабельность продаж, активов, собственного капитала, а также рентабельность продукции. О последней мы и поговорим в этой статье.

О рентабельности собственного капитала читайте в статье «Определяем рентабельность собственного капитала (формула)».

Сведения о постоянных расходах

Административные сотрудники непосредственно не продают свою время клиентам, например: продажи, бухгалтерия, секретари и так далее.

Количество адм. сотрудников

Средняя зарплата адм. сотрудников (на руки в месяц)

| Итого на сотрудника производства (в месяц): | {{(calculation.TotalExpensePerMonth / data.EmployeeCount) | btCurrency : ‘RUB’}} |

|---|---|

| Расходы на адм. персонал (в месяц): | {{(data.AdmEmployeeCount * calculation.AdmEmployeeTotalWage) | btCurrency : ‘RUB’}} |

| Офис (в месяц): | {{(data.OfficeCostPerYear / 12) | btCurrency : ‘RUB’}} |

| Оборудование и обеспечение (в месяц): | {{(data.ProcuringCostPerYear / 12 * calculation.TotalEmployeeCount) | btCurrency : ‘RUB’}} |

| Прочие расходы (в месяц): | {{(data.OtherExpensePerYear / 12) | btCurrency : ‘RUB’}} |

Все постоянные расходы включаются в себестоимость коммерческого часа. Мы получили постоянные расходы на сотрудника производства.

Польза расчёта рентабельности

Рентабельность — это экономический показатель, отражающий эффективность использования ресурсов: сырья, кадров, денежных средств и других материальных и нематериальных активов. Коэффициент рассчитывается как по отдельному активу, так и по всей организации. Каждый владелец компании, её возможный или активный инвестор имеют интерес к получению правдивых сведений об эффективности её деятельности.

Оценку рентабельности проводят, чтобы:

- получить прогнозированный уровень прибыли;

- провести сравнение предприятия с конкурентами;

- предугадать инвестиционный доход.

ВНИМАНИЕ! Рентабельность организации определяют при планировании продажи компании. Деятельность, приносящая больше прибыли, нежели требующая затрат, стоит дороже

Внутренняя норма рентабельности.

Критерий, используемый для вычисления эффективности инвестиций. Этот показатель позволяет оценить целесообразность вложения средств в инвестиционные проекты и демонстрирует определенную ставку дисконта, с которой чистая стоимость средств, предполагаемых в будущем, будет равна нулю.

Под этим понимается минимальная норма рентабельности, когда исследуемый инвестиционный проект предполагает, что желаемая по минимуму норма прибыли или стоимость капитала компании будет превышать меньший показатель внутренней рентабельности.

Данный метод вычисления очень не прост и связан с тщательными расчетами. При этом неточности, допущенные во время расчета, могут привести к окончательным неверным результатам.

К тому же при рассмотрении инвестиционных проектов учитываются и другие факторы, к примеру, валовая рентабельность. Но именно на основании расчета внутренней нормы рентабельности предприятие принимает решения инвестиционного характера.

Важность определения рентабельности продаж

Показатель чистой рентабельности продаж важен при любом масштабе, так как используется для оценки отдельного продукта, всего производства и секторов рынка. Основная цель любого бизнеса — это получение доходов и стабильное развитие.

ROS используется для оценки потенциала и прибыльности компании, а также:

- на этапе создания бизнес-проекта дает информацию инвесторам о прибыльности нового дела.

- при привлечении заемных средств руководство предоставляет информацию о предполагаемой марже, а также способах ее увеличения через уменьшение затрат или увеличение объема торговли.

- при расчете стоимости акций во время первого размещения.

- для отчетности листинговых компаний.

- перед получением кредитов и займов в банке.

- при выборе лучшего венчурного инвестиционного плана.

- во время разработки программы реанимации бизнеса при убыточной работе.

- для оценки эффективности работы отдельных подразделений организации.

Нельзя расценивать индекс безубыточности как основной и решающий фактор при сравнении предприятий, так как каждая фирма демонстрирует индивидуальные особенности и своеобразные бизнес-процессы.

Расчет налогов

НДФЛ

Инвестиционный план

| Название этапа | Длительность | Дата начала | Дата окончания | Стоимость |

| Проектирование | 36 | 01.02.2000 | 22.03.2000 | 47000 |

| Строительно-монтажные работы | 93 | 21.03.2000 | 02.08.2000 | 460000 |

| Приобретение оборудования | 133 | 27.03.2000 | 03.10.2000 | 1580000 |

| Доставка, таможенная очистка, страховка оборудования | 42 | 09.04.2000 | 10.06.2000 | 345000 |

| Пусконаладочные работы | 55 | 17.06.2000 | 02.09.2000 | 120000 |

| Подготовка к производству, освоение | 45 | 01.08.2000 | 03.10.2000 | 401800 |

Потенциальные инвестиционные риски

- систематического (не диверсифицируемого)

- несистематического (подлежащего диверсификации) рисков.

- риск несоблюдения расчетных сроков реализации проекта;

- риск, связанный со степенью доступности сырья;

- технологический риск;

- риск отсутствия или падения спроса;

- риск неплатежей;

- экологический риск.

| Вид риска | Величина риска* |

| 1. Риск несоблюдения расчетных сроков реализации проекта | 2% |

| 2. Риск, связанный со степенью доступности сырья | 6% |

| 3. Технологический риск | 1% |

| 4. Риск отсутствия или падения спроса | 4% |

| 5. Риск неплатежей | 4% |

| 6. Экологический риск | 0% |

| ИТОГО | 17% |

- низкий (1-3%);

- средний (4-6%);

- высокий (7% и более).

Риск несоблюдения расчетных сроков реализации проекта

- осуществлен подбор участков для строительства заводов;

- осуществлены детальные предпроектные проработки по каждому разделу инвестиционной программы;

- достигнута предварительная договоренность с владельцами технологий и оборудования по поводу их поставки;

- штат укомплектован квалифицированными специалистами для выполнения функций дирекции строящегося комплекса.

Технологический риск

- характер технологического процесса отличается простотой и надежностью, что обусловило ее широкое применение в более чем 90 странах мира;

- технология производства стандартна и отработана многими производителями в РФ, поэтому никаких трудностей с эксплуатацией не предвидится.

Риск связанный со степенью доступности сырья

- качество материалов и сырья вполне удовлетворяет технологическим требованиям;

- наличие нескольких производителей.

Как рассчитать прибыль?

Прибыль — это положительная разница между доходами и затратами предприятия, отрицательную разницу называют убытком. Существуют разные формы прибыли: валовая, финансовая, операционная, чистая — они описывают разные формулы расчета прибыли. Для анализа эффективности бизнеса важны несколько форм прибыли, которые рассчитываются последовательно и вытекают одна из другой.

Чтобы выяснить размер чистой прибыли, которая остается на руках у предпринимателя и больше всего его интересует, проведем ряд вычислений.

Прежде всего нам нужно знать сумму общей выручки за товары или услуги предприятия, а также размер НДС, акцизов и других обязательных платежей, которые могут входить в сумму общей выручки. Так мы узнаем размер выручки-нетто:

Выручка-нетто = общая выручка от продаж — обязательные платежи

Теперь рассчитаем валовую прибыль, т.е. разницу между выручкой-нетто от основного вида деятельности и себестоимостью реализованной продукции или услуги. В производстве, торговле и сфере услуг себестоимость может рассчитываться по-разному. Производитель может включать в себестоимость амортизацию станков, электроэнергию и зарплату сотрудников, если их заработок зависит от произведенных единиц товара. Сервисы, которые продают услуги с почасовой оплатой, тоже могут включать зарплату в себестоимость услуги

Предпринимателю для собственного управленческого анализа важно соблюдать правильный и понятный ему порядок расчетов и решить, какие показатели он включает в себестоимость и как он их детализирует в своем управленческом анализе:

Валовая прибыль = выручка-нетто — себестоимость

Валовая прибыль — важный показатель. Это тот объем денег, который должен профинансировать весь бизнес: все налоги, текущие издержки, зарплату персоналу, коммунальные расходы, арендную плату — все постоянные платежи, которые есть у предприятия из месяца в месяц. Если мы видим, что валовой прибыли хватает на то, чтобы обеспечить эти регулярные платежи, значит предприятие прошло точку безубыточности. Если валовой прибыли на это не хватает, значит точка безубыточности еще не пройдена.

Далее мы учитываем операционные расходы. Это расходы на содержание отдела кадров и юридического отдела, на обслуживание помещений непроизводственного назначения, командировки и связь, затраты на хранение продукции и рекламу, проценты по кредитам — все расходы, которые не входят в себестоимость товаров или услуг. Сюда можно отнести и затраты на поиск партнеров, заключение сделок, расходы на обучение сотрудников, форс-мажорные траты. Так мы находим сумму прибыли от продаж:

Прибыль от продаж = валовая прибыль — операционные расходы

Теперь мы должны учесть прочие доходы и расходы, которые не связаны с предметом деятельности организации. Это побочные и даже “случайные” средства: от продажи или сдачи в аренду активов компании, прибыль от совместной деятельности с другой организацией, проценты, полученные за пользование средствами компании, штрафы, пени, неустойки. Зная все эти суммы за период времени, мы рассчитываем сальдо — то есть разницу непрямых доходов и расходов. Она может быть положительной или отрицательной. И теперь мы можем вычислить балансовую прибыль — т.е., прибыль до налогообложения:

Балансовая прибыль = прибыль от продаж + сальдо прочих доходов-расходов

И, наконец, нам нужно выяснить, как на прибыль влияют налоги. Прибавляем налоговые активы и вычетаем налоговые обязательства, получаем чистую прибыль:

Чистая прибыль = балансовая прибыль — налоги

Чистая прибыль — это итоговый и самый важный показатель, он демонстрирует конечный результат деятельности фирмы и показывает, насколько выгодно ведение данного бизнеса. Масштаб наших планов и широта наших действий зависят от чистой прибыли. Предприятие может использовать ее для формирования различных фондов и резервов, реинвестиций в производство и увеличения оборотных средств. Если компания является акционерным обществом, то дивиденды держателям акций рассчитываются как раз исходя из размеров чистой прибыли.

Формула расчета рентабельности продаж

Рентабельность – показатель, который показывает грамотность использования финансовых потоков. Он рассчитывается так:

- Чистая Прибыль (ЧП) – размер выручки за исключением себестоимости, налогов, расходов, добавив дополнительные доходы.

- Выручка (В) – фактически поступившие деньги от деятельности предприятия.

- Рентабельность продаж (РП)

Формула рентабельности продаж по чистой прибыли

Рентабельность показывает, какую прибыль дает каждый потраченный рубль. Рассчитать показатель просто: нужно разделить прибыль после налогов на выручку. Формула ROS выглядит так:

Рентабельность показывает, насколько хорошо управленцы производства могут контролировать финансовые потоки: расходы и выручку. Также этот показатель является сигналом, если ценовая политика ведется неверно. Считается, что рентабельность может показывать доходность предприятия, – ряд аудиторов считает, что по этому показателю можно оценивать операционную деятельность организации.

Формула рентабельности продаж в процентах

Показатель ROS необходим, когда необходимо оценить дела на предприятии. Его можно отразить как отношение между прибылью и затратами. Результат интерпретируется в процентном выражении.Рентабельность показывает, насколько эффективно идут дела у компании. При необходимости руководству нужно своевременно реагировать на изменения данного показателя. Коэффициент выражается исключительно в процентах, определять его как количественный показатель неправильно. Формула его следующая:

Формула рентабельности продаж по балансу

Рассчитать рентабельность, используя лишь баланс, очень просто. Всю необходимую информацию можно получить из Формы 2 ББ. Таким образом, формула расчета:

В Бухгалтерском балансе представлена вся финансовая информация об активах предприятия, его обязательствах и сумме собственного капитала. Примечательно, что значения представляются на начало и на конец периода, благодаря чему можно оценить расчетный коэффициент в динамике. Учитывайте, что на РП влияют такие значения, как стоимость собственного капитала, инвестиции, сумма активов – как оборотных, так и внеоборотных.

Онлайн калькулятор расчета рентабельности продаж

В интернете можно найти массу онлайн калькуляторов, которые позволяет быстро рассчитать рентабельность продаж. Для этого вы можете воспользоваться удобной формой.

Факторный анализ

Факторный анализ — это анализ воздействия на итог определённых величин с выявлением количественного уровня воздействия каждой из них.

Финансовый анализ изучает воздействие на прибыль или убыток компании внешних и внутренних факторов.

Внешние:

- природно-климатические условия;

- стоимость ресурсов;

- спрос;

- конкуренция;

- экономическая ситуация в стране;

- санкции;

- государственное регулирование деятельности.

Внутренние:

- объёмы и качество продукции;

- маркетинговые и рекламные кампании;

- производительность труда, умения и навыки персонала;

- ценообразование и финансовая политика организации;

- деловая репутация предприятия;

- логистика: снабжение, хранение и реализация продукции;

- состояние основных фондов.

Кроме этого, финансовая оценка предусматривает факторный анализ рентабельности применения личного капитала по формуле Дюпона.

Этот анализ делит рентабельность личного капитала на три составляющие:

- Рентабельность продаж — по чистой прибыли.

- Выгодность применения всех средств — оборачиваемость активов.

- Состав капитала — отношение средств к собственному капиталу.

ВНИМАНИЕ! Факторный анализ применяется не только к анализу прибыли или рентабельности. Большинство финансовых показателей допустимо разложить на несколько элементов и провести анализ воздействия каждой единицы

Что влияет на значение

Высчитываться доходность обязана с учетом всех существующих факторов, которые имеют влияние на работу фирмы. Работник, перед тем, как считать рентабельность по формуле, обязан осознавать, что значит должный учет всех внутренних и внешних факторов.

Доходность активов

Доходность активов

Необходимо рассмотреть работу фирмы со всех сторон и учесть влияние следующих значений:

- наличие рыночной конкуренции, ведь она непосредственно влияет на цену выпускаемого ассортимента товаров;

- общая экономическая и рыночная ситуация в стране. Влияние имеют наложенные санкции и выставленные ограничения на импорт или экспорт, которые также негативно влияют на работу фирм, представленных на рынке;

- расположение производства, которое влияет на стоимость поставки товара в различные регионы, особенно дальние.

Важно! Выше перечислены только общие факторы, которые имеют влияние. Производственная доходность

Производственная доходность

Производственная доходность

Доходность зависит еще и от действия эндогенных факторов, которые могут иметь влияние:

- зависимость рентабельности от денежного рынка;

- экономической и финансовой политики компании, которая зачастую является многогранной и состоит из множества показателей;

- развитость системы маркетинга, логистики, а также их совместная эффективность в работе фирмы;

- уровень мотивации, морального и финансового обеспечения персонала. Если сотрудника все устраивает, то личная производительность растет вместе с общей производительностью производственного процесса;

- зависимость эффективности работы сотрудников от внутренней атмосферы в штате, а также настроение, которое испытывают работники, находясь на своем месте;

- средства и меры, которые вкладываются в утилизацию вредных веществ, который получаются в процессе производства.

Что такое реинвестирование капитала

Каждый опытный инвестор знает секрет, позволяющий значительно ускорить формирование пассивного дохода в долгосрочной перспективе. Речь идет о реинвестировании. Что же это за зверь?

Если при обычных инвестициях проценты начисляются всегда на сумму первоначального вложения, то при вкладе с реинвестированием в дело вступают сложные проценты. Они предполагают, что инвестор не забирает свою прибыль за отчетный период, а каждый раз добавляет ее к основному вкладу.

За счет этого доход увеличивается гораздо быстрее, ведь реинвестированные проценты начинают участвовать в формировании новой прибыли.

Для расчета сложных процентов существует специальная формула:

КС = НС * (1+%)n, где

- КС – конечная сумма вклада;

- НС – начальная сумма вклада;

- % – процентная ставка в отчетном периоде /100;

- n – количество периодов.

Но, учитывая возведение в степень, ее удобно использовать только в небольших временных перспективах. В остальных случаях гораздо проще пользоваться онлайн калькулятором, рассчитывающим доходность с учетом реинвестирования.

С помощью его можно увидеть, что, вложив в банк всего 1000 долларов США под 12% годовых на условиях капитализации процентов, через 50 лет вы получите $391 583,40.

А если не тысячу, а несколько? Неплохой подарочек внукам, не правда ли?

А если сделать этот вклад лет в двадцать, то как раз к пенсии прибавку себе обеспечите.

Единственная причина, почему в нашей стране такая практика не развита – отсутствие надежных банков, гарантирующих свою работу и существование через десятки лет.

Для чего нужен калькулятор для расчета доходности по инвестициям

Мы уже не раз обсуждали, что единственным средством обеспечения истинной финансовой независимости является создание пассивного дохода. А сделать это можно путем грамотного инвестирования.

Но обычному человеку, далекому от финансовой азбуки, достаточно сложно определиться с тем, куда оптимально вложить свои средства. Поэтому чаще всего люди просто прячут их «под подушку».

Для того чтобы позволить каждому желающему, не вникая в сложные формулы, легко рассчитать ожидаемый размер прибыли от своих вложений, и разработаны многочисленные онлайн калькуляторы.

Не забывайте, что данный инструмент позволяет осуществить приблизительное планирование доходности по инвестициям, без учета рисков и инфляционных колебаний.

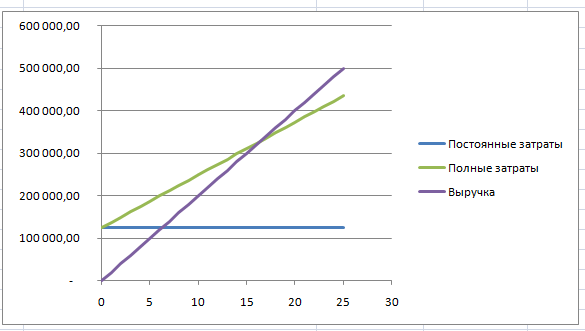

Как рассчитать порог рентабельности

Порог рентабельности — это нижний уровень прибыли, который равен нулю. Он означает, что товары не продаются, а компания работает исключительно на самоокупаемости затрат. У порога рентабельности есть еще одно название — точка безубыточности.

Расчет порога рентабельности необходим для определения минимального уровня производства и продаж. Он помогает оценить размер финансовых запасов, которые нужны для того, чтобы предприятие нормально функционировало. Расчетом порога рентабельности могут заниматься как владельцы компании, которые решили планировать производственные объемы, так и инвесторы, которым это нужно, чтобы быть в курсе финансового состояния компании.

Расчет порога рентабельности выполняется на базе:

- постоянных издержек — затраты, не меняющиеся под воздействием снижения или увеличения уровня производства или продаж: зарплаты сотрудникам, аренда помещения, налоги, рекламные кампании и т.д.;

- переменных издержек — затраты, зависящие от количества выпущенных и реализованных товаров: расходы на материалы, топливо, премии и т.д.

Переменные и постоянные затраты формируются на основании совокупности постоянных затрат.

Расчет порога рентабельности выполняется по двум формулам:

где:

где: