Собственный капитал компании: что это и где посмотреть?

Содержание:

- Собственный оборотный капитал в нашей жизни

- Для чего нужен расчет

- Рентабельность собственного капитала – формула по балансу

- Балансовая стоимость — собственный капитал

- Управление капиталом компании включает следующие этапы:

- Оптимальная средняя величина собственного капитала

- Какая строка баланса содержит показатель собственного капитала

- Что относят к оборотному капиталу

- Рентабельность собственного капитала — определение

- Рентабельность собственного капитала — что показывает

- Рентабельность собственного капитала — формула

- Рентабельность собственного капитала — значение

- Средние статистические значения по годам для предприятий РФ

- Как посчитать собственный капитал по балансу?

- 5.2. Цена основных источников капитала

- Определение понятия чистого оборотного капитала

- Пример 1. Расчет, анализ ККСК ООО «Форпост» за последние три года деятельности (2016–2018 гг.)

- Подводя итоги

Собственный оборотный капитал в нашей жизни

Собственный оборотный капитал — такой термин не характерен для обыденной жизни. Обычно его применяют финансисты различных предприятий, компаний и организаций. Однако любой человек, никак не связанный с коммерцией, тоже может рассчитать эту величину и сделать определенные выводы о собственном оборотном капитале.

Пример

Слесарь механического цеха Николай Семенов никогда не занимался коммерцией. С ранней молодости он трудился на заводе, проживал в общежитии и, кроме зарплаты, иных источников дохода не имел. Оплата его труда была небольшой, и от аванса до получки Семенову приходилось занимать деньги у своего соседа и друга детства Сергея Иванова.

Чтобы посчитать собственный оборотный капитал Николая, потребуется знать его оборотные активы и текущие обязательства. Для упрощенного расчета примем, что никакого имущества и собственных запасов у Николая нет, а размер его зарплаты составляет 10 000 руб.

Необходимо отметить, что показатель собственного оборотного капитала рассчитывается на определенную дату и в каждый момент может иметь разные значения. Рассчитаем оборотный капитал слесаря в день получения зарплаты.

В день получки наличка у Николая в кармане отсутствовала, а долг перед соседом составлял 5 000 руб. Кроме того, в почтовом ящике лежала квитанция на оплату проживания в общежитии в сумме 2 000 руб. Таким образом, в момент получения зарплаты его оборотный капитал составил 3 000 руб. (10 000 – (5 000 + 2 000)).

Проверьте, правильно ли вы рассчитали величину собственных оборотных средств и коэффициент обеспеченности, используя бухбаланс, с помощью советов от КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Приведенный пример носит упрощенный характер и для Николая не имеет практического значения, так как он подсчетами никогда не занимался и эффективность своего оборотного капитала не анализировал. Однако он позволяет понять формулу расчета собственного оборотного капитала, представляющего собой разницу между оборотными активами (зарплатой) и текущими обязательствами (долг за общежитие и перед соседом).

Далее рассмотрим на примере расчет собственного оборотного капитала коммерческой фирмы, узнаем еще об одном алгоритме определения его величины, а также поговорим о том, для чего необходимо рассчитывать оборотный капитал компании.

Для чего нужен расчет

Формулу расчета WACC мы разберем далее, а пока следует понять главное. Средневзвешенная стоимость капитала рассчитывается исходя из следующего: я хочу получить доход в определенной сумме, вложив столько-то своих и столько-то чужих денег под определенный процент. Каков будет минимальный размер этого дохода? Если полученное значение меньше издержек на инвестиции, то проект, скорее всего, окажется убыточным.

Таким образом, рентабельность бизнеса или инвестиционного проекта должна быть выше показателя WACC.

Расчет средневзвешенной стоимости капитала нужен в целях:

- Дисконтирования других показателей финансового анализа – чистой приведенной стоимости проекта (NPV), сроков окупаемости, денежных потоков и др.

- Анализа стоимости компании в разные моменты времени. Для этой цели значение сопоставляется с ROA (рентабельностью активов).

Итак, основные задачи WACC – расчет минимального дохода и сравнение с другими показателями.

Чем выше ставка WACC, тем меньше дохода будет получено сверх произведенных вложений. К примеру, рассчитанная рентабельность компании составляет 30%, а WACC – 10%. Соответственно, доходность бизнеса составит 20% на каждый инвестированный доллар или рубль. Таким образом, рост средневзвешенной стоимости капитала является тенденцией к снижению прибыли.

Рентабельность собственного капитала – формула по балансу

Этот показатель можно найти не только методом вычислений, но из отчетных документов. Так, есть простой ответ на вопрос, как найти собственный капитал по балансу.

Для определения рентабельности собственного капитала используются сведения, содержащиеся в строках баланса (форма 1) и в отчете о финансовых результатах (форма 2).

Формула по балансу будет выглядеть так:

ROE = строка 2400 формы 2 / строка 1300 формы 1 × 100.

Подробнее о бухгалтерском балансе см. статью «Заполнение формы 1 бухгалтерского баланса (образец)», а о форме 2 — «Заполнение формы 2 бухгалтерского баланса (образец)».

Балансовая стоимость — собственный капитал

Балансовая стоимость собственного капитала в начале 5-го года чистый доход6 / ROE6 9847 79 долл.

Балансовая стоимость собственного капитала составляет 1 млрд. долл.

Балансовая стоимость собственного капитала компании Boeing была равна 12 316 млн. долл.

Как балансовая стоимость собственного капитала, так и балансовая стоимость капитала увеличиваются на стоимость исследовательского актива.

Вычисление балансовой стоимости собственного капитала не направлено на выявление истинной стоимости акций; в противном случае стоимость нематериальных активов многих компаний пришлось бы очень сильно увеличить. Балансовая стоимость есть лишь одна из многих оценок, с которыми приходится иметь дело аналитику, и она явно отличается от рыночной оценки акций, от внутренней стоимости или от ликвидационной стоимости активов. Это всего лишь бухгалтерская оценка чистой стоимости активов, в которую аналитик вносит многообразные поправки.

|

Баланс компании ABC.| Баланс компании ABC ( с учетом рыночной стоимости активов. |

Если для этого используется балансовая стоимость собственного капитала, ответ — 20000 долл. Но если анализ ведется с позиций рыночной оценки, то собственный капитал ( соответственно и имущество домохозяйства) составляет 70000 долл.

Разделив обе части уравнения на балансовую стоимость собственного капитала, можно оценить мультипликатор цена / балансовая стоимость для стабильно растущей фирмы.

Балансовая стоимость одной акции — это просто балансовая стоимость собственного капитала акционеров, разделенная на количество акций в обращении. Таким образом, коэффициент рыночная-балансовая стоимость International Paper, равный 1 19, показывает, что компания стоит на 19 % больше, чем вложили в нее нынешние и прежние акционеры.

Такая корректировка необходима, чтобы сделать балансовую стоимость собственного капитала совместимой с нашими предположениями о более низкой доходности собственного капитала в период стабильного роста. Альтернатива состоит в том, чтобы снизить чистый доход в б-м году до 15 % балансовой стоимости собственного капитала на начало 6-го года.

Наряду с мультипликатором цена / балансовая стоимость на балансовую стоимость собственного капитала могут влиять стандарты бухгалтерского учета, что приводит к искажению сопоставления между фирмами. Например, вы сопоставляете мультипликаторы цена / балансовая стоимость технологических фирм на двух рынках, причем одна из них капитализирует свои расходы НИОКР, а другая от этого отказывается. В первой фирме вам следует рассчитывать на более низкое значение мультипликатора цена / балансовая стоимость, поскольку балансовая стоимость собственного капитала будет увеличена на сумму стоимости исследовательского актива.

Миноритарный интерес в LatinWorks рассчитывается как 15 % от балансовой стоимости собственного капитала в LainWorks, составляющего 250 млн. долл. То, что эта ценность равна подлинной ценности собственного капитала ( 1529 млн. долл.

Предположим, что Sears будет получать прибыль, равную 12 % балансовой стоимости собственного капитала, и 55 % ее реинвестировать.

Процентный доход включен в чистый доход, а денежные средства являются частью балансовой стоимости собственного капитала.

Вложенный в фирму в настоящее время акционерный капитал обычно измеряется в виде балансовой стоимости собственного капитала. Хотя это бухгалтерский показатель, на который влияют решения, принятые бухгалтерами, он должен быть гораздо более надежным индикатором акционерного капитала, вложенного в финансово-сервисную фирму, чем для фирмы из производственного сектора. Дело обстоит подобным образом по двум причинам.

Управление капиталом компании включает следующие этапы:

оценка факторов, определяющих формирование структуры капитала анализ капитала компании за предшествующий период привлечение заемного капитала корректировка производственной программы

ИТОГОВЫЕ РЕЗУЛЬТАТЫ ТРЕНАЖЕРА ЮНОГО ФИНАНСИСТА

40 — 50 баллов — Вы достигли статуса «Юный финансист» — Ура!

25 — 39 баллов — Вы близки к статусу «Юный финансист»

15 — 24 баллов — Вам надо расти до статуса «Юный финансист»

Задания

При вводе значений в поле ответа в качестве десятичного разделителя используется «.» (точка)

Задача 1.

Для финансирования деятельности Компания привлекла в банке три кредита на следующих условиях:

— на сумму 200 000 руб. под ставку 8 % годовых;

— на сумму 250 000 руб. под ставку 14% годовых;

— на сумму 350 000 руб. под ставку 16 % годовых.

Какова средняя стоимость кредитных ресурсов для компании?

Для определения суммы процентов, которую компания уплачивает банку за пользование кредитными ресурсами, применим формулу:

П = К × (р/100), где K — сумма кредита, руб., p — процентная ставка, %.

По первому кредиту: П1 = 200 000 × (8 / 100) = 16 000 руб.

По второму кредиту: П2 = 250 000 × (14 / 100) = 3 5000 руб.

По третьему кредиту: П3 = 350 000 × (16 / 100) = 56 000 руб.

Общая сумма уплаченных процентов составляет:

П = П1 + П2 + П3 = 16 000 + 35 000 + 56 000 = 107 000 руб.

Общая сумма кредитных ресурсов:

К = К1 + К2 + К3 = 200 000 + 250 000 + 350 000 = 800 000 руб.

Средняя стоимость заемного капитала составляет:

р = П × 100 / К = 107 000 × 100 / 800000 = 13.38%.

Таким образом, средняя стоимость заемного капитала составляет 13.38% к общей сумме кредита.

Задача 2.

Вспомним эффект финансового рычага, как определяется и что означает этот показатель – посмотри «Роль финансового анализа в управлении финансами компании» раздела 3.

Данные компании «ВИСТ»:

— собственный капитал компании составляет — 180 000 руб;

— рентабельность активов — 20%;

— ставка процентов по заемным средствам 10%;

— показатель эффекта финансового рычага равен 1.5 %.Определить величину капитала компании «ВИСТ».

Капитал компании

Для выполнения задания следует вспомнить формулу эффекта финансового левериджа (ЭФЛ). ЭФЛ показывает изменение рентабельности собственного капитала в связи с привлечением заемного капитала и определяется по формуле:

ЭФЛ = (1 – Сн) × (Ра – П) × ЗК / СК, где

Сн — ставка налога на прибыль;

Ра – рентабельность активов (Ра = Прибыль компании до вычета процентов и налогов / Активы);

П – ставка процента по заемному капиталу; ЗК – заемный капитал; СК – собственный капитал.

1.5 = (1 — 0.2) × (20-10) × ЗК/180

ЗК= 180 000 × 1.5/0.8 × 10 = 33 750 руб.

Капитал компании = ЗК + СК = 180 000 + 33 750 = 213 750 руб.

Задача 3.

Капитал компании имеет следующую структуру:

– акционерный капитал на общую сумму 200 млн.руб.;

– нераспределенная прибыль в объеме 350 млн.руб.

– банковский кредит на сумму 100 млн. руб.

Рассчитайте основные показатели структуры капитала и оцените ее уровень риска.

Коэффициент соотношения заемного и собственного капитала

Коэффициент финансовой зависимости

Коэффициент автономии

К основным показателям структуры капитала относят:

1. Коэффициент соотношения заемного и собственного капитала (коэффициент финансового рычага) = ЗК / СК. Коэффициент соотношения заемного и собственного капитала – это показатель риска, который принимает на себя компания, создавая определенную структуру источников финансирования, т.е. используя в качестве источников как собственный, так и заемный капитал.

Максимальное значение этого коэффициента не должно превышать 1.

2. Коэффициент финансовой зависимости = ЗК / Валюта баланса. Показывает удельный вес заемных средств в общей сумме источников финансирования, т.е.

степень зависимости компании от заемных средств. Значение коэффициента должно быть менее 0.5. Чем выше этот коэффициент, тем больше заемного капитала у компании и тем рискованнее ситуация, которая может привести в конечном итоге к несостоятельности компании.

3. Коэффициент автономии = СК / Валюта баланса. Показывает независимость компании от заемного капитала, т.е. степень автономности компании. Минимальное начение коэффициента равно 0.5, т.е. собственных средств в обороте компании не должно быть меньше половины. В нашем задании валюта баланса — это сумма собственного и заемного капитала компании:

200 + 350 + 100 = 650 млн.руб.

Коэффициент соотношения заемного и собственного капитала = 100/550 = 0.18.

Коэффициент финансовой зависимости = 100 / 650 = 0.15.

Коэффициент автономии = 550 / 650 = 0.85.

Показатели структуры капитала компании в пределах нормативных значений. Уровень риска сформированной компанией структуры капитала низкий.

Оптимальная средняя величина собственного капитала

Данный показатель должен быть равен или превышать величину уставного капитала (УК) компании. Если это условие выполняется, бизнес можно условно назвать успешным.

ВАЖНО

По закону запрещено допускать, чтобы собственный капитал ООО был меньше уставного. Оказавшись в подобной ситуации, общество должно пойти по одному из двух путей. Либо увеличить чистые активы до уровня УК, либо сократить уставный капитал до размера чистых активов. Если в итоге УК окажется меньше установленного законом минимума (10 000 руб.), ООО придется ликвидировать (п. 4 ст. ГК РФ).

Получите образец учетной политики и ведите бухучет в веб‑сервисе для небольших ООО и ИП

Иногда финансисты применяют следующий подход для определения оптимальной средней величины собственного капитала. Складывают стоимость активов с минимальной ликвидностью (к ним обычно относят материальные запасы, внеоборотные активы и незавершенное производство). Собственный капитал должен быть равен или больше найденного значения.

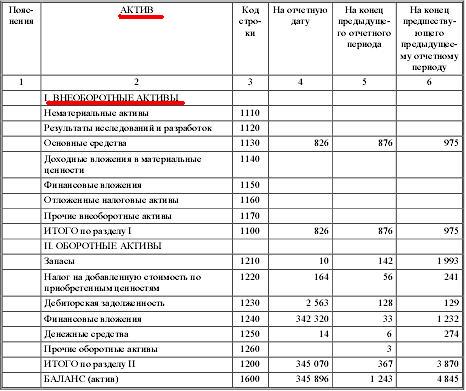

Какая строка баланса содержит показатель собственного капитала

Вычисление по методу Минфина собственного капитала в балансе – это процедура, предполагающая задействование данных из следующих разделов бухгалтерского баланса:

- строки 1400 (долгосрочные обязательства);

- строки 1500 (краткосрочные обязательства);

- строки 1600 (активы).

Также для расчета собственного капитала нужны будут сведения, показывающие величину долгов учредителей хозяйственного общества (условимся именовать их ДУО), при наличии таковых (им соответствует дебетовый остаток по счету 75 на отчетную дату), а также доходы будущих периодов, или ДБП (кредит счета 98).

О том, какими проводками отражаются операции по учету СК, читайте в материале «Порядок учета собственного капитала организации (нюансы)».

Структура формулы, с помощью которой определяются чистые активы и одновременно собственный капитал в балансе, такова. Необходимо:

- Сложить показатели по строкам 1400, 1500.

- Вычесть из числа, получившегося в п. 1, те, которые соответствуют кредиту счета 98 (по доходам в виде помощи от государства и безвозмездного получения имущества).

- Вычесть из числа по строке 1600 дебетовый остаток по счету 75.

- Вычесть из числа, получившегося в п. 3, результат, полученный в п. 2.

Таким образом, формула собственного капитала по Минфину будет выглядеть так:

Ск = (стр. 1600 – ДУО) – ((стр. 1400 + стр. 1500) – ДБП).

О том, кто должен применять такой порядок расчета и как оформляется его результат, читайте в статье «Порядок расчета чистых активов по балансу — формула 2019-2020».

Что относят к оборотному капиталу

Оборотный капитал – средства, принадлежащие предприятию и являющиеся его собственностью. Это показатель финансовой состоятельности и экономической устойчивости, разница между текущими активами и текущими пассивами.

К оборотному капиталу относятся:

- дебиторская задолженность;

- незавершенное строительство;

- запасы сырья и материалов;

- готовая продукция, которая хранится на складах.

Величина капитала зависит от расходов на сырье, материалы, стоимости и сроков возврата кредитов, дополнительных затрат на реализацию продукции, продолжительности производственного цикла и других факторов.

Информация об оборотном капитале находится во втором разделе актива бухгалтерского баланса предприятия.

Примечание от автора! Величина оборотного капитала может быть отрицательной, если текущие обязательства компании превышают текущие активы. Это отражает финансовую нестабильность фирмы и недостаток финансирования.

Рис. 1. Схема капитала предприятия

Рентабельность собственного капитала — определение

Рентабельность собственного капитала — коэффициент равный отношению чистой прибыли от реализации к среднегодовой стоимости собственного капитала. Данные для расчета — бухгалтерский баланс.

Рентабельность собственного капитала рассчитывается в программе ФинЭкАнализ в блоке Анализ рентабельности как Рентабельность собственного капитала.

Скачать программу ФинЭкАнализ

Рентабельность собственного капитала — что показывает

Рентабельность собственного капитала показывает величину прибыли, которую получит предприятие на единицу стоимости собственного капитала.

Рентабельность собственного капитала — формула

Общая формула расчета коэффициента:

Формула расчета по данным старого бухгалтерского баланса

где стр.190 — значение из Бухгалтерского баланса на конец отчетного периода, стр. 490нач, стр. 490кон — значения на начало и на конец отчетного периода из Отчета о прибылях и убытках (форма №2).

Формула расчета по данным нового бухгалтерской отчетности

где параметрами формулы являются соответствующие строки Бухгалтерского баланса и Отчета о финансовых результатах.

Рентабельность собственного капитала — значение

Рентабельность собственного капитала (Kрск) — по сути главный показатель для стратегических инвесторов (в российском понимании — вкладчиков средств на период более года). Показатель определяет эффективность использования капитала, инвестированного собственниками предприятия. Собственники получают рентабельность от инвестиций в виде вкладов в уставный капитал. Они жертвуют теми средствами, которые формируют собственный капитал организации и получают взамен права на соответствующую долю прибыли.

С позиции собственников рентабельность наиболее достоверно отображается в виде рентабельности на собственный капитал. Показатель важен для акционеров компании, так как характеризует прибыль, которую собственник получит с рубля инвестиций в предприятие.

У применения этого коэффициента есть ограничения. Доход появляется не от активов, а от продаж. На основе Kрск нельзя оценить эффективность бизнеса компании. Кроме того, большинство компаний используют весомую долю заемного капитала. Как бухгалтерский показатель Рентабельность собственного капитала дает представление о доходах, которые компания зарабатывает для акционеров.

Рентабельность собственного капитала сравнивают с возможным альтернативным вложением средств в акции других предприятий, облигации, банковский депозит и т.д.

Минимальный (нормативный) уровень доходности предпринимательского бизнеса — уровень банковского депозитного процента. Минимальное нормативное значение показателя Рентабельности собственного капитала (Kрск) определяется по следующей формуле:

где:

- Крнк – нормативная величина рентабельности собственного капитала, отн.ед.;

- Сд – средняя ставка по банковским депозитам за отчетный период;

- Снп – ставка налога на прибыль.

Если показатель Kрск за период анализа оказался ниже минимального Крнк или вовсе отрицательным, то собственникам не выгодно вкладывать средства в компанию. Инвестору стоит проанализировать вложение средств в другие компании.

Для окончательного приема решение о выходе из капитала компании лучше проанализировать Kрск за последние годы и сравнить с минимальным уровнем доходности за этот период.

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка < 10 млн. руб.) | -0.080 | 0.000 | -0.090 | -0.130 | 0.015 | -0.257 | -0.190 |

| Минипредприятия (10 млн. руб. ≤ выручка < 120 млн. руб.) | -0.015 | 0.031 | -0.049 | 0.028 | 0.082 | -0.005 | 0.017 |

| Малые предприятия (120 млн. руб. ≤ выручка < 800 млн. руб.) | 0.049 | 0.077 | -0.013 | 0.043 | 0.098 | 0.037 | 0.063 |

| Средние предприятия (800 млн. руб. ≤ выручка < 2 млрд. руб.) | 0.091 | 0.068 | 0.003 | 0.060 | 0.119 | 0.081 | 0.030 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 0.123 | 0.091 | 0.079 | 0.110 | 0.130 | 0.095 | 0.130 |

| Все организации | 0.107 | 0.081 | 0.052 | 0.089 | 0.121 | 0.077 | 0.107 |

Значения таблицы рассчитаны на основании данных Росстата

Как посчитать собственный капитал по балансу?

Для расчета собственного капитала часто используется простой традиционный метод: берется итог строки 1300 баланса.

Также для расчета собственного капитала может использоваться его среднегодовая величина:

СК = (СКнг + СКкг) / 2,

где:

СК — размер годового собственного капитала;

СКнг — размер собственного капитала (стр. 1300 баланса) на начало года;

СКкг — размер собственного капитала на конец года.

Совокупность активов компании за вычетом общих обязательств — это собственный капитал в балансе. Часто понятие собственного капитала используется наравне с понятием чистых активов. Международные стандарты финансовой отчетности обозначают собственный капитал как чистые активы (пп. 4.20–4.23 Концептуальной основы финансовой отчетности). Можно сказать, что чистые активы — это материальная база, которая при наступлении неблагоприятных условий для компании может быть использована для исполнения всех ее обязательств и гарантии защиты ее интересов.

Проще говоря, показатель стоимости чистых активов выражает стоимость имущества компании, которое остается при ее ликвидации или банкротстве после выполнения всех принятых на себя обязательств. Как посчитать чистые активы? Особенно этот вопрос актуален для акционерных обществ. На этапе создания компании ее чистые активы равны уставному капиталу. Универсальная формула расчета чистых активов по данным баланса выглядит следующим образом:

Чистые активы = Стр. 1600 – Задолженность учредителей в составе стр. 1230 +

Стр. 1530 – Стр. 1400 – Стр. 1500.

Формула расчета чистых активов установлена законодательно — приказом Минфина от 28.08.2014 № 84н. Согласно данному приказу объекты бухгалтерского учета, учитываемые на забалансовых счетах, при определении стоимости чистых активов к расчету не принимаются.

Величина чистых активов всегда должна быть больше уставного капитала компании. В этом случае деятельность компании считается успешной. Чем выше величина чистых активов, тем более рентабельна компания. Соответственно, отрицательная величина чистых активов говорит о неплатежеспособности общества и/или его долгах. По окончании каждого года акционерные общества и общества с ограниченной ответственностью сравнивают величину чистых активов с уставным капиталом. Увеличить чистые активы можно за счет увеличения уставного, резервного или добавочного капитала. Также можно провести переоценку основных средств и нематериальных активов по правилам, зафиксированным в ПБУ 6/01 «Учет ОС» (приказ Минфина России от 30.03.2001 № 26н) и ПБУ 14/2007 «Учет НМА» (приказ Минфина России от 27.12.2007 № 153н) соответственно.

Оценка собственного капитала — очень важный финансово-аналитический процесс. Если компания не имеет задолженности перед кредиторами, то величина ее имущества будет равна собственному капиталу.

Теперь вы знаете, как посчитать собственный капитал по балансу.

5.2. Цена основных источников капитала

Заемный капитал. Предприятия могут иметь разные виды заемного капитала, которые различаются в цене. Цена каждого из них легко может быть подсчитана на основе модели дисконтированного денежного потока (DCF).

- Пример. Предприятие для привлечения долгосрочных заемных средств выпускает облигации со сроком погашения 30 лет. Банкиры согласны предоставить заем на условиях эмиссии предприятием облигаций без права досрочного погашения номиналом 1000 руб. с купонной ставкой 11%, выплатой процентов два раза в год. Затраты на размещение займа оцениваются в 1% выпуска — 10 руб. на облигацию. Следовательно, чистые поступления от одной облигации составят 990 руб. Ставка налога на прибыль —

h = 30%.

Цена облигационного займа для предприятия до вычета налогов и с учетом затрат на размещение определяют из уравнения (4.2):

Из (5.1) получаем уравнение:

Используя функцию электронных таблиц или метод последовательных приближений, решаем полученное уравнение и находим: ad/2 = 5,56%. Цена источника с учетом затрат на размещение составит ad = 11,12%. Цена источника с учетом налога на прибыль определяется по формуле:

Посленалоговая цена займа = (доналоговая цена долга с учетом затрат на размещение) × (1 – h). (5.2)

Посленалоговая цена займа: 11,12 % × (1 – 0,30) = 7,78%.

Привилегированные акции характеризуются тем, что дивиденды по ним, так же как и по простым акциям, могут не являться объектом налоговых льгот. Тогда для этого источника налоговая корректировка, выполненная ранее с использованием формулы (5.2), не нужна.

Пример. Предприятие выпускает бессрочные привилегированные акции с доходностью 10%. Номинал акции — 1000 руб., годовой дивиденд по ней должен составлять 100 руб. По оценке банкиров, затраты на размещение акций составят 2,5% от номинала, поэтому предприятие получит чистыми от каждой проданной акции 975 руб. Вычислить цену источника a можно, представив формулу (4.5) следующим образом:

a = D / E, (5.3)

где D — ожидаемый фиксировpнный дивиденд;

E — текущая цена привилегированной акции за вычетом затрат на размещение.

ap = Dp/ E = 100/975 = 0,1026 = 10,26%.

Нераспределенная прибыль. Цена капитала, формируемого за счет нераспределенной прибыли, — это доходность, которую акционеры требуют от обыкновенных акций предприятия as. Предприятие должно заработать на нераспределенной прибыли столько же, сколько ее акционеры могут заработать на альтернативных инвестициях с эквивалентным риском. Для ее определения можно использовать три метода. Для конкретной ситуации выбирается метод, который позволяет получить наиболее достоверные результаты в этом случае.

Амортизационный фонд. Это один из наиболее доступных фондов, используемых для инвестиций. Начисление амортизации позволяет получить средства, освобожденные от налога на прибыль, для восстановления постоянно уменьшающейся стоимости основных средств. Таким образом, амортизационный фонд может использоваться, во-первых, для замены изношенного и устаревшего оборудования и, во-вторых, для приобретения новых активов и финансирования инвестиционных проектов или для выплаты дохода владельцам предприятия.

Амортизационный фонд должен рассматриваться как источник покрытия определенного рода затрат; цена этого источника должна быть равна WACC без учета привлеченных извне новых средств. Смысл этого состоит в том, что предприятие, если бы оно пожелало, могло бы распределить амортизационный фонд между своими акционерами и кредиторами, которые в первую очередь финансируют его деятельность. Из сказанного следует, что цена источника «амортизационный фонд» равна WACCm момента эмиссии новых акций. Далее методика учета цены источника «амортизационный фонд» будет пояснена на примере.

Определение понятия чистого оборотного капитала

Чистый оборотный капитал (Net working capital) – это индикатор, который показывает, насколько компания платежеспособна в краткосрочном периоде. Напомню, что краткосрочными считаются периоды до одного года.

Допустим, у компании имеются оборотные средства на общую сумму 1 млн. руб., в т.ч. деньги на расчетном счете в сумме 800 тыс. руб. и товарные запасы – 200 тыс. руб.

Краткосрочная задолженность (сюда входят займы и кредиты, а также долги поставщикам сроком до одного года) составляет 700 тыс. руб.

Таким образом, чистый оборотный капитал (ЧОК) равен 300 тыс. руб. (1000000 – 700000).

Из чего состоит

Сначала разберем, из чего складывается Net working capital:

- Запасы. Это остатки ТМЦ на складах. Сюда входит сырье, материалы, полуфабрикаты, комплектующие, топливо, товары для перепродажи, запчасти, спецодежда и другие материальные ценности, используемые в производственной, коммерческой и хозяйственной деятельности предприятия.

- Денежные средства в кассе и на счетах.

- Финансовые вложения – это различного рода инвестиции: ценные бумаги других компаний, приобретенные с целью получения прибыли, депозитные вклады и др.

- Дебиторская задолженность.

- НДС, не предъявленный бюджету.

- Другие средства. Сюда могут входить расходы будущих периодов и другие активы с низкой ликвидностью.

Как видите, к высоколиквидным активам можно отнести только те, что перечислены в пунктах 1–3. Дебиторка по умолчанию относится к активам со средней ликвидностью, поскольку мы не знаем, что туда входит. Возможно, какую-то задолженность взыскать будет затруднительно.

Пункты 5 и 6 хотя и учитываются в величине чистого оборотного капитала в балансе, мало влияют на его оборачиваемость, поэтому опять же нужно смотреть, какая сумма относится к низколиквидным активам и что именно туда входит. В некоторых наших примерах мы опустим эти величины для получения более наглядного результата.

Пример 1. Расчет, анализ ККСК ООО «Форпост» за последние три года деятельности (2016–2018 гг.)

Калькуляция коэффициента (ККСК) производится по базовой формуле №1 (см. выше), с применением показателей капитала (резервов) и активов за 2016–2018 гг. Используемые для калькуляции данные, а также собственно расчет и его результаты показаны далее в таблице. Предложенный вариант расчета предназначен для анализа ККСК в динамике.

|

Год |

Капитал, резервы ООО «Форпост» (тыс. рос. руб.) |

Активы ООО «Форпост»

(тыс. рос. руб.) |

Расчет по базовой формуле |

Значение ККСК |

| 2016 | 170 000 | 200 000 | 170 000 / 200 000 | 0,85 |

| 2017 | 180 000 | 220 000 | 180 000 / 220 000 | 0,82 |

| 2018 | 202 000 | 270 000 | 202 000 / 270 000 | 0,75 |

Произведенные расчеты показывают, что за последние три года деятельности на ООО «Форпост» отмечается некоторое снижение ККСК (с 0,85 до 0,75). Но в целом его значение на протяжении 2016–2018 гг. находилось в пределах нормы и являлось наиболее оптимальным.

Согласно расчету показатель ККСК достаточно высоким был и в 2016, и 2017, и 2018 г. Это говорит о финансовой стабильности ООО «Форпост». Организация самостоятельна, заемные средства привлекает по необходимости. Все обязательства покрывает своими средствами.

Между тем не стоит полностью игнорировать факт снижения ККСК, зафиксированный за последние три года. Это свидетельствует о том, что доля заемных средств, привлекаемых организацией со стороны, растет. Ситуация, безусловно, не критична. Но возрастающие в связи с этим обязательства по загашению кредитов, займов, организации следует своевременно покрывать из своих средств.

Нужно быть начеку и помнить, что ККСК, равный 0,5 и меньше, означает критичное падение платежеспособности и устойчивости организации. Поэтому дожидаться этого не стоит, и по мере понижения ККСК необходимо заранее предпринимать соответствующие меры по финансовой стабилизации.

Подводя итоги

В настоящей статье уточнена сфера применения и методология расчета средневзвешенной цены капитала, в частности.

- При планировании и оценке результативности деятельности фирм предложено ориентироваться не только обеспечение роста стоимости компании, но главным образом на обеспечение роста богатства (благосостояния) ее собственников. В корпорациях увеличение благосостояния инвесторов- собственников может быть и при снижении её стоимости, как юридического лица. Предложен соответствующий механизм расчета средневзвешенной цена капитала корпорации

- Предложена методика расчета средневзвешенной цены капитала не публичных организаций.

- Показано, что величина средневзвешенной цены капитала компании неразрывно связана с уровнем эффективности финансовой политики в сфере:

- управления оборотными активами (стратегия финансирования, взаимоотношения с кредиторами);

- дивидендной политикой;

- управления предпринимательскими рисками;

- взаимоотношений со стейкхолдерами.

- Мы также полагаем, что тематика данной статьи может быть значительно расширена и дополнена.