Оборотный капитал

Содержание:

- Оцениваем эффективность фирмы через рентабельность оборотных активов и другие показатели

- Что такое ROA простыми словами

- Расчет показателя на примере

- Устойчивые темпы роста

- Как определить величину собственного капитала?

- Общие сведения об оборотных средствах

- Собственный капитал: определение, формула, компоненты >

- Формула и смысл рентабельности активов по чистой прибыли

- Оборачиваемость

- Расчет на основании баланса предприятия

- Оптимальная величина чистого оборотного капитала

- Формула для расчёта чистого оборотного капитала

Оцениваем эффективность фирмы через рентабельность оборотных активов и другие показатели

Пожалуй, если спросить любого человека о том, какой показатель он мог бы назвать в качестве главного индикатора эффективности работы той или иной фирмы, этим показателем оказалась бы прибыль. Это понятно, ведь прибыльность во многом определяет то, будет ли предприятие вообще существовать в будущем. Однако разные организации могут быть по-разному прибыльны, но их все равно необходимо каким-либо образом сравнивать. С этой целью производят расчет показателей рентабельности. Иными словами, рентабельность – это определенный уровень прибыльности.

Методика расчета уровней рентабельности чрезвычайно проста, поэтому, запомнив одно соотношение, вы сможете рассчитать любой показатель. Суть расчета заключается в отношении полученной прибыли к величине того, рентабельность чего вы хотите установить. Так, например, совершенно очевидно, как рассчитать рентабельность активов: достаточно разделить чистую прибыль или прибыль до налогообложения на итог баланса. Обычно рентабельность выражают в процентах. В данном случае она позволяет судить об эффективности использования имущества, которое находится собственности организации. Как вы могли заметить, в числителе может стоять разная прибыль, что представляет собой особенность данной группы показателей. В зависимости от вашего выбора показатели могут меняться, что позволяет расценивать их как в достаточной мере субъективные.

Помимо рентабельности всего имущества можно определить рентабельность оборотных активов и внеоборотных. Очевидно, что для этого необходимо разделить прибыль на итог соответствующего раздела баланса, а затем выразить в процентах. Рентабельность оборотных активов показывает их способность приносить прибыль, а также эффективность их использования. Смысл рентабельности внеоборотных активов аналогичен.

Сравнивать прибыль можно не только с активами, но и с пассивами. Наибольший интерес представляет рентабельность собственного капитала организации, то есть величина прибыли, приходящаяся на единицу капитала владельца. С помощью этого критерия можно проводить сравнение различных предприятий с точки зрения собственника, например, с целью выбора наиболее привлекательного объекта инвестиций.

Когда мы рассчитываем рентабельность оборотных активов, то в знаменателе стоит сумма этих активов. Одним из их слагаемых является готовая продукция, то есть ее себестоимость. Рассчитать рентабельность продукции также может быть весьма полезно. Данный показатель будет характеризовать то, сколько прибыли приносят денежные средства, сформировавшие затраты. Для его расчета традиционно используется показатель прибыли от продаж.

Прибыль от продаж также используется при определении рентабельности продаж, что логично. Смысл этой рентабельности заключен в том, какую долю в выручке фирмы составляет прибыль.

Определение всех описанных выше показателей за один период может оказаться недостаточным. Дело в том, что нормативных значений у них нет, поэтому сравнивать их можно только между собой. Для подобного сравнения можно использовать либо среднеотраслевые показатели, либо показатели предприятий-аналогов. Гораздо больший практический интерес представляет сравнение в динамике, то есть сопоставление с уровнями предыдущих периодов и последующее определение тех или иных тенденций. Очевидно, снижение рентабельности требует выявления причин ухудшения, а ее рост – определения факторов, которые можно использовать и впредь.

Немалый интерес представляет и факторный анализ, позволяющий оценить изолированное и совокупное влияние тех или иных факторов на каждый из показателей рентабельности. Например, рентабельность оборотных активов зависит от рентабельности продаж и от оборачиваемости этой части активов. Путем использования методов цепных подстановок или абсолютных разниц без особого труда можно выявить факторы, влияние которых наиболее сильно, а затем использовать полученные результаты в целях принятия наиболее эффективных и обоснованных управленческих решений.

fb.ru

Что такое ROA простыми словами

ROA (Return on Assets) – коэффициент рентабельности активов, показывающий процентное соотношение чистой прибыли предприятия к его общим активам (данные по балансу).

Коэффициент ROA простыми словами – это финансовый показатель эффективности ведения бизнеса, который, фактически, говорит о результативности использования компанией своего имущества, включая кредитные заимствования.

Примеры расчета ROA

Формула расчета показателя рентабельности активов:

Коэффициент рентабельности = чистая прибыль/совокупные активы * 100

Под чистой прибылью подразумевается разность между годовой выручкой и затратами предприятия, а в совокупных активах учитываются принадлежащие ей материальные ресурсы. Расчет активов проводится по среднегодовой величине (активы на начало и конец года/2).

Например, если чистая годовая прибыль $1 млн., а совокупная стоимость активов $5 млн., то рентабельность активов предприятия составит: 1/5*100% = 20%

Если возникает необходимость рассчитать рентабельность активов за период, отличный от календарного года, то:

ROA= чистая прибыль * (365/n)/ среднегодовая величина активов*100

Где n- количество дней для искомого временного интервала.

Обоснованные выводы, по результатам расчета коэффициента ROA, требуют учитывать следующие аспекты:

- Временной интервал. Коэффициент не дает прогнозируемый результат по потенциалу прибыли на долгосрочных инвестициях (например, изменения производственного цикла с внедрением новых технологий может на время снизить ROA), поэтому необходимо следить за динамикой роста/падения.

- Неравноценные значения числителя и знаменателя. Прибыль показывает текущий результат, а активы накапливались несколько лет, поэтому необходимо добавить в аналитику инструменты оценки рыночной стоимости предприятия.

- Риски. Высокий показатель рентабельности активов может быть достигнут за счет ведения агрессивной стратегии на «грани фола», поэтому следует проанализировать структуру затрат и используемый финансовый рычаг.

Преимущества и недостатки

Коэффициент ROA позволяет охарактеризовать уровень профессионализма менеджмента компании (насколько грамотно используются активы), что прямо влияет на размер потенциальной прибыли от инвестирования.

По его значениям оценивается надежность, платежеспособность и конкурентоспособность предприятия. Показатель важен не только для инвесторов и аналитиков, но и для руководства компании, которое может вовремя внести коррективы, если ROA низкий, в сравнении с конкурентами, или имеет тенденцию к снижению.

Основной недостаток ROA и других коэффициентов рентабельности заключается в их зависимости от правил бухгалтерской отчетности (например, разные стандарты – GAAP и IFRS могут применяться даже на предприятиях одной страны).

Даже высокий коэффициент рентабельности активов не отражает уровень ликвидности компании (средства для дивидендов могут быть только на бумаге).

Следует также знать, что выводы по рентабельности компании не могут базироваться исключительно на значениях ROA – это относительный показатель, который требует подтверждения тенденции сравнительным анализом аналогичными инструментами.

Расчет (формула)

Рентабельность активов рассчитывается делением чистой прибыли (как правило, за год) на величину всех активов (т.е сальдо баланса организации):

Рентабельность активов = Чистая прибыль / Активы

В результате расчета получается величина чистой прибыли с каждого рубля вложенного в активы организации. Часто, чтобы получить более наглядное, процентное соотношение в формуле используют умножение на 100. В этом случае показатель также можно интерпретировать как «сколько копеек приносит каждый рубль, вложенный в активы организации».

Для более точных расчетов в качестве показателя «Активы» берется не значение на конкретную дату, а среднее арифметическое значение – активы на начало года плюс активы на конец года делят на 2.

Чистая прибыль организации берется по данным «Отчета о прибылях и убытках», активы – по данным Баланса.

Если расчет производят не за год, а за другой период, то для получения результата в сопоставимом с годовым виде используется формула (в частности, в программе «Ваш финансовый аналитик»):

Рентабельность активов = Выручка*(365/Кол-во дней в периоде)/((Активы на начало + Активы на конец)/2)

Расчет показателя на примере

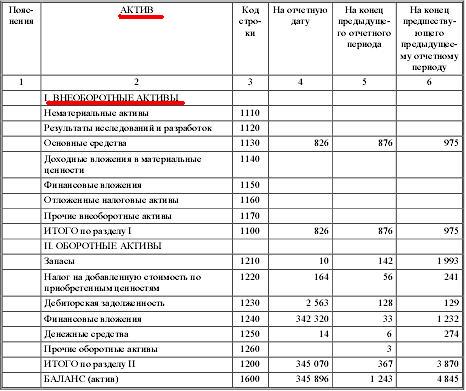

Для наглядности лучше использовать таблицы и баланс предприятия.

I. Внеоборотные активы

III. Капитал и резервы

II. Оборотные активы

IV. Долгосрочные обязательства

V. Краткосрочные обязательства

Величина оборотных активов предприятия на начало 2016 года составила 567 495 тыс. руб., на конец года – 678 905 тыс. руб.

Значение, тыс.руб., 2016 г.

Прибыль (убыток) от продаж

Прибыль (убыток) до налогообложения (БП)

Текущий налог на прибыль

Чистая прибыль (убыток)

Таким образом, рентабельность оборотного капитала компании в 2016 году составила 7% (каждый рубль оборотного капитала принес 7 копеек прибыли).

Для оценки показателя в динамике нужно его сравнить с данными за другие годы работы компании (скачать таблицу в Excel).

Стоимость оборота активов на начало периода, тыс. руб.

Стоимость оборота активов на конец периода, тыс. руб.

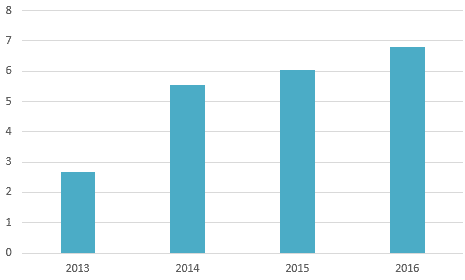

График изменения показателя изображен на диаграмме ниже.

Рис. 2. Изменение РОК в динамике

Таким образом, показатель рентабельности компании постепенно увеличивается. Это означает, что каждый рубль оборотных средств обеспечивает больше прибыли (в 2013 году – только 5 коп., в 2016 – 6 коп.).

РОК говорит об обеспеченности предприятия оборотным капиталом: он показывает, насколько эта статья активов обеспечивает прибыль компании. Для показателя не существует определенного норматива, который подошел бы для всех компаний любых отраслей. Анализировать рентабельность нужно в динамике за прошлые периоды.

Важно! Рентабельность в разных сферах отличается в разы. Так, например, на крупных производственных градообразующих предприятиях с большими оборотами она будет ниже, чем в небольших компаниях, предлагающих услуги

Полученный показатель рентабельности можно сравнить со среднеотраслевым. Если компания отстает, то это верный признак неэффективного управления, и нужно корректировать стратегию развития предприятия. Наиболее показательным окажется сравнение с ближайшими конкурентами.

Главная сложность при расчете показателя – это выделить оборотный капитал из активов. К тому же большую ценность для анализа представляют показатели рентабельности собственного капитала и заемных средств – они дают детальную картину использования ресурсов на предприятии. Поэтому вычислять РОК без деления на способы получения активов не всегда рационально. Его находят для составления общей картины обеспеченности оборотными средствами.

Устойчивые темпы роста

Рентабельность собственного капитала компании может использоваться для прогнозирования темпов ее роста (также известных как темпы устойчивого роста).

Устойчивые темпы роста (SGR) – это реалистичные темпы, с которыми бизнес может расти за счет внутренней чистой прибыли или прибыли без необходимости финансировать рост за счет заемных средств или добиваться увеличения капитала у акционеров.

Более высокий SGR предполагает, что компания сохраняет прибыль и реинвестирует ее обратно в бизнес для обеспечения роста. Инвесторы могут использовать показатели SGR компании для прогнозирования финансового состояния компании и определения рискованности компании, а значит, способности акций поддерживать и увеличивать свою стоимость.

Как показывает практика, высокий показатель SGR указывает на то, что руководство считает, что существует достаточно инвестиционных возможностей для получения стабильной прибыли для акционеров при росте бизнеса. Низкий SGR часто наблюдается в более зрелых компаниях, где инвестиционные возможности дают более низкую рентабельность капитала.

SGR рассчитывается путем вычитания коэффициента выплаты дивидендов компании (то есть части чистой прибыли, распределяемой среди акционеров в форме дивидендов) из 1. Затем умножьте это число на ROE компании.

Предположим, что компании DEF и GHI имеют одинаковые показатели ROE, но предлагают разные коэффициенты выплаты дивидендов. Компания DEF имеет рентабельность собственного капитала 18% и выплачивает 20% дивидендов акционерам (таким образом, удерживая 80% своей прибыли).

Компания GHI также имеет рентабельность собственного капитала 18%, но выплачивает 10% дивидендов акционерам (удерживая 90% прибыли).

Мы можем оценить коэффициент устойчивого роста компаний DEF и GHI по следующей формуле:

Эти цифры говорят о том, что компания GHI реинвестировала больше своей прибыли обратно в свой бизнес, чем компания DEF, и поэтому более привлекательна для инвесторов. Однако некоторые инвесторы могут предпочесть высокие выплаты дивидендов, чем высокие темпы устойчивого роста (поскольку дивидендные акции обеспечивают стабильный доход).

Как определить величину собственного капитала?

По данным бухгалтерского баланса величине собственного капитала организации соответствует сальдо строки 1300 «Итого по разделу III», т. е. итоговая сумма по разделу III «Капитал и резервы» бухгалтерского баланса (Приказ Минфина от 02.07.2010 № 66н, п. 66 Приказа Минфина от 29.07.1998 № 34н).

Напомним, что сальдо капитала и резервов в бухгалтерском балансе определяется так:

строка 1310 «Уставный капитал (складочный капитал, уставный фонд, вклады товарищей)»

строка 1320 «Собственные акции, выкупленные у акционеров»

строка 1340 «Переоценка внеоборотных активов»

строка 1350 «Добавочный капитал (без переоценки)»

строка 1360 «Резервный капитал»

строка 1370 «Нераспределенная прибыль (непокрытый убыток)»

Именно за счет собственного капитала организации производится выплата дивидендов участникам. И при прекращении деятельности организации размер ее собственного капитала будет показывать величину средств, которая подлежит распределению между участниками. Однако необходимо понимать, что собственный капитал может быть и отрицательным. Это возможно в случае, когда организация работает с убытком и его накопленная величина превышает сумму других элементов собственного капитала (уставного, добавочного, резервного капитала).

Подробнее о бухгалтерском учете собственного капитала организации мы рассказывали в отдельной консультации.

Обращаем внимание, что если расчет собственного капитала производится для определения предельного размера процентов, учитываемых в расходах по контролируемой задолженности, то величина собственного капитала будет равна сумме сальдо строки 1300 и задолженности по налогам и сборам (п. 4 ст

269 НК РФ).

Подробнее о применении показателя собственного капитала при определении учитываемых в расходах процентов по контролируемой задолженности мы рассказывали здесь.

Общие сведения об оборотных средствах

Данный показатель присутствует в балансе. Он выступает в качестве авансированной суммы в комплексе материальных ценностей предприятия, который предназначен для обслуживания хозяйственного процесса. Оборотные средства полностью реализуются в процессе одного операционного или производственно-коммерческого цикла. Так, оборотный капитал предприятия — это капитал, необходимый для рационального формирования и применения производственных фондов в их минимально необходимом объёме. Посредством их использования организация осуществляет реализацию установленного плана за выбранный период.

Оборотными производственными фондами называют часть средств производства, которые полноценно потребляются в каждом цикле и полностью переносят свою стоимость на выпускаемую продукцию. Соответственно, они целиком возмещаются в результате каждого производственного цикла.

Оборотные производственные фонды можно классифицировать по следующим направлениям:

- Запасы для производства. Сюда можно отнести основные ресурсы, которые используются для выпуска продукции. Это сырье, материалы, полуфабрикаты и комплектующие, топливные средства, упаковка, запасные детали, которые потребуются в случае необходимости ремонта. Помимо всего вышеперечисленного, к представленной категории относятся быстроизнашивающиеся и малоценные предметы, то есть те, которые обладают длительностью срока эксплуатации менее одного года. В эту категорию входят специализированные приспособления, инструменты, а также сменное оборудование, рабочая одежда и обувь.

- Полуфабрикаты, производимые компанией и незавершённое производство. К незавершенному производству относят продукцию и товары, которая подлежит дальнейшей обработке.

- Расходы на будущий период, то есть инвестиции, которые потребуются на освоение нового оборудования или продукции. Сюда можно относить оплату арендной платы на некоторое время вперёд. Это единственная не материальная категория, которая относится к производственным фондам.

Также к оборотному капиталу относят и фонды обращения. К ним можно отнести:

- Остатки готовой продукции, которая хранится на складах.

- Продукция и товары, которые уже были отгружены и доставлены, но пока не оплачены покупателями.

- Сумма остатков средств в дебиторской задолженности, настоящем банковском счете, в кассе, в расчётах, а также финансовые вложения в ценные бумаги.

Соотношение отдельных составляющих элементов в оборотных средствах в их общей стоимости характеризует их структуру. Это соотношение между разными элементами, которое выражается в процентах по итогу.

Также оборотные средства в балансе можно классифицировать на собственные и приравненные к ним, а также заемные. К первым относятся те, которые были выделены учредителями организации для непрерывного функционирования производства. Главные источники собственных оборотных средств — это прибыль, а также финансовые внутрихозяйственные ресурсы.

Приравненные к собственным оборотные средства — это те средства, которые не принадлежат предприятию, но, согласно условиям работы, постоянно находятся в его обороте. Их еще можно назвать устойчивым пассивами. К данной категории можно отнести минимальную задолженность по зарплате сотрудникам, начисления, резервные финансовые средства на оплату будущих платежей.

Заемные средства — это те финансы, которые получаются организацией извне посредством кредитов и займов.

Собственный капитал: определение, формула, компоненты >

Собственный капитал (по англ . Shareholder’s equity или Stockholder’s equity) – это сумма капитала, предоставленного бизнесу его акционерами плюс прибыль, полученная от бизнес деятельности компании, за вычетом любых выплаченных дивидендов. На балансе капитал рассчитывается следующим образом:

Активы – Обязательства = Собственный капитал

Альтернативный расчет акционерного капитала:

Уставный капитал + Нераспределенная прибыль – Казначейские акции

Оба расчета приводят к тому же размеру собственного капитала. Эта сумма отображается в балансе, а также в отчете о собственном капитале.

Концепция собственного капитала важна для оценки объема средств, удерживаемых в бизнесе. Негативный баланс собственного капитала, особенно в сочетании с крупной долговой нагрузкой, является сильным индикатором предстоящего банкротства.

Компоненты

Собственный капитал включает следующие компоненты :

— Обыкновенные акции. Это номинальная стоимость обыкновенных акций, которая обычно составляет $ 1 за акцию.

— Добавочный капитал. Это дополнительная сумма, которую акционеры заплатили за свои акции сверх номинальной стоимости. Обычно размер добавочного капитала существенно превышает размер обыкновенных акций.

— Казначейские акции (по англ. Treasury stock)– сумма, уплаченная для выкупа акций у инвесторов. Сальдо счета является отрицательным .

— Нераспределенная прибыль (по англ. Retained earnings). Это совокупный объем прибыли и убытков за вычетом дивидендных выплат акционерам. Нераспределенная прибыль – это прибыль бизнеса, которая не была распределена в виде дивидендов акционерам, а вместо этого была направлена на инвестиции обратно в бизнес. Нераспределенная прибыль может быть использована, помимо прочего, для финансирования оборотного капитала, покупки основных средств или обслуживания долга.

Для расчета нераспределенной прибыли начальный баланс нераспределенной прибыли добавляется к чистой прибыли или убыткам, а затем вычитаются дивидендные выплаты. Результат публикуется в балансе и отдельном отчете о нераспределенной прибыли .

Формула нераспределенной прибыли выглядит следующим образом:

Нераспределенная прибыль на начало периода + Чистый доход / убыток – Дивиденды

Собственный капитал может упоминаться как балансовая стоимость бизнеса (или книжная стоимость , по англ . book value ), поскольку он теоретически представляет собой остаточную стоимость предприятия, если все обязательства исполнены за счет активов. Однако, рыночная стоимость и балансовая стоимость активов и обязательств не всегда совпадают .

Пример

По состоянию на 31 декабря 2021 года банк JP Morgan Chase имел общие активы в размере $2,533,600 млн . и общие обязательства в размере $2,277,907 млн .

Собственный капитал JP Morgan Chase :

$2,533,600 (активы) – $2,277,907 (обязательства) = $255,693

Полученное значение также можно найти в отчете об изменениях собственного капитала , где представлена разбивка по компонентам , включая

- привилегированные акции ($26,068 млн . )

- обыкновенные акции ($4,105 млн . )

- добавочный капитал ($90,579 млн .)

- нераспределенную прибыль ($177,676 млн . )

- накопленный прочий доход (-$140 млн . )

- Казначейские акции (- $42,595 млн .)

$26,068 + $4,105 + $90,579 + $177,676 – $140 – $42,595 = $255,693

Стоимость капитала в размере $255,693 млн . представляет собой сумму, оставшуюся у акционеров, если теоретически JP Morgan Chase погасит все свои обязательства.

Выводы

Собственный капитал используется в фундаментальном анализе для определения значений коэффициентов, таких как отношение долга к собственному капиталу (D ebt to equity ) и рентабельность собственного капитала (ROE) .

Формула и смысл рентабельности активов по чистой прибыли

Формула коэффициента рентабельности активов (КРА в российской практике и ROA – в общемировой) весьма лаконична:

КРА = Чистая прибыль / Общая стоимость всех активов (при этом суммы, обслуживающие текущие кредиты в расчете участия не принимают)

Если умножить значение КРА на 100%, то тогда получим значение рентабельности активов в процентах (кому как больше нравится).

Как следует из формулы и из логики названия этот показатель отображает степень эффективности использования активов руководством предприятия при реализации бизнес-процессов. То, насколько полно менеджмент задействует все возможности для обеспечения максимальной прибыльности.

Если учесть, что в балансе актив соответствует сумме пассивов, то это означает, что именно в данном случае (это важно) допустима формула:

КРА = Чистая прибыль / (Собственные средства + Заемные средства)

Таким образом, фактически анализируется доходность совокупного капитала. В данной формуле сумма собственных и заемных средств стоит в знаменателе дроби. Это означает, что чем больше объем кредиторской задолженности, тем ниже будет получившаяся рентабельность активов. С точки зрения логики — это справедливо. Ведь есть ли для того, чтобы обеспечить бизнесу некую прибыльность недостаточно имеющегося капитала, а нужно непременно занимать, то это означает, что рентабельность этих самых собственных активов оставляет желать лучшего.

Любопытно, что даже если объём собственных средств будет равен нулю, показатель рентабельности активов все равно не потеряет своего смысла. Ведь знаменатель дроби будет отличным от нуля. Ситуация наглядно демонстрирует, что коэффициент рентабельности активов — это не просто характеристика финансовой отдачи от вложенных средств. Бизнес здесь рассматривается, как система и КРА помогает анализировать способность этого бизнеса генерировать прибыль. Под системой подразумеваются некие дефицитные связи, управленческие способности руководства компании, то, как менеджеры используют предоставляющиеся благоприятные возможности.

Следует понимать, что рентабельность собственных активов — качественная индивидуальная характеристика, присущая каждому бизнесу

При этом абсолютно не берется во внимание масштаб предприятия. Бизнес может быть семейной компанией — магазинчиком шаговой доступности, и при этом иметь значение КРА, близкое к 1

А есть и примеры транснациональных нефтяных корпораций, которые управляются из рук вон плохо, со значением коэффициента ниже 0,01.

Бывают популярные варианты расчета рентабельности активов с использованием вместо чистой прибыли значения EBITDA. Показатель EBITDA — это прибыль до уплаты налогов и процентов по кредитам. Естественно, он выше чем чистая прибыль по балансу. А значит, и значение рентабельности активов тоже будет выше. По-правильному это напоминает некий «мухлеж», своеобразную попытку ввести в заблуждение аналитиков, заинтересованных в выявлении истинного положения дел в компании (потенциальных кредиторов или даже налоговые органы). Недаром в общемировой практике EBITDA исключён из официальных характеристик финансового состояния предприятия.

Коэффициент рентабельности активов близок по своему смыслу к оценке доходности предприятия в целом. В этой связи рекомендуется использовать данные бухгалтерского учёта по году. Это целесообразно для того, чтобы сравнение рентабельности активов и доходности предприятия было корректно или сопоставимо. Ведь доходность измеряется в процентах годовых.

Естественным желанием любого предпринимателя является максимальное увеличение рентабельности активов его фирмы. Для этого нужно:

- увеличивать маржу продаж (прибыль можно увеличить либо с ростом отпускной цены либо снижая издержки производства);

- увеличивать скорость оборачиваемости активов (чтобы успеть собрать больше прибыли за определенный промежуток времени).

Оборачиваемость

Оборачиваемость активов (Turnover Working Capital) показывает степень деловой активности компании. Название этого термина говорит само за себя: активы не должны лежать мертвым грузом, они должны работать, а именно – быстро превращаться в деньги.

Показатель оборачиваемости рассчитывается исходя из объема продаж. При этом в качестве оборотного капитала берется его усредненное значение. Мы рассчитаем этот показатель, используя данные за 2019–2020 гг. Но сначала приведем его формулу:

\[ Коб = V / ((ОА1 + ОА2) * 0,5), где \]

\( ОА1, ОА2 \)– оборотные активы на начало и конец периода.

Выручка от реализации равна 580448 тыс. руб., тогда

\[ Коб = 580448 / ((85148 + 90055) * 0,5) = 6,63. \]

Нормативных значений этого индикатора не существует. Более высокие значения характерны для предприятий торговли, минимальные – для фондоемких отраслей.

Для сравнения возьмем выручку за 2019 год и посмотрим, как изменился коэффициент за год:

\[ Коб = 526171 / ((90055 + 81726) * 0,5) = 6,13. \]

Расчет на основании баланса предприятия

В большинстве своем показатели рентабельности интересуют аналитиков и финансистов, которые на их основе оценивают эффективность бизнеса и занимаются поиском резервов для развития. Однако, не менее интересными и важными эти значения могут быть для налоговых специалистов или бухгалтеров предприятия. Дело в том, что данные коэффициенты могут стать законным основанием для попадания в план проверок со стороны налогового ведомства. Для этого будет вполне достаточно иметь отклонение от средних значений по отрасли в 10 или более процентов.

Бухгалтерский баланс считается главным финансовым документом любого предприятия. Здесь наглядно показаны значения всех доходных и расходных статей по состоянию на начало и конец необходимого периода. Чтобы использовать формулу определения рентабельности активов по балансу достаточно вычислить среднее арифметическое значение для каждой статьи или раздела.

Для среднего бизнеса рассчитываются средние цифры в первую очередь от величин из строки 190 (итоговая величина по разделу I), а потом от значений из строки 290 (итоговое значение по разделу II). В итоге рассчитываются величины ВнАср (среднегодовая стоимость внеоборотных активов) и ОбАср (среднегодовая стоимость оборотных активов).

Для малых предприятий расчет производится несколько по-другому. Для вычисления ВнАср высчитывается среднее арифметическое по строкам 1150 и 1170 (материальные внеоборотные и нематериальные внеоборотные фонды соответственно). ОбАср определяется как среднее арифметическое значение из строк 1210, 1250 и 1230.

ВнАср=ВнАнп+ВнАкп,

где ВнАнп и ВнАкп – стоимость внеоборотных фондов на начало и конец расчетного периода.

Аналогичным образом,

Аналогичным образом,

ОбАср=ОбАнп+ОбАкп,

где ОбАнп и ОбАкп – стоимость оборотных фондов по состоянию на начало и конец необходимого периода.

Сумма этих двух значений дает величину среднегодовой стоимости активов:

Аср=ВнАср+ОбАср.

Оптимальная величина чистого оборотного капитала

Расчет величины ЧОК необходим предприятию для определения количества ресурсов, потребляемых в процессе текущей деятельности, свободных от текущих обязательств. На основе информации о величине показателя выстраивается схема нормирования и финансирования оборотного капитала. При использовании данных о ЧОК учитывается внутренняя политика управления оборотыми средствами.

Предприятия используют несколько методов использования оборотного капитала:

- Консервативный, предполагающий обеспеченность оборотными средствами в полном объеме, наличие сверхнормативных запасов на случай возникновения неконтролируемых форс-мажорных обстоятельств.

- Умеренный, обеспечивающий достаточное количество оборотных активов, поддерживающих нормальное безостановочное ведение бизнеса.

- Агрессивный, суть которого заключается в обеспечении нормального режима жизнедеятельности предприятия при отсутствии резервов и запасов.

Имеется зависимость величины значения ЧОК от выбранного метода.

Пример характеристики показателя в случае использования консервативного метода. Для обеспечения консервативного способа увеличивают внешние источники финансирования путем привлечения краткосрочных обязательств. Показатель ЧОК при этом показывает уровень выше оптимального значения. Предприятие должно стремиться к увеличению ЧОК с учетом того, что значительный рост индекса за счет сверхнормативных запасов не является положительных показателем. Необоснованно высокий ЧОК говорит о низкой деловой активности и оборачиваемости капитала.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Формула для расчёта чистого оборотного капитала

Формула для расчёта оборотного капитала предприятия выглядит следующим образом:

ЧобК = ОА — КП, где

- ЧобК — чистый оборотный капитал,

- ОА — оборотные или текущие активы,

- КП — краткосрочные или текущие пассивы.

К оборотным активам относятся такие активы, которые могут окупиться в течение года при успешной деятельности предприятия. К ним относятся:

- краткосрочная дебиторская задолженность;

- запасы и сырьё;

- НДС по тем товарам, которые были приобретены;

- финансовые и денежные вложения.

Чтобы узнать величину текущих активов предприятия, нужно изучить бухгалтерский баланс. Оборотные активы являются одним из двух разделов Актива баланса предприятия. Соответственно, для расчёта чистого оборотного капитала необходимо использовать сумму, которая отражается по строке 1200 бухгалтерского баланса, и является итогом по разделу II.

К краткосрочным пассивам предприятия относятся те обязательства, у которых срок исполнения равен году при успешной деятельности предприятия. Это:

- различные виды задолженности (перед поставщиками и покупателями, перед персоналом по оплате труда, перед государственными органами по оплате налогов и сборов);

- займы на короткий период;

- задолженность по тем обязательствам, которые имеют долгосрочную перспективу (здесь имеется в виду оплата процентов по долгосрочным займам);

- доходы, которые планируется получать в будущем периоде, а также резервы, которые планируются под предстоящие расходы.

В бухгалтерском балансе также есть отельный раздел, который так и называется «Краткосрочные обязательства». Соответственно, при расчёте чистого оборотного капитала, используется итог по разделу V, который отражается по строке 1500 баланса.

В зависимости от индивидуальных потребностей предприятия, его конкурентоспособности, масштабов его деятельности и положения на рынке, определяется необходимая сумма оборотного капитала.

Для предприятия плохо, как большая сумма чистого оборотного капитала, так и маленькая. Большая сумма собственного капитала говорит о нецелесообразном использовании собственных средств, а маленькая сумма — о том, что предприятие не в состоянии оплачивать даже текущие счета, не говоря о долгосрочных.

Если величина оборотного капитала ушла «в минус», то величина краткосрочных обязательств превысила собственные средства предприятия. Соответственно, расплачиваться предприятию по текущим обязательствам нечем. Можно говорить о банкротстве компании.

Чтобы такого не случилось, необходимо анализировать оборотный капитал и принимать меры по его оптимизации.