Экономическая рентабельность активов

Содержание:

- Разновидности рентабельности активов

- Анализ рентабельности активов

- «Внеоборотные активы» — что это такое

- Рентабельность оборотных активов

- Что показывает рентабельность активов?

- Формула доходности за период владения активом

- Что показывают полученные значения фондорентабельности

- Расчет ROA на реальных примерах

- Снижение рентабельности: чем кроется причина

- Анализ показателей рентабельности

- Нормативные значения

- Разновидности финансового показателя

- Формулы расчета

- Итоги

Разновидности рентабельности активов

Рентабельность оборотных активов предприятия:

Rоб.акт=100% × Пч/ОАср;

Где:

- Rоб.акт – рентабельность оборотных активов;

- Пч – прибыль с учетом налогообложения (чистая);

- ОАср – среднегодовая стоимость оборотных активов;

Такое понятие, как рентабельность оборотных активов, отражает результативность процесса производства. С его помощью можно смело судить о характере выполнения хозяйственных и финансовых планов. Увеличение объемов производства и сбыта товаров, завоевание новых рынков сбыта, постоянно должно гарантироваться оборотными средствами.

Именно это задание ставит перед собой обеспечение рентабельности, ведь основные средства всегда должны использоваться рационально.

Этот показатель говорит о том, насколько компания способна добиться положительного финансового результата. Именно оборотные активы гарантируют предприятию непрерывность хозяйственной деятельности и финансовых операций.

Рентабельность внеоборотных активов определяется аналогично:

Rн.акт=100% × Пч/НАср

Где:

- Rн.акт – рентабельность необоротных активов;

- Пч – чистая прибыль;

- НАср – среднегодовая стоимость необоротных активов;

Еще одним из важнейших показателей деятельности организации является рентабельность внеоборотных активов. Этот критерий показывает ту отдачу, которая генерируется фондами, предназначенными для хозяйственной деятельности. Именно благодаря ему прослеживается четкая взаимосвязь между активом и пассивом баланса и отчета о прибылях и убытках.

Узнать сумму прибыли, которую получает предприятие от каждого рубля выручки поможет показатель рентабельности реализации:

Rр=100% × (Пч.пр)/В;

Где:

- Rр – рентабельность реализации;

- Пч. пр – сумма чистой прибыли, полученная от продаж;

- В – выручка от продаж;

Само собой, чем выше этот показатель, тем предприятию лучше. Но при анализе разноотраслевых компаний этот показатель может очень отличаться. Именно поэтому, сравнение рентабельности продаж нужно проводить только между конкурентными компаниями.

Добиться увеличения эффективности реализации можно следующими способами:

- Увеличить сумму прибыли.

- Уменьшить объем продаж.

Но самым оптимальным вариантом, конечно, будет одновременное воздействие и на числитель и на знаменатель формулы.

Благодаря всем этим показателям можно смело говорить о расхождениях между планируемыми показателями рентабельности и реальными данными, а еще можно понять, что стало поводом для расхождения.

С помощью показателей рентабельности, руководство предприятия имеет возможность оценить его доходность с различных сторон, в зависимости от интересов участников процесса хозяйствования. Рентабельность до недавних времен была исключительно относительным показателем финансовых результатов и эффективности деятельности.

В любом случае это один из самых важных направлений факторной среды образования доходов (прибыли) предприятия.

Именно поэтому, показатели рентабельности всегда занимают лидирующее место в процессах анализа операционного и инвестиционного состояния предприятия. Анализируя производственные показатели, рентабельность можно использовать в роли инструмента ценообразования и инвестиционной политики.

Анализ рентабельности активов

Коэффициент отношения заемного капитала к чистым активам, который, по сути, является отношением реального собственного капитала к заемному, имеет тенденцию к увеличению до 0.3572 в 1999 г. Падение этого коэффициента в 1996-1997 гг. связано с переоценкой основных фондов, состоявшейся на 01 января 1997 г. В дальнейшем рост этого фактора объясняется выбытием основных фондов, большой степенью износа, низкой прибыльностью организации, инфляцией. Влияние этого фактора на рентабельность чистых активов на протяжении всего исследуемого периода имеет положительное направление, в 1996-1998 гг. — незначительное, а в 1999 г. оно составило 4.49%. Это говорит о том, что за счет финансирования деятельности организации при помощи заемного капитала произошло увеличение эффективности производства. Хотя, с другой стороны, финансовая устойчивость и независимость организации ухудшилась. Эти выводы опять же подтверждают мнение о том, что за счет увеличения риска можно получить большую прибыль.

Анализ финансового состояния организации и выявление резервов ее дальнейшего устойчивого роста необходимо продолжать также анализом коэффициентов платежеспособности, финансовой устойчивости, оборачиваемости активов, анализом кредиторской и дебиторской задолженности, анализом денежных потоков, анализом эффективности использования чистых активов, собственного капитала и т.д.

«Внеоборотные активы» — что это такое

Прежде чем разобрать, как рассчитать рентабельность внеоборотных активов и интерпретировать полученное значение, объясним, что подразумевается под понятием внеоборотности. Хорошо известно, что существует две разновидности активов предприятия: оборотные и внеоборотные.

К внеоборотным относятся все ресурсы компании, которые используются в бизнесе в течение долгого времени (более 12 месяцев), а их стоимость входит в состав производимой продукции по частям. Их противоположность — оборотные ресурсы — используются в течение 1 года, обеспечивают непрерывный характер хозяйствования и фактически обеспечивают состав производимых изделий (например, сырьё).

Внеоборотные активы условно разделяют на две категории: материальные (вещественные) и нематериальные. К первым относятся: земля, здания и сооружения, всё оборудование, включая торговое и кассовую технику, транспорт, мебель, компьютеры и оргтехника, племенные животные и многолетние растения, архивные и библиотечные фонды.

Среди нематериальных нужно назвать: информационные базы данных, программное обеспечение предприятия, права собственности, лицензии и разнообразные патенты, а также товарные знаки. Интересно, что некоторые экономисты относят к нематериальным активам даже репутацию компании. Финансовые средства считаются отдельной категорией активов.

В любом случае, все активы, не выраженные в вещественном виде, но имеющие важное значение для работы предприятия, помогающие в течение долгого времени создавать продукцию и получать от неё прибыль, следует относить к нематериальным внеоборотным активам

Рентабельность оборотных активов

Оборотные активы — это полная противоположность внеоборотных. Срок их использования менее года и стоимость существенно меньше. К оборотным активам относят все компоненты себестоимости. При этом их цена берется к расчету полностью (а не частями, как в случае с основными средствами).

Структура оборотных активов (по убыванию ликвидности):

- денежные средства;

- дебиторская задолженность;

- НДС к возмещению (по приобретенным товарно-материальным ценностям);

- краткосрочные финансовые вложения;

- запасы и незавершенное производство;

Формула соответствующего коэффициента (RCA в международной терминологии):

КРОбА = Чистая прибыль / Стоимость оборотных активов (х 100%)

Значимость получаемого показателя рентабельности оборотных активов тем выше, чем меньше у компании основных средств. Максимальное приближение имеют фирмы, работающие в сфере услуг, причём в тех сферах, где не нужно серьезно вкладываться в оборудование. Пониженное значение коэффициента имеет организации, занимающиеся внешней торговлей, а также лизинговые компании (из-за высокого размера НДС к возмещению). Кроме того, не высокий коэффициент рентабельности активов имеют кредитные финансовые организации в силу значительного объема дебиторской задолженности.

Что показывает рентабельность активов?

Рентабельность активов (return on assets, ROA) – это экономический показатель, который отображает отдачу от использования всех ресурсов компании. Он показывает возможность предприятия регенерировать доход без учета структуры капитала, правильность распределения финансовых средств.

Если в компании сумма доходов превысила расходы, это еще не означает, что ее деятельность успешна и эффективна. Доход в миллион может получить и большой производственный комплекс с десятками цехов, и небольшая компания из 5-10 сотрудников. В первом случае стоит задуматься о реструктуризации предприятия, изменении стратегии развития или даже о том, как быстро продать бизнес. Во втором примере результат очевиден – компания движется в правильном направлении. Как видим, не всегда абсолютные показатели отображают реальную картину, эффективность управления может продемонстрировать отношение полученного дохода к разнообразным статьям расходов.

Рентабельность разделяют на несколько групп:

- внеоборотные активы;

- оборотные активы.

Внеоборотные активы

Внеоборотные активы – это имущество компании, которое указывается в балансе. Для больших и средних предприятий данный показатель отображается в первом разделе баланса, для малых – в строках 1150 и 1170.

Внеоборотные фонды используют более 1 года, они при этом не теряют свои технические характеристики и частично перенаправляются в счет себестоимости продукции или предоставленных услуг.

Внеоборотные фонды предприятия включают:

Важно знать! На нашем сайте открылся каталог франшиз! Перейти в каталог…

- основные средства (инструменты, транспорт, электрические сети, производственные мощности, недвижимость);

- нематериальные фонды (интеллектуальная собственность, партнерские связи компании);

- денежные обязательства (кредиты на срок от 1 года, инвестиции в другие компании);

- другие фонды (портфельные инвестиции).

Оборотные активы

К оборотным фондам относится имущество, которое указано в балансе в строках 1210, 1230 и 1250 (в производственном разделе). Данные фонды используют для одного цикла (если он длится меньше 1 года).

Показатель включает:

- сумма НДС по закупленным товарам (для этого нужно знать, как посчитать НДС от суммы);

- дебиторская задолженность;

- материальные запасы;

- деньги и их эквивалент.

Формула доходности за период владения активом

В экономической литературе используется специальное обозначение для доходности за период владения активом – HPR (от английского holding period return

).

Данный показатель равен отношению совокупного дохода к первоначальным инвестициям и рассчитывается по следующей элементарной формуле:

HPR = Совокупный доход / Первоначальные инвестиции

Поскольку, как мы уже знаем, совокупный доход включает в себя текущий доход и прирост капитала, данную формулу можно переписать:

HPR = (Текущий доход + Прирост капитала) / Первоначальные инвестиции

Наконец, если принять во внимание, что прирост капитала представляет собой разницу между конечной инвестиционной стоимостью актива и его первоначальной инвестиционной стоимостью, наша формула может иметь следующий вид:

HPR = (Текущий доход + Конечная стоимость – Первоначальная стоимость) / Первоначальные инвестиции

Данная формула HPR позволяет рассчитать как реализованный, так и ожидаемый («бумажный») доход от конкретной инвестиции.

Показатель HPR может принимать не только положительные значения.

Если прироста стоимости актива в текущем периоде не наблюдается, а имеют место капитальные убытки, которые не покрываются текущим доходом, значение HPR будет ОТРИЦАТЕЛЬНЫМ.

Что показывают полученные значения фондорентабельности

Итак, теперь вы знаете, на основе каких данных и по какой формуле вычисляется коэффициент фондорентабельности. Но что показывает данный параметр и как верно понять его значение для взвешенной оценки экономического состояния предприятия?

Значение этого показателя позволяет выявить, насколько эффективно предприниматель использует имеющиеся в его распоряжении средства производства, сколько прибыли приносит каждое из них, окупаются ли затраченные на материальную и нематериальную базу средства?

Как верно интерпретировать значение коэффициента

Первая рекомендация заключается в постоянном отслеживании значения данного параметра и сравнение его в динамике. Есть два основных варианта динамики: рост и снижение (стабильность в условиях рынка встречается крайне редко).

Рост фондорентабельности показывает качественное улучшение эксплуатации имеющейся техники, оборудования и других активов. Одни и те же средства производства стали более «рентабельными» — значит, производственный план составлен корректно, персонал работает профессионально, логистика отлажена, оборудование находится в хорошем состоянии.

Анализ показал снижение фондорентабельности — вероятно, производственный план нуждается в корректировке, оборудование работает не на полную загрузку, профессиональные навыки сотрудников нуждаются в улучшении (возможно, нужно организовать переобучение), часть техники вышла из строя и так далее. Снижение данного коэффициента должно стать для предпринимателя или руководителя сигналом, что вложенные в приобретение средства производства финансы не возвращаются в виде прибыли.

Всегда ли снижение коэффициента — плохой знак

Логика может подсказывать, что недостаточно высокое значение рентабельности внеоборотных активов — это плохой знак для предприятия, это убытки. Однако из этой ситуации есть исключение. Например, фондорентабельность неуклонно снизится, когда предприятие начнёт производить новый вид продукции.

Снижение будет связано с недостаточной налаженностью технологических производственных процессов. В этом, в принципе, нет ничего страшного, особенно если в динамике падение окажется кратковременным. Отдача от производства новой продукции не бывает мгновенной.

Отдача от производства новой продукции не бывает мгновенной.

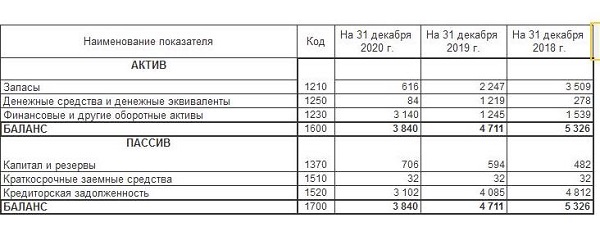

Расчет ROA на реальных примерах

Сначала рассчитаем рентабельность активов ROA для малого предприятия по приведенной выше формуле, а затем выполним расчет этого коэффициента для банка.

Пример 1

Требуется разделить чистую прибыль (стр. 2400) на среднее арифметическое суммы активов за 2020 и 2019 гг. (стр. 1600):

А=(3840+4711)/2=4276 тыс. руб.

ROA=111/4276*100%=2,60%. Это довольно низкий показатель даже для производственного предприятия.

Посмотрим, насколько компания зависима от заемных средств, вычислив коэффициент ROE (отношение чистой прибыли к собственному капиталу). Сумма собственного капитала отображена в стр. 1370.

ROE=111/706*100%=15,72%.

Пример 2.

Приведем формулу расчета ROA для банка:

ROA=(БП/ЧА)*(360/t)*100, где:

БП – балансовая прибыль;

ЧА – чистые активы;

t – период времени с начала года, выражаемый в днях.

Рассчитаем коэффициент рентабельности активов для Альфа-Банка по состоянию на 01.12.2020 г. Данные взяты с официального сайта.

БП=158208797 тыс. руб.;

ЧА=4629630424 тыс. руб.

t=(365-31)=334 дня (данные за 2020 год без учета декабря).

ROA=(158208797/4629630424)*(360/334)*100=0,0342*1,0778*100=3,69%. Это довольно высокий показатель для банковского сектора.

Снижение рентабельности: чем кроется причина

Снижение рентабельности может происходить в результате:

- Падения уровня продаж.

- Увеличения производственных и торговых издержек.

- Большого прироста оборотных активов.

Сокращение продаж может наблюдаться в результате падения спроса или плохого продвижения товаров. Рост затрат же связан с завышением цен со стороны поставщиков, проблемами в поставках, несоответствия в объемах загрузки и производственной мощностью оборудования, штрафами и т.д.

Если причина падения рентабельности — прирост оборотных активов, то причина этого может крыться в недостаточной компетентности лиц, которые за это ответственны. Здесь может быть много вариантов и причин, например, ошибки при расчетах с заказчиками. Над проверкой этой причины стоит поработать детальнее, так как она самая трудозатратная из всех.

Кроме того, стоит учитывать, что если анализ указывает на то, что рентабельность упала из-за сокращения объема продаж или роста оборотных активов, то проработка ошибок в этих пунктах может повысить коэффициент. Однако, если рентабельность просела из-за роста затрат, то проводить работу над ошибками стоит осторожнее, так как бесконечно снижать затраты нельзя, это может привести к обратной ситуации. В случае, если проработать проблему не удастся,стоит рассмотреть вариант о перепрофилировании производства или его переориентации на товары другого типа.

Анализ показателей рентабельности

В механизме показателей эффективности работы предприятий самое важное место принадлежит рентабельности. Рентабельность являет собой такое применение средств, при котором организация не лишь покрывает собственные затраты доходами, но и приобретает прибыль

Рентабельность являет собой такое применение средств, при котором организац ия не лишь покрывает собственные затраты доходами, но и приобретает прибыль.

ия не лишь покрывает собственные затраты доходами, но и приобретает прибыль.

Доходность или прибыльность предприятия, можно оценить с помощью, как относительных, так и абсолютных показателей. Абсолютные показатели отображают прибыль, и измеряют их в стоимостном выражении или рублях. Относительные показатели определяют рентабельность и их измеряют в виде коэффициентов или в процентах. Показатели рентабельности находятся в намного меньшей мере под воздействием инфляции, нежели величины прибыли, так как они отображаются разлиными отношениями капитала (авансированных средств) и прибыли, или произведенных затрат (расходов) и прибыли.

Анализируя рассчитанные показатели рентабельности необходимо сопоставить с соответствующими плановыми показателями прошлых периодов и с данными прочих организаций.

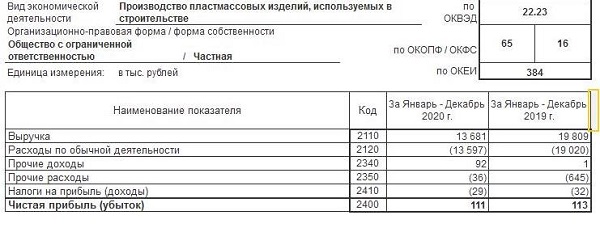

Самый важный показатель является здесь рентабельность активов (в противном случае — это рентабельность имущества). Данный показатель возможно определить по данной формуле:

Рентабельность активов — это прибыль, которая осталась в распоряжении предприятия и поделена на среднюю величину активов; умножаем получившееся на 100%.

Рентабельность активов = ( чистая прибыль / среднегодичная величина активов ) *100%

Данный показатель характеризует прибыль, которую получает предприятие со всех рублей, которая авансируется на создание активов. Рентабельность активов отображает меру доходности предприятия в этом периоде. Проиллюстрируем механизм изучения уровня рентабельности активов согласно данных исследуемой организации.

Данный показатель характеризует прибыль, которую получает предприятие со всех рублей, которая авансируется на создание активов. Рентабельность активов отображает меру доходности предприятия в этом периоде. Проиллюстрируем механизм изучения уровня рентабельности активов согласно данных исследуемой организации.

Пример. Изначальные данные для проведения анализа рентабельности активов . Действительная степень рентабельности активов был больше планового уровня на 0,16 пункта. Прямое воздействие на это имели два причины:

сверхплановое увеличение прибыли на сумму 124 тысяч рублей. увеличило степень рентабельности активов на: 124 / 21620 * 100% = + 0,57 пункта;

увеличение выше планового активов предприятия на сумму 993 тыс. руб. уменьшило степень рентабельности активов на: + 0,16 — (+ 0,57) = — 0,41 пункта.

Общее воздействие двух факторов (баланс факторов) равняется: +0,57+( — 0,41) =+0,16.

Увеличение уровня рентабельности активов в сравнении с планом был исключительно благодаря увеличению суммы чистой прибыли предприятия. Увеличение средней стоимости основных средств в то же время, прочих оборотных активов и внеоборотных активов уменьшил степень рентабельности активов.

Помимо показателей рентабельности полной совокупности активов в целях аналитики определяют показатели рентабельности основных фондов (средств) и рентабельности оборотных активов (средств).

Нормативные значения

Нормативные значения рентабельности активов различаются в зависимости от специфики деятельности предприятия. В таблице указаны нормативы для основных видов хозяйственной деятельности.

| Вид хозяйственной деятельности | Норматив рентабельности активов |

| Финансовая организация | до 10% |

| Производственная организация | 15-20% |

| Торговая организация | 15-40% |

Очевидно, что торговая организация будет обладать самой высокой рентабельностью активов по сравнению с другими видами деятельности, так как у данной организации небольшая стоимость внеоборотных активов.

Производственная организация, обладая большой величиной внеобротых активов за счет оборудования, будет обладать средней рентабельностью. Финансовая организация функционирует в условиях жесткой конкуренции, поэтому норматив рентабельности относительно невысок.

В целом, показатель рентабельности активов является важным для анализа финансово-экономической деятельности предприятия и сравнения с другими организациями. Рентабельность активов показывает эффективность использования внеоборотных и оборотных активов.

Видео, показывающее как сравнить две фирмы по этому показателю:

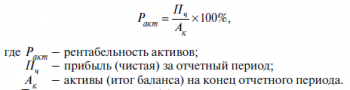

Разновидности финансового показателя

Кроме рентабельности активов ROA, есть еще два коэффициента, которыми не стоит пренебрегать при проведении экспресс-анализа компании. Они рассчитываются с помощью несложных формул и прекрасно дополняют информацию по эффективности бизнеса.

ROS

Этот мультипликатор уже нам знаком, он использовался в двухфакторной модели ROA. ROS (Return of Sales) – это коэффициент рентабельности продаж, показывающий, сколько процентов прибыли содержит каждый рубль или доллар выручки от отгруженной продукции. Напомню, что именно фактически отгруженные товары или оказанные услуги являются показателем для бухгалтерской отчетности и инвестиционного анализа. Выручку по оплате учитывает лишь небольшой процент компаний, они, как правило, относятся к микропредприятиям и редко вызывают интерес инвесторов.

ROS – это результат деления чистой прибыли на объем продаж:

ROS=ЧП/V.

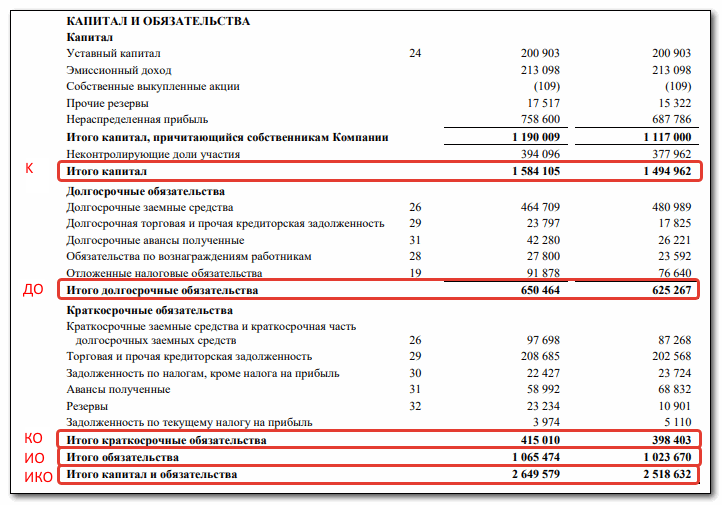

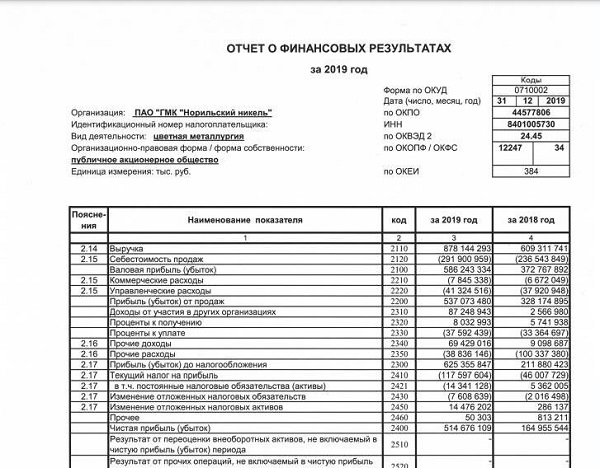

В качестве примера возьмем отчет о финансовых результатах ПАО «ГМК «Норильский никель»:

И рассчитаем ROS, используя значение по строкам 2110 и 2400:

ROS (2019)=514676109/878144293*100%=58,61%.

ROS (2018)=164955544/609311741*100%=27,07%.

Как видите, за год мультипликатор увеличился более чем в 2 раза. Казалось бы, очень хороший результат. Однако нормативное значение для металлургии за 2019 год – 66,3%. То есть, предприятие немного не дотягивает до установленной нормы, и существует риск налоговой проверки. Впрочем, Норильский Никель присоединился к системе налогового мониторинга, позволяющей контролировать правильность начисления налогов онлайн, без выездных проверок.

ROIC

ROIC (Return of Invested Capital) – это коэффициент рентабельности инвестированного капитала. Он рассчитывается по формуле:

ROIC=NOPLAT/IC*100%, где:

NOPLAT – операционная прибыль, скорректированная на сумму налогов и процентов;

IC – инвестированный капитал.

NOPLAT=ОП*(1-TR), где

TR – ставка налога на прибыль.

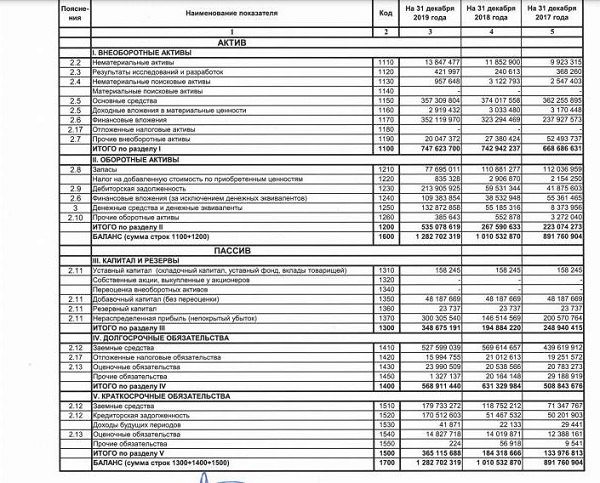

IC=ОА-КЗбп+ВА+ЗО-ОНО, где:

ОА – оборотные активы (строка 1200);

КЗбп – краткосрочные обязательства, на которые не начисляются проценты (стр. 1500-стр.1510);

ВА – внеоборотные активы (строка 1100);

ЗО – забалансовые обязательства (при наличии);

ОНО – отложенные налоговые обязательства (строка 1420).

Рассчитаем ROIC для ПАО «ГМК «Норильский никель». Сумму операционной прибыли возьмем из строки 2200 отчета о финансовых результатах, приведенного выше. Ставка налога на прибыль в РФ – 20% (в расчетах используется как коэффициент, равный 0,2).

ОП=537073480 тыс. руб.

NOPLAT=537073480*(1-0,2)=429658784 тыс. руб.

IC=535078619-(365115688-179733272)+747623700-15994755=1081325148 тыс. руб.

ROIC=429658784/1081325148*100%=39,73%.

Нормативных значений ROIC не имеет, однако чем выше значение мультипликатора, тем эффективнее используется инвестированный капитал.

Формулы расчета

Рентабельность активов рассчитывается как отношение Чистой прибыли к Активам предприятия, то есть :

ROA (return on assets) = Net Income/ Total assets.

При этом при произведении расчета важно учесть такие моменты:

- Сумма общих А. предприятия берется из баланса. Но в формулу включается показатель не на начало или конец отчетного периода, а в среднем за год. Для этого вся сумма статей баланса по А. на начало складывается с аналогичными показателями на конец, и делиться на два, то есть находиться среднее;

- Размер чистой прибыли также необходимо найти. Она рассчитывается путем вычитания из полученной от продажи продукции выручки понесенных за отчетный период расходами.

Если же показатель рассчитывается для совокупных А, то алгоритм аналогичный предыдущему, только в числитель формулы подставлять нужно не чистую прибыль, а прибыль до налогооблажения. Расчет будет иметь следующий вид:

Прибыль компании до уплаты всех налогов/ Среднюю балансовую стоимость А.

Когда считается рентабельность чистых активов, то алгоритм расчета аналогичен, только уже в знаменатели используется не средняя стоимость, а размер чистых А. Расчет имеет следующий вид:

Прибыль до налогооблажения/ Чистую стоимость А.

Относительно чистой стоимости, то ее нужно рассчитывать. Для этого из всей стоимостной оценки А. по балансу вычитают сумму обязательств по существующим долгам перед третьими лицами.

При расчете ROA, большинство прекрасно понимают, что к А. относятся здания, сооружения, основные средства, материалы, запасы, готовая продукция. В общей сложности это все имущество фирмы, а также ее денежные средства. Но возникает вопрос: где взять денежное выражение всех этих показателей? Здесь в помощь баланс, а также отчет о финансовых результатах. Коэффициент рентабельности активов формула по балансу имеет следующий вид:

строка 2400 Отчета о финансовых результатах / ((строка 1600 Баланса на начало периода строка 1600 Баланса на конец периода/2).

Вот так просто выглядит рентабельность активов формула по балансу.

Именно отчетность – это основной источник информации для анализа финансового состояния фирмы

Но следует обратить внимание на то, что при анализе А. основным критерием оценки может быть не только R, но также и оборачиваемость

Данный показатель показывает насколько эффективно используются А. в производственной и другой деятельности организации. Оборачиваемость показывает количество оборотов, которые осуществляют имеющиеся А. за определенный период времени. В большинстве случаев – за квартал или год. При анализе оборачиваемость рассчитывают, как в днях, так и в коэффициенте. Коэффициент — отношение выручки от реализации к среднегодовой стоимости А. (Выручка/Стоимость А). Оборачиваемость в днях за год = 365/Коэффициент оборачиваемости.

Итоги

Рентабельность совокупного капитала отражает прибыльность вложений, сформированных за счет всех источников, в активы фирмы. Исчисляется по данным бухгалтерского баланса и отчета о финрезультатах компании.

Источники

- https://bfrf.ru/organization/formula-rascheta-rentabel-nosti-aktivov-po-balansu.html

- https://svoedelo-kak.ru/ekonomika/rentabelnost-aktivov.html

- https://nalog-nalog.ru/analiz_hozyajstvennoj_deyatelnosti_ahd/rentabelnost_sovokupnogo_kapitala_formula_rascheta_po_balansu/

- https://gosuchetnik.ru/bukhgalteriya/kak-pravilno-rasschitat-rentabelnost-aktivov

- https://equity.today/koefficient-roa.html

- https://www.audit-it.ru/finanaliz/terms/performance/return_on_assets.html

- https://nalog-nalog.ru/analiz_hozyajstvennoj_deyatelnosti_ahd/opredelyaem_rentabelnost_aktivov_formula_po_balansu/

- https://finzz.ru/rentabelnost-aktivov-roa-formula-primere.html