Штрафы за сзв‑м: в каких случаях санкции за несвоевременную сдачу можно отменить или уменьшить

Содержание:

- Разъяснения контролирующих органов

- Как исправить ошибку

- Сроки сдачи СЗВ-М

- Кто и когда сдает СЗВ-М

- Особенности составления СЗВ-М

- Как добавить или убрать сотрудника в отчёте

- Что предусмотрено для тех, кто допустил ошибку

- Отменят ли такой отчет

- Суд отменил назначение штрафа.

- Структура СЗВ-СТАЖ и порядок заполнения формы

- Ответственность за не сдачу и нарушение сроков подачи СЗВ-М

- Когда можно избежать штрафа за СЗВ-М

- Отмена сведений о заявлениях

- Итоги

Разъяснения контролирующих органов

За период действия формы СЗВ-М контролирующие органы в лице ПФР, Минтруда и Минфина дали ряд разъяснений по вопросам заполнения и представления формы СЗВ-М (см. таблицу).

|

Вывод представителей контролирующих органов по вопросам представления формы СЗВ-М |

Реквизиты документа |

|

Работодатель обязан представлять отчетность по форме СЗВ-М в отношении застрахованных лиц, состоящих с данной организацией в трудовых отношениях, в том числе руководителей организаций, являющихся единственными участниками (учредителями), членами организаций, собственниками их имущества |

Письмо Минтруда России от 16.03.2018 № 17-4/10/В-1846 |

|

В случае осуществления сотрудниками работы на основании трудового договора отчетность по форме СЗВ-М должна представляться на всех работающих застрахованных лиц вне зависимости от фактического осуществления выплат и иных вознаграждений за отчетный период в пользу вышеуказанных лиц, а также вне зависимости от уплаты страховых взносов. В отношении застрахованных лиц, работающих по гражданско-правовым договорам, отчетность по форме СЗВ-М представляется при условии начисления страховых взносов на вознаграждения, выплачиваемые по таким договорам. У организаций, у которых отсутствуют застрахованные лица, с которыми заключен трудовой договор или гражданско-правовой договор, на вознаграждения по которому начисляются страховые взносы, обязанность в представлении отчетности по форме СЗВ-М отсутствует |

Письма ПФР от 06.05.2016 № 08-22/6356, от 27.07.2016 № ЛЧ-08-19/10581, Минтруда России от 07.07.2016 № 21-3/10/В-4587 |

|

Вопрос о необходимости представления общественными объединениями отчетности по форме СЗВ-М зависит от факта наличия или отсутствия трудовых или гражданско-правовых отношений между общественными объединениями и их участниками, основанных на трудовых или гражданско-правовых договорах, на выплаты по которым начисляются и уплачиваются в ПФР страховые взносы на обязательное пенсионное страхование. |

Письмо ПФР от 13.07.2016 № ЛЧ-08-26/9856 |

|

Страхователь вправе при выявлении ошибки в ранее представленных сведениях до момента обнаружения ошибки территориальным органом ПФР самостоятельно представить уточненные (исправленные) сведения о данном застрахованном лице за отчетный период, в котором эти сведения уточняются, и финансовые санкции к такому страхователю не применяются. Финансовые санкции не применяются лишь в том случае, если корректируются именно ранее представленные сведения на конкретно застрахованное лицо. Представление страхователем дополняющих форм на лиц, в отношении которых за отчетный период ранее сведения не представлялись, является основанием для применения финансовых санкций |

Письмо ПФР от 28.03.2018 № 19-19/5602 |

|

Раздел 3 «Персонифицированные сведения о застрахованных лицах» расчета по страховым взносам содержит сведения, отражаемые в том числе в форме СЗВ-М |

Письмо Минфина России от 17.04.2017 № 03-15-06/22747 |

|

Если срок представления отчетности по форме СЗВ-М выпадает на выходной день, то последним днем срока представления данной формы считается следующий за ним рабочий день |

Письмо ПФР от 28.12.2016 № 08-19/19045 |

Как исправить ошибку

Если неточность обнаружили на стадии указания первичных данных, вернитесь к предыдущим строкам и внесите изменения. В случае обнаружения после сдачи необходимо направить корректировки, и после того как сдали корректирующий отчет СЗВ-ТД, внести верные сведения.

Обязательно корректируют в случаях:

- смены наименования работодателя;

- ошибки в уже сданном документе;

- необходимости отменить запись, внесенную в электронную трудовую книжку.

Для каждого вида исправления соблюдайте предусмотренный для этого случая порядок.

Если изменилось наименование работодателя, вот как отправить корректирующий отчет СЗВ-ТД и какие сведения отражать.

- Сведения о страхователе и застрахованном лице отразите как обычно. Старое наименование отражают только в табличной части.

- Заполните таблицу:

- в графе 3 укажите новое название, поставьте дату в графе 2;

- в графе 4 укажите: «старое название» переименовано в «новое название», поставьте дату этого изменения;

- в графах 7, 8 и 9 отразите реквизиты документов — оснований переименования.

Сохраните и подпишите документ, направьте его в ПФР. Направляйте в том же месяце, когда произошли изменения.

Если допущена ошибка, которую допустимо исправить в изменяемой форме (неверная дата, номер приказа и т. п.), вот как сделать отменяющий отчет СЗВ-ТД с заменой данных:

- Продублируйте форму с ошибочной информацией.

- В поле «Признак отмены» поставьте знак «Х» (без кавычек).

- В строке ниже укажите верные данные.

Направьте документ в ПФР. Он отменит старую запись, будут внесены новые данные.

Сроки сдачи СЗВ-М

Многих предпринимателей, использующих труд наемных работников, интересует вопрос, есть ли конкретный срок, на протяжении которого требуется подача уточненной формы. Если страхователем неточность была обнаружена в самостоятельном порядке, крайнего срока не существует. Даже если бы он был определен, проверяющие инстанции все равно не смогли бы отследить, в какой именно день была найдена ошибка.

Если некорректные сведения были обнаружены проверяющими инстанциями, они должны будут направить соответствующее требование о том, чтобы они были незамедлительно исправлены. Штрафа не последует, если предприниматель уложится в срок.

Кто и когда сдает СЗВ-М

Документ подлежит сдаче учреждением на всех застрахованных лиц, с которыми заключены трудовые соглашения. В отчетность включаются работающие лица, находящиеся в декретном или в оплачиваемом отпуске, работающие пенсионеры, а также лица, уволенные в отчетное время.

Отчетность обязана сдаваться каждым учреждением или ИП. Главным условием является наличие трудового соглашения. Сдавать форму требуется даже на одного зачисленного работника. К исключению относится, если предприниматель работает один, не имея никого в штате, то есть он трудится сам.

Законодательством не предусмотрены инструкции по оформлению и сдаче данного отчета. Поэтому, ответственность за отчетность ложиться на руководителя учреждения, а он уже, своим приказом может назначить должностное лицо, отвечающее за предоставление данной отчетности в ПФР.

Обычно, такая ответственность ложиться на одного из работника бухгалтерии. В некоторых учреждениях обязанность по оформлению и сдаче СЗВ-М возлагается на кадровый отдел, так как работники данного отдела также обладают информацией о своих сотрудниках.

Ответственное лицо обязано сдавать отчет СЗВ-М в ПФР каждый месяц до 15 числа, следующего за отчетным (п. 2.2 ст. 11 закона № 27-ФЗ от 01.04.96). В случае, если дата предоставления отчета совпадает с выходным днем или праздником, то отчет сдается в ближайший трудовой день. В этом варианте законодательством продлен срок сдачи отчетности до 5 дней.

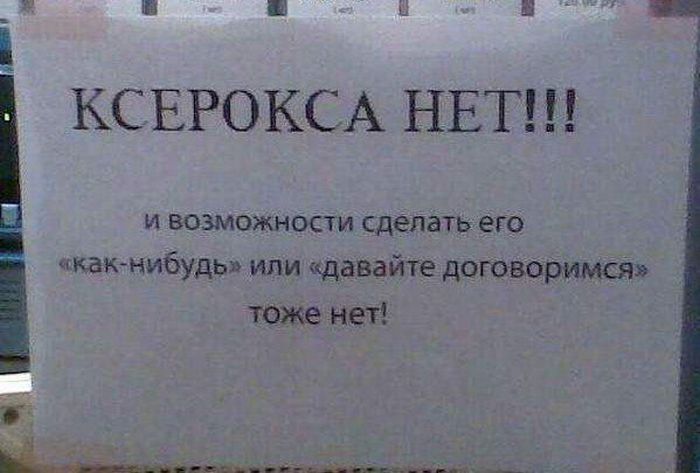

Можно ли сдавать отчет СЗВ-М досрочно?

Законодательными нормами ничего об этом не говориться, следовательно, форму можно предоставить заранее, однако в этом случае могут возникнуть непредвиденные обстоятельства. Например, если отчет сдан в предпоследние дни отчетного месяца, а в учреждение в завершающий день месяца был принят на работу или уволен человек, то отчетность придется сдавать повторно.

Для того, чтобы сроки предоставления отчетности не были сорваны, желательно, чтобы перед ответственным лицом за форму СЗВ-М, находилась следующая таблица на 2020 год.

Несвоевременная сдача СЗВ-М из-за исправления ошибки

За просрочку отчетности в ПФР учреждению или ИП будет начислено финансовое взыскание на основании ст.17 закона № 27-ФЗ от 01.04.1996 года. Такая же сумма взыскания будет выписана, если форма СЗВ-М будет сдана с неправильными или неполными сведениями, даже в том случае, если ошибки будут исправлены с опозданием.

Таким образом, на основании данной нормы сумма штрафа составляет 500 рублей, умноженной на число работников, числящихся в учреждении. Например, на 15 работающих лиц, при срыве сроков отчетности сумма финансового взыскания будет равна: 500 х 15=7500 рублей.

Такая же сумма штрафа будет начислена при обнаружении ошибок в форме.

Ниже представлена таблица начисления штрафа в 2020 году за срыв сроков представления формы СЗВ-М или с ошибками, при численности работников в учреждении от 1 до 20 человек.

Важно отметить, что финансовые потери могут понести и ответственные лица за несвоевременную отправку отчета СЗВ-М. В данном случае штраф может быть наложен на руководителя или бухгалтера, отвечающих за данный участок работы

Размер штрафа в этом варианте составляет от 300 до 500 рублей.

В исходном отчете СЗВ-М забыли сотрудника

Если в исходном отчете СЗВ-М не включен по ошибке сотрудник, нужно, как можно быстрее сдать в ПФР дополняющий бланк. Это окажет существенную помощь в обжаловании наложенного взыскания.

Для этого требуется заполнить бланк с включением в него сведений о пропущенном работнике. В графеТип формы» – (код) нужно записать «доп».

Наказания за такую ошибку можно избежать, если учреждение, предоставившее отчет, первым обнаружило ошибку. В этом варианте, время предоставления дополнительных данных не установлено.

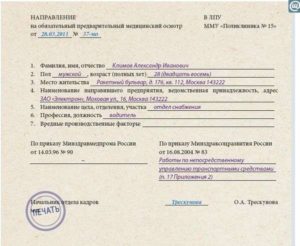

Если же ошибка обнаружена проверяющими, то они заставят учреждение устранить неточность в первоначальном отчете. Время для предоставления дополнительной отчетности – 5 рабочих дней с даты выявления недочета (п. 41 инструкции, принятой Приказом Минздравсоцразвития № 987н от 14.12.2009).

Особенности составления СЗВ-М

Порядок заполнения формы, как в электронном виде, так и на бумажном бланке, одинаков. Сведения вносятся по всем позициям, требования к оформлению не отличаются. Позиции 1.2,3 заполняются в обязательном порядке.

Страхователь руководствуется следующими правилами: (нажмите для раскрытия)

- Позиция »1» включает реквизиты страхователя (ИНН из 10 цифр, КПП из 9 цифр, название кратко, № регистрации в ПФР). КПП предприниматели не указывают.

- Позиция «22» определяет отчетный месяц календарного года. В позицию вписывается цифровое значение месяца: 01 — январский период либо 02 — февральский и т. д. сообразно приведенному в позиции списку значений.

- Код подаваемой формы прописывается в зависимости от типа формы отчета: «ИСХД» (для исходной), «ДОП» (для дополнительной), «ОТМ» (для отменяющей). Пояснения по обозначениям указаны в рассматриваемой позиции формы.

- Позиция «4» содержит информацию по инициалам в именительном падеже, СНИЛС, ИНН каждого застрахованного лица, с которым заключался трудовой либо ГП договор. ИНН страхователь записывает только, если у него есть информация о нем. Также не пишется отчество, если оно отсутствует.

Визирует составленный документ глава организации либо ИП. Обязательно указывается его должность, подпись расшифровывается. Не допускается визирование отчета представителем.

Рядом вписывается дата составления в формате «ДД.ММ.ГГГГ». Печать ставится при наличии. Сдавать готовую отчетность страхователь должен сам.

Как добавить или убрать сотрудника в отчёте

Ошибки в форме могут быть разными, например:

- Упустили информацию о ком-то из работников.

- Ошибочно указали данные о сотрудниках дважды.

- Внесли некорректный номер СНИЛС или ФИО.

- Нарушили порядок заполнения формы.

Для того, чтобы определить алгоритм действий для исправления, нужно отталкиваться от характера ошибки.

Если необходимо добавить информацию о сотруднике

Забыть кого-то из работников можно по разным причинам:

- трудовой договор заключили после сдачи формы в Пенсионный Фонд России;

- забыли о работниках, которые находятся в декрете или отпуске по уходу за ребенком;

- работник не успел предоставить СНИЛС;

- сотрудника устроили после подачи формы и т.д.

Вне зависимости от ситуации, чтобы восполнить недостающую информацию, нужно соблюдать следующие условия:

- Форма заполнения — та же, что и исходная СЗВ-М.

- В блоке «тип сведений» необходимо указать «ДОП», так как фактически все данные в исходном отчёте верны, нужно лишь дополнить их.

- Отправить форму.

Рассмотрим на примере. Предположим, что компания «Южные стандарты» подала отчёт за июль, но забыла указать информацию о сотруднице Орловой Марии Игоревне, которая в июне вышла в декрет.

Формируем дополняющую форму следующим образом:

Дополняющая форма

Вы можете рассчитать налоги и сдать любую отчётность онлайн с помощью сервиса интернет-бухгалтерии «Моё дело»

Попробавать бесплатно

Если необходимо убрать информацию о сотруднике

Бывают следующие ситуации:

- ошибочно внесли данные сотрудника, который уже не работал в компании в отчётном месяце;

- продублировали информацию об одном и том же человеке;

- внесли любую другую информацию, неактуальную на момент подачи формы.

Если необходимо удалить лишнюю информацию, нужно использовать корректирующую форму с типом «ОТМ». Алгоритм несложный:

- В блоке «Тип сведений» указываем «ОТМ».

- Данные о страхователе и период, за который подавалась отчётность, заполняем так же, как и в исходной форме.

- Вносим данные о сотрудника, информацию о котором необходимо удалить.

К примеру, компания «Финские шторы» случайно указала в СЗВ-М данные Сидорова Андрея Николаевича, который был уволен за месяц до отчётного. Чтобы исправить ситуацию, необходимо заполнить форму так:

Форма СЗВ-ОТМ

Если нужно исправить некорректные данные

Иногда все сотрудники учтены в документе верно, но допущены ошибки в самих данных: фамилии, имени, отчестве, СНИЛС и т.д. Чтобы исправить информацию, нужно оформить два документа. Сначала форму с типом «ОТМ», в котором указывается неверная информация (отменяем ошибки). Затем с типом «ДОП», чтобы внести корректную информацию вместо старой ошибочной (исправляем данные).

Заполняется каждая форма аналогично примерам выше.

Информацию об остальных работниках, которая изначально корректно указана в исходной форме, повторять не нужно.

Данные требования утверждены постановлением Правления ПФР от 01.02.2016 № 83п.

Боитесь допустить ошибку в отчёте СЗВ-М?

Создайте бланк с помощью сервиса «Моё дело». У нас исключены ошибки.

Создать бесплатно отчёт

Что предусмотрено для тех, кто допустил ошибку

Неточности при отправке отчёта караются штрафами. Если ваш бланк ПФР не принял, то ожидайте штрафных санкций.

Сумма штрафа равна 500 руб. Она начисляется за каждого сотрудника, по которому допущена неточность. Сколько бы ошибок ни было в отчете по одному работнику, сумма штрафа не меняется А если вы допустили грубые ошибки по 10 сотрудникам в одном отчете, то и заплатите 500*10 = 5000 рублей. Ошибки в процессе обработки отчёта суммируются по каждому сотруднику.

Штрафы за ошибки начисляются не только по кодам, указанным в протоколе, но и за несвоевременную подачу отчета. Старайтесь заранее подойти к вопросу о заполнении бланка.

Отменят ли такой отчет

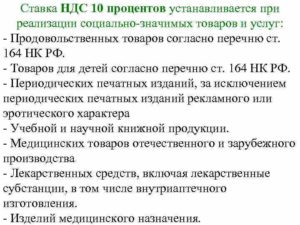

- на всех рабочих, которые работают по трудовому договору, независимо от наличия начисления ЗП в отчётном месяце;

- на исполнителей по гражданским правовым договорам. Такое правило действует только в том случае, если в отчётном месяце им было выплачены деньги, а и на эту сумму были начислены страховые взносы.

Также:

- Если в компании нет рабочих, которые работают по трудовому контракту или договору ГПХ, то форму СЗВ-М не сдают.

- Не надо каждый месяц сдавать отчёт СЗВ-М и в отношении руководителя — единственного учредителя, с которым не заключали трудовой контракт, но только при условии, что компания не занимается никакой деятельностью.

Много полезной информации о сдаче такого отчета, в том числе в виде отменяющей формы, предоставлено в видео ниже:

Суд отменил назначение штрафа.

Крымское предприятие своевременно представило сведения о застрахованных лицах по форме СЗВ-М за январь 2017 года. Предприятие обнаружило в этих сведениях ошибку, касающуюся одного из застрахованных лиц, и в марте того же года подало уточненный отчет. Тем не менее контролирующий орган привлек плательщика к ответственности.

Налицо типичная ситуация: плательщик сам выявил ошибку в своем отчете, ошибка не привела к каким-либо задолженностям по платежам, но это не спасло от штрафа. Пришлось обратиться в суд, и он сделал вывод в пользу плательщика – см. Решение Арбитражного суда Республики Крым от 18.12.2017 по названному делу.

Контролирующий орган решил настаивать на том, что сведения о застрахованных лицах поданы несвоевременно (имея в виду сведения об одном застрахованном лице, которые отсутствовали в первоначальном отчете, но появились в уточняющем, поданном, действительно, за пределами установленного срока для его подачи). Однако суд признал существенным тот факт, что первоначальный отчет был подан в срок.

Согласно ст. 17 Федерального закона от 01.04.1996 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» за непредставление страхователем в установленный срок либо представление им неполных и (или) недостоверных сведений, предусмотренных, в частности, п. 2.2 ст. 11 данного закона, к такому страхователю применяются финансовые санкции в размере 500 руб. в отношении каждого застрахованного лица.

В указанном пункте речь идет о сведениях, которые приведены в отчете по форме СЗВ-М. То есть объективную сторону состава правонарушения, ответственность за которое установлена ст. 17 Федерального закона № 27-ФЗ, образует нарушение срока представления сведений в ПФ РФ либо представление неполных (недостоверных) сведений.

Согласно ст. 15 Федерального закона № 27-ФЗ страхователь имеет право дополнять и уточнять переданные им сведения о застрахованных лицах. Суд указал, что это следует делать в соответствии с Инструкцией о порядке ведения индивидуального (персонифицированного) учета сведений о застрахованных лицах (далее – Инструкция).

Существенная разница между ними в том, что в Инструкции, в отличие от Новой инструкции, не упоминается отчет по форме СЗВ-М. Ведь Инструкция была утверждена задолго до появления данного отчета, а соответствующие изменения в нее не вносились.

Зато положения, на которые опирался крымский суд, в Инструкции и Новой инструкции очень сходны.

В пунктах 34 и 41 Инструкции говорится, что страхователь может представить корректирующие сведения в контролирующий орган, если сам обнаружит ошибки в формах индивидуального (персонифицированного) учета или их найдет контролирующий орган и сообщит об этом страхователю. В любом случае на это отводилось две недели.

При обнаружении в представленных страхователем индивидуальных сведениях ошибок и (или) их несоответствия индивидуальным сведениям, имеющимися у ПФ РФ, а также несоответствия их формам и форматам, установленным ПФ РФ, страхователю вручается уведомление о необходимости устранить ошибки в течение пяти рабочих дней. Тот в течение пяти рабочих дней со дня получения уведомления представляет уточненные индивидуальные сведения (п. 37 Новой инструкции). В этом случае финансовые санкции к страхователю тоже не применяются.

Как отметил суд, ни Федеральный закон № 27-ФЗ, ни Инструкция не содержат ограничений по количеству подаваемых в ПФ РФ корректировок, не устанавливают ответственность за нарушение двухнедельного срока представления скорректированных данных о застрахованных лицах, а корректировка расчета не свидетельствует о превышении установленного срока для представления отчета.

Суд напомнил и о Письме ПФ РФ от 14.12.2004 № КА-09-25/13379 «О применении финансовых санкций в соответствии со ст. 17 Федерального закона № 27-ФЗ». Согласно этому письму чиновники сочли возможным не применять финансовые санкции, если страхователь самостоятельно выявил ошибку и представил достоверные сведения по персонифицированному учету, а также если страхователь в двухнедельный срок исправил обнаруженные территориальным органом ПФ РФ ошибки. Арбитры подчеркнули, что и Новая инструкция содержит аналогичные положения.

В связи с этим важен их вывод, что оснований привлекать крымского страхователя к ответственности в рассматриваемой ситуации у органов ПФ РФ не имелось, поскольку неполнота (недостоверность) изначально направленных сведений была выявлена и устранена страхователем путем направления корректирующих сведений по правилам действующего законодательства.

Структура СЗВ-СТАЖ и порядок заполнения формы

Форма СЗВ-СТАЖ включает в себя пять разделов:

- раздел 1. «Сведения о страхователе»;

- раздел 2. «Отчетный период»;

- раздел 3. «Сведения о периоде работы застрахованных лиц»;

- раздел 4. «Сведения о начисленных (уплаченных) страховых взносах на обязательное пенсионное страхование»;

- раздел 5. «Сведения об уплаченных пенсионных взносах в соответствии с пенсионными договорами досрочного негосударственного пенсионного обеспечения.

Порядок заполнения раздела 1 формы СЗВ-СТАЖ

В разделе 1 формы СЗВ-СТАЖ указываются регистрационный номер в ПФР, ИНН и КПП, а также краткое наименование страхователя в одноименных полях.

В блоке «Тип сведений» знаком «Х» отмечается тип представляемой формы:

- «исходная» – если сведения подаются впервые;

- «дополняющая» – если исходные сведения содержат ошибки, не позволяющие учесть данные на лицевых счетах физлиц;

- «назначение пенсии» – если физлицу для назначения пенсии нужно учесть период работы в календарном году, за который форма СЗВ-СТАЖ еще не подавалась.

Порядок заполнения раздела 2 формы СЗВ-СТАЖ

В разделе 2 формы СЗВ-СТАЖ указывается отчетный период – календарный год, за который представляются сведения о страховом стаже. К примеру, при сдаче отчета за 2017 год страхователь поставит в поле «Отчетный период» значение «2017».

Порядок заполнения раздела 3 формы СЗВ-СТАЖ

В разделе 3 формы СЗВ-СТАЖ по каждому застрахованному лицу указывается следующая информация: ФИО (графы 2-4), СНИЛС (графа 5), периоды работы (графы 6 и 7), специальные коды относительно периодов работы (графа 11).

Запомните следующие правила:

- Фамилия, имя, отчество «физика» указываются в именительном падеже;

- Сведения, касающиеся периодов работы физлица, не должны выходить за рамки отчетного периода. К примеру, отчитываясь за 2017 год, даты могут быть только в пределах периода с 01.01.2017 г. по 31.12.2017 г.;

- При заполнении СЗВ-СТАЖ с типом «назначение пенсии» период работы заполняется по дату предполагаемого выхода на пенсию.

Ниже в таблице представлены некоторые коды, которыми страхователь должен пояснять периоды работы застрахованного лица. Напомним, что до 2017 года по аналогичному принципу заполнялся раздел 6 формы РСВ-1. Теперь этот принцип используется в СЗВ-СТАЖ.

| Код | Пояснение |

| «ДОГОВОР», «НЕОПЛДОГ», «НЕОПЛАВТ» | Эти коды используются для обозначения периодов работы по гражданско-правовым договорам. Если оплата исполнителю произведена в отчетном периоде, то указывается код «ДОГОВОР». В противном случае проставляется код «НЕОПЛДОГ» или «НЕОПЛАВТ» |

| «ДЕТИ» | Этот код используется для обозначения периода отпуска по уходу за ребенком |

| «НЕОПЛ» | Этот код используется для обозначения периода отпуска без сохранения заработной платы, время простоя по вине работника, неоплачиваемого периода отстранения от работы (недопущения к работе)и др. |

| «КВАЛИФ» | Этот код используется для обозначения периода повышения квалификации с отрывом от производства |

| «ОБЩЕСТ» | Этот код используется для обозначения периода исполнения государственных или общественных обязанностей |

| «СДКРОВ» | Этот код используется для обозначения дней сдачи крови и ее компонентов и предоставленных в связи с этим дней отдыха |

| «ОТСТРАН» | Этот код используется для обозначения периода отстранения от работы (недопущения к работе) не по вине работника |

| «УЧОТПУСК» | Этот код используется для обозначения периода дополнительного отпуска работникам, совмещающим работу с учебой |

| «ДЛДЕТИ» | Этот код используется для обозначения периода отпуска по уходу за ребенком от 1,5 до 3 лет |

| «ЧАЭС» | Этот код используется для обозначения периода дополнительного отпуска граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС |

| «ДОПВЫХ» | Этот код используется для обозначения дополнительных выходных дней лицам, осуществляющим уход за детьми-инвалидами |

В графах 8 и 9 указываются коды территориальных и особых условий труда соответственно согласно Классификатору параметров, используемых при заполнении сведений для ведения индивидуального (персонифицированного) учета (Приложение к Порядку заполнения СЗВ-СТАЖ, утв. (Приложение № 5, раздел II)).

Порядок заполнения раздела 4 и 5 формы СЗВ-СТАЖ

Разделы 4 и 5 формы СЗВ-СТАЖ заполняются только при формировании отчета с типом сведений «назначение пенсии».

Если за периоды, перечисленные в разделе 3, взносы на пенсионное страхование начислены (уплачены), то в разделе 4 знаком «Х» отмечается слово «да». В противном случае знак ставится напротив слова «нет».

Аналогичным образом заполняется и раздел 5 в отношении уплаченных пенсионных взносов по договорам досрочного негосударственного пенсионного обеспечения, если они были заключены.

Ответственность за не сдачу и нарушение сроков подачи СЗВ-М

Нарушение установленных сроков и порядка сдачи СЗВ-М, сдача неполной отчетности либо указание в ней ложных сведений признается правонарушением. Страхователя как нарушителя в подобных случаях привлекают к ответственности на основании ФЗ № 27, ст. 17.

В качестве наказания к виновному применяют штрафные санкции. (нажмите для раскрытия)

| Правонарушение | Размер применяемых финансовых санкций |

| Неподача СЗВ-М в требуемый срок; сдача ложных либо неполных сведений | 500 руб. за каждого работающего, по которому не поданы сведения |

| Несоблюдение порядка подачи электронной версии СЗВ-М (например, страхователь сдал отчет на бумаге вместо электронного варианта) | 1000 руб. |

При получении требования об уплате штрафа страхователь обязан в течение 10 последующих дней заплатить сумму по санкции. Если он этого не сделает либо заплатит частично, ПФР вправе осуществить взыскание через суд.

Перечисленные финансовые санкции могут списываться ввиду их безнадежности. ПФР идет на это тогда, когда взыскать деньги невозможно по причинам юридической, экономической, социальной направленности.

Страхователя не наказывают за правонарушение, если на момент принятия решения о привлечении к ответственности прошло 3 года (из-за срока давности). К этому времени юридические последствия прекращаются.

Пример 1. Образец составления СЭВ-М за ноябрьский период

ООО «Проект» составляет СЗВ-М за ноябрьский период текущего года. В него страхователю следует включить сведения по двум работающим у него застрахованным гражданам. Оба трудятся на основании трудового соглашения. В таблицу страхователь вносит данные по Григорьеву Валентину Петровичу (только СНИЛС, т. к. по ИНН информации нет). По второму работнику Петровской Галине Семеновне вносятся все данные.

В первой позиции записываются реквизиты ООО «Проект» (№ в ПФР, ИНН, кратко название, КПП). Отчитывается компания за ноябрь, следовательно, в надлежащей позиции по периоду вписывается «11». Далее указывается «ИСХД», т. к. отчет сдается впервые.

Образец заполнения СЗВ-М в 2021 году

Когда можно избежать штрафа за СЗВ-М

Несмотря на то, что СЗВ-М сдается не первый год, многие споры по штрафам из-за ошибок в этой форме приходится решать только в суде. И нередко суды поддерживают страхователей. Приведем несколько судебных решений, которые помогут избежать штрафа или значительно снизить его размер:

Суд снизил штраф в 10 раз за опоздание со сдачей СЗВ-М, приняв во внимание смягчающие обстоятельства: нарушение допущено впервые, срок опоздания незначительный (4 дня), отсутствуют умысел и негативные последствия для бюджета (Постановление АС Центрального округа от 02.06.2020 по делу № А83-10587/2019).

Грамматическая ошибка в СЗВ-М не наказывается штрафом (Постановление АС Восточно-Сибирского округа от 26.05.2020 по делу № А78-11257/2019).

Штрафа не будет, если фонд пропустит срок взыскания санкций, исчислять который нужно с даты, установленной для сдачи сведений о персучете (Постановление АС Уральского округа от 10.06.2020 по делу № А34-14254/2019).

Ошибка в сведениях о сотруднике, исправленная в течение 5 дней после получения уведомления из ПФР, основанием для штрафа не является (Постановление АС Западно-Сибирского округа от 03.03.2020 по делу № А75-9576/2019).

Технический сбой программного обеспечения (Определение ВС РФ от 08.08.2019 № 309-ЭС19-12439).

Техническая опечатка в СЗВ-М не является основанием для штрафа (Определение ВС РФ от 28.09.2018 № 309-КГ18-14482).

Штрафовать филиал за опоздание с СЗВ-М нельзя (Постановление ВС РФ от 10.12.2018 № 308-КГ18-19977).

Ошибка в СЗВ-М, поправленная после крайнего отчетного срока, но до обнаружения ее ПФР, не может быть основанием для штрафа (Определение ВС РФ от 29.11.2018 № 310-КГ18-19510).

Организация в исходной СЗВ-М не указала сведения о 248 работниках и только через год дополнила сведения, которых не хватало. ПФР оштрафовал ее за это после проверки, но судьи посчитали привлечение к ответственности неправомерным, поскольку за истекший период сам фонд ошибку не обнаружил (Постановление АС Волго-Вятского округа от 29.10.2018 по делу № А82-1008/2018).

СЗВ-М сдали с опозданием из-за болезни бухгалтера — суд снизил штраф в 11 раз, признав нетрудоспособность бухгалтера смягчающим обстоятельством (Определение ВС РФ от 04.07.2018 № 303-КГ18-8663).

Работодатель сдал СЗВ-М на день позднее срока по уважительной причине (в последний день сдачи отчета отключили свет) — судьи приняли сторону работодателя, не согласившись с наложением штрафа (Постановление АС Волго-Вятского округа от 17.07.2017 № А28-11249/2016).

Нельзя штрафовать за опоздание с СЗВ-М филиал, так как он является лишь подразделением компании, а не юридическим лицом, за ошибку должна отвечать головная организация (Постановление АС Северо-Кавказского округа от 05.02.2021 по делу № А32-17320/2020).

Отмена сведений о заявлениях

В случае необходимости отмены ранее представленных сведений о подаче заявлений о продолжении ведения бумажной трудовой книжки либо о предоставлении сведений о трудовой деятельности:

- в соответствующей строке приводят ранее указанную дату;

- в поле «Признак отмены» проставляют знак «X».

ПРИМЕР

Работник принят на работу 1 декабря 2017 года. Переведен на другую работу с 20 января 2020 года. Работодателем было ошибочно поданы сведения о подаче 15 июля 2020 года заявления о продолжении ведения трудовой книжки. Как отменить неверную запись?

Перед таблицей нужно проставить дату подачи заявления и справа в окошке – знак «Х». В табличной части ничего заполнять не нужно.

Итоги

СЗВ-М с неверными, неполными или отсутствующими данными необходимо скорректировать. Сделать это следует на обычном бланке отчета, проставив в разделе 3 нужный тип формы: «доп» (дополняющая) или «отмн» (отменяющая). При этом в разделе 4 отражаются данные о застрахованных лицах, которые подлежат корректировке. За представление в ПФР корректировочного отчета финансовые санкции не предусмотрены, если работодатель выявил и устранил ошибки самостоятельно или не позднее 5 рабочих дней с момента получения от фонда уведомления.

- федеральный закон от 01.04.1996 № 27-ФЗ (ред. от 01.04.2019) «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования»

- постановление Правления ПФ РФ от 15.10.2019 № 519п «Об утверждении Порядка осуществления корректировки сведений индивидуального (персонифицированного) учета и внесения уточнений (дополнений) в индивидуальный лицевой счет»

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.