Что такое интернет-эквайринг

Содержание:

- Онлайн-кассы для эквайринга

- Что нужно знать о безопасности

- Банк ВТБ — Перейти на сайт

- Как подключить интернет-эквайринг — 5 простых шагов

- Шаг 1. Выбор банка — сравнение тарифов интернет-эквайринга от разных поставщиков услуг

- Шаг 2. Заполнение и отправка заявки

- Шаг 3. Сбор необходимого пакета документов и заключение договора

- Шаг 4. Получение инструкции по установке плагина для сервиса «Интернет-эквайринг»

- Шаг 5. Тестирование услуги и запуск системы интернет-эквайринга

- Сравнение комиссий банков ТОП-15

- Как выбрать идеальный эквайринг

- ТОП-5 лучших тарифов в банках

- Размер комиссии

- Пошаговая инструкция по подключению

- Выбор банка для подключения интернет-эквайринга

- Что такое эквайринговая комиссия

- Какие банки предлагают самые выгодные тарифы на открытие расчетного счета и эквайринг для предпринимателей в 2020 году?

- Шаг 4. Установить платежный модуль на сайт

Онлайн-кассы для эквайринга

Банк сотрудничает с оператором фискальных данных – Эвотор. Совместно они предлагают готовое кассовое оборудование для работы на торговых точках и для приема онлайн-платежей.

Эвотор 10 – основные характеристики:

- самая большая касса из представленных на сайте, обладает высокой мощностью;

- работает без подзарядки около 6-12 часов, ее можно возить с собой;

- работает везде, где есть wi-fi, 3G и LAN;

- скорость печати чека – 9 см в секунду;

- есть гарантийный талон на 12 месяцев.

Цена – 17 700 рублей.

Эвотор 5 – характеристики:

- компактная мобильная касса подойдет для курьерских служб;

- время работы без подзарядки – от 6 до 12 часов;

- работает везде, где есть Wi-fiи 3G;

- скорость печати чека – 5 см в секунду;

- срок гарантии – 1 год.

Цена – 13 700 рублей.

Эвотор 7.2 – характеристики:

- эта касса может работать только от сети, не подходит для выездной торговли;

- работает везде, где есть Wi-fi и 3G;

- печатает чек на 7 см за секунду;

- гарантия – 12 месяцев.

Также предприниматели могут приобрести онлайн-кассы от Атол. Например:

- АТОЛ 30-Ф – касса для торговли на точках продаж, не имеет товарно-учетной системы. Подключается к ПК через USB. Совместима почти со всеми операционными системами. Гарантия качества – 1 год. Цена – 11 500 рублей.

- АТОЛ 20-Ф – стационарная касса, не имеющая товарно-учетной системы. Чтобы начать работу, нужно настроить ее на ПК или планшет. Работает от сети, не подойдет для выездной торговли. Совместима с большинством операционных систем. Срок гарантии – 12 месяцев. Цена – 14 400 рублей.

- Атол FPRINT-22 ПТК. Касса с быстро печатающей системой чеков. Чтобы начать работать с кассой, нужно иметь ПК или моноблок. Также нужно настроить ее на компьютер или аналогичное устройство. Работает только от сети, совместима почти с любой операционной системой. Гарантийный срок – 1 год.

Что нужно знать о безопасности

При платеже пластиковой картой через интернет возникает множество рисков как для покупателей, так и для самого продавца.

Не рассматривая легальность деятельности продавца, покупатели обычно обращают внимание на следующее:

- Данные карты, введенные на сайте, могут быть украдены и использованы сторонними лицами;

- Денежные средства будут списаны с карты, но продавцу не поступят.

При этом со стороны самого продавца могут быть такие риски:

- Недобросовестный эквайер — деньги у клиента спишет, но они не будут зачислены к нему;

- Будет произведена оплата краденой картой.

В настоящее время посредники, занятые интернет-эквайрингом, уделяют повышенное внимание безопасности. Это, в свою очередь, несколько затормаживает качественную эволюцию этих услуг, но и является гарантией того, что платеж будет произведен качественно, вовремя, и без неприятных последствий для обеих сторон

Безопасность платежей через интернет сейчас гарантируется несколькими способами:

- Использование дополнительных систем защиты 3D-Secure, SecureCode и подобных. Их суть состоит в том, что после ввода данных о карте система переводит на страницу банка, выпустившего карту, где нужно ввести специальный код из СМС.

- Использование на интернет-страницах протокола SSL, который передает все данные о платеже в зашифрованном виде.

Внимание! Таким образом, фирме, при подключении услуг интернет-эквайринга, необходимо пользоваться только проверенными посредниками, а использование современных способов защиты будет отсекать сомнительные платежи и охранять передаваемые данные.

Банк ВТБ — Перейти на сайт

О банке

Лидер в отрасли. Предлагает гарантию на свои услуги, предоставляет бесплатные консультации настройку, предлагает новые услуги по мере поступления:

- индивидуальная ставка и условия для каждого;

- перевод занимает до 36 часов;

- готовые кейсы сотрудничества;

- новейшие технологии.

Дополнительные услуги

Что предлагают:

- любые платежи и системы;

- поддерживаются все страны мира;

- есть арбитраж и служба рассмотрения споров;

- антифрод-система.

Тарифные планы

Все тарифы оглашаются после заполнения заявки. Признак крупного банка – индивидуальный подход. Я тоже считаю, что одни условия для локальной фирмы и для корпорации регионального уровня крайне невыгодны для поставщика. Профессионалы всегда разбирают каждый случай отдельно.

Особенности:

- лучшие предложения среди партнеров;

- гарантия сроков и комиссии;

- персональные менеджеры.

Плюсы:

- круглосуточный саппорт;

- бонусы для постоянных клиентов;

- отлично подойдет для магазинов;

- есть возможность по скидке подключить интернет-эквайринг после оформления обычного.

Минусы:

- в случае спора или возврата процесс затягивается;

- большое количество споров (в том числе и по техническим причинам) может привести к разрыву контракту.

Как подключить интернет-эквайринг — 5 простых шагов

Петя, видя в нем потенциального конкурента, не особо хотел делиться полезной информацией, поэтому Коле предстояла задача самостоятельно разобраться с тем, как подключить интернет-эквайринг на сайт. Как выяснилось, ничего сложного в этом не было.

Шаг 1. Выбор банка — сравнение тарифов интернет-эквайринга от разных поставщиков услуг

На первоначальном этапе Коля должен был выбрать поставщика услуг. После недолгих размышлений Николай решил, что лучше работать напрямую с банком-эквайером, так как этот вариант исключает участие посредников.

Соответственно, плата за пользование услугой также будет несколько ниже. А вот с выбором конкретного банка было несколько сложнее. Прийти к окончательному выводу Коля смог только после детального изучения конкретных предложений финансовых учреждений:

Сбербанк России. Является одним из лидеров интернет-эквайринга на современном рынке предоставления услуг. Популярность данного финансового учреждения обусловлена минимальной процентной ставкой (0,6%) и наличием собственного процессингового центра. Сбербанк России работает с различными платежными системами.

ВТБ 24. Комиссия интернет-эквайринга в этом банке составляет в пределах 0,6-3%, однако этот поставщик услуг готов предложить своим клиентам одно из лучших программных обеспечений. Благодаря этому вероятность взлома данных практически исключена. Особенностью сотрудничества с ВТБ 24 является то, что увеличение торгового оборота способствует снижению размера процентной ставки.

Альфа-Банк. Еще один достойный поставщик услуг. Альфа-Банк охватывает порядка 40% рынка эквайринга и постоянно число клиентов растет. Это является прямым подтверждением высокого качества предоставления услуг. Банк использует максимально эффективную систему безопасности проведения платежей.

Банк Русский Стандарт. Предлагает различные виды эквайринга, в том числе и эквайринг в интернете. Банк сотрудничает с большим количество международных платежных систем. Отдельного внимания заслуживает наличие собственного процессингового центра.

Шаг 2. Заполнение и отправка заявки

Определившись с выбором банка, Коля заполнил заявку на желание воспользоваться услугой интернет-эквайринга и стал ждать ответа от представителей финансового учреждения.

Оформление заявки не потребовало слишком много времени. В предложенной форме на официальном сайте банка Коля указал данные о виде деятельности собственной компании и оставил свои контакты для обратной связи.

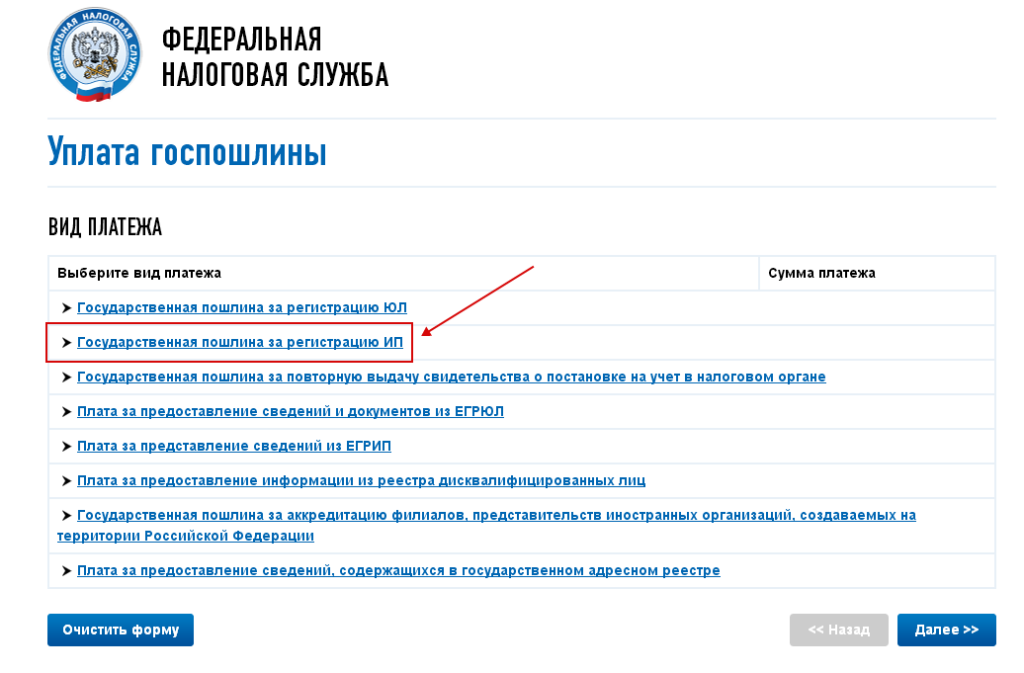

Шаг 3. Сбор необходимого пакета документов и заключение договора

Ждать ответа из банка пришлось совсем недолго. С Колей связался представитель финансового учреждения и предложил обсудить нюансы предстоящего сотрудничества при личной встрече.

Озвученные условия устроили начинающего бизнесмена и он отправился собирать пакет документов, которые потребовались для подписания договора.

В перечень важных бумаг вошли:

- Документ о государственной регистрации в качестве индивидуального предпринимателя.

- Свидетельство о постановке на учет в налоговом органе.

- Учредительные документы.

- Карточка с образцами подписей.

- Паспорт руководителя компании.

Коля понимал, что озвученный список важных бумаг в другом банке мог несколько отличаться, но он был рад, что в этом случае количество необходимых документов не было слишком большим. После предоставления подготовленного пакета между сторонами был заключен договор интернет-эквайринга.

Шаг 4. Получение инструкции по установке плагина для сервиса «Интернет-эквайринг»

Начинающий бизнесмен особо не вникал в то, как работает интернет-эквайринг, однако для обеспечения нормального функционирования системы на сайте наш герой должен был проконсультироваться относительно установки плагина.

Работники технического отдела банка максимально понятно провели инструктаж относительно дальнейших действий, который должен был выполнить владелец сайта, поэтому при установке плагина у Коли особых проблем не возникло.

Шаг 5. Тестирование услуги и запуск системы интернет-эквайринга

И вот настал долгожданный момент — Коля делает первую покупку в своем магазине и оплачивает её картой. Убедившись в том, что платеж произведен, владелец запускает систему интернет-эквайринга и уведомляет всех посетителей сайта о возможности произвести оплату картой.

Сравнение комиссий банков ТОП-15

Чтобы подобрать недорогой тариф, рекомендуем использовать таблицу. В ней указаны процентные ставки по транзакциям и стоимость оборудования.

| Организация | Процент | Стоимость оборудования |

|---|---|---|

| Сбербанк | 1,8-2,5% | 1 700-2 200 руб./мес. |

| Точка | 1,3-2,3% | От 5 000 до 20 000 руб. + 500 руб. мес. – для онлайн-зачислений |

| Тинькофф | 1,59-3,6%

Отдельно предусмотрены тарифы для транспортной сферы и услуг ЖКХ |

1 990-3 990 руб./мес. |

| Альфа | От 2% и выше | Бесплатная аренда. Тариф подбирается индивидуально |

| ВТБ | 1,8-3,5% | Обговаривается индивидуально+3 месяца бесплатного обслуживания РС |

| Открытие | 1,9-2,5% | Тариф подбирается индивидуально (нет интернет-эквайринга) |

| Райффайзен | От 1,99% и выше | От 23 000 до 33 000 руб. |

| РФИ | 1,8% и выше | От 20 000 до 23 000 руб. |

| УБРиР | От 1 и до 2,5% | 25 900 руб. – единая цена |

| Модуль | От 1,5 и до 2% | Аренда терминала бесплатно. Купить можно от 16 до 27 тыс.руб. |

| Русский стандарт | 1,8-2,2% | От 13 300 до 42 000 руб. |

| Уралсиб | 1,65-2,6% (2600 руб. в месяц минимум) | Терминал выдается в аренду бесплатно |

| МТС | 1,69% + 499 руб. за обслуживание | Бесплатная аренда |

| МКБ | 1,6-1,95%, либо 2500 руб. | Аренда бесплатно |

| Авангард | 1,7-2,3% | Аренда от 200 до 750 руб. мес. Первые 4 года, потом бесплатно |

Чтобы выбрать подходящий эквайринг, нужно учесть все нюансы и особенности вашего бизнеса. Если для одной организации условия Сбербанка станут подходящими, то другая выберет Авангард.

Не всегда самый низкий процент может принести выгоду предпринимателю. Выбирайте банк с учетом стоимости оборудования и обслуживания расчетного счета.

Как выбрать идеальный эквайринг

Итак, мы знаем возможности и особенности различных эквайринговых партнеров, самое время приступить к выбору. Ниже вы найдете алгоритм, который облегчит владельцу сайта выбор лучшего эквайринга в зависимости от особенностей бизнеса.

Для облегчения выбора взгляните на список дополнительных вопросов, которые имеет смысл задать сотруднику отдела продаж потенциального эквайера:

- Специально для банка-эквайера:

- Обязательно ли открывать счет в вашем банке?

- Есть ли личный кабинет?

- Минимальный оборот для подключения?

- Скидки на полный пакет: торговый эквайринг + онлайн?

- Специально для агрегатора:

- Каковы функции личного кабинета?

- С какого года компания на рынке?

- Ключевые клиенты?

- Наличие лицензии НКО?

- Какова схема взимания комиссии? Фиксированная с транзакции или %? Какова сетка тарифов в зависимости от оборота? Есть ли комиссия за возвраты?

- Есть ли плата за подключение?

- Нужен ли страховой депозит?

- Как долго длится техническая интеграция и какие есть возможности?

- Какие типы карт можно принимать? Какие страны?

- Минимальная сумма платежа, лимиты на одну операцию/сутки/месяц с одной карты? Можно ли их настраивать?

- Как долго перечисляются средства на мой р/с?

- Выделяется ли персональный менеджер для курирования всех этапов подключения?

Популярные банки-эквайеры: Сбербанк, Альфа-Банк, ВТБ, Райффайзенбанк, Промсвязьбанк, Газпромбанк.

Популярные платежные агрегаторы: Яндекс.Касса, RBK-money, Paymaster, WalletOne, PayAnyWay, Rapida, OnPay, Assist, Robokassa, IntellectMoney, Pay2Pay, Platron.

Партнеры, специализирующиеся на карточных операциях (IPSP): PayOnline, PayU, Uniteller, ChronoPay, Assist.

Также рекомендуем:

- Сравнение тарифов на Интернет-эквайринг в России

- 24 ошибки на платёжной форме, понижающие конверсию

- Как метод интеграции с платёжной системой влияет на конверсию

Автор материала

Юлия Б.

Специалист по интеграции платежных систем к агрегаторам и предоставлению любых платежных сервисов B2B и B2C клиентам. Последние 6 лет Юлия работает в крупнейших платежных компаниях России и Европы: от небольших платежных шлюзов до крупнейших платежных провайдеров с нагрузкой 24+ миллиона пользователей / 16 миллионов операций / 500 000 уникальных посетителей / 500 000 платежей в день.

ТОП-5 лучших тарифов в банках

Тинькофф

За проведение платежей через онлайн-эквайринг банк берет от 2,19%. Процентная ставка обсуждается лично с клиентом, в зависимости от величины оборота. Дополнительно Тинькофф предлагает:

- бесплатное подключение и обслуживание;

- быструю установку – до 48 часов;

- аренда или покупка онлайн-касс.

Тинькофф имеет 3 тарифа на обслуживание расчетного счета:

| Простой | Продвинутый | Профессиональный |

|---|---|---|

| 490 рублей в месяц. Первые 3 платежа бесплатно, далее за 1 платеж нужно отдать 49 рублей. | 1990 рублей. Первые 10 платежей бесплатно, потом 29 рублей платеж. Можно купить безлимит за 990 рублей. | 4990 рублей в месяц. Один платеж стоит 19 рублей, либо безлимит-1990 рублей. |

Банк ВТБ

Что касается расчетного счета, то ВТБ предлагает 4 тарифа.

На старте

Самое важное

Все включено

Большие обороты

5 бесплатных платежей, потом – 100 рублей за один платеж.

30 бесплатных платежей, потом – 50 рублей за один платеж.

60 бесплатных платежей, потом – 50 рублей за один платеж.

150 бесплатных платежей, потом – 32 рубля за один платеж.

РФИ Банк

РФИ банк предлагает клиентам подключить интернет-эквайринг всего за один день. С минимальным пакетом документов и быстрой проверкой. Доступ в личный кабинет позволит вам вести аналитику продаж и выгружать отчеты на компьютер.

| При обороте менее 1 млн в мес. | При обороте до 3 млн мес. | При обороте до 5 млн мес. | При обороте до 10 млн мес. | При обороте от 10 млн мес. |

|---|---|---|---|---|

| 2,7% | 2,5% | 2,3% | 2,1% | Индивидуально |

Модульбанк

Платежи от клиентов приходят на следующий день. Комиссия идет только с покупок, за подключение и обслуживание банк не берет процент. Также 0%, если продаж не было совсем.

| Наименование услуги/платежной системы | Процент | ||

|---|---|---|---|

| Стоимость подключения | 0 руб. | ||

| Зависит от ежемесячного оборота | До 1 млн. | До 5 млн. | От 5 млн. |

| Visa/MasterCard | 2,4% | 2,3% | 2,2% |

| Мир | 2,4% | 2,3% | 2,2% |

| Не зависит от ежемесячного оборота | Стартовый | Оптимальный | Безлимитный |

| Visa/MasterCard | нет | 2,2% | 2,2% |

| Мир | нет | 2,2% | 2,2% |

Точка банк

Процентная ставка для предпринимателей фиксирована – 2,8%. Также вы можете:

- подключить интернет-эквайринг от Яндекс;

- получить готовую интеграцию с онлайн-кассой;

- контролировать проведенные платежи и их поступление в налоговую службу;

- получать информацию о платежах через онлайн-кассу;

- контролировать выручку через личный кабинет.

Если покупатель оплачивает товар не картой, то процентная ставка от покупки может отличаться.

| Необходимый минимум | Золотая середина | Все лучшее сразу |

|---|---|---|

| Бесплатные переводы физическим лицам и снятие наличных денег. Комиссия – 1% от 300 000 рублей. | 500 рублей в месяц + 10 бесплатных платежей. До 200 000 переводы физ. лицам – бесплатно для ИП; До 100 000 переводы – 1% для юридических лиц. | 500 рублей – первые 3 месяца, далее – 2500 рублей. Переводы для индивидуальных предпринимателей до 500 000 рублей – бесплатно. Переводы для юридических лиц до 300 000 – 1%. |

Размер комиссии

За каждую транзакцию Сбербанк берёт себе комиссию — стоимость обслуживания транзакции. Размер комиссии определяется процентом от размера платежа. Оплачивает комиссию магазин. Плательщик, владелец карты, платит за товар или услугу без комиссии.

Тарифы эквайринга Сбербанка для юридических лиц не отличаются от комиссии для ИП. Размер комиссии зависит от способа совершения транзакции:

- Используя терминалы устанавливаемые в торговых точках.

- Через курьеров с использованием мобильных терминалов.

- С использованием сайта в интернет, в который интегрируется модуль оплаты Сбербанка.

Торговый эквайринг

Для принятия безналичных платежей у населения устанавливается терминал для ККМ (контроль-кассовая машина) и вендингов. В торговую точку можно установить онлайн-кассу со встроенным эквайрингом от Эвотор, которая позволяет проводить расчёт картами и наличными с печатью кассовых чеков согласно 54-ФЗ.

Оплата может приниматься по автономному терминалу. Чтобы принять платёж картой нужен только интернет. Терминал подключается к сети через Wi-Fi, проводной или бесплатный мобильный интернет.

Стандартная комиссия составляет 2,5%, она зависит от оборота:

| Комиссия банка | Оборот по банковским картам в терминале |

|---|---|

| 2,5% + 1000 р./мес. сервисная плата за терминал | Не более 40 тысяч рублей в месяц |

| 2,5% + 500 р./мес. сервисная плата за терминал | от 40 до 80 тысяч рублей в месяц |

| Индивидуальный тариф | Свыше 80 тысяч рублей в месяц |

Тарифы эквайринга Сбербанк указывает в договоре на обслуживание.

Терминал необязательно покупать: можно взять его в аренду

Терминалы Сбербанка совместимы с большинством ККМ и вендинговых систем. У банка есть готовые решения для паркоматов, автоматических заправочных станций и прочих торговых устройств для самообслуживания.

Мобильный эквайринг

Этот вид торгового эквайринга активно набирает популярность. В нём используются мобильные мини-терминалы с сим-картами. Они могут принимать платежи вдали от онлайн-кассы и торговых точек.

Мобильная онлайн-касса с эквайрингом Сбербанка. Её пластиковый корпус хорошо переживает ежедневную эксплуатацию.

Мобильный эквайринг используют курьеры при доставке товара на дом, при оказании бытовых услуг и т. п. Покупатель может совершить покупку по банковской карте. Тарифы приведены в таблице выше.

Переносная онлайн-касса для ИП – оптимальное решение для бизнеса с использованием курьеров или осуществления выездной торговли. Оборудование не занимает много место и обеспечивает работу в соответствии с 54-ФЗ .

Интернет-эквайринг

Создан для расчёта за товары/услуги посредством сайта. Приём платежей проходит с помощью программного решения — модуля оплаты для сайта.

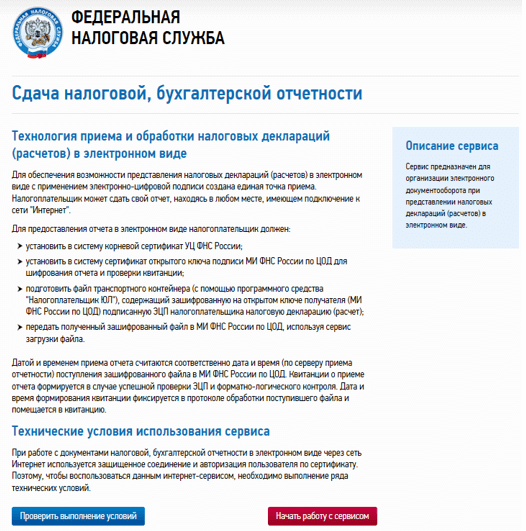

Сбербанк создал бесплатные плагины приёма денежных средств для большинства популярный систем управления сайтом: 1С-Битрикс, CS-Cart, HostCMS, UMI.CMS, WordPress, Drupal, Joomla, Netcat, Amiro.CMS, OpenCart, PrestaShop, MODX. Если решение платное — оно от стороннего разработчика.

Почти все решения поддерживают фискализацию. Уточнить информацию касательно вашей CMS можно через техническую поддержку по адресу support@ecom.sberbank.ru

Для подключения эквайринга сайт должен соответствовать ряду требований:

- На нём должна быть информация об организации: ИНН, ОГРИП, ОГРН, юридический и фактический адрес, телефоны (обязателен стационарный), адрес электронной почты.

- Указана информация обо всех способах оплаты товары или услуги, о порядке, сроках, регионах доставки.

- Каждый товар и услуга должны иметь цену, характеристики, комплектацию, гарантийные условия.

Также рекомендуется разместить на сайте описание условий возврата товара или отказа от услуги.

Тарифы интернет-эквайринга выгоднее, чем у торгового:

| Комиссия банка | Оборот по оплате банковскими картами на сайте и в мобильном приложении |

|---|---|

| 2% | До 1 млн рублей в месяц |

| от 1,8% | Свыше 1 млн рублей в месяц |

Онлайн-оплата не позволяет выдать покупателю бумажный чек. Вместо него приходит электронный. Обычно его присылают на электронную почту или в смс-сообщении. Как только на сайте произошла продажа, сведения автоматически поступают в кассу.

Пошаговая инструкция по подключению

Подключение торгового и мобильного эквайринга проходит по одному сценарию – это простая процедура. Для этого вам нужно:

- Найти страницу соответствующего банка в интернете. На каждом сайте есть раздел «Эквайринг», зайдите в него.

- В нем содержится вся информация о тарифах, сроках подключения, процентных ставках. Но некоторые банки отставляют это вопрос открытым, не указывая информацию о стоимости. В этих случаях тариф рассчитывается индивидуально, после подачи заявки.

- Чтобы подать заявку на эквайринг, выберите команду «Подключить».

- Вам откроется специальная форма для заполнения данных о компании. Обычно там нужно указать ИНН организации, ФИО владельца, номер телефона, адрес электронной почты.

- После заполнения данных подать заявку, выбрав команду «Отправить».

- Дождитесь обратного звонка от менеджера банка. Обычно на это уходит один день.

- Обсудите с сотрудником еще раз условия подключения, стоимость тарифа и размер процентной ставки. Не забудьте поинтересоваться о стоимости открытия и обслуживания расчетного счета.

- После этого менеджер даст список документов, необходимых для подключения эквайринга. Соберите их и отправьте на почту банка.

- Далее нужно дождаться одобрения просьбы на подключение. Банки устанавливают разные сроки: от 2 до 5 рабочих дней.

- После одобрения заявки согласуйте с менеджером дату установки терминала и подписания договора.

Подключить мобильный вид эквайринга можно аналогичным способом. Перед подписанием договора рекомендуем вам внимательно с ним ознакомиться.

Обратите внимание на:

- стоимость тарифов;

- процентную ставку;

- цену оборудования;

- стоимость расчетного счета;

- название оборудования, его количество.

Все пункты должны сходиться с условиями, обговоренными ранее. Если процентная ставка отличается, вы имеете право отказаться от заключения договора

Также обратите внимание на пункты, прописанные мелким шрифтом

Выбор банка для подключения интернет-эквайринга

Подключить опцию интернет-эквайринга можно в любом банке, который такую услугу предлагает. Удобнее всего это сделать в том банке, который обслуживает компанию в рамках РКО. Но если эта финансовая организация онлайн-эквайринг не предлагает, или ее тарифы вас не устраивают, можно выбрать для обслуживания любой другой банк. В нем открывается отдельный счет, на который будет поступать выручка.

1. Тинькофф

Это банк, который не имеет офисов обслуживания, подключение к его услугам всегда проводится дистанционно. Клиент подает онлайн-заявку, после чего представитель Тинькофф приезжает в его офис для заключения договора, процедура занимает 2-3 дня. Клиенту предоставляется личный кабинет с функцией аналитики. Виджеты и модули для реализации услуги вместе с инструкцией располагаются на сайте банка.

Если предприниматель обслуживается в Тинькофф и в рамках РКО, он получает услугу интернет-эквайринга по сниженным тарифам. «Свои» клиенты платят 2,19-2,69% от суммы транзакции, клиенты других банков — 2,3-2,79%.

2. Сбербанк

Чтобы подключить услугу от Сбербанка, нужно подать онлайн-заявку на его сайте. Представитель банка перезвонит клиенту, самое позднее, на следующий день. Клиенту расскажут, какие документы нужно принести с собой, согласовывают удобный офис и время встречи. Здесь совершается подписание договора и получение плагина для установки на сайт.

Сбербанк работает со стандартными картами: Виза, Мастеркард и МИР. Если оборот компании на сайте и в мобильном приложении не превышает 1 млн. руб. за месяц, Сбербанк будет брать 2% от операции. Если оборот выше, то от 1,8%.

3. Альфа Банк

Тарифы на интернет-эквайринг будут напрямую зависеть от выбранного метода. При стандартном обслуживании Альфа Банк берет 2,4%, при выборе моментального зачисления — 3,5%. Кроме стандартных карт через платежный модуль Альфа Банк можно принимать оплату с карт UnionPay и JCB. Возможны операции в 30-ти разных валютах.

4. Точка

Это онлайн-банк, который все услуги оказывает дистанционно. Точка предоставляет интернет-эквайринг через своего партнера — Яндекс.Кассы. Это означает, что покупатели смогут расплачиваться не только банковской картой, но и другими методами: с электронных кошельков, с баланса мобильного телефона, через интернет-банк.

Так как Точка предоставляет услугу не полностью самостоятельно, она обойдется дороже, чем у конкурентов — 2,8% от оборота. Но зато у покупателей будет больше вариантов оплаты, что будет способствовать росту продаж.

5. МодульБанк

Также работает удаленно, поэтому и подключение интернет-эквайринга происходит без посещения офиса банка. Клиент получит доступ в личный кабинет, в котором будет вестись аналитика продаж, она обновляется в режиме онлайн. Зачисление средств на счет предпринимателя осуществляется на следующий рабочий день, в редких случаях — на второй день.

Стоимость услуги напрямую зависит от ежемесячного оборота на сайте и в приложении. Если оборот не превышает 1 млн. руб., МодульБанк будет брать 2,5%. При обороте 1-5 млн. руб. — 2,3%, свыше 5 млн. руб. — 2,2%. К оплате принимаются карты МИР, Виза и Мастеркард.

6. УБРиР

Этот банк привлекает тем, что устанавливает низкие тарифы. В конце 2018 года агентство AnalyticResearchGroup исследовало рынок и определило, что УБРиР берет самую низкую плату за интернет-эквайринг — 1,9%.

7. Открытие

Подключить услугу можно онлайн, направив заявку с сайта банка. После этого заявителю перезвонит менеджер, сообщит, какие нужны документы и пригласит в офис на подписание договора. При этом клиент получит доступ в личный кабинет, где сможет отслеживать статистику продаж. При подключении интернет-эквайринга в банке Открытие возможно создание брендированной страницы оплаты.

Если ежемесячный оборот клиента в рамках этой услуги превышает 1 млн. руб., тарификация будет индивидуальной. Если оборот меньше 1 млн. руб., банк будет брать по 2,5%. Зачисление средств — на следующий рабочий день.

Это далеко не все банки, предлагающие интернет-эквайринг. Но предложения этих финансовых организаций можно назвать самыми привлекательными и востребованными на рынке.

Что такое эквайринговая комиссия

Существует такое понятие, как эквайринговая комиссия — это процент, установленный конкретной банковской организацией за пользование услугой. Каждая из них имеет свою комиссию.

Она зависит от вида услуги. Это может быть:

- Интернет-эквайриг;

- Торговый;

- Мобильный.

Самая высокая комиссия за эквайринг у первого вида, поскольку для проведения интернет-платежей задействованы дополнительные сервисы. Обычно ее величина не превышает 5%. Самый дешевый интернет-эквайринг имеет ставку в 3%.

Мобильный вид занимает второе место. Оплата осуществляется с помощью специальных m-POS терминалов, присоединенных к смартфону. Величина комиссии составляет 2,3-3% с одной транзакции.

Размеры ставок 15 банков можно посмотреть в рейтинге ТОП-15 предложений этой статьи ниже. Исключение составляют 3 организации, предлагающие индивидуальные условия расчета на рынке:

- Открытие;

- Россельхозбанк;

- Газпром.

Готовых процентов эти банки не предоставляют. Все рассчитывается индивидуально, в зависимости от оборота и отрасли.

При упрощенной системе налогообложения процент на эквайринг можно учитывать в расходной книге. Комиссия по эквайрингу для УСН «доходы минус расходы» высчитывается из полной суммы товара, до вычета из нее процента от платежной операции для банка.

Рассмотрим на примере: Человек купил телефон на сумму 5000 рублей и расплатился картой. Какую же сумму нужно указывать в книге учета доходов и расходов (КУДИР)? Ведь банк снимает свой процент. Допустим, он будет составлять 2,5%, тогда на расчетный счет приходит не 5000, а 4875 рублей.

Во всех случаях следует указать цифру с учетом процента – 4875, однако, для упрощенцев на УСН все иначе. В КУДИР прописывается полная стоимость телефона, которую уплатил клиент.

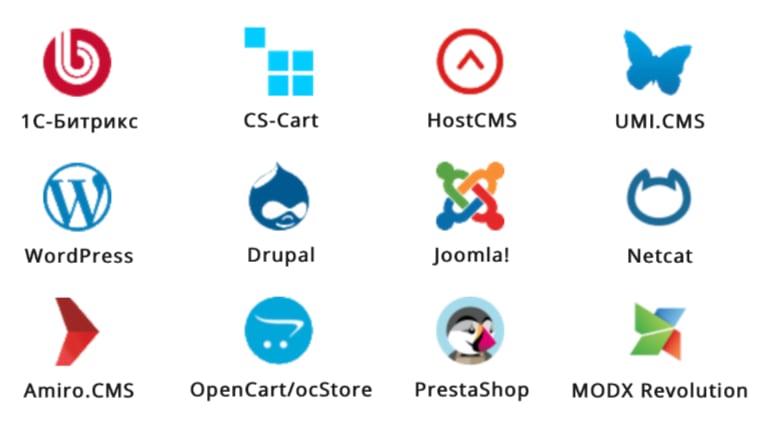

Какие банки предлагают самые выгодные тарифы на открытие расчетного счета и эквайринг для предпринимателей в 2020 году?

Как вы видите из таблицы, банки «Точка», «Модульбанк» и «Локо-Банк» предлагают самые низкие тарифные ставки на торговый эквайринг. «ДелоБанк» и «Сбербанк» делают выгодные предложения на эквайринг для интернет-торговли. Самая доступная комиссия на мобильный эквайринг — в «Модульбанке», «ДелоБанке» и УБРиР.

Как вы видите из таблицы, банки «Точка», «Модульбанк» и «Локо-Банк» предлагают самые низкие тарифные ставки на торговый эквайринг. «ДелоБанк» и «Сбербанк» делают выгодные предложения на эквайринг для интернет-торговли. Самая доступная комиссия на мобильный эквайринг — в «Модульбанке», «ДелоБанке» и УБРиР.

Перед подключением эквайринга вам нужно открыть р/с, на который будет поступать выручка со специализированного мерчант-счета. Стоимость расчетно-кассового обслуживания зависит от банковских тарифов.

Рассмотрим, какую комиссию взимают те же банки за открытие и ведение расчетного счета.

| Наименование банка | Ежемесячная комиссия за открытие и ведение расчетного счета |

| «Сбербанк» | Разработан тариф «Легкий старт», по условиям которого открытие и ведение счета — бесплатные. Далее, в зависимости от размера выручки, можно выбрать другой тарифный план с другим набором функций. |

| «Точка» | Комиссия за открытие – 0 руб.

Комиссия за обслуживание счета на тарифном плане:

|

| «Альфа-Банк» | Счет открывается бесплатно. Для ИП подойдет один из трех тарифов:

|

| УБРиР | Клиентам предлагается на выбор 3 тарифа, по условиям которых плата за открытие р/с не взимается, а ежемесячное обслуживание составляет следующие суммы:

|

| ВТБ | Расчетный счет открывается бесплатно. Для предпринимателей с минимальным оборотом разработан тариф «На старте» без абонентской платы. |

| «Тинькофф» | Открытие расчетного счета – 0 руб. Первые два месяца комиссия за обслуживание не взимается. С третьего месяца сумма комиссии зависит от выбранного тарифа и суммы платежей по карте, которая открывается к расчетному счету:

|

| «Открытие» | Новым клиентам предлагается тариф «Первый шаг». Плата за открытие р/с отсутствует, абонентская плата не взимается в первые 6 месяцев. |

| «Модульбанк» | Открытие счета бесплатно. Абонентская плата за обслуживание р/с зависит от выбранного тарифа:

|

| «Локо-Банк» | Открытие расчетного счета – 0 руб. Абонентская плата зависит от тарифа:

|

| «ДелоБанк» | В зависимости от оборота и количества платежей банк предлагает на выбор 5 тарифов. Для ИП с небольшим оборотом подходит вариант тарифа «Выгодный старт». Ведение счета по условиям тарифа — бесплатное. |

Еще один важный пункт, на который нужно обращать внимание при выборе тарифного плана, – стоимость платежей в другой банк. Как правило, этот показатель ниже на более дорогих тарифах

Также, чем дороже обслуживание расчетного счета, тем больше лимит на внешние переводы в месяц.

Шаг 4. Установить платежный модуль на сайт

Плагин интернет-эквайринга (модуль оплаты для сайта) позволяет принимать оплату картами. Для его установки сайт должен поддерживать протокол не ниже TLS 1.2. Без него плагин работать просто не сможет. Поддержка есть во всех современных сайтах.

Плагин позволяет:

- получать деньги на свой расчетный счет быстро;

- переводить средства от покупателя к продавцу и обратно (в случае возврата);

- получать доступ для сотрудников к отчетам.

Это готовые бесплатные плагины от Сбербанка для 1C-Битрикс, WordPress, Joomla, UMI, ModX и других CMS. Все они поддерживают фискализацию.

Это готовые бесплатные плагины от Сбербанка для 1C-Битрикс, WordPress, Joomla, UMI, ModX и других CMS. Все они поддерживают фискализацию.

Перед установкой плагина и подключением интернет-эквайринга необходимо открыть расчетный счет в банке.

В таблице представлены условия открытия РС для 5 банков.

Организация

Условия

Сбербанк

«Легкий старт» – 3 бесплатных платежей, нет безлимитного приема наличных без комиссии.

«Удачный сезон» – 5 бесплатных платежей, до 50 000 рублей безлимитный прием наличных.

«Хорошая выручка» – 10 бесплатных платежей, до 100000 безлимитный прием наличных.

«Активные расчеты» – 50 бесплатных платежей, нет безлимитного приема наличных.

«Большие возможности» – 100 бесплатных платежей, до 500 000 рублей – безлимитный прием наличных.

Альфа

Бесплатное открытие и обслуживание первые 3 месяца

В некоторых случаях оно может подливаться до года (все зависит от тарифа).

ВТБ

«На старте» – 5 бесплатных платежей, сверх лимита – 100 рублей

«Самое важное» – 30 бесплатных платежей, сверх лимита – 50 рублей.

«Все включено» – 60 бесплатных платежей, сверх лимита – 50 рублей.

«Большие обороты» – 150 бесплатных платежей, сверх лимита – 32 рубля.

Тинькофф

Открытие расчетного счета – бесплатно.

«Простой» – 490 рублей в месяц + первые 3 платежа бесплатно, потом – 49 рублей один платеж

«Продвинутый» – 1990 рублей+10 первых платежей бесплатно, потом 29 рублей платеж, либо безлимит — 990 рублей.

«Профессиональный» – 4990 рублей в месяц +19 рублей за платеж либо безлимит —1990 рублей.

Точка

«Необходимый минимум» – 0 рублей в месяц, переводы физическим лицам, снятие денег – бесплатно. Комиссия – 1% от 300 000 рублей.

«Золотая середина» – 500 рублей в месяц + 10 бесплатных платежей

До 200000 переводы физ.лицам – бесплатно для ИП; До 100000 переводы – 1% для юридических лиц.

«Все лучшее сразу» – 500 рублей – первые 3 месяца, потом 2500 рублей. Переводы для ИП до 500 000 рублей – бесплатно. Переводы для юридических лиц до 300 000 – 1%.