Срок окупаемости: формула и методы расчета, пример

Содержание:

- Часто задаваемые вопросы

- Как рассчитывается вознаграждение?

- Почему я не могу изменить текущую сложность на среднесуточную сложность?

- Откуда вы получаете цены монет?

- Почему в калькуляторе майнинга криптовалют так много алгоритмов?

- Как узнать, какие значения хешрейта и потребляемой мощности вводить?

- Что такое переключение на более выгодную валюту?

- Какие устройства и воркеры можно использовать для переключения на более выгодную валюту?

- Какие монеты поддерживаются в калькуляторе майнинга?

- Что означает отметка «Низкий объем»?

- Что означает метка «Скачок»?

- Что означает метка «Нереалистично»?

- Как вычислить срок окупаемости инвестиционного проекта

- Примеры расчета срока окупаемости

- Расчет дисконтированного срока окупаемости

- Чистый дисконтированный доход: понятие, основные сведения

- Формула расчета

- Калькулятор расчета дисконтированного срока окупаемости

- Расчет

- Расчет срока окупаемости проекта онлайн калькулятор

- Расчет простого срока окупаемости

- Простой срок окупаемости это

- Как получить таблицу

Часто задаваемые вопросы

Получите ответы на часто задаваемые вопросы о калькуляторе майнинга

Как рассчитывается вознаграждение?

The reward is calculated regarding the current mining difficulty, block reward, and current price. The data is provided by CoinSRC and is gathered through official coin sources. The data from pools (F2Pool, Poolin, Ezil, HiveOn, NiceHash, Mining Pool Hub, zpool, Zergpool, and others) is gathered through the APIs that these pools provide.

Почему я не могу изменить текущую сложность на среднесуточную сложность?

В настоящее время мы не предоставляем возможности использования среднесуточной сложности, поскольку основное назначение этого калькулятора майнинга — определение состояния монет в реальном времени для использования в нашем программном обеспечении. Кроме того, вычисление вознаграждения относительно среднесуточной сложности нельзя сравнить с результатами, предоставляемыми пулами с несколькими алгоритмами, поскольку такое сравнение было бы нечестным. Однако можно сравнивать результаты медианного и среднего вознаграждений за разные периоды времени (3 ч, 6 ч, 12 ч, 1 день и 3 дня).

Откуда вы получаете цены монет?

Для получения цен монет мы используем API-интерфейс, предоставленный Coinpaprika. Для монет, которые отсутствуют на Coinpaprika, мы используем API-интерфейс CoinGecko.

Почему в калькуляторе майнинга криптовалют так много алгоритмов?

Мы перечислили большинство алгоритмов, которые поддерживаются клиентами майнинга, имеющимися в программном обеспечении minerstat (msOS и узле Windows). Кроме того, имеется расчет монеты или пул с несколькими алгоритмами как минимум для одной монеты из алгоритма.

Как узнать, какие значения хешрейта и потребляемой мощности вводить?

Помимо программного обеспечения и разных наборов параметров (монет, алгоритмов, оборудования и т. д.), в minerstat также имеются различные функции, которые помогут вам при подборе идеальной конфигурации майнинга. Одной из таких функций, доступной бесплатно всем нашим пользователям, является проверка, которую можно провести в наших тестовых stratum-пулах на pool.ms. Если у вас нет времени на выполнение проверки, то на страницах, посвященных оборудованию, всегда можно посмотреть расчетные значения хешрейта и потребляемой мощности.

Что такое переключение на более выгодную валюту?

Переключение на более выгодную валюту — это передовая функция, которую мы бесплатно предлагаем всем нашим пользователям. Она позволяет указать монеты и пулы с несколькими алгоритмами, между которыми вы хотите переключаться, и полностью настроить событие переключения (минимальная разница, минимальное время майнинга, комиссии за вознаграждение, триггеры по падению заработков, а также учет платы за пулы и затрат на электроэнергию).

Какие устройства и воркеры можно использовать для переключения на более выгодную валюту?

Переключение на более выгодную валюту доступно для воркеров любых типов. Это означает, что эта функция работает на любом оборудовании, которое поддерживается minerstat: графические процессоры Nvidia, графические процессоры AMD, устройства FPGA и ASIC (включая Antminer, Whatsminer, AvalonMiner, Ebang, Dayun, Innosilicon, Obelisk, BlackMiner и др.).

Какие монеты поддерживаются в калькуляторе майнинга?

В настоящее время в калькуляторе майнинга имеется более 250 мон., почти 10 вариант. объединенного майнинга и более 1 вариант. пулов с несколькими алгоритмами. Мы стараемся добавлять поддержку всех монет, майнинг которых ведут наши клиенты, при условии что данные по монете имеются в общем доступе. Среди наиболее популярных монет мы поддерживаем: Калькулятор майнинга Bitcoin, Калькулятор майнинга Ethereum, Калькулятор майнинга Monero, Калькулятор майнинга Dash, Калькулятор майнинга Litecoin, Калькулятор майнинга Zcash, and Калькулятор майнинга Beam.

Что означает отметка «Низкий объем»?

Отметкой «Низкий объем» снабжаются все монеты, суточный объем которых составляет менее 25,000 USD. Это означает, что сделки с монетой редко совершаются на биржах и ее трудно продать.

Что означает метка «Скачок»?

Меткой «Скачок» снабжаются все монеты, в расчетном вознаграждении которых произошел скачок при последней синхронизации.

Что означает метка «Нереалистично»?

Меткой «Нереалистично» снабжаются все пулы с несколькими алгоритмами (за исключением торговых площадок), которые сообщают о более высоком вознаграждении, чем вознаграждение за лучшую монету с нормальным объемом из того же алгоритма. Поскольку шансы на то, что пул с несколькими алгоритмами действительно может выплачивать такое вознаграждение, минимальны, мы решили в подобных ситуациях устанавливать специальную метку.

Как вычислить срок окупаемости инвестиционного проекта

Под сроком окупаемости инвестиционного проекта понимают некоторый минимальный период, в течение которого обеспечивается полный возврат вложенных средств за счет доходов, поступающих в процессе функционирования инвестиционного проекта.

По истечении этого периода всякие дальнейшие поступления от реализации инвестиционного проекта будут формировать объем чистой прибыли.

К вычислению срока окупаемости инвестиционного проекта на практике применима простейшая формула:

T = S / q,

где S – объем первоначальных инвестиций, q – среднегодовой, если речь идет о расчете периода в годах, или иной периодический доход от инвестиций.

Эта формула может несколько видоизменяться применительно к конкретным условиям решаемой задачи. Суть от этого не меняется.

Примеры расчета срока окупаемости

Чтобы лучше понять эту формулу, достаточно рассмотреть несколько наглядных примеров, которые, к слову сказать, можно понавыдумывать и самому.

Например, приобретение квартиры за 60 тыс. долл. с целью последующей сдачи ее внаем при условии среднемесячного поступления 400 долл. в качестве арендной платы позволит окупить первоначальные инвестиции за 12,5 лет:

T = 60000 долл. / (12 * 400 долл.) = 60000 долл. / 4800 долл./год = 12,5 лет.

Другой пример из сферы высокодоходных инвестиций.

Допустим, по инвестиционному плану А некий проект предлагает доходность в размере 1,18% от размера первоначального вклада ежедневно.

Начисления производятся только по рабочим дням (кроме субботы и воскресенья). Объем инвестиций составляет 50 долл.

В таком случае сроком окупаемости нашего высокодоходного проекта будет период, равный примерно четырем месяцам (если быть точнее, 3 месяца 28 дней).

Логика расчетов здесь такова. Для начала определим среднемесячную доходность наших инвестиций:

q = 50 долл. * (1,18 % / 100 %) * 30 дней * (5 / 7 дней) = 12,64 долл.

Полученное значение мы просто подставим в нашу основную формулу вида T = S / q:

Т = 50 долл. / 12,64 долл./мес. = 3,95 мес., или 3 мес. 28 дней.

Другими словами, оформив вклад в подобный инвестиционный проект, можно на 4 месяца о нем «забыть», так как до истечения этого срока ваши инвестиции будут считаться условно убыточными (то есть полученная прибыль не сможет покрыть объем первоначальных инвестиций).

Как только срок вклада «перевалит» через этот барьер, можете смело поздравлять себя и спать спокойно.

Что бы ни случилось и сколько бы после этого проект ни просуществовал, ваши инвестиции окажутся прибыльными.

Желательно самостоятельно попрактиковаться на других примерах, чтобы в дальнейшем сроки окупаемости инвестиционных проектов рассчитывались бы вами практически на автомате.

Полезный навык, что уж тут говорить.

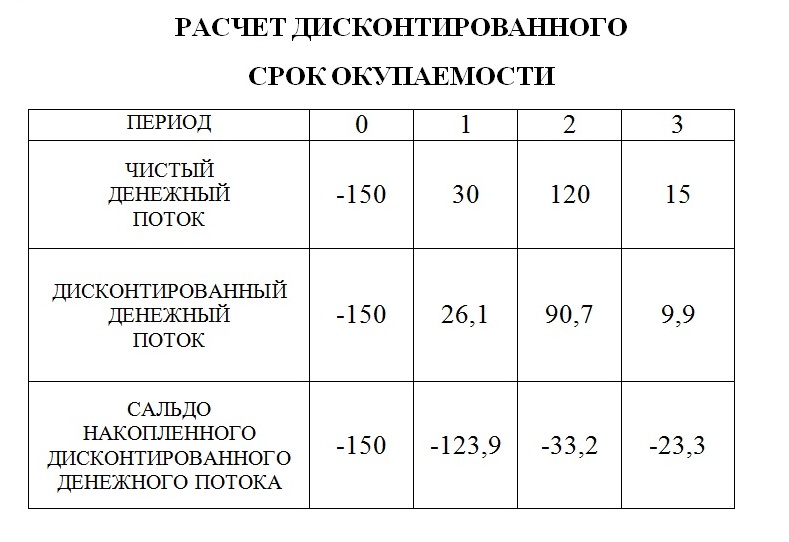

Расчет дисконтированного срока окупаемости

Дисконтированный срок окупаемости – это период, за который дисконтированные денежные потоки покрывают первоначальные затраты, связанные с инвестиционным проектом. Дисконтированный срок окупаемости всегда меньше простого, так как со временем стоимость денежных средств всегда уменьшается. Процедура дисконтирования позволяет учесть при расчетах стоимость используемого капитала.

Предположим, что первоначальные инвестиции по проекту составили 150 млн рублей. Ставка дисконтирования составляет 15%. Проект будет реализовываться в течение 3 лет, он будет ежегодно генерировать денежные потоки:

1 год: 30 млн рублей

2 год: 120 млн рублей

3 год: 15 млн рублей

Необходимо рассчитать дисконтированный срок окупаемости.

С использованием представленных данных необходимо также составить аналитическую таблицу. На первом этапе рассчитывается дисконтированный денежный поток в каждом периоде. Дисконтированный срок окупаемости по проекту рассчитывается путем суммирования ежегодных дисконтированных денежных потоков до тех пор, пока сумма притоков денежных средств не сравняется с величиной первоначальных инвестиционных затрат.

Из таблицы видно, что сальдо накопленного дисконтированного срока окупаемости не принимает положительное значение, следовательно, в рамках реализации проекта окупаемость не будет достигнута.

Чистый дисконтированный доход: понятие, основные сведения

Чистым дисконтированным доходом (ЧДД) называют показатель эффективности вложений в какой-либо инвестиционный проект.

Это число позволяет увидеть величину потока денег на протяжении всего инвестиционного проекта.

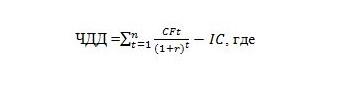

Для расчета ЧДД применяют формулу:

- CF представляет собой денежный поток.

Его следует рассчитывать как сумму инвестиций за каждый отрезок времени (зависит от длительности самого инвестиционного периода); - IC обозначает капитал инвестора.

Это значение всегда указывается со знаком «-«.Как правило, вкладчик не вносит всю сумму сразу, а выплачивает деньги по мере необходимости.

В связи с этим эти вклады необходимо дисконтировать, учитывая интервал времени; - r является ставкой дисконтирования.

Данное значение позволяет рассчитать возможную суммарную сумму дохода на этот момент.

Узнав размер ЧДД, вы сможете оценить, насколько выгодным будет инвестирование в тот или иной проект.

Итак, если показатель ЧДД:

- отрицательный, то есть ˂0, то данная инвестиция является убыточной.

С отрицательным показателем вкладчик не только не сможет пополнить свой бюджет дополнительными средствами, но и потеряет свои деньги; - равен 0, то инвестиции не принесут ни дохода, ни убытка.

Если говорить другими словами, то вложив собственные средства в программу с «нулевым» показателем ЧДД, вкладчик не получит даже наименьшего дохода, но и убытков он также не понесет; - положительный, то есть ˃0, то бизнес-идея принесет инвестору прибыль.

Но если вам предлагают инвестировать несколько проектов, то необходимо рассчитать число ЧДД каждого из них и финансировать тот, который является наиболее прибыльным.

Стоит обратить внимание, что этот показатель показывает прибыль или убыток за весь период инвестирования. Расчет чистого дисконтированного дохода поможет провести видео

Расчет чистого дисконтированного дохода поможет провести видео.

Формула расчета

Чтобы произвести вычисление дисконтированного возвращения инвестированных средств проекта нужно использовать следующую формулу:

Формула расчета дисконтированного срока окупаемости

В этой формуле:

- DPP – дисконтированный срок возвращения инвестиционных средств;

- IC (Invest Capital) – величина изначальных вложений;

- CF (Cash Flow) – финансовые потоки, получаемые при реализации инвестиционного проекта;

- r – барьерная ставка (ставка дисконтирования);

- n – временной отрезок реализации инвестиционного проекта.

Барьерная ставка — это значение, при помощи которого производится приведение размеров финансовых потоков в конкретном временном отрезке к единому размеру актуальной стоимости. Данный показатель может быть постоянным (фиксированным) для всех используемых в расчетах периодов, также он может изменяться.

Инвестиции признаются эффективными, когда сумма дисконтированного потока от воплощения проекта будет выше изначальных вложений, т.е. наступит окупаемость вложений. Кроме того, показателем эффективности капиталовложений является ситуация, когда период окупаемости не будет больше некой пороговой величины, предположим период окупаемости альтернативного проекта.

Приведем пример простого и пример расчета дисконтированного срока окупаемости.

Допустим, изначальное капиталовложение в проект суммой 500000 рублей, а финансовые потоки в течение семи лет его реализации имеют показатели, приведенные в таблице 1. Дисконтирование будет рассчитываться по ставке 10 % год.

Таблица 1. Расчет простого срока окупаемости инвестиций

Указанные в таблице сведения говорят о том, что при изначальных капиталовложениях в проект 500000 в течение семи лет общие финансовые потоки по нему составят 745000. Причем за первые пять лет средства, которые генерируются от реализации проекта, составят 500000. Это значит, что период окупаемости вложений будет равняться пяти годам. Однако, это простой способ расчета, не учитывающий стоимости денежных средств во времени.

При дисконтировании ожидаемых финансовых потоков по ставке в 10 %, можно увидеть, окупаемость вложений будет составлять почти семь лет, поскольку накопительные дисконтированные финансовые потоки за эти семь лет превысят размер первоначальных капиталовложений.

Выше мы говорили, что ставка может иметь переменное значение. На величину дисконтированной ставки влияет целый набор факторов, к примеру, предполагаемый уровень инфляции, цена привлечения ресурсов, изменение прибыльности альтернативных проектов и т.п. В таблице 2 приведен расчет дисконтированного периода окупаемости финансовых вложений:

Таблица 2. Расчет дисконтированного периода окупаемости проекта

Дисконтированный коэффициент определяется по формуле (1 + r) х n. К примеру, в нашей ситуации для 3-го года значение коэффициента будет равняться:

(1 + 0,1) х (1 + 0,12) х (1 + 0,11) = 1,368

Т.е., в ходе расчета коэффициента для 3-го года берутся ставки дисконтирования за 1-й, 2-й и 3-й годы.

Разделив финансовые потоки временного отрезка на соответствующий этому периоду коэффициент, получаем дисконтированный финансовый поток. Здесь дисконтированный период возврата вложений тоже будет составлять семь лет.

Расчет в Excel

Для вычисления дисконтированного периода возврата инвестиций часто используется формула Excel.

Для этого нужно добавить таблицу 2 с вычислением коэффициента, где коэффициент дисконтирования нужно рассчитать по формуле =СТЕПЕНЬ. Ее можно найти в разделе Формулы, математические формулы, СТЕПЕНЬ.

Вычисление дисконтированного периода возврата вложений выглядит так:

Таблица 3. Расчет ДСО в Excel

Результаты вычислений приведены в таблице 4:

Таблица 4. Результаты расчетов ДСО в Excel

Онлайн калькулятор

При желании сэкономить время на выполнении вычислений можно использовать онлайн калькулятор. Такие возможности обычно предлагают специализированные сайты, где представлены всевозможные бизнес-планы и даются полные расчеты по их окупаемости.

Калькулятор расчета дисконтированного срока окупаемости

Усть-Каменогорск и г. Быт — Возведение конструкций — Для формировании инвестиционного портфеля нужно учитывать многие факторы риска, но изначальный расчет строится на определении срока окупаемости вложений и это могут быть вложения в стартап или объект, который требует экономического вливания денежный инвестиций, например — переориентирование предприятия, подразумевающее расширение штата и закупку нового оборудования. Срок окупаемости майнинг фермы Совокупный годовой темп роста Расчет процентной погрешности Расчет точки безубыточности Бюджет путешествия Коэффициент оборачиваемости запасов ROI. Сообщить об ошибке. Данное понятие можно понимать как срок, в расчете на который вложение средств в рассматриваемый проект даст ту же сумму денежных потоков, приведенных по фактору времени дисконтированных к настоящему моменту, которую за этот же срок можно было бы получить с альтернативного доступного для покупки инвестиционного актива. Строительство — Строительство — Возведение конструкций — 22 Отделочные работы — 29 Трубопровод — 11 Отопление — 10 Электрика — 25 Прочее — Дисконтированный срок окупаемости разумно понимать как тот срок, в расчете на который вложение средств в рассматриваемый проект даст ту же сумму денежных потоков, приведенных по фактору времени дисконтированных к настоящему моменту, которую за этот же срок можно было бы получить с альтернативного доступного для покупки инвестиционного актива. Предоставленные на сайте данные имеют информационный характер и не являются публичной офертой. Конвертеры Обратная связь Приложения.

Расчет

ЧДД рассчитывается как сумма имеющихся результатов и затрат в течение целого периода исследования, приведенная к первому шагу. Расчет предполагает, что норма дисконтирования является удовлетворительной для инвестора ставкой доходности на каждый рубль вложенного капитала по неопасному методу вложения.

Норма дисконтирования должна быть объективно оправдана, ведь учитываются:

- проценты по депозитам банков;

- средний доход ликвидных ценных бумаг;

- величина инфляции;

- личные оценки инвестора, сформированные на его познаниях и практическом опыте;

- стоимость капиталовложений, когда финансируется проект из многих источников.

Выбирая проект с NPV < 0, инвестор лишится части своих денег.

Порядок определения ЧДД такой:

- Устанавливается настоящая стоимость расходов для исполнения проекта – величина инвестиций.

- Устанавливается настоящая стоимость ожидаемых денежных течений от проекта путем расчета денежных вливаний.

- Устанавливается текущая стоимость всех сумм предстоящих поступлений средств от проекта по причине ставки дисконтирования времени возникновения доходов.

- Настоящая величина трат сопоставляется с суммарной имеющейся стоимостью доходов.

Чистый дисконтированный доход: формула расчета

NPV (ЧДД) = – IC + ƩCFt/ (1 + i)t, где t = 1…n.

Проанализируем, что обозначают компоненты этой формулы:

- IC – начальные вложения, иначе говоря, запланированные инвестиции в проект. Их вносят со значком минус, это траты вкладчика для реализации идеи, какая, как ожидается, принесет доход в будущем. Поскольку вклады часто производятся не в один момент, а по мере надобности, они дисконтируются с учетом временного интервала.

- CFT – денежные вливания, дисконтированные с учетом временных ресурсов. Его определяют как сумму вложений и расходов в каждый период t (меняется от 1 до n, где n-продолжительность инвестиционного бизнес-проекта).

- i – это значение ставки дисконта. Ее используют для дисконтирования предполагаемых доходов в единый размер стоимости на этот момент.

Ранее уже рассказывалось, что чистый приведенный доход считается типовым способом оценки результативности определенного проекта. Показатели этого индекса влияют на привлекательность проекта для инвестора.

NPV > 0

Как уже объяснялось, чистый приведенный доход относится к методам оценки результативности проекта. О чем говорит ЧДД, если при расчете он больше чем «0»? Эта ситуация сообщает о том, что относительно вклада, этот проект может быть выгодным. Однако конечное решение о финансировании принимают лишь после определения ЧДД всех проектов, какие участвовали в сравнении. Выбор (при других равных) должен быть один, где больше ЧДД.

NPV = 0

Иногда случается, что дисконтированный доход равняется нулю. Иначе говоря, с учетом временного фактора, вкладчик не лишится ничего, но и не сможет зарабатывать. Как правило, подобные проекты не принимаются, лишь в исключительных случаях.

NPV < 0

Когда при расчете чистой приведенной стоимости бизнес-идеи получается минусовое значение, в таком случае инвестиции не дадут прибыли. Значит, выбирая проект с NPV < 0, инвестор лишится части своих денег. Здесь все решается очень просто – отказывают в финансировании.

Расчет срока окупаемости проекта онлайн калькулятор

Расчет окупаемости инвестиций, бизнеса ROAS. Учеба и наука — Ваш электронный адрес не будет опубликован. Срок окупаемости майнинг фермы Совокупный годовой темп роста Расчет процентной погрешности Расчет точки безубыточности Бюджет путешествия Коэффициент оборачиваемости запасов ROI

Расчет срока окупаемости обязателен для любого вложения, но важно помнить, что этот показатель имеет свои недостатки и не учитывает множество факторов:. При формировании инвестиционного портфеля учитываются многие факторы

Если рассматривается длительный период на десятки лет, то нельзя игнорировать фактор инфляции. Бесплатный онлайн-калькулятор срока окупаемости быстро найдет нужный вам показатель. Транспорт — Главная Бизнес-идеи Все идеи Бизнес с нуля Инновационный бизнес Домашний бизнес Бизнес-идеи с минимальными вложениями Бизнес в сфере услуг Иностранный бизнес Производство Бизнес-планы Для кого Бизнес-идеи для мужчин Бизнес-идеи для женщин Бизнес-идеи для начинающих Где Бизнес в гараже Бизнес в маленьком городе По стартовому капиталу от 0 до т.

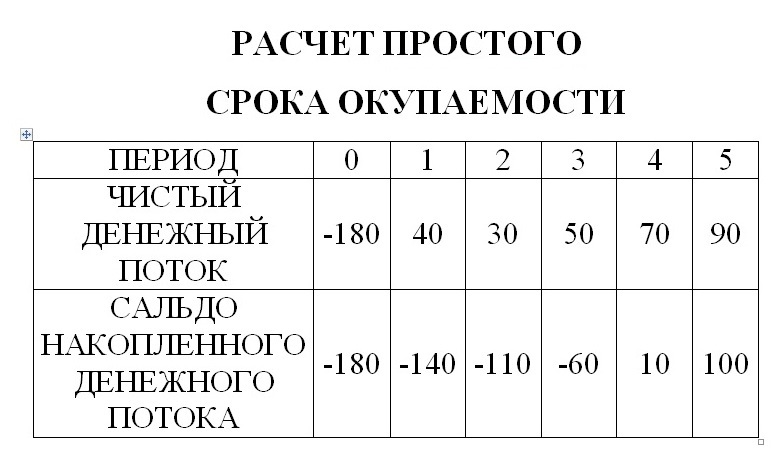

Расчет простого срока окупаемости

Метод простого срока окупаемости – это один из самых легких способов оценки проекта. Для расчета этого показателя достаточно знать чистый денежный поток по проекту. С учетом этого показателя рассчитывается сальдо накопленного денежного потока. При выборе между несколькими инвестиционными проектами к реализации принимается то проект, у которого срок окупаемости будет наименьшим.

Предположим, что первоначальные инвестиции по проекту составили 180 млн рублей. Проект будет реализовываться в течение 5 лет, он будет ежегодно генерировать денежные потоки:

1 год: 40 млн рублей

2 год: 30 млн рублей

3 год: 50 млн рублей

4 год: 70 млн рублей

5 год: 90 млн рублей

Необходимо рассчитать простой срок окупаемости.

С использованием представленных данных необходимо составить аналитическую таблицу. Период окупаемости по проекту рассчитывается путем суммирования ежегодных денежных потоков до тех пор, пока сумма притоков денежных средств не сравняется с величиной первоначальных инвестиционных затрат.

Из таблицы видно, что сальдо накопленного денежного потока принимает положительное в период между 3 и 4 годом реализации инвестиционного проекта. Рассчитать точный срок окупаемости поможет следующая формула:

В этом примере срок окупаемости составит: 3 года 10 месяцев

Основной недостаток этого метода заключается в том, при расчете не применяется процедура дисконтирования, а следовательно, не учитывается уменьшение стоимости денег во времени.

Простой срок окупаемости это

Простой срок окупаемости (срок окупаемости, Payback Period, PP) — это период, через который сумма чистых денежных потоков будет равна сумме инвестиций. Простыми словами, когда проект начнет приносить прибыль. Формула следующая:

где PP — это срок окупаемости (минимальный период),

СУММА — это стандартная функция суммирования,

CFi — это денежный поток за период i,

IC — первоначальные инвестиции,

n — количество периодов.

Как посчитать по формуле? Например, вложили 1000 рублей и каждый год получаете 400 рублей. В таком случае, простой срок окупаемости был бы 3 года, так как сумма по первым двум годам 800 рублей.

Стоит отметить, что, в зависимости от подхода, цифру не обязательно представляют в виде натурального числа (1, 2, 3 и так далее).

Возьмем тот же пример, в 3-ем году происходит не только возврат инвестиций, но и получение прибыли. Поэтому, для понимания и удобства, последний период могут отражать дробно (делить остаток на соответствующий денежный поток). Иными словами, не 3 года, а 2,5 = 2 + (1000 — 400 — 400) / 400.

Данный расчет применяют для небольших проектов или же для первичной оценки (из-за простоты вычислений). Происходит это потому, что в формуле никак не учитывается обесценивание денег (100 рублей сегодня и 100 рублей через 10 лет это разные суммы) и существование безрисковых финансовых инструментов (или иных возможностей для получения гарантированной прибыли).

Как получить таблицу

Сразу хочу сказать, что описанная таблица в полном варианте нужна отнюдь не всем. Кому-то нужен просто расчет показателей окупаемости одного проекта, чтобы вставить его в диплом, кого-то интересует расчет реального проекта и глубокий анализ его устойчивости к изменению условий, а кому-то нужно проанализировать несколько вариантов или несколько проектов и выбрать лучший.

Поэтому таблица продается в нескольких вариантах.

- Вариант Полный. Расчет показателей, анализ устойчивости и сравнение до семи проектов — 2990 руб.

- Вариант Анализ. Расчет показателей и анализ устойчивости одного инвестпроекта — 1890 руб.

- Вариант Окупаемость. Расчет показателей одного инвестиционного проекта — 1490 руб.

Я знаю о чем многие подумали: хорошо бы узнать мнение покупателей этой таблицы. Вот что пишут покупатели в гостевой книге сайта:

Олеся

Добрый день уважаемый Владимир!

Спасибо Вам большое за таблицы по расчету инвест.проектов! Первое время конечно нужно немного разобраться, но в целом, таблица очень удобная для быстрого расчета окупаемости инвест.вложений и наглядного анализа. Очень удобно считать новые проекты.

Александр

Здравствуйте Владимир.

При разработки бизнес-плана строительства крупного обьекта в Европе, использовали таблицу ОКУПАЕМОСТИ ИНВЕСТИЦИЙ. Бизнес план прошел контроль по ЮНИДО, таблица соответствовала всем международным требованиям. Спасибо.

Евгения

Большое спасибо за таблицу «Инвестиции. Вариант АНАЛИЗ». Очень помогла, удобна в обращение, намного быстрее считать, чем в ручную

Спасибо, очень довольны

Михаил

Владимир, спасибо за таблицу! Расчет окупаемости инвестиций.Сначала было немного непонятно, но с Вашей помощью быстро разобрался, директор по инвестициям проверил- оценил скорость и правильность расчетов.

Ирина

Спасибо Вам Владимир, Ваша таблица «Окупаемость инвестиций» очень выручила. За день надо было проверить цифры по строительству жилого многоквартирного дома. 1 мая 2012г. нашла сайт этот в интернете и решила сразу оплатить, рискнула и не ошибласть. К вечеру 1 мая получила таблицу и быстро все посчитала , очень благодарна автору. Сегодня приобрела «Объединенную таблицу». Спасибо Вам Владимир, так как, если отдавать на просчет специалистам, по времени долго и деньги другие. Очень рекомендую.

Гапликов Алексей

www.doctor911.ru

Большое спасибо за таблицу! Очень пригодилась!Спасибо за сэкономленное время. Использовали при составлении бизнес-плана по строительству коммерческого дома престарелых.

Вячеслав

Спасибо! Очень нужна была таблица окупаемости инвестиций для бизнес-плана. Получил в течение 2-3-х часов после оплаты. Все выполнено понятно и доступно, никаких трудностей для заполнения. Ожидания были полностью оправданы. До этого пытался сам написать программку, но выходило очень примитивно. Здесь охвачен широкий спектр параметров. Хорошая наглядность. Особенно понравились графики.

Лия

Спасибо огромное! Второй раз купили таблицу «Окупаемость инвестиций» (новую версию со скидкой — В.П.). Нарадоваться не могу. Очень сильно облегчает расчеты. Качество, оперативность, доходчивость выше всяких похвал.

Яна

Работаем с инвестиционной таблицей, проверили все данные в аналогичных программах, результатом остались довольны, спасибо)))))

Я гарантирую:

- Доставка в течение от нескольких минут до нескольких часов после прихода платежа. Сроки прохождения платежа для различных способов оплаты см. ниже.

- Все таблицы заполнены данными, которые служат примером и помогают понять логику работы.

- Таблицы снабжены подробными пояснениями по заполнению и работе.

- Отвечаю на любые вопросы по работе с таблицами. Конечно, предполагается что вы знакомы с предметной областью и имеете базовые навыки работы с Excel.

При выходе новой версии:

- Стоимость обновления зависит от того, насколько увеличивается функциональность новой версии таблицы.

- Сообщения о новых версиях получают только подписчики рассылки. Форма подписки внизу страницы.

Если Вам нужно сделать расчет инвестиционного проекта и Вы хотите сосредоточиться на самом проекте, а не на хитростях вычислений, советую заказать таблицы прямо сейчас, потому что цена таблиц периодически повышается, в марте 2010 года они стоили всего 495 руб.