Косвенные затраты. формула. пример расчета

Содержание:

- Как списывать расходы

- Другие виды издержек

- Закрытие счета 26

- Косвенные затраты в производстве

- Косвенные расходы: что к ним относится?

- Ключевой нюанс

- Другие виды затрат для финансового учета

- Важный момент

- Классификация

- Соотношение прямых и косвенных расходов: позиция ФНС и судов

- Состав косвенных расходов

- Аренда технологического оборудования.

- Сокращаем перечень прямых расходов

- Что относят к косвенным затратам

- Масштабная база

- Анализ прямых затрат на сырье и материалы

- Для чего нужно деление расходов

Как списывать расходы

Чтобы избежать путаницы, старайтесь минимизировать отличия в бухгалтерском и налоговом учетах. Отражайте и обосновывайте все расходы в документах, иначе придется доказывать свою позицию налоговой инспекции.

Прямые расходы списывайте в том же периоде, в котором реализовали продукцию, даже если у покупателя есть отсрочка платежа до следующих отчетных периодов. Не списывайте расходы на готовую продукцию на складах. Косвенные расходы в налоговом учете не распределяйте. Их списывают единовременно, в том же периоде, когда вы их произвели. Налогооблагаемую прибыль при этом снижайте.

Чтобы сблизить данные в учетах, постарайтесь уравновесить размер себестоимости в бухучете с прямыми расходами в налоговом учете.

Другие виды издержек

Помимо постоянных и переменных, есть еще несколько видов затрат, классифицируемых по экономическому признаку. К ним относятся эффективные и неэффективные, релевантные и нерелевантные, прямые и косвенные затраты.

Эффективные и неэффективные затраты

Бракованная продукция

Как видно из названия, эффективными называют те затраты, которые повлекут за собой определенный экономический эффект, то есть они относятся к тем доходам, которые получит компания. Доход предприятия будет расти за счет роста объема продукции, на которую вышеупомянутые затраты и были выделены. Есть еще другой вид – неэффективные затраты, которые никак не связаны с получением прибыли и не влекут за собой экономической выгоды.

К неэффективным издержкам относятся те, что возникают по следующим причинам:

- Застой производства

- Определенный процент бракованной продукции

- Хищение или недостача запасов

- Порча и другие дефекты

Релевантные и нерелевантные затраты

Любой руководитель предприятия или топ-менеджер должен контролировать основные технологические и производственные процессы предприятия. От решений руководителя напрямую зависит, будет ли компания получать прибыль или нести убытки. В связи с этим можно вычленить релевантные и нерелевантные затраты.

Релевантные – это те расходы, на которые руководитель может повлиять, тогда как с нерелевантными затратами уже ничего не поделаешь. Так, к примеру, затраты прошлых лет будут нерелевантными, так как, очевидно, нет никакой возможности их изменить

Примером релевантных затрат можно назвать альтернативные издержки – руководители также должны обращать на них первостепенное внимание. Чем ниже будут альтернативные издержки, тем эффективнее будет управленческая работа руководителя, генерального директора или топ-менеджера

Прямые и косвенные затраты

Прямые – это те, которые напрямую соотносятся с конкретным товаром, продуктом или услугой. Косвенные же не связаны напрямую с определенной продукцией. К косвенным издержкам относят средства, которые тратятся на содержание подразделений предприятия. Причем интересно то, что если компания выпускает только один продукт, то у него не будет косвенных затрат.

Закрытие счета 26

Затраты, не связанные с производством продукции, выполнением работ, оказанием услуг, в себестоимость производства не включаются (п. 26 ФСБУ 5/2019).

Поэтому с 2021 года на счете 26 в программе следует учитывать только управленческие затраты.

Теперь в настройках учетной политики не требуется выбирать порядок распределения общехозяйственных затрат — они в полном объеме включаются в расходы текущего периода. Но порядок списания затрат, учтенных на счете 26, будет различаться для организаций, использующих и не использующих в учете счет 20.

На счет 90.08

Если в настройках учетной политики организации включены флаги Выпуск продукции и/или Выполнение работ, оказание услуг заказчикам, то затраты, учтенные на счете 26, при закрытии месяца списываются на счет 90.08 «Управленческие расходы» (ранее в программе такой метод именовался «директ-костингом»).

На практике в ряде случаев управленческие расходы требуется распределять. Это касается контрактов, например, с бюджетными учреждениями или с госкорпорациями, когда стоимость контракта определяется в том числе затратами, понесенными исполнителем. В этом случае исполнитель должен отчитываться перед заказчиком о понесенных затратах, в том числе о доле управленческих расходов, приходящихся на контракт с конкретным заказчиком. Организациям с особенностями учета, вызванными участием в контрактах такого рода, рекомендуется использовать «1С:Бухгалтерию 8 КОРП».

В «1С:Бухгалтерии 8 КОРП» при закрытии месяца управленческие расходы могут быть распределены по номенклатурным группам пропорционально базе распределения, указанной в учетной политике. Для этого к счету 90.08 необходимо добавить субконто Номенклатурные группы.

Если организация, которая работает по госконтрактам, использует особые правила распределения затрат, то их следует указать не только для счета 25, но и для счета 26.

На счет 90.02

Организации, деятельность которых не связана с производственным процессом, также используют счет 26 для обобщения информации о расходах на ведение этой деятельности.

Это комиссионеры, агенты, брокеры, дилеры и другие организации, оказывающие услуги непроизводственного характера, кроме организаций, осуществляющих торговую деятельность (приказ Минфина России от 31.10.2000 № 94н «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению»).

Для таких организаций, не использующих в учете счет 20, все затраты со счета 26 должны списываться на счет 90.02 «Себестоимость продаж», чтобы достоверно сформировать показатель валовой прибыли. Ведь если все затраты относить на счет 90.08, то валовая прибыль всегда будет равна выручке, что не соответствует сути показателя.

Чтобы этого не произошло, в настройках учетной политики флаги Выпуск продукции и Выполнение работ, оказание услуг заказчикам должны быть выключены. В этом случае при выполнении регламентной операции по закрытию счетов затрат в бухгалтерском учете все затраты со счета 26 будут списаны на счет 90.02.

В налоговом учете косвенные затраты, учтенные на счете 26, всегда списываются на счет 90.08.

Затраты торговых организаций рекомендуется учитывать на счете 44 «Расходы на продажу».

Косвенные затраты в производстве

Производственные фирмы осуществляют изготовление определённых видов продукции. К прямым расходам таких компаний можно отнести:

- Материальные издержки (плата за сырье и материалы, оборудование и комплектующие, полуфабрикаты);

- Финансовые траты (зарплата производственного персонала и отчисления с фонда оплаты труда таких работников);

- Амортизация производственного оборудования.

Все прочие виды издержек считаются уже косвенными и относятся на себестоимость продукта пропорционально избранной распределительной базе. В частности, к ним причисляются траты на содержание АУП, рекламные расходы, издержки на охрану труда и организацию приемлемых рабочих условий персонала, амортизационные премии и т.д.

Косвенные расходы: что к ним относится?

Эта группа включает все траты, которые необходимы для оказания услуг или производства товара, однако не могут быть включены в себестоимость продукции без дополнительных пересчетов или в случае, когда их включение нецелесообразно из экономических соображений. Косвенные затраты прямо влияют на цену реализации товара или услуги. Существует множество классификаций второстепенных расходов, часть из них регламентируется налоговым Кодексом, однако в большинстве своем разряды создаются по мере осуществления бухгалтерской деятельности. В стандартном понимании законодательства косвенные затраты включают в себя:

- Общепроизводственные траты, то есть все финансовые издержки, связанные с обслуживанием основных и побочных процедур производства на предприятии.

- Коммерческие траты связаны с реализацией товара или услуги. При распределении косвенных расходов этот раздел включает рекламные кампании, расходы на упаковочные материалы, распечатку каталогов и буклетов, расходы на доставку и оплату труда наемных работников. Следует отметить, что оплата заработка постоянных сотрудников штата относится к прямым затратам.

- Общехозяйственные издержки не связаны с процессом производства и подразумевают только те траты, что имеют отношение к нуждам управления процессами на предприятии.

Периодически возникает вопрос: транспортные расходы относятся к прямым или косвенным тратам? Несмотря на то, что выше они приведены в разделе коммерческих издержек, все зависит от сферы деятельности предприятия и экономической целесообразности классификации. Так, для таксомоторных компаний данный вид расходов будет относиться к прямым затратам.

Ключевой нюанс

Во всех приведенных нами примерах подразумевались случаи, когда компания получает объективную финансовую выгоду от реализации изготавливаемой продукции или оказываемых услуг. Не стоит забывать, что экономический кризис в нашей стране все еще имеет место быть, в связи с чем нередки случаи, когда компании работают даже не «в ноль», а в «минус». Часто это происходит из-за того, что средства на открытие фирмы у ее руководства нашлись, а работать они в действительности не умеют. В этих случаях они сталкиваются со множеством дополнительных расходов не только на производство готовой продукции, но также и на объективно косвенные нужды. Если нет выручки, то как корректно определить налоговую базу в целях налога на прибыль? С точки зрения нашего законодательства получается так, что даже расходы на производство продукта в этом случае будут учитываться в качестве косвенных, т.к. прибыль от его реализации отсутствует. Расход, даже не принесший прибыли в данный период, также может быть обоснован, например, направлен на будущие доходы. Таким образом, нет противоречий для признания расходов в бездоходный период косвенными (письма Минфина РФ от 25.08.2010 г. № 03-03-06/1/565, от 21.05.2010 г. № 03-03-06/1/341, от 08.12.2006 г. № 03-03-04/1/821)

При этом важно обратить внимание на то, что если руководству компании не удастся доказать экономическое обоснование (направленность на будущую прибыль) расхода в периоде, когда нет финансового дохода, то нельзя признавать его ни прямым, ни косвенным (письма УФНС России по г. Москва от 12.11.07 № 20-12/107022, от 26.12.06 № 20-12/115144)

Желаем Вам удачи и до новых встреч!

Другие виды затрат для финансового учета

Для финансового учета расходы разделяют еще на два вида.

- Постоянные — они не связаны напрямую с объемом продукции. Если выпуск увеличить или уменьшить, постоянные расходы не изменятся. Например, зарплата бухгалтера не изменится, если вы станете производить не 100, а 200 тортов в месяц. Поэтому это постоянная трата.

- Переменные — зависят от количества выпускаемой или реализованной продукции и меняются пропорционально. Например, если вы увеличиваете производство тортов со 100 до 200 в месяц, то одновременно растет и количество трат на сахар.

Виды затрат можно комбинировать. Обычно прямые затраты влияют на себестоимость, поэтому их относят к переменным. Например, затраты на полуфабрикаты: чем больше производим, тем больше расходуем, поэтому это прямая переменная категория.

Существуют исключения — допустим, расходы на рекламу не отражаются напрямую на себестоимости производства и являются косвенными затратами. Но с помощью веб-аналитики мы можем посчитать, сколько нужно рекламных денег на продажу одной единицы товара — например, с помощью ретаргетинга. Если захотим продавать больше, придется увеличивать бюджет. Поэтому это косвенная переменная трата.

Проверьте, куда уходят деньги, чтобы принимать правильные управленческие решения

Постоянные и переменные затраты используют обычно для финансового учета и планирования бизнеса — это условные понятия, закон не регулирует и не обязывает вас отслеживать их. Прямые и косвенные нужны для бухучета, они основаны на других критериях. Если вы определяете доходы и расходы по методу начисления, то их нужно отслеживать и определять, это требование закона.

Важный момент

Следует понимать, что до даты закрытия месяца затраты предприятия на выпуск продукции не разделяются. Согласно настройкам плана счетов, их, как издержки, отражают в момент фиксирования хозяйственной операции в бухгалтерском и налоговом учетах. Кроме этого, есть еще один важный момент. Следует понимать, при каких именно настройках появляются те либо другие проводки в НУ и БУ. Состояние флажка «по методу директ-костинг» будет оказывать влияние на составление проводок исключительно в бухгалтерском учете при закрытии месяца. Эта позиция никаким образом не касается НУ. В налоговом учете затраты на себестоимость либо управленческие расходы списываются в зависимости от их характера. Прямые издержки переводятся в конце месяца на дебет сч. 90.02.1, фиксирующий выручку по деятельности с основной системой обложения. Косвенные расходы при этом прямо относят на дебет сч. 90.08.1.

Классификация

Издержки могут быть частными и общественными. Частными они будут в том случае, если данный показатель относится к определенной фирме. Общественные издержки – это показатель, относящийся ко всему социуму. Различают также следующие базовые формы издержек предприятия:

- Постоянные. Траты в рамках одного цикла производства. Могут рассчитываться для каждого из производственных циклов, длину которых предприятие определяет самостоятельно.

- Переменные. Полные затраты, переносимые на готовый продукт.

- Общие. Затраты в рамках одной производственной стадии.

Для того чтобы узнать общий показатель, требуется сложить постоянные и переменные показатели.

В зависимости от вида продукции, ее сложности, типа и характера организации производства на предприятиях применяются такие основные методы учета и калькулирования фактической себестоимости продукции, как нормативный, попередельный и позаказный. Методы калькулирования себестоимости продукции позволяют изучать процесс формирования себестоимости конкретных видов продукции, сравнивать фактические издержки с плановыми, сопоставлять расходы производства на конкретный вид изделия с расходами на продукцию конкурентов, обосновывать цены на изделия, принимать решения об изготовлении рентабельных видов продукции. Подробнее о методах калькулирования

Соотношение прямых и косвенных расходов: позиция ФНС и судов

В связи с чем же подобные прецеденты, связанные с судебными исками к ФНС, могут возникать? Чаще всего с тем, что налоговики признают включение компанией тех или иных расходов в косвенные необоснованным.

В этом случае ФНС попросту доначисляет налог на прибыль, как если бы соответствующие издержки были прямыми, и обязует фирму его уплатить. Однако у налогоплательщика всегда есть шанс отстоять правомерность своих действий и неправоту ФНС в суде.

Пример 1

Известен судебный прецедент, в рамках которого ВАС РФ признал правомерной негативную оценку судами предыдущих инстанций подхода ФНС к классификации расходов одной из фирм, которая выпускает бумагу и картон (подробнее об этом прецеденте можно узнать, ознакомившись с определением ВАС РФ от 19.10.2011 № ВАС-13628/11).

Налоговики посчитали, что фирма не имела права включать в структуру косвенных расходов издержки, связанные с выпуском упаковки для производимых ею пачек бумаги. Данные расходы, как посчитала ФНС, должны были рассматриваться как прямые и не могли быть использованы в уменьшение налоговой базы в соответствующем периоде.

Однако арбитры первых инстанций не согласились с мнением ФНС, поскольку было установлено, что упаковка не является обязательным компонентом производственного цикла, в рамках которого фирма выпускает бумагу. Упаковка, как установили суды, — это скорее сопутствующий компонент поставки, который даже не учитывается при взвешивании товара перед размещением на складе.

Отметим, что в ряде случаев обособленность выпускаемого продукта от упаковки суд может признать и не столь очевидной, как в рассматриваемом выше случае.

Пример 2

Президиум ВАС РФ в постановлении от 02.11.2010 № 8617/10 установил, что затраты на покупку тары, этикеток, а также крышек завода по выпуску алкогольной продукции и продуктов питания должны рассматриваться как прямые расходы. Дело в том, что соответствующие компоненты, как посчитал суд, не могут рассматриваться как сопутствующие относительно технологии выпуска того или иного товара соответствующих категорий.

Состав косвенных расходов

Прочие затраты, возникающие в процессе хозяйственной деятельности субъекта и не относящиеся к прямым, классифицируются как косвенные. Их общая сумма входит в состав затрат текущего периода. Исключение составляют внереализационные расходы, которые учитываются отдельной строкой.

Прочие затраты, возникающие в процессе хозяйственной деятельности субъекта и не относящиеся к прямым, классифицируются как косвенные. Их общая сумма входит в состав затрат текущего периода. Исключение составляют внереализационные расходы, которые учитываются отдельной строкой.

Косвенные расходы могут быть связаны с производством продукции (оказанием услуг), но конкретно отнести всю их сумму на затраты по определенному виду товаров (услуги) не удается. По этой причине косвенные расходы распределяются пропорционально. Здесь учитываются общехозяйственные и прочие общепроизводственные расходы.

При определении косвенных расходов организации ориентируются на закрепленный в учетной политике список прямых затрат. Все прочие, кроме внереализационных, допускается отнести к косвенным.

Налогоплательщикам более выгодно иметь в своем составе как можно больше косвенных расходов, так как допускается их полное списание в налоговом (отчетном) периоде. В то время как прямые затраты можно учесть лишь частично, в зависимости от реализованного товара (оказанных услуг), остатка продукции на складе и незавершенного производства. Увеличение расходов в сторону косвенных позволяет полностью учитывать их, экономя на налоговых платежах.

Для организаций, оказывающих услуги, существует возможность все проводимые затраты относить к косвенным. Но это право им тоже следует закрепить в учетной политике предприятия. По мнению Минфина, предприятия, занятые выполнением определенных видов работ, полностью квалифицировать свои расходы как косвенные не вправе.

Не все косвенные расходы при списании подчиняются общему правилу:

- Расходы на НИОКР учитываются в том периоде, когда они были завершены.

- Расходы на добровольное страхование учитываются в том периоде, когда имелся факт перечисления денежных средств в фонды.

Косвенные расходы в торговых организациях ― это содержание помещений (в том числе оплата коммунальных услуг), представительские расходы, оплата труда, затраты на прочие налоги и сборы. Сюда можно отнести и транспортные расходы, если они напрямую не связаны с доставкой товара покупателям.

Аренда технологического оборудования.

Использование на праве аренды различных производственных активов является достаточно распространенной сегодня практикой. В рассматриваемом деле в аренду производителем продукции были взяты литейно-формовочный цех, гипсолитейный цех, массо-заготовительный цех, туннельно-печной цех, цех полировки. Налоговый орган включил арендную плату по данным объектам в состав прямых расходов, но при этом не представил доказательств, подтверждающих использование арендованного имущества именно в производственной деятельности.

При переквалификации расходов на аренду ревизорами использовались сведения из регистров бухгалтерского учета, предоставленные обществом. Однако при отражении в бухгалтерском учете расходов на арендную плату общество не давало оценку указанным затратам на предмет возможности отнесения к прямым налоговым расходам.

При принятии решения о перераспределении расходов на арендную плату налоговый орган также не учел следующее: арендодатель выставлял арендную плату единой суммой без разделения на производственные и непроизводственные объекты; стоимость арендной платы за оборудование была постоянной, не содержала переменной части и не зависела от результатов производства и объема произведенной продукции. Данные затраты относятся к постоянным (косвенным) расходам, не формирующим прямую себестоимость продукции. Таким образом, распределение начисленной суммы арендной платы между незавершенным производством и готовой продукцией приведет к искажению базы по налогу на прибыль в налоговом (отчетном) периоде.

Не в пользу налоговиков было и то, что они в рамках проверки не проводили мероприятия налогового контроля, необходимые для принятия решения о правомерности или неправомерности учета затрат в составе косвенных расходов: не истребовали информацию, не производили допросы должностных лиц касательно учета прямых и косвенных расходов, не осуществляли осмотры производственных помещений, не производили инвентаризацию собственных и арендованных производственных объектов, не истребовали технические паспорта арендованных зданий.

В итоге вывод налогового органа о неправомерном отнесении арендной платы в отношении технологического оборудования (производственных помещений) к косвенным расходам основан на субъективных предположениях, не учитывает обстоятельства производственной деятельности и противоречит налоговой политики общества.

Сокращаем перечень прямых расходов

Насколько свободной может быть организация в части определения перечня конкретных разновидностей прямых расходов?

Существует точка зрения, согласно которой налогоплательщик имеет полное право определять перечень прямых издержек так, как посчитает нужным. Например, ориентируясь на извлечение наибольшей коммерческой выгоды. Подобной позиции в ряде случаев придерживаются также официальные инстанции и суды (постановление ФАС Северо-Западного округа от 04.10.2011 № А56-55568/2010).

Важно! Отнесение издержек к прямым либо косвенным всегда должно быть обоснованно (письмо ФНС России от 24.02.2011 № КЕ-4-3/2952) и не может к тому же противоречить положениям НК РФ (определение ВАС РФ от 13.05.2010 № ВАС-5306/10). Гораздо проще сужать перечень прямых расходов тем фирмам, которые выпускают относительно немного разновидностей продукции, и совсем просто, если речь идет всего об 1 типе товаров

В этом случае к косвенным можно относить практически любые непроизводственные издержки, например те, которые связаны с арендой или зарплатой персонала, не вовлеченного в процесс выпуска товаров

Гораздо проще сужать перечень прямых расходов тем фирмам, которые выпускают относительно немного разновидностей продукции, и совсем просто, если речь идет всего об 1 типе товаров. В этом случае к косвенным можно относить практически любые непроизводственные издержки, например те, которые связаны с арендой или зарплатой персонала, не вовлеченного в процесс выпуска товаров.

Отметим, что политика сокращения перечня прямых издержек не всегда может рассматриваться как приносящая экономическую выгоду. Это может прослеживаться в 2 аспектах:

- Во-первых, предприятие может выпускать товары с выраженным сезонным спросом, например мороженое или прохладительные напитки. В этом случае фирме может быть выгоднее сокращать налоговую базу именно в период менее интенсивных продаж — за счет сумм, не зачтенных в уменьшение налогов в теплое время года.

- Во-вторых, размер сумм, доступных для использования к уменьшению налоговой базы, не всегда адекватен налоговым и репутационным рискам, которые могут возникнуть при тех или иных манипуляциях с определением прямых и косвенных расходов. Фирме может быть попросту выгоднее воспользоваться уменьшением налога чуть позже, чем тратиться на судебное противостояние с ФНС и впоследствии восстанавливать имидж на рынке.

Что относят к косвенным затратам

- Амортизации ОС.

- Затрат на ДМС работников.

- Всех налоговых отчислений.

- Расходов на лицензирование и сертификацию.

- Консультативных услуг.

- Рекламы и маркетинга.

- Ремонта зданий и транспорта.

- Коммунальных услуг.

- Обучения и повышения квалификации сотрудников.

- Стоимости транспортных затрат по доставке продукции покупателю.

- Заработной платы с начислениями вспомогательного персонала.

- Общепроизводственных и общецеховых расходов.

Чтобы решить проблему определения себестоимости устанавливают индивидуальный коэффициент поглощения, который отражает долю накладных затрат на одну единицу товара. Один из методов – пропорциональное деление косвенных затрат на все прямые расходы. Возможен вариант деления непрямых затрат на производственные затраты труда. Учет косвенных затрат поможет реально оценить себестоимость. Однако с изменением базы перераспределения будет меняться и результат.

Метод Direct Costs предусматривает, что себестоимость включает только прямые затраты, а косвенные расходы ложатся на финансовый результат предприятия (вычитаются из чистой прибыли). Налоговая декларация по налогу на прибыль отражает аккумулированную сумму косвенных затрат. Однако определенные косвенные затраты требуют индивидуальной расшифровки, а именно:

- Сумма налогов и соборов.

- Амортизация ОС.

- Сумма затрат на социальную защиту инвалидов.

- Сумма по приобретению земли и арендных прав по земельным участкам.

- Затраты на научно-исследовательскую работу.

Категории косвенных и прямых затрат являются крайне важными для любого предприятия. В первую очередь, из них образуется истинная себестоимость продукции. Во-вторых, они помогают рассчитать оптимальную наценку. В-третьих, расходы участвуют в экономическом анализе при расчете рентабельности продаж и конкретных типов товаров, расчете точки безубыточности и окупаемости. В-четвертых, расходы напрямую влияют на сумму налоговых отчислений. В конце концов, перераспределение между косвенными и прямыми затратами найдет отражение в финансовом результате.

Масштабная база

Под ней в управленческом анализе следует понимать конкретный интервал реализационного/производственного объема, в пределах которого расходы имеют четко выраженное поведение. К примеру, у предприятия в распоряжении находится станочный парк в объеме 10 единиц. Ежегодно выпускается 1 млн изделий в год. Амортизация по основным средствам составляет 500 тыс. р. Руководство приняло решение об удвоении объема производства. Для этого в эксплуатацию было введено дополнительно 10 станков. Масштабная база до этого момента была 0-1 млн изделий. После увеличения станочного парка она стала 1-2 млн.

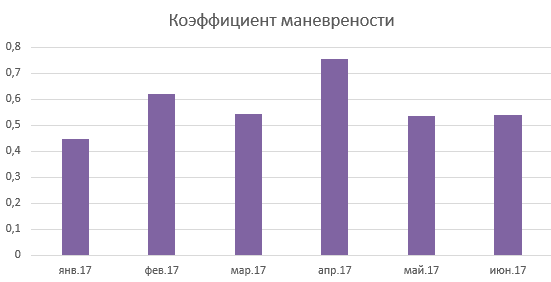

Анализ прямых затрат на сырье и материалы

Как правило, косвенные затраты занимают незначительный удельный вес в себестоимости продукции, в то время как покупка сырья и материалов для дальнейшей переработки оценивается приблизительно в 70% цены будущей готовой продукции

Очень важно в этом вопросе оценить общую сумму затрат, которая напрямую зависит от объемов выпуска

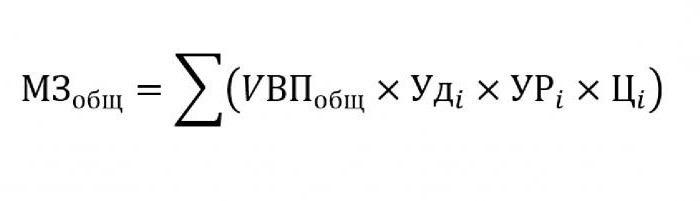

Для подстановки в приведенную выше формулу потребуются следующие данные:

- уВП — объем выпускаемой продукции;

- Удi — удельный вес в общем объеме отдельно взятого материала;

- УРi — масса израсходованных материалов на единицу продукции;

- Цi — стоимость этого материала.

Если нужно рассчитать сумму материальных затрат на выпуск какого-то определенного типа продукции, то нужно использовать эту же формулу, за исключением показателя удельного веса отдельно взятого материала.

Для чего нужно деление расходов

Разделение расходов по категориям позволяет максимально точно определять себестоимость продукции, а также систематизировать налоговую отчетность в соответствии с действующими нормами и правилами.

Определение себестоимости

Основной показатель для любого бизнеса ― себестоимость — включает в себя как прямые, так и косвенные затраты. С прямыми все просто, так как они рассчитаны конкретно на один вид продукции и себестоимость определяется простым делением всех таких затрат на ее количество.

Сложнее определить, какая часть косвенных расходов будет приходиться на единицу каждого вида продукции. Для такого расчета применяется так называемая база, на основе которой определяется доля косвенных расходов на единицу продукции. Часто в качестве базы используется единица времени трудозатрат, но может применяться не одна, а несколько баз. Так, для примера с кулинарией отдельной базой могут стать затраты на электроэнергию для оборудования, используемого при выпечке. Применяется и другой метод соотношения косвенных расходов на единицу продукции, когда все косвенные расходы распределяются на единицу прямых затрат.

Правильно сделанный расчет себестоимости позволяет проводить анализ эффективности расходуемых средств, определять наиболее прибыльный вид продукции, искать способы сокращения непродуктивных расходов.

| База распределения косвенных расходов | |

|---|---|

| Статьи косвенных расходов | Пропорционально |

| На зарплату и социальные отчисления |

|

| На содержанию и эксплуатацию оборудования |

|

| На подготовку и освоение производства | Объему производства в натуральном или денежном выражении. |

| Общепроизводственные затраты |

|

| Непроизводственные затраты | Маржинальному доходу – разнице между ценой продукции и производственной себестоимости на единицу продукции. |

Учет с целью налогообложения

Корректное налогообложение — еще одна важная причина для правильного распределения расходов на прямые и косвенные. Это объясняется системой определения налогооблагаемой прибыли и временем списания расходов.

Прямые расходы списываются с налогооблагаемой прибыли за отчетный период только для реализованной продукции. Оставшиеся прямые расходы относятся к нереализованной продукции и неоконченному производству. Исключение сделано для сферы услуг, где согласно 318 ст. Налогового кодекса устанавливается, что все услуги считаются реализованными и все прямые расходы списываются в настоящем периоде.

Косвенные расходы согласно НК списываются полностью в отчетный период. Поэтому предприятию выгодно относить большую часть расходов к косвенным. Такой подход к распределению расходов не приветствуется налоговыми органами. Поэтому для предотвращения спорных конфликтных ситуаций предприятия должны предоставлять обоснования при переводе расходов из категории прямых в косвенные. Налоговые службы при возникновении подобных вопросов настаивают на включении спорных расходов в категорию прямых, а за необоснованный перевод расходов из прямых в косвенные предприятие будет нести ответственность.

В итоге следует отметить, что категории прямых и косвенных расходов и их оптимальное соотношение оказывают важное влияние на решение следующих вопросов:

- Формирование себестоимости продукции и уровня наценок. Выработка наиболее эффективных способов организации производственного и управленческого процесса.

- Проведение анализа деятельности предприятия с определением рентабельности в целом и отдельных видов продукции.

- Оптимизация налоговых отчислений для создания наиболее благоприятных условий работы предприятия.

https://youtube.com/watch?v=BzSfCLE2ghg