Материальные затраты: формула

Содержание:

- Бюджет МЗ

- Учет материальных затрат

- Сравнение

- Классификация

- Группировка расходов согласно законодательству

- Классификация статей производственных затрат

- Что относится к материальным расходам в бухгалтерском и налоговом учете

- Ситуация N 2. Обязательные медосмотры сотрудников

- Понятие прочих расходов в бухгалтерском учете

- Как правильно распределить прямые расходы на реализованную продукцию

- Формулы расчета и оценки

- Виды себестоимости

- Прочие материальные затраты

- Виды матзатрат

- Закрытие счета 26

- Для чего нужно деление расходов

- Разберемся в понятиях

- Итоги

Бюджет МЗ

Определение всех возможных прямых издержек — это бюджет прямых материальных затрат: он необходим организации для планирования деятельности. В составлении бюджета принимают участие не только экономисты, но и бухгалтер, поскольку для определения точных итогов необходимо рассчитать не только остатки материалов и прочих запасов, но и сумму кредиторской задолженности за них и график ее погашения. Общими усилиями удается не только составить текущий бюджет материальных затрат, но и просчитать его на определенный период времени, что позволяет определить потребность компании в финансах на закупку материалов. Своевременное финансирование в нужном объеме является страховкой от остановки производства из-за нехватки сырья.

Правовые документы

- Статья 254 НК РФ. Материальные расходы

- Приказ Минфина России от 06.05.1999 N 33н

- Статья 1 НК РФ. Законодательство Российской Федерации о налогах и сборах, законодательство субъектов Российской Федерации о налогах и сборах, нормативные правовые акты представительных органов муниципальных образований о налогах и сборах

- Статья 318 НК РФ. Порядок определения суммы расходов на производство и реализацию

- Приказ Минфина России от 02.07.2010 N 66н

Учет материальных затрат

Отдельного счета в Едином плане счетов для аккумуляции матзатрат не предусмотрено. Для отражения информации о стоимости понесенных расходов в бухучете используются сразу несколько счетов:

| Счет | Наименование |

| 20 | «Основное производство» |

| 21 | «Полуфабрикаты собственного производства» |

| 23 | «Вспомогательные производства» |

| 29 | «Обслуживающие производства и хозяйства» |

| 28 | «Брак в производстве» |

Помимо основных бухсчетов, некоторые расходы могут быть отнесены на 25 «ОПР» и 26 «ОХР». Данные счета не могут иметь сальдо на конец отчетного периода, то есть подлежат отнесению на основные затратные бухсчета.

Сравнение

Главное отличие прямых затрат от косвенных — степень влияния на себестоимость выпускаемой продукции. Другой критерий разницы — наличие экономической взаимосвязи с объектами производства. При этом одни и те же издержки могут относиться в одних случаях к прямым, в других — к косвенным, в зависимости от конкретной стадии производственного процесса.

Например, расходы на закупку оборудования для производства товаров будут прямыми по отношению к фабричной линии (то есть будут иметь с ней тесную экономическую связь), но косвенными по отношению к себестоимости выпуска соответствующих товаров на данной линии.

Зарплата персонала, который работает на производстве, скорее всего, будет относиться к прямым затратам. Но оплата труда специалистов иных подразделений фирмы (бухгалтерии или, например, рекламного отдела) — это уже косвенные расходы.

Для чего в принципе возникает необходимость в классификации расходов фирмы на прямые и косвенные?

На практике это чаще всего связано с тем, что подобное разделение затрат установлено в положениях Статьи 318 Налогового кодекса и применяется при определении сроков зачисления издержек в счет уменьшения налоговой базы.

Те виды расходов, которые НК РФ относит к прямым, могут отражаться в налоговой отчетности по текущему периоду только по мере реализации товаров. Косвенные издержки допустимо зафиксировать в соответствующих документах в полном объеме. Но если фирма оказывает услуги и не занимается выпуском товаров, то оба вида затрат могут быть отражены в одном периоде. Благодаря этому предприниматель получает возможность использовать составляющие их суммы для уменьшения налоговой базы одновременно.

Определив, в чем разница между прямыми и косвенными затратами, а также рассмотрев то, в чем ее практическая значимость, зафиксируем выводы в таблице.

Классификация

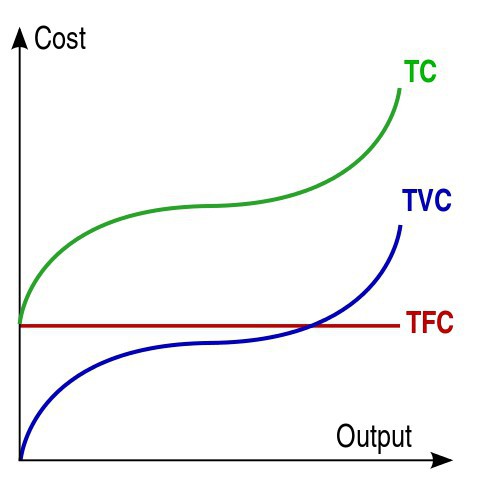

Издержки могут быть частными и общественными. Частными они будут в том случае, если данный показатель относится к определенной фирме. Общественные издержки – это показатель, относящийся ко всему социуму. Различают также следующие базовые формы издержек предприятия:

- Постоянные. Траты в рамках одного цикла производства. Могут рассчитываться для каждого из производственных циклов, длину которых предприятие определяет самостоятельно.

- Переменные. Полные затраты, переносимые на готовый продукт.

- Общие. Затраты в рамках одной производственной стадии.

Для того чтобы узнать общий показатель, требуется сложить постоянные и переменные показатели.

В зависимости от вида продукции, ее сложности, типа и характера организации производства на предприятиях применяются такие основные методы учета и калькулирования фактической себестоимости продукции, как нормативный, попередельный и позаказный. Методы калькулирования себестоимости продукции позволяют изучать процесс формирования себестоимости конкретных видов продукции, сравнивать фактические издержки с плановыми, сопоставлять расходы производства на конкретный вид изделия с расходами на продукцию конкурентов, обосновывать цены на изделия, принимать решения об изготовлении рентабельных видов продукции. Подробнее о методах калькулирования

Группировка расходов согласно законодательству

Все траты, которые производит организация, можно разделить:

- на расходы по обычным видам деятельности;

- прочие расходы.

Для правильного ведения бухучета необходимо обеспечить группировку всех производимых затрат в соответствии с их экономическим содержанием. Согласно п. 8 ПБУ 10/99 материальные расходы входят в затраты предприятия по обычным видам деятельности, куда также включены оплата труда, отчисления в социальные фонды, амортизация и другие затраты.

Четкого перечня материальных расходов данный законодательный акт не предоставляет. Содержание каждой статьи компания определяет сама с учетом специфики ее работы, направленной на получение прибыли. Для полного анализа информации о результатах работы необходимо учитывать все произведенные траты.

Затраты предприятия в бухгалтерском учете включаются в себестоимость продукции и участвуют в формировании финрезультата того отчетного периода, к которому они относятся.

По каким принципам группируются затраты в бухучете, читайте в статье «Список наиболее часто используемых статей затрат в бухучете».

Классификация статей производственных затрат

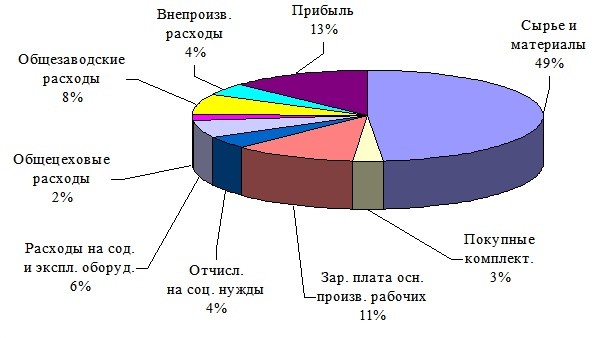

Поэлементная классификация. Сгруппированные по этому принципу, затраты подразделяются на:

- Материальные затраты (без учета возвратных отходов) – здесь речь идет о закупаемых вспомогательных компонентах, электроэнергии, топливе и др.

- Заработная плата персонала.

- Соцвыплаты. Рассчитываются в процентах от ФОТ, исходя из заданных нормативов (размер варьируется в соответствии с актуальным законодательством). К ним относятся отчисления в ПФ, ФСС, ФЗ и ФОМС.

- Амортизация основных фондов – общий объем всех соответствующих отчислений за необходимый период.

- Прочие затраты – к этой категории относятся рекламные расходы, выплаты дивидендов, процентов по кредитам, представительские и командировочные расходы и т.д.

Поэлементная классификация позволяет:

- составить смету затрат;

- рассчитать требуемый объем оборотных средств;

- обосновать капиталовложения;

- разработать меры, позволяющие снизить себестоимость.

Методика имеет недостаток: предоставляемая информация не позволяет полноценно планировать производство и находить возможности снижать его себестоимость. Для этих целей понадобятся сведения уже и о размере затрат, и о взаимосвязи размера затрат с местами, где они возникают.

Бесплатная консультация эксперта по расчету себестоимости в 1С

Целям и потребностям производства в большей мере отвечает калькуляционная классификация, так как затраты группируются по тому же принципу, что и список статей калькуляции. Ниже представлен стандартный пример подобной классификации, которая широко используется в производстве из-за относительной простоты и наглядности:

- Сырье (без учета возвратных отходов)

- Товары/услуги и полуфабрикаты от поставщиков

- Энергия и топливо

- Заработная плата сотрудников производства

- Налоги и взносы от заработной платы

- Расходы на модернизацию и развитие имеющихся мощностей

- ОХР

- ОПР

- Порчи, недостачи, брак

- Другие расходы на производство

- Расходы внепроизводственного вида

Себестоимость выпуска – совокупность всех прямых затрат (материальных и нематериальных), списанных непосредственно на выпуск. В примере это затраты из пунктов 1-10. В зависимости от перечня затрат, подлежащих учету, это понятие можно расширить и разделить на:

- Цеховую себестоимость совокупность всех расходов подразделения/цеха, израсходованных непосредственно на выпуск;

- Производственную – сумму цеховых и общих затрат предприятия;

- Полную – получается суммированием производственных и коммерческих, не связных с производственной деятельностью компании (логистика, сбыт), затрат. В примере это п.1-11. Этот вид формируют с разбивкой по статьям калькуляции. В основе этого перечня лежит законодательно утвержденный стандартный реестр статей затрат.

Что относится к материальным расходам в бухгалтерском и налоговом учете

Материальные затраты поименованы как один из видов расходов по обычным видам деятельности в ПБУ 10/99 (п. 8 ПБУ 10/99). При этом перечень материальных затрат с точки зрения бухгалтерского учета не раскрывается.

Если обратимся к налоговому законодательству, то в ст. 254 НК РФ приведен перечень затрат, которые можно отнести к материальным расходам в налоговом учете. Данный перечень является открытым.

Что относится к материальным затратам?

Материальные затраты включают в себя:

- затраты на приобретение сырья, материалов и комплектующих изделий;

- затраты на приобретение топлива, воды, энергии всех видов, расходуемых на технологические цели;

- затраты на приобретение работ и услуг производственного характера;

- потери от недостачи и порчи МПЗ в пределах норм естественной убыли;

- другие затраты.

Можно сказать, что материальные расходы в бухгалтерском учете — это те же затраты, поименованные выше, с учетом специфики конкретной деятельности.

Перечень материальных расходов бухгалтеру следует закрепить в учетной политике организации для целей бухгалтерского и налогового учета. Составить учетную политику вам поможет наш .

Ситуация N 2. Обязательные медосмотры сотрудников

Обязательные медицинские осмотры должны проходить по большей части работники торговых организаций либо сферы услуг. Если фирма оплачивает медицинские осмотры, это также можно отнести к материальным расходам, поскольку такие осмотры являются частью производственного контроля. Об этом сказано в пп. «в» п. 2.4 Правил, утвержденных Постановлением Главного санитарного врача РФ от 13.07.2001 N 18. А контроль за соблюдением установленных технологических процессов относится к услугам производственного характера. Поэтому стоимость медицинских услуг можно учесть при упрощенной системе налогообложения, с этим согласен и Минфин России в Письме от 04.06.2007 N 03-11-04/2/157.

Однако обратите внимание, что речь идет именно об обязательных медицинских осмотрах, обязанность работодателя проводить которые закреплена нормативными документами. Так, Перечень работ, при выполнении которых сотрудники должны проходить медосмотры, дан в Приложении N 2 к Приказу Минздравсоцразвития России от 12.04.2011 N 302н

Этим же Приказом утвержден и Порядок проведения медицинских осмотров, в том числе их периодичность (Приложение N 3). Соответственно, расходы на проведение дополнительных медицинских осмотров, а также на прохождение медицинских осмотров работниками, не упомянутыми в Перечне, учесть в налоговой базе не получится.

На заметку. Документы, необходимые для учета работ и услуг

Для того чтобы учесть в налоговой базе при УСН стоимость производственных работ или услуг, их нужно оплатить. Кроме того, потребуются документы, подтверждающие экономическую обоснованность таких расходов. Их должно быть, по крайней мере, два. Первый — договор с фирмой или предпринимателем, занимающимися работами или услугами. И второй — акт о выполнении работ или оказании услуг. Акт подписывается двумя сторонами, когда соответствующие услуги оказаны или работы выполнены.

Пример 1. Учет расходов на медосмотр работников

ООО «Булочка» применяет УСН с объектом налогообложения «доходы минус расходы» и занимается розничной торговлей хлебобулочными изделиями. 21 мая 2012 г. общество заключило договор с медицинским учреждением на проведение медосмотра продавцов и оплатило услуги стоимостью 18 000 руб. (без НДС). 25 мая услуги были оказаны и получен соответствующий акт. Имеет ли право общество учесть стоимость медосмотра в расходах?

Обратимся к Приложению N 2 к Приказу Минздравсоцразвития России от 12.04.2011 N 302н. В п. 15 указана работа в организациях торговли. В соответствии с ним продавцы обязаны один раз в год проходить осмотр у дерматовенеролога, отоларинголога, стоматолога, инфекциониста и сдавать необходимые анализы. Если общество оплатило услуги именно этих специалистов и анализы, указанные в Перечне, а также при условии, что в течение прошедшего года продавцы еще не проходили медосмотры, то расходы можно учесть. В противном случае — нет.

Понятие прочих расходов в бухгалтерском учете

Необходимо хорошо понимать, что относится к прочим расходам в бухгалтерском учете. Прочие расходы в бухгалтерском учете – это те расходы, которые не имеют ничего общего с обычной деятельностью организации. К ним в итоге можно отнести следующие разделы:

- Те расходы, которые имеют отношение к временному использованию активов компании.

- Затраты, которые связаны с предоставлением за вознаграждение прав на патентованные изобретения, промышленные образцы и так далее.

- Траты, которые появляются в связи с участием в уставных капиталах других компаний.

- Затраты, появившиеся у организации благодаря выбытию, продажи товара, а также иного списания денежных средств и активов, которые отличаются от средств, продукции, товаров. Исключение составляет иностранная валюта.

- Проценты, которые приходится выплачивать за заемные средства (это могут быть займы или кредиты в банке).

- Затраты, появившиеся у компании в связи с оплатой тех услуг, которые были предоставлены кредитной компанией.

- Отчисления, которые были сделаны в оценочные резервы, созданные по всем правилам бухгалтерского учета. Сюда же входят и те резервы, которые были созданы в связи с признанием условных факторов деятельности хозяина.

- Пени, штрафные санкции и неустойки, которые потерпела компания в связи с нарушенным договором.

- Возмещение тех убытков, которые были причинены данной компанией.

- Убытки, понесенные организацией за предыдущие годы, но признанные в нынешнем году.

- Разница между курсами валют.

- Стоимость уценки активов.

- Суммы, перечисленные на счет благотворительности, а также те траты, которые были понесены благодаря мероприятиям, связанным с культурной деятельностью, различными развлечениями, отдыхом на природе, спортивными работами и так далее.

- Прочие затраты.

В последний пункт можно отнести те траты, которые появились благодаря различным чрезвычайным ситуациям – к примеру, это может быть национализация предприятия, принадлежащая компании, аварийные бедствия, пожары, различные стихийные бедствия и так далее.

Как правильно распределить прямые расходы на реализованную продукцию

Для точного определения той части прямых расходов, которую надо отнести на реализованную продукцию, следует вычленить прямые расходы за месяц, приходящиеся:

- На остатки незавершенного производства.

- Остатки продукции отгруженной, но не реализованной на конец месяца.

- Остатки продукции на складе.

Суммы прямых расходов, которые пришлись в текущем периоде на все эти остатки, учитывать в уменьшении налоговой базы этого периода не надо.

ПРИМЕР расчета остатков НЗП при производстве продукции из «КонсультантПлюс»:В учетной политике ООО «Легпром» для целей налогообложения установлено:»1. Прямыми расходами являются:стоимость сырья и основных материалов, используемых при производстве продукции;оплата труда основных производственных рабочих;страховые взносы с оплаты труда основных производственных рабочих;амортизация производственного оборудования.Остальные расходы относятся к косвенным.2. Для распределения прямых расходов на остаток НЗП определяется…Посмотреть пример расчета полностью

Если организация принимает решение об изменении перечня прямых расходов, то она должна внести изменение в учетную политику с начала нового налогового периода (абз. 6 ст. 313, абз. 10 п. 1 ст. 318 НК РФ).

О ситуации, когда налоговая инспекция может оспорить перечень прямых и косвенных затрат, приведенный в учетной политике, читайте в материале «Аренду производственных помещений могут не признать косвенным расходом».

В результате с начала нового отчетного или налогового периода отдельные расходы по налогу на прибыль перейдут из категории прямых в категорию косвенных расходов.

Однако на конец прошедшего налогового периода прямые затраты, пришедшиеся на нереализованную продукцию и незавершенное производство, не были учтены. Минфин России в письмах от 15.09.2010 № 03-03-06/1/588, от 20.05.2010 № 03-03-06/1/336 рекомендует их и в новом налоговом периоде учитывать по мере реализации товаров или работ. Единовременно же можно теперь будет признавать лишь те расходы, которые осуществлены уже с начала нового периода.

Впрочем, в судебной практике встречается и иное мнение. В качестве примера можно привести ситуацию, которую рассмотрел ФАС Восточно-Сибирского округа (постановление от 03.02.2011 № А78-901/2010). Суть дела в том, что в первом квартале организация учла при расчете базы по налогу на прибыль расходы, которые ранее относились у нее к прямым, в полном объеме.

Налоговые инспекторы восприняли это действие как нарушение, указав в акте проверки, что, поскольку расходы осуществлены в прошлом налоговом периоде, то их к ним и надо отнести. А единовременно списывать их в качестве косвенных расходов налогоплательщик был не вправе. Тем не менее арбитражный суд принял сторону организации и признал единовременное включение этих затрат в базу по налогу на прибыль правомерным. Аналогичная позиция суда содержится в постановлениях ФАС Дальневосточного округа от 27.05.2011 № Ф03-1824/2011 и от 25.12.2009 № А27-671/2009.

Формулы расчета и оценки

Матзатраты имеют прямое влияние на себестоимость продукции, а следовательно, и на выручку. Оценка, своевременный анализ структуры и динамики, а также систематический расчет материальных затрат необходим. Тактический подход к планированию и контролю показателя обеспечит предприятию максимальную прибыльность, то есть повысит его рентабельность.

Для определения рентабельности по расходам специалисты высчитывают специальный коэффициент, который позволяет узнать, какую прибыль на рубль материальных затрат ожидается получить, либо оценить убытки.

Формула прибыли на рубль материальных затрат — определение рентабельности — выглядит так:

Если полученное значение меньше единицы, то это говорит об убыточности предприятия. Если показатель будет равен единице, значит, полученная прибыль равна расходам, и организация ничего не заработала в отчетном периоде. Если показатель больше единицы, это означает, что предприятие рентабельно, то есть его деятельность приносит прибыль.

Виды себестоимости

Исходя из разных критериев различают следующие виды себестоимости.

По объему затрат, которые входят в состав себестоимости:

- Средняя. Такой показатель объединяет в себе все затраты компании на производство продукции и ее реализацию: на покупку оборудования, сырья, оплату труда, доставку и т.д.

- Предельная. Это затраты на каждую следующую единицу товара либо услуги. На такую себестоимость влияет количество продукции, которую выпускает компания.

По объему расходов и этапам их формирования:

- Технологическая. Включает в себя траты, необходимые для обеспечения технологического процесса производства товара, без учета расходов на покупку узлов и деталей.

- Цеховая. Так определяются расходы отдельного структурного подразделения компании. В состав такой себестоимости, кроме элементов технологической, входят расходы на управление производством и его обслуживание в рамках цеха, на приобретение комплектующих и полуфабрикатов, а также на услуги работников других подразделений.

- Производственная. Это сумма расходов на производство продукта. Себестоимость этого вида включает в себя составляющие цеховой, а также общехозяйственные расходы по всей компании (на амортизацию, обучение кадров, исследовательские работы, охрану труда и т.д.).

- Общехозяйственная. Это затраты, которые не могут быть отнесены к какому-либо типу товаров (работ, услуг), так называемые управленческие расходы.

- Валовая. Такая себестоимость включает затраты компании на изготовление и продажу товара. Она отличается от производственной тем, в валовую себестоимость дополнительно входят коммерческие (непроизводственные) расходы, которые связаны с продажей продукции, например на изучение состояния рынка, организацию ярмарок, рекламу, упаковку и т.д.

По времени определения и соответствию показателя реальным затратам:

- Плановая. Такая себестоимость рассчитывается заранее — еще до начала производства и продаж. При этом за основу берутся данные о тратах прошлых лет, прогнозных расценках, нормах расхода сырья и т.д.

- Фактическая. Определяется по результатам производства и реализации с учетом реальных расходов.

По масштабам осуществляемых расчетов:

- Индивидуальная. Рассчитывается в случае необходимости определить стоимость единицы продукции, выпускаемой одним предприятием.

- Среднеотраслевая. Представляет собой цену товара, производимого холдингом или корпорацией, в состав которых входит несколько предприятий. Кроме того, стоимость может определяться по отрасли в целом.

По целям, которые преследуются при проведении расчета:

- Сметная. Определяется по завышенным нормам расхода сырья, рабочего времени и использования оборудования на базе временной технологии. Этот показатель необходим при определении временных или разовых расценок на товар.

- Нормативная. В основе расчета такой себестоимости — действующая на предприятии технология и нормативный подход к учету показателей производства. Если говорить простыми словами, то для определения нормативной себестоимости учитываются реальные нормы расхода материалов, сырья, различных видов энергии, приобретенных полуфабрикатов, нормы обслуживания, должностные оклады и сдельные расценки по зарплате.

Прочие материальные затраты

К прочим материальным затратам относятся затраты, не относящиеся к основному виду деятельности, в том числе:

Ø затраты на оплату работ и услуг производственного характера, выполняемых сторонними предприятиями или вспомогательными производствами и хозяйствами транспортной организации, не относящимися к основному виду деятельности.

К работам и услугам производственного характера относятся:

Ø транспортные услуги сторонних организаций по перевозкам грузов внутри предприятия (перемещение сырья, материалов, инструмента, деталей, заготовок, других видов грузов с центрального склада в цехи и доставка готовой продукции на склады хранения, до станции (порта, пристани) отправления). Затраты, связанные с доставкой (включая погрузочно — разгрузочные работы) материальных ресурсов транспортом и персоналом предприятия, подлежат включению в соответствующие элементы затрат на производство (затраты на оплату труда, амортизация основных фондов, материальные затраты и другие);

Ø услуги и работы сторонних предприятий, выполняемые по техническому обслуживанию, ремонту, сервису транспортных средств и других основных фондов;

Ø услуги по хранению транспортных средств, запасов материальных ценностей;

Ø расходы на приобретение канцелярских принадлежностей, бланков технической и производственной документации, содержание противопожарных средств, средств по созданию условий для безопасной работы, средств наглядной агитации, стоимость выданной спецодежды, спецобуви и других средств индивидуальной защиты, мыла, обезвреживающих средств, молока и лечебно — профилактического питания или возмещения затрат работникам за приобретенные ими спецодежду, спецобувь и другие средства индивидуальной защиты в случае невыдачи их администрацией;

Ø плата за природные ресурсы в части, относимой на себестоимость перевозок, работ, услуг (оплата работ за рекультивацию земель, плата за воду, забираемую предприятиями из водохозяйственных систем в пределах установленных лимитов);

Ø потери от недостачи поступивших материальных ресурсов в пределах норм естественной убыли.

Другие материалы

Система управления ресурсами предприятия Системы управления ресурсами предприятия это комплекс аппаратных и программных средств, предназначенный для управления ресурсами предприятия.

Виды матзатрат

Несмотря на строгое ограничение видов расходов в Налоговом кодексе, все матзатраты классифицируют на прямые и непрямые траты. Разделение закреплено в ст. 318 НК РФ. Но компании вправе самостоятельно определять состав прямых и непрямых трат с учетом законодательных требований.

Прямые материальные затраты — это расходы экономического субъекта, направленные на обеспечение производственного цикла необходимыми материалами, сырьем, полуфабрикатами, комплектующими, а также на приобретение услуг и работ, необходимых в производстве. К прямым матзатратам относятся расходы, которые напрямую связаны с осуществлением основного вида деятельности.

Остальные хозяйственные траты компании следует относить к непрямым.

ВАЖНО!

Зарплата работников, страховые взносы, а также надбавки за качество работы и иные виды оплаты труда нельзя относить в состав матзатрат. Издержки на оплату труда — это прямые расходы компании, но к материальным их относить недопустимо.

Закрытие счета 26

Затраты, не связанные с производством продукции, выполнением работ, оказанием услуг, в себестоимость производства не включаются (п. 26 ФСБУ 5/2019).

Поэтому с 2021 года на счете 26 в программе следует учитывать только управленческие затраты.

Теперь в настройках учетной политики не требуется выбирать порядок распределения общехозяйственных затрат — они в полном объеме включаются в расходы текущего периода. Но порядок списания затрат, учтенных на счете 26, будет различаться для организаций, использующих и не использующих в учете счет 20.

На счет 90.08

Если в настройках учетной политики организации включены флаги Выпуск продукции и/или Выполнение работ, оказание услуг заказчикам, то затраты, учтенные на счете 26, при закрытии месяца списываются на счет 90.08 «Управленческие расходы» (ранее в программе такой метод именовался «директ-костингом»).

На практике в ряде случаев управленческие расходы требуется распределять. Это касается контрактов, например, с бюджетными учреждениями или с госкорпорациями, когда стоимость контракта определяется в том числе затратами, понесенными исполнителем. В этом случае исполнитель должен отчитываться перед заказчиком о понесенных затратах, в том числе о доле управленческих расходов, приходящихся на контракт с конкретным заказчиком. Организациям с особенностями учета, вызванными участием в контрактах такого рода, рекомендуется использовать «1С:Бухгалтерию 8 КОРП».

В «1С:Бухгалтерии 8 КОРП» при закрытии месяца управленческие расходы могут быть распределены по номенклатурным группам пропорционально базе распределения, указанной в учетной политике. Для этого к счету 90.08 необходимо добавить субконто Номенклатурные группы.

Если организация, которая работает по госконтрактам, использует особые правила распределения затрат, то их следует указать не только для счета 25, но и для счета 26.

На счет 90.02

Организации, деятельность которых не связана с производственным процессом, также используют счет 26 для обобщения информации о расходах на ведение этой деятельности.

Это комиссионеры, агенты, брокеры, дилеры и другие организации, оказывающие услуги непроизводственного характера, кроме организаций, осуществляющих торговую деятельность (приказ Минфина России от 31.10.2000 № 94н «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению»).

Для таких организаций, не использующих в учете счет 20, все затраты со счета 26 должны списываться на счет 90.02 «Себестоимость продаж», чтобы достоверно сформировать показатель валовой прибыли. Ведь если все затраты относить на счет 90.08, то валовая прибыль всегда будет равна выручке, что не соответствует сути показателя.

Чтобы этого не произошло, в настройках учетной политики флаги Выпуск продукции и Выполнение работ, оказание услуг заказчикам должны быть выключены. В этом случае при выполнении регламентной операции по закрытию счетов затрат в бухгалтерском учете все затраты со счета 26 будут списаны на счет 90.02.

В налоговом учете косвенные затраты, учтенные на счете 26, всегда списываются на счет 90.08.

Затраты торговых организаций рекомендуется учитывать на счете 44 «Расходы на продажу».

Для чего нужно деление расходов

Разделение расходов по категориям позволяет максимально точно определять себестоимость продукции, а также систематизировать налоговую отчетность в соответствии с действующими нормами и правилами.

Определение себестоимости

Основной показатель для любого бизнеса ― себестоимость — включает в себя как прямые, так и косвенные затраты. С прямыми все просто, так как они рассчитаны конкретно на один вид продукции и себестоимость определяется простым делением всех таких затрат на ее количество.

Сложнее определить, какая часть косвенных расходов будет приходиться на единицу каждого вида продукции. Для такого расчета применяется так называемая база, на основе которой определяется доля косвенных расходов на единицу продукции. Часто в качестве базы используется единица времени трудозатрат, но может применяться не одна, а несколько баз. Так, для примера с кулинарией отдельной базой могут стать затраты на электроэнергию для оборудования, используемого при выпечке. Применяется и другой метод соотношения косвенных расходов на единицу продукции, когда все косвенные расходы распределяются на единицу прямых затрат.

Правильно сделанный расчет себестоимости позволяет проводить анализ эффективности расходуемых средств, определять наиболее прибыльный вид продукции, искать способы сокращения непродуктивных расходов.

| База распределения косвенных расходов | |

|---|---|

| Статьи косвенных расходов | Пропорционально |

| На зарплату и социальные отчисления |

|

| На содержанию и эксплуатацию оборудования |

|

| На подготовку и освоение производства | Объему производства в натуральном или денежном выражении. |

| Общепроизводственные затраты |

|

| Непроизводственные затраты | Маржинальному доходу – разнице между ценой продукции и производственной себестоимости на единицу продукции. |

Учет с целью налогообложения

Корректное налогообложение — еще одна важная причина для правильного распределения расходов на прямые и косвенные. Это объясняется системой определения налогооблагаемой прибыли и временем списания расходов.

Прямые расходы списываются с налогооблагаемой прибыли за отчетный период только для реализованной продукции. Оставшиеся прямые расходы относятся к нереализованной продукции и неоконченному производству. Исключение сделано для сферы услуг, где согласно 318 ст. Налогового кодекса устанавливается, что все услуги считаются реализованными и все прямые расходы списываются в настоящем периоде.

Косвенные расходы согласно НК списываются полностью в отчетный период. Поэтому предприятию выгодно относить большую часть расходов к косвенным. Такой подход к распределению расходов не приветствуется налоговыми органами. Поэтому для предотвращения спорных конфликтных ситуаций предприятия должны предоставлять обоснования при переводе расходов из категории прямых в косвенные. Налоговые службы при возникновении подобных вопросов настаивают на включении спорных расходов в категорию прямых, а за необоснованный перевод расходов из прямых в косвенные предприятие будет нести ответственность.

В итоге следует отметить, что категории прямых и косвенных расходов и их оптимальное соотношение оказывают важное влияние на решение следующих вопросов:

- Формирование себестоимости продукции и уровня наценок. Выработка наиболее эффективных способов организации производственного и управленческого процесса.

- Проведение анализа деятельности предприятия с определением рентабельности в целом и отдельных видов продукции.

- Оптимизация налоговых отчислений для создания наиболее благоприятных условий работы предприятия.

https://youtube.com/watch?v=BzSfCLE2ghg

Разберемся в понятиях

Определение, что такое матзатраты, дано не только в бухгалтерском учете, но и в налоговом. Понятия не имеют значительных отличий, следовательно, материальные затраты включают в себя такие виды расходов:

- приобретение материальных запасов, сырья, комплектующих и составных частей для основных средств производственных подразделений;

- покупка топлива и горюче-смазочных материалов, электроэнергии, тепловой энергии, воды для выполнения технологического процесса;

- закупка работ, товаров и услуг, необходимых для осуществления производственного цикла;

- убытки и недостачи продукции в пределах установленных норм естественной убыли;

- прочие суммы расходов.

Сумма реализуемых и возвратных отходов использовать в расчетах недопустимо. Отходы следует вычитать из показателя материальных затрат.

По нормам налогового учета, перечень затрат является закрытым. А вот бухучет содержит только определение, без списка перечисления (п. 8 ПБУ 10/99). Компания должна самостоятельно закрепить исчерпывающий перечень матзатрат в своей учетной политике. В учетной политике будут расписаны те же расходы, что и в фискальном законодательстве, только с определенные учетом специфики деятельности экономического субъекта.

Итоги

Все расходы предприятия законодательство, регулирующее бухучет, делит на две большие группы: связанные с обычной деятельностью и прочие расходы. Расходы, связанные с обычной деятельностью, делятся на элементные группы. А группировку расходов по статьям затрат предприятие выбирает самостоятельно. Основной и дополнительный списки статей затрат формируют полный перечень затрат предприятия.

О порядке учета отдельных видов затрат читайте в материалах нашей рубрики «Ведение бухгалтерского учета в 2020-2021 годах (правила, способы)».

Пробный бесплатный доступ к системе на 2 дня.