Возможно ли оформить займ под материнский капитал

Содержание:

- Как можно использовать материнский капитал до достижения ребенком трехлетнего возраста

- Что такое целевой заем?

- На какие цели можно взять займ под семейный капитал – варианты улучшения жилищных условий

- На какие цели выдают кредиты под маткапитал

- Каков порядок оформления займа под материнский капитал

- Кто может выдавать займы под материнский капитал?

- Документы для оформления материнского капитала в 2020

- FAQ – ответы на часто задаваемые вопросы

- Можно ли получить кредит под мат капитал наличными?

- Можно ли получить займ на потребительские нужды?

- Что лучше – займ (кредит) или ипотека?

- В каких финансовых организациях можно оформить сделку?

- Правда ли, что МФО запретили выдавать займы под материнский капитал?

- Можно ли получить займ под мат капитал на покупку автомобиля?

- Условия ипотеки в Сбербанке под материнский капитал

- Преимущества займов под материнский капитал кооператива «КредитЪ»

- Главные аспекты

- Законно ли это

Как можно использовать материнский капитал до достижения ребенком трехлетнего возраста

Наиболее распространенный способ досрочного использования средств материнского капитала — погашение кредитных обязательств:

— уплата первоначального взноса по жилищному кредиту или займу,

— погашение жилищных кредитов и займов (основного долга и процентов)

Заем должен быть взят на улучшения жилищных условий:

- На покупку жилого помещения (дома, квартиры (ее доли), комнаты

- На строительство дома

- На погашение уже имеющегося кредита (займа) на приобретение или строительство жилого помещения

- На первоначальный взнос при получении нового ипотечного кредита

ВАЖНО:

-

Жилье должно находиться на территории РФ.

-

При этом средствами материнского (семейного) капитала возможно погашать как основной долг, так и проценты по кредитам, за исключением штрафов за просрочку платежа (пеней).

-

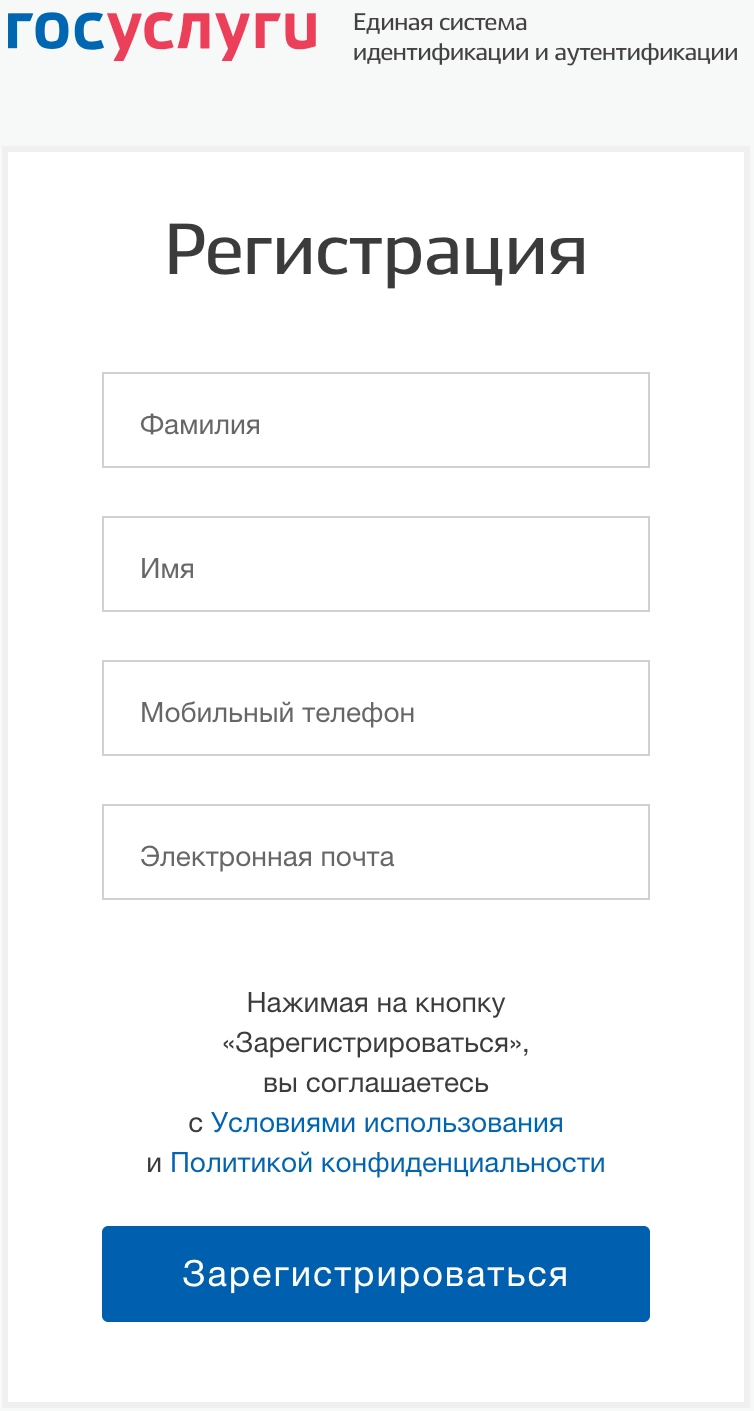

С 15 апреля 2020 года сертификат на материнский капитал оформляется автоматически. Информация о получении семьей материнского капитала направляется в личный кабинет владельца сертификата на сайте Пенсионного фонда России или портале Госуслуг. Семья может распоряжаться материнским капиталом, получив сертификат в электронной форме в беззаявительном порядке.

-

Программа материнского капитала действует до конца 2026 года.

Что такое целевой заем?

Большинство молодых семей, а именно 95% используют материнский капитал (далее МК) для приобретения недвижимого имущества. Но средств по МК не хватает для полного погашения стоимости. Поэтому граждане предпочитают получать целевой заем от банков и микрофинансовых организаций (коротко МФО).

Целевой заем (далее ЦЗ) можно направлять только на оговоренные в договоре направления, в отличие от обычного кредита. Период займа составляет 5-30 лет (в зависимости от индивидуальных характеристик).

ЦЗ выдают на следующие приобретения:

- Покупка недвижимости в полную собственность (квартира, дом, комната). МК может направляться на погашение действующей ипотеки либо на оплату первого взноса.

- Участие в долевом строительстве.

Самыми популярными банками, которые выдают ЦЗ, являются Сбербанк, Россельхозбанк, ВТБ 24, а также МФО.

На какие цели можно взять займ под семейный капитал – варианты улучшения жилищных условий

Банки и другие финансовые организации выдают целевые займы под семейный капитал только при условии их использования на улучшение условий жилья.

На нашем сайте есть более подробный и развернутый материал о том, как улучшить жилищные условия с помощью материнского капитала.

Несколько общих положений относительно займов под маткапитал:

- взятие займа на покупку недвижимости предполагает оформление квартиры в общую собственность родителей и всех детей;

- доступна оплата займа на покупку или строительство, взятого ещё до рождения второго ребенка;

- с 2015 года погашать долги микрофинансовым организациям независимо от целей займа запрещается;

- взять займ можно матери, отцу ребенка, а также его официальному усыновителю.

Владельцам сертификатов доступны уникальные и эксклюзивные программы кредитования, которые предлагают конкретные российские банки. Однако в любом случае вопрос о выдаче займа решается в индивидуальном порядке.

Ниже рассмотрены все варианты займов под обеспечение материнским капиталом. Выбор того или иного способа зависит от целей и возможностей семьи.

Займ на покупку или строительство дома

Некоторые банки дают займы или ипотечные кредиты на покупку дома, дачи, коттеджа. В основном в таких услугах нуждаются жители сельской местности или горожане, желающие жить в своём доме.

Во всех подробностях о данной разновидности кредитования рассказано в отдельной публикации – «Покупка дома под материнский капитал».

В данном материале мы рассмотрим все виды кредитования в рамках общего обзора.

Есть 2 вида займов на покупку дома:

- внесение первоначального взноса за дом со средств маткапитала;

- погашение основного долга по займу.

Оба варианта предполагают полное или частичное использование средств, обеспеченных государственным сертификатом.

Можно поучить займ на строительство дома, правда, в этом случае получение разрешения от пенсионного фонда займёт больше времени и моральных сил у владельцев сертификата.

Представителям ПФР нужно убедиться, что будущее жильё будет соответствовать всем требованиям удобства и надёжности, и что кредит, выданный банком, пойдёт именно на нужды строительства.

Все подробности по данному вопросу в статье «Маткапитал на строительство дома».

Займ на покупку квартиры

По данным Пенсионного Фонда, это самый распространенный вид займов под семейные деньги. Большинство крупных российских банков охотно работает с материнским капиталом, когда речь идёт о покупке первичного жилья.

Заемщики имеют право внести маткапитал в виде первоначального взноса или использовать его как средство снижения процентной ставки и погашения основного долга.

Требования к заёмщикам в разных банках отличаются набором документов, видами страхования, сроками кредитования. Владелец сертификата вправе выбрать самый выгодный для себя вариант и воспользоваться государственной поддержкой для существенного улучшения условий жилья.

Займ на реконструкцию жилья

Помимо покупки и строительства, семьи имеют законное право направить средства материнского капитала на другие жилищные нужды.

В частности на:

- реконструкцию жилья;

- восстановление;

- расширение площади частного дома.

При этом важнейшее значение имеет правильное оформление данной процедуры: все работы, связанные с реконструкцией должны быть документально зафиксированы и подтверждены.

Речь идёт только о реконструкции жилья – проведении строительных работ, направленных на кардинальное улучшение текущих технических показателей жилья и повышение эффективности помещения.

Другими словами, с помощью займа под маткапитал можно изменить габариты помещения, увеличить полезную площадь, соорудить пристройки и надстройки, сделать дополнительный этаж в частном доме, переделать чердак в мансарду и т.д.

Запустить средства семейного капитала на такие работы можно только после трехлетия ребенка. В принципе, реконструкцию можно выполнить и до этого срока, а после трех лет запросить компенсацию, но в этом случае такое решение нужно согласовать с ПФР заранее, а все работы должны быть документально зафиксированы.

На какие цели выдают кредиты под маткапитал

Не всякий кредит можно погасить средствами маткапитала. Только те займы, которые направлены на жилищные нужды, доступны для погашения деньгами из федерального бюджета.

Перечислим основные виды кредитов под маткапитал:

- ипотека;

- кредит на покупку квартиры или дома;

- кредит на строительство и реконструкцию жилья.

Теперь о каждой разновидности займа детально.

Ипотека

Семейный капитал разрешено использовать для погашения первичного взноса по ипотеке или оплаты основного долга.

Оформить ипотечный кредит можно во многих банках, но все они предъявляют заёмщикам определенные требования.

Основные условия:

- наличие стабильного дохода, подтвержденного документально;

- стаж работы на последней должности не меньше полугода;

- хорошая кредитная история.

Свои требования предъявляют и сотрудники ПФР. Приобретаемая в ипотеку квартира должна находиться на территории РФ, иметь статус полноценного жилого объекта и обладать жилплощадью, достаточной для комфортного проживания всех членов семьи.

Ипотечная недвижимость должна быть оформлена в долевую собственность всех членов семьи, включая несовершеннолетних детей.

Кредит на покупку жилья

Материнский капитал разрешено использовать при покупке в кредит квартир на первичном и вторичном рынке, частных домов и коттеджей. Опять же, сотрудники ПФР внимательно относятся к статусу приобретаемых объектов.

Дом должен иметь все удобства и быть полноценным жилым строением. Ветхие и аварийные здания приобретать за средства маткапитала запрещено. Изношенность объекта не должна превышать 50%.

Будут сложности и с покупкой в кредит дачи: приобрести летний домик без сантехники и отопления на государственные деньги не получится.

Подробности читайте в статье «Покупка дома под материнский капитал».

Кредит на строительство и реконструкцию

Многие семьи принимают дальновидное решение – построить частный дом в кредит под маткапитал. В таком доме будет комфортно и тем детям, которые уже есть в семье и тем, что появятся в будущем. А заодно и внукам.

Суммы пособия вряд ли хватит, чтобы покрыть все расходы на строительство, но погасить первый взнос или значительную часть взятого кредита вполне возможно.

Правда, возведение дома придётся оплачивать самостоятельно, либо строить своими силами. В последнем случае строительство займёт больше времени, но зато вкладывать свои собственные финансы не придётся.

Важный момент: земельный участок, на котором строится дом, должен быть заранее оформлен в собственность, иначе с законностью стройки могут в будущем возникнуть проблемы.

ПФР весьма скрупулезно проверяет все юридические тонкости и нюансы сделок, в которых задействованы государственные дотации. Если хотя бы один пункт правил будет нарушен, деньги не будут перечислены на нужный счет до устранения нарушения.

Работникам Фонда важно также убедиться, что деньги пойдут именно на строительство, а не на иные нужды, поэтому через определенный срок после начала стройки её могут посетить работники социальных служб. Более детально данный вопрос рассматривается в статье «Маткапитал на строительство дома»

Более детально данный вопрос рассматривается в статье «Маткапитал на строительство дома».

Несколько слов о реконструкции жилища в кредит. Под реконструкцией понимают качественное изменение технических характеристик дома – увеличение площади, надстройка ещё одного этажа, превращение чердачного помещения в жилую мансарду, пристройка комнат.

Помните, что оплатить за счет государства можно именно реконструкцию дома, а не капитальный ремонт. Поклеить обои, натянуть потолки, поменять трубы в туалете на средства МСК не получится.

Подробности в этом видео:

Каков порядок оформления займа под материнский капитал

Чтобы успешно осуществить процедуру займа, нужно действовать в точном соответствии с существующими правилами оформления подобных финансовых операций.

И сотрудники ПФР, и работники банков очень внимательны к документам и порядку проведения сделок с семейным капиталом, поэтому родителям следует подойти к вопросу оформления займа максимально ответственно.

Шаг 1. Сбор и оформление документов в Пенсионном фонде

Первое, что стоит сделать, это обратиться в Пенсионный Фонд за разрешением на займ. Окончательное решение выносит именно эта организация, поэтому до переговоров с банком все вопросы относительно ПФР должны быть решены.

Стандартный список документов выглядит следующим образом:

- сам сертификат на маткапитал;

- документы, удостоверяющие личность владельца;

- копия кредитного договора, если речь идёт о погашении уже существующего займа или ипотечного кредита;

- свидетельства о рождении (усыновлении) всех детей семьи;

- заявление на использование МК под займ.

Эти же бумаги (плюс справки о доходах) понадобятся для оформления банковского договора, поэтому лучше срезу сделать несколько копий.

На сайте «ХитёрБобёр» есть отдельная статья о том, как оформить материнский капитал по всем правилам.

Шаг 2. Выбор финансовой организации

В условиях кризиса некоторые банковские организации приостановили выдачу займов под маткапитал, но самые крупные участники отечественного финансового сектора продолжают выдавать кредиты семьям с 2 и более детьми.

Банки предлагают десятки разных финансовых продуктов, связанных с использованием материнского капитала. Задача владельца сертификата – выбрать наиболее выгодный для себя вариант кредита.

Интересные программы предлагают: Сбербанк, ВТБ 24, Банк Москвы, Юникредит, ДельтаКредит и некоторые другие.

В таблице ниже приведены выгодные программы отечественных банков и процентные ставки по ним

| № | Банк | Программа | Процентная ставка | Срок |

| 1 | Сбербанк | Ипотека + МК | 13% | 360 месяцев |

| 2 | ВТБ 24 | Покупка готового жилья | 14% | 360 месяцев |

| 3 | ДельтаКредит | Ипотечный кредит «Квартира» | 14% | 300 месяцев |

| 4 | Примсоцбанк | Материнский капитал Плюс | 12% | 300 месяцев |

Шаг 3. Составление договора с банком

Для банка важно, чтобы заемщик имел стабильный доход, постоянную официальную работу, чистую кредитную историю. Если доходы владельца сертификата покажутся служащим банка недостаточными, они могут настаивать на участии в сделке созаемщика – второго родителя или прямого родственника с высоким доходом

Составляя договор, обращайте внимание на ежемесячную процентную ставку и общий срок выплат по ипотеке

Шаг 4. Страхование сделки

Почти во всех банках обязательные условие – страхование займа. Некоторым учреждениям достаточно страховки на случай утраты работы (основного источника дохода).

Другие организации настаивают на страховании жизни владельца сертификата и страховании имущества на случай порчи, стихийных бедствий и прочих форс-мажорных ситуаций.

Шаг 5. Выполнение кредитных условий

Стабильные отчисления и соблюдение условий займа – залог лояльного отношения к клиенту банковских работников. Старайтесь не допускать просрочек, поскольку это карается санкциями в виде пени и штрафов.

Знатоки советуют не использовать при погашении займа сразу весь материнский капитал, а оставить примерно треть на случай, если по каким-то причинам выплаты будут приостановлены.

Кто может выдавать займы под материнский капитал?

Правом выдачи займов обладают:

- Банковские учреждения.

- Потребительские кооперативы, которые действуют минимум 36 месяцев с даты регистрации.

- Иные организации, выдающие займы.

Именно понятие «иные организации» вызывает сомнения у законодателя. В Государственной думе был представлен законопроект о лишении некоторых организаций права выдавать средства. На данный момент он находится на стадии рассмотрения, пока решение не вынесено.

В процессе приобретения недвижимости с привлечением средств займа под мат. капитал участвует четыре стороны:

- Тот, кто продает недвижимость.

- Покупатель.

- ПФР.

- Займодавец.

При этом ПФР — не только сторона договора, он осуществляет перевод средств по заявлению владельца сертификата. Однако, его роль трудно переоценить.В силу того, что ПФР проверяет заключаемый договор на соответствие законодательству, заключение сделки занимает много времени. Да и непосредственно перечисление средств тоже происходит не быстро.

Документы для оформления материнского капитала в 2020

Перед оформлением кредитного договора необходимо обратиться в ПФ с письменной просьбой о разрешении на получение кредита. Документы, которые прилагаются:

- сертификат;

- удостоверение личности;

- договор, если кредит взят ранее;

- свидетельства о рождении детей.

После оформления займа нужно снова обратиться в ПФ с просьбой об использовании целевых средств. Необходимо предоставить:

- собственное удостоверение личности и документы о рождении;

- сертификат (оригинал и его копию, которая обязательно заверяется нотариусом);

- данные счета, куда будут переведены деньги.

Порядок оформления кредита под материнский капитал в 2020 году

Для получения займа под МСК необходимо:

- собрать документы и передать их на рассмотрение в ПФ: заявление с просьбой о распоряжении средствами (или их частью), к которому прилагаются оригиналы и копии сертификата, удостоверения личности, свидетельства о рождении, копия кредитного договора.Такой же пакет необходимо подготовить и для банка, добавив в него справку о доходах;

- выбрать финансовое учреждение. Наиболее выгодные программы предлагают Юникредит. Банк Москвы, ВТБ24;

- оформить договор. У потенциального заемщика должен быть стабильный доход, а также хорошая кредитная история. Заемщиком может быть лицо, которому на момент оформления кредита исполнился 21 год, а к сроку его погашения — не более 65 лет. Если у заявителя небольшой доход, потребуется привлечение созаемщика. Созаемщиком может быть супруг или другой член семьи;

- по обязательному требованию банков кредит необходимо застраховать. Это может быть страхование жизни, недвижимости, другое;

- чтобы избежать банковских штрафов, вносить платежи нужно вовремя. На случай непредвиденных ситуаций рекомендуется сохранить до 30% маткапитала.

Как погасить задолженность по кредиту маткапиталом

Финансами, выделяемые государством, можно оплатить долг по ранее взятому кредиту. Для этого нужно:

- взять в банке справку о сумме задолженности с процентами, имеющейся на момент обращения;

- вместе с документами на жилье, подать банковскую справку в ПФ. Дополнительно работники организации могут затребовать еще ряд документов, которые также необходимо предоставить;

- подождать письменного уведомления о том, что принято положительное решение. Обычно на принятие решения ПФ требуется 1-2 месяца;

- после того, как средства будут перечислены, банк приступает к процедуре переоформления договора. С учетом полученной суммы, решается вопрос о том, как долг будет погашаться в дальнейшем.

FAQ – ответы на часто задаваемые вопросы

А теперь ответы на самые частые вопросы владельцев сертификата.

Можно ли получить кредит под мат капитал наличными?

Увы, наличные и материнский капитал – понятия несовместимые. Родителям доступны лишь единовременные выплаты, которые государство предоставило обладателям сертификатов в 2015 и 2016 годах (20 тысяч рублей и 25 в виде повторной выплаты).

Банки, частные компании или частные предприниматели, которые обещают вам помощь в обналичивании маткапитала за комиссионные, выходят за рамки российского законодательства. Другими словами, это мошенники, которые хотят завладеть вашими активами.

Можно ли получить займ на потребительские нужды?

В некоторых регионах (например, в Мордовии или в Ивановской области) такие займы возможны, но на основной части РФ банковские кредиты под потребительские нужды не выдают.

Впрочем, программа маткапитала находится в постоянном развитии. Не исключено, что в будущем можно будет пустить семейные деньги на покупку мебели, бытовой техники и электроники.

Что лучше – займ (кредит) или ипотека?

Ответ на этот вопрос зависит от суммы, которая требуется заёмщику. Если речь идёт о сумме свыше 500 000 рублей, то ипотечные кредиты более целесообразны, чем обычные займы.

Значение имеет также ежемесячная сумма выплат. Она не должна превышать 30% общего дохода заемщика. Срок займа обычно ограничивается 1-5 годами, ипотеку можно взять на 15-30 лет.

Ещё один нюанс: ипотечный займ сопровождается обременением на имущество. Это значит, до полной выплаты ипотеки действует ряд ограничений на пользование недвижимостью.

Нарушение установленных пунктов влечет санкции со стороны кредитной организации вплоть до расторжения договора и требования досрочно погасить кредит.

Что касается переплаты по кредитам, то в виду большого срока погашения долга ипотека менее выгодна. Если делая займ, вы переплатите максимум 50%, то по ипотечным кредитам этот показатель может составить 100% и даже 200%.

В каких финансовых организациях можно оформить сделку?

С материнским капиталом работают десятки банков РФ. Все они предлагают по возможности уникальные продукты, выгодные молодым или многодетным семьям.

Сделки оформляются непосредственно в этих финансовых учреждениях при участии Пенсионного Фонда. Обе структуры (банк и ПФР) следят за юридической чистотой сделки.

Правда ли, что МФО запретили выдавать займы под материнский капитал?

Правда. Закон, запрещающий таким компаниям работать с семейным капиталом, подписан лично президентом РФ. Необходимость в таком шаге вызвана злоупотреблениями со стороны МФО, связанными с незаконными попытками обналичить материнские капиталы.

В качестве примеров можно привести факты заключения фиктивных договоров купли-продажи недвижимости и приобретения под займы МФО заведомо непригодного для проживания жилья.

Микрофинансовые компании имеют гораздо больше свобод в плане отчетности, нежели банки – некоторым нечистым на руку фирмам удалось обналичить миллиарды рублей маткапитала в обход существующего законодательства. По данным фактам уже возбуждены уголовные дела, а деятельность таких МФО приостановлена.

Можно ли получить займ под мат капитал на покупку автомобиля?

Такая возможность уже существует в некоторых регионах РФ. Предполагается, что в будущем приобрести машину на государственные дотации смогут все обладатели сертификата. Конкретные сроки вступления данного права в законную силу не озвучиваются.

На портале есть отдельная статья о том, как потратить материнский капитал на покупку автомобиля.

В заключение – полезное видео по теме статьи:

Условия ипотеки в Сбербанке под материнский капитал

Условия получения кредита постоянно меняются, поэтому стоит учесть основные:

- ставка от 6% годовых;

- сумма до 20 миллионов рублей;

- срок кредитования до 30 лет.

При этом существуют особые требования к клиентам. На момент подачи заявки титульному заемщику должно быть не менее 21 года, у него должен присутствовать официальный доход и работа.

Ипотека от Сбербанка предполагает щадящие условия и учитывает льготы

Основное преимущество Сбербанка заключается в том, что он работает со всеми государственными программами. Это значит, что можно получить минимальную процентную ставку при наличии права на определенные льготы.

Таблица 1. Зависимость процентной ставки

| Причина | Повышение ставки | Снижение ставки |

| Наличие зарплатного проекта | – | 1% |

| Открытый депозит | – | 0,5% |

| Карта Priority Pass и премиальный пакет обслуживания | – | До 4% |

| Первоначальный взнос более 50% | – | До 2% |

| Предоставление другого объекта в качестве залога | – | До 2% |

| Предоставление максимального пакета документов | – | 0,5% |

| Срок кредитования более 10 лет | 0,5% | – |

| Наличие иждивенцев | До 2% | – |

| Отказ от страховки | До 5% | – |

| Наличие кредитов в других банках | До 3% | – |

| Покупка земли под строительство | До 3% | – |

| Максимальное число поручителей | 1% | – |

Таким образом, стоимость жилищного кредита рассчитывается индивидуально в каждом случае.

Возможно оформить ссуду с диффекренцированной или аннуитетной системой погашения. В последнем случае сумма платежа будет едина в течение всего срока, а первом она будет варьироваться, зато переплата будет меньше примерно на 25%. Но нужно учитывать, что изначально платеж окажется почти в два раза выше.

Какую недвижимость возможно приобрести

Сегодня существуют различные программы, которые позволяют приобрести:

- квартиру в новостройке;

- жилье на основании ДДУ в строящемся доме;

- объект на вторичном рынке;

- индивидуальный жилой дом;

- землю под строительство дома.

В большинстве случаев семьи берут ипотечный кредит для приобретения квартир в Новостройках

Стоит понимать, что во время строительства риски банка довольно высокие. Поэтому ставка до момента сдачи объекта в эксплуатацию будет выше примерно на 2%. Но существуют различные региональные программы, которые позволяют получить в качестве компенсации до 75% от суммы, потраченной на строительные работы. Необходимо внимательно изучить, какие дотации, субсидии и компенсации существуют в конкретно взятом регионе при постройке жилого дома.

Финансовая поддержка со стороны государства перечисляется непосредственно Сбербанку и не предполагает обналичивания

Дополнительные льготы военнослужащим и многодетным семьям

Многодетные и военнослужащие могут получить льготную ипотеку. Многодетным предоставляется сниженная ставка, если они признаны жилищным отделом в районной администрации нуждающимися в улучшении жилищных условий. В случае с военными все сложнее.

Военнослужащий должен быть участником НИС и предоставить справку об остатке суммы на индивидуальном счете. После одобрения ипотеки средства списываются с этого счета в счет погашения долга. Сам заемщик может тоже оплачивать в счет частичного досрочного гашения. Однако после окончания денег на счет требуется продолжать оплачивать ипотеку самому. Поэтому военнослужащий заинтересован во внесении платежей в счет досрочного гашения. Это позволяет снизить размер планового платежа.

Алгорим покупки недвижимости с помощью НИС и военной ипотеки

Ипотека для молодой семьи под 6%

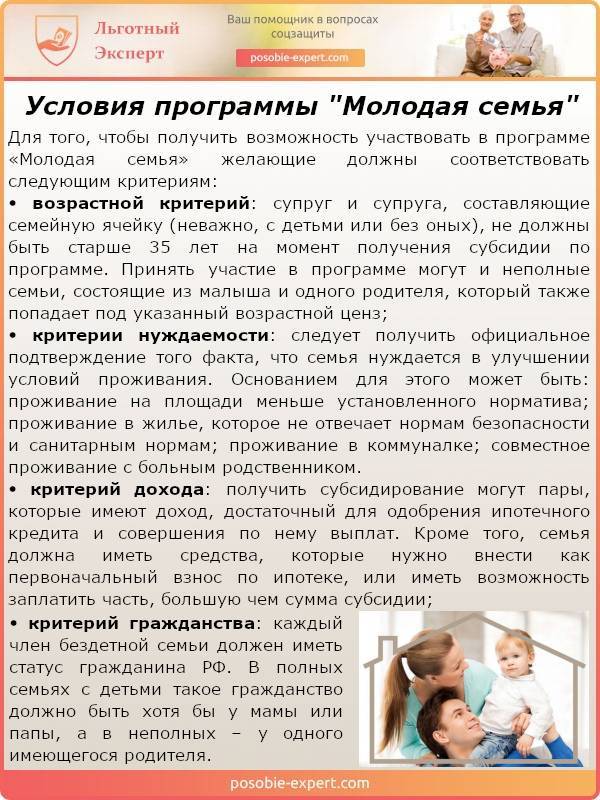

«Молодая семья» — специальная программа, которая призвана сделать жилье более доступным. Как и в предыдущих случаях, материнский капитал можно использовать в качестве первоначального взноса. В данном случае необходимо быть молодой семьей, чтобы получить ссуду под льготную ставку. О том, какие требования предъявляются молодой семье можно прочесть ниже.

Более подробно об условиях программы можно прочесть ниже.

Условия программы Молодая семья

Преимущества займов под материнский капитал кооператива «КредитЪ»

У нас действует «Гарантия лучшей цены по займам под материнский капитал»! Мы предложим Вам стандартную в Вашем регионе процентную ставку по аналогичным займам или ниже. Но если Вы нашли кооператив (КПК), который выдает займы под материнский капитал дешевле, чем у нас, мы готовы сделать Вам скидку — до уровня ниже цены конкурента

Сделки с материнским капиталом ПОД КЛЮЧ.ДЕНЬГИ под материнский капитал Вы можете получить ДО СДЕЛКИ!

Не нужно ждать, пока ребенку исполнится 3 года — займ кооператива можно погасить материнским капиталом при любом возрасте ребёнка.

Заявления рассматриваются за 1 рабочий день(изредка — 2 дня).

Деньги на выдачу займа всегда в наличии, нет очереди на выдачу денежных средств. Дата выдачи Вам займа зависит только от скорости предоставления Вами документов.

Выдаем заем, составляем договор купли-продажи, проверяем пакет документов в ПФ. Можем по доверенности сдать за Вас документы в ПФ. Есть партнёры-риелторы, которые Вам подберут недвижимость и помогут продать свою (договор заключается отдельный).

Любые сложные сделки и ситуации! С нами использовать материнский капитал можно на покупку квартиры, жилого дома, части квартиры, части дома, комнаты, доли, участие в долевом строительстве, переуступку доли, а также на строительство жилого дома своими силами или с подрядной организацией.

Отсрочка оплаты процентов. Если прямо в день сделки у Вас все рассчитано до копейки — мы можем предоставить отсрочку по выплате процентов на 3 месяца!

Сочетается с банковской ипотекой. Можно взять в кооперативе займ и использовать его как первоначальный взнос по ипотеке в банке. А ПФ попросить погасить наш займ. В итоге получите ипотеку, практически не потратив своих денег.

Без ипотеки — вариант для тех, кто не хочет давать покупаемый объект в залог. Никакой ипотеки! Займ под материнский капитал выдается быстрее и после погашения Вы свободны! Никаких дополнительных действий

Если у Вас хорошая кредитная история и уровень дохода — для Вас есть специальное предложение!

Доли детям можно выделить сразу при регистрации сделки (в договоре купли — продажи) либо в течение 6 месяцев после перечисления денег из Пенсионного фонда или после сдачи дома в эксплуатацию ( при строительстве)

Мы бесплатно составляем договор купли-продажи недвижимости (в случаях, когда не нужно его делать у нотариуса)

Более ста пятидесяти настоящих отзывов на сайте! И еще больше — в книгах отзывов в офисах.

Общение с Вами онлайн — в группе Вконтакте через раздел «вопрос-ответ» или через виджет на сайте (обратите внимание на правый нижний угол страницы). Задавайте вопросы — менеджеры и юристы кооператива бесплатно ответят на любые Ваши вопросы!

ВАЖНО

-

Кооперативу 22 июля 2020года исполнилось 17 лет — согласно ФЗ 256 «О дополнительных мерах поддержки семей, имеющих детей», только такие проверенные кооперативы (старше 3 лет) имеют право выдавать займы с погашением из средств материнского капитала. Программа жилищных займов с погашением из средств материнского капитала действует в нашем кооперативе с 2011 года. С тех пор было выдано и погашено более 2200 займов на самые разные направления — покупку домов, квартир, строительство частного жилья, покупку доли в долевом строительстве многоэтажек и другое. Все направления строго регламентированы ФЗ 256 «О дополнительных мерах поддержки семей, имеющих детей».

-

Займы погашаются по федеральной программе — мы проверены и одобрены Пенсионным Фондом (займы погашены более 2200 раз). Если кто-то из конкурентов прикидывается прямым представителем федеральных властей — это ложь, согласно закону займы государством лишь погашаются, выдачей их занимаются банки, ипотечные компании и кредитные потребительские кооперативы!

Более подробная информация о нашем кооперативе (истории, правлении, пайщиках) находится здесь.

Главные аспекты

Материнский капитал предоставляется семьям, у которых родился второй ребенок, а также каждый последующий за ним. Тоже правило касается и усыновления.

МК часто используется в виде первого взноса при ипотечном кредите, поскольку на большее его не хватит. Даже не ПВ его часто не хватает. У семьи должен быть достаточный уровень дохода, в противном случае, банк выдаст отказ.

Первоначальные понятия

Материнский капитал – это материальная помощь семьям, где имеется два и больше детей. Данная государственная программа введена в работу еще в 2007 году, и не имеет подобных себе нигде в Европе.

С каждым годом пересматривается размер МК, но из-за инфляции в стране, на пару лет проект был заморожен. Точнее сказать, сумма МК остановилась на 450 000 рублей на 2020 год.

На что можно использовать МК? Программа предусматривает три способа:

| На образование детей | Не имеет значение, на какого ребенка был выдан сертификат, за его средства можно оплатить учебу любого ребенка. Можно оплатить как школу, так и институт, училище и т.д. |

| Материнская пенсия | Средства с МК могут выплачиваться как надбавка к пенсии пожилой матери несколько лет |

| Улучшение условий проживания | Покупка нового или б/у жилья, комнаты в коммуналке, постройке частного дома |

Кто из родителей имеет право на получение МК:

- мать или отец, состоящие в браке и родившие второго ребенка;

- супруги, которые усыновили второго или последующего ребенка;

- в случае смерти матери, лишении родительских прав, данное право переходит к ее супругу, даже если он иностранец. Речь не идет об отчимах.

Доказательством вступления в законные права использования государственной субсидии служит свидетельство материнского капитала.

На какие цели могут предоставить

К сожалению, иметь у себя МК еще не означает, что его можно потратить на что угодно. Государство специально отметило конкретные цели, на которые допустимо использование МК.

Фото: как использовать материнский капитал

Основное назначение – улучшения жилищных условий семьи, реконструкцию дома или капитальный ремонт. При этом в каждом случае, имеется ряд нюансов, которые тоже должны быть соблюдены.

Проще говоря, понятие «капитального ремонта» у вас и у правительства серьезно отличаются. На переклейку обоев вам не дадут потратить средства МК.

Основные направления использования бюджетных средств:

- ипотечный кредит на жилье;

- на покупку жилья;

- на реконструкцию;

- на строительство (с нуля).

Правовое регулирование

Законом утверждается использование МК только после исполнения ребенку трех лет. Но в некоторых ситуациях, разрешается не ждать так долго, и использовать средства раньше.

Федеральный закон №256-ФЗ «О дополнительном мерах государственной поддержки семей, имеющих детей» оговаривает правила использования МК по назначению. Принятые изменения в этом законе прописаны в законопроектах №72-ФЗ и №241-ФЗ.

Законно ли это

Многие граждане, которые имеют на руках сертификат, знают о том, что маткапиталом можно погасить часть ипотеки. На практике подавляющее большинство лиц, имеющих право на господдержку, так и делает.

Однако следует отметить, что не для всех категорий граждан ипотека является доступной. Так, банковские учреждения имеют определенные требования к заемщикам, которые часто не являются исполнимыми. Кроме этого, ипотечный кредит выдается на несколько лет и под довольно значительные проценты, что для некоторых семей может быть неприемлемо.

В тех случаях, когда ипотека в банке невозможна, можно взять заем под материнский капитал, однако при совершении подобной сделки нужно крайне внимательно отнестись к ее содержанию, поскольку в данной сфере существует довольно много мошеннических схем.

Важно! Если нужны деньги на приобретение жилья, то лучше использовать проверенные схемы, такие как ипотека или целевой займ на приобретение недвижимости. Надежнее пользоваться услугами банков, таких как Сбербанк, Открытие, Газпромбанк и другие.

Наличными

Действующее законодательство не предполагает обналичивание материнского капитала и выдачу наличных денежных средств. Однако это не останавливает отдельные организации, которые пытаются теневым образом данное положение закона обойти.

При совершении сделок, действий и операций, которые направлены на то, чтобы обналичить материнский капитала, следует учитывать, что ПФР и контролирующие органы тщательно проверяют порядок расходования государственных денег.

В этой связи для владельцев сертификатов, которые умышленно совершили определенные действия в целях получения денежных средств, предусмотрено уголовное наказание. Их действия могут квалифицироваться следственными органами как мошенничество.

На практике многие небольшие фирмы практикуют обналичивание материнского капитала на теневых условиях, соблюдая формально требования законодательства во избежание уголовного преследования.

Однако следует понимать, что подобного рода организации высоко оценивают стоимость своих услуг, забирая до 50% от стоимости сертификата. Кроме этого, имеются случаи, когда контролирующие органы добивались признания сопутствующих сделок незаконными, обязуя бывших владельцев компенсировать ущерб государству.

Таким образом, обналичивание материнского капитала даже с применением законных процедур может оказаться довольно рискованным и финансового невыгодным предприятием.

Справка! Во многих регионах ПФР не одобряет сделки по ДКП недвижимости с использованием маткапитала между родственниками, поскольку данная схема довольно часто используется для обналичивания средств. Однако отказ ПФР в данном случае можно оспорить на законных основаниях за исключением отказов по сделкам между супругами.

Целевой

При этом получить заем под материнский капитал действительно можно, однако он должен быть целевым. Это означает, что денежные средства выдаются не на руки гражданам – владельцам сертификата, а продавцам недвижимости.

Пенсионный фонд России одобряет такие сделки, однако следует понимать, что его сотрудники будут тщательно проверять представленные документы на предмет несоответствия их требованиям законодательства.