Продажа ип другому человеку: особенности процедуры, этапы ее реализации

Содержание:

- Понятие товара и его реализации

- Имущество индивидуального предпринимателя

- Как приобрести готовый бизнес с наименьшими рисками

- Что покупаем

- Отнесение имущества к предпринимательской деятельности

- Лицензия для ИП

- Продажа готового бизнеса: подводные камни

- Учитывается ли сумма уплаченного налога на имущество в расходах при УСНО?

- Возможные причины отказа в регистрации при подготовке документов на сайте ФНС

- ИП как бизнес

- Подготовительный этап продажи ИП

- Приобретение доли действующего бизнеса

- Как правильно выбрать и купить франшизу

- Как продать своё дело другому человеку

- Реализация продукции по наличному расчету

- Покупка бизнеса у индивидуального предпринимателя

Понятие товара и его реализации

Перед тем как детально рассказать документальный механизм оформления сделок по реализации различных товаров юридическими лицами индивидуальным предпринимателям, необходимо иметь понятие, что такое товар. С юридической точки зрения под ним подразумеваются предметы (вещи), которые обладают конкретными признаками, и предназначены для удовлетворения различных потребностей населения. Говоря простым языком товары это вещи (одежда, бытовая техника, и иное имущество), которые используются для реализации своих потребительских потребностей гражданами нашей страны. Они могут быть произведены в нашей стране, или за ее пределами. Реализация товара, это переход права собственности на него от одного лица (например, юридического) к другому (индивидуальному предпринимателю) или гражданину за денежное вознаграждение (сумма покупки). Каждый товар имеет свою стоимость.

Имущество индивидуального предпринимателя

Разобравшись в особенности юридического статуса имущества индивидуальных предпринимателей, можно перейти к его классификации.

- Недвижимое имущество.

- Движимое имущество.

- Деньги, материальные ценности, акции.

- Интеллектуальная собственность.

- Долевое имущество.

- Пенсии, зарплаты, проценты по вкладам.

Первый вид имущества можно разделить на две части:

- жилая недвижимость;

- коммерческая недвижимость.

К особому статусу жилого имущества относится такой факт, как совместная долевая собственность супругов, а также право малолетних и несовершеннолетних детей на жилую площадь. При аресте и реализации жилого имущества, судебными приставами такие юридические тонкости будут учитываться.

Коммерческая недвижимость, это то, недвижимое имущество, которое используется для хозяйственной деятельности. Сюда можно отнести офисные и производственные помещения, земельные участки, и иные строения, которые используются для получения прибыли или дохода. Данный вид недвижимости, в первую очередь подпадает под взыскание, так как он относится к основным средствам хозяйственной деятельности предпринимателя.

Важно знать, что супруг, или супруга ИП, может вывести часть такого имущества (жилого или коммерческого) из-под конфискации, если произойдет его раздел между супругами в судебном порядке. Следующий вид имущества, это движимое

Сюда относятся автомобили, другая аналогичная техника, различное оборудование, бытовая техника, а также средства производства, товары. Его перечень широк, и граница между индивидуальным и коммерческим пользованием размыта

Следующий вид имущества, это движимое. Сюда относятся автомобили, другая аналогичная техника, различное оборудование, бытовая техника, а также средства производства, товары. Его перечень широк, и граница между индивидуальным и коммерческим пользованием размыта.

Следует знать, что в первую очередь такое имущество подпадает под взыскание, поскольку в большей мере именно оно и используется для получения дохода от предпринимательской деятельности.

Деньги, акции, облигации, другие ценные бумаги и материальные ценности в виде драгоценных украшений, представляют собой, основные активы любого индивидуального предпринимателя

На такое имущество в первую очередь обращают внимание судебные приставы. Деньги и другие ценности могут храниться в банках, в качестве долей в уставных фондах различных юридических лиц

На все это налагается взыскание, даже если они были получены или накоплены, до начала предпринимательской деятельности.

Интеллектуальная собственность, это особый вид собственности, который регулируется отдельными нормативными актами. Главной особенностью данного имущества является то, что оно не материально (литературные произведения, стихи, песни, какие-либо изобретения, на которые есть патент). В большинстве случаев обратить взыскание на такое имущество невозможно, но если оно приносит какой-либо доход или прибыль, которая поступает в виде денежных средств, тогда на такие поступления может быть наложен арест.

Долевое имущество имеет такой состав:

- доля, в каком либо юридическом лице (ООО, акционерное общество), уставном фонде, который осуществляет инвестиции;

- совместное долевое владение, когда предприниматель владеет разными долями в жилой или коммерческой недвижимости.

Данное имущество также подлежит взысканию, но если оно находится в доле юридического лица, то взыскиваться оно будет только в той части, которая принадлежит индивидуальному предпринимателю.

Пенсии, зарплаты, и вклады, которые расположены в различных банках или других финансовых учреждениях, также являются предметом взыскания. В некоторых случаях такие доходы, могут спасти индивидуального предпринимателя от жестких мер, со стороны служб которые занимаются взысканием имущества.

На банковский вклад, помимо дивидендов, которые он приносит, может быть полностью арестован и взыскан в пользу кредитора.

Важно знать, что ответственность предпринимателя всем своим имуществом перед кредиторами, является некоторым сдерживающим фактором на пути развития малого бизнеса в нашей стране. Государство хоть и пытается стимулировать малый бизнес, но пока изменений в Законодательстве в сторону конфискации имущества индивидуальных предпринимателей мало

Как приобрести готовый бизнес с наименьшими рисками

Алгоритм выбора готового бизнеса:

- Задумайтесь о сфере деятельности — существует ли такая, где вы уже имеете опыт и готовы развиваться дальше.

- Определите, чего хотите — производить товары или предлагать услуги.

- Планируете ли участвовать в импорте и экспорте.

На втором этапе подсчитайте, сколько денег вы готовы потратить на покупку бизнеса. Выберите, будут это собственные средства или заёмные. Просмотрите объявления в газетах и в интернете о продаже бизнеса. Найдите в городе бизнес-брокера, специализирующегося на покупке и продаже компаний. Подобрав несколько вариантов, выясните у владельцев фирм причины реализации актива.

Традиционно бизнес продают, когда:

- между собственниками есть разногласия;

- владелец переезжает и не имеет возможности контролировать фирму;

- утерян интерес к делу;

- собственник собирается инвестировать в новый проект.

По сути, все причины отказа от действующего бизнеса делятся на две группы: либо он перестал приносить доход, либо стал неинтересен собственнику. Выбирайте фирму, которая продаётся по причине из второй группы.

Распространенная причина закрытия бизнеса — недостаток компетенций владельца

Оценка компании

Третий этап — оценка предложений собственников. Существует 3 подхода к оценке бизнеса:

- рыночный, когда стоимость фирмы определяет возможная величина дохода;

- доходный, когда стоимость бизнеса рассчитывается как отношение рыночной стоимости компании-аналога к чистой прибыли продаваемой фирмы, умноженное на балансовую стоимость продаваемой фирмы;

- затратный, когда сравниваются расходы на приобретение компании и затраты по созданию такой же организации с нуля.

Воспользуйтесь первым методом, если уверены, что доходы приобретаемой фирмы стабильны, иначе уровень риска может быть оценён субъективно. В остальных случаях применяйте затратный и доходный механизмы. Если у вас нет опыта в оценке предприятий, обратитесь в консалтинговую компанию.

Четвёртый этап. Отбросьте лишние варианты, а для наиболее подходящего проведите «Дью Дилидженс» — комплексную проверку добросовестности продавца. Она включает:

- финансовый аудит, бухгалтерские проверки;

- юридический и налоговый аудит;

- инвентаризацию имущества;

- оценку соответствия сотрудников занимаемым штатным позициям.

Случаи, в которых проводится проверка Due Diligence

Серьёзные поводы для сомнений:

- продавец ограничивает время на раздумья, торопит с покупкой;

- в официальных источниках отсутствует информация по объекту бизнеса;

- собственник не может назвать реальную причину продажи компании, искажает сведения.

Если результаты проверок вас устраивают, а поведение собственника не вызывает подозрений, начинайте процедуру переоформления.

Что покупаем

Деятельность магазина возможна в двух формах:

- в собственном помещении;

- на арендованной площади.

При этом сам магазин – понятие вторичное, поскольку независимо от прав на торговое помещение, работа магазина возможна лишь при условии его регистрации и наличия лицензии на продажу тех или иных товаров.

То есть помещение, товары, прилавками и т.д. – это еще не магазин. Он сможет появиться только при условии, что некто создаст и зарегистрирует коммерческое предприятие, а потом, на основании учредительных документов или лицензии (патента), откроет магазин.

Более того, для работы магазина следует выполнить еще несколько условий.

Так:

- при наличии помещения, планируемого для использования под магазин, следует получить разрешение нескольких органов на открытие магазина именно в этом помещении;

- если своего помещения нет, надо заключить договор аренды на помещение, использование которого разрешено под магазин.

Таким образом, решив «купить» магазин, предприниматель вступает во множество правоотношений, а именно:

- если магазин «продается» вместе с помещением, то потребуются два договора – договор купли продажи недвижимости, и договор купли-продажи готового бизнеса;

- если «покупаемый» магазин находится на арендованных площадях или владелец магазина не хочет продавать помещение, то новому владельцу потребуется заключить договоры покупки готового бизнеса и аренды;

- если магазинное оборудование продается отдельно от магазина, то потребуется дополнительно заключение договора купли-продажи или аренды специального оборудования.

В любом случае предприниматель будет покупать не магазин. Он будет покупать объект готового бизнеса с возможной покупкой или арендой объекта недвижимости. Поэтому будьте осторожны, обращаясь к имеющимся в интернете «шаблонам купли-продажи магазина». Помните, что «купить» магазин нельзя.

Отнесение имущества к предпринимательской деятельности

Данный критерий очень важен, так как если физическое лицо захочет продать недвижимость, но выяснится, что оно использовалось в предпринимательской деятельности, а с момента приобретения не прошло 5 лет (в некоторых случаях 3 года), то необходимо будет заплатить НДФЛ в размере 13% со всей цены продажи.

Физическое лицо лишится следующих «льгот»:

получение имущественного налогового вычета при продаже недвижимого имущества и (или) транспортных средств (подп. 4 п. 2 ст. 220 НК РФ);

или

возможность уменьшить сумму своих облагаемых НДФЛ доходов, полученных от продажи недвижимого имущества и (или) транспортных средств, на сумму фактически произведенных им и документально подтвержденных расходов, связанных с приобретением этого имущества (подп. 4 п. 2 ст. 220 НК РФ).

Еще раз напомню, что с 1 января 2019 года, если срок владения составляет 5 лет (в некоторых случаях 3 года), то при продаже имущества, которое использовалось в предпринимательской деятельности, физическому лицу уплачивать НДФЛ не нужно.

Для ИП ситуация следующая. Наличие ИП не влияет на отнесение имущества к предпринимательской деятельности, но воспользоваться правом не платить НДФЛ, введенным с 2019 года для физлиц, ИП не сможет. Поэтому придется уплатить налог при продаже недвижимости по установленному налогоплательщиком режиму налогообложения.

Вопрос отнесения имущества к предпринимательской деятельности также непростой и зависит от конкретных ситуаций.

Анализ судебной практики показывает, что определяющим фактом является использование имущества для удовлетворения личных, семейных, бытовых и иных не связанных с предпринимательской деятельностью потребностей (Определение Конституционного суда РФ от 29 мая 2018 № 1122-О, Определение Верховного Суда РФ от 4 мая 2016 г. № 301-КГ16-3363 по делу № А38-2555/2015). Четкие критерии отсутствуют, поэтому каждую ситуацию следует рассматривать индивидуально.

Многим, думаю, интересен вопрос, является ли продажа квартиры, сдаваемой ранее в аренду, доходом от предпринимательской деятельности? Все зависит от обстоятельств сдачи недвижимости в аренду. Например, если незарегистрированное в качестве ИП лицо приобрело для личных нужд жилое помещение или иное недвижимое имущество либо получило его по наследству или по договору дарения, но в связи с отсутствием необходимости в использовании этого имущества временно сдало его в аренду или внаем и в результате такой гражданско-правовой сделки получило доход (в том числе в крупном или особо крупном размере), содеянное им не влечет уголовной ответственности за незаконное предпринимательство (Постановление Пленума Верховного Суда РФ от 18 ноября 2004 г. № 2).

Точные временные рамки в законодательстве не указаны, но с большой вероятностью сдача в аренду на протяжении года, а также отсутствие обстоятельств, подтверждающих желание использовать имущества для личных нужд, будет признана налоговыми органами предпринимательской деятельностью, следовательно, при дальнейшей продаже имущества, сдаваемого в аренду, не удастся воспользоваться указанными выше «льготами».

Данные выводы применимы и для ИП, если недвижимость приобретается для личных целей, то вопросов не возникнет при продаже, но если недвижимость сдавалась в аренду в течение длительного срока (длительность будет оцениваться судом), то при продаже, «льготами» воспользоваться не получится.

Еще более рискованная ситуация, если вы приобрели несколько квартир и сдаете их в аренду. Независимо от регистрации в качестве ИП сдача имущества в аренду в данном случае будет являться предпринимательской деятельностью

При продаже данных квартир, если срок владения составляет более пяти лет, то, учитывая нововведения, появилось право не платить НДФЛ. Правда, это касается только физических лиц, поэтому, пока непонятно как налоговые органы будут реагировать, если вы «случайно» закрыли ИП перед продажей.

Если срок владения составит менее пяти лет, то при продаже воспользоваться имущественными вычетами вы как физическое лицо или как ИП не сможете.

Лицензия для ИП

Физическим лицам доступны только некоторые лицензируемые виды деятельности: медицинская, фармацевтическая, образовательная, частная детективная, а также автоперевозки пассажиров.

Если вы выбрали одно из этих направлений, то чтобы начать работать, надо оформить и оплатить лицензию. Размер госпошлины за выдачу большинства лицензий указан в статье 333.33 НК РФ и составляет 7 500 рублей. Сюда надо также добавить расходы на выполнение лицензионных требований. Например, для получения образовательной лицензии надо разработать собственные программы, подготовить помещение для обучающихся и необходимое материально-техническое обеспечение.

Продажа готового бизнеса: подводные камни

Основная проблема продажи ИП заключается в том, что вам придётся всё так или иначе делить, даже если покупатель у вас будет один. То есть речь пойдёт об огромном количестве договоров (на каждое имущество и на каждое право). Объединение возможно, но далеко не во всех случаях.

Кроме того, предстоит ещё разобраться с налоговой. Реакция ФНС РФ на происходящее зависит от того, закрываете ли вы при этом ИП или нет. В первом случае вам надо будет пройти проверку. Во втором могут возникнуть вопросы по поводу того, будете ли вы в состоянии нести обязательства после того, как избавитесь от всего имущества. Здесь проблемы чаще всего возможны, когда у индивидуального предпринимателя есть серьёзные задолженности по налогам.

Также учтите, что ваши клиенты и контрагенты выступают в роли заинтересованных лиц. Они могут не согласиться на перезаключение договора. А ещё они вправе оспорить сделку, даже если та уже состоялась. Поэтому без тесного сотрудничества с юристом просто не обойтись.

Одним словом, продать готовый бизнес ИП вполне реально. Другое дело, что речь идёт не о бизнесе как таковом в действительности. И нужно учитывать большое количество нюансов.

Учитывается ли сумма уплаченного налога на имущество в расходах при УСНО?

Вопрос: Индивидуальный предприниматель, применяющий УСНО с объектом налогообложения «доходы минус расходы», использует в предпринимательской деятельности собственный объект недвижимости, включенный в перечень административно-деловых и торговых центров. В отношении этого объекта он уплачивает налог на имущество физических лиц с кадастровой стоимости объекта. Можно ли учесть сумму уплаченного налога на имущество в расходах при УСНО?

В силу п. 3 ст. 346.11 НК РФ применение индивидуальными предпринимателями УСНО предусматривает их освобождение от уплаты налога на имущество физических лиц в отношении имущества, используемого в предпринимательской деятельности, за исключением объектов обложения налогом на имущество физических лиц, включенных в перечень административно-деловых и торговых центров, определяемый в соответствии с п. 7 ст. 378.2 НК РФ, утверждаемый субъектом РФ.

Таким образом, в отношении недвижимого имущества, используемого в предпринимательской деятельности, подлежащего налогообложению по кадастровой стоимости и включенного в перечень административно-деловых и торговых центров, индивидуальные предприниматели, применяющие УСНО, не освобождаются от уплаты налога на имущество физических лиц.

На основании п. 1 ст. 378.2 НК РФ база по налогу на имущество организаций определяется как кадастровая стоимость в отношении административно-деловых и торговых центров, нежилых помещений, назначение которых в соответствии с кадастровыми паспортами объектов недвижимости или документами технического учета (инвентаризации) объектов недвижимости предусматривает размещение офисов, торговых объектов, объектов общественного питания и бытового обслуживания либо которые фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания. При этом такие объекты недвижимого имущества должны быть включены в перечень, определяемый согласно п. 7 ст. 378.2 НК РФ, утверждаемый субъектом РФ.

Аналогичные нормы предусмотрены в отношении индивидуальных предпринимателей, применяющих УСНО.

Исходя из пп. 22 п. 1 ст. 346.16 НК РФ налогоплательщики, применяющие УСНО и выбравшие в качестве объекта налогообложения доходы, уменьшенные на величину расходов, вправе уменьшить полученные доходы на сумму соответственно налога на имущество организаций или налога на имущество физических лиц (Письмо Минфина России от 15.05.2015 N 03-05-06-01/27949).

Март 2017 г.

УСН, Налоги индивидуального предпринимателя

Консультации по теме:

Заполнение декларации по упрощенке

Признание дохода на УСН с объектом «доходы» при оплате через терминал

Какие изменения надо учесть при заполнении новой декларации по УСН

Смена объекта налогообложения при УСН

Код ОКАТО вместо ОКТМО в декларации по упрощенному налогу

Возможные причины отказа в регистрации при подготовке документов на сайте ФНС

Логическим продолжением всего вышесказанного будет такой перечень причин отказа в регистрации ИП или ООО, даже если вы готовили документы на официальном сайте ФНС:

- неверное указание данных заявителя;

- неполная оплата госпошлины;

- ошибки при подготовке самостоятельно разрабатываемых документов (устав, решение о регистрации, учредительный договор, гарантийное письмо);

- пропуск трехдневного срока для визита в ИФНС после подачи заявления, не заверенного ЭЦП;

- неполучение или опоздание с получением электронных писем, сопровождающих прохождение заявки;

- неверные реквизиты или формат квитанции об уплате госпошлины.

В заключение приведем реальную историю нашего пользователя, который регистрировал ИП через сайт ФНС по месту прописки в Воронеже, находясь при этом в Москве.

Подтверждение подачи заявки пришло сразу после внесения реквизитов квитанции, но приглашение в ИФНС поступило не за три дня, как обещалось, а всего за один. На месте выяснилось, что квитанция, оплаченная в московском отделении Сбербанка, «какая-то не такая». Оплату подтверждал только оттиск кассовой машины, а налоговики требовали отдельный листочек с суммой. Поскольку срок действия заявки истекал всего через несколько часов, пришлось заново платить пошлину в Воронеже. Забрать сразу готовые документы тоже не довелось. Сначала налоговый инспектор сверял достоверность внесенных сведений о физическом лице, а потом предложил «погулять пару часов», пока свидетельство не будет готово. В итоге, получить документы удалось только к концу рабочего дня.

Возможно, со временем процедура онлайн-регистрации через сайт ФНС станет четкой и отлаженной, но пока что мы получили такие результаты тестирования сервиса. Именно поэтому советуем вам не надеяться на 100% на государственные сайты, внимательно отнестись к подготовке документов для государственной регистрации бизнеса, изучить все требования и порядки заполнения или воспользоваться онлайн-сервисами, которым вы доверяете.

Мы можем вам предложить наш сервис бесплатной подготовки документов для регистрации ИП и ООО, который помог зарегистрироваться уже более чем 138 (!) тысячам пользователей.

Это, конечно, выглядит как самореклама, но мы призываем вас, в первую очередь, к внимательности и ответственности при прохождении процедуры регистрации, поэтому, если у вас есть время, следует, конечно, самостоятельно протестировать сервис налоговой и другие подобные сервисы, чтобы подтвердить или опровергнуть наши выводы. Если же вы все же остановите свой выбор на нас, то всегда можете быть уверены в своевременной технической и информационной поддержке.

Мы предлагаем:

- простые и понятные инструкции и подсказки;

- проверку корректности заполнения каждого шага;

- правильный расчет долей в уставном капитале для любого количества учредителей;

- подготовку полного комплекта документов для регистрации ООО и ИП;

- образцы заполненных заявлений и других необходимых документов (устав, учредительный договор, решение учредителей, гарантийное письмо и др.);

- оперативную помощь службы поддержки;

- бесплатные консультации профессионалов (подбор кодов ОКВЭД, выбор налогового режима, помощь в выборе между ИП и ООО);

- бесплатную проверку документов перед подачей в ИФНС;

- дополнительные бонусы для вашего бизнеса.

Вам требуется только зарегистрироваться в личном кабинете, и вы окажетесь в числе нескольких десятков тысяч наших пользователей, успешно прошедших регистрацию бизнеса с нашей помощью.

ИП как бизнес

Перечень юридических тонкостей отчуждения бизнеса индивидуального предпринимателя в пользу иного физического лица зиждется на его статусе. Физическое лицо в соответствии с действующим в России законодательством имеет право:

- быть владельцем имущества, принимающего участие в реализации бизнеса, по праву собственности или пользования;

- регистрировать в установленном порядке индивидуальное предпринимательство (ИП), встав на учёт в налоговом органе по месту регистрации;

- прекращать действие статуса ИП, оформив в установленном порядке все необходимые регистрационные процедуры.

Бизнес ИП привязан к его официальному юридическому статусу. А значит, просто переоформить его на другое имя не представляется возможным. Процесс законодательно разрешённой передачи собственного дела другому человеку необходимо осуществлять только после аннулирования всех собственных регистрационных документов. Перед этим необходимо:

- произвести полный расчёт по долгам;

- расторгнуть договора с контрагентами;

- уладить финансовые споры.

Как вариант срочного отказа от дальнейшего ведения бизнеса можно рассматривать регистрацию ИП одним из членов семьи, и переоформление на него всех активов. Только после осуществления всех финансово-экономических процедур, то есть полного «очищения» статуса ИП, его можно аннулировать в установленном законом порядке.

Подготовительный этап продажи ИП

Стоимость предпринимательства во многом зависит от его позиции на рынке и финансового состояния, поэтому перед отчуждением желательно пригласить специалиста, способного провести грамотный аудит. В результате проведения проверки вы получите документы, свидетельствующие о состоянии бизнеса. Чем стабильнее положение фирмы, тем больше шансов найти выгодного покупателя в кратчайшие сроки.

Помимо результатов аудита, ИП следует подготовить пакет документов. Его содержимое зависит от особенностей ведения хозяйственной деятельности ранее.

Факторы, имеющие значение при подготовке документации:

- статус недвижимого имущества, которое использовалось во время ведения деятельности. Пребывает недвижимость в собственности индивидуального предпринимателя или же последний пользуется нею на основании договора аренды;

- какая система обложения налогами использовалась;

- какой вид деятельности, осуществлялся индивидуальным предпринимателем.

Стандартный пакет документов:

- правоустанавливающие документы или материалы, подтверждающие права ИП на используемое недвижимое имущество. В данном качестве может использоваться договор купли-продажи, свидетельство о праве собственности на наследственное имущество, договор аренды и прочие нормативно-правовые акты;

- расчетно-отчетная документация (декларация, баланс и прочие бухгалтерские документы);

- договора с поставщиками, наемными работниками.

Наличие перечисленных материалов поможет потенциальному покупателю реально взвесить все имеющиеся риски и принять решение.

С целью повышения стоимости ИП можно:

- попробовать договориться с контрагентами о перезаключении договоров о поставке или реализации товаров с новым владельцем ИП;

- подготовить справку об успешности продаж за последние несколько месяцев;

- предоставить покупателю готовый бизнес-план, использование которого ранее приносило немалый доход.

Чтобы привлечь больше покупателей, можно воспользоваться услугами телевидения или прессы. Хорошая реклама заинтересует других бизнесменов и соответственно, ускорит процесс.

Если вы не обладаете умениями и знаниями, необходимыми для создания успешной рекламы, для решения этого вопроса можно обратиться в специализированную компанию. Сотрудники рекламного агентства помогут подобрать наиболее эффективные методы и приемы.

Приобретение доли действующего бизнеса

Когда партнёры имеют доли в бизнесе, у них возникают разногласия, которые зачастую становятся причиной продажи компании. Перед покупкой доли оцените её величину. Значение рассчитывается в соответствии с первоначальным взносом совладельца в момент регистрации фирмы. Виды долей в обществе:

- мажоритарная — более 50%;

- миноритарная — менее 50%.

Перед покупкой доли в бизнесе покупатель проводит проверку и оценку стоимости доли. Для этого он привлекает сторонние фирмы. Компания предоставляет проверяющим следующие бумаги:

- учредительные документы;

- данные соучредителей;

- информацию о дебиторской и кредиторской задолженностях;

- бухгалтерские отчёты за 3 года;

- информацию об активах и имуществе ООО;

- данные об аренде и всех операциях за 3 года;

- структурные документы компании;

- результаты проверок государственными органами.

В результате проверки оценщики предоставляют покупателю отчёт о стоимости компании и распределении долей. Срок действия отчёта — 3 года.

Порядок действий при покупке доли в фирме совпадает с порядком приобретения компании.

Точный расчёт при покупке действующего бизнеса позволит предпринимателю получить в своё распоряжение рентабельную компанию

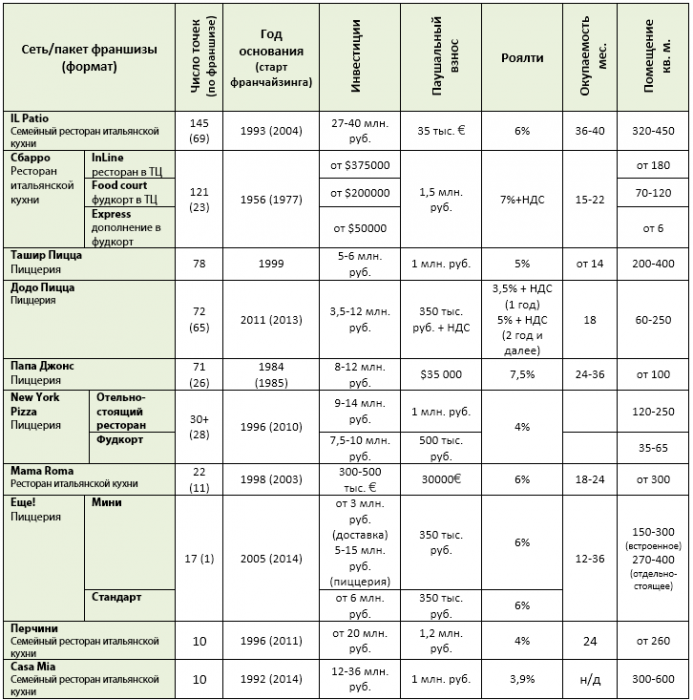

Как правильно выбрать и купить франшизу

Покупка франшизы — ещё один вариант старта собственного бизнеса. Ключевые преимущества франшизы — работа под известным брендом и наличие проверенной схемы развития фирмы.

Чтобы понять, готовы ли вы к приобретению франчайзинговой компании, пройдите несколько этапов:

- Оцените собственные возможности. Сколько средств вы готовы инвестировать в бизнес, сможете ли привлечь займы, если понадобится. Не стоит вкладывать в бизнес по франшизе «последние копейки».

- Оцените рынок потребителей: численность населения в городе, количество представителей целевой аудитории, запросы потенциальных клиентов.

- Выберите предпочтительные франшизы и оцените франчайзеров — компании, которые их продают. Узнайте возраст фирм, ознакомьтесь с отзывами клиентов, выявите конкурентные преимущества. Для полноты картины найдите франчайзи — тех, кто уже приобрёл франшизу, и уточните у них нюансы взаимодействия с головной фирмой.

- Соотнесите собственные планы с требованиями франчайзеров — готовы ли вы им соответствовать.

- Прочитайте договор, который предлагает франчайзер, особенно внимательно изучите пункт «условия выхода партнёра».

- Проверьте обоснованность размера роялти и паушального платежа.

Оформить сравнение франшиз удобно в виде таблицы — видно расхождение показателей

Если условия франшизы вас устраивают, заключите с франчайзером договор коммерческой концессии и приступайте к организации собственного дела.

Начать собственное дело с нуля или приобрести готовую фирму — решать только вам, но покупка действующего предприятия традиционно считается более привлекательной для бизнесменов. Главное — выполните все проверки и убедитесь в отсутствии задолженностей компании до заключения договора с собственником.

Как продать своё дело другому человеку

Собственно говоря, продажей будет называться передача бизнес структуры с налаженными хозяйственными связями (клиентская база, производственное оборудование, контракту с рекламными агентствами, и пр.) от одного физического лица, зарегистрированного в качестве индивидуального предпринимателя, другому такому лицу для осуществления целевой предпринимательской деятельности.

Процесс продажи состоит из 4 этапов

-

Чтобы получить реальные аналитические данные об эффективности созданной управленческой системы, необходимо провести аудит или маркетинговое исследование. Таким образом, ИП получит реальную информацию о том, насколько конкурентоспособно созданное им предприятие.

-

В этом документе необходимо как можно более широко отразить все аспекты функционирования предприятия. Цель – выгодно представить предприятие возможным покупателям.

-

Необходимое действие, которое поможет в дальнейшем избежать недоразумений в хозяйственной деятельности. Кроме того, среди фирм-партнёров могут найтись такие, которым выгодно приобретение бизнеса для последующего слияния с уже существующей собственной структурой. Заявить о продаже можно через брокера или фирму, оказывающую консалтинговые услуги.

-

Подготовка пакета документов о проведении сделки

Прежде всего, необходимо составить договор купли-продажи. Для этого можно использовать типовой образец, включив в него необходимые изменения и дополнения. Форма заключения такого договора – письменная. Его не нужно регистрировать у нотариуса. Для того, чтобы узаконить документ, его необходимо зарегистрировать в уполномоченном государством органе.

С момента регистрации договор считается вступившим в законную силу. В соответствии с требованиями Гражданского кодекса он считается консенсуальным, взаимным и возмездным. Если иные положения не установлены договором, право собственности на активы ИП переходит к покупателю с того момента, когда оба поставили подписи пода актом приёма-передачи имущества. В случае продажи имущества от имени ИП, находящегося на УСН, ставка налога в соответствии с требованиями кодекса составляет 6%. Если продажа осуществляется от имени физического лица, налогооблагаемая база соответствует ставке НДФЛ – 13%.

Реализация продукции по наличному расчету

Это распространенная форма товарооборота в наших экономических условиях, так как большинство частных предпринимателей, осуществляют свою деятельность, работая с наличностью. Оба лица (юридическое и ИП), являются плательщиками налогов, поэтому с товарооборота должны их платить. Для налоговых органов подтверждением продажи товаров юридическим лицом ИП будут следующие документы:

- товарно-транспортная накладная, выдается, когда продукция доставляется на место, указанное индивидуальным предпринимателем, и оплата происходит после доставки, либо по договоренности между субъектами хозяйственной деятельности (авансовый платеж, предоплата, полная оплата до доставки);

- товарная накладная, которая выдается индивидуальному предпринимателю, в месте расположения юридического лица, перед получением продукции на складе или в ином месте, оплата в таком случае может быть авансовая, полная, либо с отсрочкой платежа.

Подтверждением принятия наличных денег, будет выдача приходного кассового ордера, в котором будет указана полученная сумма. То есть любая оплата будет происходить через кассу предприятия.

В данном случае нужно знать о том, что если у компании нет кассы, и соответствующего должностного персонала, то работать с наличностью будет проблематично, поскольку контролирующими органами это будет расценено как финансовое нарушение, которое приведет к штрафам.

Покупка бизнеса у индивидуального предпринимателя

Индивидуальный предприниматель не является юридическим лицом, а значит, не может продать компанию и учредительные документы. В случае с ИП покупка бизнеса осуществляется путём передачи права собственности на недвижимое имущество, оборудование и активы предприятия. Стороны заключают соответствующие договоры купли-продажи. Сотрудников переоформляют на работу к новому предпринимателю, а также перезаключают договоры аренды.

В стоимость бизнеса ИП входит:

- стоимость материальных активов;

- концепция предприятия;

- деловая репутация, бренд компании;

- клиентская база;

- штат действующих сотрудников;

- партнерские связи;

- налаженное делопроизводство и готовый комплект внутренних документов компании.

Сложность продажи бизнеса ИП заключается в передаче нематериальных активов. Придётся перезаключать договоры с сотрудниками, партнёрами, контрагентами. При этом часть связей предыдущего владельца легко потерять, внедрив новый стиль руководства.

Документы для приобретения фирмы ИП:

- акт инвентаризации компании;

- бухгалтерский баланс;

- заключение эксперта о стоимости бизнеса;

- перечень обязательств, переходящих к новому владельцу.

После покупки активов компании право владения полностью переходит к покупателю.

Приобретение бизнеса у ИП во многом носит формальный характер, поскольку после смены собственника все нематериальные активы фактически утрачиваются