Ответственность номинального, фиктивного директора

Содержание:

- Ответственность номинального директора

- В каких случаях может понадобиться номинальный (фиктивный) директор?

- За что в ответе директор ООО

- Что такое неразумные и недобросовестные действия

- Правовое регулирование

- Для чего компании номинальный директор

- Как узнать, что вы номинальный директор? Что делать?

- Наступление гражданско-правовой ответственности

- Общие положения о номинальном директоре ООО

- Законодательное регулирование и санкции

- Общие сведения

- Что грозит номинальному директору

- Риски при назначении номинального директора

- Описание должности «номинальный директор»

- На любой вкус

- Что делает налоговая служба

Ответственность номинального директора

Прежде чем соглашаться на должность номинального директора, необходимо ознакомиться с возможными последствиями. Руководитель ответственен за все действия ООО в сфере гражданского, административного, трудового права, а также налогообложения и кредитования. Согласно статье 53.1 Гражданского кодекса РФ, лицо, которое действует от имени другого юрлица, при причинении убытков обязано их возместить.

Бенефициары, когда уговаривают кандидата стать фиктивным управляющим, приводят в качестве аргумента возможность банкротства ООО. В частности, статью 61.11 закона № 127 «О несостоятельности» — в случае банкротства предприятия фиктивный директор может снять с себя ответственность, если укажет на реальных собственников.

Однако доказать в арбитражном суде фиктивность должности непросто. Хотя «номинал» отстранен от реальной работы ООО, он может не знать о махинациях, долгах, взятых кредитах и других действиях. Если при банкротстве окажется, что предприятие причинило ущерб государству или другим кредиторам, то номинальный директор будет нести субсидиарную ответственность.

Согласно статье 277 Трудового кодекса РФ, руководитель несет полную ответственность за весь материальный ущерб. А за фиктивное и преднамеренное банкротство, при условии, что нет уголовной составляющей, согласно статье 14.12 КоАП РФ предусмотрено наказание в виде штрафа и дисквалификацию до трех лет.

Руководитель может понести ответственность по ряду статей Уголовного кодекса:

- за нарушение требований охраны труда, в результате которых был нанесен тяжелый вред здоровью человека или пострадавший умер, статья 143, – вплоть до лишения свобода на пять лет;

- уклонение от уплаты налогов, статья 199 – максимальный срок два года;

- непогашение кредиторской задолженности, статья 177, – штраф до 200 тысяч рублей или лишение свободы до 2 лет.

Даже если ООО будет действовать в рамках закона, вовремя и полностью расплачиваться с государством и кредиторами, к уголовной ответственности номинального директора можно привлечь за сам факт фиктивности должности по статьям 173.1 и 173.2 УК РФ – незаконное создание юрлица и незаконное использование, предоставление документов.

Хотя реальный срок по таким делам дается редко, номинальный директор может заплатить штраф, получить ограничение на занятие деятельностью, быть вычеркнутым из реестра, а также осужден на принудительные работы.

В каких случаях может понадобиться номинальный (фиктивный) директор?

Как правило, найм лица на должность номинального директора может быть выполнен:

- для обеспечения анонимности совершения сделок;

- для скрытия участия основного руководителя в управлении компанией от третьих лиц;

- для управления компанией, официальный владелец которой проживает в другом государстве;

- для пополнения устава компании определенным количеством людей;

- в целях предотвращения результатов законных ограничений в случаях совершения сделок между приближенными лицами.

Заказывая классическую оффшорную компанию ООО с номинальным директором, следует учесть, что при наличии в фирме фиктивного управляющего не удастся открыть банковские счета в определенных странах, и, кроме того, необходимо обеспечить защиту своих прав в случае, если номинальный директор решит воспользоваться положением и посягнуть на владение компанией.

За что в ответе директор ООО

На этот вопрос можно ответить коротко — за всё. Руководитель отвечает за действия организации в гражданских, административных, налоговых, трудовых и других правоотношениях. А кроме того, несёт ответственность перед учредителями компании, которые наняли директора, чтобы он сделал бизнес прибыльным.

В отличие от других наёмных работников, гендиректор ООО несёт полную материальную ответственность. Это означает, что руководитель обязан возместить не только прямой действительный ущерб, но и упущенную компанией выгоду. Риски генерального директора покрываются за счёт его личных доходов и имущества, а не только заработной платы.

Вот только небольшой перечень ситуаций, по которым имеется реальная судебная практика о привлечении генерального директора ООО к ответственности и взыскании с него убытков.

- Самовольное увеличение должностного оклада без согласования с владельцами бизнеса.

- Утверждение нового штатного расписания с повышением тарифных ставок для работников, выплата премий и индексации заработной платы при том, что устав требовал получать согласие участников на подобные действия.

- Наложение на ООО налоговых и административных санкций, которые вызваны недобросовестной деятельностью руководителя.

- Неправомерное увольнение работников, которое привело к взысканию с организации компенсации морального вреда и среднего заработка за вынужденный прогул.

- Проведение ремонтных работ за счёт ООО в жилом помещении, принадлежащем руководителю.

- Перечисление обществом денежных средств на расчётный счёт другой организации при том, что обязанность по их уплате отсутствовала.

- Выдача денежных средств с расчётного счёта ООО физическому лицу без каких-либо правовых оснований.

- Отсутствие документального подтверждения расходования подотчётных средств, выданных директору.

- Заключение договора на распоряжение имуществом компании по заниженной цене.

- Принятие товара по договору поставки без передачи его обществу.

- Получение займа для ООО без использования его для целей компании.

- Недостача, выявленная по итогам инвентаризации.

- Выплата контрагентам штрафных санкций в связи с неисполнением договорных обязательств.

- Выплата штрафов и исполнительского сбора за невыполнение руководителем судебных актов.

- Недобросовестные действия директора в пользу конкурента.

- Расходы общества на строительные работы, проведённые на земельном участке без разрешительной документации.

- Передача в аренду обществу имущества, принадлежащего руководителю, по завышенной цене.

- Затраты на восстановление документов налогового и бухгалтерского учёта, не переданных обществу после истечения срока трудового договора с директором.

- Подписание акта выполненных работ по договору с контрагентом, который в реальности не исполнил свои обязательства.

- Непринятие мер по прекращению незаконного использования товарного знака, принадлежащего обществу.

Но убытки, причинённые директором обществу с ограниченной ответственностью, взыскиваются в пользу компании. А можно ли привлечь директора по долгам ООО перед государством и кредиторами? Можно, поэтому имущественные риски генерального директора не ограничиваются только теми суммами ущерба, который он нанёс в качестве работника.

Что такое неразумные и недобросовестные действия

На самом деле данные понятия размыты и имеют оценочное значение. Однако некоторые признаки недобросовестных действий могут быть налицо.

В первую очередь, это продажа товаров или оказание услуг по ценам, которые значительно уступают рыночным. Кроме того, это совершение операций с фирмами, которые имеют сомнительную репутацию («однодневки», «фиктивные компании»).

В свою очередь под неразумными действиями следует понимать халатное отношение руководства предприятия к своим непосредственным обязанностям.

В частности, директор мог принять решения без учёта информации, имеющей существенное значение при заключении контрактов или ведения текущей хозяйственной деятельности организации.

Кроме того, зная о наличие долгов, руководитель привлек кредиты на необоснованные для фирмы цели.

О неразумности может также свидетельствовать и отсутствие инициативы о начале процедуры неплатежеспособности (если предприятие уже было обременено долгами). Вывод активов перед ликвидацией также может стать основой для обоснования судебного иска.

В любом случае умысел в не погашении задолженности придётся доказывать кредитору, который все же решит получить свои средства с так называемых субсидиарных должников.

Полезно перед подачей иска изучить и массив судебной практики, причём не только районных, но и арбитражных судов.

Ведь ответчиком по делу может выступать учредитель – другая фирма или же индивидуальный предприниматель, которые входили в состав участников прекратившего существование ООО.

Субсидиарная ответственность генерального директора и участников ООО

Из формулировки п. 3.1 ст. 3 Закона «Об ООО» следует, что субсидиарная ответственность может (а не должна!) быть возложена на директора/участников исключенного из реестра ООО.

Следовательно, для возложения этой ответственности не достаточно просто исключения ООО из ЕГРЮЛ с долгами, должны быть дополнительные основания, устанавливаемые судом, а именно: недобросовестность или неразумность контролирующих лиц, по причине которой ООО не исполнило свои обязательства перед кредитором.

Итак, субсидиарная ответственность по долгам общества может быть возложена на контролирующих лиц при одновременном соблюдении двух условий.

- Исключение недействующего ООО из реестра юридических лиц, при наличии непогашенного долга перед кредитором. Доказать это обстоятельство элементарно.

- Наличие причинно-следственной связи между неисполнением обязательства (перед кредитором) и недобросовестным или неразумным поведением контролирующих лиц. Вот с этим аспектом нужно разобраться подробней.

Как устанавливается недобросовестность и неразумность на практике?

В качестве неразумного (недобросовестного) поведения суды расценивают:

- непринятие мер по погашению задолженности перед кредитором «при жизни» ООО (А71-20472/2017, А53-29729/17);

- фактическое прекращение деятельности общества после прекращения полномочий контролирующих лиц (А53-29729/17);

- непринятие действий к прекращению либо отмене процедуры исключения ООО из ЕГРЮЛ. (А71-20472/2017);

- факт неисполнения обязанности руководителем юридического лица по подаче заявления о банкротстве предприятия в арбитражный суд, при наличии признаков банкротства (Апелляционное определение СК по гражданским делам Мосгорсуда от 30.01.2018 по делу №33-3879).

Наконец, есть судебные акты в которых при привлечении к субсидиарной ответственности вообще не анализируется недобросовестность и неразумность контролирующих лиц, а вывод о привлечении к ответственности вытекает просто из констатации неисполнения обязательств ООО (А60-47830/2017).

Не думаю, что это верный подход. Скорее всего, он основан на том, что ответчик вел себя пассивно и суд применил ч. 3, 3.1 ст. 70 АПК РФ.

А вот интересный пример «негативной» практики, решения в пользу контролирующего лица.

На Истца судом была возложена обязанность доказать наличие убытков, противоправность поведения ответчика и причинно-следственную связь между убытками и поведением Ответчика (А45-2887/2018). Решением суда в иске кредитора отказано, причем апелляция «засилила» указанное решение.

Следует учесть, что суд может освободить участника от ответственности ввиду того, что размер его доли в уставном капитале не позволяет принимать ключевые решения по деятельности общества, то есть участник по сути не является контролирующим лицом (подобный подход продемонстрирован в деле А53-29729/17).

Правовое регулирование

Общие правила привлечения лица к субсидиарной ответственности содержатся в Гражданском кодексе. В частности, данному аспекту посвящена ст. 399 ГК. Здесь указано, что если основной должник отказался погасить требования кредиторов, и кредитор не получил разумный ответ на предоставленное им требование, то он может предъявить его лицу, которое на определенных правовых основаниях несет субсидиарную ответственность.

Для привлечения третьего лица к ответственности кредитор обязан соблюсти процессуальные требования по ч. 1 ст. 399 Гражданского кодекса. Здесь сказано, что только после отказа основного должника исполнить требования кредитора тот может обратиться к лицу, которое несет субсидиарную ответственности по долгам должника. Несоблюдение данного порядка кредитором снимает всякие обязательства с третьего лица.

В п. 53 Постановления Пленума ВС от 1996 года №6 от 1996 года сказано, что предписание кредитору о получении отказа от основного должника можно считать исполненным, если кредитор не получил ответа на свое письменное требование к основному должнику в разумные сроки. При этом суд без доказательств невозможности погашения задолженности за счет основного должника все равно может отказать кредитору в его исковом заявлении к дополнительному должнику. В частности, такое Постановление вынесла Московская антимонопольная служба по делу № А41-33666/09 от 2010 года.

В указанной выше статье 399 Гражданского кодекса в п. 2 прописаны и те условия, когда субсидиарная ответственность не возникает:

- Если к кредитору со стороны заемщика предъявляется встречное требование о выплате задолженности. Тогда требования первого кредитора должны погашаться путем зачета собственного долга.

- Если кредитор полностью взыскал задолженность с основного заемщика.

Гражданское право устанавливает определенные сроки исковой давности для привлечения к ответственности. Они составляют три года. В частности, при банкротстве юрлица указанные сроки отсчитываются со дня принятия решения о признании должника несостоятельным.

Данный вид ответственности также затрагивается в других статьях Гражданского кодекса: в ст. 115, 56, 120, 68, 95, 75, 105, 586, 363, 1029 и пр.

Особенности применения данной ответственности содержатся не только в Гражданском кодексе, но и иных нормативно-правовых актах. При привлечении к субсидиарной ответственности учитываются положения следующих законов:

- ФЗ «Об ООО» от 1998 года №14-ФЗ.

- ФЗ «Об ОАО» от 1995 года №208-ФЗ.

- ФЗ «О несостоятельности (банкротстве)» от 2002 года №127-ФЗ.

Что касается законодательства о банкротстве, то с 2009 года был существенно расширен перечень лиц, которые могут привлекаться к погашению долгов за юрлицо.

Для чего компании номинальный директор

Сразу стоит сказать, что для учредителей нет особого смысла прибегать к такому варианту руководства, как номинальный директор. Солидарную ответственность за несостоятельность компании будет нести также реальный собственник бизнеса, как лицо, контролирующее должника.

Но кроме желания уйти от возможной ответственности работа номинальным директором может быть предложена учредителями в следующих ситуациях:

- фактический собственник или руководитель бизнеса не может или не хочет официально управлять организацией (например, у него есть статус госслужащего или дисквалифицированного лица);

- несколько разных предприятий возглавляет один и тот же человек, что является признаком взаимозависимости этих налогоплательщиков и увеличивает налоговые риски;

- фактический руководитель уже управляет другой организацией, и при этом не может или не хочет получать согласие её собственников на параллельную работу по найму в новом ООО;

- необходимо провести дробление бизнеса на несколько мелких фирм, чтобы сохранить налоговые льготы;

- для имитации конкуренции при участии в тендерах и госзакупках нужна компания со «своим» директором.

Как узнать, что вы номинальный директор? Что делать?

- Можно узнать самому на сайте проверки компаний: вводите свой ИНН и смотрите результаты. Если оказалось, что вы являетесь директором, хотя об этом не знали, лучше сразу написать заявление в налоговую по месту регистрации этой фирмы в свободной форме, указав, что вы ничего не регистрировали, не давали на это согласия и не управляли компанией.

- Чтобы ФНС убрала запись о компании, нужно решение суда. В иске надо попросить признать недействительной регистрацию фирмы, о которой идет речь. В суде надо указать на то, что вы не участвовали в регистрации фирмы, указать на потерю документов, привлечь для пояснений нотариуса, выдававшего доверенность, ходатайствовать о проведении почерковедческой экспертизы.

- Суд может как закрыть фирму, так и просто удалить запись о директоре. Может вообще отказать заявителю.

Наступление гражданско-правовой ответственности

Когда компания, руководимая номинальным директором, причиняет ущерб бюджету либо другим организациям, урон должен быть возмещен в полном объеме.

Наступление субсидиарной ответственности стоит ждать, когда компания становится банкротом.

Наказание руководителя наступает за:

- несоблюдение принципов добросовестности и разумности, приведшего к утрате компанией имущества, которым можно было бы покрыть существующие долги;

- совершение заведомо убыточных сделок;

- неподачу своевременного заявления о банкротстве фирмы при появлении его первых признаков;

- передачу в ходе процедуры банкротства недостоверной информации или непередачи управляющему лицу документации организации-должника, в результате чего установка контролирующих лиц невозможна.

Поскольку номинала не допускают к управлению ООО, от его имени могут проводиться различные мошеннические сделки. Доказать свою непричастность позже становится сложно.

Помимо этого, возмещения убытков от директора могут требовать сами участники общества, нанявшие его на работу (ст. ст. № 44 Закон «Об ООО» и № 277 ТК РФ).

Общие положения о номинальном директоре ООО

Номинальный директор предприятия представляет собой формально назначенного руководителя, с которым заключается трудовой договор, определяющий круг его прав и обязанностей по отношению к организации.

Фактически правоспособность номинального директора можно определить по формуле «царствует, но не правит». Такой вариант применяется обычно в случаях, когда имеется необходимость скрыть личность реальных управленцев.

Законодатель не устанавливает прямого запрета на назначение номинального директора, но формально он не будет считаться номинальным, поскольку назначение производится в соответствии с требованиями закона. Однако на практике ФНС довольно часто в ходе проверки деятельности организации при наличии прямых или косвенных признаков определяет руководителя как номинального, после чего подает иск в суд о незаконности такой деятельности.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Ответственность директора ООО в общем случае описывается здесь, по рассматриваемому же в настоящем материале вопросу можно привести такие примеры из судебной практики, как постановление ФАС ВСО по делу № А19-8048/07-30-41-24-Ф02-6426/08 от 14.01.2009 и определение ВАС РФ № 5 301/09 от 29.04.2009. Налоговая инспекция при проверке деятельности организации-однодневки решила заодно убедиться в том, что руководитель ООО-контрагента не номинал. С этой целью она посетила его по адресу регистрации, где сестра гражданина пояснила, что не знает, где проживает брат и чем он занимается. Налоговая на основании этого решила, что директор ООО номинальный. Эту позицию поддержали и в ВС РФ.

Ответственность номинального директора в 2018 году как лица, являющегося единоличным исполнительным органом организации, может быть разной, в зависимости от того, какие действия совершались руководителем (либо какое бездействие допущено им). Такой директор, несмотря на номинальность должности, может быть привлечен к дисциплинарной, административной, уголовной и гражданско-правовой ответственности, отвечая за возможные убытки, причиненные организации, своим имуществом.

Законодательное регулирование и санкции

Основные моменты, связанные с данным правонарушением регулируются на законодательном уровне.

Так, в статьях 173.1 и 173.2 УК РФ указано, в каких именно случаях к нарушителю применяются те или иные санкции, имеется и информация о том, кого принято считать подставным лицом.

Как правило, создание такого предприятия сопровождается фальсификацией документов. Это обстоятельство регулируется уже ст. 170 ч 1 УК РФ.

Важно понимать, что ответственность лица, являющегося формальным управляющим организации, минимальна, основное наказание применяется к фактическому владельцу фирмы. Однако, если будет доказан факт регистрации фирмы-однодневки через подставное лицо, человек, согласившийся занимать эту должность без намерения заниматься предпринимательством, и, соответственно, намеренно предоставивший недостоверные сведения в регистрационный орган, также будет наказан. Однако, если будет доказан факт регистрации фирмы-однодневки через подставное лицо, человек, согласившийся занимать эту должность без намерения заниматься предпринимательством, и, соответственно, намеренно предоставивший недостоверные сведения в регистрационный орган, также будет наказан

Однако, если будет доказан факт регистрации фирмы-однодневки через подставное лицо, человек, согласившийся занимать эту должность без намерения заниматься предпринимательством, и, соответственно, намеренно предоставивший недостоверные сведения в регистрационный орган, также будет наказан.

Что грозит? Санкции в этом случае могут быть различными. Так, в соответствии с ч. 4 ст. 14.25 КоАП, к виновному могут быть применены меры наказания в виде:

- официального предупреждения;

- материальных взысканий в размере до 10 тыс. рублей;

- внесения в список дисквалификации в специальный реестр.

Для фактического владельца предприятия предусмотрены более суровые санкции, особенно, если нарушитель занимает высокие посты в сфере государственного управления и использует свое служебное положение для осуществления подобной незаконной деятельности.

В этом случае к нарушителю могут быть применены следующие виды санкций:

- Принудительная трудовая повинность. Длительность работ в этом случае составляет до 3 лет.

- Реальное лишение свободы с отбыванием наказания в специальных учреждениях. Сроки наказания варьируются от 3 до 5 лет.

В некоторых случаях наказание предполагает 2 года заключения с наложением имущественного взыскания на 100 тыс. рублей.

- Исправительный или обязательный труд сроком на 2 года или до 240 часов соответственно.

Общие сведения

Понятие номинального собственника

Можно выделить несколько причин такой формы собственности:

Работа предприятия в оффшорной зоне. Подобная юрисдикция способна снизить налоговую ставку и создать благоприятные условия для ведения бизнеса. Сюда относятся также создание и ликвидация ООО, в этом плане снижается отчётность и сохраняется конфиденциальность. Благодаря оффшорным компаниям в промышленном секторе происходят иностранные инвестиции

Если обратить внимание на статистику России станет заметно, что в последние годы лидером финансовых вливаний была Доминиканская Республика и Кипр, которые совсем не являются финансовыми лидерами.

Имея заграничный филиал, используются местные учредители, что является выгодным решением при работе с зарубежными партнерами без договоров и двухстороннего налогообложения. Работа с номиналами является выходом, когда налоговая ужесточает ставки для объекта в имеющихся странах.

Иногда разработка нового стартапа по изготовлению товара или при изучении услуги имеет непредсказуемую реакцию

Возможные риски приводят к финансовым потерям и снижению репутации. В случае переноса данных проблем на независимое предприятие, можно снизить негативное влияние и сохранить бизнес на плаву. Таким образом, поступила компания Apple, когда создала компанию в офшоре, чтобы продвинуть iTunes. Данная компания была перерегистрирована на главного владельца только после подтверждения её рентабельности.

Составление договора о номинальном владении

Есть мнение, что понятие номинала недостаточно раскрыто, чтобы на него распространялись правила КИК и налоговое законодательство Российской Федерации. Официальные материалы свидетельствуют о том, что нет определенного вида договора, способного установить достоверность номинального владения долей компании или акций.

Разновидности номинального сервиса

Работа с номинальным директором является верхушкой финансовых операций. С юридической стороны есть возможность использовать нестандартные варианты такого владения. Услуги могут понадобиться на старте конкретного бизнеса для получения финансовой свободы в деятельности или для коррекции работы с потребителями.

В случае акционерного общества построение номинального владения имеет немного другую структуру:

- Номинальный учредитель необходим, если собственник нуждается в анонимности. В данном случае фиктивный директор не поможет скрыть данные владельца в официальных документах. Использование номинального учредителя является рациональным решением, если в бизнесе участвует определённое количество пайщиков. В такой ситуации есть вариант поиска хорошего партнера или просто добавление в документы физического лица, выполняющего роль еще одного учредителя. Он обладает полномочиями, которые ограничены трастовым договором.

- Номинальный акционер оформляется как владелец акций, и редко это нужно в случае финансовых махинаций с оффшорными деньгами. Если номинальному акционеру передаётся больше 50% акций, то есть все основания перевести бизнес в страну офшора. Случаи возможно возникшей инициативы фиктивного акционера ограничивается четкими условиями, прописанными в генеральной доверенности.

- Оформление номинального банковского счёта необходимо для бизнеса в офшоре. Это дает возможность открыть счёт в банке на имя партнёра в этом государстве.

Что грозит номинальному директору

Фиктивный директор может получить штраф, три года лишения свободы, а еще придется платить по долгам компании.

Штрафы. Все штрафы для обычного директора действуют и для номинального. Это могут быть штрафы за несдачу бухгалтерских отчетов — до 30 000 рублей — или за отправку в налоговую недостоверных сведений о компании — до 10 000 рублей. Если человек стал фиктивным директором не по своей воле, придется доказать это в суде или платить штрафы.

Уголовная ответственность. Кроме штрафа могут назначить исправительные работы или дать срок. Это касается тех случаев, когда человек стал номинальным директором по своему решению.

Лишение свободы до трех лет — это крайняя мера, ее назначают, если компанию зарегистрировали через подставное лицо или по чужим документам. Например, по украденному или купленному паспорту.

Долги компании. Есть такое понятие — субсидиарная ответственность. Это значит, что владельцы бизнеса отвечают по долгам своими деньгами и квартирами. Номинального директора это тоже касается.

Читать в Деле

Субсидиарная ответственность директора

Риски при назначении номинального директора

Конечно, если учредители идут на то, чтобы передать управление компанией номиналу, они стараются себя обезопасить. В организацию, где реально планируется вести бизнес, пригласят не человека с улицы, а родственника, приятеля, другое доверенное или зависимое лицо.

Проблема в том, что дружеские и родственные связи могут не выдержать испытания, если номинальному директору будет грозить имущественная или уголовная ответственность. Кроме того, нельзя недооценивать вероятность личных разногласий между учредителями и таким «дружественным» номиналом.

В большинстве случаев настоящие собственники компании, получающие прибыль от неё (так называемые бенефициары), не отдают номиналу все рычаги управления. Для защиты от возможных несогласованных действий подставного руководителя применяются следующие меры:

- ограничения в доступе к расчётному счёту, кассе, печати, документам ООО;

- оформление генеральной доверенности на управление другому лицу;

- необходимость письменного согласования хозяйственных операций с бенефициаром;

- ограничения в уставе, разрешающие проводить определённые сделки только при их одобрении участниками общества;

- назначение на важные посты в компании «своих» людей, которые могут контролировать действия руководителя;

- заранее подписанное номинальным руководителем заявление об увольнении или соглашение о расторжении трудового договора без даты;

- другие методы воздействия, вплоть до криминальных.

Несмотря на это, риски назначения номинала на руководящую должность для самого ООО всё равно существуют.

- Номинальный директор не ограничен в своих полномочиях единоличного исполнительного органа, данных ему законом. Даже при наличии выданной генеральной доверенности другому лицу он вправе подписывать документы и заключать сделки, если на них прямо не установлены ограничения в уставе. Теоретически он может как угодно действовать в своих личных интересах или интересах третьих лиц, не являющихся собственниками бизнеса.

- Для того, чтобы избежать возможной ответственности, некоторые номиналы специально искажают свою подпись (предварительно заверив настоящую подпись у нотариуса). В этом случае документы ООО могут быть признаны недействительными из-за того, что их подписало «неустановленное лицо». Это грозит не только разрывом отношений с партнерами, но и проблемами с госорганами. Например, если ИФНС посчитает, что декларация подписана не руководителем, она будет признана непредставленной. А за это можно заблокировать расчётный счёт ООО.

- Номинальный директор может собирать компромат на собственников бизнеса, втайне записывая разговоры с ними или привлекая свидетелей, чтобы доказать, что он действовал по указанию другого лица. Позже эта информация может быть использована против учредителей.

- Подставной руководитель может заявить в ИФНС о том, что его внесли в ЕГРЮЛ без согласия и ведома. Для этого применяется форма Р34001. Из-за этого в реестр будет внесена запись о недостоверных сведениях про организацию, что существенно усложнит её деятельность, вплоть до исключения из ЕГРЮЛ.

- В случае банкротства ООО номинальный директор может частично или полностью освободиться от ответственности. Для этого он должен помочь арбитражному суду установить лицо, фактически контролировавшее бизнес, или обнаружить скрываемое имущество, которое может быть направлено на удовлетворение требований кредиторов. Разумеется, что для учредителей последствия такого сотрудничества директора с судом будут только негативными.

Описание должности «номинальный директор»

На законодательном уровне не существует запрета на номинальные должности. Зачастую встречаются такие компании, которые приглашают фиктивных руководителей, акционеров и даже секретарей. А в ряде фирм есть специальный штат лиц, которых в случае необходимости можно привлечь в любой момент для выполнения подобных функций.

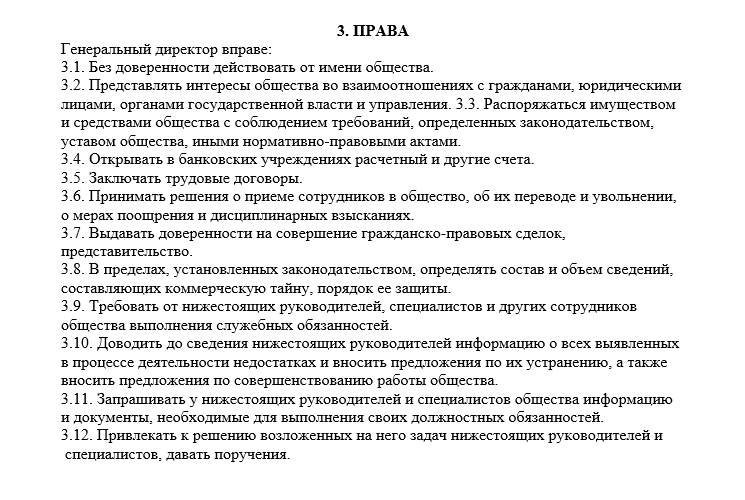

Итак, какими же правами и обязанностями наделен номинальный сотрудник? Безусловно, исчерпывающий перечень его полномочий четко оговорен с нанимателем. Номинал имеет право подписи внутренних документов фирмы и несет ответственность за совершаемые действия.

Как правило, доступ к информации о деятельности компании, в которой лицо является номинальным руководителем, у него ограничен. И поэтому, чтобы ориентироваться в той сфере, в которой работает компания, ему нужно обладать достаточными знаниями.

Круг полномочий номинального директора закреплен в доверенности, на основании которой он действует. Все важные вопросы, касающиеся деятельности фирмы и принятия стратегических решений, в обязательном порядке подлежат согласованию с лицом, осуществляющим фактическое управление компанией.

Зачастую бывает так, что номинальный генеральный директор привлекается исключительно для того, чтобы поставить подпись на документах. В данном случае он даже может не знать месторасположение офиса компании.

- План маркетинга компании: увеличиваем прибыль компании в 2 раза

- KPI для отдела продаж: как рассчитать и внедрить

- Как получить в 3 раза больше клиентов в 2 раза дешевле

Как мы уже отмечали, номинальным может быть и акционер. То есть на какого-то человека оформляется определенное количество акций компании. Это делается, чтобы имя истинного владельца не фигурировало в государственном реестре юридических лиц. Стороны регулируют свои взаимоотношения договором, в котором четко прописываются все права и обязанности номинального учредителя. Право на получение дивидендов имеет лишь истинный владелец акций.

Остальные штатные позиции достаточно редко занимают номинальные сотрудники. Это происходит лишь в том случае, когда по закону на предприятии в обязательном порядке должна быть эта должность, но фактически такая потребность отсутствует.

На любой вкус

Услуги регистрации бизнеса на номиналов предоставляют кадровые агентства, юридические компании и индивидуальные предприниматели. Последние, как правило, предлагают встретиться на улице и оформить все документы “на коленке”. Именно у них чаще всего и приобретаются дешевые номиналы для грубых нарушений закона: обналички и ухода от налогов.

Среди серьезных юридических компаний, в которые бизнесмены обращаются для приобретения “чистых” номиналов, лидерами считаются “Рослекс” и “Невский 88”. Если “Невский 88” не очень активно рекламирует свои услуги, то в “Рослекс” корреспондента “ДП” приводил каждый второй звонок по интернет–объявлениям о поиске номинала.

Когда корреспондент представился соискателем на эту вакансию, в “Рослексе” заверили, что фирма под руководством номинала не будет вести никакой деятельности, а создается для участия в тендерах. Но когда корреспондент обратился в “Рослекс” уже как предприниматель, его заверили, что могут продать и номинального гендиректора для ведения бизнеса, и готовое юрлицо с открытым банковским счетом. А вот на официальный запрос “ДП” в “Рослексе” не ответили, пояснив, что руководитель компании в отпуске.

Что делает налоговая служба

Налоговым законодательством не предусмотрены меры ответственности руководителей, в том числе, номинальных. Поэтому работники Налоговой службы пытаются использовать другие методы, которые не всегда соответствуют закону.

Так, на практике служащие ФНС уполномочены проводить проверки деятельности фирмы, в том числе, внепланово. Это законно, поскольку позволяет выявить любые нарушения. При таких проверках ФНС общается с фиктивным руководством, пытаясь вывести начальников на чистую воду.

Из не совсем легальных методик – отказ в принятии декларации о доходах от фирмы. Налоговая служба отказывается принимать декларацию, если получает информацию о массовости руководителя. Это неправомерно, поэтому можно подготовить письменную жалобу на имя вышестоящего руководства.