Может ли иностранный гражданин открыть ип в россии

Содержание:

- Что нужно для открытия ИП гражданином РБ?

- Что делать дальше?

- Открытие ИП иностранным гражданином

- Налогообложение ИП в РФ

- Юридические услуги в Витебске — Юридическое агентство Юлии Михайличенко | Как россиянину открыть ООО в Беларуси? |

- как открыть ип гражданину белоруссии в россии

- Порядок оформления статуса ИП

- Столица или регионы

- Открытие ООО иностранным гражданином в России: порядок действий

- Расходы на открытие бизнеса

- Последовательность регистрации ИП для нерезидентов РФ

- Процедура открытия бизнеса в России

Что нужно для открытия ИП гражданином РБ?

Прежде чем открыть ИП в России, потребуется подготовить пакет документов

Перечень предоставляемой документации не слишком обширный, однако важно следить за тем, что все бумаги соответствовали требованиям. Итак, на рассмотрение в ФНС нужно подать:

- паспорт с копиями всех страниц;

- ВНЖ или РВП (для подтверждения законного нахождения в РФ);

- заявление о регистрации в качестве ИП;

- квитанцию об оплате пошлины;

- сведения об ИНН (если номер пока не присвоен, его можно будет получить после регистрации ИП).

В некоторых случаях для регистрации придется оформлять справку об отсутствии судимости. Правда, документ требуется только тогда, когда вы планируете заниматься определенными видами деятельности (они перечислены в пп. «к» п. 1 ст. 22.1 ФЗ № 129-ФЗ). Если вы уже находитесь в России и справка нужна для того, чтобы открыть ИП, ее можно получить в дипломатическом представительстве своей страны.

Как происходит открытие ИП гражданами РБ?

Существует несколько вариантов создания ИП — при помощи личного обращения в отделение ФНС или МФЦ, отправки документов по почте или подачи заявления через интернет. Если вы хотите максимально ускорить процесс, лучше всего попытаться открыть ИП онлайн (такая возможность доступна белорусам). Процедура подачи заявления не должна вызвать затруднений. Чтобы открыть ИП, нужно:

- найти на официальном сайте ФНС соответствующий раздел (для ИП);

- выбрать «Оформить новое заявление»;

- дать согласие на обработку ваших персональных данных;

- выбрать заявление по форме Р21001;

- внести все необходимые сведения;

- указать виды деятельности;

- выбрать способ получения документов;

- пройти проверку;

- оплатить пошлину;

- выбрать способ предоставления документов;

- нажать на кнопку «Отправить».

Почему могут отказать в регистрации ИП?

В большинстве случаев с тем, чтобы белорусу открыть в России ИП, проблем не возникает. Однако иногда заявителям все же приходится сталкиваться с отказами в регистрации.

Отказать могут по различным причинам — неправильно оформлено заявление, указаны запрещенные для ИП виды деятельности, предоставлен неполный пакет документации и т.д. Также не получится создать ИП в том случае, если вам запрещено в течение определенного периода заниматься бизнесом по решению суда.

Таким образом, на вопрос «Разрешено ли белорусу открыть ИП в России?» ответ — да, разрешено. Если вы законопослушный гражданин и можете предоставить все необходимые документы, проблем с регистрацией быть не должно. Но, конечно, нельзя исключать возникновение непредвиденных ситуаций, поэтому лучше, если открытием ИП для белоруса займется профессиональный юрист.

Что делать дальше?

Многие граждане других стран задумываются о том, можно ли иностранному гражданину открыть ИП в России

На самом деле процесс считается простым и быстрым, но важно не только разобраться в его реализации, но и в том, какие действия придется выполнять далее. Иностранцы должны выполнить некоторые обязанности, которые устанавливаются и для россиян

К ним относится:

- выбирается оптимальный режим налогообложения, подходящий для выбранного направления работы, после чего в ФНС приносится уведомление о переходе, если оно не было передано в это учреждение в процессе подачи документов на регистрацию ИП;

- открывается расчетный счет, с помощью которого можно уплачивать налоги или вести расчеты с контрагентами и наемными работниками;

- на основании выбранной системы налогообложения производятся расчет и уплата налогов;

- иностранец должен заботиться о том, чтобы своевременно передавать в отделение ФНС налоговые декларации и иные отчеты, так как если он просто не будет знать о требованиях законодательства, то это все равно не является основанием для освобождения от ответственности за выявленные нарушения;

- за себя иностранный гражданин ИП должен уплачивать налоги и страховые взносы в ПФ;

- если он оформляет на работу наемных специалистов на основании официального трудового договора, то придется не только своевременно перечислять людям зарплату, но и уплачивать за них взносы в ПФ и ФНС;

- если предприниматель является официальным работодателем, то ему нужно встать на учет в ФСС;

- иностранцы регистрируются в ПФ и ФНС в качестве работодателей сразу после регистрации ИП;

- если выбранное направление деятельности требует оформления лицензии, то придется заняться получением разрешительной документации, например, требуется такая лицензия, если иностранец планирует заниматься перевозкой пассажиров или оказывать образовательные услуги.

Открытие ИП иностранным гражданином

Чтобы открыть ИП, иностранному гражданину или лицу без гражданства нужно получить разрешение на временное проживание в России или вид на жительство.

- Иностранные граждане. Оформляют разрешение на временное проживание в виде специальной отметки в удостоверяющем личность иностранного гражданина документе. На оборотной стороне листа, где сделана отметка, ставят штамп о регистрации по месту временного проживания. Если сделать это на двух сторонах одного листа не получается, регистрационный штамп просто прикладывают к чистой странице. Если же иностранный гражданин получает ВНЖ, то штамп о регистрации проставляют в виде на жительство.

- Лица без гражданства. Для них предусмотрена аналогичная вышеописанной процедура. Исключение состоит лишь в том, что документ, удостоверяющий их личность, — это собственно ВНЖ или удостоверение личности со штампом о РВП.

Виза не заменяет собой ВНЖ или штамп разрешения на временное проживание и не позволяет открыть ИП иностранному гражданину. Она всего-навсего подтверждает, что человек находится на территории России законно. Без курьёзов, однако, не обходится: бывали ситуации, когда документы в налоговой оценивали неверно, и иностранец индивидуальным предпринимателем всё-таки становился. Интересно, что если ошибка впоследствии выйдет наружу, ИП не грозит быть “закрытым” по той лишь причине, что у него нет законного основания проживать на территории РФ. ФАС оказывается на стороне предпринимателя.

Имейте в виду, что мы говорим об исключении из правила. В общем же виде правило такое: открытие ИП иностранным гражданином невозможно, если у него нет вида на жительство или разрешения на временное проживание в стране. В остальном процедура получения статуса индивидуального предпринимателя иностранным гражданином не отличается от того, как это происходит у россиян. Общий сценарий утверждён законом № 129-ФЗ «О государственной регистрации». В налоговой от заявителя вне зависимости от гражданства ждут относительно скромный пакет документов.

Перечень документов, которые подаёт иностранец, желающий стать индивидуальным предпринимателем, выглядит следующим образом:

- Заявление о регистрации физического лица в качестве ИП по форме Р21001.

- Копия документа, удостоверяющего личность обратившегося.

- Ксерокопия свидетельства о рождении или иной документ, который подтвердит место и дату рождения заявителя (понадобится, если копия документа, удостоверяющего личность, не даёт такой информации).

- Ксерокопия ВНЖ или штамп РВП.

- Ксерокопия документа с регистрацией (пропиской) в РФ.

- Квитанция об оплате пошлины за регистрацию ИП в размере 800 рублей

Заявление по форме Р21001 принимают на русском языке. Документы на иностранном языке обязуют сопроводить официальным переводом, заказанным в российском бюро. Непременное условие — нотариальное заверение такого перевода. При подаче пакета документов заявитель представляет не только ксерокопии, но также оригиналы бумаг — инспектор сверит информацию и тут же их вернёт.

Может ли иностранец открыть ИП по почте? Способы подачи документов в регистрирующий орган для иностранцев так же разнообразны, как для россиян:

- Личная подача.

- Подача через посредника, полномочия которого подтверждает нотариальная доверенность.

- Почтовой службой с описью вложения.

Сотрудник регистрирующего органа проверит комплектность документов и выдаст расписку в их получении. В расписке укажет дату — день, когда можно приходить за результатом. С 2016 года регистрация ИП должна быть оформлена в течение трех рабочих дней с момента подачи документов.

В случае положительного решения иностранец получит свидетельство о государственной регистрации, в случае отрицательного — решение об отказе с указанием конкретной причины: не хватает такого-то документа; неправильно заполнено заявление Р21001; документы поданы не в тот регистрирующий орган; отсутствует нотариальное заверение и т. д. Случается, что регистрация ИП иностранного гражданина невозможна, потому что ранее суд лишил его такого права. Могут быть и другие проблемы.

Необоснованный отказ в госрегистрации можно оспорить в вышестоящей налоговой инспекции или суде, но лучше сразу подойти к вопросу подготовки документов со всей ответственностью. Хороший способ — использовать наш бесплатный сервис для регистрации ИП.

Думаете о создании бизнеса? Не забудьте про расчётный счёт — он упростит ведение бизнеса, уплату налогов и страховых взносов. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта. Ознакомиться с предложениями вы можете у нас на сайте.

Налогообложение ИП в РФ

ИП в России могут работать на общем налоговом режиме (ОСНО), который предполагает возникновение обязанности по уплате налога на прибыль и НДС. Кроме того, допускается работа на специальных налоговых режимах, которые позволяют избавиться от необходимости уплаты ряда налоговых платежей и существенно упростить процесс ведения учета и составления отчетности. Ниже подробнее расскажем о каждом из этих режимов.

ОСНО

ОСНО – общая система налогообложения. Она действует по умолчанию – если предприниматель не указал в заявлении требование о переходе на один из спецрежимов, применяться будет именно ОСНО. В некоторых случаях у предпринимателя просто нет выбора – общий налоговый режим используется в обязательном порядке, если выполняется хотя бы одно из условий:

- доход за календарный год (квартал, полгода или девять месяцев) превысил 150 млн. рублей;

- у предприятия имеются филиалы;

- численность сотрудников в штате превысила 100 человек.

Предприниматель на ОСНО должен платить:

- НДС;

- налог на имущество;

- НДФЛ;

- земельный и транспортный налоги;

- страховые взносы за себя и сотрудников.

ОСНО – самый сложный налоговый режим, поэтому применять его стоит только в том случае, если работать на специальных режимах невозможно из-за несоответствия характеристик бизнеса установленным законом ограничениям.

УСН

Регистрация ИП в России нерезидентами с применением упрощенной системы налогообложения (УСН или упрощенки) законом не запрещена – соответствующие разъяснения приведены в Письме Минфина РФ «О применении…» от 14.09.2018 № 03-11-11/65819). Это значит, что иностранец-ИП может существенно облегчить себе работу, избавившись от обязанности по полноценному ведению бухучета и уплаты большого количества налогов. Предприниматель на упрощенке платит налог в размере 6% от доходов или 15% от разницы между доходами и расходами (ст. 346.20 НК РФ).

Предприниматели, которые платят налоги с доходов организации, вправе уменьшить сумму налоговых платежей на размер уплаченных страховых взносов. Если предприниматель работает один и платит взносы только за себя, он может уменьшить налог на полную сумму внесенных им взносов. Если же у предпринимателя есть работники, уменьшить налог он сможет не более, чем на 50% от суммы взносов, уплаченных им за этих работников (п. 3 ст. 346.21 НК РФ).

ПСН

ПСН (патентная система налогообложения) работает только для определенных видов деятельности – их полный перечень установлен п. 2 ст. 346.43 НК РФ. Суть ПСН заключается в следующем – предприниматель приобретает патент на осуществление определенного вида деятельности на территории определенного региона России. Патент выдается на срок от 1 до 12 месяцев (п. 5 ст. 346.45 НК РФ).

Стоимость патента рассчитывается, исходя из размера предполагаемого дохода предпринимателя за определенный период. Налоговая ставка на ПСН равна 6% от суммы предполагаемого дохода (п. 1 ст. 346.50 НК РФ). Размер платежа является фиксированным и не изменяется в зависимости от того, какой доход фактически получит предприниматель.

НПД

НПД (налог на профессиональный доход) – сравнительно новый специальный налоговый режим, который начал действовать с 2019 года в четырех «пилотных» регионах, а с 2020 года – еще в девятнадцати субъектах страны. Работать с применением НПД могут не только физические лица, для декларирования доходов которых прежде всего и создавался этот режим, но и индивидуальные предприниматели.

Однако стать ИП – плательщиком НПД сможет далеко не каждый иностранный гражданин. Согласно ч. 3 ст. 5 Федерального закона «О проведении…» от 27.11.2018 № 422-ФЗ, зарегистрироваться в качестве налогоплательщиков НПД могут только граждане государств – членов Евразийского экономического союза. В состав союза входят Беларусь, Армения, Казахстан и Киргизия. Граждане этих государств смогут зарегистрироваться в качестве плательщика налога через мобильное приложение «Мой налог» или через личный кабинет налогоплательщика на компьютере

Обратите внимание – регистрация возможна только по ИНН; зарегистрироваться с помощью паспорта, как это могут сделать российские граждане, невозможна

Вам будет интересно прочитать

ИП или самозанятость: что лучше?

Юридические услуги в Витебске — Юридическое агентство Юлии Михайличенко | Как россиянину открыть ООО в Беларуси? |

Самые распространенные в Беларуси формы ведения частного бизнеса – это ООО (общество с ограниченной ответственностью), ЧУП (частное унитарное предприятие) и ИП (индивидуальное предпринимательство).

ИП (индивидуальный предприниматель) – это физическое лицо, приобретшее статус ИП для занятия предпринимательской деятельностью. Для гражданина Российской Федерации возможность зарегистрироваться в качестве ИП существует лишь в случае наличия у него белорусского вида на жительство (разрешения на постоянное проживание в Республике Беларусь). Наличие же разрешения на временное проживание не дает возможность россиянину зарегистрироваться в Беларуси в качестве ИП.

Вне зависимости от наличия каких-либо документов на право проживания в Беларуси, россиянин может открыть в Беларуси ООО или ЧУП. Следует отметить, что с 26 января 2016 г. в Беларуси появилась возможность (как и в России) зарегистрировать ООО на одного учредителя (ранее для регистрации ООО было необходимо как минимум два учредителя).

Основные отличия ООО от ЧУП состоят в следующем:

1) в ЧУП – один учредитель, в ООО – от одного до пятидесяти;

2) юридическим адресом ООО может являться только нежилое помещение, а юридическим адресом ЧУП может являться либо нежилое помещение, либо жилое (но при условии, что учредитель либо является собственником такого жилого помещения, либо зарегистрирован в нём по месту жительства – с согласия иного собственника). Однако при регистрации юридического адреса ЧУП в жилом помещении следует быть готовым к повышенным размерам тарифов на коммунальные услуги (как за помещения коммерческого использования).

3) собственником имущества ЧУП является его учредитель, а собственником имущества ООО является само ООО.

ООО является более удобной организационно-правовой формой юридического лица в плане простоты вывода и ввода новых партнеров/инвесторов в бизнес. А с учетом того, что с 2016 года стало возможным открытие ООО на одного учредителя, данная организационно-правовая форма в последнее время стала наиболее популярной в среде малого и среднего бизнеса.

Граждане Российской Федерации пользуются такими же правами, как и граждане Республики Беларусь, в области создания коммерческих организаций или вступления в состав учредителей уже созданной организации.

Кроме того, гражданам РФ не требуется получать специальное разрешение на занятие трудовой деятельностью в Республике Беларусь, поэтому сразу после регистрации юридического лица в его штат при необходимости могут быть трудоустроены работники-россияне без прохождения каких-либо разрешительных процедур, связанных с их трудоустройством. Директором юридического лица может быть либо его учредитель, либо другое лицо, назначенное учредителем на должность директора.

С учетом того, что в Беларуси русский язык является государственным языком наравне с белорусским, гражданам Российской Федерации для прохождения процедуры регистрации юридического лица не требуется оформлять перевод российского паспорта с последующим нотариальным свидетельствованием подписи переводчика: в регистрационное дело приобщается обычная ксерокопия паспорта учредителя-россиянина.

Вы можете обратиться к нам за юридической помощью в оформлении всех необходимых документов и за помощью в прохождении процедуры регистрации юридического лица.

Если Вы находитесь в Российской Федерации и по каким-либо причинам не имеете возможности выехать к нам для заключения договора на оказание юридических услуг по открытию бизнеса – мы можем заключить договор дистанционно. Образец доверенности на право проведения без Вашего личного участия всех регистрационных процедур мы передадим Вам в электронной форме. Вам останется лишь посетить любого российского (или белорусского) нотариуса, чтобы оформить нотариально удостоверенную доверенность по представленному образцу. После этого Вы высылаете почтой или курьерской службой перечень исходных данных, ксерокопии паспортов учредителей и нотариально удостоверенные доверенности, мы самостоятельно проводим все необходимые мероприятия и процедуры по регистрации юридического лица, после чего Вы можете явиться, чтобы получить у нас прошедшие регистрацию документы и печати Вашей фирмы – и начать работать.

При необходимости Вы можете обратиться к нам также за помощью в оформлении договорной, кадровой и иной документации, за получением консультаций и иной юридической помощи по вопросам налогообложения и ведения бизнеса в Республике Беларусь.

Ю.А. Михайличенко

Материал подготовлен с использованием нормативных правовых актов по состоянию на 04.04.2017 г.

как открыть ип гражданину белоруссии в россии

В разделе Остальные сферы бизнеса на вопрос Люди, подскажите кто-нибудь, могу ли я, гражданин Беларуси, открыть ИП на территории РФ? И что для этого нужно? заданный автором Владимир качан лучший ответ это Предпринимательской деятельностью может заниматься любой дееспособный гражданин, достигший совершеннолетнего возраста, кроме государственных служащих и военнослужащих. Лица с ограниченной дееспособностью (злоупотребляющие спиртными напитками или наркотическими средствами, а также несовершеннолетние в возрасте от 14 до 18 лет) могут заниматься предпринимательской деятельностью только с согласия их законных представителей. Статус индивидуального предпринимателя возможен не только для граждан Российской Федерации, но и для иностранных граждан, а также? для лиц без гражданства. Для этого необходимо иметь место жительства на территории РФ. Иностранные граждане и жители без гражданства, имеющие регистрацию по месту пребывания или миграционные карты, государственной регистрации в качестве индивидуального предпринимателя не подлежат. Предпринимательская деятельность входит в общий трудовой стаж (труд на правах собственника будет равнозначен с работой по найму) . Индивидуальный предприниматель может использовать труд других граждан. Индивидуальный предприниматель отвечает по своим обязательствам всем принадлежащим ему имуществом. Для предпринимательской деятельности характерен упрощенный порядок ведения бухгалтерского и налогового учета. Предусматривается возможность упрощенного налогообложения. Продолжительность процедуры регистрации установлена Федеральным законом «О государственной регистрации юридических лиц и индивидуальных предпринимателей» и составляет не более 5 рабочих дней.Регистрирующий орган — в настоящее время регистрация индивидуального предпринимателя возложена на Федеральную налоговую службу РФ в лице территориальных инспекций.Документы, подаваемые на регистрацию ИППеречень документов, представляемые в регистрирующий орган при регистрации предпринимателя: подписанное будущим предпринимателем заявление о государственной регистрации индивидуального предпринимателя по установленной форме (подпись заявителя заверяется у нотариуса) ; копия паспорта физического лица, регистрируемого в качестве индивидуального предпринимателя (если заявитель лично подает документы — простая копия, если документы направляются по почте или подаются через доверенное лицо — нотариально заверенная копия) ; документ об уплате государственной пошлины (оригинал) . Процедура государственной регистрацииДо настоящего времени было два способа регистрации индивидуального предпринимателя: Индивидуальный предприниматель лично (или его представитель по доверенности) приходит в регистрирующий орган с полным комплектом документов. При приеме ему выдается расписка в получении и назначается день выдачи. Строго в назначенный день следует прийти и получить документы. В противном случае, зарегистрированные документы будут отправлены по почте на домашний индивидуального предпринимателя; Полный комплект документов отправляется по почте ценным письмом с описью вложения на адрес регистрирующего органа. Зарегистрированные документы будут отправлены по почте на домашний индивидуального

Порядок оформления статуса ИП

Для начала необходимо посетить налоговую инспекцию и подать заявление, пакет документов. Иностранный гражданин может сделать это как самостоятельно, так и через доверенное лицо. Воспользоваться электронными услугами для решения этого вопроса невозможно, поскольку вся документация должна быть бумажной. Часть документов отправляется в инспекцию по почте, рекомендуется заранее уточнить у юриста, в каком порядке необходимо сдавать документацию.

Если иностранный гражданин не хочет оплачивать пошлину, он может воспользоваться услугами миграционной службы, но нет гарантий, что они будут доставлены быстро, плюс могут быть какие-то недочеты или потеря документов, так что лучше оплатить пошлину, предоставить квитанцию об оплате и самостоятельно или при помощи юриста сдать документы в налоговую инспекцию. Через пару дней иностранный представитель узнает решение касательно его заявления, если все там было заполнено верно и в срок.

Вопросы? Запишитесь наконсультацию в Москве

Столица или регионы

Считается, что Москва – лучшее место для ведения бизнеса. Действительно, столица – самый густонаселенный регион, в котором проще найти целевую аудиторию. Однако здесь и конкуренция в несколько раз выше. К тому же, кроме Москвы, в стране хватает крупных и экономически развитых городов

Вот несколько причин, почему стоит обратить внимание на бизнес в провинции:

- В регионах производство обходится дешевле. Ниже стоимость аренды помещений, рабочей силы, дешевле потребительская корзина. В итоге одинаково ценный продукт по себестоимости гораздо дешевле обойдется в провинции, чем в столице.

- Все новые тренды изначально попадают в столицу и только потом распространяются по регионам. Потому в провинции гораздо проще стать первопроходцем.

- Специфика региона может стать основой бизнеса. Например, занимаясь поставками товара из Азии, логично иметь представительство во Владивостоке, а не в Москве. Плюс транспортировка товара с Востока на Запад обходится дешевле.

Открытие ООО иностранным гражданином в России: порядок действий

Вопросы учреждения ООО регулируются положениями Федерального закона «О государственной регистрации юридических лиц и индивидуальных предпринимателей». Иностранным гражданам, планирующим открыть ООО в России, не нужно иметь разрешение на работу, вид на жительство, а также иные разрешающие документы. Кроме того, иностранцам-собственникам компаний не обязательно проживать в России.

Прежде чем приступать к оформлению документов для регистрации ООО, иностранному гражданину необходимо:

А. Определиться с адресом (местом нахождения) создаваемой компании

Это может быть сделано как путем самостоятельного заключения договора аренды нежилого помещения, так и посредством обращения в специализированную фирму, предоставляющую юридические адреса для осуществления почтовой связи с компанией.

Б. Подобрать кандидатуру на должность руководителя создаваемого ООО

Руководитель компании, в отличии от учредителя, является наёмным сотрудником: на него распространяются нормы российского трудового права.

Важно учитывать, что иностранный гражданин может быть назначен на должность руководителя ООО точно так же, как и на любую иную должность, вне зависимости от того, является ли он учредителем этого ООО. В случае, если иностранец хочет самостоятельно стать генеральным директором ООО, ему необходимо иметь разрешение на работу или патент

При этом, согласно законодательству РФ, для следующих категорий иностранцев отсутствует необходимость получения патента или разрешения на работу в РФ при трудоустройстве в российской компании:

- для иностранцев, имеющих вид на жительство в России или разрешение на временное пребывание на территории РФ;

- для иностранцев, являющихся гражданами стран ЕАЭС (Республика Беларусь, Киргизия, Армения, Казахстан).

В. Выбрать применимую систему налогообложения

В России существует два режима налогообложения компаний – общий режим и специальный.

Организация, использующая общий режим налогообложения, обязана:

1) Вести бухгалтерский учет;

2) Представлять в инспекцию бухгалтерскую и налоговую отчетность;

3) Уплачивать основные налоги – на добавленную стоимость (НДС) и на прибыль.

Специальные налоговые режимы предназначены для того, чтобы максимально облегчить жизнь малому предпринимательству. А упрощенная система налогообложения (УСН) – самый распространенный из спецрежимов, поскольку он заменяет налог на прибыль, налог на имущество организаций, а также налог на добавленную стоимость (НДС).

Для применения УСН создаваемое ООО следует соответствовать следующим критериям:

1) Доля участия других организаций (в том числе иностранных) – не более 25%;

2) Уровень дохода должен быть не больше 150 млн. руб. (2,14 mln EUR) за год;

3) Средняя численность сотрудников – не более 100 человек;

4) Остаточная стоимость основных средств – не более 150 млн. руб. (2,14 mln EUR).

Следующим шагом в создании ООО является заполнение формы заявления № Р11001. Эта форма должна содержать сведения о наименовании создаваемой компании, ее адресе, паспортных данных учредителя, руководителя, а также предполагаемых видах деятельности.

При этом указание адреса проживания иностранного учредителя в РФ не обязательно. Достаточно будет вписать в соответствующую графу его адрес за рубежом.

Таким образом, базовый пакет документов для открытия ООО иностранцем следующий:

- копия паспорта иностранного гражданина;

- перевод паспорта на русский язык, заверенный нотариусом;

- заполненное заявление по форме N Р11001;

- устав ООО;

- решение о создании компании;

- гарантийное письмо с адресом места нахождения компании;

- квитанция об уплате государственной пошлины;

- уведомление о переходе на упрощенную систему налогообложения (при необходимости).

Срок регистрации компании составит – 3 рабочих дня после подачи документов в уполномоченный регистрирующий орган.

Расходы на открытие бизнеса

Считается, что для иностранцев открыть бизнес в РФ недорого, в сравнении с соседними европейскими странами. Разберемся, так ли это.

Конкретная стоимость зависит от формы ведения бизнеса. Так как ИП – самая простая, она является одновременно и самой дешевой. В число обязательных расходов входит лишь уплата госпошлины за регистрацию, которая составляет всего 800 рублей. Даже изготовление печати и открытие банковского счета не являются обязательными. Однако расходы вырастут на 2-5 тыс. рублей, если иностранцу нужна консультация по открытию или услуги посредников.

Открыть ООО значительно дороже. В число обязательных расходов можно включить:

- минимальный уставной капитал – 10 000 рублей;

- госпошлина за регистрацию – 4000 рублей;

- изготовление печати ООО – 500-1000 рублей;

- открытие банковского счета – до 2000 рублей.

Также возможны затраты:

- на подготовку учредительной документации – 2000-5000 рублей;

- на организацию юридического адреса регистрации – 5000-20 000 рублей, в зависимости от населенного пункта;

- на консультационные и иные услуги частных регистраторов – 2000-5000 рублей;

- на услуги нотариуса (при оформлении через посредников) – 1000-1500 рублей.

При регистрации акционерного общества придется дополнительно потратиться на уставной капитал (если АО публичное – не менее 100 тыс. рублей) и на выпуск акций. Госпошлина за выпуск ценных бумаг составляет 0,2% от номинальной стоимости, но не более 200 тыс. рублей.

Что касается филиалов/представительств, госпошлина за их аккредитацию, не считая других расходов, составит 120 тыс. рублей.

Последовательность регистрации ИП для нерезидентов РФ

Процедура мало чем отличается от регистрации ИП для граждан России, основные отличия заключаются в пакете документов.

Необходимо получить ИНН в налоговой службе процедура несложная и подробнее можете прочитать тут. Для уплаты обязательных взносов в пенсионный фонд нужно получить СНИЛС — встать на учет в ПФР.

Регистрация иностранцев в качестве индивидуального предпринимателя обязательно проводится по месту регистрации — там, где они зарегистрированны по месту проживания.

Документы для регистрации ИП для иностранных граждан в РФ

Чтобы зарегистрировать себя как предпринимателя, иностранцу нужно подать в налоговую:

- паспорт и его правильный перевод, с обязательным заверением в нотариальной конторе;

- свидетельство о праве проживания на территории РФ;

- заявление о регистрации (его форма одна для граждан России и нерезидентов);

- квитанция оплаты госпошлины;

- заявление о переходе выбранную налоговую систему.

Регистрация по месту проживания

Регистрация иностранных граждан находящихся на территории РФ более 7 дней обязательна. и иностранец который хочет открыть ИП должен знать, что это доступно только тем лицам, которые имеют регистрацию по месту проживания (постоянную регистрацию), если имеется только временная регистрация (регистрация по месту пребывания), и лицо просто стоит на миграционном учете, у них нет прав для регистрации в качестве индивидуального предпринимателя.

Перевод документов

Обязательным условием для оформления является то, что все поданные бумаги должны быть заполнены на русском. Документация должна быть грамотно переведена. Заверение документов у нотариуса обязательное условие для иностранных граждан, практически любая нотариальная контора может оказать услуги по переводу важных бумаг, и тем более процедуру заверки копий. Это не слишком затратный процесс и не потребует больших денежных вложений.

В какой последовательности происходит регистрация

- Оплачиваем пошлину;

- Предоставляем требуемые бумаги в уполномоченную налоговую структуру;

- Выбираем систему налогообложения (если не хотите остаться на ОСНО).

Выбор системы налогообложения

Следует понимать тот факт что по умолчанию каждый инидивидуальный предприниматель платит налоги по общей системе налогообложения, он должен платить 15% от ввсех доходов, для того чтобы перейти на другую систему налогов необходимо вместе с документами подать заявление о переходе.

- ОСНО или общая система налогообложения, позволяеть вести любой вид деятельности и не имеет никаких ограничений.

- УСН или упрощенная система налогообложения, есть два варианта: УСН доходы и УСН доходы минус расходы.

- ЕСХН или сельхозналог — выгодный режим, на котором надо платить всего лишь 6% от разницы доходов и расходов, применять его могут только ИП, производящие сельхозпродукцию или занимающиеся рыбоводством.

- ЕНВД или единый налог на вмененный доход, облагается не тот доход, который ИП реально получает, а рассчитанный государством.

- ПСН или патентная система налогообложения, подходит не для всех видов деятельности.

Документы необходимо подавать лично, или другим лицом имеющим от вас доверенность. Если у вас всё в порядке, документы приняли и не нашли ошибки то вам назовут дату когда надо будет прийти и получить готовые документы — вам выдадут свидетельство регистрации физического лица в качестве индивидуального предпринимателя. Относительно сроков – налоговая служба имеет 7 рабочих дней для регистрации ИП нерезидента страны, но часто эти сроки незначительно нарушаются, на несколько дней.

После получения документов вы можете пойти в банк и открыть там расчётный счёт, с этого счёта вы будете оплачивать налоги и обязательные взносы. До или после этого пункта вы можете заказать изготовление печати, печать не обязательное условие но желательное.

Процедура открытия бизнеса в России

Разберемся, как иностранцу открыть бизнес в России. В качестве примера возьмем все то же ООО, порядок его открытия иностранцем следующий:

- Выбор способа регистрации:

- самостоятельно;

- с помощью посредников-регистраторов.

- Подбор наименования ООО. Фирменное наименование должно быть уникальным, отображать деятельность компании и не включать такие слова, как Россия, Москва, названия федеральных органов, министерств и прочие.

- Выбор юридического адреса:

- по месту расположения офиса;

- по месту массовой регистрации (за отдельную плату);

- по месту жительства учредителя.

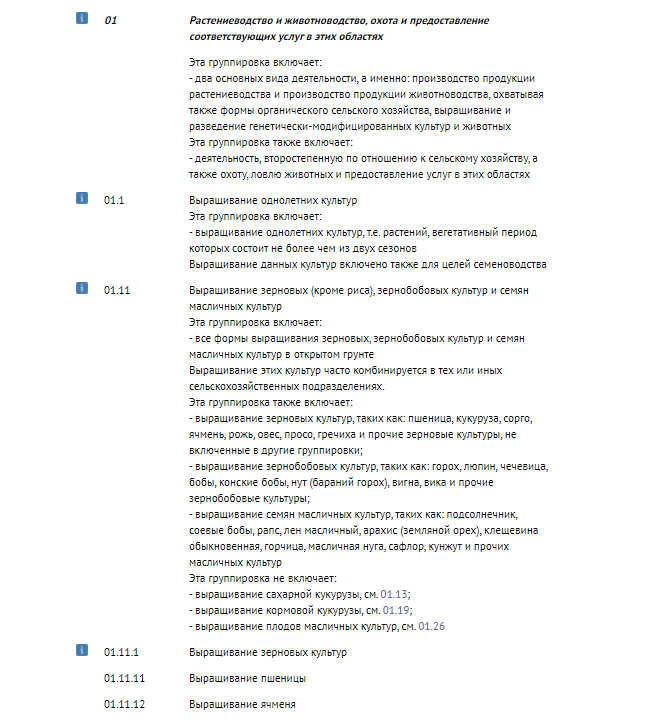

- Выбор вида деятельности, определение основного и дополнительного кода в соответствии с ОКВЭД.

- Определение размера уставного капитала – минимум 10 тыс. рублей.

- Подготовка решения учредителя или протокола собрания учредителей, если их несколько.

- Подготовка учредительного договора, устава и прочих учредительных документов.

- Подготовка и заполнение заявления по форме Р11001, его подписание в присутствии нотариуса или непосредственно при подаче регистратору.

- Уплата госпошлины – 4000 рублей.

- Выбор системы налогообложения.

- Проверка, прошивание документов, их подпись и подача регистратору.

- Срок регистрации составит не более 3 дней. В случае положительного решения ИФНС направляет на электронную почту заявителя документы о регистрации в ЕГРЮЛ, свидетельство о постановке на учет в налоговом органе и устав с отметкой.

- Открытие банковского счета, постановка юрлица на учет в ПФР/ФСС, оформление сотрудников, получение необходимых лицензий и другие действия, в зависимости от особенностей деятельности.