Как подключить прием платежей

Содержание:

- API Revolut банка

- Платежная система Киви Кошелек

- Как сегодня? Mobile only

- Vepay

- Онлайн-оплаты для самозанятых: особенности

- Сложно ли подключить платежную систему для онлайн-школы?

- 5 сервисов для подключения онлайн-платежей к сайту самозанятого

- Основные особенности, определяющие различия платежных систем

- Capusta.Space

- Сравнение платежных систем

- Международные платежки зарубежного происхождения

- B-Money: история первой в мире криптовалюты

- Robokassa

- Оплата частями как альтернативный метод приема платежей

- Как работает платёжный сервис?

- Webmoney

- Распространенные ошибки при выборе платежных систем для интернет-магазина

- Как зарегистрироваться на FONDY и начать прием оплат

- Зачем нужен приём электронных платежей на сайте и какой сервис выбрать

- Национальные платежные системы

API Revolut банка

Недостатки API Revolut

1. Scope не работает. Когда запрашиваем READ, то почему-то можно и писать, и отправлять платежи. Это позор! На мою претензию Revolut просто убрал его из документации.

2. Нет возможности отозвать токен. Опять позор! Токен можно перезапросить и не сохранить, тогда старый перестанет действовать. Но это какой-то костыль.

3. Нет возможности в справочник контрагентов добавить второй счёт IBAN, хотя в ЛК на сайте такая возможность есть. Отправка платёжек работает через uuid контрагентов и uuid их IBAN. Удалить контрагента и создать заново с его счетами плохое решение, так как старые платежи же привязаны к старым UUID.

4. Можно создать несколько контрагентов с одинаковым именем и разными счетами. И получить бардак в данных. У контрагента нет уникального поля вроде ИНН или регистрационного номера, чтобы можно было различить две разных компании Ромашка.

5. Нет отдельной подписи платёжек. Когда отправляем платёж, то он сразу улетает в оплату — раздолье для хакеров. Нужен отдельный канал для подписи платёжек. Это может быть SMS, а лучше числовой генератор ENUM (TOTP).

Платежная система Киви Кошелек

Данная платежная система появилась относительно недавно, но уже успела получить широкую популярность. Ведь, имея лишь мобильный телефон, можно совершать самые разнообразные платежи и переводы. Интересно, что данный сервис не требует регистрации с указанием личных данных. Для того чтобы начать использовать данную систему, потребуется указать лишь номер телефона, после чего вы получите в смс-сообщении пароль от вашего кошелька. Никаких паспортных данных, все платежи происходят анонимно. Однако при выводе средств с анонимного аттестата существует лимит на их количество. Т.е., при желании выводить более 60 тыс. рублей Вам необходимо идентифицировать свой qiwi-кошелек.

Платежная система работает на JAVA приложении. Использовать ее можно с помощью мобильного телефона или обычного компьютера. Для тех, кто планирует использовать Киви Кошелек в Интернет-бизнесе, потребуется посетить сайт системы, где нужно будет выбрать графу «прием платежей». Регистрация и активация может занять некоторое время.

В системе нет комиссии на оплату счетов и вводу средств внутри Киви, но процент на вывод денег достаточно высок.

Как сегодня? Mobile only

Основная предпосылка нового поведения – у каждого есть смартфон и смартфон используется как инструмент по умолчанию для любой бытовой операции.

Вроде всех все устраивало, но вот кейс: пообедали совместно пять человек и хотят заплатить.

Маленький, но ежедневный кейс. Как его решать? С наличкой не всегда удобно; а использовать полноценный денежный перевод и в голову не придет — получатель-то напротив тебя сидит, не идти же в банк для отправки ему денег ради ста рублей! Вот если бы можно было отправить деньги так же легко, как оплатить мобильный! Достал телефон и пока кофе пьешь — вжух!

И в мобильных приложениях банков стали появляться переводы, сначала — в пределах своего банка; затем — в дружественные банки, с которыми удалось интегрироваться. Кейс изменился:

Все это очень удобно работало, когда вы оба — клиенты одного банка; а если нет — все заканчивается шелестом купюр. И близок локоть, да не укусишь.

Какие кейсы переводов хотелось бы видеть в своем мобильном? Перевод микросуммы человеку, который рядом. С минимальными транзакционными расходами (комиссия, время, количество нажатий). И хорошо бы не афишировать номер карточки.

-

Скинуться другу, оплатившему общий счет.

-

Собрать деньги на подарок коллеге.

-

Вернуть долг, пока не забыл.

-

Пополнить общий семейный бюджет.

-

Срочно подкинуть ребенку денег на обед.

-

Перевести полученную зарплату в другой банк.

Vepay

Сервис приема платежей Vepay

Процессинговая компания Vepay – это российская компания, предоставляющая отраслевой сервис в области платежных технологий на рынках России и СНГ для юридических лиц.

Возможности сервиса

- сертификат безопасности PCI DSS и собственная Anti-fraud система

- наличие технической документации и технической поддержки 24\7

- личный кабинет и удобное мобильное приложение;

- гибкая тарифная политика;

- широкий набор процессинговых услуг

- высокое качество сервиса и широкий набор платежных инструментов

- техническая поддержка 24\7

- персональный менеджер

- онлайн-кредитование

Комиссия Vepay за проведенные операции зависит от сферы деятельности компании, оборота и типа услуги

Принимая во внимание особенности различных организаций, управление сервисом всегда готовы предложить индивидуальное решение

Онлайн-оплаты для самозанятых: особенности

Самозанятый гражданин в России — официальный статус. Зарегистрировав его, можно работать в сферах, которые определены законом № 422-ФЗ от 27.11.2018. Самозанятым разрешено принимать оплату на карту банка или на электронный кошелек.

Самозанятым запрещено пользоваться торговыми POS-терминалами. Но по приему оплат через сайт ограничений нет. Единственное условие — регистрация каждой операции через мобильное приложение «Мой налог».

Как самозанятое лицо может принимать деньги от онлайн-покупателей:

- Простой, но не самый удобный способ — оформить банковскую карту (желательно, специализированную, чтобы избежать блокировок). Сообщать ее номер каждому клиенту и просить перевести деньги напрямую. Минусы очевидны: например, владельцу карты другого банка придется платить дополнительную комиссию за перевод.

- Универсальный метод — использование сервиса-посредника. Оптимальный вариант для самозанятого — платежный агрегатор. Если коротко — это площадка, которая предоставляет инструменты для полноценного приема онлайн-оплат разными способами. Все клиентские оплаты поступают на единый мерчант-счет. Самозанятое лицо может подать заявку и вывести сумму со счета на свою банковскую карту.

Несколько вариантов агрегаторов для самозанятых:

Яндекс.Касса. Обеспечивает прием оплат с карт и электронных кошельков. Подключение на сайт максимально простое. Также есть удобная функция выставления инвойсов. С ней можно принимать онлайн-оплаты, даже не имея собственного сайта: просто высылать клиенту ссылку, по которой откроется стандартная платежная форма. Но работать с агрегатором могут только те, кто принимают до 100 тыс. рублей в месяц.

- Самозанятые.рф. Новый сервис, презентованный в 2020 году. Позволяет настроить прием оплат с банковских карт, а также через Apple/Samsung/Google Pay. Вывод денег доступен на банковскую карту или электронный кошелек. Среди плюсов: простая установка (есть даже готовые CMS-модули), автоматическая регистрация платежей в налоговой. Минусы: сервис не проверен, поэтому не исключены «подводные камни».

- PayMaster. Сервис от WebMoney. Обеспечивает прием оплат с карты, мобильного счета, электронного кошелька и т.п. Подключить его можно бесплатно. Самозанятому предоставляется удобный кабинет и возможность ежедневно подавать заявки на вывод средств с мерчант-счета. Вот только комиссии агрегатора достаточно высокие.

- PayAnyWay. Подойдет для самозанятых, которые ведут бизнес без собственного сайта (например, через соцсети). С агрегатором можно принимать платежи с банковских карт разных платежных систем. Другие способы оплаты недоступны.

Доступен ли интернет-эквайринг для физлиц?

Законодательство РФ четко определяет границы предпринимательской деятельности. Если физлицо без регистрации ИП и статуса самозанятого принимает оплаты, это трактуется как получение незаконного дохода. Наказание — штраф до 500 тыс. рублей или заключение до 5 лет.

Российским платежным сервисам запрещено работать с физлицами. Но пути обхода есть:

- воспользоваться агрегатором, зарегистрированным в другой стране;

- найти сервис, который с помощью юридических уловок взаимодействует с «незаконными» предпринимателями.

Однако придется столкнуться с ограничениями, более высокими тарифами и риском блокировки мерчант-счета без объяснений и возврата средств. Стоит ли так рисковать — решать вам.

Сложно ли подключить платежную систему для онлайн-школы?

Нет, это очень просто. У большинства сервисов есть модули для популярных CMS. Они интегрируются на страницу онлайн-школы за пару минут без программирования.

Если вам нужно собственное решение, уникальный дизайн или ваш сайт просто работает без CMS, можно подключить все агрегаторы через API. Это тоже не сложно и недолго, но потребуется разработчик. Работа займет 2—3 часа.

Авторам онлайн-школ также будут интересны другие наши статьи:

- «Как составить бизнес-план онлайн-школы: пошаговая инструкция»;

- «Краудфандинг: как запустить онлайн-школу и не погрязнуть в кредитах»;

- «Упаковка образовательного продукта: что входит, где искать специалиста и как проверить эффективность»;

- «Запуск онлайн-школы с нуля»;

- «Главные профессии в сфере EdTech».

5 сервисов для подключения онлайн-платежей к сайту самозанятого

Агрегатор — наиболее подходящая платёжная система для сайта для физических лиц, прошедших идентификацию или регистрацию. Она охватывает все категории клиентов, предлагая удобные для них способы оплаты. Рассмотрим несколько таких универсальных сервисов, официально сотрудничающих с самозанятыми.

Самозанятые.рф

Новый сервис (релиз состоялся в 2020 году), который позиционируют как маркетплейс для самозанятых. Одна из возможностей — эквайринг: можно настроить приём платежей на сайте с банковских карт, а также через Apple / Samsung / Google Pay. Из особенностей — автоматическая выдача чеков и регистрация дохода в ФНС. Деньги от клиентов поступают на «Кошелёк». Вывести их можно на личную банковскую карту или счёт в электронной платежной системе.

Плюсы: простая интеграция (в том числе есть модули для CMS), удобное использование, прозрачная статистика, техподдержка 24/7.

Минусы: сервис новый, поэтому не исключены сбои, недоработки функционала и другие характерные недостатки.

PayMaster

Агрегатор, принадлежащий электронной платёжной системе WebMoney. Даёт возможность принимать платежи на банковский счёт самозанятого лица. Также это один из немногих сервисов, сотрудничающий с физлицами: но они могут принимать оплаты только на кошелёк WebMoney. Доступны разные варианты оплаты: с карты, электронного кошелька, мобильного счёта, через салоны связи и т.п.

Плюсы: бесплатное простое подключение, личный кабинет со статистикой и отчётами, ежедневные перечисления средств на личный счёт самозанятого.

Минусы: высокие комиссии за эквайринг.

Яндекс.Касса

Крупный агрегатор недавно открыл подраздел для самозанятых и предлагает официальное подключение: с подписанием договора и перечислением средств на личный счёт физлица. Сервис обрабатывает оплаты с банковских карт и электронных кошельков.

Плюсы: удобное подключение (есть модули для сайтов на CMS), есть функция ручного выставления счетов (подойдёт для продавцов товаров и услуг в соцсетях).

Минусы: есть ограничение на приём платежей с банковских карт — до 100 тыс. рублей в месяц.

Мы писали о возможностях Яндекс.Кассы для самозанятых физлиц.

Специальных условий для самозанятых платежный агрегатор не предлагает. Но есть возможность настроить приём оплаты с выводом средств на электронный кошелёк QIWI физлица.

Плюсы: быстрое подключение, модули для разных CMS.

Минусы: высокая комиссия, ограниченные возможности для вывода.

Мы рассказывали о платёжном агрегаторе Robokassa — его функциях и способах подключения.

PayAnyWay

Платёжная система для сайта, сотрудничающая с самозанятыми физлицами. Обеспечивает приём платежей с банковских карт VISA, MasterCard, Maestro, «Мир».

Плюсы: подходит для самозанятых с собственным сайтом или соцсетями. На сайт можно интегрировать форму оплаты. Также для сайта и любых соцсетей доступна функция онлайн-витрины. Витрину можно встраивать на сайт, а ссылку на неё — отправлять напрямую покупателю. Еще из плюсов: автоматическая регистрация дохода и возможность выбрать, какие платежи регистрировать в ФНС. Позиционируется как платёжная система для физических лиц без комиссии.

Минусы: ограниченный функционал — обработка платежей только с банковских карт.

|

Платёжная система |

Комиссия за транзакцию для самозанятого физлица |

Примечание |

|

Самозанятые.рф |

2 % — за любой перевод на личный счёт мерчанта (т.н. «Кошелёк») |

Отдельно облагается комиссией вывод средств с «Кошелька»:

|

|

PayMaster |

2,95 % — оплата картой 3 % — Сбербанк Онлайн 2 % — WebMoney 3,5 % — Яндекс.Деньги 4,5 % — оплата через салоны связи |

Точную комиссию можно рассчитать в онлайн-калькуляторе сервиса, указав вид деятельности и оборот |

|

Яндекс.Касса |

от 3,5 % за любую транзакцию |

Оплата счёта, выставленного вручную, комиссией не облагается. Её покрывает клиент самозанятого |

|

Robokassa |

от 7 % — оплата картой 9 % — Яндекс.Деньги 6,8 % — QIWI 5-8 % — платёжные терминалы и салоны связи |

Дополнительно нужно платить комиссию за вывод средств с кошелька QIWI на банковскую карту |

|

PayAnyWay |

Для банковских карт VISA, MasterCard, Maestro, МИР комиссия 0 % |

Комиссия за вывод средств на банковскую карту самозанятого — 3,5 % |

Основные особенности, определяющие различия платежных систем

Как мы уже говорили выше, большинство платежных систем похожи друг на друга. Предпринимателю достаточно лишь выбрать несколько различных методов оплаты и оформить заявление на подключение сервиса. Средняя продолжительность срока обработки запроса составляет три рабочих дня. Для того чтобы начать использовать платежную систему, необходимо выполнить три простых действия:

- Заполнить и передать заявку выбранной компании.

- Подписать контракт.

- Внедрить полученный код в структуру своего сайта.

Большинства платежных систем имеют свои особенности. Ниже мы предлагаем рассмотреть некоторые из них.

Нюансы подключения

Многие ПС разрабатывают программу сотрудничества в индивидуальном порядке. Перед тем как подписать контракт, необходимо тщательно изучить условия, предлагаемые платформой. Многие платформы требуют от коммерсантов предоставления документов на бизнес и сертификаты, подтверждающие качество товаров.

Техническая интеграция

Некоторые компании предоставляют своим клиентам возможность подключения платежной системы через API. Использование этого варианта позволяет получить возможность применять дополнительные функции. С помощью такой системы можно отслеживать денежные переводы, создавать финансовые отчеты и управлять возвратами финансовых средств. Многих предпринимателей волнует вопрос о том, «впишется» ли новая форма в общий дизайн ресурса. Большинство платежных модулей содержат в себе несколько вариантов шаблонного дизайна. Помимо этого, предпринимателю предоставляется возможность самостоятельного изменения дизайна страницы при помощи программного кода.

Важным фактором при выборе, наравне с безопасностью проведения платежей и размером комиссии, должен стать комфорт осуществления процесса оплаты для покупателя

Важным фактором при выборе, наравне с безопасностью проведения платежей и размером комиссии, должен стать комфорт осуществления процесса оплаты для покупателя

Размеры комиссий

Из всего вышесказанного можно сделать вывод, что большинство платежных систем имеют малозначительные отличия. Одной из главных отличительных черт является размер комиссии, которая берется за вывод денег на банковский счет или пластиковую карту. В среднем, размер такой комиссии варьируется от двух до пяти процентов от суммы платежа. Некоторые ПС, помимо комиссии снимают фиксированную сумму за проведенную транзакцию.

Capusta.Space

Capusta.Space — cервис приема платежей для физических лиц

Capusta.Space — достаточно новый, но уже заявивший о себе сервис, который разработан специально для физических лиц и позволяет принимать деньги с любых онлайн-площадок, включая социальные сети, сайты и мессенджеры. Платформа предоставляет возможность принимать деньги по QR-кодам и через NFC-метки для удобства работы не только в онлайн, но и в офлайн

Возможности сервиса

- отсутствие абонентской платы;

- комиссия только на вывод;

- легкие переводы внутри СНГ;

- простые возвраты средств;

- шаблоны для создания счетов на фиксированные суммы;

- переводы без передачи клиенту личных данных;

- принимать деньги можно сразу после регистрации (идентификация не нужна);

- мгновенная информация обо всех операциях;

- быстрый ручной и автоматический вывод средств на карту;

- прием платежей на сайте через API или по платежной ссылке;

- защита от переводов со скомпрометированных карт;

- удобный и функциональный телеграмм-бот — позволяет посмотреть баланс, выставить счет и т. д.

Функциональный сервис для всех, кто хочет работать, развиваться в интернете и в офлайне, и легко получать за свой труд деньги — Capusta.Space.

Сравнение платежных систем

Для лучшего восприятия и анализа существующих платежных систем, проведем сравнение платежных сервисов на базе агрегаторов и электронных кошельков.

| Наименование ПС | Срок подключения | С кем работает | Размер комиссионных | Кто платит |

|---|---|---|---|---|

| Яндекс.Касса | 1 – 3 раб. дня | Юр. лица | Вывод 3% (+15 руб.) | Владелец |

| Робокасса | 1 день | -//- | 2,3%-5% | Владельцы-юр. лица. Если договор заключило физ. лицо – покупатели |

| RBK Money | От 2 дней | -//- | Карты – 2,5 до 3,5% | Владелец |

| PayAnyWay | От 1 дня | -//- | 2,5% | -//- |

| NextPay | От 3 дней | Юр. лица, физ. лица | от 3,5% | -//- |

| PayOnline — международная ЭПС | 10 рабочих дней | Юр. лица | карты – 0,4% кошельки – 4% | -//- |

| Интеркасса | 2 дня | Юр. лица, физ. лица | 3% | Как решит владелец: покупатель, продавец, или поровну |

| РФИ банк | от 15 мин. | Юр. лица | 1,5% – 3% зависит от сферы бизнеса | Владелец |

| Intellect Money — платежно-дисконтная система | 1 час | Юр. лица, физ. лица | 3,5% в зависимости от оборота и сферы бизнеса | -//- |

| PayPal — международная платежная система | 1-2 дня | Юр. лица | Уплачивают торговцы от 2,9% до 3,9%. На размер влияет оборот, место осуществления продажи: за границей или внутри страны | -//- |

| RBK Money | От 2 дней | Юр. лица | Карты от 2,55 до 3,55 | -//- |

| Вэбмани | 1 час | Юр. лица | 3,5% + 15 руб. | Покупатель |

| QIWI Wallet Visa | 14 дней | Юр. лица, физ. лица | Карты – 0,75% | |

| Wallet One | 1-2 дня | -//- | 3,5% | Владелец |

Международные платежки зарубежного происхождения

Выше мы рассмотрели уже много электронных кошельков, которые полюбились пользователям постсоветского пространства, однако это еще не все.

Ниже будет рассказано еще о нескольких платежках, правда западного происхождения, которые пользуются спросом не только за пределами Рунета.

PayPal. Самая крупная дебетовая система электронных платежей во всем мире (более 150 млн. пользователей).

С каждым днем набирает популярность и среди российских граждан, хотя ее отправной точкой является Америка.

Бурное развитие Пейпал получил в 2002 году, когда был присоединен к интернет-аукциону eBay, а на российский рынок вышел после того, как пользователи получили возможность привязать счет системы к банковским картам.

Думаю многие из вас уже пробовали покупать товары на аукционе eBay, где оплата товара проходит только через карту привязанную к PayPal.

Огромное значения для пользователей имеет тот факт, что все покупки совершенные через Пейпал подлежат гаранту безопасной сделки, как для продавца, так и для покупателя.

О том, как пользоваться платежной системой читайте по приведенной ссылке.

Perfect Money. Данная платежка создана для безналичных расчётов в сети интернет, основана в 2007 году.

Популярность ее резко выросла после закрытия основного конкурента Liberty Reserve.

Перфект для своих клиентов предоставляет ряд нужных услуг:

- Денежные переводы между участниками системы.

- Прием платежей на сайте.

- Оплата товаров и услуг онлайн.

- Покупка ряда валют: евро, доллары, золото.

Подробнее про возможности платежной системы смотрите в статье основы использования электронного кошелька Perfect Money.

Хочу отметить такую особенность у Перфекта над конкурентами, что здесь в случае хранения денежных средств на счету будет начислять процент в размере 4% годовых на остаток.

ePayments. Данная система предоставляет собой ассоциацию электронных платежей, которая расшифровывается как Electronic Payments Association и существующий с 2011 года.

Особенность системы в том, что за удобством пользования и низкой комиссией кроется платное членство в системе.

То есть все новые клиенты должны будут заплатить почти 35$ за год пользования, но если нарваться на акцию и раздобыть промо-код, то получите год бесплатно.

Далее вам придет дебетовая карта, с помощью которой можно будет осуществлять платежные операции в системе, подробнее о которых рассказано в разделе операции по вводу/выводу средств в еПейментс.

OkPay. Это бурно развивающаяся международная платежная система, которая, не смотря на свой молодой период жизни (создана в 2009 году) сумела оторвать себе лакомый кусок влияния от конкурентов, в частности Perfect Money.

На что стоит обратить внимание:

- Поддержка на русском языке.

- За перевод средств внутри системы комиссия — 0.5%.

- Принимается многими компаниями, в том числе и брокерскими.

- Есть реферальная программа.

- Для верификации пользователя придется подтвердить личность, адрес и номер телефона.

- Можно заказать дебетовую карту MasterCard, чтобы совершать платежи по всему миру.

- За нахождение денег на счету вы будите получать 3% годовых на остаток.

Здесь более подробно о том, как пользоваться платежной системой OkPay.

Skrill (Moneybookers). Старая платежная система (основана в 2001 году), которая позволяет получать и посылать деньги за счет одного адреса электронной почты.

Будущих участников со всего мира в эту платежку привлекает удобство пользования аккаунтом, гарантии безопасности производимых транзакций и скорость производимых переводов.

Примечателен тот факт, что для любых операций со счетом достаточно будет только электронного адреса.

Комиссия за перевод между участниками системы составляет не больше 1% от суммы.

Вывод денежных средств со счета может быть совершен на кредитную или дебетовую карту VISA, чеком или международным переводом через платежку SWIFT.

Подробнее о преимуществах Скрилл прочитаете по приведенной ссылке.

На этом я пост буду заканчивать. Конечно же, это не полный список платежных систем, в мире их существует намного больше.

Я лишь отметил самые крупные и востребованные среди пользователей.

Буду рад узнать, какой электронный кошелек используете вы, дабы совершить денежные операции в интернете?

B-Money: история первой в мире криптовалюты

31 октября 2008 года произошло событие, которое кардинально изменило всю привычную нам картину мира и оказало значительное влияние на экономику, развитие технологий и культуру. Именно в этот день никому не известный человек (или группа людей), скрывающийся под псевдонимом Сатоси Накамото, опубликовал статью «Bitcoin: A Peer-to-Peer Electronic Cash System», положив начало истории биткойна. Однако еще за десятилетие до этого, в 1998 году, выпускник Вашингтонского университета Вэй Дай (Wei Dai) создал проект децентрализованной платежной системы, которая должна была использовать в своей работе криптографические алгоритмы. Даже называлась она похоже: B-Money.

Robokassa

«Робокасса» — сервис платёжных систем, с помощью которого можно принимать оплату от клиентов на вашем сайте с помощью банковских карт, в любой электронной валюте, с помощью сервисов мобильной коммерции, платежи через банк, через терминалы оплаты и многое другое . Система работает с 2003 года и зарекомендовала себя как высоконадёжный сервис по приёму платежей.

Модули для CMS

Как и у предыдущих сервисов, у Робокассы тоже имеется большое количество готовых модулей, плагинов и скриптов для систем управления контентом, некоторые из них доступны к скачиванию. У каждого модуля имеется подробное описание подключения скрипта Робокассы к вашему сайту, будь он «самописный» или же работающий на «движке».

Способы оплаты

Оплату можно принимать с Qiwi-кошелька, Webmoney, банковских карт, терминалов оплаты, Яндекс.Деньги и многое другое:

Оплата частями как альтернативный метод приема платежей

Существуют сервисы, позволяющие провести оплату в несколько заходов. При этом бизнес получает всю сумму товара или услуги, снимается только комиссия за прием онлайн-платежа.

Отсрочка популярна в сфере инфобизнеса, когда пользователи хотят приобрести курс по выгодной цене, но реклама предупреждает о повышении цены в самое ближайшее время. Не всегда есть возможность подождать выплаты зарплаты, гонорара и решение нужно принимать здесь и сейчас. Здорово, если компания предложит выгодный вариант постепенной выплаты.

Из сервисов, работающих в Украине, отсрочка платежа для товаров и услуг существует в Frisbee. Подробнее о том, как подключить оплату частями для бизнеса.

Ваш клиент может выбрать: либо платить разными частями в течение 45 дней, либо в течение трех месяцев. Выбрав вариант №1 и оплатив полную стоимость в первые две недели, процент клиенту не начисляется. Вариант №2 позволяет осуществить досрочную оплату без комиссии.

Как работает платёжный сервис?

В работе любого сервиса приема платежей на сайте всегда присутствуют несколько участников, взаимодействие которых представляют собой денежный перевод, защищенный протоколами безопасности.

Эквайрер – это сам магазин, который отправляет запрос на оплату в систему. Запрос процессинговой компанией отправляется на проверку в банк, проверяется платежеспособность покупателя. При наличии необходимой суммы она резервируется, и разрешение отправляется эквайреру. После его получения торговая точка проверяет возможность приема и проведения платежей, которая подтверждается клиентом введением кода авторизации.

Webmoney

Международная система расчета, одна из лидеров на отечественном рынке, начала свою деятельность в России с 1998 года.

Система насчитывает более 38 млн. пользователей по всему миру. С помощью виртуального сервиса существует возможность совершать безопасные финансовые сделки, вести учет, обменивать средства, привлекать инвестиции.

WebMoney Transfer позволяет:

- Совершать переводы и оплату в денежных единицах разных стран;

- Иметь неограниченное количество электронных кошельков с имущественными правами на разные виды ценностей: валюта, золото и другие;

- Виртуальные счета одного владельца состоят в Keeper (хранилище) с назначением индивидуального номера;

- Единицей измерения в системе является WM;

- Все транзакции в системе имеют мгновенный и безотзывный характер.

Пользователь может выбрать между простым кошельком Keeper Standard (Mini) или Keeper WebPro (Light) с расширенными возможностями для профессионального использования. При совершении каждой операции взимается комиссия – 0,8% от выплачиваемой суммы, но не менее 0,01 WM. Исключением являются сделки между однотипными кошельками, имеющих один WM- идентификатор или идентичный Аттестат.

Вывод средств возможен почтовым переводом в течение 2-5 рабочих дней с комиссионным сбором: 0,5% системе + 1,7% почте + НДС (не менее 35 рублей). Кроме того, обналичить средства можно с помощью банковского перевода (за 1-3 дня с комиссией до 2%) и со счета мобильного телефона с комиссией 8-13% в зависимости от провайдера, предоставляющего услуги.

Распространенные ошибки при выборе платежных систем для интернет-магазина

Главным достоинством платежных систем является удобность их использования. Человек, желающий приобрести товар, может оформить покупку через персональный компьютер или мобильный телефон. Помимо этого, необходимо выделить надежность электронных систем. Соблюдение правил платежной системы позволит предпринимателю защитить свои деньги от кражи. Бесплатная техническая поддержка, высокая скорость финансовых операций и их полная прозрачность являются довольно ощутимыми плюсами. Каждый предприниматель может получить подробную историю всех финансовых операций на странице личного кабинета.

Несмотря на вышеперечисленные достоинства, электронные платежные системы имеют и недостатки. Одним из них является высокая комиссия, которая становится заметна при оформлении дорогостоящих заказов. Также нужно отметить, что далеко не все компании, действующие в России, принимают электронные платежи.

Полноценное использование ЭПЦ доступно только для бизнесменов. Многие платформы отказываются сотрудничать с физическими лицами. Помимо этого, для заключения контракта на сотрудничество потребуется предоставить владельцам платформы множество различных персональных данных.

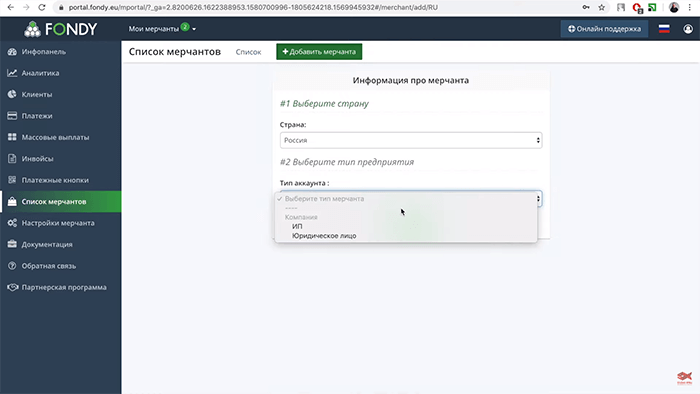

Как зарегистрироваться на FONDY и начать прием оплат

Теперь можно создать своего первого мерчанта. Говоря простыми словами, мерчант — это название компании или лица, которое будет принимать оплаты. Я обычно создаю отдельных мерчантов для каждого своего сайта, чтобы было удобней потом отслеживать статистику поступивших оплат. Но вы можете придумать другую схему.

Когда вы создадите мерчанта и загрузите все документы, с вами свяжется служба поддержки и расскажет, что делать дальше. Перед тем, как подключить онлайн оплату для вашего проекта вас попросят предоставить несколько простых документов или доработать сайт. Меня, например, попросили добавить логотипы платежных систем на сайт и немного расширить описание услуг.

Пока мерчанта проверяют, будет доступен тестовый функционал. А после проверки, которая занимает от часа до двух рабочих дней, ваш аккаунт активируется и можно будет принимать оплаты.

Зачем нужен приём электронных платежей на сайте и какой сервис выбрать

Приём электронных платежей на сайте позволяет расплачиваться за предоставление услуг, продажу физических или электронных товаров.

Подключение платежной системы для сайта это:

- обеспечения удобства клиентов;

- расширения деятельности – становится возможной работа по всей России и даже миру;

- приёма средств различными способами (банковские карты, электронные платежные системы и другое).

Подбирая сервис, необходимо уделить внимание следующим критериям:

- Надёжность.

- Удобство использования для конечного потребителя.

- Какие типы онлайн-платежей позволяет принимать (оплата банковскими картами, QIWI, WebMoney, с баланса сотового, криптовалюта и так далее).

- Поддерживаемые банки.

Все представленные в подборке системы приёма платежей, соответствуют законодательству РФ.

Это интересно: 50 способов увеличения продаж

Национальные платежные системы

Самой популярной национальной платежной системой России сейчас является “МИР ”. Она была создана в 2014 году, а годом позже на ее основе была выпущена первая национальная платежная карта. “МИР” был создан как альтернатива глобальным конкурентам

на случай, если они под влиянием санкций покинут российский рынок, и призвана обеспечить финансовую безопасность страны от внешних политических и экономических факторов

.

Карта “Мир” позволяет оплатить товары и услуги, снять деньги в банкомате и перевести средства в любую точку России. Все операции можно проводить при помощи банковских терминалов

или дистанционно

, в интернете или через мобильное приложение.

позволяют государству вести независимую политику

работать в автономном режиме

| Название | Ссылка | Страна |

|---|---|---|

|

МИР |

https://mironline.ru/ | Россия |

|

БЕЛКАРТ |

http://belkart.by/ | Беларусь |

|

ПРОСТIP |

http://prostir.gov.ua/ | Украина |

|

Klarna |

https://www.klarna.com/ | Швеция |

|

Carte Bleue |

http://www.cartes-bancaires.com/ | Франция |

|

iDeal |

https://www.ideal.nl/ | Голландия |

| https://intl.alipay.com/ | Китай | |

|

JCB |

https://www.jcb.com/ | Япония |

|

RuPay |

https://www.rupay.co.in/ | Индия |

|

DineroMail |

https://www.dineromail.com/ | Латинская Америка |