График платежей

Содержание:

- ОСОБЕННОСТИ ФОРМИРОВАНИЯ ПЛАТЕЖНОГО КАЛЕНДАРЯ

- Пример составления платежного календаря в Excel

- Составление платежного календаря

- ОПЕРАТИВНОЕ ПЛАНИРОВАНИЕ ПОСТУПЛЕНИЯ ДЕНЕЖНЫХ СРЕДСТВ

- Как спрогнозировать поступление денежных средств?

- Отчеты в Декалитрах (ДАЛ) для 1С: Розница 2.2.4 — 2.3.7: Продажи, Поступления, Анализ движения номенклатуры. Движение по документам ЕГАИС

- Неликвиды на складе: Pro и Lite версия. Редактирование реквизита в таблице документа. Для конфигурации УТ 11.х, ERP 2.x, КА 2.х 1С Предприятие 8.3

- Пример проекта платежного календаря

- Дебиторская задолженность: контроль и анализ состояния

- Оплата от покупателей

- Образец реестра платежей

- Преимущества платежного календаря

- ОПЕРАТИВНАЯ РАБОТА С РАСПРЕДЕЛЕНИЕМ ДЕНЕЖНЫХ ПОТОКОВ

- Отчет ОСВ++ для 1С:Бухгалтерии 3.0 — расшифровка оборотов, добавление любого количества субконто без изменения конфигурации и не только

ОСОБЕННОСТИ ФОРМИРОВАНИЯ ПЛАТЕЖНОГО КАЛЕНДАРЯ

Платежный календарь — плановый финансовый документ, предназначенный для формирования графика денежных потоков на ближайший период (от нескольких рабочих дней до месяца) таким образом, чтобы гарантировать оплату всех утвержденных платежей, минимизировать излишки денежных средств на счетах, избежать кассовых разрывов.

Платежный календарь формируется через консолидацию платежных заявок от соответствующих структур компании в разрезе принятых статей движения денежных средств.

Обычно платежный календарь составляют с подневной детализацией, что позволяет своевременно спрогнозировать возникновение серьезных проблем с ликвидностью и принять соответствующие меры. Именно поэтому чаще всего горизонт планирования — месяц, шаг планирования — день.

Утвержденный платежный календарь должен иметь непосредственную взаимосвязь с утвержденным ранее годовым бюджетом движения денежных средств (БДДС). Эти документы связаны друг с другом, один вытекает из другого, однако у них есть отличия. Платежный календарь — более подробный документ. По сути, это расшифровка бюджета движения денежных средств. Все показатели платежного календаря в идеале должны быть в рамках утвержденного БДДС.

Для бюджета движения денежных средств год — нормальный срок планирования, позволяющий обеспечить достаточную точность прогнозных данных. Год для платежного календаря — слишком большой период. Очень сложно, например, в декабре одного года обеспечить подробную разбивку платежей на декабрь другого года, особенно в привязке к конкретным поставщикам и договорам, которые, возможно, еще не заключены.

Платежный календарь с меньшей детализацией будет просто похож на БДДС, поэтому чаще всего его составляют на следующий месяц (известны контрагенты, основные платежи и даты).

В этом случае может проявляться еще одно отличие платежного календаря от бюджета движения денежных средств — уточнение сумм БДДС, статей движения денежных средств и других параметров. Ведь в бюджетах отклонения фактических данных от плановых неизбежны. Задача финансиста состоит в том, чтобы эти отклонения были как можно менее существенны.

Формирование платежного календаря приближено во времени к осуществляемым платежам, поэтому делать прогнозы легче, можно учесть изменения в рыночной ситуации и финансово-хозяйственной деятельности предприятия. По этой же причине данные платежного календаря более точные, чем данные БДДС. Таким образом, при формировании платежного календаря будут возникать расхождения между базовыми утвержденными плановыми данными в БДДС и уточненными прогнозными данными календаря.

ПРИМЕР

На мукомольном предприятии в декабре 2018 г. утвержден БДДС на следующий год. В мае 2019 г. при формировании платежного календаря на июнь 2019 г., включающего оперативные платежные плановые данные, выявили возникшие отклонения от первоначального плана (табл. 1).

Повышенный спрос на мукомольную продукцию способствовал тому, что в мае 2019 г. были заключены дополнительные контракты. Согласно контрактам на первой неделе июня 2019 г. должны поступить незапланированные ранее авансы от покупателей — 2 300 000 руб.

По уточненному плану у компании возникнут резервы денежных средств в размере 2 300 000 руб. Они были учтены при формировании платежного календаря на июнь 2019 г.

Соответственно, в платежном календаре была запланирована большая сумма платежей за сырье — 16 254 251 руб. против первоначальных 14 152 302 руб. Отклонение — 2 101 949 руб. Сырье необходимо, чтобы увеличить производственные мощности, выпустить больший объем продукции для расчета за авансы покупателей.

Учли и другие изменения в финансово-хозяйственной деятельности. Например, за спецодежду в мае 2019 г. оплачена большая сумма, чем планировали, чтобы попасть под акцию поставщика и получить выгодные скидки.

Временное отрицательное отклонение мая 2019 г. по данной статье денежных средств даст экономию в июне 2019 г.

При сравнении платежного календаря и БДДС никакие отклонения факта от плана не возникнут, так как данные календаря тоже будут прогнозом, но уточненным.

Отклонения, изначально возникающие при формировании платежного календаря, финансовая служба должна тщательно проанализировать, чтобы оценить их обоснованность и необходимость. После этого отклонения должны быть утверждены службами и руководством компании. Фактически речь идет об утверждении отклонений принятого годового БДДС.

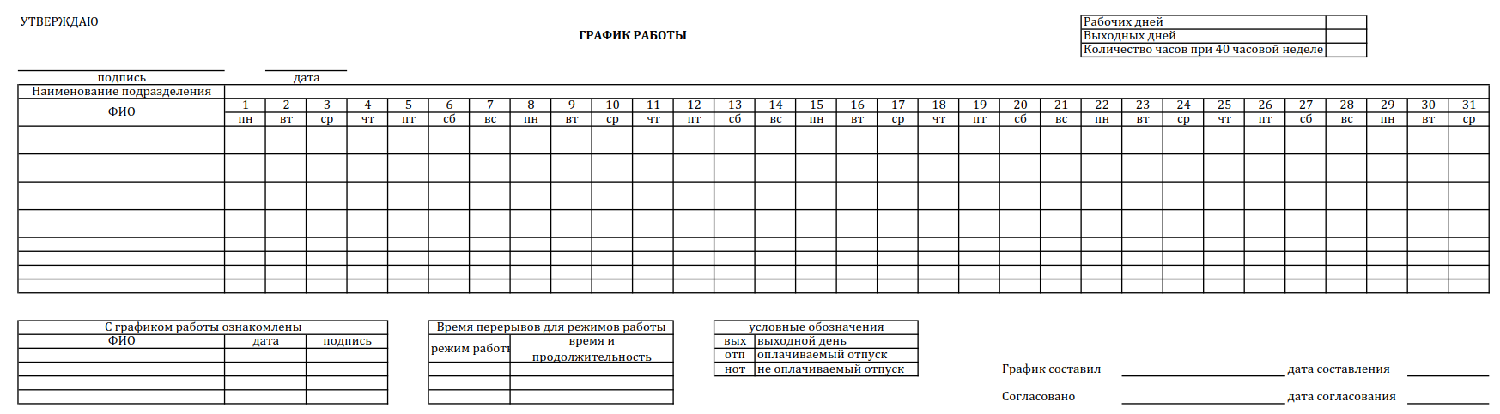

Пример составления платежного календаря в Excel

Платежный календарь компании удобно составить, обновлять и дорабатывать в Excel таблицах. Вы можете скачать готовый шаблон и корректировать его под свои потребности или составить с нуля, учитывая рекомендации.

- Выберите строки.Изначально заложите возможность иерархической структуры, используя группировку строк. Верхний уровень — сумма на начало периода, диапазон — статьи движения средств, последняя строка — конечное сальдо. Статьи удобно представлять по видам деятельности, что облегчит последующий анализ. Для каждого вида выделите две группы: поступления и вычеты.

- Сформируйте столбцы.Для этого определите горизонт — период, на который составляется таблица. Рекомендованный срок — 5-6 недель или календарный месяц. Составляйте график на следующий период не позднее середины текущего. Не удаляйте данные о прошедших месяцах, они пригодятся для анализа повторяющихся пунктов.

- Заполните календарь.Вносите платежи строго по договорам, отражайте гарантированные суммы поступлений, учитывайте возможное опоздание на несколько дней. Пропишите в примечаниях контрагента для каждой транзакции, а также данные каждой операции, если суммируете их в общей ячейке.

С ростом бизнеса использование таблиц станет затруднительным из-за количества транзакций. В таком случае задумайтесь о внедрении автоматических систем расчета.

Составление платежного календаря

В целях повышения эффективности внутренней финансовой дисциплины платежный календарь используется в табличной форме, в нем содержаться все поступления и платежи предприятия за период. Период определяется внутренней политикой предприятия в зависимости от поставленных задач. Возможные периоды: 1 год, 6 месяцев, 3 месяца.

Платежный календарь составляется на заданный период с разбивкой данных по месяцам. В качестве исходных данных используются внутренние графики оплаты договоров, в которых отражены сроки платежей, а также графики периодических выплат.

По своей природе, платежный календарь является основным инструментом бюджетирования расходов предприятия. Рассмотрим общий порядок составления платежного календаря. В первую очередь, в календарь, заносятся все регулярные выплаты и поступления: расчеты по кредитам, уплата авансов, регулярные расчеты с контрагентами. Остальные планируемые платежи распределяются с учетом планируемых поступлений. В рамках этого в организации используется простая форма заявки на нерегулярные платежи. Подобные заявки подписывают руководители подразделений предприятие, после чего передают их в финансовый отдел. Финансовый отдел согласовывает все заявки на платежи таким образом, чтобы перед компанией не встал объем платежей больший, чем предприятие может заплатить в конкретном месяце.

Таким способом не допускается нарушение баланса доходов и расходов: если сумма платежей по заявкам не превышает поступлений, то суммы включаются в платежный календарь; если нет, то заявки передаются на утверждение начальнику финансового отдела, который принимает решение, будет ли проводиться данный платеж или нет. При необходимости финансовый отдел может запрашивать документальное обоснование необходимости проведения платежа, если он относится к незапланированным заявкам или проводится сверх установленного лимита расходов.

Таким образом, общий порядок составления платежного календаря сводится к следующим операциям:

- составляется проект платежного календаря,

- проводится сравнение планируемых расходов и поступлений,

- в случае выявления несоответствий платежный календарь оптимизируется для соблюдения принципа превышения поступлений над расходами.

ОПЕРАТИВНОЕ ПЛАНИРОВАНИЕ ПОСТУПЛЕНИЯ ДЕНЕЖНЫХ СРЕДСТВ

В оперативном платежном календаре поступление денежных средств планируют по первичным документам реализации товаров (работ, услуг) и договорным условиям оплаты (предоплата, оплата по факту или на условиях отсрочки платежа). Для создания плана поступления денежных средств от будущей реализации товаров (работ, услуг) используют заявки покупателей.

У компании могут быть непрофильные поступления денежных средств, например от сдачи имущества в аренду. В таком случае нужно предусмотреть в платежном календаре поступление доходов в соответствии с договорными условиями оплаты аренды.

Основанием для формирования прогнозов поступления денежных средств являются также кредитные договоры или графики получения займов и кредитов (приложения к кредитным договорам). В любом случае планы поступления денежных средств должны содержать следующие реквизиты:

- основание платежа;

- наименование плательщика;

- сумма поступления;

- статья движения денежных средств;

- прогнозная дата прихода денежных средств.

Возьмем, к примеру, компанию «Альфа», которая производит и реализует хозяйственные товары. Экономическая служба компании отвечает за еженедельное формирование оперативного платежного календаря, с помощью которого осуществляют текущее управление денежными потоками, производят платежи контрагентам.

Чтобы сформировать приходную часть календаря на неделю с 12 по 16 марта 2018 г., сотрудник, отвечающий за работу с платежным календарем, должен выполнить следующие операции:

- составить реестр поступлений денежных средств за реализованную ранее продукцию, платежи по которой должны поступить от покупателей в указанную неделю;

- построить прогноз поступлений денежных средств в указанную неделю за продукцию, на поставку которой имеются заявки от покупателей;

- запланировать поступления денежных средств от арендаторов имущества компании, которые должны поступить в указанную неделю согласно договорам аренды;

- запланировать поступления денежных средств в указанную неделю согласно кредитным договорам компании с банками;

- распределить на указанную неделю поступления денежных средств, которые были запланированы в платежном календаре на текущую неделю (с 5 по 9 марта), но не поступили на счета или в кассу компании.

По первым четырем пунктам сведения собирают в сводный реестр поступлений денежных средств (табл. 1).

Сразу обратим внимание, что необходимо контролировать сроки поступления денежных средств по заявкам покупателей. Так, оплата за продукцию по двум последним заявкам (выделены в табл

1 зеленым цветом) не поступит на планируемой неделе, поэтому должна быть отражена в платежном календаре следующей недели.

Также нужно включить в поступление денежных средств на неделе с 12 по 16 марта те суммы, которые должны были прийти на текущей неделе, но по каким-либо причинам не поступили:

1) платеж за поставку продукции от Покупателя 3 на сумму в 500 тыс. руб. — по плану должен был прийти на расчетный счет компании 07.03.2018;

2) платеж за поставку продукции от Покупателя 5 на сумму в 250 тыс. руб. — должен был поступить в компанию в конце февраля 2018 г.

Первую сумму включаем в план поступлений денежных средств платежного календаря на неделю с 12 по 16 марта, поскольку у компании есть гарантийное письмо от покупателя, согласно которому платеж поступит не позднее 15.03.2018.

Вторую сумму в платежном календаре этой недели учитывать не будем, так как нет документов, свидетельствующих о вероятности поступления этих денег. Перенесем данный платеж в план поступлений последующих периодов.

ОБРАТИТЕ ВНИМАНИЕ

Следует включать в платежный календарь только те суммы поступлений, по которым есть документальное подтверждение. На их основе планируют различные оплаты, и если эти деньги не поступят, то и оплаты произведены не будут, что негативно скажется на имидже и бизнесе компании.

На основе произведенных действий формируем приходную часть оперативного платежного календаря на неделю с 12 по 16 марта 2018 г. (табл. 2).

Как спрогнозировать поступление денежных средств?

Поступления денежных средств в компании при формировании платежного календаря нужно прогнозировать по каждому из направлений отдельно. Как правило, все поступления можно разделить на следующие основные группы:

1. Поступления от покупателей продукции или услуг.

2. Поступления арендной платы.

3. Выручка от реализации имущества.

4. Прочие поступления от операционной деятельности.

5. Получение кредитов и займов.

6. Внутренние поступления денежных средств.

Поступления от покупателей продукции или услуг.

План этой группы поступлений формируется на основе двух видов данных:

1) информация о сроках платежа за ранее отгруженную продукцию (оказанные услуги);

2) данные об ожидаемых поступлениях выручки за отгруженную продукцию (оказанные услуги) в прогнозируемом месяце.

К сведению

Чтобы спрогнозировать поступления денежных средств в виде выручки от покупателей продукции или услуг по ранее произведенным отгрузкам, можно использовать возможности учетной базы данных компании.

Если в базу уже встроен платежный календарь, план поступления денежных средств формируется автоматически на основе данных каждого документа об отгрузке и договорных условий оплаты поставки покупателем.

Если компания ведет платежный календарь в файле Excel, экономисты планируют поступление денег от покупателей на основе данных отчета о реализации продукции в отдельной аналитической таблице с учетом опять же условий договоров поставки.

Планы ожидаемых поступлений денежных средств от покупателей можно сформировать на основе данных плана продаж в прогнозируемом месяце (кстати, этот план используется и при прогнозе поступлений в ББДС).

Пример плана поступлений денежных средств за реализованную продукцию представлен в табл. 1.

Таблица 1

|

План поступления выручки от покупателей на июль 2017 г. |

||||

|

Контрагенты |

Сумма отгрузки, руб. |

Дата отгрузки |

Отсрочка |

Дата платежа |

|

Группа контрагентов «Сети» |

9 500 000 |

|||

|

Сеть магазинов «Эконом» |

6 500 000 |

|||

|

Отгрузка по накладной № 1226 |

3 000 000 |

20.06.2017 |

20 |

10.07.2017 |

|

Отгрузка по накладной № 1358 |

1 500 000 |

30.06.2017 |

20 |

20.07.2017 |

|

Отгрузка план июля |

2 000 000 |

05.07.2017 |

20 |

25.07.2017 |

|

Сеть магазинов «Домашний» |

3 000 000 |

|||

|

Отгрузка по накладной № 1406 |

1 000 000 |

25.06.2017 |

15 |

10.07.2017 |

|

Отгрузка план июля |

2 000 000 |

10.07.2017 |

15 |

25.07.2017 |

Поступления от арендной платы.

Планируются на основе действующих договоров сдачи имущества компании в аренду, поэтому не требуют специальных расчетов: достаточно по каждому из арендаторов указать сумму и дату ожидаемого поступления денег.

Выручка от реализации имущества компании.

Планируются поступления денежных средств от реализации различного вида имущества компании — основных средств, запасов и материалов, МБП и т. п.

Обратите внимание!

Такие поступления включаются в платежный календарь только при наличии договоров и документов на реализацию имущества.

Прочие поступления от операционной деятельности.

Отражаются планируемые поступления денежных средств по различным хозяйственным операциям, не относящимся к перечисленным выше. Это может быть возврат неиспользованных подотчетных сумм, компенсации и штрафы от контрагентов, возврат излишне перечисленных средств поставщику, возмещение затрат и налогов.

В платежный календарь такие суммы вносятся только при наличия подтверждающих документов — извещения, гарантийные письма, судебные постановления и т. п.

Поступления кредитов и займов.

Планы поступлений денежных средств этой группы формируются на основе заключенных кредитных договоров и графиков кредитования.

Если у компании есть неиспользуемый лимитный кредит по действующим договорам (например, овердрафт), за его счет можно закрыть кассовый разрыв в платежном календаре образовался кассовый разрыва, возможно запланировать его закрытие за счет неиспользованных кредитных ресурсов.

Внутренние поступления денежных средств.

Отражаются различного рода поступления по внутрифирменным операциям (сдача выручки из кассы на расчетный счет, перемещение денег с одного счета компании на другой, перевод денежных средств между различными юридическими лицами в рамках одной группы и т. д.).

К сведению

Такие поступления не изменяют общий денежный поток компании, но их необходимо планировать для корректности платежного календаря в части касс, счетов и юридических лиц компании.

Отчеты в Декалитрах (ДАЛ) для 1С: Розница 2.2.4 — 2.3.7: Продажи, Поступления, Анализ движения номенклатуры. Движение по документам ЕГАИС

На данный момент в конфигурации 1С:Розница 2.2 есть один большой минус — это наличие реквизита в Номенклатуре «ОбъемДАЛ», а собственно, отсутствие отчетов с его использованием! Как всегда, находятся маленькие магазинчики, продающие алкогольную продукцию, и сопровождающиеся какой-либо бухгалтерской компанией, соответственно ни о каком обмене с бухгалтерией у них и речи идти не может, а бухгалтеру все-таки хочется упростить себе жизнь и не высчитывать декалитры каждый квартал на калькуляторе.

Исходя из повстречавшейся мне аналогичной ситуации возникла необходимость создать несколько отчетов с выводом информации по Производителям алкогольной продукции, Кодам АП и Номенклатуре в декалитрах.

Поэтому представляю вашему вниманию отчёты по выше указанным параметрам: Анализ движения номенклатуры (Приход/Расход), Продажи и Ведомость по продажам товаров. Так же реализованы отчёты по документа ЕГАИС в декалитрах.

1 стартмани

Неликвиды на складе: Pro и Lite версия. Редактирование реквизита в таблице документа. Для конфигурации УТ 11.х, ERP 2.x, КА 2.х 1С Предприятие 8.3

Внешний отчет для анализа товаров, находящихся на складе без движения. Работает для конфигураций 1С УТ 11.х, ERP 2.x, КА 2.х.

Отчет отображает товары на складах, движения по которым не производились в течении заданного периода дней.

Подключается как внешний отчет в конфигурации 1С Управление торговлей 11.

В Pro версии можно установить общий реквизит номенклатуры, для дальнейшего включения в отбор в установке цен номенклатуры.

Редактирование в табличном документе ускоряет процесс работы с неликвидами номенклатуры на складах.

Отчет можно использовать для стоимостной оценки товаров на складах.

Полный доступ к тексту модулей и СКД.

1 стартмани

Пример проекта платежного календаря

Пример проекта платежного календаря на полугодовой период представлен в таблице

|

Наименование статей |

июль |

август |

сентябрь |

октябрь |

ноябрь |

декабрь |

Итого |

|---|---|---|---|---|---|---|---|

|

ПЛАТЕЖИ |

|||||||

|

За материалы, топливо, электроэнергию, товары, услуги |

54748 |

51254 |

38618 |

61247 |

27258 |

34581 |

267706 |

|

Платежи в бюджет и социальные фонды |

3254 |

3157 |

2947 |

2898 |

3421 |

3120 |

18797 |

|

Проценты по кредитам |

211 |

228 |

221 |

253 |

229 |

232 |

1374 |

|

Расходы на оплату труда |

8387 |

8485 |

8699 |

8641 |

8524 |

8441 |

51177 |

|

Перечисление средств на депозиты |

250 |

250 |

300 |

250 |

300 |

300 |

1650 |

|

Погашение кредита |

1021 |

971 |

1008 |

988 |

992 |

994 |

5974 |

|

Прочие |

21 |

35 |

41 |

44 |

48 |

58 |

247 |

|

Итого платежей |

67892 |

64380 |

51834 |

74321 |

40772 |

47726 |

346925 |

|

ПОСТУПЛЕНИЯ |

|||||||

|

За реализованную продукцию |

48412 |

42444 |

61873 |

44286 |

88243 |

92341 |

377599 |

|

Возврат денег с депозитов |

250 |

250 |

250 |

300 |

300 |

300 |

1650 |

|

Ссуды полученные |

3078 |

4550 |

6821 |

6500 |

5200 |

4300 |

30449 |

|

Прочие |

11 |

27 |

31 |

22 |

18 |

19 |

128 |

|

Итого поступлений |

51751 |

47271 |

68975 |

51108 |

93761 |

96960 |

409826 |

|

Превышение платежей над поступлениями |

16141 |

17109 |

-17141 |

23213 |

-52989 |

-49234 |

-62901 |

|

Превышение поступлений над платежами |

-16141 |

-17109 |

17141 |

-23213 |

52989 |

49234 |

62901 |

По итогам сопоставления сумм поступлений и расходований денежных средств превышение платежей над поступлениями должно иметь отрицательные значения на протяжении всего периода, а превышение поступлений над платежами – положительные. Чаще всего, за период в целом предприятие сохраняет свою платежеспособность, но в отдельные месяцы оно не в состоянии рассчитаться по своим обязательствам, а несбалансированность платежного календаря вызывается превышением сумм возможных расходов. Именно такую ситуацию иллюстрирует пример платежного календаря.

Основной проблемой является отсутствие сбалансированного соотношения между поступлениями от реализуемых партий продукции и сроками оплаты по счетам от поставщиков. Для ликвидации данного дисбаланса проводится работа по оптимизации платежного календаря предприятия.

На практике наиболее распространенным случаем является ситуация, когда темпы поставок, опережая темп объемов реализации, приводят к росту суммы расходов, которая превышает сумму поступлений от основной деятельности компании.

В общем случае поддержание финансовой дисциплины сводится к пересмотру платежного календаря, чтобы исключить из него даты, в которых расходы превышают поступления. Причина заключается в том, что нужно планировать и некоторые обстоятельства, например, нельзя полностью полагаться на своевременность оплаты счетов контрагентами компании, поскольку может возникнуть неудовлетворительное положение, а на расчетном счете компании на начало месяца не окажется нужной суммы.

Дебиторская задолженность: контроль и анализ состояния

Дебиторская задолженность возникает, когда компания выполнила свои обязательства, а оплату от заказчика не получила (например, мы отгрузили товары, а нам пока за ним не заплатили). Если разрыв между этими двумя моментами несколько дней (которые, как правило, даже прописаны в договорных документах), ничего страшного нет, а вот если за выполненные работы, оказанные услуги, поставленные товары оплата так и не поступает, то пора бить тревогу.

Появление дебиторской задолженности не всегда обусловлено неблагонадежностью контрагента — часто она возникает из-за некачественной организации работы в самой компании с контрагентами.

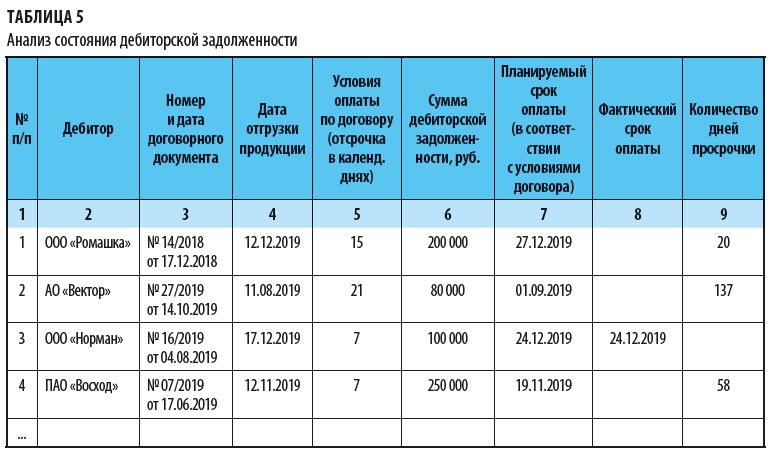

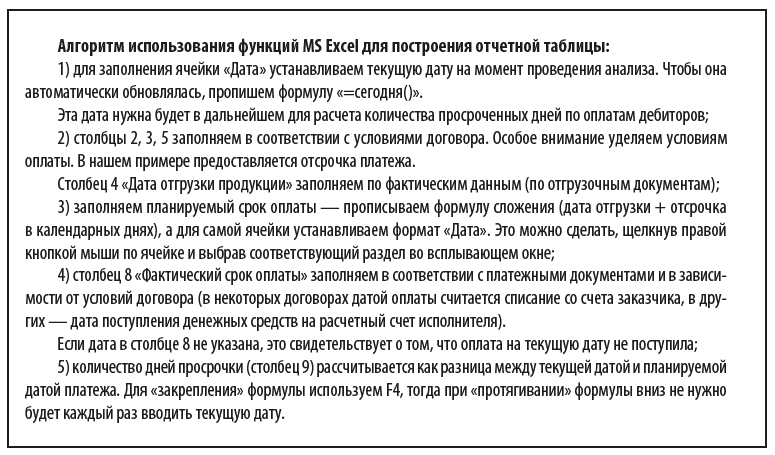

Задача анализа состояния дебиторской задолженности — мониторить количество дней просрочки оплаты. Такую задачу легко решить с помощью функционала MS Excel (табл. 5).

Благодаря проделанной работе мы можем увидеть картину по всем дебиторам, в том числе количество дней просрочки платежей. Это позволит организовать работу с контрагентами более качественно. Как правило, официальные письма с требованием погасить задолженность не решают проблему неуплаты — необходимо ехать на встречи лично, созваниваться, предлагать альтернативные варианты, выставлять неустойки и штрафы.

Кстати, о неустойках и штрафах. Помимо расчета количества дней просрочки платежей представленная выше таблица может помочь рассчитать штрафные санкции.

Например, если по условиям договора пеня составляет 0,1 % за каждый день просрочки, то для дебитора ООО «Ромашка» сумма неустойки составит:

200 000,00 руб. × 0,1 % × 20 дн. = 4000 руб.

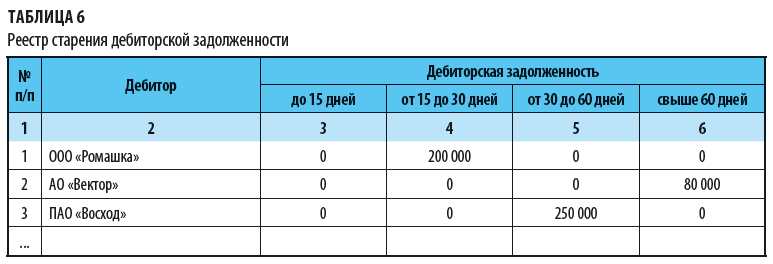

Уделять внимание, безусловно, нужно наиболее давним долгам, пока они не перешли в разряд безнадежных. Для этого используют реестры старения дебиторской задолженности (табл

6) по принятым классификаторам, например:

• до 15 дней;

• от 15 до 30 дней;

• от 30 до 60 дней;

• свыше 60 дней.

Также можно выделить цветом (например, красным) в табл. 5 те задолженности, срок оплаты которых прошел более чем 60 дней назад. Для этого:

1) выделяем необходимый диапазон для анализа (мы возьмем столбец «Количество просроченных дней»);

2) переходим на панель инструментов Главная → Стили → Условное форматирование → Управление правилами → Создать правило;

3) прописываем значение ячейки > 60, применяем его к выделенному диапазону данных, а в формате выбирает цвет заливки красный.

Данный реестр сводится на основании информации из табл. 5 с группировкой по степени просрочки платежей. Для этого воспользуемся функцией MS Excel ЕСЛИ, которая предназначена для отбора по установленным критериям.

Если необходимо применить несколько критериев, прописываем формулу:

=ЕСЛИ(И(…

Например, при заполнении столбца 3 нужен только один критерий — «<15», а при заполнении столбца 4 нужно вносить сразу два критерия — «<30» и «>15».

Реестр старения дебиторской задолженности позволяет контролировать изменение дебиторской задолженности на конкретную дату и отмечать, какие контрагенты чаще всего попадают в данный реестр и в какие группы в соответствии с принятой классификацией.

Так, например, если контрагент попадает только в первую группу (до 15 дней), то скорее всего, это обусловлено условиями договора, которые могут предусматривать отсрочку платежа (через 15 дней после отгрузки). А вот если контрагент систематически попадают в крайнюю категорию (свыше 60 дней), к тому же суммы задолженностей значительны для компании, то необходимо не только инициировать работу по получению своих денежных средств, но и в целом подумать, стоит ли дальше работать с этим контрагентом.

Оплата от покупателей

В разделе Оплата от покупателей

отображаются платежи, запланированные согласно документам учетной системы Счет покупателю

, Реализация (акты, накладные)

, Оказание производственных услуг

, Передача ОС

, Передача НМА

. Напоминаем, что возможность указывать сроки уплаты в этих документах устанавливается в настройках функциональности. Для того чтобы пользователь мог отслеживать сроки ожидаемых оплат от покупателей, в разделе Главное — Функциональность

на закладке Расчеты

необходимо установить флаг Планирование платежей от покупателей.

Информацию о просроченных платежах можно получить, если перейти по соответствующей гиперссылке в форму помощника Ожидаемая оплата от покупателей

(рис. 2).

Рис. 2. Помощник «Ожидаемая оплата от покупателей

В форме помощника можно изменить срок оплаты одного или нескольких документов, предварительно выделив их курсором. По кнопке Изменить срок оплаты

открывается форма ввода нового срока оплаты. Также срок оплаты документа можно изменить непосредственно в колонке Срок оплаты

. Выделив строки в списке, можно отправить электронное письмо контрагенту с напоминанием об оплате. Письмо сформируется автоматически по кнопке Напомнить

.

Образец реестра платежей

Реестр платежных действий представляет список счетов, счетов-фактур и расходных направлений, которые организация планирует возместить. Реестр платежей представляет важнейший элемент в системе, позволяющей осуществлять управление платежными мероприятиями. На предприятии обычно функционирует два реестра – по кассе и счетам.

Описание формы документа и порядок составления

В общем понимании реестр платежей представляет перечень обоснованных и поданных заявок, нуждающихся в исполнении на определенную дату.

Первое, что следует учесть в процессе формирования перечня – отсутствие кассовых разрывов. Т. е. мероприятия по планированию должны осуществляться в рамках имеющихся средств, без долгов и обязательств.

Традиционно имеющиеся ресурсы представлены остатками на расчетных счетах и в кассе, а также планируемыми доходами на протяжении дня. Порой в качестве инструментов оплаты организация применяет векселя.

Основные реквизиты и регламентация платежей

Платежные действия сопровождаются оформлением документов, одним из них является реестр платежей. Если средства принимаются в наличной форме, процесс регламентируется разделом 2 Положения Банка России №199-П, принятого 09.10.02.

В данной норме речь ведется о непосредственном порядке ведения операций в кассе кредитных организаций на территории РФ.

В соответствии с этим внесение со стороны юридического лица на банковский счет денежной выручки осуществляется в кассу.

Если платежи осуществляются с использованием банковских карт, немаловажную роль играет Положение Банка России №23-П «О порядке эмиссии и осуществления расчетов».

Порядок закрытия и открытия, а также организации пунктов обмена и осуществления определенных транзакций должен быть особым, в то же время никаких запретов и ограничений на проведение операций не предполагается.

Правила сбора и прохождения заявок

Посредством формирования заявок и грамотного их сбора добиваются следующих моментов:

- обеспечить проверку состава заявок, которые были утверждены, перед непосредственным экспортом в клиент-банк;

- сопоставить суммарные величины согласованных заявок с суммами доступного на расчетном счете остатка;

- подобрать все или частично платежи для осуществления экспорта.

В нижней части фигурируют сведения по общей сумме к оплате. С помощью этой системы может происходить выбор отдельных заявок. Для этого необходимо щелкнуть по вкладке «выбрать» или удерживать «CTRL» и нажать мышкой по ячейке, содержащей величину платежа. В последнем случае не только выделяется заявку, но и будут получены данные по их сумме.

Преимущества платежного календаря

- Увеличение результативности оборота при синхронизации положительных и отрицательных финансовых течений.

- Оформление денежных потоков компании в единое целое на протяжении выбранного периода.

- Поддержка ликвидности компании и ее платежеспособности.

- Контроль функционирования компании в области управления финансами.

- Определение приоритетности оплат по силе их влияния на последующую деятельность.

- Абсолютная прозрачность управления и движения средств.

- Гибкая система принятия решения при переменчивой экономической ситуации.

- Оперативная оптимизация кредитной политики компании.

ОПЕРАТИВНАЯ РАБОТА С РАСПРЕДЕЛЕНИЕМ ДЕНЕЖНЫХ ПОТОКОВ

Как было отмечено выше, главное предназначение оперативного платежного календаря — ежедневное управление платежами компании, которое предполагает ежедневную корректировку планов прихода и расхода денег. Поэтому сначала нужно сформировать предварительный платежный календарь (на основе реестров поступлений денежных средств и перечня заявок на их расход) и определить, в какие дни планируемого периода у компании не хватает денег для запланированного погашения заявок.

В примере с компанией «Альфа» предварительный платежный календарь выглядит следующим образом (табл. 5).

Из предварительного платежного календаря видно, что у компании «Альфа» есть деньги только для погашения заявок за первые два дня недели, а в период со среды по пятницу наблюдаются кассовые разрывы и нужно перераспределить денежные потоки.

Замечания

- Перераспределение денежных потоков должен утвердить руководитель экономической службы, а производит его ответственный за работу с платежным календарем.

- На крупных предприятиях, где заявки на расход денежных средств инициируют многие подразделения (ЦФО) и ежедневные платежи проводят в размере нескольких миллионов рублей, создают специальные комиссии для распределения расхода денежных средств, если у компании нет возможности закрыть все заявки.

- В состав такой комиссии обычно входят все руководители ЦФО. Они устанавливают окончательно состав платежей, которые будут фактически произведены в этот период.

Рассмотрим, какие изменения в суммах и сроках заявок на расход денежных средств можно произвести для устранения кассовых разрывов в предварительном варианте платежного календаря:

- заявку на расход денежных средств по статье «Оплата коммунальных услуг» в размере 1 млн руб. разобьем на два платежа по 500 тыс. руб. Первую часть оставим к оплате на 14 марта, вторую перенесем на пятницу 16 марта, потому что на четверг планируется выплата зарплаты, приоритетность которой выше;

- заявку на оплату транспортных услуг в размере 700 тыс. руб. также разбиваем на две части, одну из которых в сумме 100 тыс. руб. переносим со среды на четверг 15 марта, а вторую в сумме 600 тыс. руб. планируем на пятницу 16 марта;

- заявку на покупку основных средств в сумме 700 тыс. руб. по согласованию с руководителем компании переносим с четверга 15 марта на следующую неделю и исключаем из платежного календаря за период с 12 по 16 марта;

- заявку на оплату охраны в размере 250 тыс. руб. делим пополам. Первую часть оставляем к оплате в пятницу, вторую переносим на следующую неделю;

- заявку на закупку спецодежды в сумме 200 тыс. руб. также делим на две равные части. Первую оставляем к платежу на пятницу, вторую переносим на следующую неделю.

В результате указанных изменений в платежном календаре нам удалось ликвидировать все кассовые разрывы и обеспечить баланс прихода и расхода денежных средств компании «Альфа» в период с 12 по 16 марта 2018 г. (табл. 6).

На этом работа с оперативным платежным календарем не заканчивается, так как по разным причинам фактический приход денежных средств может не совпадать с запланированным (как и расход). Каждое утро сотрудник экономической службы, отвечающий за корректность платежного календаря, обновляет его с учетом фактического остатка денег на начало дня и имеющихся в календаре неоплаченных заявок на расход денежных средств.

После утверждения платежного календаря руководителем экономической службы его расходная часть служит основанием для формирования реестра платежей и проведения бухгалтерией оплаты заявок через систему «Банк-Клиент». В случае успешного совершения платежа соответствующая заявка на расход денежных средств помечается как закрытая.

Выводы:

- Оперативный платежный календарь — эффективный инструмент текущего управления денежными потоками и платежами компании.

- Работу с платежным календарем необходимо регламентировать внутренними документами. Это нужно, чтобы все сотрудники понимали свои обязанности и сферу ответственности в процессе управления денежными потоками компании.

Отчет ОСВ++ для 1С:Бухгалтерии 3.0 — расшифровка оборотов, добавление любого количества субконто без изменения конфигурации и не только

Отчет ОСВ++, наряду с возможностями типовых отчетов ОСВ, ОСВ по счету, Карточка счета, Анализ субконто и Карточка субконто, позволяет: Консолидировать данные ОСВ нескольких организаций; Добавлять произвольное количество субконто — наряду со стандартными, в качестве субконто могут быть задействованы любые реквизиты и дополнительные сведения документов движения; Получать расшифровки оборотов по корреспондирующим счетам и субконто; Получать данные оборотов с расшифровкой по документам движения; Формировать сальдо по оборотным субконто; Выводить данные по счетам и аналитикам, обороты по которым в выбранном периоде равны нулю (типовой отчет «ОСВ по счету» в подобной ситуации данных не выводит). Внесение изменений в конфигурацию не требуется.

3 стартмани