Последствия банкротства физических лиц: какие ограничения будут у граждан после признания банкротами

Содержание:

- Дополнительные последствия банкротства

- Банкротство физических лиц: последствия для должника

- Пошаговая инструкция по банкротству

- Какие долги не спишутся ни при каких обстоятельствах?

- Последствия судебного и внесудебного банкротства: как самому признать себя банкротом с минимальными рисками?

- Условия банкротства физических лиц

- Возможно ли получить кредит, если гражданин является банкротом?

- Мифы о банкротстве физических лиц

- Будут ли родственники банкрота расплачиваться за его долги?

- Возможно ли получить кредит, если гражданин является банкротом?

- Процедура банкротства физлица с суммой долга от 50 до 500 тыс. руб. Пошаговая инструкция

- Плюсы и минусы банкротства физических лиц

- Банкротство юридического лица: сколько по времени занимает каждый этап

- Можно ли избежать последствий

- Скрытые негативные последствия

- Каковы последствия при банкротстве для родственников должника

- Задолженность, которая не списывается после процедуры несостоятельности

- Какие долги остаются после банкротства физического лица

- Процедура банкротства физлица с суммой долга свыше 500 тыс. руб. Пошаговая инструкция

- Последствия банкротства физических лиц

Дополнительные последствия банкротства

Банкротство имеет и дополнительные последствия, не столь очевидные, но возможные на практике.

Так, в первую очередь это касается необходимости несения существенных финансовых расходов, связанных с процедурой. Помимо небольшой пошлины, нужно оплатить услуги финансового управляющего (минимум 25 000 рублей, оплачиваются до суда).

Также нужно будет нести дополнительные расходы, например, на канцелярию и на почтовые отправления. В конечном итоге расходы могут быть существенными.

Если привлекать к процессу юриста, банкротство может обойтись в сумму более 100 тысяч рублей, а в некоторых случаях достигать 200 тысяч. Каждая ситуация уникальна. Рекомендуется сравнить различные предложения, выслушать разные мнения и только после этого принимать окончательное решение.

Также к последствиям стоит отнести некоторое предвзятое отношение общества к данному статусу. Многие до сих пор считают несостоятельность чем-то зазорным, но в мире это уже давно воспринимается как нечто обыденное.

Прочтите: Банкротство пенсионера: порядок и особенности процедуры

Банкротство физических лиц: последствия для должника

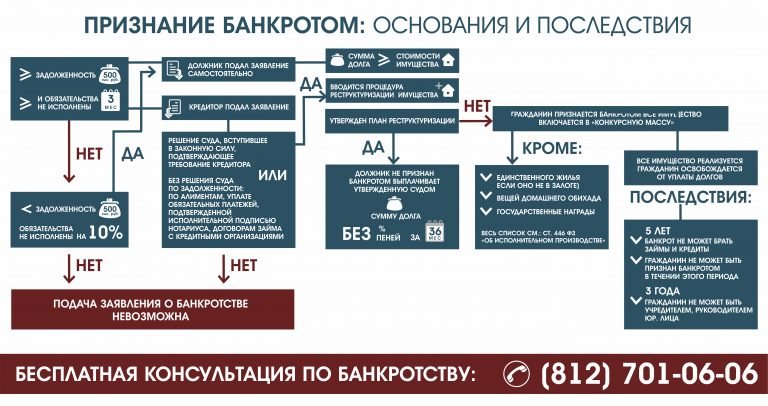

- обязательное предупреждение кредитора о факте финансовой несостоятельности при получении нового займа или кредита (5 лет);

- невозможность повторного проведения процедуры (5 лет);

- запрет на занятие должностей в руководстве страховых компаний, инвестиционных, паевых инвестиционных и негосударственных пенсионных фондов, микрофинансовых организаций или влияние на решения по их управлению (5 лет);

- запрет на управление юридическими лицами или влияние на решения по ух управлению (3 года);

- запрет на занятие руководящих должностей в учреждениях кредитно-финансовой сферы.

Перечисленные меры вводятся только после завершения процедуры, когда человек официально признан банкротом. Но в ходе реализации мероприятия применяется большое количество дополнительных ограничений – текущих – которые носят намного более жесткую форму и заслуживают более детального рассмотрения.

Пошаговая инструкция по банкротству

Итак, рассмотрим, как это выглядит на практике, и что потребуется для запуска процедуры. Аналогично любому арбитражному процессу, процедура запускается путем подачи заявления

Причем подается не иск, а именно заявление о банкротстве (примерная форма), то есть о признании должника несостоятельным — это важно

Непосредственно схема, как работает банкротство физических лиц, чрезвычайно проста:

1.Должник или кредитор подает заявление.

Здесь лучшая защита – это нападение. Именно заявитель определяет СРО, из которой выберут финуправляющего

А этот человек направляет и проводит всю процедуру, поэтому стратегически важно заявить о банкротстве раньше кредиторов

Не рискуйте на собственном опыте узнать, как осложняет жизнь дружественный банку финуправляющий, берите инициативу в свои руки.

2.Ожидается решение о начале процедуры. Если в заявлении ошибки, либо не хватает документов, придется их в срочном порядке донести и приложить к делу. Иначе — отказ в дальнейшем ходе дела.

3.Назначение первого судебного заседания.

4.Первые слушания, выбор процедуры банкротства. Суд определит, соответствует ли физическое лицо признакам несостоятельности, назначит финуправляющего и выберет процедуру банкротства физ. лица.

5.Проведение реструктуризации или реализации, при успешном завершении — признание несостоятельным, избавление от долгов, снятие всех ограничений.

Это вкратце. Рассмотрим нюансы, с которыми придется столкнуться, когда вы попытаетесь оформить банкротство самостоятельно:

1.Подготовка заявления. В шапке документа указывается название и адрес Арбитражного суда, ФИО и паспортные данные заявителя.

Указать причину, побудившую подать на банкротство. Общую величину задолженностей (выделить пени и штрафы, чтобы оспорить). Перечислить кредиторов, источник и величину доходов, состав собственности, указать открытые банковские счета.

Обязательно указать наименование СРО арбитражных управляющих, из состава которой суд назначит управляющего для банкротства физического лица.

2.Сбор подтверждающих документов. В их число входят кредитные договоры, расписки, прочие документы, способные подтвердить факт задолженности. Также в пакет входят копии удостоверяющих личность заявителя документов, список кредиторов, перечень имущества, справки, подтверждающие материальное и семейное положение. Копии договоров по сделкам отчуждения собственности, проведенных за предыдущие 3 года. Подробнее: какие нужны документы.

3.Оплата процедуры. Потребуется оплатить госпошлину (300 руб.), а также на депозит суда внести предоплату услуг финуправляющего за проведение процедуры банкротства. Она составляет 25 000 рублей. Если на момент подачи документов денег нет, то подайте ходатайство об отсрочке платежа до момента признания заявления о банкротстве обоснованным.

4.Подача документов в суд. Вы можете подать комплект лично либо через представителя, действующего по доверенности. Или отправить по почте (не забудьте сделать опись вложений) или через сайт my.arbitr.ru. Документы нужно подавать в Арбитражный суд по месту жительства должника. В редких исключениях — по месту временного пребывания.

5.Участие в судебном заседании. Именно на нем решается вопрос о признании гражданина банкротом. Если вы проводите процедуры самостоятельно, то обязательно посетите заседание — иначе его просто перенесут, либо заявление оставят без рассмотрения. Но если есть представитель, доверьте это дело профессионалам.

6.Исполнение требований Закона о банкротстве физических лиц. После назначения финансового управляющего должник обязан передать ему кредитные и дебетовые карты и пин-коды к ним. Предоставить доступ ко всем банковским счетам, передать в конкурсное управление имущество.

С этого момента именно финуправляющий определяет, как происходит судебное признание несостоятельности. Контролирует поступления и расчеты, обеспечивает соблюдение прав и интересов сторон.

Но юрист ориентируется в процессуальном законодательстве и может здорово сэкономить время и деньги заказчика. При этом вы можете постоянно отслеживать, как проходит банкротство:

1.Подпишитесь через электронный страж на сервисе my.arbitr.ru.

3.И конечно, обязательно получайте почту. Банки намеренно шлют бумажные письма в надежде, что вы их пропустите и будете не готовы. Если письмо ждет в отделении Почты России или уже в почтовом ящике, оно считается доставленным адресату.

Юристу и должнику важно быть в курсе всего, что происходит, и что готовится: предупрежден – значит вооружен!

Теперь рассмотрим варианты банкротства граждан — их всего два.

Какие долги не спишутся ни при каких обстоятельствах?

Что будет, если объявить себя банкротом? Многие граждане уверены, что по завершении процедуры банкротства с них спишут абсолютно все долги, однако это не так. Существуют задолженности, которые не могут быть списаны даже в результате признания банкротства.

После процедур судебного или внесудебного банкротства останутся несписанными компенсации ущерба и долги по алиментам.

Алиментные платы на содержание ребенка, недееспособных родителей или супруги

В соответствии с нормами Семейного и Гражданского кодексов, алименты могут выплачиваться не только на ребенка. Их могут назначить на содержание родителей и супруги, если кто-то из них инвалид или если супруга находится в декретном отпуске по уходу за ребенком. Такие обязательства должны быть подтверждены соответствующим судебным решением.

Например, Вы развелись с супругой, но по решению суда должны выплачивать по 14 000 рублей ежемесячно на содержание общего ребенка. Вы не платили должным образом, и за несколько месяцев накопилась сумма 70 000 рублей. Такой долг также списан не будет.

Компенсация за причинение вреда здоровью, имуществу и жизни

Такие долги могут возникнуть по судебным решениям, если должник ранее привлекался к уголовной или гражданской ответственности. Например, стал виновником ДТП. Суд мог обязать провинившегося выплатить потерпевшему компенсацию в размере 30 000 рублей. Этот долг в банкротстве также не спишут.

Аналогично, долги по моральному ущербу необходимо выплачивать в любом случае.

Какую сумму ваших долговспишет суд

Последствия судебного и внесудебного банкротства: как самому признать себя банкротом с минимальными рисками?

После введения судебной реализации имущества:

- Кредиторы и коллекторы не могут требовать возврата кредитов.

- Судебные приставы приостанавливают взыскание: заработная плата с карты больше не списывается, имущество освобождается от ареста, запрет на выезд за границу снимается. Но аналогичный запрет может наложить суд.

- Просрочки и пени больше не начисляются.

- Финансовые дела должника переходят в компетенцию арбитражного управляющего. Доходами руководит он, а не банкрот.

- Оформление новых кредитов или поручительство невозможны, пока длится судебное дело.

- Заключение сделок на сумму свыше 50 000 рублей под запретом.

- Кредиторы могут оспаривать сделки по отчуждению имущества. Например, когда сторонами выступают близкие родственники или стоимость сделки гораздо ниже рыночной цены.

- Возможные ограничения: введение судебного запрета на выезд за границу на период банкротства; арест имущества. Но ограничения вводятся по ходатайству кредиторов, если есть опасения, что должник вывезет имущество в другую страну или скроется от ответственности сам.

Больше всего должников заботит, существует ли угроза имуществу, не пострадает ли работа. При банкротстве из конкурсной массы исключается имущество в виде единственной квартиры, профессионального оборудования стоимостью до 10 тыс. рублей и бытовой техники с мебелью.

Также можно подать ходатайство об исключении зарплаты — за счет дохода должник обеспечивает себя и свою семью. Но суд вправе оставить должнику сумму в 1 прожиточный минимум на него и каждого члена семьи.

Ходатайство об исключении денежных средств из КМ

(35.1 КБ)

Пока идет внесудебное банкротство ограничения следующие:

- Запрет на оформление новых долговых обязательств: человек не может оформить кредит или выступить поручителем по чужому договору.

- Прекращается начисление процентов, штрафов и пеней за неуплату.

- Прекращаются требования по возврату задолженностей со стороны банков, коллекторов и микрофинансовых организаций.

- Кредиторы могут подавать запросы в МВД, СМЭВ и Росреестр о финансовом положении должника. Если обнаружится скрытое имущество, дело, открытое через МФЦ, может перейти в Арбитражный суд. Тогда кредиторы назначают своего арбитражного управляющего, что гарантированно повлечет осложнения.

По завершении судебной и внесудебной процедуры наступают следующие последствия:

- человек не сможет повторно объявить банкротство: в течение 5 лет после судебной процедуры, в течение 10 лет после внесудебного списания долгов;

- оформляя кредит, он в течение 5 лет должен информировать банк о пройденном банкротстве;

- человек не сможет в течение 3 лет стать генеральным директором, войти в Совет директоров или иным способом управлять юридическим лицом;

- в течение 10 лет нельзя быть руководителем банка;

- если банкротство признал ИП, то в течение 5 лет банкрот не сможет снова заниматься такой деятельностью. Если статус ИП был ликвидирован в течение 1 года до внесудебного банкротства, последствия будут те же.

Кроме запрета быть директором предприятия и учредителем юрлица, банкротство не несет ограничений по трудоустройству. Можно работать кем хотите — хоть приставом, хоть депутатом, официально получать зарплату и никого не бояться.

Судебное и внесудебное банкротство можно пройти спокойно и без рисков, обратившись к опытным юристам. Перед тем как оформить заявление, специалисты внимательно проанализируют вашу ситуацию, обстоятельства, предоставят юридические рекомендации.

Условия банкротства физических лиц

Чтобы рассчитывать на запуск процедуры банкротства, необходимо одновременное выполнение сразу всех перечисленных условий:

- Суммарный размер долгов по кредитам, налогам и штрафам с учетом пени больше, чем оценочная стоимость имущества должника;

- На руках имеется постановление Федеральной службы судебных приставов об окончании исполнительного производства по причине отсутствия доступного для реализации имущества;

- Должник перестал платить по финансовым обязательствам, что привело к наличию просрочки;

- Официального дохода гражданина недостаточно, чтобы вносить хотя бы 10 % от обязательных ежемесячных платежей по кредитам.

Федеральный закон о банкротстве гласит, что граждане, у которых размер суммарной задолженности превысил 500 тысяч рублей, а просрочка составляет 3 и более месяцев, обязаны самостоятельно обратиться в Арбитражный суд по месту жительства с заявлением о признании себя банкротом. Чтобы суд принял заявление к рассмотрению, сумма долга не обязательно должна превышать указанные полмиллиона рублей. На практике встречаются случаи, когда можно запустить и успешно завершить процедуру банкротства с долгами от 200 тысяч рублей. Иные обстоятельства также учитываются судом по совокупности:

- Накопился долг в размере 300 тысяч рублей;

- У должника в собственности нет недвижимости кроме единственной квартиры, которая не может быть реализована по закону;

- По действующим кредитам постоянно начисляются неустойки и штрафы;

- Официального дохода недостаточно, чтобы платить хотя бы 10 % от ежемесячных платежей.

Опытные адвокаты рекомендуют начинать процедуру банкротства, если суммарный размер задолженностей вместе с пенями и штрафами превышает 250 000 рублей.

Что же касается 10 % от обязательных платежей, то в качестве примера рассмотрим такую ситуацию. Гражданин РФ должен ежемесячно уплачивать по кредитам 20 тысяч рублей. Если в течение месяца он не смог выплатить хотя бы 2000 рублей, можно обращаться в Арбитражный суд с заявлением о банкротстве. В случае с индивидуальными предпринимателями или представителями работников требования более строгие: общий размер долга должен превышать 500 000 рублей, а срок непогашения – 3 и более месяцев.

Возможно ли получить кредит, если гражданин является банкротом?

Как уже было указано, для получения кредита необходимо указывать о факте прохождения процедуры банкротства. Не одна финансовая организация не может себе позволить выдать заем неблагонадежному лицу, к тому же с негативной кредитной историей. Таким образом, банкрот или бывший банкрот почти всегда получает отказ в предоставлении крупной суммы займа.

Однако, в случае наличия стабильного источника дохода, граждан может получить небольшой кредит. Так, выплатив несколько небольших кредитных обязательств, бывший должник исправит свою кредитную историю и сможет получить одобрение на получение больших кредитных сумм.

Мифы о банкротстве физических лиц

Закон № 127-ФЗ за недолгий период его действия уже оброс различными мифами, которые мы постараемся развеять:

- Миф № 1. Объявление гражданина несостоятельным делает его нищим. Следует помнить, что физлицо объявляется банкротом только в случае, когда по тем или иным причинам не удалось осуществить реструктуризацию долгов. Кроме того, не оставят без единственного жилья, одежды, обуви, домашней утвари. Исключение из этого правила составляют дома и квартиры, приобретенные в ипотеку.

- Миф № 2. Под несостоятельность подпадают только банковские долги. В реальности конкурсными кредиторами, наряду с банками и другими кредитными организациями, могут выступать уполномоченные органы по долгам по обязательным платежам, юридические и физические лица.

- Миф № 3. К выплатам долгов привлекают родственников. Такое может произойти только в том случае, если они являются солидарными должниками. Примером может служить поручительство при получении кредита.

- Миф № 4. По долгам придется расплачиваться всю оставшуюся жизнь. На самом деле план реструктуризации задолженности составляется на срок не более 3 лет. При необходимости его действие может быть продлено на такой же период. Таким образом, максимальный срок выплаты долгов — 6 лет. При признании физлица банкротом его долги покрываются денежными средствами от продажи имущества. Долговые обязательства, даже покрытые частично, считаются погашенными полностью.

Будут ли родственники банкрота расплачиваться за его долги?

Банкрот отвечает по своим обязательствам всем имеющимся у него имуществом. Исключением служит единственное жилье, личные вещи, используемые для бытовых нужд, а также иное имущество. Родственники и члены семьи не несут ответственность за неплатежеспособность должника, а, значит, не расплачиваются за его долги.

Вместе с тем, в случае, если незадолго до введения процедуры банкротства должник продал или подарил ценное имущество (например, недвижимость или предмет роскоши) своим родственникам или иному лицу, то финансовый управляющий вправе расторгнуть такую сделку. Также, передача имущества, которое может быть реализовано для удовлетворения требований кредиторов, может быть расценена как преднамеренное банкротство (ст. 196 УК РФ), что предусматривает лишение свободы до шести лет.

Однако, в случае, если родственники являются поручителями по ипотечному или залоговому имуществу, то они также отвечают по имущественным обязательствам должника.

Возможно ли получить кредит, если гражданин является банкротом?

Как уже было указано, для получения кредита необходимо указывать о факте прохождения процедуры банкротства. Не одна финансовая организация не может себе позволить выдать заем неблагонадежному лицу, к тому же с негативной кредитной историей. Таким образом, банкрот или бывший банкрот почти всегда получает отказ в предоставлении крупной суммы займа.

Однако, в случае наличия стабильного источника дохода, граждан может получить небольшой кредит. Так, выплатив несколько небольших кредитных обязательств, бывший должник исправит свою кредитную историю и сможет получить одобрение на получение больших кредитных сумм.

Процедура банкротства физлица с суммой долга от 50 до 500 тыс. руб. Пошаговая инструкция

Если требуется списание кредита на сумму менее 500 тыс. руб., гражданин сам решает, начинать процедуру или нет. Кредиторы не имеют права обязать его стать банкротом.

Чтобы начать процедуру в досудебном порядке, нужно выполнить следующие действия:

- Подать письменное заявление в МФЦ по месту регистрации или фактического проживания. Услуга бесплатная;

- Приложить к нему список всех кредиторов, перед которыми должник не может выполнить свои финансовые обязательства. Если этого не сделать, процедура внесудебного банкротства на них не будет распространяться. Необходимо указать точные суммы долгов, данные о налогах и иных отчислениях (алименты, поручительства, штрафы, возмещение вреда здоровью и пр.), а также проценты по ним;

- Дождаться ответа из МФЦ. В течение трех рабочих дней данные должника будут переданы в Единый федеральный реестр. Если проверка не выявляет несоответствия в поданной информации, начнется шестимесячная процедура банкротства.

В течение 6 месяцев, пока идет исполнительное производство, кредитор может направить запрос в регистрирующие органы, чтобы узнать, есть ли у должника имущество для описи. Например, дача, автомобиль, земельный участок. Если этого не сделать, после признания гражданина банкротом потребовать реализации имущества в счет уплаты долга будет нельзя.

Плюсы и минусы банкротства физических лиц

Рассмотрим, какие плюсы таит в себе процедура банкротства для гражданина:

- Россиянин может рассчитаться по долгам на беспроцентных условиях. Данное преимущество может быть только для тех, кто трудоустроен официально и имеет постоянный доход.

- Судебные приставы-исполнители приостановят производства по принудительному взысканию долгов. Кроме того, они прекратят удержания из дохода банкрота и снимут арест с имущества, если он был.

- Кредиторы и коллекторы не будут названивать с требованием выплатить долг. Все вопросы будет решать финансовый управляющий.

- Долг будет «заморожен». На него не будут начислять штрафы, пени, проценты.

- Задолженность будет выплачиваться гражданином постепенно, с учетом интересов каждой стороны.

Отметим и минусы от того, что гражданин признает себя финансово несостоятельным:

- Ему ограничат выезд за границу РФ.

- Имуществом он не сможет распоряжаться. Для регистрации или перерегистрации собственности придется уведомить об этом финансового управляющего.

- Он не сможет подарить активы или внести их в уставный капитал ООО.

- Распределять доход будет финансовый управляющий. Доступ к счетам, картам, депозитам для гражданина будет ограничен.

- Нельзя будет выступить в качестве поручителя в сделке купли-продажи долгов.

- Имущество нельзя будет использовать в качестве залога.

- Ипотечная квартира или автомобиль гражданина будут проданы финансовым управляющим для того, чтобы погасить долг.

Мы указали самые важные плюсы и минусы от банкротства.

Решение об оформлении его остается за гражданином. Он обязательно должен взвесить все за и против, прежде чем признавать себя несостоятельным.

Банкротство юридического лица: сколько по времени занимает каждый этап

Закон предусматривает 5 этапов в процедуре присвоения статуса несостоятельности для организаций, для каждого из которых установлен максимальный срок проведения:

- Наблюдение . На этом этапе арбитражный управляющий изучает бухгалтерскую, финансовую документацию, составляет прогноз восстановления платежеспособности, разрабатывает стратегию последующих действий. В ст. 51 обозначен срок проведения в 7 месяцев. В особо сложных случаях допускается подача ходатайства о продлении наблюдения до 1,5 лет.

- Финансовое оздоровление . Этап вводится при наличии реальных шансов, положительных финансовых прогнозов относительно восстановления платежеспособности и погашения задолженности. На оздоровление отводится до 24 месяцев. Если должник нарушит график уплаты долгов на 15 дней и более, суд может отменить этап и перейти к конкурсному производству.

- Внешнее управление . Может быть назначено сразу после наблюдения или в случае недобросовестного исполнения обязанностей должником на этапе оздоровления. Этап возможен при наличии реальных возможностей восстановить платежеспособность и покрыть долговые обязательства. На проведение необходимых мероприятий внешним управляющим, суд отводит срок до 18 месяцев.

- Конкурсное производство . На этом этапе управляющий проводит инвентаризацию, составляет опись всех активов, дебиторских задолженностей, основных фондов, малоценных активов и прочего имущества предприятия. Проводит оценку и формирует конкурсную массу. На осуществление всех мероприятий и проведение открытых торгов, суд отводит 6 месяцев. Этот срок можно продлевать неограниченное количество раз по ходатайству управляющего.

Можно ли избежать последствий

- Предоставление правдивой и достоверной информации относительно объективных причин, приведших к несостоятельности:

- собственное заболевание или заболевание родственников, требующее длительной дорогостоящей терапии и времени для ухода вместо осуществления трудовой деятельности;

- резкое снижение уровня дохода по сравнению с периодом кредитования вследствие ликвидации предприятия, увольнения по сокращению штата, снижения производственных показателей в результате падения спроса на изготавливаемую продукцию;

- действие обстоятельств непреодолимой силы, не зависящих от личности должника, например, распространение коронавируса с вытекающими последствиями.

- Попытка стабилизации финансового состояния и восстановления платежеспособности путём:

- предложения реструктуризации долга с подтверждением письменных отказов кредитных организаций;

- поиска дополнительного трудоустройства или источника дохода по договорам гражданско-правового характера, отклонённого перспективными работодателями и заказчиками.

- Представление полной картины об имущественных активах, обязательствах и совершённых сделках, включая:

- информацию о текущих денежных вкладах и передачу банковских карт назначенному управляющему;

- сведения об абсолютно всех кредиторах вне зависимости от размера задолженности;

- опись принадлежащих ценностей с указанием имущества, недопустимого для реализации с торгов;

- перечень сделок с обоснованием позиции, например, продажа квартиры ниже рыночной цены для стабилизации финансового положения и удовлетворения требований кредиторов.

Помимо открытых ограничений следует учитывать скрытые последствия и возможные потери. Процедура банкротства может обойтись гораздо дороже предполагаемой изначально суммы, так как количество этапов заранее неизвестно и на любом этапе могут потребоваться дополнительные услуги юристов.

С этой статьёй читают:

2021 zakon-dostupno.ru

Скрытые негативные последствия

Помимо приведенных отрицательных моментов процедуры несостоятельности, существуют еще и скрытые негативные последствия для должника. О некоторых стоит знать, прежде чем обращаться в судебную инстанцию.

Преднамеренное банкротство – ситуация при которой, должник мог бы избежать обращения в судебную инстанцию за признанием банкротства. К примеру, имеются финансовые обязанности в пользу должника (должны денег). Статья 196 Уголовного кодекса РФ.

ПОДРОБНЕЕ О ФИКТИВНОМ БАНКРОТСТВЕ ИЗЛОЖЕНО В СТАТЬЕ >>>

- Фиктивная несостоятельность. Гражданин создает видимость несостоятельности, обычно подделка финансовой документации. После чего направляет заявление в судебную инстанцию. Таким образом, человек надеется на отсрочку по платежам или полное списание задолженности. Статься 197 УК РФ.

- Неправомерное банкротство. Скрытие ценного имущества, незаконные сделки, перепродажа родственникам, расчет с одними кредиторами, игнорируя требования других, введение в заблуждение финансового управляющего.

Каковы последствия при банкротстве для родственников должника

В некоторых случаях при банкротстве могут наступать последствия для родственников должника — в первую очередь это касается супругов.

Для супруга должника

При банкротстве могут продать с торгов имущество, которым супруги владеют совместно.

Сделки, которые опротестовываются финансовым управляющим, имеют аналогичные последствия. Такое имущество при успешном оспаривании сделок включается в конкурсную массу и реализуется на торгах. Однако супругу выплачивается компенсация за его долю после погашения требований кредиторов.

Например, если супруг заключил сделку дарения недвижимости, нажитой в браке, и через полгода решил признать себя банкротом, такая сделка будет оспорена финансовым управляющим. Часть средств будут выплачены кредиторам, а вторая часть по праву будет возвращена супруге должника.

Остальные родственники

Их интересы могут пострадать только в двух ситуациях:

- В случае, если должник заключал с родственниками сделки за последние 3 года (дарение, купля-продажа). Такие сделки могут быть оспорены и аннулированы, а имущество будет продано с торгов;

- В случае, если кто-то из родственников делит с должником дом или другой объект недвижимости, находящийся в долевой собственности. Если, например, земельный участок принадлежит должнику и его брату. В случае банкротства доля должника будет подлежать продаже и, при ее осуществлении, перейдет в собственность новому владельцу.

Хорошая новость — на приобретение доли охотников обычно не находится, даже по сниженной цене. К тому же, по закону родственники банкрота тоже могут участвовать в торгах и выкупить выставленную на продажу часть имущества в свою собственность, тем самым обезопасив себя от посягательств со стороны.

Узнать, какое имущество можно сохранить при банкротстве

Задолженность, которая не списывается после процедуры несостоятельности

Законодательством установлен ряд финансовых обязательств, которые не подлежат списанию, даже в случае прохождения процедуры банкротства. Стоит об этом помнить, направляя заявление в арбитраж или планируя прибегнуть к процедуре.

- Выплаты по алиментным платежам несовершеннолетним детям или нетрудоспособным родителям;

- Выплаты, назначенные судом, за причинение вреда жизни, здоровью или имуществу;

- Платежи, связанные с трудовым законодательством;

- Оплата при нанесении морального вреда;

- Текущая долговая обязанность – долги, возникшие в момент прохождения процедуры несостоятельности.

Случается, что после завершения процедуры не снимается задолженность и по налоговым платежам, кредитам, выплатам по ЖКХ. Причиной может стать обнаружение фальсификации представленных данных, выявленных в период прохождении процедуры.

Какие долги остаются после банкротства физического лица

Нередко в средствах массовой информации появляются истории о том, что после объявления себя банкротом должник освобождается от обязательств. В реальности все обстоит иначе. Существуют долги, которые не могут быть списаны, даже если человек банкрот:

- Алиментные выплаты. Например, человек развелся с женой, которая находится в декрете после рождения ребенка. Суд постановил, что должник обязан выплачивать алименты 15 тыс. руб. ежемесячно, чтобы содержать жену (пока декретный отпуск не закончится) и ребенка до тех пор, пока ему не будет 18 лет. В этой ситуации оформление банкротной процедуры не избавит неплательщика от долга по алиментам.

- Различные компенсации за причинение вреда имуществу, здоровью, жизни. К примеру, человек обязан сделать выплаты в размере 60 тыс. руб. Такая задолженность не спишется даже после объявления себя банкротом.

- Долг по выплате зарплаты (выходного пособия). К примеру, владелец фирмы обанкротился, при этом есть долг перед поставщиками, сотрудниками. Бизнесмен закрыл фирму, получил статус банкрота как физическое лицо. В случае, когда остается задолженность перед наемными рабочими, ее не списывают. Банкрот все равно должен вернуть заработанные подчиненными деньги.

Процедура банкротства физлица с суммой долга свыше 500 тыс. руб. Пошаговая инструкция

Если сумма долга более 500 тыс. руб. и гражданин не может его погасить, он обязан начать процедуру банкротства. Порядок действий будет следующим:

- Подсчитать задолженность перед каждым кредитором и общую сумму;

- Составить опись ликвидного имущества, список банковских счетов и доходов, указать их источники;

- Подать заявление в арбитражный суд. В заявке следует указать данные кредиторов, размер долга каждому из них. Ограничений по сумме и количеству лиц нет;

- Выплатить госпошлину (300 р.) и вознаграждение назначенному арбитражному управляющему (25 тыс. руб.). Возможны дополнительные расходы, например, если потребуется нотариально заверить какой-либо документ;

- Дождаться решения суда. Время зависит от количества кредиторов, суммы и характера долгов, наличия имущества, которое можно реализовать, чтобы ликвидировать финансовые обязательства;

- Выполнить условия, которые перечислены в постановлении суда.

Длительность процедуры нефиксированная – может занять от нескольких месяцев до нескольких лет.

Важно! Гражданин, задолженность которого превысила полмиллиона, обязан в течение 30 дней обратиться в суд с заявлением о начале процедуры банкротства. В противном случае списание кредита не произойдет, а физлицо будет привлечено к административной ответственности.

Последствия банкротства физических лиц

Последствия банкротства могут быть выражены в плюсах и минусах, мы их указали выше.

Гражданин должен учесть также последствия от процедуры банкротства:

- 5 лет россиянин не сможет пройти повторную процедуру банкротства. Отсчет начинается с даты, когда была проведена процедура реализации его имущества.

- 8 лет гражданин не сможет заявить о своей финансовой несостоятельности. Отсчитывают данный период после того, как окончилась реструктуризация долгов.

- 3 года гражданин не сможет занимать руководящие должности, входить в совет директоров и т. п.

- 5 лет ему будут отказывать в оформлении ИП.

- Кредитная история должника будет испорчена.

- Обо всех финансовых действиях придется отчитываться финансовому управляющему.

- 5 лет гражданину придется сообщать о банкротстве при получении нового кредита или займа.

Данные нюансы важны. Тот, кто собрался оформлять банкротство, должен понимать, что вся его деятельность будет контролироваться, да и все доходы будут идти через финансового управляющего — который, в свою очередь, будет списывать с них имеющиеся долги.