Что такое законные проценты и как они рассчитываются

Содержание:

- Как рассчитать проценты по договору займа, инструкция

- Формулы и примеры ручного расчета процентов

- Бухгалтерская сторона вопроса

- Расчет процентов по займу при задержке выплат

- Неустойка, пени по отдельным видам обязательств

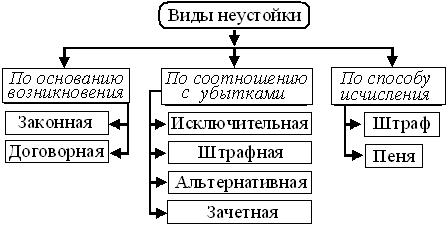

- Какой бывает неустойка

- Законодательная база

- Сочетанные условия

- Актуальные законы о займах 2021

- Как рассчитать проценты по займу

- Как пеня отличается от неустойки?

- Что такое пеня?

- Как рассчитываются проценты за просрочку

- Размер пени

- Виды неустоек

- Проценты по ст. 395 ГК РФ

Как рассчитать проценты по договору займа, инструкция

Для точного расчёта необходимо правильно ввести все параметры вашего займа в калькулятор ниже.Пошаговая инструкция расчёта процентов

- В окне «Сумма задолженности» вставить полную сумму вашей задолженности;

- В окнах «Период просрочки» указать даты начала и окончания периода неуплаты долга. В том случае, если вы всё ещё не начали погашать заём, введите текущую дату;

- В окне «Процент»: в данном пункте необходимо выбрать не только размер, но и то, за какой период начисляются проценты (в день или в год);

- В разделе «Частичная оплата задолженности»: в соответствующие окна вставляем даты и размер частичных выплат по займу, если таковые были;

- В разделе «Дополнительные задолженности»: указываем даты и суммы ваших дополнительных задолженностей;

- После ввода всех данных остаётся нажать кнопку «рассчитать».

Формулы и примеры ручного расчета процентов

Расчет процентов по специальному калькулятору или через профессионального экономиста не особо требует знаний, поэтому мы рассматривать не будем. Самостоятельного расчета процентов объясним во всех подробностях, нюансов тут не мало.

В качестве данных берем пример из следующей информации:

- Сумма займа -120,000 рублей;

- Срок -1год;

- Вариант для выплаты долга – ежемесячный;

- Процент по займу – 11;

- Вид процента – годовые;

- Проценты за просрочку -4;

- Вид процента за просрочку – начисляются на просроченную сумму;

- Курс доллара -60 рублей.

Стандартный расчет, осуществляемый по условиям договора. Расчет происходит по формуле: (долг*срок*ставка)/ кол-во дней в году.

Долг – размер той части займа, которую заемщик еще не вернул.

Срок – срок, за который возвращается часть займов.

Ставка – процентная ставка, разделенная на сто.

(120.000* 31*0,11)/365=1,121,09 рублей.

Данную сумму заемщик должен предоставить займодавцу при возврате средств за период времени.

Рассмотрим второй пример: Расчет процентов за просрочку по условиям договора. Такой расчет происходит по формуле: (Сумма*срок*ставку)/кол-во дней в году

Сумма – часть займа, которую просрочил заемщик;

Срок – кол-во дней, на которые произошла просрочка платежа;

Ставка – процентная ставка по просрочке, разделенная на сто.

Такую сумму неустойки должен выплатить заемщик при возврате займа за период времени, удовлетворяющий представленным в формуле условиям.

Мнение эксперта

Волков Виктор Владимирович

Юрист с 8-летним стажем. Специализация — гражданское право. Опыт более 3 лет в разработке юридической документации.

Рассмотрим третий пример: расчет процентного начисления по займу и процентов за просрочки, если они не указаны в договоре. В этой ситуации

применимы ранее формулы за исключением того что Ставку определяется рефинансированием Центробанкам Российской Федерации на момент возврата займа. (70,000рублей *35 дней*0,08)/365=536,98 рублей – это проценты по займу;

(15,000рублей *55 дней *0,08)/365=180,82 рублей – это неустойка;

Рассмотрим четвертый пример: расчет процентов на займы или неустойки за него. Также применяем ранее формулы, но процент рассчитывают в рублях. Курсы валют определяют:

- Фиксированными значениями по договору;

- По действующим курсам валют Центробанка Российской Федерации на момент возврата средств.

Значения валюты в договоре размером 80 рублей за 1$:

(400 долларов *80 рублей*25дней*0,11)365=241,06 рублей – процент по займу;

(200 долларов *80*50 дней * 0,04)/365=87,67 рублей – неустойка;

Если при определении курса валют по показателям Центробанка Российской Федерации: (400 долларов * 50 рублей * 25 дней*0,11)/365 =150,68 рублей – процент по займу;

(200 долларов*50 рублей*50дней*0,04)/365=54,79 рублей – неустойка.

При некоторых стечениям обстоятельством, представленные ранее формулы нужно комбинировать, чтобы получить достоверный результат, поэтому, прибегая к самостоятельному расчету процентов по займу, необходимо учитывать и этот нюанс.

В остальных же порядках расчетов процентов по договорам займов или неустоек не особо сложен и требуется лишь использовать указанные выше формулы и информацию, регламентирующая договором самого займа или Центробанка Российской Федерации

Важно запомнить, что некоторые договора займа имеют достаточно запутанные организационные системы начислений процентов

Разбираться с такой проблемой без определенных знаний будет проблемно и не всегда можно в домашних условиях, и поэтому, если вдруг вы столкнулись именно со сложными процентами, рекомендуем не заниматься этим самостоятельно, а доверить эту процедуру экономистам.

Эти действия не только сэкономят вам время, но и позволят избежать возможных казусов при возврате займа. В принципе примеры расчета процентов по договору займа подробно описаны. Самое главное в этих процедурах – грамотно подойти к делу и максимально использовать эти знания.

Бухгалтерская сторона вопроса

Обсудим начисление НДС на пеню. У бухгалтеров зачастую возникает вопрос: как корректно отражаются в налоговых у бухгалтерских учетах штрафные неустойки и пеня. Многие из этих отчислений обнаруживаются во время проверок. Стоит ли облагать их НДС?

Отражать пеню и штрафы необходимо согласно счету 99 в колонке “Прибыль и убыток”. Это делается не зависимо от того, каков был период их начислений. Дата, по которой необходимо проводить этот дебет соответствует дню назначенной проверки.

Статья 270 Налогового Кодекса Российской Федерации гласит, что согласно налоговому учету, данные отчисления не могут быть представлены как расходные, следовательно, бухгалтерский и налоговый учет не имеют существенных разногласий.

Пример 1

Алексей Круглов взял в заем 10 тысяч рублей у Владимира Лескова, заключив договоренности. Согласно договору:

- Заемщик обязуется выплатить кредитные средства на протяжении 10 месяцев аннуитетными платежами (равными долями). Платежи будут начинаться в мае 2016 года (договор был заключен в апреле).

- Заемщик обязуется выплачивать средства с процентами равными 15% раньше 30-ого числа ежемесячно. Иначе:

- Заемщик будет вынужден выплатить пеню 100 руб. / сутки задержки.

Алексей Круглов не смог в августе выплатить свою часть долга, тем самым опоздал с платежом на неделю. Затем он вернул Владимиру Лескову сумму, предназначенную для прошлого месяца, включая наценку:

Ежемесячный платеж * процент + (срок просрочки*пеня)

Численно, расчет выглядит следующим образом:

1 000 * 1.15 + (7 * 100) = 1 850 руб.

Соответственно, неустойка, которую заплатил Алексей Круглов, равна 700 руб.

Неустойка

Пример 2

В договоренностях указывалось, что за каждые сутки опоздания, компания “Колибри” имеет право требовать от ООО “Цвет” пеню в размере 2% от цены за всю покупку.

Неустойка будет рассчитываться по формуле:

Пеня = Сумма согласно договору * Размер процентной ставки * Срок неоплаты

Численно это будет иметь такой вид:

120 000 * 2% * 9=120 000 * 0,02 * 9 = 21 600 рублей

Таким образом, ООО “Цвет” выплатила предприятию ИП “Колибри” неустойку в виде 21 600 рублей. Именно такой оказалась цена невыполнения своих обязанностей.

Как можно заметить, в расчете неустоек и штрафов по договору нет ничего сложного, всё опирается на простые математические вычисления. Самым основным является тщательность и своевременность изучения договоров с обеих сторон.

Читайте далее:

Формула расчета пени по ставке рефинансирования

Срок уплаты авансового платежа по УСН

Какие положены выплаты при увольнении по собственному желанию

Компенсация за задержку зарплаты

Сроки давности по невыплаченному кредиту

Расчет процентов по займу при задержке выплат

Иногда финансовое положение заемщика настолько ухудшается, что у него нет возможности выплатить имеющийся займ или микрокредит

Важно знать, каким образом происходит начисление процентов в такой ситуации

Чаще всего, порядок взаимодействия сторон при задержке платежа или выплаты по процентам должен отражаться в заключаемом договоре. Может быть несколько вариантов развития событий:

Займодавец отказывается продлевать срок займа своему заемщику. В таком случае проценты начисляются по займу, согласно тем срокам, которые отражены в договоре. За период задержки выплаты долга происходит начисление пени, которая гораздо выше, чем процентная ставка. Размеры штрафных санкций в обязательном порядке указываются в расписке, поэтому обе стороны знают эти условия ещё в момент подписания договора. Такой исход, конечно же, выгоден кредитору, поскольку при длительной задержке сумма штрафа может превышать даже сумму основного долга. Если заемщик не производит выплату долга и пени, то физическое или юридическое лицо, выдавшее займ, имеет право обратиться в суд

Однако кредиторы в таком случае должны учитывать тот факт, что судья может принять во внимание доказательство тяжёлой ситуации заемщика и освободить его от выплаты части штрафа. Именно поэтому многие микрофинансовые организации предпочитают обращаться за помощью в коллекторские конторы.

Сторона, выдавшая микрокредит, соглашается на продление срока займа

В таком случае начисление процентов по займу происходит по той схеме, которая использовалась раньше и прописана в договоре займа. Такой исход, естественно, более выигрышный для заемщика. Ему не придется выплачивать штраф, также не портится его кредитная история, которая в последующем может повлиять на выдачу ещё одного кредита.

При возникновении проблем со своевременной выплатой займа, заемщик в любом случае должен стараться урегулировать вопрос в мирном порядке. Это позволит уменьшить переплату по кредиту и не отразится на кредитной истории.

Мнение эксперта

Волков Виктор Владимирович

Юрист с 8-летним стажем. Специализация — гражданское право. Опыт более 3 лет в разработке юридической документации.

Если займ брался не у физического лица, а у компании, предоставляющей услуги по кредитованию, то стоит в срочном порядке связаться с сотрудниками организации, сообщить свою ситуацию и попросить продление займа.

Следующая

ДругоеПродление договора аренды нежилого помещения

Неустойка, пени по отдельным видам обязательств

1). Расчет и взыскание неустойки по алиментам

Образцы исков в суд: Исковые заявления о взыскании алиментов

2). Взыскание неустойки (пени) по договору займа, кредитному договору

Формула и пример расчета процентов по ключевой ставке Банка России (ст. 395 ГК РФ)

Формула расчета процентов по ст. 395 ГК РФ по кредиту, займу по ставке рефинансирования

Образцы исков в суд: Исковые заявления о взыскании денежных средств (долга) по договору займа, расписке

3). Расчет и взыскание неустойки (пени) за отказ или просрочку исполнения страховщиком обязанности произвести страховую выплату по закону об ОСАГО

Неустойка по ОСАГО за просрочку или отказ в страховой выплате. Судебная практика

Как считать неустойку по ОСАГО: от размера выплаты или от страховой суммы по виду возмещения?

Взыскание неустойки по ОСАГО от страховой суммы и от страховой выплаты. Судебная практика

Расчет неустойки по ОСАГО в судебной практике. Деление на 360

Образцы исков в суд: Исковые заявления о взыскании страхового возмещения по ОСАГО, КАСКО

4). Неустойка по закону о защите прав потребителей

Образцы исков в суд: Исковые заявления в защиту прав потребителя о возврате, обмене товара

Образцы исков в суд: Исковые заявления в защиту прав потребителей услуг, работ

Претензия: Претензии потребителей о недостатках автомобиля, некачественной бытовой технике

5). Проценты (компенсации) за задержку выплаты заработной платы

Образцы исков в суд: Исковые заявления о взыскании денежных средств с работодателя и с работника

6). Расчет и взыскание неустойки (пени) за просрочку оплаты жилищно-коммунальных услуг

Взыскание неустойки (пени) за просрочку оплаты жилищно-коммунальных услуг (квартплаты)

О взыскании задолженности за ЖКУ с образцами исков см. Обзор судебной практики

7). Расчет и взыскание с застройщика неустойки (пени) за просрочку исполнения обязательств по передаче объекта строительства участнику долевого строительства

Взыскание и уменьшение неустойки (пени) по договору долевого участия в строительстве. Судебная практика

Расчет неустойки (пени) за просрочку по договору долевого участия в строительстве

Сумма неустойки (пени) по договору долевого участия в строительстве

Формула расчета неустойки (пени) по договору долевого участия в строительстве

8). Неустойка по договору подряда

Взыскание неустойки (пени) за посрочку по договору подряда. Судебная практика

9). Взыскание неустойки по договору поставки

Взыскание неустойки (пени) и процентов по ст. 395 ГК по договору поставки, купли-продажи

10). Пени по налогам и сборам

11). Пени по страховым взносам в фонды

12). Расчет и взыскание неустойки за просрочку исполнения по контракту на поставку товаров, выполнения работ, оказания услуг для государственных и муниципальных нужд

Как считать неустойку по контракту для государственных и муниципальных нужд? Судебная практика

Какой бывает неустойка

Заключая кредитный договор с клиентом, банк сам выбирает, какого вида неустойка будет действовать для клиента: фиксированная или процентная. Для этого банк сначала просчитает все возможные ходы развития ситуации и выберет тот вариант, который окажется наиболее выгодный. Фиксированная сумма неустойки выражается в определенной сумме за каждый день просрочки, а процентная начисляется на сумму основного долга или на сумму оставшегося долга.

По категориям неустойка делится на:

- Зачетную;

- Штрафную;

- Альтернативную;

- Исключительную.

Исключительная неустойка освобождает заемщика от возмещения убытков кредитору – выплачивается только основная сумма долга, проценты и собственно штрафы.

Альтернативный вид неустойки дает возможность кредитору наказать заемщика, обязав его либо покрыть все убытки, либо выплатить один большой штраф. Прежде, чем будет принято окончательное решение, кредитор вместе с юристами просчитывает наиболее выгодный вариант.

Законодательная база

В соответствии с действующим законодательством заимодавец имеет право на взимание с заемщика процентов, начисленных на сумму заема (ст. 809 ГК РФ, п. 1). Заключенным договором регламентируется порядок исчисления и размер процентов.

Если в документе о процентах ничего не сказано, это еще не означает, что заем является безвозмездным. В подобной ситуации проценты начисляются по текущей ставке рефинансирования.

Если заимодавец действительно желает предоставить беспроцентный займ, это должно быть четко прописано в документе.

В п. 1 ст. 809 ГК РФ указывается, что стороны договора заема сами устанавливают размеры и способы исчисления процентов.

Проценты могут быть простыми или сложными, также документом может быть определена «плавающая» ставка, которая зависит от обозначенных условий.

Мнение эксперта

Волков Виктор Владимирович

Юрист с 8-летним стажем. Специализация — гражданское право. Опыт более 3 лет в разработке юридической документации.

В п. 3.9 Положения ЦБ РФ № 39-П как раз об этом и говорится: процентные ставки определятся по простым или сложным формулам, а также с применением фиксированной или плавающей ставки.

Согласно п. 2 ст. 809 ГК РФ проценты уплачиваются каждый месяц до дня окончательного покрытия задолженности (если нет иного соглашения между сторонами договора).

Это означает, что заемщик и заимодавец могут определить другой порядок расчета процентов, например, использовать «сложную» методику. Свобода сторон в выборе способов исчисления процентов по договору заема ограничивается ст. 10 ГК РФ.

Если в документе прописаны слишком высокие ставки (в т. ч. с использованием «сложной» формулы), заемщик может в судебном порядке доказать их завышенный характер и потребовать снижения.

Несвоевременное внесение платежей является нарушением обязательств со стороны заемщика, и заимодавец имеет право требовать выплаты дополнительных процентов с момента возникновения просрочки.

Величина дополнительных процентов определяется договором, в иных случаях их исчисление осуществляется в соответствии с ст. 395 ГК РФ.

Сочетанные условия

Рассмотрим две ситуации возможных начислений процентов, при сочетанном применении ст. 395 и 809 ГК РФ. При вычислении рекомендуем воспользоваться калькулятором для получения точных сумм. Расчет калькулятора впоследствии можно будет приложить к исковому заявлению.

Ситуация 1. Займ оформлен распиской, в которой не определено условие выплаты процентов за пользование денежными средствами займодателя. То есть, по условиям расписки,

займ является беспроцентным, но при этом сумма займа составляет 300 000 рублей, то есть более чем МРОТ в пятидесятикратном размере, а значит, займодатель имеет право требовать начисления процентов.

Помимо этого, долг не возвращен и просрочка составляет 1 год. Таким образом, время пользования деньгами вместе с займом составляет ровно 2 года.

Рассчитываем, что может взыскать займодатель с недобросовестного должника:

- Проценты по займу, исходя из ставки рефинансирования Центробанка – 300 000 × 7,5 = 22500 рублей за год. За два года пользования займом – 45 000 рублей.

- Проценты за просрочку, исходя, опять-таки, из ставки рефинансирования. Просрочка составляет 1 год, то есть равна 22500 рублей.

Итого, в основу исковых требований может быть положена следующая сумма:

300 000 (тело займа)

+ 45 000 (проценты за пользование)

+ 22500 рублей (просрочка)

= 367 500 руб.

Ситуация 2. Данная ситуация касается сочетанного применения двух статей Гражданского кодекса РФ, а именно 809 и 395. Единообразной судебной практики в данном случае не имеется, но при настойчивости взыскателя вполне можно добиться взыскания с должника процентов по обеим статьям.

Противники подобного правоприменения исходят из принципа недопустимости двойного санкционирования должника, хотя чисто юридически это в корне неверно.

Дело в том, что ст. 809 касается вопросов начисления процентов за использование чужих денежных средств, а ст. 395 – вопросов, касающихся неустойки в связи с невозвратом долга. Проще будет представить эту ситуацию на примере.

А. одолжил у Б. 1 миллион рублей с условием возврата через год. Обязательство он не исполнил, и просрочка на момент обращения А. в суд составляла один год. То есть Б. пользовался деньгами А. 2 года, а за пользование чужими деньгами надо платить (это директивное требование закона).

Поэтому есть все основания начислить Б. проценты за пользование заемными средствами за все два года в силу ст. 809. При этом Б. допустил просрочку возврата, и неустойка в данном случае должна начисляться уже по ст. 395 ГК, которая предусматривает защиту интересов займодателя.

Если в договоре или расписке А. и Б. оговорили процентную ставку, то расчет будет производиться на основании оговоренной ставки. Если же она не была оговорена, то расчет осуществляется исходя из ставки рефинансирования ЦБ.

Актуальные законы о займах 2021

Калькулятор расчёта процентов по займу работает на основании положений главы 42 Гражданского Кодекса РФ. Ещё одним актуальным законом является Федеральный закон «О потребительском кредите (займе)» от 21.12.2013 N 353-ФЗ и Федеральный закон «О микрофинансовой деятельности и микрофинансовых организациях» от 02.07.2010 N 151-ФЗ.

В 2020 году произошёл ряд изменений, связанных с начислением процентов по микрозаймам. Ставка теперь ограничена до 1% в день (ранее — до 2,5% в день).

А также по новому законодательству о микрофинансовых организациях проценты начисляются только на сумму займа, что предотвращает рост долга в геометрической прогрессии, как это было раньше. Максимальный размер штрафов по микрозайму ограничен 100% от суммы.

Кроме того, планируется ввести ограничение на количество одновременно взятых микрокредитов — не более трёх для одного лица это позволит снизить нагрузку на семейный бюджет граждан, поскольку зачастую после выплаты одного кредита приходится тут же брать новый заём. А иногда и не один, из-за чего самостоятельно выбраться из создавшейся долговой петли становится проблематично.

С этой же целью разрабатываются нововведения по поводу ограничения предельной суммы займа.

Правильный расчёт процентов по займу поможет потенциальному заёмщику определиться с тем, какая сумма долга не станет для него обременительной, но при этом удовлетворит его текущие потребности. Использование калькулятора, опирающегося на положения закона, гарантирует точный результат, которым можно будет руководствоваться как при выборе микрофинансовой организации с лучшими условиями, так и при расчёте переплаты при возможной просрочке.

Как рассчитать проценты по займу

Расчет процентов по займу выполняется с учетом условий, которые указаны в расписке или договоре между банком и клиентом. Документ может предусматривать процентные начисления, а в некоторых случаях возможно и их отсутствие.

Ведь отечественное законодательство по умолчанию устанавливает платное использование чужих денежных средств. Соответственно у клиентов возникают вопросы, как рассчитать проценты по займу и предусмотреть все нюансы.

Как пеня отличается от неустойки?

Законодательство не разграничивает неустойку и пеню. Все эти начисления, согласно 330 ГК РФ, включены в понятие неустойки. Однако, на практике, эти понятия разграничивают:

- Неустойка. Начисляется не только за долг, но и за некачественное исполнение услуг. Может устанавливаться как в процентах, так и в конкретной сумме. Обычно фигурирует в договорах коммерческого типа.

- Пеня. Начисляется при несвоевременной уплате долгов, неисполнении условий договора. Обычно термин фигурирует при налоговых начислениях, наличии задолженностей по ЖКХ. Начисляется ежедневно в процентном соотношении от суммы долга.

- Штраф. Применим при неполном исполнении или полном неисполнении условий по договору. Определяется в процентах или конкретной сумме. Обычно это фиксированная денежная сумма. Размеры штрафов известны заранее. Штраф взимается однократно. В дальнейшем не может происходить доначислений.

Пеня – это подвид неустойки. Однако между всеми перечисленными терминами есть небольшие отличия. Определение пени дано пунктом НК. Термин пени установлен пунктом 1 330 статьи ГК.

Что такое пеня?

Пеня – это наказание за неисполнение пунктов договора, в том числе за срывы сроков при исполнении. Это штраф, который возлагается на дебитора.

Пеня может начисляться вне зависимости от того, кто является кредитором:

- Банковское учреждение.

- Государство.

- Партнеры компании.

- ФЛ и ЮЛ.

Что такое пеня согласно налоговому законодательству?

Сроки исполнения могут регулироваться не только договором, но и законом. Рассмотрим, за что может начисляться пеня:

- Несвоевременная выплата налогов.

- Срывы срывов при поставке товаров.

- Пропуск сроков при оплате за услуги.

- Несвоевременное погашение кредита.

Особенностью пени является ее ежедневное начисление. Она устанавливается в процентах от суммы по договорным обязательствам. Пеня также может начисляться в зависимости от размера налоговых отчислений, которые не были уплачены. К примеру, предприятие выплачивает пеню в размере 0,1% от суммы долга. Задолженность составляет 1 000 рублей. 1% от тысячи рублей – это 10 рублей. 0,1% -это 1 рубль. То есть, за каждый день просрочки будет начисляться пеня в размере 1 рубля. Предприятие не оплачивает долг в течение 60 дней. К основной сумме долга прибавляется пеня в размере 60 рублей.

ВАЖНО! Размеры пени могут быть не оговорены в договоре. В этом случае они будут определяться в зависимости от ставки ЦБ РФ на текущий момент

Данное правило установлено статьей 395 ГК РФ. Если пеня начисляется на налоговые сборы, пеня составит 1/300 от текущей ставки ЦБ РФ. Правило установлено статьей 75 НК РФ. В данной статье есть еще важный пункт: если налоговые отчисления выплачены лишь частично, по причине нахождения банковских счетов под арестом, пеня начисляться не будет.

ВНИМАНИЕ! Пеня не будет начисляться на пеню. Рассмотрим пример

Предприятие должно 1000 рублей. Пеня в размере 0,1% исчисляется именно с этой суммы. Сумма не выплачивается уже 1000 дней. Общая сумма к оплате равна 2 000 рублей, из которых 1 000 рублей – это пеня. В дальнейшем пеня будет начисляться не от 2 000 рублей, а от 1 000 рублей.

Как рассчитываются проценты за просрочку

Иногда не получается придержаться условий договора и внести вовремя платёж. На что тогда рассчитывать заёмщику?

При нарушении условий кредита со стороны финансовой организации могут применяться разные санкции. В их числе штрафы, пени, неустойки по займам. Неустойка выражается в фиксированной сумме рублей, которая растёт кратно сроку задолженности, или может носить характер повышенной ставки. Договор должен определять, каким образом начисляются штрафы. В потребительских кредитах просрочкам обычно уделяется целый раздел в письменном соглашении.

Расчёт пени происходит по схеме:

Пр = РД*ППр*СНст, где:

- Пр – процент за просрочку;

- РД – размер долга;

- ППр – период просрочки;

- СНст – ставка неустойки.

Размер пени

Величина пени может определяться самостоятельно, однако в этом деле есть определенные ограничения.

Пеня не должна быть больше размера долга или налоговых отчислений.

Кредитор, который начислил высокую пеню, должен иметь в виду, что должник может ее оспорить. Оспаривание производится на основании статьи 333 ГК. На данный момент приемлемым размером неустойки является 0,2%. Показатель определен на основании текущей ставки ЦБ. На каких основаниях суд снижает неустойку? Статьей 333 ГК не предусмотрены обстоятельства, при которых суд примет положительное решение. Однако данные сведения можно получить из судебных решений. Рассмотрим эти обстоятельства:

- Неустойка выше 0,2%.

- Совокупность суммы, начисленной по пене, превышает сумму долга. К примеру, задолженность предприятия составляет 1 000 рублей, а размер неустойки равен 2 000 рублей.

Суды редко принимают положительные решения в следующих ситуациях:

- Должник пытается обогатиться на снижении штрафов.

- Существуют явные признаки того, что дебитор преследовал мошеннические цели, изначально не собирался возвращать средства.

- Дебитор допустил грубые нарушения по договору. К примеру, сделал только первый взнос по кредиту, в дальнейшем он начал скрываться от кредитора.

Если дебитор не обращается в судебный орган, у него почти нет шансов уменьшить неустойку.

Как рассчитать и уплатить пени по налогам и страховым взносам?

Виды неустоек

Различают два вида неустоек:

- Законную.

- Договорную.

Законная неустойка взимается за нарушение договорных условий и просрочку платежей, она не меняется от желания и возможностей сторон, заключающих договор. Определяется эта неустойка законом, она не зависит от условий договорного соглашения (статья 332 ГК РФ).

Примерами являются выплаты алиментов или возмещение компенсации за пользование чужими средствами. Эти удержания не изменяются и от них нельзя отказаться. Также стороны не вправе уменьшить размер суммы.

Договорная неустойка определяется при подписании договора и согласуется сторонами. Размер и порядок начисления оговаривается во время заключения соглашения. Предусматриваются возможные варианты нарушения обязательств и соответствующие размеры выплат.

Законодательство предоставляет полную свободу действий для сторон, заключающих договор. Это касается порядка начисления неустойки и её взыскания.

Неустойки подразделяют на несколько видов:

- зачётную;

- исключительную;

- альтернативную;

- штрафную.

Зачётная неустойка взимается за неисполнение взятых договорных обязательств. Выплачивается только часть непокрытых убытков.

Исключительная неустойка взимается без возмещения убытков.

Штрафная неустойка – выплата убытков и неустойки в полной мере.

При альтернативной неустойке выплачивается только неустойка или убытки на усмотрение кредитора.

При расчёте неустойки, реальная сумма может существенно отличаться от выплаты, предусмотренной договором.

Штрафные выплаты предполагают определённую меру ответственности сторон, составляющих договор. При их взыскании рассматривается вопрос о вине нарушителя этих соглашений.

Вопросы взыскания просрочки регулируются Гражданским Кодексом РФ.

В тексте договора выплаты могут обозначаться как штраф или пени, в виде определённой суммы или в процентном соотношении.

Чтобы получить выплату от должника, кредитору необходимо доказать наличие убытков в результате несоблюдения пунктов договора.

Договорная неустойка способна защитить интересы двух сторон, участвующих в подписании соглашения.

Проценты по ст. 395 ГК РФ

Если заемщик несвоевременно или не в полном объеме исполняет свое обязательство по возврату займа, то на сумму просроченного долга могут быть начислены проценты по ст. 395 ГК РФ, если законодательством или ДЗ не регламентировано прочее (п. 1 ст. 811 ГК РФ).

Как разъясняет правоприменитель, названные проценты по своей юридической сути отличаются от процентов, рассчитываемых по правилам ст. 809 ГК РФ: первые выступают в качестве санкционных мер за нарушение стороной условий исполнения обязательства.

При разрешении спора о взыскании процентов по ДЗ суду надлежит разобраться, чего именно требует истец — взыскания процентов за пользование предоставленной денежной суммой или привлечения заемщика к ответственности за несоответствующее исполнение обязательств по ДЗ (п. 4 постановления № 13/14, п. 53 постановления Пленума ВС РФ от 24.03.2016 № 7, далее — ППВС № 7).

При этом вычисление процентов по ст. 395 ГК РФ не влияет на вычисление процентов по ст. 317.1, 809 ГК РФ, взаимозачет не предусматривается.

Величина процентов по ст. 395 ГК РФ определяется по умолчанию уровнем ключевой ставки ЦБ РФ на соответствующий период, хотя законодательством или ДЗ может быть регламентировано иное.

ВАЖНО! Если ДЗ в качестве меры ответственности за несоответствующее исполнение обязательства по возврату займа предусмотрены пени и/или штраф, то проценты по ст. 395 ГК РФ не взыскиваются (п. 4 указанной нормы).

Правоприменитель дает на этот счет дополнительные разъяснения: данное правило применяется, если ДЗ регламентирована именно зачетная неустойка (п. 42 ППВС № 7), см. разъяснения в ст. «Виды неустойки в гражданском праве».