Как сделать сверку с фнс

Содержание:

- Заявление на получение акта сверки с налоговой образец

- Суть документа

- Что представляет собой сверка расчетов с ФСС?

- Как провести сверку с налоговой

- Запрос сверки с налоговой через интернет бесплатно

- Заявление на акт сверки с налоговой образец 2019 скачать

- Как проходит сверка расчетов?

- Внимание — новая форма акта сверки с налоговой

Заявление на получение акта сверки с налоговой образец

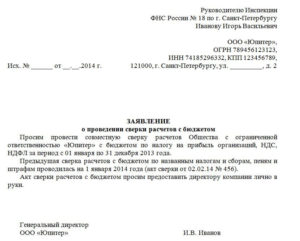

, а также по инициативе самого ИП или организации. Приведем пример, как можно оформить необходимое для сверки с налоговой заявление (образец): Руководителю ИФНС № 43 по г.

Москве от Общества с ограниченной ответственностью Адрес места нахождения: 111222, г.

Москва, ул. Фестивальная, д. 113, оф.

5 ИНН 7774365554, КПП 7774301001, о проведении совместной сверки расчетов по налогам, страховым взносам, пеням и штрафам Согласно пп. Акт совместной сверки расчетов просим направить почтой по адресу: 111222, г.

Как подготовить запрос на сверку расчетов с налоговой

Сверка расчетов с налоговой может потребоваться перед составлением годовой отчетности, при смене главбуха, при зачете или возврате налогов и т. д. Запрос на сверку расчетов можно направить в инспекцию двумя способами – на бумаге и в электронной форме. Электронная форма есть в приложении 1 Методических рекомендаций (утв.

Иначе документы направят компании по почте. Есть вопрос? Наши эксперты помогут за 24 часа!

Получить ответ Новое

Сверка расчетов с ифнс образец заявления

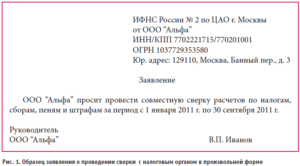

Вот его пример: Руководителю ИФНС России № 19 по г. Москве В.Р. Козлову Адрес (юридический и фактический): Утвержденного образца нет. Организация заполняет заявительный документ в свободной форме.

Акт сверки по налогам и сборам с налоговой

При необходимости свою правоту в суде нужно будет доказывать, основываясь на счетах, договорах, квитанциях и т.д.

Если в решении суда указано, что задолженность по налогам и сборам отнесена в пользу предпринимателя Иванова, это значит, что предприниматель Иванов обязан уплатить задолженность в пользу бюджета.

Проведение сверки по налогам с налоговой инспекцией описано в этом видео: В отличие от обычного акта сверки между юридическими лицами, вид этого акта сверки утверждена законодательством.

Акт сверки по налогам и сборам (образец)

Налоговики проводят самостоятельно сверку с налогоплательщиком только в тех случаях, когда:

- Юридическое лицо приняло решение о закрытии своей деятельности.

- Юридическое лицо имеет очень большие финансовые обороты и уплачивает крупные суммы налоговых и страховых взносов;

- Налогоплательщик переводится под контроль другой ИФНС;

Пример На этом сверка налоговых платежей заканчивается, и вы вздыхаете с. Для составления заявления на сверку по налогам используется бланк ФНС о проведении акта совместной Заявление в налоговую инспекцию.

https://www.youtube.com/watch?v=VFQIC8wT8oc

В заявлении указывается виды налогов и КБК, а также способ получения результата сверки : лично или по почте. Сотрудник налоговой инспекции.

Инициировать данную проверку может любая из сторон — и специалисты ФСС, и сотрудники организации, ответственные за выполнение указанной работы.

Заявление на сверку расчетов с налоговой испекцией

Сверка может проводиться как по инициативе налогоплательщика, так и по решению налоговиков. Проведение сверки обязательно в нескольких случаях:

- Переход предприятия в другую ИФНС (со снятием с учета).

- При ликвидации предпринимательской деятельности.

- Для градообразующих предприятий (раз в квартал).

- По просьбе плательщика налогов.

Заявление на проведение сверки с ИФНС содержит: Лучше всего отправить письмо-запрос в налоговую службу с курьером.

Образец заявления можно посмотреть и в Инспекции федеральной налоговойслужбы.

Но, конечно, удобнее просто заполнить готовый бланк, ведь при этом ничего не упустится из виду, и заявление будет составлено абсолютно верно.

Заявление в имнс по сверки расчетов

по налогам, сборам, пеням и штрафам (образец заполнения) Образец акта сверки с налоговой приводится на нашем сайте.

Скачать образец запроса для письменного обращения

Форма заявления, которое необходимо на сверку расчетов с бюджетом на ежедневную рассылку лучших статей! Еще никто не комментировал данную статью, если не ты, то кто оставит отзыв или совет?

— снятие предприятия с учета по факту ликвидации или реорганизации налогоплательщика. В случае если заявитель (предприятие) не укажет коды бюджетной квалификации, будет проводиться по всем известным видам налогов.

Инвентаризация расчетов с поставщиками, покупателями, разными дебиторами и кредиторами заключается в проверке

Заявление на акт сверки с налоговой: образец

Актуально на: 14 апреля 2019 г.

Сверка по налогам с налоговой проводится (п.

Сделать это можно несколькими способами: Если же расхождения были обнаружены, то в разделе 1 рядом с суммами, с которыми вы не согласны, укажите свои значения.

Ниже ставится отметка, что «Согласовано с разногласиями».

И затем нужно будет этот акт направить налоговикам.

Суть документа

Итак, акт сверки — это документ, который подтверждает задолженность одной стороны перед другой. С его помощью можно проконтролировать правильность расчетов по сделкам качества взаимоотношения двух контрагентов за определенный период. Соответственно, используя акты за разные периоды, можно изучить динамику взаимоотношений, определить надежность партнера и его добропорядочность. Российское законодательство не предусматривает строгих форм оформления акта, поэтому в принципе его можно оформлять так, как вам удобно, но есть общие правила, которые следует соблюдать, чтобы документ имел законную силу и мог при необходимости использоваться как доказательство в суде или при разбирательствах. В нем должно быть:

- Название документа.

- Временной период, за который производится сверка взаиморасчетов.

- Полное название двух контрагентов и их реквизиты.

- Указание причины для проведения сверки расчетов (например, договор, полученные платежные поручения, товарные накладные, подотчетные акты и прочая первичная документация).

- Сумма (прописью) по каждой сделке, которая была проведена за конкретный период.

- Итоговое сальдо по сделкам с указанием того, кто именно должен произвести окончательный расчет.

- Реквизиты и подписи контрагентов, которые заключают сделку.

Правильно заполненная форма

Отметим, что если цифры не сходятся или что-то не вносится в документ, то это не означает, что сверка прошла неправильно. Единственное исключение — подпись одной из сторон, они обязательно должны быть. Главная задача документа в том, что он показывает, в каком состоянии находятся расчеты между двумя субъектами, действующими на основе определенных договоренностей в конкретный период в разрезе конкретных действий с той и иной стороны. В случае если у компаний есть печати, то подписи обязательно скрепляются ими. Учтите, что если документ подписывает кто-либо из компании, кроме руководителя, то он должен иметь официальную доверенность на подобные действия, иначе суд не рассмотрит подобный акт.

Что представляет собой сверка расчетов с ФСС?

Специалисты Фонда соцстрахования могут предложить плательщику страховых взносов провести совместную сверку соответствующих платежей в бюджет. Вместе с тем законом не запрещено проведение такой сверки также по инициативе самого плательщика.

Чаще всего инициирование сверки фирмой-работодателем обусловлено ее желанием избежать разногласий с ФСС по размеру перечисленных взносов, а также уточнить наличие переплаты (задолженности) при ликвидации или реорганизации бизнеса.

Регулярность этой сверки определяет сам работодатель — в принципе она может быть инициирована в любой момент. На практике многие фирмы сверяют расчеты с ФСС ежеквартально или раз в год — после отправки отчетности по форме 4-ФСС.

Если по итогу сверки вы обнаружили переплату по взносам в ФСС, правильно распорядиться ею вам помогут рекомендации экспертов КонсультантПлюс. Получите пробный доступ к системе бесплатно, переходите в Готовое решение и сможете посмотреть порядок действий по зачету/возврату излишне уплаченных сумм.

Сверку расчетов в ФСС можно инициировать, направив в фонд заявление. Его форма не утверждена и не рекомендована правовыми актами, поэтому подаваться оно может в произвольном виде. Рассмотрим, в какой структуре заявление может быть представлено.

Как провести сверку с налоговой

Сверка с налоговой — это процедура, которую может инициировать налогоплательщик, если он хочет контролировать правильность взаиморасчетов с налоговиками. В таких случаях составляется акт сверки. В статье расскажем, как сделать сверку с налоговой инспекцией и что для этого нужно.

КонсультантПлюс БЕСПЛАТНО на 3 дня

Получить доступ

Согласно российскому законодательству, все налогоплательщики обязаны своевременно и в полном объеме уплачивать фискальные сборы в государственный бюджет. В противном случае компанию или индивидуального предпринимателя накажут рублем: выставят штрафы и пени. А за особо крупные налоговые преступления грозит уголовная ответственность.

Чтобы избежать проблем, налоговики настоятельно рекомендуют систематически контролировать текущее состояние взаиморасчетов с бюджетом. Чиновники напоминают, что даже незначительная ошибка в платежном поручении может привести к плачевным последствиям.

Например, неверно указан код бюджетной классификации в платежке — и денежные средства не дойдут по назначению. Следовательно, налог не будет считаться уплаченным, и инспекторы применят штрафные санкции. Напомним, что наказанием за несвоевременную уплату обязательств являются не только штрафы. Представители ФНС вправе:

- самостоятельно списать деньги с расчетного счета налогоплательщика;

- заморозить расчетные счета компании;

- приостановить деятельность организации или предпринимателя;

- инициировать судебное разбирательство.

Систематический контроль взаиморасчетов позволит избежать таких последствий. Провести проверку довольно просто: достаточно подать заявление на сверку с налоговой в ближайшее территориальное отделение ФНС. Однако есть и другие способы, о них расскажем далее.

Заявление при личном обращении

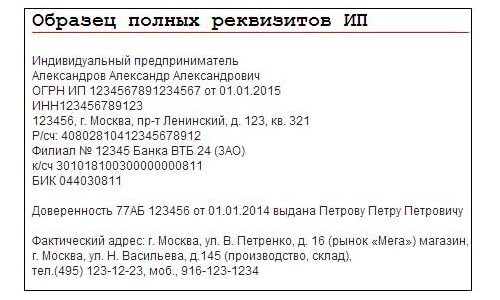

Унифицированной формы для заявления чиновники не утвердили. Следовательно, обратиться в ФНС можно в произвольной форме. Укажите обязательные реквизиты:

- Полное наименование организации либо Ф.И.О. индивидуального предпринимателя.

- ИНН, КПП, ОГРН, а также адреса и контактные телефоны.

- Перечень налогов, взносов, сборов, по которым требуется выверка.

- Период времени (год, квартал, месяц, любой иной период), за который проводится проверка.

- Способ получения акта сверки с налоговой инспекцией (образец ниже): почтой или лично.

- Ф.И.О. и должность работника, ответственного за проведение выверки по расчетам.

Отметим, что если налогоплательщик предпочитает получить акт выверки по почте, то необходимо прописать адрес для отправки. В противном случае ФНС отправит письмо на юридический адрес компании.

Бланк

В запросе указывается аналогичная информация: наименование и регистрационные коды налогоплательщика, его адрес. Данные сведения вносятся в унифицированную форму автоматически.

Акт, полученный в электронном виде, нельзя вернуть в ФНС со ссылками на разногласия. Если компания не согласна с данными, указанными в контрольном документе, придется обращаться в инспекцию повторно.

Проводим выверку

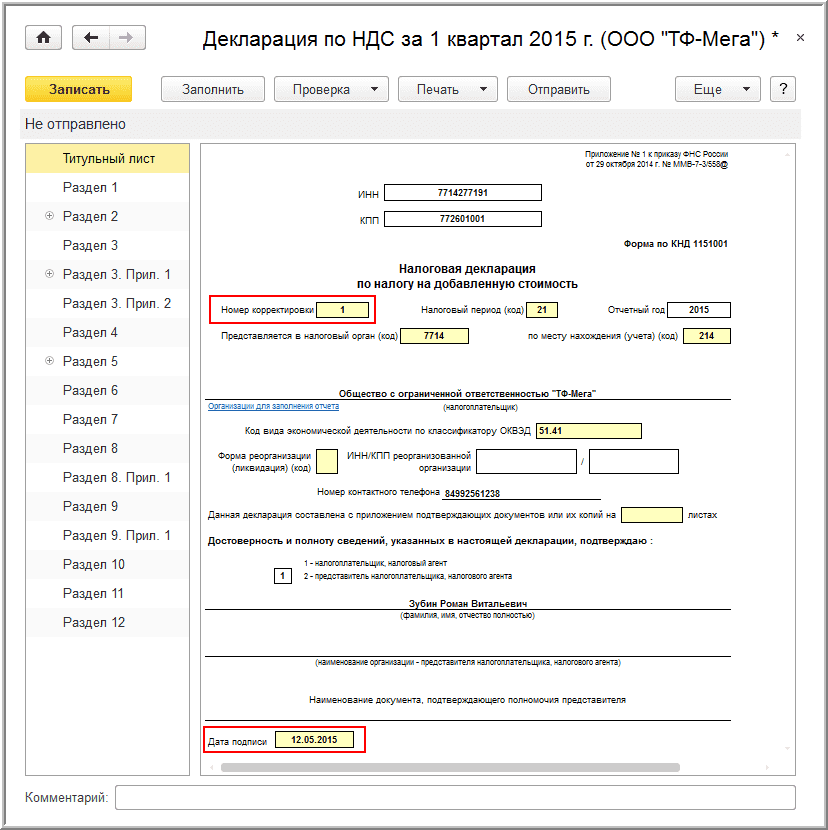

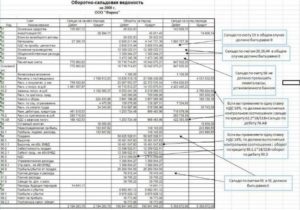

В титульном листе указаны регистрационные сведения налогоплательщика. Также прописаны виды фискальных платежей и период, за который сформирован проверочный документ. Разделы № 1 и № 2 заполняются отдельно по каждому виду налога, сбора или взноса.

Сверьте информацию с данными бухгалтерского и налогового учетов. После проведенной выверки налогоплательщик должен сообщить о результатах в ФНС. Если нет разногласий, то в акте делается отметка «Согласовано, без разногласий», и один экземпляр возвращается в инспекцию.

Запрос сверки с налоговой через интернет бесплатно

Сверка расчетов с налоговой необходима не только для своевременного обнаружения организацией переплаты или задолженности перед бюджетом. Своевременно проведенная процедура позволит увидеть ошибки, которые могут привести к начислению штрафов или пени, а также приостановить возможность совершения операций по расчетному счету.

Важно отметить, что сверка с налоговой также позволяет оценить, насколько правильно работает бухгалтерия, и при необходимости оперативно принять меры. Процедура сверки может быть произведена как по инициативе налоговой инспекции, так и при желании организации

В обязательном порядке сверка проводится в следующих ситуациях:

Процедура сверки может быть произведена как по инициативе налоговой инспекции, так и при желании организации. В обязательном порядке сверка проводится в следующих ситуациях:

- плательщик является крупнейшим;

- происходит реорганизация или ликвидация юридического лица;

- фирму снимают с налогового учета;

- меняется налоговый орган, занимающийся ведением конкретного налогоплательщика;

- налогоплательщик сам изъявляет желание провести сверку.

В случае обнаружения переплаты налогов в бюджет ФНС может стать инициатором проведения внеплановой сверки.

Как проводится процедура запроса сверки с налоговой инспекции

Чтобы запросить сверку с налоговой, необходимо выполнить ряд обязательных действий:

- подать заявление по установленной форме в налоговую инспекцию;

- получить акт;

- изучить документ;

- передать в налоговые органы подписанный акт и сопутствующие документы;

- получить актуализированный акт сверки;

- учесть результаты в дальнейшей работе.

Акт сверки включает титульный лист и два информационных раздела. На титульном листе обязательно указывается информация о налогоплательщике, налоговой инспекции, а также о налогах, сведения о которых отражены в документе. Если информация предоставляется о нескольких налогов, для каждого заполняется отдельная страница.

Первый раздел содержит итоговые цифры по налогам, а также штрафы, пени, недоимки.

Второй раздел включает расшифровку по всем представленным выше сведениям.

Передача документов через интернет

Актуальное законодательство позволяет осуществлять сверку с налоговой через интернет. Для этого налогоплательщик должен иметь доступ к официальному сервису «Информационное обслуживание налогоплательщиков».

Нашим клиента, кто воспользовался услугами по отправки отчетов, услуги по сверки предоставляется бесплатно, а именно:

- акте сверки;

- справках;

- перечни налоговых деклараций и бухгалтерской отчетности;

- справке об уплате налогов и сборов;

- выписке операций за определенный период времени.

1) Справку о состоянии расчетов по налогам, сборам, пеням, штрафам, процентам; 2) Акт сверки расчетов по налогам, сборам, пеням, штрафам, процентам; Выписку операций по расчету с бюджетом; 3) Справку об исполнении налогоплательщиком (плательщиком сборов, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов, процентов; 4) Перечень бухгалтерской и налоговой отчетности, представленной в отчетном году.

Сдача отчетности в налоговую в электронном виде позволяет экономить время. Налогоплательщику достаточно сформировать документ, воспользоваться электронной цифровой подписью и направить документ в нужную налоговую инспекцию.

Обратиться за помощью к профессионалам, уполномоченному представителю «ОтчетМастер».

Чтобы сдать отчетность по ФНС своевременно, необходимо вести специальный налоговый календарь. Он позволяет отслеживать сроки сдачи деклараций и внесения платежей. От того, насколько четко будут соблюдаться сроки и как правильно производятся расчеты зависит, будут ли проводиться налоговыми органами внеплановые проверки и начисляться штрафы.

Запрос сверки налогов в налоговой, акт сверки, происходит онлайн. Ответ поступает в течение 1-3 дней.

Вся информация будет конфиденциальна, так как все данные хранятся на защищенный серверах.

Выбирая, как запросить акт сверки с налоговой, следует обратиться за помощью к профессионалам. Например, при помощи сервиса «ОтчетМастер» можно не только в удобное время сформировать необходимую отчетность, но и запросить акт сверки с налоговыми органами.

Кроме того, компания поможет сформировать и отправить отчетность в другие специализированные фонды и контролирующие организации.

Сотрудничество с «ОтчетМастер» на постоянной основе – это отличная альтернатива найму штатного специалиста по налогообложению.

Сервис для запроса сверки, выписки, акта с налоговой в электронном виде.

Заявление на акт сверки с налоговой образец 2019 скачать

Важно только, чтобы по своему составу документ отвечал определенным нормам составления подобного рода документации, а по содержанию – включал в себя ряд определенных сведений. В начало документа вписываются:

- его номер, дата составления;

- ссылка на акт сверки, по которому фиксируются разногласия.

Затем в основную часть вносятся:

- дата получения предыдущего акта сверки;

- наименования организаций, между которыми составлялся документ;

- при необходимости – номер и дата договора, по которому идет сверка.

Информацию о конкретных пунктах, с которыми одна из сторон выражает свое несогласие, удобнее оформить в виде таблицы. В неё вносятся номер пункта по акту сверки, предмет разногласия и своя версия. Затем подводится итог и документ подписывается.

Акт сверки с разногласиями

Онлайн журнал для бухгалтера Однако на июль 2018-го года как не было разработано, так и нет:

- ни формы заявления на с налоговой (обязательной или рекомендованной);

- ни электронного формата для такого документа

До недавнего времени можно было готовить в свободной форме образец запроса на сверку с налоговой инспекцией.

Вот его пример: Руководителю ИФНС России № 19 по Адрес (юридический и фактический): Образец заявления в ФСС на сверку расчетов ВАЖНО! Указанное мероприятие проводится для того, чтобы выявить наличие переплаты либо недоимки страховых платежей в части взносов по временной нетрудоспособности и в связи с материнством (ВНиМ), а также взносов по несчастным случаям на производстве (НС). Инициировать данную проверку может любая из сторон — и специалисты ФСС, и сотрудники организации, ответственные за выполнение указанной работы

Заявление на сверку расчетов с бюджетом – образец заполнения, бланк

А это значит, что работодатели, оплачивающие труд своих работников по минималке, должны с 1 мая поднять им зарплаты.

Может ли работодатель в подобной ситуации засчитать работнику прогул со всеми вытекающими последствиями?

- если организация (ИП) переходит из одной ИФНС в другую;

- если организация (ИП) снимается с учета в налоговой в связи с ликвидацией или реорганизацией;

- крупнейшими налогоплательщиками – ежеквартально;

- по инициативе налоговиков, к примеру, при обнаружении ими переплаты у организации или ИП (п. 3 ст. 78 НК РФ), а также в иных случаях, предусмотренных НК РФ;

- по инициативе налогоплательщика (пп. 5.1 п. 1 ст. 21, п. 7 ст. 45 НК РФ). В этом случае организация (ИП) должна подать в свою ИФНС заявление на сверку с налоговой (пп. 11 п. 1 ст. 32 НК РФ).

По итогам сверки налогоплательщику направляется акт. В первую очередь нужно уведомить ИФНС о том, что вы хотите получить акт сверки с налоговой.

Заявление на акт сверки с налоговой образец 2018 скачать

В документ теперь могут включаться сведения не только по налоговым платежам и соответствующим пеням и штрафам, но и аналогичная информация по взносам, вносимым в страховые фонды. Образец акта сверки с налоговой приводится на нашем сайте.

Скачать форму А не так давно акт сверки и другие документы на зачет / возврат взносов обновил ФСС. Как составить запрос акта сверки с налоговой Как и прежде, акт сверки с налоговой предоставляется по запросу, направляемому в ИФНС.

Несмотря на то, что документ можно составлять в произвольной форме, при его составлении следует придерживаться определенных правил оформления и последовательности изложения. Для того чтобы налогоплательщики могли сориентироваться в правилах его составления, для письменного заявления на акт сверки с налоговой образец представлен на нашем сайте.

Подписывать или не подписывать У сотрудников некоторых предприятий, впервые столкнувшихся с расхождениями по акту сверки, часто возникает вопрос о том, нужно ли подписывать документ, с которым они не согласны. Практика говорит о том, что лучше документы, с которыми не согласны, не визировать, поскольку личная подпись свидетельствует о согласии и оспорить это не удастся.

Если проблема возникла, то её следует обсудить по телефону, прийти к какому-то компромиссу, зафиксировать всё на бумаге и только в случае полного совпадения мнений, подписывать акт.

Кто составляет акт сварки с разногласиями Как правило, обязанность по формированию акта сверки с разногласиями возлагается на работника бухгалтерского отдела, который ответственен за контроль платежей по договорам или налоговые расчеты.

Если же вы направили в инспекцию бумажное заявление, то в течение 5 рабочих дней налоговики должны будут сформировать акт сверки и передать его вам или переслать по почте (п. 3.4.3 Регламента). Если в акте сверки с налоговой инспекцией никаких неверных данных, на ваш взгляд, нет, то в конце раздела 1 вы указываете: «Согласовано без разногласий».

Как проходит сверка расчетов?

Проведение данной процедуры заключается в последовательном выполнении таких шагов, как:

- подача заявления;

- получение акта от налоговой;

- изучение документа;

- передача акта и сопутствующих документов в ФНС;

- получение актуализированного акта сверки, подписание документа и возвращение в ФНС;

- учет результатов.

Рассмотрим каждый этап подробнее.

Шаг №1. Подача заявления

При возникновении необходимости в проведении процедуры главбух должен сформировать и подать в налоговую по месту регистрации компании заявление с просьбой подготовить и предоставить акт сверки.

При бумажном документообороте передать в налоговую заявление с просьбой о сверке можно:

- при посещении ИФНС представителем компании;

- заказным письмом.

Шаг №2. Получение акта

Поданное заявление о проведении процедуры поступает уполномоченному сотруднику — налоговому инспектору. Специалист обязан подготовить запрашиваемый документ и передать его организации в течение следующих пяти дней.

Шаг №3. Изучение акта сверки

После получения акта главбух предприятия сверяет полученную информацию с данными собственного учета. В случае отсутствия расхождений в значениях бухгалтерия должна передать оба экземпляра документа на подпись вышестоящему руководству. При этом по сверенным пунктам, с которыми компания согласна, соответствующие страницы должны быть отмечены надписью «без разногласий» в соответствующей графе под названием «согласовано».

При обнаружении несоответствий в виде переплаты в бюджет фирма вправе:

- зачесть сумму излишне внесенных средств в счет будущих платежей по тому же налогу;

- зачесть сумму излишне внесенных средств в счет погашения иной налоговой задолженности;

- вернуть излишне уплаченные средства на банковский счет компании.

В данном случае главбух должен в четвертой графе первого раздела акта сверки отдельно по каждому налогу указать обнаруженные несоответствия

При этом крайне важно указать, что документ подписан с разногласиями, оставив соответствующую подпись

Шаг №4. Передача акта и сопутствующих документов в ФНС

После выявления всех расхождений и подписания акта руководством компании копии данного документа, заверенные подписью директора и печатью компании, направляются в ИФНС посредством личного визита или отправки письма.

Подписанный без расхождений документ подкалывается инспектором в дело компании, на этом шаге процедуры будет считаться завершенной.

Шаг №5. Получение актуализированного акта сверки, его подписание и возвращение в налоговую

При получении документа, подписанного с разногласиями, сотрудник налоговой сверяет полученные данные и устраняет выявленные несоответствия.

Важно! На устранение ошибок налоговой дается не более пяти дней, после чего инспектору предстоит сформировать и направить предприятию обновленный акт с приложением второго раздела. После внесения соответствующих корректировок в базу инспектор должен сформировать новый акт сверки на актуальную дату, и в течение последующих трех дней передать два экземпляра документа налогоплательщику

После внесения соответствующих корректировок в базу инспектор должен сформировать новый акт сверки на актуальную дату, и в течение последующих трех дней передать два экземпляра документа налогоплательщику.

Актуализированный акт должен быть подписан директором организации и отправлен в ФНС.

Если после уточнения сверки разногласия останутся нерешенными, то целесообразно обратиться к инспектору с просьбой о проведении личной сверки. В таком случае представителю компании потребуется иметь при себе не только доверенность, но и все необходимые для процедуры первичные документы.

Шаг №6. Учет результатов процедуры

Все операции хозяйственной деятельности, в том числе все проведенные зачеты и возвраты бюджетных платежей, должны быть зафиксированы в бухучете предприятия.

Внимание — новая форма акта сверки с налоговой

Акты сверки с налоговиками оформляются с 2021 года по форме, утв.

Приказом ФНС от 16.12.2016 № В статье пойдет речь о целях изменений прежней формы, о сути корректировок и о способах получения таких документов. Каждый налогоплательщик вправе реализовать свое желание и свериться с ИФНС по произведенным платежам в бюджет. С 2021 года федеральной налоговой службе переданы функции администратора страховых взносов.

По этой причине был изменен и акт сверки с налоговой. Форму дополнили, чтобы сделать пригодной для сверок и по взносам.

Рекомендуем прочесть: Отражается ли в трудовой книжки временная должность

В документ теперь могут включаться сведения не только по налоговым платежам и соответствующим пеням и штрафам, но и аналогичная информация по взносам, вносимым в страховые фонды. Образец акта сверки с налоговой приводится на нашем сайте. А не так давно акт сверки и другие документы на зачет / возврат взносов .

Как и прежде, акт сверки с налоговой предоставляется по запросу, направляемому в ИФНС.

Несмотря на то, что документ можно составлять в произвольной форме, при его составлении следует придерживаться определенных правил оформления и последовательности изложения. Для того чтобы налогоплательщики могли сориентироваться в правилах его составления, для письменного заявления на акт сверки с налоговой образец представлен на нашем сайте.

запроса для письменного обращения Современные программные системы позволяют общаться с налоговиками через интернет. В том числе можно провести сверку расчетов и получить в электронном виде акт сверки по налогам и сборам.

Однако для этого организация должна обладать усиленной квалифицированной электронной подписью, которой и визируется запрос, посылаемый по ТКС в налоговую инспекцию, где организация стоит на учете.

Образец заявления на сверку расчетов с налоговой для такого случая немного отличается от того, который оформляется в письменном виде. Мы его тоже привели на нашем сайте. Скачать рекомендованную форму запроса для ТКС Рекомендуем образец заявления на сверку расчетов с налоговой, который устроил и инспекцию и компанию, сохранить как шаблон, чтобы впоследствии ускорить оформление.

Специалистам службы дается на обработку документа и на подготовку ответа налогоплательщику 5 рабочих дней.

Если в запросе поставлена дата, которая должна служить точкой отсчета для сверки, то налоговики на нее и будут ориентироваться. Если такая дата не проставлена, расчеты будут сверяться на ту дату, когда оформлено заявление.