Удержание за неотработанные дни отпуска при увольнении

Содержание:

- Бухгалтерский учет удержаний за неотработанные дни отпуска

- Запрет на удержание

- Налоги и страховые взносы: правила учета

- Пример

- Удержание за отпуск при увольнении налоговый учет

- НДФЛ

- Удержания при увольнении за отпуск авансом в 2018 году

- Что делать если сотрудник отгулял отпуск авансом и увольняется?

- Возврат отпускных при увольнении работника отгулявшего отпуск авансом в 2018

- Приказ на удержание отпускных за отпуск выданный авансом при увольнении

- Расчет компенсации за использованный отпуск авансом при увольнении

- Удержание за использованный авансом отпуск при увольнении – НДФЛ за удержания

- Удержание за отпуск, предоставленный авансом при увольнении

- Как удержать за предоставленный авансом отпуск

Бухгалтерский учет удержаний за неотработанные дни отпуска

О том, как отразить операцию удержания долга за отпуск в бухгалтерском учете, Минфин России разъяснил в письме от 20.10.2004 № 07-05-13/10. Оно было посвящено рассмотрению ситуации, когда работник вносит долг в кассу добровольно. В письме Минфин дал ссылку на пункт 11 Указаний о порядке составления и представления бухгалтерской отчетности, утвержденными приказом Минфина России от 22.07.2003 № 67н, как бы применяя к корректировке затрат правила исправлению ошибок. Вопрос пересмотра налогов рассмотрен не был.

Минфин рекомендовал переплату сторнировать (методом красного сторно) следующей бухгалтерской записью:

- Дебет 20, 23, 25, 26, 44 и иных счетов учета затрат на производство Кредит 70.

Счет затрат используется тот, на котором были учтены начисленные ранее отпускные.

Сумму средств, вносимых работником в кассу, следует отразить:

- Дебет 50 Кредит 70.

Минфин обратил внимание на дату, в которую ошибка исправляется в бухгалтерском учете. В обычной ситуации записи по корректировке ошибки производятся в том месяце отчетного периода, когда она обнаружена

Если корректировки относятся к прошлому году, их следует отражать записями 31 декабря прошедшего года в случае, если прошлогодняя отчетность еще не сдана.

С точки зрения методологии бухгалтерского учета позиция Минфина России в части корректировки затрат представляется правильной. Но вызывает сомнение аналогия с исправлением ошибок. Излишне начисленные на момент отпуска деньги не были ничьей ошибкой, право на их получение у работника было, он получил их авансом по общему правилу законодательства. Скорее всего, Минфин России хотел бы, чтобы работодатели более правильно формировали объем расходов в пределах отчетного года.

Представим, что работник увольняется в марте, баланс за прошлый год еще не сдан, почему необходимо прошлогодние затраты на отпуск корректировать записями 31 декабря? Ведь в январе, феврале и марте работник еще зарабатывал стаж, дающий право на отпуск. Разбивать же удержания на корректировки прошлого года и 3 месяца текущего года, конечно, идеально с точки зрения учета расходов, но трудоемко для бухгалтера. Поэтому бухгалтер скорее всего отсторнирует всю сумму затрат в марте со счетов затрат. Впрочем, в аудиторской практике автора встречался и «высший пилотаж» у бухгалтера.

Рассмотрим расчет удержаний на цифровом примере.

Пример

Работник увольняется 26 августа 2006 года по собственному желанию. В мае 2006 года он использовал ежегодный отпуск продолжительностью 28 календарных дней за рабочий год с 12 ноября 2005 по 11 ноября 2006 года. Его среднедневной заработок для оплаты отпуска в мае составил 900 руб.

За отработанные дни августа 2006 года работнику начислена заработная плата в сумме 20 000 руб.

На день увольнения Яковлев отработал в рабочем году (с 12 ноября 2005 года по 26 августа 2006 года) 9 месяцев и 15 дней. По правилам округления это 10 месяцев, дающих право на отпуск (если средний месяц считать 30-дневным).

Рассчитываем неотработанные «отпускные» дни.

Если бы работник отработал 11 месяцев округленно, ничего бы с него работодатель не взыскивал. Работник отработал 10 месяцев, рассчитываем пропорцию, в знаменателе которой будет стоять 12 рабочих месяцев.

Расчет дней отпуска, заработанных работником:

28 календарных дней : 12 месяцев в рабочем году х 10 месяцев работы = 23,33 или 23 календарных дня.

За 5 дней (28 — 23) следует произвести удержание.

А если считать 11 месяцев в качестве необходимого стажа, то работник не отработал до этого срока 1 месяц, в удержание нужно было бы произвести за 2 дня. Но этот путь неправильный.

Неотработанные 5 дней умножаем на среднедневной заработок на момент расчета полного отпуска 900 руб. Полученную сумму сторнируем из затрат:

- Дебет 20 или другой счет затрат Кредит 70

- — 20 000 руб. — начислена зарплата за август;

- Дебет 20 Кредит 70

- — 4 500 руб. (красное сторно) — удержан аванс за неотработанный отпуск (5 дней х 900).

Далее удерживается НДФЛ из скорректированного дохода 15 500 руб. (20 000 — 4 500). С этой суммы выплаты исчисляется ЕСН.

А теперь представьте, что в нашем примере работник увольняется в феврале. Баланс за прошлый год еще не сдан. Последнюю зарплату работнику начисляют за февраль и на эту дату удерживают с него долг за неотработанные дни отпуска. И что, отражать данную операцию через 91 счет или 31 декабря прошлого года? Оказывается, сколько решений приходится принимать бухгалтеру при обычной, казалось бы, операции. Сколько вариантов ответов на возникшие при этом вопросы при отсутствии четкости в текущем законодательстве. И сколько возможных претензий работников и проверяющих.

Запрет на удержание

Когда человек увольняется, ему всегда предоставят ряд выплат, положенных по закону. Существуют обязательные начисления в виде зарплаты и компенсаций и дополнительные. Отпускные – обязательные платежи. Несмотря на то что закон позволяет удержать их в случае наступления определённых обстоятельств, определяются также положения, которые, напротив, накладывают на подобное мероприятия запрет.

Очень многое в вопросе, как удержать деньги за отпуск, зависит от того по каким причинам увольняется работник. Не всегда факт использования дней отдыха авансом при увольнении способен повлечь за собой лишение человека его выплат. Выделяют некоторое количество обстоятельств, которые формируют запрет на рассматриваемые действия. К ним могут относиться как определённые виды причин увольнения, так и форс-мажорные ситуации, не позволяющие лишить человека его средств.

Говоря о конкретных запретах на удержание, в первую очередь важно отметить основные варианты обстоятельств, ограничивающих действия работодателя в данной части отношений с сотрудником. Относят к ним следующее:

Относят к ним следующее:

- Сотрудник отказался перейти на иную работу, но по состоянию своего здоровья или из-за того, что работодатель сам не может предоставить такую возможность.

- Прекращение работы организации, мероприятия по сокращению сотрудников или же смена владельца компании, повлёкшая за собой увольнение прежнего руководства.

- Решение о восстановлении на работе того или иного сотрудника после увольнения. Принять его может либо инспекция труда, либо суд.

- Призыв человека на службу. Учитывается и альтернативный вариант несения службы.

- Получения лицом статуса нетрудоспособного, что подтверждается медицинскими показаниями.

- Форс-мажорные ситуации, которые являются таковыми только в соответствии с законодательством.

- Смерть работодателя, если он выступал в качестве индивидуального предпринимателя.

Данные запреты напрямую зависят от причин увольнения. Если будет установлено хотя бы одно из вышеуказанных обстоятельств, то удержание отпускных окажется невозможным.

Относительно форс-мажоров закон определяет, что такие ситуации также должны быть точно установлены. Особенность данной категории обстоятельств в том, что причины увольнения не являются инициативой одной из сторон. Ни работодатель, ни сам работник никак не могут повлиять на причины, по которым отношения должны прекратиться, соответственно, никаких удержаний также быть не может. Форс-мажором признаются различные стихийные бедствия, военные действия, катастрофы, какая-либо крупная авария, эпидемия или иные подобные ситуации.

Помимо прямых запретов на удержание, существуют также и ограничительные рамки, отражённые в отдельной статье 138 трудового закона. Данная норма указывает, что даже если работодатель и может удержать отпускные, то не всю выплаченную ранее сумму. По общему правилу взыскание должно составлять не больше двадцати процентов. Однако предполагаются и исключения, позволяющие лишить работника половины выплаты. При этом всё должно быть обосновано, иначе в итоге работодатель будет иметь проблемы при перерасчёте средств и уплате налогов.

Налоги и страховые взносы: правила учета

Конкретные действия зависят от того, как ведет себя руководитель по отношению к дебиторской задолженности. Ситуация может развиваться по следующему сценарию:

- Погашение в последний день работы полностью.

- Отказ в возврате долга со стороны работодателя.

- Задолженность прощена, и не учитывалась при окончательном расчете.

- Окончание срока по давности подачи иска.

Ситуация с погашением

В периоде представлений не нужно ничего исправлять. Корректировка проводится в период, когда организуется само увольнение.

- Налог на прибыль. Возвращенная сумма учитывается как часть внереализационных доходов. Ведь ранее они уже были учтены при формировании базы.

- НДФЛ. Когда заработная плата выдавалась, НДФЛ уже был учтен со стороны руководства.

При совпадающем периоде увольнения и удержания у руководителя есть право произвести зачет НДФЛ, удержанного свыше существующих норм.

Оплата налогов

При исчислении используют итог, сопровождаемый нарастанием. Налоговая сумма – это разница между НДФЛ, который начисляется и платится с момента начала периода отчетности. Если допущена ошибка, то НДФЛ может быть уменьшен в зависимости от расчетов, проведенных ранее.

Доходы, полученные налогоплательщиком, предполагают совершение действий, состоящих в расчете и выплате. В случае налогового агента как источника, и зачета сумм, которые рассматривались ранее. Правило не обходится без исключений, но они не включают ситуации с авансовыми расчетами.

В качестве ошибки не воспримут ситуацию, когда с работника удержаны выплаты за текущий период отчетности, но они излишне удержаны за предыдущие отрезки во времени. Ведь в каждом периоде сумма определялась отдельно, как сложение всех факторов, действующих именно на данный момент. Потому и вносить изменения в документы по прошлым периодам не надо.

Подведем итог:

- Характерно уменьшение базы для страховых отчислений по суммам отпускных, которые были удержаны или возвращены, а также связаны с зарплатой.

- Но это решение будет ошибочным при исчислении базового уровня для показателей в связи с прошлым периодом отчетности, за который и проводилась выплата аванса.

Но работодателю придется скорректировать следующие формы, если окончательный расчет привел к образованию отрицательной суммы по доначислениям:

- СЗВ-6-2.

- СЗВ-6-1.

Эти отчетные формы сдаются в Пенсионный фонд, вместе с другими сведениями на тот отчетный период, в котором были удержаны неотработанные дни. Главное требование – соответствие между данными в форме АДВ-6-2 и РСВ-1.

Если долг не может быть взыскан

По невозможности взыскания суммы ее нельзя учитывать во время определения базовой части прибыльного налога, которая облагается сборами. Ведь данная процедура не будет соответствовать требованиям по экономической обоснованности затрат.

Не надо корректировать НДФЛ, данные по страховым взносам. Их начисление в месяц выплаты не будет считаться правомерным.

При прощении долга

-

Налог на прибыль. Расходы не учитываются, если идет речь о налогооблагаемой базе. Но обоснованным шагом будет считаться отнесение к расходам отпускных, которые выплачивались в момент оформления отпуска. В таком случае нет необходимости проводить перерасчеты по прошлым периодам.

- Проведен учет налога в полном объеме. Когда долг прощают, у работника не возникает дополнительного дохода, который можно облагать НДФЛ.

- Взносы страхового типа. Данная ситуация так же не предполагает их корректировок.

Когда истекает срок давности

Затраты на оплату отпуска первоначально принимаются на учет как часть в расходах по оплате труда. Потому руководители не имеют право повторно проводить операцию с денежными средствами. Отсюда вытекает невозможность принятия к учету самой задолженности, если давность по искам уже закончилась. Можно провести лишь списание, за счет чистой прибыли предприятия.

Пример

Исходные данные:

Сидоров устроился на работу с 01 апреля 2021.

С 10 июля 2021 он попросил отпуск авансом в количестве 28 дней.

Работодатель удовлетворил просьбу Сидорова и выплатил ему отпускные, при этом средний дневной заработок на момент оплаты составляя 1100 руб.

Выйдя на работу из отпуска, Сидоров решил уволиться и подал заявление об уходе 30 августа 2021 года.

Сумма расчета при увольнении (зарплата за отработанное время в августе) составила 12 000.

Сможет ли работодатель удержать излишне выплаченные отпускные с Сидорова?

Расчет:

- Дата подачи заявление – 30.08.2019, значит, дата увольнения – 13 сентября 2021.

- Отпускной стаж – с 01.04.2019 по 13.09.2019 – это 5 полных месяца.

- Отпускной стаж дает право на 5*2.33 дн. = 11.65 дней отпуска.

- Сидоров отгулял 28, значит, авансом ему предоставлено 28 – 11.65 = 16.35 дн.

- Отпускные за отпуск авансом = 16.35 * 1100 = 17 985 – такая сумма подлежит возврату.

- Работодатель может удержать с Сидорова = 12 000 * 20% = 2 400.

- Неудержанный остаток = 17 985 – 2 400 = 15 585.

Работодатель может предложить Сидорову вернуть 15 585 руб. добровольно в кассу или на расчетный счет.

Сидоров не обязан соглашаться и может отказать в возврате, получить свой расчет и уйти из организации.

Работодатель может либо забыть про долг, либо пойти с иском в суд. Однако итог судебного разбирательства неоднозначен.

Удержание за отпуск при увольнении налоговый учет

Многих бухгалтеров волнует вопрос, как удержать НДФЛ и начислить страховые взносы при удержании отпускных за неотработанные дни отпуска? Ответ на него зависит от того, достаточна сумма последней зарплаты сотрудника для удержания за неотработанные дни отпуска или нет.

В рассматриваемой ситуации возможны, например, такие варианты:

- последняя зарплата сотрудника больше суммы удержаний;

- последняя зарплата сотрудника меньше суммы удержаний. При этом сотрудник добровольно возвращает сумму отпускных за неотработанные дни отпуска;

- последняя зарплата сотрудника меньше суммы удержаний. При этом сотрудник отказывается добровольно вернуть сумму отпускных за неотработанные дни отпуска.

Если суммы выплат сотруднику при увольнении достаточно для удержания суммы отпускных за неотработанные дни отпуска, то действуйте так.

В бухучете отразите начисление последней зарплаты сотрудника (без уменьшения ее на сумму излишне выплаченных отпускных). С суммы зарплаты удержите НДФЛ, начислите взносы на обязательное пенсионное (социальное, медицинское) страхование и на страхование от несчастных случаев на производстве и профзаболеваний.

Сумму излишне начисленных отпускных в бухучете сторнируйте. Такой вывод следует из письма Минфина России от 20 октября 2004 г. № 07-05-13/10. Соответственно, сделайте сторнирующие проводки по удержанию НДФЛ и начислению страховых взносов с суммы излишне выплаченных отпускных.

Основанием для исправительных записей служит бухгалтерская справка, отражающая сумму отпускных за неотработанные дни отпуска.

Последнюю зарплату сотруднику выдайте за вычетом удержанных сумм отпускных.

При выплате отпускных с них был удержан и уплачен в бюджет НДФЛ. Поэтому НДФЛ за последний месяц работы сотрудника исчислите с зачетом налога, удержанного с отпускных за неотработанные дни отпуска. Поступить так позволяют положения пунктов 2 и 3 статьи 226 Налогового кодекса РФ.

Заполняя форму 2-НДФЛ за текущий год, отразите сумму отпускных за минусом излишне выплаченных отпускных за неотработанные дни отпуска. Сделайте это в том месяце, когда отпускные были выплачены.

При увольнении датой получения дохода считается последний день работы (п. 2 ст. 223 НК РФ). Поэтому последнюю зарплату сотрудника в форме 2-НДФЛ отразите в месяце увольнения (в фактически начисленной сумме, без уменьшения на сумму удержанных отпускных).

Страховые взносы с последней зарплаты сотрудника подлежат уплате за вычетом ранее перечисленных взносов, начисленных с отпускных за неотработанные дни отпуска (т. е., сторнированных взносов).

- Скачайте формы по теме:

- График отпусков (форма Т-7)

- График отпусков (форма Т-7)

- График отпусков (пример заполнения)

- Справка с места работы (для получения визы)

- Уведомление сотрудника о дате начала его отпуска

Будьте в курсе!

Бухгалтерских новостей слишком много, а времени на их поиск слишком мало. Рекомендуем подписаться на новостную рассылку журнала «Главбух», чтобы следить за всеми изменениями в работе бухгалтеров.

НДФЛ

Удержанный и перечисленный в бюджет НДФЛ с начисленных работнику отпускных являются излишне уплаченным компанией. Поэтому налоговые обязательства работника по НДФЛ необходимо скорректировать. То есть у налогового агента – работодателя образуется переплата налога на доходы физических лиц, которую нужно вернуть. Сделать это компания должна по письменному заявлению работника (п. 1 ст. 231 НК РФ). После этого работодатель может вернуть излишне перечисленный НДФЛ из бюджета в порядке ст. 78 НК РФ.

Читайте в бераторе

Как отразить удержанную сумму «за отпуск» в учете, читайте в Бераторе.

Удержания при увольнении за отпуск авансом в 2018 году

Отгулянный авансом отпуск не является основанием для удержания работника при выраженном им желании увольнения.

Увольнение по собственному желанию это не единственная причина преждевременного расставания с работником, который отгулял свой отпуск авансом.

Произвести взыскания не так просто как кажется на первый взгляд. Данная процедура требует знание законодательства и правильного подхода.

Что делать если сотрудник отгулял отпуск авансом и увольняется?

Окончание трудовых взаимоотношений подразумевает полный расчет с увольняющимся. В расчетные выплаты входят заработная плата за отработанный период, а также компенсация за отпуск.

В случаях, когда отпускные выплаты производились авансом, необходимо произвести удержание, из произведенных работнику начислений.

Данное право работодатель приобретает на основании закона закрепленного в статье 137 ТК РФ.

В этот перечень входят следующие случаи:

- Ликвидация организации;

- Производимые на предприятие сокращения;

- При смене руководящего состава из-за перемены собственника фирмы;

- В результате смерти сотрудника;

- Призыв в армию;

- Получение нерабочей группы инвалидности.

Данный перечень не окончателен, он включает в себя лишь самые распространенные основания.

Возврат отпускных при увольнении работника отгулявшего отпуск авансом в 2018

При увольнении, наниматель вправе удержать лишь незначительную часть начисленного к выплате – пятую часть.

В отдельных случаях можно производить удержание половины начисленной суммы.

Сотрудник имеет право добровольно вернуть разницу сумм на счет организации. Бухгалтеру не стоит забывать, что добровольный возврат влечет за собой полный перерасчет НДФЛ,

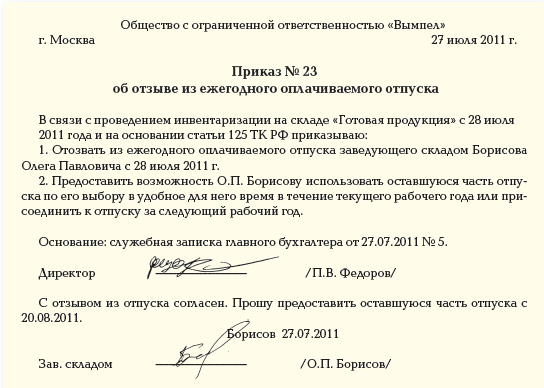

Приказ на удержание отпускных за отпуск выданный авансом при увольнении

Использованный авансом отпуск подлежит удержанию, только с письменного одобрения руководства. Директор фирмы подписывает приказ об удержаниях с увольняющегося.

Для этого бухгалтерия подает служебную записку с точными расчетами по:

- Количеству отпускных дней, которые не были отработаны;

- Размеру авансом выплаченной компенсации.

На ее основании директор издает приказ, освещая в нем перечень следующих вопросов:

- Обоснование удержаний. Здесь указывается причина – увольнение сотрудника и полученные наперед дни, с указанием их количества;

- Распоряжение к главному бухгалтеру об удержании сумм;

- Уточнения по поводу размера суммы с отсылкой на статью 138;

- Возложение контроля за исполнением поручения.

Приказ подлежит обязательному письменному ознакомлению всех указанных в нем лиц.

Расчет компенсации за использованный отпуск авансом при увольнении

Для расчета взыскания выплаченной ранее компенсации бухгалтер должен иметь под рукой следующие данные:

- Дату начала и конца отпускного периода увольняющегося;

- Количество положенных дней отдыха данному сотруднику;

- Количество отгулянных дней;

- Рассчитанный среднедневной показатель дохода за последние два года.

Имея данные показатели не сложно рассчитать необходимую к уплате компенсацию. Для этого проводим следующие расчетные действия:

- Выясняем разницу между количеством отгулянных дней и положенными за отработанный период днями;

- Полученную разницу умножаем на среднедневной показатель.

Посчитанная сумма сравнивается с суммой начисленных выплат. Следует помнить о законном барьере для вычислений.

Удержание за использованный авансом отпуск при увольнении – НДФЛ за удержания

В случаях, когда работник добровольно возвращает переплаченные ему деньги за отгулянный отпуск, бухгалтер обязан произвести ряд действий.

Возвращенные деньги на счет предприятия автоматически прекращают быть начисленным доходом сотрудника. Соответственно все взятые с него налоги за эту сумму следует вернуть. Организация также имеет право вернуть себе средства уплаченные за НДФЛ.

Для этого производиться перерасчет выплат и документы направляются в налоговые органы, которые впоследствии возвращают эти средства.

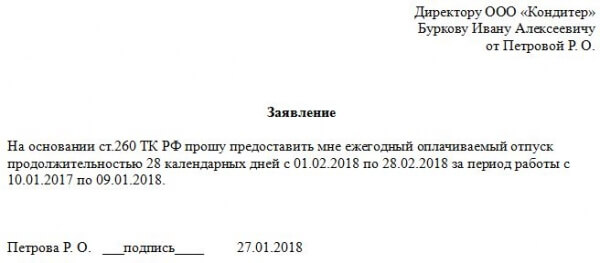

Удержание за отпуск, предоставленный авансом при увольнении

Отпуск – ожидаемое время для работников. Свобода передвижения и перспектива отдыха производит опьяняющее действие на сознание, и задумываться о том, отработал ли сотрудник полный календарный год, за который собрался отгуливать, мало кому придет в голову. Однако при увольнении именно эти подробности могут испортить настроение и повлиять на конечную сумму выплат при расчете.

Удержание за использованный отпуск авансом при увольнении

Право на полный отпуск любой сотрудник получает уже спустя полгода после трудоустройства, ст. 122 ТК РФ. В этой же статье перечислены и те категории трудящихся, которые могут не дожидаться истечения этого срока:

- беременные перед декретом или после декретного отпуска;

- усыновители;

- несовершеннолетние.

Отработают ли они до конца года, большой вопрос, а вот сумма отпускных выплачивается за три дня до отпуска в полном размере. Что делать работодателю в случае скоропостижного увольнения отдохнувшего сотрудника, описано в ст. 137 ТК РФ.

В ней законодательство разрешает удержать излишние отпускные из последней зарплаты. 138-й статья Трудового кодекса ограничивает размер такого удержания до 20% выплачиваемого заработка.

Увеличить процент не поможет даже письменное согласие самого увольняющегося сотрудника.

Ни при каких обстоятельствах предприятию не позволено претендовать на возврат полученных авансом отпускных, если работник уволен по инициативе руководства и не по своей вине, а также по независящим от него обстоятельствам. Даже если отпуск взят авансом, никто не примет решения в пользу работодателя. Тем более, работодатель не вправе заставить сотрудника отрабатывать до окончания рабочего года и перенести дату увольнения.

Возврат отпускных при увольнении работника, отгулявшего отпуск авансом

Если же сотрудник согласен с тем, что полученные авансом дни нужно компенсировать, то бухгалтерия должна предоставить ему документ, подробно перечисляющий, какие суммы начислены и какие будут удержаны на дату увольнения.

Следующий этап — получается письменное подтверждение от самого сотрудника, оно может быть изложено в произвольной форме.

Главное, из заявления должно быть понятно, что человек не возражает против самого факта удержания и его размера.

Величина расчетных выплат настолько мала, что ее не хватит на компенсацию аванса по отпускным. Вариант: сотрудник может самостоятельно внести в кассу недостающую сумму. Такую операцию нельзя назвать удержанием из заработка, поэтому ограничение в 20% действовать не будет.

Работник отгулял отпуск авансом и увольняется — пример расчета

Перед сообщением работнику факта удержания за дни незаработанного отпуска, правильно определяется количество дней и сумма полученных авансом отпускных.

Для этого кадровая служба предоставляет в бухгалтерию точные данные о непрерывном трудовом стаже уходящего специалиста и о фактически использованных отпусках.

Способ определения числа заработанных и отгульных авансом за неотработанный период:

При увольнении работника посреди месяца, количество дней отпуска за этот период засчитают полностью, если отработано более 15 дней. Неполный месяц в расчет не попадет.

Пример:

Работник трудоустроен 15 апреля 2016 года. Отгулял полный отпуск 28 дней, дата увольнения — 25 января 2017. Отпускные составили 15000 руб.Полных месяцев девять, в остатке 11 дней неполного месяца, дни отдыха за этот период не засчитываются. Сумма удержания полученных авансом отпускных перед увольнением следующая:

- 28/12*9= 21 день;

- 28-21=7 дней аванса;

- 15000/28*7=3750 руб.

Если эта сумма будет меньше 20% всех выплат на дату увольнения, то удержание за авансом предоставленные дни составит 3750 рублей.

Образец приказа на удержание за использованный авансом отпуск

Когда все формальности с расчетом суммы удержаний и согласованием с работником разрешены, оформить удержание при увольнении лучше приказом по предприятию.

Унифицированной формы документа нет, описывается ситуация, что стало основанием удержания, и как произойдет возмещение.

В качестве приложения вписать заявление сотрудника о согласии с величиной удержания или получить от работника подпись на приказе.

Скачать образец приказа

Если расставание проходит полюбовно или сумма удержания незначительна для компании, то затевать излишнюю бумажную волокиту руководство может счесть нерациональным.

Такой выход из ситуации при увольнении – оптимальное решение и для сотрудника, и для работодателя.

Если у Вас есть вопросы, проконсультируйтесь у юриста Задать свой вопрос можно в форму ниже, в окошко онлайн-консультанта справа внизу экрана или позвоните по номерам (круглосуточно и без выходных):

Как удержать за предоставленный авансом отпуск

На основе вышесказанного сформулируем алгоритм действий работодателя по удержанию за отпуск авансом при увольнении работника:

- Рассчитать количество предоставленных, но не отработанных отпускных дней и вместе с этим излишне выплаченную сумму отпускных.

- Предупредить работника о сумме предстоящего удержания. В каком размере это будет сделано, 20% или больше, решает руководитель, т. к. выше отмечалось, что судебная позиция по этому вопросу неоднозначна.

- Издать приказ об удержании с расчетной суммы в пользу погашения долга, возникшего в результате предоставленного, но не отработанного отпуска.

- В последний рабочий день произвести полный расчет с уволившимся сотрудником.

Возможна ситуация, когда удержанная сумма не покрывает долг полностью (такое вполне вероятно, если из суммы расчета было вычтено только 20% или меньше). Тогда у работодателя остается 2 варианта:

- договориться с бывшим сотрудником о добровольном внесении им недостающей суммы в кассу предприятия (или на расчетный счет);

- списать (простить) долг.