Виды банкротства

Содержание:

- Стандартная процедура банкротства предприятия

- Реальное банкротство физического лица ?

- Где продают имущество банкротов

- Виды банкротства

- Порядок увольнения и расчетов с работниками фирмы

- Что такое реестр требований кредиторов и зачем он нужен

- Сколько стоит банкротство ?

- Какие виды банкротства бывают: классификация «вне закона»

- Виды неплатежеспособности

- Суть фиктивного банкротства

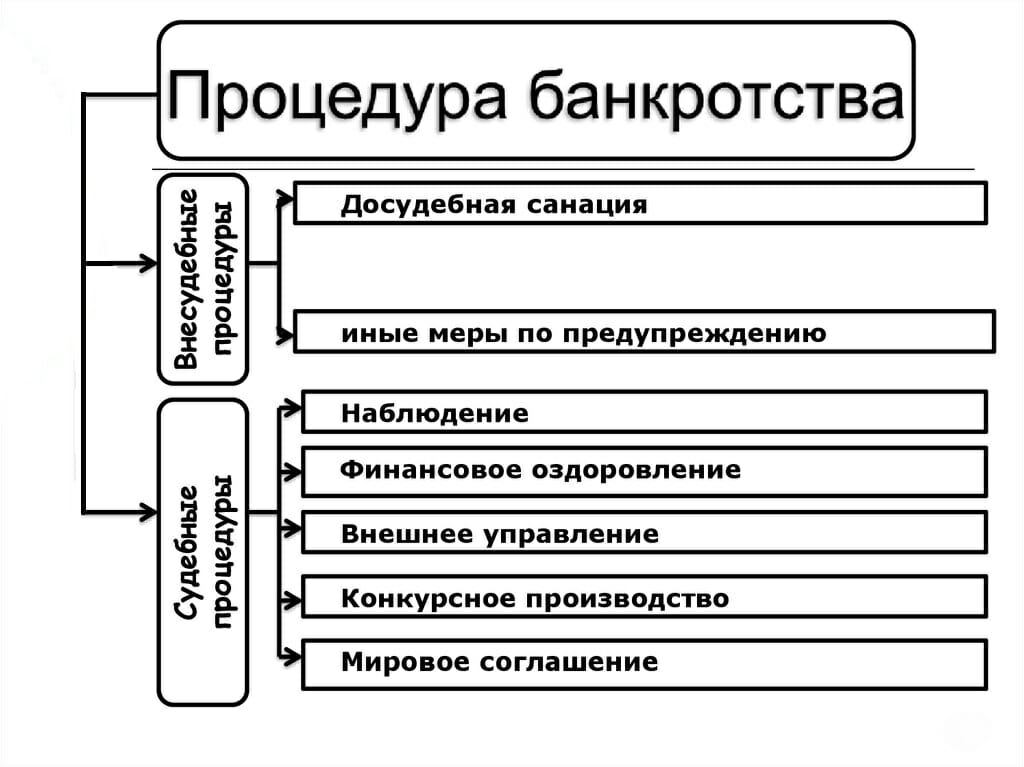

Стандартная процедура банкротства предприятия

Банкротство – процедура достаточно сложная и включает в себя пять абсолютно разных этапов, каждый из которых выполняет свои конкретные цели

Признать банкротом может кто угодно, начиная с сотрудника компании, заканчивая самой компанией. Все заявление подаются на рассмотрение арбитражному суду, который в конце самостоятельно принимает решение.

Процедура банкротства организации состоит из ряда этапов, о каждом из них расскажем ниже.

Наблюдение

Первым этапом в процедуре банкротства является наблюдение. В это время руководству компании следует обеспечить сохранность имущества. Кроме того, необходимо вызвать специалистов, задачей которых станет анализ финансового состояния компании.

В этом этапе также проводится составление списка требований, выставленных кредиторами. Последнее, что делается на этом этапе – сбор и проведение первого собрания, на котором будет озвучена судьба компании.

Финансовое оздоровление

Данный этап наступает после окончания этапа наблюдения. Как правило, в это время руководители предприятия знают, что нужно сделать для спасения от ликвидации – восстановить платежеспособность и разобраться с долгами.

Для выхода из банкротства компания меняет схему оплаты долгов, проводя реструктуризацию. В дополнение к этому арбитражный суд утверждает особый график по погашению долга с учетом ситуации, в которой находится потенциальный банкрот.

Управляющий предприятия на данном этапе лишается права самостоятельного решения во избежание роста долга. Все действия согласуются на собрании кредиторов.

Внешнее управление

Третьим этапом в определении предприятии банкротом предполагает назначение стороннего лица в качестве внешнего управляющего. Его задача – следить за состоянием юридического лица и все так же стремиться к финансовому оздоровлению. Интересно, что пока на кресле директора внешний управляющий, у компании не набираются долги и штрафы.

Важно! Срок, в течение которого этот управляющий заступает на должность, – 18 месяцев с момента начала работы в «проблемной компании»

Конкурсное производство

Признаком, что начинается четвертый и предпоследний этап – решение арбитражного суда о невозможности восстановления платежеспособности компании. Тогда организуется так называемое «конкурсное производство», задача которого – погасить накопленные долги, удовлетворив при этом кредиторские требования.

Интересно, что на этом этапе выделены более конкретные цели. Например, желание достичь ликвидации предприятия. К тому же именно при конкурсном производстве собирается для продажи все имущество юридического лица.

Этот этап – последний в ликвидации фирмы по причине банкротства. Единственный шанс спастись в таком случае – подписать мировое соглашение.

Мировое соглашение

Подписание такого рода соглашения – редкий случай, поскольку кредиторы не всегда готовы прощать долги. Даже если компания не справляется с их оплатой, она все еще может добиться подписания мирового соглашения

Все, что нужно для этого – прийти к согласию, подписать нужный документ и утвердить все в суде. Тогда компания выходит из статуса «банкрот» и не закрывается.

Реальное банкротство физического лица ?

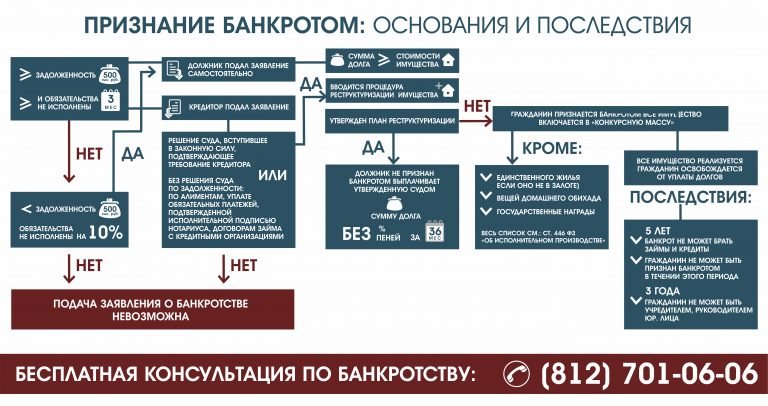

Далеко не каждого человека, который имеет кредиты и другие долги, суд может признать банкротом.

Для этого гражданин должен иметь признаки несостоятельности, четко обозначенные в законодательстве:

- невозможность погасить задолженности имеющимися финансовыми активами (деньгами, ценным движимым и недвижимым имуществом);

- размер долговых обязательств должен быть таким, что всех доходов не хватит на их исполнение, даже если реализовать имущество;

- общая задолженность не меньше 500 000 рублей;

- задержка по платежам составляет от 3 месяцев;

- реструктуризация долгов не поправит тяжелое материальное состояние;

- должник не был признан судом виновным в совершении экономических преступлений.

В арбитражный суд может обратиться как кредитор, так и сам должник. Но только после вступления решения суда в силу физическое лицо может получить статус банкрота.

Чтобы запустить процедуру банкротства, частному лицу нужно последовательно выполнить три шага:

- Подготовить необходимые для суда документы – заявление, справки, квитанции об оплате госпошлин. Но для начала нужно привести дела в порядок, самостоятельно проанализировать возможность банкротства. Затем составить список всех кредиторов, подсчитать общую сумму долгов с учетом судебных расходов, подготовить опись имущества и приложить справки из банков об имеющихся счетах. Полный список документов определен законодательством. Нужно собрать все свидетельства своей неплатежеспособности. Должнику придется доказать, что банкротство для него – вынужденная мера, а не мошеннические действия с целью уклонения от исполнения финансовых обязательств.

- Запустить процедуру банкротства – подать бумаги в арбитраж по месту жительства. Сделать это можно, передав их в канцелярию суда лично, отправив почтой либо заполнив необходимые документы онлайн.

- Дождаться рассмотрения дела и получить постановление суда. Надо заметить, что во время рассмотрения заявления о несостоятельности, должнику запрещены любые сделки с имуществом, кроме как с письменного разрешения финансового управляющего. Этого человека назначит суд.

В результате признания банкротом гражданин может:

- реструктуризировать долг;

- продать имущество на торгах и из этих средств погасить обязательства;

- подписать с кредиторами мировое соглашение ( на 5 лет).

Где продают имущество банкротов

Имущество должников распродают на специальных торговых интернет-порталах – электронных торговых площадках. В пятерку наиболее популярных сайтов входят:

- Российский аукционный дом;

- «Центр реализации»;

- «Фабрикант»;

- Межрегиональная электронная торговая система;

- Сбербанк АСТ.

Продавцом выступает конкурсный управляющий. Чтобы участвовать в торгах, нужно оформить электронную цифровую подпись, зарегистрироваться на торговой площадке, выбрать интересующий объект, подать заявку и внести задаток. Торги проводятся в три этапа.

1 На первичных торгах побеждает участник, который предложит наибольшую цену по сравнению с начальной.

2 Вторичные торги проводятся, если не нашлось желающих участвовать в первичных. Начальная цена снижается на 10%, от нее снова идут торги на повышение.

3 Если на первых двух этапах имущество не продано, объявляют продажу посредством публичного предложения. Это значит, что цена будет пошагово снижаться до тех пор, пока кто-нибудь не купит объект.

На эту тему у нас есть отдельная большая статья, которая отвечает на следующие вопросы:

- Что такое торги по банкротству и как они проходят?

- Как заработать на торгах по банкротству?

- С чего начать публичные торги (аукционы) по банкротству?

- Как покупать имущество банкротов, технику, автомобили?

Читайте статью здесь: Торги (аукционы) по банкротству – Покупка недвижимости, автомобилей и прочего имущества банкротов и должников с аукционов по банкротству.

Виды банкротства

Признаки банкротства

обусловлены сущностью рыночных отношений.

Их заблаговременное выявление позволяет

определить насколько достижимы конечные

цели и каков риск потерь, которые могут

возникнуть во время их осуществления.

Понятие о финансовой

несостоятельности принято различать

по форме собственности и виду банкротства,

которое бывает:

- реальным;

- техническим;

- умышленным;

- фиктивным.

К процедуре

банкротства применяют термин — техническая

несостоятельность. В таком случае к

финансовым признакам краха компании

относятся значительные суммы дебиторской

задолженности. Это относится к

разнообразным формам собственности,

которые оказали свои услуги третьим

лицам. А последние не закрыли свои

долговые обязательства перед кредиторами.

По большей части техническое банкротство

не сулит полную юридическую ликвидацию

предприятий.

Уголовно наказуемыми

являются признаки фиктивного и

преднамеренного банкротства, которые

выявили во время анализа управленческой

деятельности и финансовой стратегии.

Владельцы компаний фальсифицируют

признаки фиктивного банкротства для

того, чтобы ввести в заблуждение своих

кредиторов и таким образом получить

отсрочку по обязательным платежам.

Чтобы выявить признаки преднамеренного банкротства, придется копнуть глубже и найти заинтересованных лиц, которые предумышленно нанесли ущерб организации. Зачастую владельцы таких фирм выбирают заведомо губительную тактику управления и неправильное распределение финансов, чтобы в итоге привести предприятие к недееспособности.

Признаки банкротства юридического лица 2018. Их выявляют по наличию задолженности кредиторам, партнерам по бизнесу и сотрудникам. Также сюда относится неспособность своевременно выплачивать налоги и вносить деньги по обязательным платежам. В таком случае просрочка выплат по денежным обязательствам у юридического лица должна составлять сумму более 300 тысяч рублей, а по срокам превышать три месяца.

Признаки банкротства

ИП. Индивидуальных предпринимателей

признают неплатежеспособными, когда

они прекращают гасить задолженность,

имеют месячную просрочку по 10 % долговых

обязательств. Также учитывается стоимость

их движимого и недвижимого имущества.

Если сумма не позволяет выплатить долги,

ИП признают банкротом.

Признаки банкротства

застройщика. О финансовой несостоятельности

говорит неспособность погашать долги,

вносить платежи в бюджетные и внебюджетные

организации. Также учитывается риск

снижения прибыли компании и ликвидности

принадлежащего имущества.

Признаки банкротства

физического лица схожи с банкротством

индивидуального предпринимателя. Суд

рассматривает заявление гражданина о

его финансовой несостоятельности, если

он не выплачивает кредиторам денежные

обязательства более 1-го месяца. А также

когда стоимость имущества, которым

владеет человек, не покрывает общую

сумму скопившихся долгов.

Вам стоит знать

о подходах выявления основного признака

того или иного вида финансовой

несостоятельности.

Порядок увольнения и расчетов с работниками фирмы

Банкротство организации предполагает под собой последующую ликвидацию юридического лица

. А, следовательно, несколько десятков, а то и сотен сотрудников останутся без работы и заработка.

Российское законодательство особенно тщательно защищает граждан, в том числе и право на труд и получение заработной платы.

Поэтому при ликвидации фирмы следует правильно оформить увольнение работников и произвести окончательный расчет. Как отметил Андрей Колотенко

, обычно увольнение работников происходит на стадии конкурсного производства:

Увольнение происходит в период конкурсного производства посредством уведомления сотрудников о расторжении трудовых договоров в связи с ликвидацией компании. При этом увольнению подлежат все категории сотрудников без исключений (в т.ч. находящиеся в декретном отпуске).

Андрей Колотенко

, юрист, партнер практики «Реструктуризация и банкротство».

Порядок увольнения работников при банкротстве предприятия почти такой же, как и при ликвидации фирмы. Но есть три исключения:

- об увольнении работников предупреждает конкурсный управляющий;

- уведомление работников производится в первый месяц после даты введения конкурсного производства;

- особый порядок увольнения генерального директора.

Уведомлять работника о предстоящем увольнении в связи с банкротством и ликвидацией предприятия необходимо индивидуально и под роспись

. Если сотрудник отказывается подписывать такое уведомление, то следует составить акт об отказе работника в получении в присутствии не менее 3 свидетелей.

При условии, что сотрудника нет на рабочем месте (в отпуске, в отпуске по уходу за ребенком или на больничном) следует направить уведомление о предстоящем расторжении договора ценным письмом с описью вложения и, желательно, с уведомлением о вручении на домашний адрес.

Обращаем внимание, что при банкротстве фирмы работников можно уволить как в связи с ликвидацией фирмы или по другим основаниям по желанию сотрудника

(по собственному желанию, досрочно, в связи с окончанием срока действия трудового договора, по дисциплинарному правонарушению).

Оповещать о массовом увольнении следует не только работников, но и службу занятости, а также профсоюз при его наличии. Уведомление в ЦЗН и профсоюз направляет и подписывает так же конкурсный управляющий.

Увольнение работников оформляется в следующем порядке:

- издается приказ об увольнении работников;

- вносится запись об увольнении в трудовую книжку;

- выдается трудовая книжка работнику под роспись.

После этого в ПФР представляется отчетность по форме СЗВ-ТД «Сведения о трудовой деятельности зарегистрированного лица».

При увольнении работников им причитаются все положенные выплаты:

- заработная плата;

- компенсация за неиспользованный отпуск;

- премии;

- выходное пособие;

- единовременная компенсация (при досрочном увольнении).

Стоит отметить, что расчеты с работниками относятся к первой очереди

. То есть долг перед сотрудниками оплачивается сразу при наличии денежных средств или в первую очередь после продажи имущества и других нематериальных активов.

На еще одну особенность обратил внимание Андрей Колотенко

– это на «серые» зарплаты и неофициальное трудоустройство:

Требования сотрудников по выплатам могут быть заявлены не только в период процедуры наблюдения, но и на этапе конкурсного производства. На практике бывают случаи, когда сотрудникам из-за некорректного кадрового учета (в т.ч. «серой» зарплаты) приходится доказывать наличие трудовых отношений. Для этого сотруднику необходимо предоставить арбитражному управляющему трудовой договор, судебный приказ о взыскании задолженности по зарплате, банковскую выписку, кадровые приказы и иные доказательства.

Андрей Колотенко

, юрист, партнер практики «Реструктуризация и банкротство».

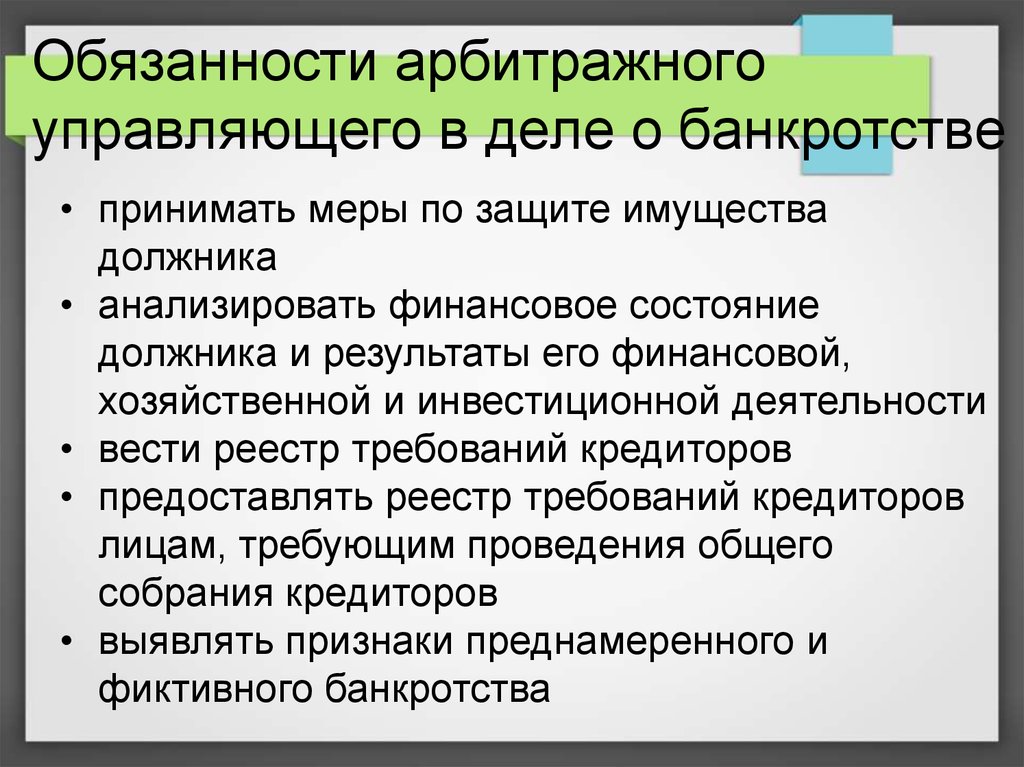

Что такое реестр требований кредиторов и зачем он нужен

Прежде чем получить право голосовать на собрании кредиторов, конкурсный кредитор должен подать в суд заявление о включении в реестр кредиторов должника. Суд в свою очередь должен признать это требование обоснованным.

Реестр требований кредиторов – это документ, который содержит сведения обо всех кредиторах должника. Его ведет арбитражный управляющий. Если количество кредиторов больше 500, то реестр должен вести реестродержатель (профессиональный участник рынка ценных бумаг).

Реестр состоит из трех разделов, в каждом из которых перечислены кредиторы соответствующей очереди в том порядке, в котором они заявили свои требования. Попасть в реестр можно на основании специального определения суда. Обычного судебного акта о присуждении долга в пользу кредитора недостаточно. Исключение составляют требования о выплате заработной платы и выходных пособий. Их арбитражный управляющий включает в реестр самостоятельно.

Включать свое требование в реестр требований кредиторов нужно по двум причинам: включенный в реестр кредитор может участвовать в процедуре банкротства и вправе получить удовлетворение своих требований в порядке очередности.

Кредиторы, которые не вошли в реестр кредиторов должника, могут получить удовлетворение, если что-то останется после погашения реестровых долгов или в рамках субсидиарной ответственности контролирующих лиц.

В рамках процедур наблюдения, финансового оздоровления и внешнего управления включить в реестр можно денежное требование из обязательства, которое возникло до момента, когда суд вынес определение о введении наблюдения.

Важно: в реестр на указанных стадиях банкротства не включают неденежные требования. При введении же конкурсного производства в реестр требований включаются денежные и неденежные требования

При этом неденежные требования включают в реестр на основании денежной оценки.

При введении же конкурсного производства в реестр требований включаются денежные и неденежные требования. При этом неденежные требования включают в реестр на основании денежной оценки.

Заявить требование в реестр можно на любой стадии банкротства, но не позже двух месяцев с момента, когда в ЕФРСБ появятся сведения о признании должника банкротом и открытии конкурсного производства. По истечении этого срока реестр закрывается. Все оставшиеся требования становятся зареестровыми. Это значит, что кредитор получит удовлетворение за счет имущества должника, которое останется после удовлетворения всех реестровых требований.

Сколько стоит банкротство ?

Для разных субъектов права стоимость оформления признания банкротом будет разной. Она зависит от объема имущества, выставленного на торги, и количества этапов или процедур, которые предстоит пройти.

Из чего она складывается для физлица:

- Фиксированный государственный сбор – 300 рублей.

- Депозит, который обойдется – 25 000 рублей за каждую процедуру. Он пойдет на оплату услуг финансового управляющего. Если должник не подавал ходатайство о незамедлительной распродаже имущества, будет запущен процесс реструктуризации долга. Поэтому сумма сразу возрастает еще на 25 000.

- Финансовому управляющему придется заплатить 7% от долгов, которые он вернет. Эти средства будут взяты из стоимости имущества, реализованного на торгах. Например, если долг составляет 800 000 рублей, при полном его погашении на оплату работы управляющего уйдет 25 000+56 000(7% от 800 000)=81 000 рублей.

- Обязательное информирование о банкротстве частного лица в газете «КоммерсантЪ» (официальном печатном СМИ, как предписывает законодательство) – от 14 тыс. руб.

- Публикация данных в Едином федеральном реестре сведений о банкротстве (6-7 постингов) – примерно, 3000 рублей.

- Почтовые заказные письма в суд и кредиторам, оплата банковских услуг, проведение торгов – от 2000 рублей.

Если банкротство проводится полностью (изменение условий возвращения долгов и продажа имущества), то нужно добавить еще 25 000. Обычно стоимость признания частного лица несостоятельным составляет от 100 000 рублей (от 45 000 рублей обязательных платежей и сборов + 7% от стоимости реализованного имущества).

Для юрлиц затраты возрастают многократно, так как сюда войдет оплата услуг арбитражного управляющего, юриста и бухгалтера на этапе наблюдения, вознаграждение внешнего и/или конкурсного управляющего. Например, для компании, имеющей долг 3 млн. руб. и активы в 1 млн. руб. при неполной процедуре расходы на банкротство составят примерно полмиллиона рублей.

Какие виды банкротства бывают: классификация «вне закона»

Законом прямо не конкретизированы виды банкротства, однако по сложившейся практике можно выделить следующие разновидности несостоятельности компаний:

Реальное банкротство

Здесь в целом все понятно и просто. При нем юридическое лицо действительно находится в весьма плачевном финансовом состоянии и не имеет реальной возможности восстановить свою платежеспособность.

- Признак банкротства по закону: 300 000 рублей долга, не погашенного более трех месяцев с даты исполнения.

- Признак, свидетельствующий о реальной несостоятельности: существенное превышение суммы долга над стоимостью имущества предприятия, его активов и дебиторской задолженности.

Если никакие принятые арбитражным судом меры в виде процедур банкротства не оказывают положительного эффекта, а юридическое лицо оказывается не в состоянии закрыть долги и полноценно осуществлять финансово-хозяйственную деятельность, то суд признает компанию банкротом с последующим юридическим и фактическим прекращением ее деятельности.

Имущество и дебиторская задолженность в конкурсном порядке распродаются для покрытия требований кредиторов согласно установленному законом порядку.

Формальное (техническое) банкротство

Данный вид банкротства не прописан в законодательных нормах, но получил свое признание в практической сфере. Под ним подразумевается не негативная финансовая ситуация компании в целом, а длительное неисполнение обязательств, вызванное непредвиденными или форс-мажорными обстоятельствами при условии, что дебиторская задолженность или же стоимость активов и имущества предприятия существенно выше его долгов.

Причин неисполнения может быть множество: забыли оплатить, умышлено уклоняются от исполнения обязательств, заблокирован счет и так далее.

В таком случае кредиторы, долг перед которыми не погашается более 3 месяцев, нередко обращаются с заявлением в арбитраж о признании контрагента несостоятельным, однако после предусмотренных законом начальных процедур – наблюдения, финансового оздоровления и т.д., предприятие возвращается к нормальному функционированию и успешно преодолевает проблему.

Отличительная черта: долг закрывается сразу же, как только дело доходит до первой процедуры банкротства.

Преднамеренное (умышленное) банкротство

А вот эта разновидность банкротства уже упомянута в законодательстве отдельно. Преступное деяние, ответственность за которое установлена положениями ст. 196 УК РФ. Под ним понимается совершение руководителем или собственником предприятия умышленных действий, направленных на существенное ухудшение финансового состояния юридического лица для целей последующего его банкротства с корыстной или иной личной заинтересованностью (например, для рейдерского захвата предприятия).

Такими действиями может быть:

- заключение заведомо неисполнимых или кабальных сделок;

- реализация ключевых активов или имущества фирмы по низкой цене и без явной выгоды;

- приобретение чрезмерно дорогостоящего и не нужного юридическому лицу имущества.

Попросту говоря – налицо должно быть умышленное «утопление» предприятия в долгах вне зависимости от истинных целей.

Уголовная ответственность за данное деяние наступает лишь в случае, если действиями руководителя или собственника причинен крупный ущерб на сумму свыше 2.25 млн. В остальных случаях руководство юрлица будет отвечать в административном порядке.

Санкции по уголовной статье достаточно суровы – лишение свободы до шести лет со штрафом до 200 тыс. рублей.

Фиктивное банкротство

Как и преднамеренно вызванная несостоятельность, фиктивное банкротство законодательно определено в КоАП и УК РФ.

В уголовном порядке такое деяние карается по ст. 197 УК РФ и по ст. 14.12 КоАП РФ в порядке административном и под ним понимается заведомо ложное объявление о банкротстве, совершенное руководителем или собственником предприятия когда в реальности же признаки банкротства отсутствуют. Например, заключена «липовая» сделка с фирмой — «однодневкой», аффилированной с учредителями или руководством фиктивного банкрота, а также искусственно создана видимость задолженности свыше 3 мес.). Ответственность, как и по ст. 196 УК РФ, наступает при причинении ущерба, величина которого аналогична сумме для целей ст. 196 УК РФ.

Виды неплатежеспособности

Понятие сущности банкротства, как и многое в мире юриспруденции, может быть истолковано по-разному. Специалисты разделяют банкротство на несколько видов:

- Техническая несостоятельность. Речь идёт о ситуации, вызванной растущей задолженностью организаций-партнеров перед юрлицом. Такая несостоятельность не редкость — компания не может реализовать свою продукцию из-за завышенной по сравнению с конкурентами стоимости, превышения спроса на рынке, чересчур большими объемами выпуска. Избежать технического банкротства возможно с большой степенью вероятности, прибегнув к финансовой санации либо к стороннему управлению.

- Реальное банкротство. Это тот самый случай, когда ликвидации предприятия избежать практически невозможно. Объем финансовой задолженности катастрофически превышает активы предприятия, что делает невозможным в нормальное функционирование в настоящем и будущем.

- Фиктивное банкротство. Уголовно наказуемый вид мошенничества, когда руководители предприятия предоставляют кредиторам ложные сведения о своем финансовом положении, с целью добиться от тех отсрочки по платежам либо более лояльного графика выплат.

- Умышленная несостоятельность. Уголовно наказуемая мошенническая схема, при которой владельцы предприятия совершают умышленные действия для наступления неплатежеспособности своего детища. К ним можно отнести неадекватное управление, продажа технических средств, необходимых для полноценного функционирования юр лица, необоснованное ценообразование и так далее.

Суть фиктивного банкротства

Механизм этого противозаконного деяния достаточно прост:

- Основные активы выводятся на сторонние счета или в другие организации, доступные для дальнейшего использования (например, принадлежащие родственникам или близким друзьям предпринимателя – будущего банкрота).

- Возможно формирование «ступенчатой» банковской задолженности (для погашения взятого кредита берется новый, а для него – еще один и т.д.).

- Объявление себя банкротом по стандартной процедуре.

- Списывание долгов.

- На «растерзание» кредиторам предоставляются лишь те фонды, что предприниматель не вывел заранее, оставив их для ликвидации.