Будьте начеку! 17 бесплатных сервисов для проверки контрагента

Содержание:

- Почему нужно проверять поставщиков

- Зачем проверять контрагента?

- Интернет-источники для поиска дополнительных сведений о контрагенте

- Основные шаги

- Какие налоговые преференции и льготы есть у компаний

- Способы проверки организации на благонадежность

- Для чего нужно проверять контрагента

- Причины проверки контрагентов на добросовестность

- Расчет показателей

- Почему следует обратиться к профессионалам?

- Какие риски возникают при работе с клиентами

- Нюансы работы с иностранной организацией

- ИНН юридического лица и ИП

- Предупреждения по содержанию декларации

- Что даст проверка контрагента?

- Что такое КПП организации

- Как проверить контрагента — советы юристов

- Офлайн-проверка контрагента, выявление подозрительных признаков

- Как возникают дела о налоговых правонарушениях

- Как интерпретировать полученные сведения о контрагенте

- Список контрольных вопросов для проверки контрагента

- Расчет коэффициента ликвидности и подведение итога

Почему нужно проверять поставщиков

Не все компании в полной мере осознают необходимость проверки поставщиков. В то же время есть несколько законодательных принципов, которые обязывают все организации это делать

И неважно, работают ли они с НДС или применяют УСН

Во-первых, это прописано в ст. 19 Федерального закона от 06.12.2011 № 402-ФЗ.

Во-вторых, в 2006 году Постановление Пленума ВАС РФ от 12.10.2006 № 53 ввело такое понятие, как необоснованная налоговая выгода.

В-третьих, ст. 54.1 НК РФ озвучила критерии, которыми налоговая должна руководствоваться при проверке компаний.

До определенного периода немаловажен был и принцип должной осмотрительности. Предполагалось, что компания с целью проверки контрагента может использовать открытые источники информации и профессиональные сервисы, скачивать необходимые отчеты и выписки из ЕГРЮЛ. В случае, если ФНС в результате проверки имеет к ней претензии, она лишает компанию вычета, доначисляет налоги, начинает арбитражное дело. Если компания не согласна со штрафами, она подает в суд. В свою очередь суд руководствовался фактами, что на момент заключения сделки компания, проверив своего контрагента-поставщика, посчитала его благонадежным, то есть убедилась, что рисков в сотрудничестве с ним нет. Суд нередко становился на сторону компаний и отказывал в требованиях ФНС.

Но в 2021 году ситуация поменялась. Понятия должной осмотрительности и недобросовестности налогоплательщика устарели. Сейчас при проверке поставщика необходимо убедиться, что он осуществляет реальную финансово-хозяйственную деятельность и сможет самостоятельно исполнить обязательство по сделке.

Таким образом, сейчас компании нужно иметь доказательства следующих фактов.

Договор выполняется тем лицом, с которым заключен

Например, заключила с договор о том, что обеспечит ей поставку стекол для окон, которые она производит. Но если по факту стекла привезла не , а , и в договоре или в акте это не указано, то возникнут большие проблемы.

Напротив, если по документам прописано, что поставщиком является субподрядчик, и у вашего контрагента заключен договор с ним, то у налоговой не возникнет вопросов.

Сделка реальная

При необходимости компания должна быть готова представить переписку, коммерческое предложение, критерии, по которым она выбрала конкретного поставщика.

ФНС точно покажется подозрительной ситуация, когда компания, осуществляющая деятельность, например, на Камчатке, заказывает оконные стекла в Московской области. С точки зрения налоговой такая сделка необоснованная: на транспортировку явно уходит много денег, значит, компания ставит себе это в расходы и платит меньше налогов. В процессе проверки налоговая сравнит цены, по которым компания покупала стекла в Московской области, посмотрит, какие поставщики работают на Камчатке, и задаст вопросы.

Зачем проверять контрагента?

Согласитесь, требование разумно не только для целей исчисления налогов, но на практике мы регулярно сталкиваемся с проблемой невозможности исполнения судебного акта по взысканному долгу не только в связи с тем, что у должника нечего взять, так как он вывел все активы, но и потому, что его невозможно найти. Изо дня в день мы сталкиваемся с ситуациями, что компании отгружают товар контрагенту, который по юридическому адресу не находится, активов не имеет, а директор — номинал. На вопрос: «Как такое произошло?» — в лучшем случае пространные пояснения: «Вот, нашли в Сети, документы присылали по интернету и «Почтой России», обычно платили».

Ни телефонов, ни контактных лиц должника у взыскателя нет, менеджер, который с ними работал, к моменту обращения к нам или уже уволился, или «впал в амнезию». Сайт, где нашли контрагента, или забыт, или исчез, или не содержит никакой полезной информации. Не настораживает обычных менеджеров по закупкам/продажам ни то обстоятельство, что коммерческое предложение приходит от одной организации, а счет от другой, ни даже тот факт, что первичное коммерческое предложение было прислано на бланке компании, которая уже ликвидирована. Из раза в раз убеждаемся, что даже при таких очевидных «звоночках» компании все равно перечисляют предоплату или производят отгрузку в отсутствие предоплаты. А потом: «Спасите, помогите, судебная система не работает…»

Проверяя контрагента, вы защищаете не только себя от невозвратной дебиторской задолженности, но и свою компанию от претензий налоговых органов.

В сфере налоговых правоотношений проблема проверки контрагентов осложняется тем, что закон не содержит определения понятия «должная осмотрительность».

В результате каждый трактует термин по-своему. И чтобы отстоять расходы или вычеты по НДС, одни судьи посчитают достаточным предоставление копий учредительных документов контрагентов (постановление АС Московского округа от 08.08.13 № А40-79361/12-91-438), другие — потребуют адреса, телефоны, сведения о деловой репутации и другую документацию (постановление АС Поволжского округа от 05.10.16 № А12-45841/2015).

Интернет-источники для поиска дополнительных сведений о контрагенте

Реестры недобросовестных поставщиков

Такой реестр есть на сайте ФАС. Также при необходимости можно изучить Реестр недобросовестных поставщиков в Единой информационное системе в сфере закупок.

Картотека арбитражных дел

В картотеке содержатся миллионы дел. Чтобы получить информацию о деле, нужно заполнить любые поля в фильтре поиска и нажать кнопку «Найти». Если вы не знаете номер дела, то ищите информацию по другим параметрам.

В карточку включена краткая информация о деле, сведения об участниках дела, хронология рассмотрения дела в каждой из инстанций, принятые в них завершающие судебные акты.

Банк данных исполнительных производств

Сервис дает информацию о наличии исполнительного производства, его предмете и подлежащей к выплате сумме в отношении любого физического или юридического лица.

Работа с банком строится на простых действиях: выбор поиска по физлицам или по юрлицам, указание региона, фамилии и имени или наименования предприятия.

Реестры лицензий

Если ваша компания планирует заключить сделку с контрагентом в рамках лицензируемой деятельности, то разумно будет заранее проверить, имеет ли он необходимую лицензию. Такие сведения содержатся на сайтах лицензирующих органов.

Например, Реестр лицензий есть на сайте Росприроднадзора. Роскомнадзор на своем официальном ресурсе публикует Реестр лицензий в области связи, Реестр операторов, занимающих существенное положение в сети связи общего пользования и др.

Проверка по списку недействительных российских паспортов

Поскольку сервис Главного управления по вопросам миграции МВД России пополняется сведениями о недействительных паспортах в ежедневном режиме, то информация в нем всегда актуальная.

В каких случаях компаниям стоит пользоваться этим онлайн-инструментом? Например, чтобы проверить руководителя фирмы, с которой предстоит заключить сделку. Ведь многие ограничиваются запросом копии приказа о вступлении в должность или выпиской из ЕГРЮЛ, в которой указаны ФИО и должность лица. Но проверка паспорта никогда не будет лишней.

Кроме того, обращайте внимание на срок полномочий представителя контрагента — не истек ли он? Срок указан в уставе организации или доверенности. Устав также может выявить и другой важный критерий оценки контрагента — ограничение полномочий руководителя по заключению сделок, сумма которых превышает определенное значение

Госконтракты

Факты неоднократного заключения госконтрактов — это несомненный плюс контрагента. Они могут свидетельствовать о его надежности, тем более если все обязательства были исполнены в срок.

Единый реестр проверок

На сайте Генпрокуратуры можно найти информацию о плановых и внеплановых проверках как юрлиц, так и ИП. Поиск осуществляется по утвержденному ежегодному сводному плану проведения плановых проверок и результатам проведения внеплановых проверок.

Членство в Торгово-промышленной палате РФ

Введите ОГРН или ИНН в форму поиска на сайте ТПП РФ — и вы узнаете, является ли юрлицо или ИП членом палаты. Если компания или предприниматель там есть, то это значит, что хозяйственная деятельность ведется.

Яндекс.Карты и Google Maps

Если для проверки контрагента вам необходима панорама здания, в котором зарегистрировано юрлицо, воспользуйтесь картами Яндекс или Google.

Основные шаги

Эта процедура включает целый ряд действий:

- проверка ИНН с целью убедиться в том, что это не набор цифр, составленный случайным образом;

- запрос документов у контрагента и их изучение;

- получение выписки из ЕГРЮЛ;

- анализ бухгалтерской отчетности;

- получение информации на сайте ФНС;

- дополнительная аналитика.

Запрос документов у потенциального партнера

Чтобы проверить контрагента на благонадежность, организации следует получить:

- копию устава другого предприятия, в которой приводятся его название, как в полной, так и в сокращенной формах;

- свидетельство о государственной регистрации соответствующей компании. С помощью этой бумаги проверяющий может убедиться, что потенциальный партнер на настоящий момент располагает статусом юридического лица, а также состоит на учете как налогоплательщик;

- свидетельство от налогового органа о постановке на учет;

- бухгалтерская отчетность за годовой период до данного момента;

- копия документа, удостоверяющего личность сотрудника, возглавляющего компанию (например, генерального директора).

Получение выписки о контрагенте из ЕГРЮЛ

Этот документ в отношении изучаемого юридического лица станет подтверждением того, что в настоящий момент он остается зарегистрирован, и что снятия с учета не произошло. Помимо этого, можно сверить данные с информацией, которая приводится самим потенциальным контрагентом в иных местах.

Проверка финансовой отчетности

Руководителю определенной структуры, принимающему решение относительно сотрудничества с другой организацией, имеет смысл запросить у главбуха компании ее отчетность, в частности, баланс за последнюю дату, на которую он был составлен.

С помощью этого можно установить следующее:

- непосредственно факт того, что фирма сдает отчетность;

- ведение предприятием хозяйственной деятельности, размер отчисляемого им НДС;

- объем средств, которые контролирует потенциальный партнер.

К примеру, если предприятие располагает почти нулевыми активами и/или у него существенные долги, а величина его уставного капитала составляет 10 тысяч рублей, есть повод задуматься.

Но даже если активы достаточно велики, то на основе информации из этого документа получившее его лицо может составить себе представление о том, насколько существенной будет данная транзакция для контрагента.

Дополнительно можно запросить копию заключения, выданного аудиторской фирмой, изучавшей документацию контрагента за предыдущий год.

Информация на сайте налоговой онлайн бесплатно

На портале можно произвести поиск по ИНН либо по ОГРН. С этой целью требуется зайти на сайте на вкладку «Юридическое лицо» и ввести в появившейся форме требуемые сведения в поля с соответствующими названиями.

Дополнительно для уточнения можно также прописать название предприятия и регион, в котором оно зарегистрировано. Однако это не обязательно, поскольку система должна находить требуемые элементы и по ИНН/ОГРН.

Наряду с этим на портале ФНС на различных страницах можно получить ряд других сведений относительно потенциального контрагента:

- информацию из ЕГРЮЛ, в том числе сведения о том, какие изменения в нее вносились;

- данные о наличии долгов по погашению налогов;

- также о неисполнении им своей обязанности по предоставлению налоговой отчетности в течение 12 месяцев либо дольше;

- адреса, по которым зарегистрированы многочисленные юридические лица. Тот факт, что организация располагается именно в таком месте, станет основанием для серьезных подозрения;

- физические лица, входящие в перечень дисквалифицированных, и юридические, у которых исполнительные органы включают таких граждан. Также перечень тех, в чьем отношении суд принял вердикт, что они не могут выполнять функции по руководству;

- список граждан, которые возглавляют свыше одного предприятия;

- выданные на таких лиц доверенности;

- решения органов, производящих регистрацию компании об ожидаемом исключении из ЕГРЮЛ организаций, которые не осуществляют никаких действий;

- компании, у которых нет связи по адресам, названным ими при регистрации.

Также можно получить следующую информацию:

- доходы, полученные ими в течение одного календарного года;

- расходы за этот же период;

- среднее число персонала в организации за такой же промежуток;

- данные о начисленных на эти структуры налогах и сборах;

- пени и штрафы.

Какие налоговые преференции и льготы есть у компаний

Каждая компания имеет немало преференций, но в данном случае остановимся на следующих:

- право на вычет по НДС;

- расходы по налогу на прибыль.

Со своей прибыли компания обязана уплачивать налог 20 %. Под прибылью следует понимать то, что остается после вычета расходов из доходов. Если ИП или компания применяет УСН, то вместо 20 % платит 6 % с доходов или 15 % с разницы доходов и расходов.

Чем опасно лишение права поставить сделку в расход

Когда ФНС решает, что сделка на 1 млн руб., которую вы заключили с поставщиком, недействительна, она заявляет о том, что вы не имеете права поставить эту сделку в расход.

Чтобы понять, как это бьет по экономике компании, рассмотрим такой пример: допустим, доход вашей компании составил 10 млн, затраты — 1 млн руб., и если вы не сможете поставить в расходы сделку с поставщиком на 1 млн руб., то сумма налога будет больше на 200 000 руб.

Помимо этого на сумму накладываются штрафы и пени. Штраф платится с суммы налога, которую вы должны доплатить (НДС и налог на прибыль).

Согласно ст. 122 НК РФ, если налоговики доказывают умысел, то штраф составляет 40 % от неуплаченной суммы налога. Если деяние расценивается просто как неуплата или неполная уплата суммы налога, то 20 %.

На сумму неуплаченного налога начисляются пени в размере 1/300 ставки рефинансирования (5,5 %) за каждый день просрочки со срока уплаты налога. А поскольку вы не начислили эти деньги вовремя в бюджет, на них начисляют пени за каждый день просрочки.

В каких случаях суд возбуждает уголовное дело

Если налоговая доказывает умысел в заключении сомнительной сделки, то в отношении руководителя предприятия может быть возбуждено дело по одной из статей УК РФ: ст. 199 за неуплату налога в крупных размерах или ст. 159 за мошенничество.

Способы проверки организации на благонадежность

Сегодня имеется несколько механизмов проверки. Самый простой — воспользоваться платными сервисами, которые агрегируют все имеющиеся в открытом доступе данные. Исчерпывающая информация о потенциальном контрагенте будет предоставлена быстро, в доступной и наглядной форме

При этом некоторые из таких сервисов еще и проведут первоначальный анализ собранных сведений; сообщат, на какие моменты нужно обратить внимание, и дадут предварительную оценку безопасности заключения сделки

Узнать, сколько налогов заплатил контрагент и проверить его финансовое состояние можно в сервисе «Контур.Фокус» Подключиться к сервису

Альтернативный вариант предполагает самостоятельный сбор сведений при помощи бесплатных баз данных госорганов и прочих открытых источников. В частности, информацию о контрагенте можно найти на сайтах ФНС, Росреестра, арбитражных судов, судебных приставов и т.д. Также не лишним будет воспользоваться обычными поисковиками для оценки деловой активности будущего партнера.

Наконец, есть и еще один способ проверки. Он предполагает получение всей необходимой информации непосредственно у контрагента, либо связанных с ним лиц. Этот вариант, как правило, применяется в дополнение к первому или второму. У компании, с которой планируется сотрудничество, можно запросить копию устава, информацию о паспортных данных руководителя, сведения из налоговых деклараций, а также реальные отзывы (рекомендации) лиц, имевших с ней дело.

Для чего нужно проверять контрагента

Налоговый кодекс обязывает налогоплательщиков документально подтверждать обоснованность расходов и вычетов (ст. 54, 54.1, 172, 252 НК РФ). В большинстве случаев такие документы поступают от контрагентов. Поэтому при выборе бизнес-партнера надо оценить не только условия планируемой сделки и ее коммерческую привлекательность, но также деловую репутацию и платежеспособность потенциального контрагента, а равно риск неисполнения им обязательств как по договору, так и перед бюджетом. В свою очередь ИФНС при проведении контрольных мероприятий вправе поставить под сомнение законность и обоснованность уменьшения налогового обязательства (определение Судебной коллегии по экономическим спорам Верховного суда РФ от 20.07.20 № 306-ЭС19-27836).

Так, перед заключением разовой некрупной сделки достаточно убедиться в том, что контрагент зарегистрирован в ЕГРЮЛ и с ним можно связаться по указанному в реестре адресу, а от его имени действует уполномоченное лицо.

Получить свежую выписку из ЕГРЮЛ или ЕГРИП с подписью ФНС

Исключение составляют ситуации, когда условия планируемого договора значительно отклоняются от рыночного уровня, либо свои услуги предлагает компания или ИП, которые не имеют опыта исполнения аналогичных сделок. В этих случаях имеет смысл дополнительно выяснить наличие у потенциального контрагента нужных ресурсов, задолженности перед бюджетом и другими бизнес-партнерами, изучить его деловую репутацию и т.д. Такие же тщательные проверки нужно проводить при покупке недвижимости или иного дорогостоящего актива, либо перед заключением длительных контрактов.

Причины проверки контрагентов на добросовестность

Принимая решение о сотрудничестве с новым контрагентом, достаточно часто руководство организации задается вопросами о надежности контрагента (выполнит ли контрагент работу после ее оплаты) и рисках, связанных с возможными вопросами со стороны налоговых органов.

Можно исходить из общего принципа и не проводить проверок при заключении договора с новым партнером. Но разумнее и безопаснее поступить осмотрительно и позаботиться об успешности своего бизнеса.

- Налоговое законодательствл обязывает стороны заключаемого договора проверять добросовестность контрагента по договору. К примеру, организации заключили договор оказания услуг по уборке офиса. Исполнитель направил заказчику акт приемки-передачи услуг и счет-фактуру. Налоговый орган по результатам проведения камеральной проверки может отказать в вычете НДС по следующим причинам:

-

у исполнителя нет работников в штате (значит, никто физически не мог производить уборку);

-

исполнитель не находится по , не платит , не сдает (следовательно, исполнитель является недобросовестным);

-

документы от исполнителя были подписаны не уполномоченным лицом (не , следовательно, они недействительны).

Следовательно, получить вычет по ним не получится.

Такую проверку лучше проводить еще и потому, что на это обращают пристальное внимание и налоговые инспекторы при проведении налоговых проверок, которые тщательным образом проверяют всех контрагентов организации на наличие признаков «однодневок». Основной аргумент — организация должна выбирать клиентов с должной осмотрительностью

Суды считают, что организация должна выбирать таких контрагентов, связь с которыми не повлечет для нее дополнительных налоговых начислений. Если инспекторы заявляют об использовании схемы минимизации налогов, то в общем случае суды проверяют следующие обстоятельства:

-

проявил ли налогоплательщик ;

-

есть ли у контрагента расходы на ведение хозяйственной деятельности;

-

носят ли платежи, проходящие через эту компанию, транзитный характер;

-

поступили ли денежные средства реальному производителю товаров (работ, услуг) либо вернулись тому, от кого ушли;

-

соответствует ли размер цены на товар, приобретенный налогоплательщиком, средним ценам, сложившимся на рынке;

-

целесообразны ли сделки с экономической точки зрения.

Налогоплательщик считается добросовестным, пока не доказано обратное.

Расчет показателей

Если в вашем распоряжении есть бухгалтерская отчетность контрагента, можно рассчитать показатели его ликвидности и платежеспособности:

- Коэффициент общей ликвидности равен отношению оборотных активов организации к краткосрочным обязательствам. Он показывает, насколько компания способна погасить свои текущие долги и обязательства только за счет оборотных средств. Чем больше значение этого коэффициента, тем более платежеспособным является контрагентом. Хорошо, если он равен 2 и более, но и 1,5 считается приемлемым результатом.

- Коэффициент платежеспособности — это отношение собственного капитала к собственным активам. Он показывает, насколько организация не зависит от внешних источников финансирования. Считается, что если его значение ниже 0,5, то есть повод задуматься о финансовой устойчивости компании.

Почему следует обратиться к профессионалам?

Сложность самостоятельной проверки, в том числе с использованием специальных платных сервисов типа «Контур-фокус», «Коммерсант», «Картотеки» и других, состоит в том, что информацию все равно потребуется проанализировать и обобщить. Неопытный человек может не учесть или придать излишнее значение тем или иным данным.

Компания «Долги. Налоги. Доли» использует данные и иные сервисы проверки контрагентов и предоставит вам действительно необходимую информацию для принятия управленческого решения. Контрагентам на абонентском обслуживании при желании может быть подключена услуга формирования архива проверки и мониторинга изменений контрагентов. Опция мониторинга позволяет оперативно предпринять нужные шаги, чтоб контрагент не «слился», оставив на память нереальную к взысканию дебиторку.

Мы не избавим вас от необходимости сбора документов, указанных в п. 1 приведенного выше перечня, но мы сделаем за вас анализ предоставленных документов, выберем из всего вороха информации действительно нужную и будем вести электронный архив проверки.

Перед подписанием договора, по которому вы перечисляете предоплату и предоставляете отчетности, мы рекомендуем пересылать нам на проверку:

- ИНН и БИК банка, обслуживающего контрагента;

- устав, который позволит проверить наличие дополнительно установленных по сравнению с общими положениями закона ограничений полномочий подписанта;

- копию паспорта подписанта.

Если договор подписывается по доверенности, у вас во всех случаях должен остаться оригинал или удостоверенная копия доверенности.

При работе в отсутствие этого минимума можно говорить, что риск наращивания дебиторской задолженности, по которой высока вероятность получения нереального для фактического исполнения судебного акта, чрезмерно высок. Наращивание дебиторской задолженности такого качества повышает вероятность, что вашей организации впоследствии потребуется сопровождение дела по банкротству со стороны должника.

Какие риски возникают при работе с клиентами

Допустим, есть компания, которая занимается продажей окон. Если она работает по принципу постоплаты, то с коммерческими рисками она сталкивается постоянно. Например, она отгрузила товар клиенту, а деньги не получила. В итоге осталась и без товара, и без денег. В этом случае стопроцентная предоплата полностью защитила бы её от неблагоприятных последствий коммерческого характера, так как деньги ей поступили бы еще до отгрузки товара.

В то же время работа с клиентами никак не связана с налоговыми рисками. Налоговая не будет проверять ваших клиентов и предъявлять вам претензии. Исключение составляет только встречная налоговая проверка, когда вами могут заинтересоваться в рамках проверки цепочки поставщиков.

Нюансы работы с иностранной организацией

Проверить иностранного контрагента, если это не очень широко известная компания, в отношении которой подобный проверки излишни, существенно сложнее.

Можно запросить:

- сертификат о регистрации. В нем подтверждается сам факт, содержится наименование этого предприятия, дату, когда оно было поставлено на учет, и его номер;

- дубликат учредительных документов, которые включают договор, а также устав (могут быть объединены в одно целое), в них приводятся сведения об уставном капитале, выпуск акций, высшем исполнительном органе и схеме управления фирмой;

- свидетельство о наличии требуемого правового статуса, которое удостоверяет, что на момент его выдачи данная компания относится к правоспособным и действующим;

- выписка из реестра организаций, аналогичная отечественной из ЕГРЮЛ. В ней приводится адрес предприятия, сведения об учреждении, которое его зарегистрировало, информация об уставном капитале, держателях акций и руководителях;

- сертификат, относящийся к налоговому резидентству. Он подтверждает, что компания отчисляет соответствующие взносы в данной юрисдикции.

Произведя проверку хотя бы аналогов этих документов, можно выявить случаи, когда сотрудничество предлагают очевидно недобросовестные организации и снизить свои риски.

ИНН юридического лица и ИП

Юридическое лицо получает ИНН в налоговом органе по месту регистрации лица одновременно с другими регистрационными документами.

Физические лица со статусом ИП могут получить ИНН двумя способами:

1) одновременно с присвоением им статуса ИП и выдачей свидетельства о регистрации в качестве ИП; 2) в любое время до регистрации в качестве ИП (в этом случае при регистрации заново получать ИНН не нужно). Не имея ИНН, физическое лицо не сможет получить статус ИП. Юридические лица и физические лица со статусом индивидуального предпринимателя при заключении каких-либо договоров обязаны указывать в реквизитах свой ИНН . ИНН должен располагаться на печатях (для ИП — если есть печать).

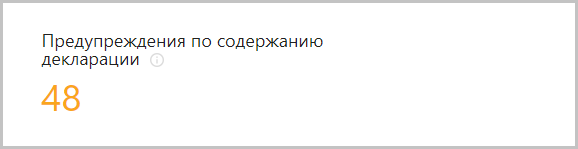

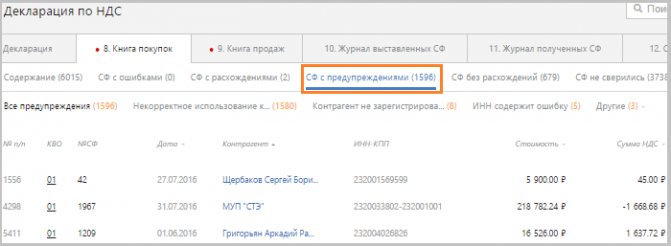

Предупреждения по содержанию декларации

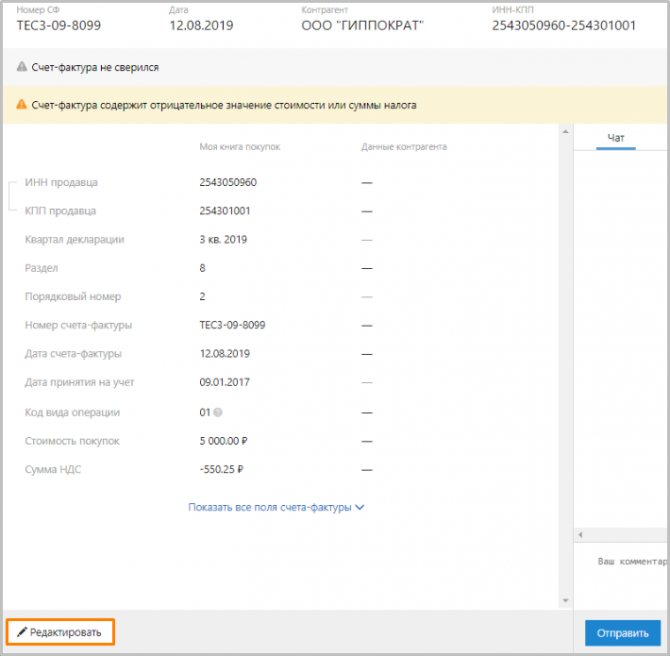

В эту категорию попадают сделки, в которых были указаны неверные реквизиты контрагентов, если контрагент не зарегистрирован в ЕГРН, а также сделки, в которых обнаружены ошибки логического контроля, рекомендованные к исправлению. В одном счете-фактуре может быть несколько предупреждений.

Чтобы перейти к списку счетов-фактур с предупреждениями, кликните по категории.

Возможные причины предупреждений:

- Не выполняется контрольное соотношение для ИНН и/или КПП;

- Контрагент не зарегистрирован в ЕГРН;

- Счет-фактура содержит отрицательное значение стоимости или суммы налога;

- Дата счета-фактуры в книге продаж не из текущего налогового периода;

- Счет-фактура с указанным вами номером не был найден у контрагента, но есть похожий;

- Счет-фактуры на аванс (кво 02, 05, 12) и счет-фактура на реализацию (кво 01) должны иметь разные номера.

Для просмотра полного текста предупреждения наведите мышку на строку со счетом-фактурой, появится всплывающая подсказка. Либо кликните по строке, и счет-фактура откроется.

Для исправления предупреждений выполните одно из действий:

- Отредактируйте данные непосредственно в Контур.НДС+;

- Внесите изменения в книгу в той учетной системе, в которой она была подготовлена. После чего повторно загрузите сведения из книг покупок/продаж, журналов учета счетов-фактур. Сверка произойдет автоматически, счетчик категории «Предупреждения по содержанию декларации» изменится.

Что даст проверка контрагента?

Принятие этих мер в случае воздержания от участия в нелегальных схемах по возмещению и/или оптимизации налогов позволяет снизить налоговые риски и вернуть дебиторскую задолженность. Отказать вам в вычете или принятии расхода могут по причине недостоверности счетов-фактур и неосмотрительности. Чаще всего это происходит, когда контрагент утверждает, что не подписывал спорный счет-фактуру, или отрицает сам факт сотрудничества с плательщиком.

Обращаем внимание! Для применения данных проверки для целей налогообложения мало проверить, необходимо надлежащим образом оформить результаты проверки. Что следует учитывать и как оформлять, отражено в письме ФНС РФ от 31.03.16 № СА-4-7/5589

Что нужно сделать, чтобы использовать данные проверки в суде:

- распечатайте скриншот экрана, на котором видны нужные данные;

- на свободном месте укажите, с какого браузера получены данные (Safari,Opera, Firefox, Chrome и т. д.);

- пропишите название и адрес сайта,

- отметьте данные о компьютере, на котором был сделан снимок (инвентарный номер или имя компьютера в сети);

- укажите, кто сделал копию;

- поставьте дату.

Что такое КПП организации

КПП — это набор цифр, дополняющий ИНН. По нему определяют, на основании чего юрлицо поставлено на учет. Включает 9 знаков. Расшифровывается КПП в реквизитах организации так:

- первые две цифры — код региона или области РФ, где стоит на учете фирма;

- вторая пара цифр — номер ИФНС, которая поставила на учет компанию или обособленное подразделение по месту их регистрации, местонахождения недвижимости или транспорта. Также это может быть номер инспекции, которая совершала иные действия по регистрации;

- пятый и шестой знаки — непосредственно причина учета. Для российских организаций доступны значения от 01 до 50, для иностранных компаний — от 51 до 99. В отличие от всех остальных знаков, здесь могут быть и латинские буквы;

- последние цифры в КПП организации — порядковый номер.

По расшифровке можно понять как присваивается КПП организации. Важные моменты — место регистрации и причина.

Как проверить контрагента — советы юристов

На крупных предприятиях – концернах, холдингах и т.п. проверкой контрагентов занимаются службы финансовой безопасности.

Их деятельность регулируется внутренними нормативными актами и должностными обязанности. В компаниях с небольшими оборотами проверка потенциальных партнеров практикуется редко. В силу чего бизнесмены иногда терпят убытки из-за собственной неосмотрительности.

Избежать возможных проблем поможет создание локального акта работодателя, определяющего вопросы преддоговорной подготовки, в том числе и проверку добросовестности будущих контрагентов.

В документе необходимо указать цели его существования, порядок взаимодействия руководящего состава, отделов снабжения, бухгалтерии, юристов и других подразделений фирмы.

Также актом требуется закрепить перечень проверочных мероприятий и документы, которые надлежит истребовать у потенциального партнера и прочих заинтересованных лиц.

Мы сможем заменить Ваш юридический отдел. Благодаря этому вы сэкономите на налоговых отчислениях и получите целый штат юристов, который будет решать текущие проблемы и задачи 24/7. Узнайте стоимость юридических услуг в и получите 1 месяц бесплатного сопровождения:

Рассчитать стоимость

Также, Вы получите индивидуальную скидку до 20% на первое обращение. Торопитесь, акция ограничена!

Офлайн-проверка контрагента, выявление подозрительных признаков

Вооружившись всевозможными бесплатными онлайн-инструментами проверки, не забудьте и об офлайн-расследовании.

Проверьте следующие детали:

Фактическое расположение компании по указанному в документах адресу

Убедиться в фактическом расположении особенно важно в тех случаях, когда вы ведете переговоры, например, с производственной компанией, чья деятельность предполагает наличие складов и помещений под производство. Недобросовестные контрагенты могут указывать несуществующие адреса

Доказательства того, что фирма готова выполнить условия сделки

Это можно понять только в ходе переговоров, наблюдая за поведением руководства. Стоит насторожиться, если контрагент торопится и хочет быстрее договориться об оплате, заманивая при этом низкими ценами и нереальными условиями.

Как возникают дела о налоговых правонарушениях

Если в сданной декларации налоговая нашла расхождения, директора компании могут вызвать на допрос или опрос, чтобы разобраться в конкретных сделках. Если он соглашается с претензиями, то компании доначисляют сумму. Вдобавок к этому ФНС может запустить проверку и по другим сделкам.

При возникновении арбитражного дела специалисты налоговой будут не просто доказывать факт, что конкретная сделка была фиктивной, — они будут доказывать умысел. Их задача — убедиться, что контрагент является добросовестным лицом и ведет реальную деятельность.

При этом неважно, платит ли контрагент, с которым вы заключаете договор, налоги. Важны четыре критерия, перечисленные выше

Как интерпретировать полученные сведения о контрагенте

Полученную информацию о контрагенте можно условно объединить в три больших блока:

- арбитражные дела;

- финансовое состояние;

- потенциал контрагента.

Анализ контрагента следует проводить на пересечении этих блоков: — существующие споры, объемы деятельности и возникающие риски

Важно обратить внимание на финансовое состояние — растет компания или стагнирует? И попытаться самостоятельно оценить потенциал контрагента, опираясь на ту информацию, которая содержится на его сайте, деловые связи компании и другие критерии

Когда вы не понимаете, какая у компании отчетность, видите невнятные арбитражи и не можете оценить потенциал компании, лучше с таким контрагентом не связываться.

Узнайте, как проверить контрагента за 5 минут:

Список контрольных вопросов для проверки контрагента

В качестве руководства для действий любой налогоплательщик может использовать рекомендации ФНС. Ведомство делится ими в своих письмах.

- Знаком ли вам лично руководитель организации-контрагента, при каких обстоятельствах, когда вы познакомились?

- Какие взаимоотношения (дружеские, деловые) вас объединяют?

- Какие работы (услуги) выполняла организация-контрагент для вас, какие товары поставляла?

- Ранее эта организация оказывала для вас подобные услуги, выполняла работы, поставляла товары?

- Какие действия вы предпринимали для установления деловой репутации организации-контрагента?

Расчет коэффициента ликвидности и подведение итога

После того как основные данные по контрагенту получены, можно подвести итог. Основными критериями оценки финансового положения исследуемой организации являются ликвидность и платёжеспособность. Эти показатели можно рассчитать по специальным формулам, которые находятся в свободном доступе.

В качестве основы для расчета коэффициентов ликвидности (быстрой, текущей и абсолютной) берётся отчетность предприятия. Вычисленные коэффициенты ликвидности позволяют оценить способность фирмы-контрагента гасить текущую задолженность за счёт оборотных активов.

Степень независимости контрагента от кредиторов определяется коэффициентом платёжеспособности. Этот показатель определяется на основе данных бухгалтерского баланса и отчёта о прибылях и убытках и представляет собой отношение величины акционерного капитала к суммарным активам компании.

Финансовая стабильность партнеров и добросовестное исполнение сторонами договорённостей — основа успешного сотрудничества. Комплексная оценка платёжеспособности контрагента существенно снижает коммерческие, финансовые и репутационные риски для бизнеса.