Блокировка по 115-фз. практические рекомендации

Содержание:

- Важный момент! На что необходимо обратить внимание!

- Как быть с деньгами, если счёт заблокирован по 115-ФЗ

- Признаки подозрительной деятельности

- Что такое ФЗ-115?

- Изменения 2018-2021 года

- Кого банк может заблокировать и по каким причинам

- Какие операции могут попасть под подозрение?

- Может ли банк блокировать карту и банковский счет физического лица по 115 ФЗ?

- Как это работает. Внутренняя банковская кухня

- Что делать, если счёт оказался заблокирован (последствия блокировки)

- Снижаем вероятность блокировки карты/счёта

- ФЗ-115 «О противодействии легализации доходов»

- На какой срок происходит блокировка счета по 115-ФЗ

- О законе: 115 ФЗ

- Обзор самых важных его статей и частей

- Если не удалось разблокировать карту, как быть

- Основные причины блокировки банковских карт

- Заключение

Важный момент! На что необходимо обратить внимание!

Анализируя ситуации клиентов и действующие изменения в 115 ФЗ, я пришла к выводу, что:

- Через механизм межведомственной комиссии можно оспорить только официальные решения. Как показывает практика, банки зачастую не утруждают себя официальными отказами, а предъявляют претензии и побуждают к закрытию расчетного счета на словах, не имея никаких официальных оснований. Поэтому, для таких случаев, механизм межведомственной комиссии не работает. Из этого вытекает следующий пункт.

- Если банк ограничивает ваши действия без объяснения причин не предъявляя при этом никаких письменных официальных решений, то получается, что оспаривать в межведомственной комиссии в данном случае нечего. Поэтому, в такой ситуации, советую использовать, как и раньше, механизм жалобы в ЦБ. Вы можете пожаловаться на действие/бездействие банка, подав жалобу в онлайн-приемной на сайте ЦБ или направив заказное письмо на адрес ЦБ. Банк будет вынужден предъявить вам официальное решение об отказе и только после этого вы сможете запустить механизм жалобы в межведомственную комиссию.

- По поводу сроков ответа банка.

– Если вы подали официальный запрос на вынесенное решение, то, как я писала уже выше, срок рассмотрения банком 10 дней (п. 13.4 ст. 7 115 ФЗ).

– Если официального решения об отказе по 115 ФЗ нет, то это общий запрос согласно п. 1 ст. 12 59 ФЗ. Он рассматривается 30 дней. Зачастую банки принимают именно этот срок, но, иногда устанавливают свои сроки, согласно их внутренним локальным актам. В этом я вижу огромную проблему в нашем законодательстве, т.к. это позволяет банкам неоправданно долго тянуть с ответами, убивая тем самым бизнес. К сожалению, мартовские изменения 115 ФЗ этого не учли, а ведь было бы справедливо установить четкие сроки на любую жалобу клиента касаемо затягивание ситуаций и бездействие при блокировке счетов, даже если официального решения об отказе нет.

Не копите проблемы связанные с расчетными счетами, не спешите бежать в другие банки, не разобравшись с проблемой в текущем банке. Получив отказ в открытии расчетных счетов вы получаете новые записи в “черном списке”, которые потом придется удалять.

Наша статья в Телеграме поможет Вам правильно составить жалобу в ЦБ.

Если у вас остались вопросы, пишите в чат. Наш чат для живого общения в Телеграме:

Наш чат для живого общения в Телеграме по проблемам блокировок и налоговой оптимизиции, бух учету и другим вопросам:

Наш чат: T.me/smartbusinessmy

Наш канал: T.me/bux_smartbusiness

Как быть с деньгами, если счёт заблокирован по 115-ФЗ

Строго говоря, блокировка счёта как полный запрет на совершение операций происходит только в одном случае — если клиент включен в перечень экстремистов или есть основания подозревать его в террористической деятельности (п. 6 ст. 7 115-ФЗ). Но это, скорее всего, не про вас.

Если же банк, руководствуясь 115-ФЗ, приостанавливает операции или отказывается проводить какую-то конкретную транзакцию, свободы больше. Деньги можно перевести на счёт в другом банке, использовать для выплат физлицу или по исполнительному листу.

Многие предприниматели прибегают к этим способам, чтобы обойти блокировку 115-ФЗ и вернуть свои деньги. Но это небесплатно и рискованно.

Как можно распорядиться средствами со счёта, заблокированного по 115-ФЗ

|

Способ |

Затраты |

Риски |

Лайфхаки |

|

Счёт в другом банке |

Банк может взимать штраф за перевод денег со счёта, заблокированного на основании 115-ФЗ. Это может быть 10-20 % и более |

Банк сопроводит перевод сообщением в ЦБ РФ, и клиента могут внести в «черный список». Это чревато блокировкой в другом банке и проблемами с открытием счетов |

Если вы в срок выполнили все требования банка и представили все нужные документы, штраф при закрытии счёта можно оспорить в суде. Не закрывайте заблокированный счёт — оставьте на нем часть средств |

|

Зарплата и другие выплаты физлицам |

От 13 % НДФЛ + внебюджетные фонды (если фирма банкротится или не может уплатить НДФЛ, налог перечисляет в бюджет физлицо) |

Если выплачиваете крупную сумму, на вас могут завести уголовное дело по . Финмониторинг тоже не дремлет |

Риски есть, лайфхаков нет 🙂 |

|

Исполнительный лист |

При обращении в суд нужно уплатить госпошлину |

Спор в суде решается долго, даже если это мировое соглашение. Может, быстрее удастся решить все вопросы с банком и снять блокировку |

Риски есть, лайфхаков нет 🙂 |

|

Исполнительная надпись нотариуса (нотариус заверяет договор займа между компанией и физлицом и делает пометку, если условия договора нарушены) |

Оплата работы нотариуса (3-5% от суммы договора) |

Если банк что-то заподозрит, физлицу могут заблокировать счёт на 45 суток |

Договор с исполнительной надписью нотариуса работает, как исполнительный лист. С ним можно идти в банк, минуя суд |

Риски велики, а результат не гарантирован. К тому же последствия неразрешённой ситуации с блокировкой по 115-ФЗ серьёзные: могут возникнуть проблемы с открытием счёта в других банках. Так что для начала попробуйте урегулировать ситуацию с банком. Как снять блокировку, если счёт заморожен по 115-ФЗ?

Признаки подозрительной деятельности

Привлечь внимание банковских служб к своим операциям может не только «левая» фирма, но и честный предприниматель

Подозрительно:

- игнорирование сообщений банковских специалистов;

- регулярные взносы от учредителей;

- частые крупные списание на счета других фирм, с последующим снятием;

- налоговая нагрузка не соответствует объему операций, проходящих по счету. Центробанк установил минимальный размер — 0,9% от дебетового оборота по счету;

- отсутствие списаний на заработную плату, перечислений НДФЛ и страховых взносов;

- уровень зарплаты ниже установленного МРОТ;

- возобновление работы после длительного перерыва: от 3 месяцев;

- поступление крупной суммы денег, которая списывается на посторонних юр. лиц в кратчайшие сроки;

- руководитель и учредитель фирмы одно и то же лицо;

- компания зарегистрирована по «массовому» юридическому адресу.

Расширенный перечень признаков, по которым деятельность может считаться подозрительной, собраны в Положении ЦБ РФ №375-П от 02.03.2012 г.

Что такое ФЗ-115?

С августа 2001 года в силу вступил закон ФЗ-115 «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма», который в народе получил название «антиотмывочный». По задумке законодателей, он обязывает банки следить за операциями клиентов, чтобы исключить отмывание денег и другие незаконные действия с финансами.

В соответствии с законом, служба финансового мониторинга должна обращать внимание на подозрительные операции пользователей, в противном случае банку грозит лишение лицензии. Поэтому банки тщательно соблюдают принятый в 2001 году закон и поддают тщательной проверке любые подозрительные передвижения средств между счетами клиентов

В случае обнаружения таких операций, обслуживание клиента может быть приостановлено до выяснения обстоятельств.

Чтобы подтвердить законность операций, клиент – будь то физическое или юридическое лицо – обязан предоставить документы, подтверждающие легальность средств. При этом, в каждом конкретном случае, проверка может подразумевать предоставление различных документов.

Кроме того, если это юридическое лицо, то может потребоваться в устной или письменной форме ответить на ряд вопросов о деятельности компании, особенностях операции и т.д.

Закон ФЗ-115 создавался с благими намерениями со стороны властей, дабы предотвратить отмывание денег и финансирование противозаконных действий. Тем не менее, он несет в себе негативные последствия даже для тех клиентов, которые на самом деле не осуществляют ничего противозаконного.

Попасть под внимание финмониторингов могут не только злоумышленники, но и честные люди, например, зарабатывающие в интернете. В том числе торгующие криптовалютами

А также участники инвестиционных проектов, которые через свои карты вкладывают деньги и выводят туда прибыль.

Дополнения, внесенные в закон в 2021 году

Усиленный контроль коснётся следующих операций:

- Возврат на карту и счёт мобильного телефона суммы от 100 тысяч рублей, до этого внесенные в качестве аванса;

- Почтовые переводы на сумму от 100 тысяч рублей;

- Наличные и безналичные сделки с недвижимостью на сумму от 3 миллионов рублей.

Изменения 2018-2021 года

В прошлом и текущем году, Закон редактировался несколько раз. В 2018 году кратко:

- в список организаций, которые могут, на законных основаниях, проводить операции с денежными средствами, были внесены негосударственные пенсионные фонды. Но, делать это они могут только в рамках своей основной деятельности;

- было введено новое понятие «финансирование терроризма и финансирование распространения оружия массового уничтожения»;

- была введена новая ст. 7. 5, в которой прописаны меры, применяемые для противодействия финансированию распространения оружия массового уничтожения;

- была введена ст. 10. 2, в которой говорится о международном сотрудничестве в данной сфере;

- в ст. 7 была внесена обязанность банков заключать договоры банковского вклада только при предъявлении документов, подтверждающих открытие вклада на предъявителя;

- в иные статьи также были внесены изменения, соответствующие сложившейся ситуации в стране.

В марте текущего года вступила в силу 57 последняя редакция закона. Внесённые изменения затрагивают организации, входящие в банковскую группу или в банковский холдинг, а также адвокатов, нотариусов и других, которые оказывают услуги юридического и бухгалтерского характера. Все они, имея соответствующее распоряжение от своего клиента, совершают операции с денежными средствами, порой довольно крупными суммами.

Для организаций, которые входят в банковские объединения или холдинги, данные изменения носят исключительно положительный характер. В отношении остальных есть несколько негативных моментов. В частности, они теперь также могут применять меры по блокировке счёта своего клиента. Данные поправки вступили в силу уже через 18 дней после того, как были вынесены на обсуждение. Адвокаты, нотариусы и прочие, не успели к ним подготовиться, что привело к неудобствам именно для них.

То есть, для этих субъектов до сих пор нет ясности, как им исполнять новые обязанности, а также фиксировать факт их выполнения. Поэтому всем вновь описанным субъектам необходимо:

- пройти обучение в разумные сроки, либо провести внеплановый инструктаж в трёхдневный срок. То есть, до 21 марта пройти обучение по новым правилам должны были уполномоченные сотрудники организаций, входящих в банковские объединения и холдинги;

- все адвокаты, нотариусы и прочие, должны обновить свои правила внутреннего распорядка. Сделать это нужно было до 18. 04. Текущего года. То есть, им был дан всего месяц.

Если субъект участвует в программе «Добровольное сотрудничество с Росфинмониторингом», то ему рекомендуется:

- обновить свой личный кабинет в соответствии с полученными изменениями;

- пройти дополнительное обучение;

- полученные знания нужно будет использовать при заполнении отчета о результатах внутреннего контроля. Соответствующий раздел есть в Личном кабинете.

По мнению многих, кто по роду деятельности связаны с Законом № 115-ФЗ и имеет соответствующую практику, принятые изменения являются лишними и избыточными.

Кого банк может заблокировать и по каким причинам

Анализ и мониторинг финансовых операций осуществляется по установленным Центробанком критериям, перечисленных в Положении №375-П (2012 год). Согласно данному Положению к подозрительным можно отнести любую операцию, которая наводит на мысль о:

- незаконном обналичивании средств (снятии с карты/счета крупной суммы наличных, если они были зачислены по безналичному расчету);

- запутывании схем денежных расчетов («транзитные» операции);

- сокрытии истинных целей финансовых операций и сторон сделки;

- незаконном переводе крупных сумм за рубеж;

- экстремисткой деятельности;

- терроризме и т.д.

Банковских клиентов Федеральная служба финансового мониторинга (Росфинмониторинг) включает в специальный перечень физических и юридических лиц, причастных к экстремистской деятельности и/или терроризму. Но необязательно быть экстремистом или террористом, чтобы попасть в число тех клиентов, которым Сбербанк заблокировал карту или счет, ссылаясь на 115-ФЗ. Есть немало случаев, когда родственники перечисляли регулярно своим близким на карту незначительные суммы и их карты блокировали.

Также блокировка возможна, когда человек не желает брать с собой крупную сумму наличных, отправляясь в дорогу, а вносит эти деньги на банковский счет и обналичивает их уже по прибытию в пункт назначения. Банковская система финмониторинга может идентифицировать подобные операции как попытку легализировать доходы, полученные незаконным образом. Причем в таком случае не имеет значения то, что в банке есть полная информация о том, что пополнял баланс карты и обналичивал средства со счета один и тот же человек

Во внимание берется лишь факт снятия крупной суммы со счета карты

Важно! Отзывы клиентов Сбербанка свидетельствуют о том, что банк может заблокировать карту как в случае с регулярными финансовыми операциями по карте, так и при одноразовой транзакции с крупной денежной суммой.

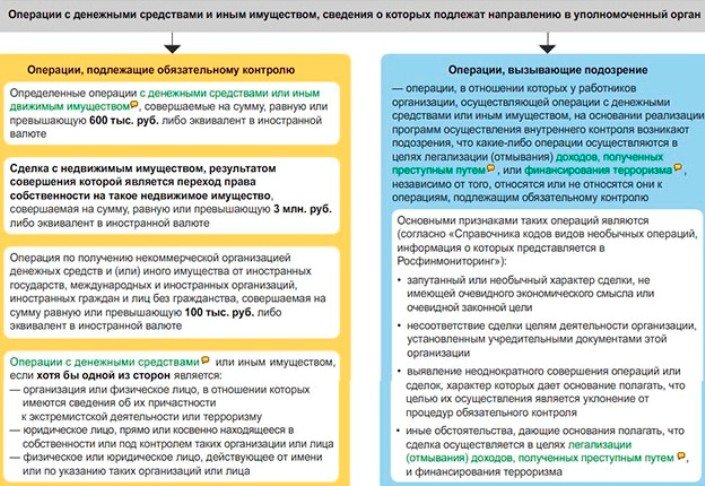

Какие операции могут попасть под подозрение?

По закону, пристальному контролю со стороны банка подвергаются операции, которые:

- совершаются на сумму более 600 000 рублей;

- проводятся в рамках сделок с недвижимостью, при этом стоимость объекта превышает 3 000 000 рублей.

Однако в данном случае суммовой критерий вовсе не является определяющим. Несмотря на указанные лимиты, данный закон может быть применён и для операций на меньшую сумму. Основанием для блокировки банковского счёта является наличие подозрений в законности сделки.

В Положении Центробанка №375-П от 2 марта 2012 года прописано более 100 критериев, с помощью которых определяются сомнительные операции. Основные признаки подозрительных сделок:

- обналичивание крупных сумм, ранее полученных по безналу;

- отсутствие экономической обоснованности;

- вывод активов за рубеж;

- необычный характер платежей.

При выявлении хотя бы одного из указанных факторов банк должен предпринять разъяснительные мероприятия, которые приведены в законе. Только после этого кредитная организация примет решение о проведении операции или о блокировке счёта.

Может ли банк блокировать карту и банковский счет физического лица по 115 ФЗ?

Банк заблокировал карту по 115 ФЗ, многие решат, что произошла ошибка, какая – то нелепая случайность, ведь никто не наделял банк такими полномочиями. Существует 2 позиции на этот счет:

Первая позиция — заключается в том, что блокируя карту, банк нарушает права потребителя. Тут эффективны жалобы в Роспотребнадзор, т.к. банковские услуги оказываются не надлежащим образом.

Вторая позиция — банк, якобы, блокирует не сам счет, а банковскую карту, которая привязана к нему. Счет, остается доступным, что на практике, конечно же не так. Логика банка такова: «Карту выпускали мы и она наша собственность, хотим — блокируем, хотим – нет!»

Как показывает практика, пользоваться счетом, к которому привязана заблокированная карта практически невозможно. Все чаще и чаще я слышу о том, что люди не могут снять деньги даже в кассе банка. Обратившись кассу, они получают отказ со ссылкой на то, что карта заблокирована, а без нее никакие операции по счету не проходят. Это полный бред! Получить в кассе деньги можно и нужно. Но, если причина все же в применении контроля со стороны Закона №115-ФЗ, то сначала придется дать пояснения и только после этого, возможно, вам разрешат что-то сделать с вашими деньгами.

Что же касается самого банковского счета, не карты, то заблокировать его можно только в 2-х случаях:

- Росфинмониторинг может заблокировать счет на срок до 30 дней, до выяснения обстоятельств. Блокировка свыше 30 дней не законна, можно идти в суд и отстаивать свои права.

- По решению суда.

Как это работает. Внутренняя банковская кухня

У каждого банка есть служба комплаенс – контроль за соответствием деятельности законодательству. В службе комплаенс работают живые люди, подчиняющиеся напрямую руководству банка. Обучает их Центробанк. По большому счету, задача комплаенс – обезопасить свой банк от санкций ЦБ.Если вы у комплаенс вызвали подозрения, для начала блокируется счет. Формально это не называется блокировкой, которая возможна только если доказана экстремистская или террористическая деятельность, но по сути приостановка доступа к интернет-банку и операций со счетами равносильна блокировке. Работа фирмы парализована. На все запросы вы получаете стандартный сухой ответ «счет заблокирован по 115-ФЗ».

Если вы попали под молотки 115-ФЗ, наскоро слепленные отписки не помогут. Документы, обосновывающие финансовую операцию, должны быть оформлены идеально – их будут изучать под микроскопом. Допустим, пакет документов собрать удалось. С первого, второго или десятого раза, через письма в Центробанк, через суды – вы отбились.

К сожалению, отбиться удаётся не всегда. Тогда банк блокирует вам интернет-банкинг и вообще ведет себя так, что вы отчетливо понимаете, пора бежать. И тут оказывается, что в договоре или в открытой оферте на сайте банка есть пункт, на который раньше вы не обращали внимания. Согласно этому пункту, при закрытии счета по вине клиента, в кредитной организации остается комиссия в размере до 25% от остатка на счете. Чаще 20%. В самых вегетарианских банках – 15.

Обычно на этом отношения с банком заканчиваются. Но конец старых отношений как правило означает начало новых, с новым банком, в который только что пришел клиент с деньгами и клеймом на лбу «Не прошел проверку по 115-ФЗ». Скорее всего, новый банк тоже попробует откусить свои 20%. Под пресс попадают все фирмы, где жертва числится генеральным директором или учредителем.

Что делать, если счёт оказался заблокирован (последствия блокировки)

Бизнесмену, столкнувшемуся с блокировкой счёта, необходимо действовать следующим образом:

- Свяжитесь с сотрудником банка, чтобы узнать источник блокировки. Банк предоставит ответ в письменном виде, на его основании можно действовать дальше.

- Примите меры для устранения причины блокировки: погасите задолженность или подготовьте документы, подтверждающий экономическую целесообразность операции.

- Практика показывает, что даже при предоставлении всех запрашиваемых документов банк не всегда своевременно разблокирует счёт. В этом случае необходимо направить претензию в банк. Банк обязан рассмотреть её и предоставить ответ в течение месяца.

Документ должен содержать наименование компании, юридический адрес, ФИО заявителя, контактные данные. В основной части необходимо указать номер и дату заключения договора, описание ситуации, в чём заключается противозаконность действий банка, ссылки на нормативные акты и свои требования.

- Если объяснения не последуют, обратитесь с жалобой в межведомственную комиссию Центрального банка России, приложив копию претензии. Срок получения ответа от комиссии не превышает двадцати рабочих дней. В случае, если сделка легальна, и комиссия сочтёт действия банка незаконными, банк обязан провести операцию, считавшуюся сомнительной, и разблокировать счёт в течение трех дней.

Предпринимателю доступно три варианта получить собственные средства с заблокированного расчётного счёта:

- Перевод на заранее открытый депозитный счёт в другом банке. Такой перевод согласуется индивидуально и сопровождается пометкой «блокировка счёта по 115-ФЗ». Это является сигналом для другого банка и может привести к блокировке. Кроме того, банк берёт комиссию за перевод от 20%. В дальнейшем завышенную комиссию можно обжаловать в суде.

- Получить деньги по исполнительному листу. Данный способ требует оплаты госпошлины в суд и занимает много времени на судебное разбирательство. Но в случае положительного решения, банк обязан будет выплатить денежные средства.

- Получить денежные средства на выплаты физическим лицам, например, заработную плату.

В случае, если счёт заблокирован по закону №115-ФЗ, необходимо моментально предпринимать действия для доказательства невиновности, так как бизнес рискует понести значительные убытки. Идеальный вариант – не допускать таких ситуаций.

Снижаем вероятность блокировки карты/счёта

Проверка транзакций по счету – процедура стандартная, однако под сомнительные операции попадает любая операция клиента, было бы желание её так трактовать. Допустим, Иванов Иван Сергеевич, который никогда не обслуживался в банке N, решил сделать перевод своему другу. Простая транзакция, каких в день банк проводит сотни. Но… был до этого клиент с такой ФИО, мутный тип, занимался непонятными делами, стал нежелательным клиентом. Иванову (на его месте может оказаться каждый) об этом ничего не известно, деньги он, щедрая душа, перечислил, а получатель вместо радости получил «головную боль».

Риск-менеджмент (внутренняя программа финансового мониторинга) с учетом ФЗ-115 оценит подобную операцию, как вероятную легализацию доходов, банк блокирует счет. С этого момента получатель вынужден носить документы, как доказательство своей «чистоты».

Нюанс: на самом деле банку ваши документы не нужны. Это способ сразу выявить отмывателей/мошенников и прикрыть свои фланги на случай проверки ЦБ, судебного разбирательства.

С точки зрения клиента банк — самодур (ненормативную лексику вычеркиваем). Клиент, с точки зрения банка — вероятный террорист, злостный уклонитель налогов или ещё какая неприятная личность.

Даже перевод на карту жены мужем, не клиента банка, может быть рассмотрен, как подозрительный. Банк не знает, что это жена, когда действует Семейный Кодекс, не разделяя имущество супругов. Это может быть:

- сестра жены с такими же инициалами;

- однофамилица (не у всех есть ИНН);

- теща (если при регистрации муж взял фамилию жены).

И дело осложнится, если на счет поступит несколько переводов крупных сумм. Подобные ситуации часто обсуждаются на финансовых форумах, чтобы не попасть под блокировку, лучшее решение здесь:

- Стать клиентом банка (Алиса, это окорок! Окорок, это Алиса@).

- Аккумулировать деньги на собственном счете (транзакции со своего же счета другого банка, в назначении платежа «перевод собственных средств»).

- Провести собранную сумму на счет, например, жены, которая также обслуживается в этом банке.

Оба клиента идентифицированы банком, доказать родственные связи просто. Хотя подобные «танцы» выглядят идиотски, если сумма приличная — лучше не рисковать.

Об этом же говорит и форумчанин. Лучше обойти неприятность, чем тратить время на негатив.

Важно: чтобы не попасть под блокировку, изучите ФЗ-115 и не занимайтесь незаконной деятельностью

ФЗ-115 «О противодействии легализации доходов»

Данный нормативно-правовой акт был принят еще в далеком 2001 году, но только последние несколько лет граждане РФ ощутили на себе его действие, когда без видимых на то причин банки стали блокировать их счета и пластиковые карты. Это обусловлено тем, что с момента принятия закона в него вносились правки и дополнения, которые наделяли банковские учреждения более широкими полномочиями.

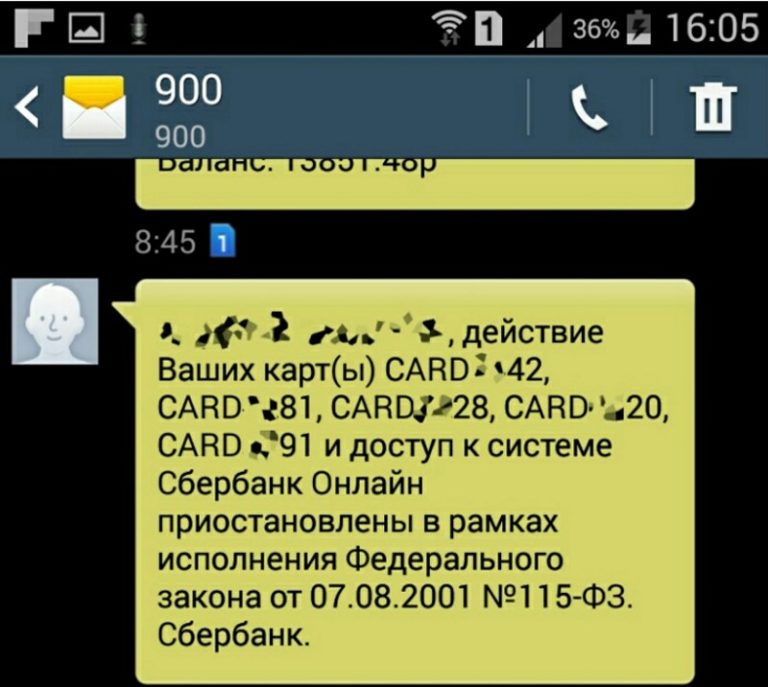

Но не только это привело к учащению случаев блокировки. Все больше граждан отдают предпочтение безналу и активнее начинают пользоваться банковскими продуктами и услугами. Они получают заработную плату, стипендию, социальную помощь, пенсии на банковские карты, расплачиваются ими за товар в магазинах, кафе, в интернете, оплачивают услуги провайдеров, коммуналку и т.д. Все это движение средств фиксируется банком и в случае подозрительной активности или оборота крупных сумм на счету, банк может на основании 115 ФЗ отказать клиенту в обслуживании и применить соответствующие санкции:

- запретить открывать новые счета, пополнять депозит, оформлять и получать пластиковые карточки, перевыпускать старые карты;

- заблокировать все действующие карточки и расчетные счета клиента;

- заблокировать доступ к дистанционным сервисам самообслуживания клиентов («Сбербанк Онлайн», мобильный банк, приложение и т.д.);

- полностью отключить от системы банковского обслуживания;

- оставить возможность клиенту совершать финансовые операции по заблокированным картам и счетам через операционную кассу, а если речь идет о крупных суммах, то обязательно после согласования каждой операции с банком.

Вместе с расширением полномочий банков в результате внесения изменений в 115-ФЗ растет и степень их ответственности. Поэтому они все более придирчиво относятся к клиентам и проверяют источники доходов и прочих поступлений на счет/карту на предмет их легитимности. За нарушение или уклонение от выполнения норм данного законодательного акта банковские учреждения рискуют лишиться лицензии. Только за последние пару лет это стало самой распространенной причиной для прекращения деятельности банковскими и финансово-кредитными учреждениями.

Федеральный Закон №115 «О противодействии легализации доходов» преследует единственную цель – всеми возможными и невозможными способами не допустить, воспрепятствовать финансированию терроризма и легализации «черных» доходов. В данном нормативно-правовом акте четко определены обязанности учреждений, работающих с финансовыми активами, денежными средствами и имуществом граждан, а также степень их ответственности за уклонение от выполнения этих обязанностей. К таким учреждения Закон относит не только банки и финансово-кредитные организации, но и страховые, микрофинансовые компании и др.

115-ФЗ гласит о том, что каждое такое учреждение обязано проводить финансовый мониторинг и анализировать все финансовые операции (поступления, переводы, платежи и другие транзакции) своих клиентов и анализировать их с целью обнаружения сомнительных или подозрительных денежных оборотов.

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

На какой срок происходит блокировка счета по 115-ФЗ

Продолжительность блокировки по федеральному закону о противодействии терроризму зависит от развития ситуации. При наличии веских оснований банк вправе приостановить пользование счётом на полтора месяца. Это максимальный срок, по истечении которого денежные средства переводятся на обычный депозит. Конечно, ситуация может разрешиться и быстрее, если блокировка была произведена ошибочно.

Федеральная служба надзора за финансовыми организациями, сокращенно Росфинмониторинг, также вправе обязать банк «заморозить» счета клиентов. Срок такой блокировки 30 суток. На более длительное время приостанавливать движение средств по счетам кредитные организации могут только по решению суда.

О законе: 115 ФЗ

Норма действует с 2001 года, однако активное применение началось лишь в 2019 году. Факт связан с внесением поправок и учащением использования банковских продуктов. Коррективы наделили банки широкими полномочиями и повысили ответственность финансовых организаций.

Совершение транзакций отслеживается. Если наблюдается подозрительная активность, или производится перевод большой суммы, компания имеет право отказать клиенту в обслуживании. Допустимо применение следующих санкций:

- выдвижение запрета на открытие новых счетов или перевыпуск старых платежных средств;

- невозможность пополнения депозита, создания новых пластиковых карт;

- блокировка действующих финансовых инструментов;

- закрытие доступа к системам, позволяющим управлять счетом дистанционно;

- полное отключение от банковской системы;

- обязательное согласование выполнения операций;

- совершение операций с замороженным счетом выполняется только через кассу.

Источники поступления денежных средств проверяются на предмет законности. Учреждения, позволяющие пользователям беспрепятственно проводить подозрительные операции, сами могут быть привлечены к ответственности. Допустимо отстранение от деятельности путем лишения лицензии. Поэтому санкции применяются незамедлительно.

В нормативно-правовом акте отражено, что компания обязана мониторить процесс распоряжения средствами. Все финансовые операции анализируются.

Сбербанк заблокировал карту по 115 ФЗ

Сбербанк заблокировал карту по 115 ФЗ

Обзор самых важных его статей и частей

Закон № ФЗ 115 о противодействии легализации отмыванию доходов был принят 07. 08. 2001 года. В него постоянно вносятся изменения, соответствующие реалиям современной жизни. Состоит он из 5 глав, в каждой говорится о конкретных вещах. В частности:

- Глава 1. Здесь даны общие положения данного закона. Своё действие закон распространяет на граждан РФ, иностранцев и лиц без гражданства, а также на организации, которые в ходе своей деятельности имеют отношения с денежными средствами;

- В главе 2 говорится о мерах, которые предпринимает государство для того чтобы сократить оборот легализации тех доходов, которые были получены преступным путём.

В законе ФЗ 115 ст. 5 «О легализации» приведен исчерпывающий перечень организаций, которые имеют право, на территории России, осуществлять операции с денежными средствами.

В ст. 6 115 – ФЗ сказано, что в России существует операции, проводимые с денежными средствами, подлежащие обязательному контролю со стороны государства. Главное условие для применения контролирующих мер, это превышение суммы по одной сделки отметки в 600 тысяч рублей. В этой статье подробно расписан перечень операций, контролируемых государством при таких условиях.

В ст. 7 115-ФЗ говорится о правах и обязанностях юридических лиц, осуществляющих в ходе своей деятельности операции с денежными средствами, как наличным, так и безналичным способом. В пункт 3 ч. 1 ст. 7 115 ФЗ, и в других пунктах данной статьи говорится о том, что прежде чем осуществить работу с денежным средствами, организация, осуществляющая такие операции, должна идентифицировать клиента. Далее приводятся различные методы идентификации, в зависимости от юридического статуса клиента.

- В главе 3 этого федерального закона говорится об организации деятельности по борьбе с легализацией преступных доходов;

- Глава 4 содержит в себе нормы международного сотрудничества в сфере действия данного закона;

- Глава 5 – это заключительные положения. В п. 4 ст. 13 ФЗ 115 говорится об ответственности, к которой будет привлекаться те, кто нарушает действия данного закона.

Даже при тщательном изучении данного закона, могу возникнуть проблемы с кредитными учреждениями. Если счёт будет заблокирован из-за сомнительности сделки, то ожидать скорых денежных операций не стоит.

Если не удалось разблокировать карту, как быть

Срок рассмотрения обращения от клиента составляет 10 дней. Если ответ положительный, то проблема решена, остается сделать выводы из ситуации, чтобы в будущем такого не повторилось.

Если ответ отрицательный или банк не дал ответ в установленные сроки, то можно:

- обратиться в ЦБ РФ с жалобой;

- обратиться в суд.

Примеры решения проблем блокировки

На практике подавляющее число приостановки обслуживания связано со следующими причинами:

- транзит средств через счет. Например, мать сыну отправила деньги, которые тот снял наличными для приобретения товара. Решение: предоставление кассового чека на покупку;

- снятие крупной суммы денег со счета. Например, владельцем счета была внесена крупная сумма, а через некоторое время эта же сумма была снята. Решение: предоставление доказательства происхождения средств – документов на закрытие депозита.

- множественные поступления от третьих лиц. Пример: на счет поступило несколько переводов от различных людей. Блокировка банка по причине подозрения в ведении незаконной предпринимательской деятельностью. Решение: предоставление документов, подтверждающих источники средств и объяснительная от клиента;

- задолженность по кредиту. Решение: погашение просрочки;

- Арест кредитной карты судебными приставами. Решение: выполнять постановление суда;

- неправильное введение ПИН-кода три раза подряд. Решение: достаточно подождать 24 часа и доступ будет восстановлен.

Как правило, блокировка от банка — это неожиданно и уж точно неприятно. Главное не паниковать, не ругаться и разобраться в причинах. И уже потом действовать по обстоятельствам. Сложные случаи стоит решать с помощью юристов.

Основные причины блокировки банковских карт

Кредитные организации блокируют карточки, ссылаясь на закон №115-ФЗ, по следующим причинам:

- Неоднократное снятие наличных денежных средств, ранее поступивших на счёт от юридического лица. Санкции также применяются и в тех случаях, если клиент часто переводит деньги со своего счёта в другом банке с последующим обналичиванием.

- Зачисление крупных сумм. Банк самостоятельно определяет, какой платёж отнести к данной категории.

- Владелец счёта или карты находится в списке лиц, причастных к терроризму или экстремистской деятельности.

- Отправитель перевода является участником указанного списка или находится в федеральном розыске.

- Регулярное поступление средств от организации, зарегистрированной в регионе РФ, отличном от места постоянного проживания получателя.

- Регулярное зачисление небольших сумм от разных отправителей. Здесь угадывается явное сокрытие дохода и уход от налогов, так как скорее всего владелец счёта занимается продажей товаров или оказанием услуг.

- Поступление денег или исходящий перевод с указанием необычного назначения. Например, страховые выплаты (не от страховых компаний), дарение, возврат средств за ранее отгруженную продукцию в адрес частного лица.

- Арест счёта на основании решения суда или в рамках исполнительного производства.

- Зачисление в иностранной валюте от физического лица, который не приходится родственником получателю. Это же касается и исходящих валютных переводов в адрес посторонних лиц.

Также банк может заблокировать счёт по любым другим причинам, которые прямо или косвенно указывают на то, что клиент пытается провести незаконный перевод безналичных денежных средств в наличные или пытается скрыть истинную цель сделки.

Заключение

Если клиент уверен, что ничего не нарушил, составить претензию, направив её как в адрес самой финансовой организации, так и в вышестоящие инстанции (Центробанк). Специалисты советуют при блокировке счёта по ФЗ № 115 обращаться к юристам за помощью. Они помогут установить причины и наметить план мероприятий. Многие фирмы осуществляют полное юридическое сопровождение, начиная с составления претензий банку и заявлений в арбитраж, заканчивая участием в судебном процессе. В довершение, хочется порекомендовать предпринимателям, не участвовать в сомнительных сделках, поскольку современные средства мониторинга позволяют вычислить недобросовестных граждан довольно быстро.