Мсфо, дипифр

Содержание:

- Основы оценки эффективности проектов

- Преимущества и недостатки NPV

- Формула расчёта NPV

- Ответы на распространенные вопросы

- Тонкости расчета NPV

- Что такое NPV простыми словами

- Пример анализа ЧПС

- Модификация чистого дисконтированного дохода MNPV (Modified Net Present Value)

- Резюме

- Формула расчета NPV

- Пример

- Что такое чистая приведенная стоимость и правило чистой приведенной стоимости?

- Анализ расчетов

- Основные принципы

Основы оценки эффективности проектов

Перед тем, как мы перейдем непосредственно к осмыслению NPV (net present value), хотелось бы кратко восстановить в памяти основные моменты оценочной методологии. Ее ключевые аспекты позволяют наиболее грамотно рассчитать группу показателей эффективности проекта, включая и NPV. Среди участников проекта главной фигурой, заинтересованной в оценочных мероприятиях, является инвестор. Его экономический интерес основан на осознании допустимой нормы дохода, который он намерен извлечь из действий по размещению средств. Инвестор действует целенаправленно, отказывая себе в потреблении располагаемых ресурсов, и рассчитывает на:

- возврат вложенных средств;

- компенсацию за свой отказ в будущие периоды;

- лучшие условия в сравнении с возможными альтернативами вложений.

Под нормой дохода, выгодной для инвестора, мы будем понимать минимально допустимое соотношение приращения капитала в форме чистой прибыли компании и сумм инвестиций в ее развитие. Это соотношение в течение проектного срока должно, во-первых, компенсировать обесценение средств из-за инфляции, возможные потери в связи с наступлением рисковых событий, во-вторых, обеспечить премию за отказ от текущего потребления. Размер этой премии соответствует предпринимательским интересам инвестора.

Мерой предпринимательского интереса служит прибыль. Лучшим прообразом механизма формирования прибыли для целей оценки инвестиционного проекта является потоковая методология отражения денежных средств (ДС) с позиции доходной и расходной частей. Эта методология именуется в западной управленческой практике cash flow (CF или кэш флоу). В ней доход заменяется понятиями «поступления», «притоки», а расходы – «выбытие», «оттоки». Фундаментальными понятиями кэш флоу относительно инвестиционного проекта являются: денежный поток, расчетный период и шаг (интервал) расчета.

Денежный поток для целей инвестиций показывает нам поступления ДС и их выбытия, возникающие в связи с проектной реализацией во время всей продолжительности расчетного периода. Период времени, в течение которого существует необходимость отслеживания денежных потоков, генерируемых проектом и его результатами, для оценки эффективности инвестиций называется расчетным периодом. Он представляет собой продолжительность, которая может выходить за временные рамки инвестиционного проекта, включая переходный и эксплуатационный этапы, вплоть до завершения жизненного цикла оборудования. Интервалы (шаги) планирования обычно исчисляются годами, в отдельных случаях для небольших проектов может быть применена помесячная интервальная разбивка.

Преимущества и недостатки NPV

К положительным моментам методики NPV можно отнести:

- чёткие и простые правила для принятия решений относительно инвестиционной привлекательности проекта;

- применение ставки дисконтирования для корректировки суммы денежных потоков во времени;

- возможность учета премии за риск в составе ставки дисконтирования (для более рискованных проектов можно применить повышенную ставку дисконтирования).

К недостаткам NPV можно отнести следующие:

- трудность оценки для сложных инвестиционных проектов, которые включают в себя множество рисков особенно в долгосрочной перспективе (требуется корректировка ставки дисконтирования);

- сложность прогнозирования будущих денежных потоков, от точности которых зависит расчетная величина NPV;

- формула NPV не учитывает реинвестирование денежных потоков (доходов);

- NPV отражает только абсолютную величину прибыли. Для более корректного анализа необходимо также дополнительно производить расчёт и относительных показателей, например таких как рентабельность инвестиций, внутренняя норма доходности (IRR).

]]>

Дисконтирование денежных потоков при оценке эффективности инвестиционных проектов

Формула расчёта NPV

Для расчёта NPV необходимо:

- Составить прогнозный график денежных потоков по инвестиционному проекту в разрезе периодов. Денежные потоки должны включать как доходы (притоки средств), так и расходы (осуществляемые инвестиции и прочие затраты по реализации проекта).

- Определить размер ставки дисконтирования. По сути, ставка дисконтирования отражает предельную норму стоимости капитала инвестора. Например, если для инвестирования будут использованы заёмные средства банка, то ставкой дисконтирования будет являться эффективная ставка процента по кредиту. Если же будут использованы собственные средства инвестора, то за ставку дисконтирования может быть взята ставка процента по банковскому депозиту, ставка доходности по государственным облигациям и т.п.

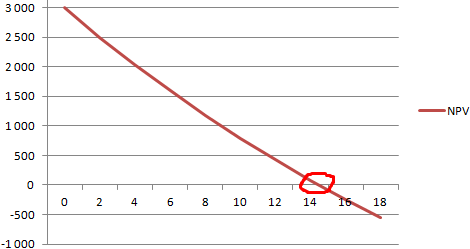

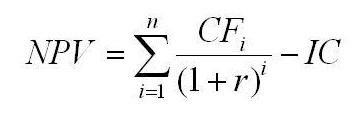

Расчёт NPV осуществляется по следующей формуле:

где NPV (Net Present Value) — чистая текущая стоимость инвестиционного проекта; CF (Cash Flow) — денежный поток; r — ставка дисконтирования; n — общее количество периодов (интервалов, шагов) i = 0, 1, 2, …, n за весь срок инвестирования.

В данной формуле CF соответствует объёму первоначальных инвестиций IC (Invested Capital), т.е. CF = IC. При этом денежный поток CF имеет отрицательное значение.

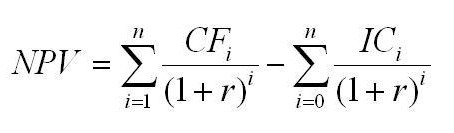

Поэтому, вышеуказанную формулу можно модифицировать:

Если инвестиции в проект осуществляются не одномоментно, а на протяжении ряда периодов, то инвестиционные вложения также должны быть продисконтированны. В таком случае формула NPV проекта примет следующий вид:

Ответы на распространенные вопросы

1.Вопрос №1:

Для чего необходим чистый дисконтированный доход?

Ответ

Для того, чтобы понять экономический смысл данного показателя, обратимся к изначальному термину дисконтированного дохода. Данный показатель необходим при поиске инвесторов, для того, чтобы инвестор мог увидеть целесообразность вложения своих средств в данный проект, на сколько велика вероятность получения прибыли, а не убытка, ведь всем хочется зарабатывать, а не терять. Если при расчетах данный показатель будет выше 0, то данный проект рентабелен, можно рассматривать его для получения прибыли в будущем, если равен 0, то это говорит о том, что здесь инвестор ничего не потеряет и не приобретет, это выгодно лишь для тех, кто преследует какие-либо личные интересы, а не финансовые. В случае же, когда показатель минусовой, вкладываться в это не стоит, ничего не приобретете, а только потеряете.

2.Вопрос №2:

Какие существуют преимуществ и недостатки данного показателя?

Ответ:

Преимуществом для расчета данного коэффициента стоит отнести то, что он позволяет определить стоимость инвестиций к конкретному времени .

А также для инвестора это удобно тем, что он может так же проанализировать все свои риски и практически их исключить. Для того, чтобы данные риски определить, понадобятся ставки дисконтирования, если ставка увеличивается, соответственно и риски возрастают. Экономические эксперты схожи во мнении, что проект, нуждающийся в инвестировании либо сами инвесторы обязаны руководствоваться расчетом данного показателя, как основным. К недостаткам можно отнести некоторые неточности в расчетах, поскольку рассчитать со стопроцентной вероятностью невозможно.

Как правило, здесь не учитывается уровень инфляции, который может измениться за срок погашения инвестиций.

Тонкости расчета NPV

Применить математическую формулу несложно, если известны все переменные. Когда у вас есть все цифры — денежные потоки и стоимость капитала, то вы легко сможете подставить их в формулу и рассчитать NPV. Но на практике не всё так просто. Реальная жизнь отличается от чистой математики тем, что невозможно точно определить величину переменных, которые входят в эту формулу. Собственно говоря, именно поэтому на практике примеров неудачных инвестиционных решений гораздо больше, чем удачных.

Денежные потоки

Самый важный и самый трудный шаг в анализе инвестиционных проектов — это оценка всех денежных потоков, связанных с проектом. Во-первых, это величина первоначальной инвестиции (оттока средств) сегодня. Во-вторых, это величины годовых притоков и оттоков денежных средств, которые ожидаются в последующие периоды.

Сделать точный прогноз всех расходов и доходов, связанных с большим комплексным проектом, невероятно трудно. Например, если инвестиционный проект связан с выпуском на рынок нового товара, то для расчета NPV необходимо будет сделать прогноз будущих продаж товара в штуках, и оценить цену продажи за единицу товара. Эти прогнозы основываются на оценке общего состояния экономики, эластичности спроса (зависимости уровня спроса от цены товара), потенциального эффекта от рекламы, предпочтений потребителей, а также реакции конкурентов на выход нового продукта.

Кроме того, необходимо будет сделать прогноз операционных расходов (платежей), а для этого оценить будущие цены на сырье, зарплату работников, коммунальные услуги, изменения ставок аренды, тенденции в изменении курсов валют, если какое-то сырье можно приобрести только за границей и так далее. И все эти оценки нужно сделать на несколько лет вперед.

Ставка дисконтирования

Ставка дисконтирования в формуле расчета NPV — это стоимость капитала для инвестора. Другими словами, это ставка процента, по которой компания-инвестор может привлечь финансовые ресурсы. В общем случае компания может получить финансирование из трех источников:

- взять в долг (обычно у банка);

- продать свои акции;

- использовать внутренние ресурсы (например, нераспределенную прибыль).

Финансовые ресурсы, которые могут быть получены из этих трех источников, имеют свою стоимость. И она разная! Наиболее понятна стоимость долговых обязательств. Это либо процент по долгосрочным кредитам, который требуют банки, либо процент по долгосрочным облигациям, если компания может выпустить свои долговые инструменты на финансовом рынке. Оценить стоимость финансирования из двух остальных источников сложнее. Финансистами давно разработаны несколько моделей для такой оценки, среди них небезызвестный CAPM (Capital Asset Pricing Model). Но есть и другие подходы.

Стоимость капитала для компании (и, следовательно, ставка дисконтирования в формуле NPV) будет средневзвешенная величина процентных ставок их этих трех источников. В англоязычной финансовой литературе это обозначается как WACC (Weighted Average Cost of Capital), что переводится как средневзвешенная стоимость капитала.

Что такое NPV простыми словами

NPV называют чистую стоимость денежных потоков, приведенную к моменту расчета проекта. Благодаря формуле расчета NPV удается оценить собственную экономическую эффективность проекта и сравнить между собой несколько объектов инвестирования.

Английская аббревиатура NPV (Net Present Value) имеет в русском языке несколько аналогов:

- Чистая приведенная стоимость (ЧПС). Этот вариант является наиболее распространенным, даже в «Microsoft Excel» формула называется именно таким образом.

- Чистый дисконтированный доход (ЧДД). Название связано с тем, что денежные потоки дисконтируются и лишь после этого суммируются.

- Чистая текущая стоимость (ЧТС). Все доходы и убытки от деятельности за счет дисконтирования приводятся к текущей стоимости денег. Поясним: с точки зрения экономики, если мы заработаем 1000 руб., то получим потом на самом деле меньше, чем если бы мы получили ту же сумму прямо сейчас.

NPV представляет собой уровень прибыли, который ожидает участников инвестиционного проекта

Математически этот показатель определяют за счет дисконтирования значений чистого денежного потока, при этом неважно, о каком потоке идет речь: отрицательном либо положительном

Чистый дисконтированный доход можно рассчитать за любой период времени проекта с его начала (за 5, 7 лет, 10 лет, пр.) – все зависит от необходимости.

Если максимально упростить определение, то NPV – это доход, который получит владелец проекта за период планирования, оплатив все текущие затраты и рассчитавшись с налоговыми органами, персоналом, кредитором (инвестором), в том числе выплатив проценты (или с учетом дисконтирования).

Допустим, за 10 лет планирования предприятие получило выручку в 5,57 млрд руб., тогда как общая сумма налогов и всех затрат равна 2,21 млрд руб. Значит, сальдо от основной деятельности окажется 3,36 млрд руб.

Но это пока не искомый результат – из данной суммы нужно вернуть первоначальные инвестиции, допустим, 1,20 млрд руб. Чтобы упростить подсчет, будем считать, что проект финансируется за счет средств инвестора по нулевой ставке дисконтирования. Тогда, если рассчитать показатель NPV, он составит 2,16 млрд руб. за 10 лет планирования.

Если увеличить срок планирования, то увеличится и размер ЧДД. Смысл этого показателя в том, что он позволяет рассчитать еще на этапе разработки бизнес-плана, какой реальный доход может получить инициатор проекта.

Пример анализа ЧПС

Предприятие оценивает два проекта. В первый необходимо вложить 1,2 млн. рублей, а во второй – 1,4 млн. рублей. Согласно плану, денежные потоки от будущего бизнеса составят:

- 2022 год: 0,3 млн. руб. по первому проекту, 0,35 млн. руб. – по второму;

- 2023 год: 0,41 млн. руб. – первый; 0,51 – второй;

- 2024 год: 0,5 млн. руб. – первый; 0,6 млн. руб. – второй;

- 2025 год: 0,65 млн. руб. – первый, 0,63 млн. руб. – второй.

Компании нужно оценить ЧПС за 4 года и проанализировать показатели. На основании итогов исследования будет сделан выбор в пользу того или иного варианта. Известно, что ставка дисконтирования равна 25%.

Пример расчета ЧПС первого проекта

Исследуемый период равен 4 годам. В качестве денежного потока за каждый промежуток времени принимаются плановые показатели. Теперь необходимо их переоценить с применением коэффициента дисконтирования. Для его определения используем сокращенную формулу ЧПС:

(1 + РСД) Т,

где Т – период, за который рассчитывается показатель;

РСД – ставка дисконтирования.

Так как ставка дисконтирования указана в процентах, ее необходимо перевести в десятичное число: 25 / 100 = 0,25.

(1 + 0,25)4 = 2,44 – коэффициент дисконтирования.

Далее достаточно перемножить денежные потоки по годам с коэффициентом дисконтирования:

- 2022 год: 0,3 млн. руб. / 2,44 = 0,123 млн. руб.;

- 2023 год: 0,41 млн. руб. / 2,44 = 0,168 млн. руб.;

- 2024 год: 0,5 млн. руб. / 2,44 = 0,205 млн. руб.;

- 2025 год: 0,65 млн. руб. / 2,44 = 0,266 млн. руб.

Теперь можно найти ЧПС:

0,123 млн. руб. + 0,168 млн. руб. + 0,205 млн. руб. + 0,266 млн. руб. = 0,762 млн. руб.

Чтобы понять, покроют ли будущие денежные притоки вложения, из суммы инвестиций отнимем рассчитанное выше значение:

1,2 млн. руб. – 0,762 млн. руб. = 0,438 – положительное значение показывает, что доходность от реализации проекта не покроет расходы в полном объеме.

Можно пойти более легким путем и рассчитать показатель путем подстановки данных в общую формулу:

1,2 – (0,3 + 0,41 + 0,5 + 0,65) * (1 + 0,25)4 = 0,438

Пример расчета ЧПС второго проекта

Ранее мы уже рассчитали коэффициент дисконтирования и определили временной промежуток, равный 4 годам. Теперь нужно переоценить финансовые потоки второго проекта:

- 2022 год: 0,35 млн. руб. / 2,44 = 0,143 млн. руб.;

- 2023 год: 0,51 млн. руб. / 2,44 = 0,21 млн. руб.;

- 2024 год: 0,6 млн. руб. / 2,44 = 0,245 млн. руб.;

- 2025 год: 0,63 млн. руб. / 2,44 = 0,258 млн. руб.

Теперь можно найти ЧПС путем сложения переоцененных денежных потоков:

0,143 млн. руб. + 0,21 млн. руб. + 0,245 млн. руб. + 0,258 млн. руб. = 0,856 млн. рублей.

Сравним доходность с вложениями:

1,4 млн. руб. – 0,856 млн. руб. = 0,544 млн. руб.

Анализ ЧПС двух проектов

Расчет ЧПС показал, что по первому проекту показатель будет равен 0,438 млн. руб., а по второму – 0,544 млн. руб. Получается, что обе программы не окупят вложения в полном объеме. Однако по первому проекту остаток непогашенных вложений гораздо меньше, чем по второму. Поэтому компания будет инвестировать средства в развитие первой программы.

Модификация чистого дисконтированного дохода MNPV (Modified Net Present Value)

Помимо классической формулы чистого дисконтированного дохода финансисты/инвесторы иногда на практике используют ее модификацию:

где:

MNPV – модификация чистого дисконтированного дохода;

CFt – денежный поток в период времени t;

It – отток денежных средств в периоде времени t;

r – ставка дисконтирования (барьерная ставка);

d – уровень реинвестирования, процентная ставка показывающая возможные доходы от реинвестирования капитала;

n – количество периодов анализа.

Как мы видим, главное отличие от простой формулы заключается в возможности учета доходности от реинвестирования капитала. Оценка инвестиционного проекта с использование данного критерия имеет следующий вид:

| Значение показателя MNPV | Принятие решения по критерию |

| MNPV>0 | Инвестиционный проект принимается к дальнейшему анализу |

| MNPV ≤0 | Инвестиционный проект отклоняется |

| MNPV1 > MNPV2 | Сравнение проектов между собой. Инвестиционный проект (1) более привлекателен чем (2) |

Резюме

Несмотря на существующие недостатки, дисконтированный чистый доход все же применяется в качестве критерия принятия инвестиционного решения. И чтобы вложения в конкретный проект себя оправдали и подтвердили высокие показатели приведенной доходности, необходима достоверная исходная информация. То есть производственный, маркетинговый и финансовый план должны отражать данные, максимально приближенные к будущей действительности.

Например, завышение ожидаемого спроса, которое при анализе ситуации потянуло за собой положительный итог показателя ЧДД, может во время реализации утвержденного инвесторами проекта обернуться для всех его участников убытками.

Параллельно следует рассчитывать индекс доходности, который может повлиять на решение кредиторов/инвесторов в пользу мероприятия с наименьшим значением дисконтированного дохода, но с наибольшим запасом прочности.

Методика владения рассматриваемым в этой статье показателем является неотъемлемой частью инвестиционного анализа.

Формула расчета NPV

Как рассчитать чистый дисконтированный доход NPV? Казалось бы, все просто: нужно вычесть из всех притоков денежных средств все оттоки по каждому временному отрезку, после чего привести полученные значения к моменту расчета.

Но рассчитать этот показатель невозможно без формулы:

Где:

- IC – сумма первоначальных инвестиций;

- N – число периодов (месяцев, кварталов, лет), за которые нужно рассчитать оцениваемый проект;

- t – отрезок времени, для которого необходимо рассчитать чистую приведенную стоимость;

- i – расчетная ставка дисконтирования для оцениваемого варианта вложения инвестиций;

- CFt – ожидаемый денежный поток (чистый) за установленный временной период.

Пример

Инвестор хочет вложить деньги в проект по реконструкции завода электроники. На модернизацию сборочного цеха затраты составят 90 тысяч р. При этом предприниматель обещает увеличение объемов производства компонентов и рост продаж в течение 4 лет. За первый год приток средств составит 70 тысяч, затем 65, 60 и 55 тысяч.

| Период (t), год | Денежный поток (CF) | Дисконт (r) | Чистая приведенная стоимость (CFt) |

| –90000 | 10% | –90000 | |

| 1 | 70000 | 10% | 62546 |

| 2 | 65000 | 10% | 56840 |

| 3 | 60000 | 10% | 52450 |

| 4 | 55000 | 10% | 46720 |

| Чистая приведенная стоимость NPV | 110000 |

Если предположить, что показатель инфляции на протяжении всех 4 лет составит 7%, предполагаемая прибыль уменьшится:

| Период (t), год | Денежный поток (CF) | Дисконт (r) | Уровень инфляции, (К) | Чистая приведенная стоимость (CFt) c учетом инфляции |

| –90000 | 10% | 7% | –90000 | |

| 1 | 70000 | 10% | 7% | 59450 |

| 2 | 65000 | 10% | 7% | 53890 |

| 3 | 60000 | 10% | 7% | 47600 |

| 4 | 55000 | 10% | 7% | 39700 |

| Чистый дисконтированный доход NPV | 98166,98 |

Что такое чистая приведенная стоимость и правило чистой приведенной стоимости?

Чистая приведенная стоимость характеризует стоимость инвестиций, а правило чистой приведенной стоимости – это метод выбора среди альтернативных инвестиций.

Чистая приведенная стоимость инвестиций (NPV, от англ. ‘net present value’) – это приведенная (текущая) стоимость притока денежных средств за вычетом приведенной стоимости оттока денежных средств.

Слово «чистая» (англ. ‘net’) в этом термине означает вычитание приведенной стоимости оттоков (затрат) инвестиций из приведенной стоимости притоков (доходов) для получения чистого финансового результата.

Процедура вычисления NPV и применения правила NPV заключаются в следующем:

Определите все денежные потоки, связанные с инвестициями – все притоки и оттоки.

При оценке денежных потоков мы руководствуемся двумя принципами.

- Во-первых, мы включаем в расчет только дополнительные денежные потоки, возникающие в результате осуществления проекта. Мы не учитывает невозвратные затраты (англ. ‘sunk costs’), т.е. расходы, которые были совершены до начала проекта и которые нельзя возместить в течение проекта.

- Во-вторых, мы учитываем налоговые последствия, используя стоимость денежных потоков после уплаты налогов.

Для дисконтирования денежных потоков часто используется средневзвешенная стоимость капитала (WACC).

Этот показатель представляет собой средневзвешенное значение ставок доходности после налогообложения для обыкновенных акций, привилегированных акций и долгосрочных долговых обязательств компании, где весом является доля каждого источника финансирования в целевой структуре капитала компании.

Суммируйте все приведенные значения стоимости.

Сумма приведенной стоимости всех денежных потоков (притоков и оттоков) является чистой приведенной стоимостью инвестиций.

Примените правило чистой приведенной стоимости.

Правило NPV (англ. ‘net present value rule’) заключается в следующем:

- Если NPV инвестиции является положительным значением, инвестор должен ее осуществить.

- Если NPV отрицательна, инвестор не должен осуществлять эту инвестицию.

- Если у инвестора есть две возможные инвестиции, но он может выбрать только одну (т.е. взаимоисключающие проекты), инвестору следует выбрать инвестицию с более высокой положительной NPV.

Анализ расчетов

После подсчетов существует три равновозможных варианта.

- ЧПС выше ноля. Если значение подсчета – положительное число, значит, инвестиция будет выгодной. Конечно, все еще существуют риски, так как рынок – постоянно меняющаяся субстанция. Но для бизнеса это стандартное явление.

- Ноль. На экономическом жаргоне такое состояние называется “выйти в ноль”. Это значит, что деньги, вырученные с проекта, окупят его реализацию, но на большее рассчитывать не стоит.

- Отрицательное значение. Деньги в такую компанию вкладывать нельзя. Это – прямой путь к банкротству.

Главное правило, вытекающее из анализа: «Если значение выше нуля, то инвестировать стоит».

Основные принципы

Финансовая подушка безопасности — это особый вид накоплений, поэтому к ним предъявляются особые требования надёжности и доступности.

3.1. Безопасность денежных средств

Необходимо хранить свои резервные средства в супернадёжных активах. Чаще всего это просто денежные средства на банковских вкладах.

Чтобы максимально снизить риски от колебаний цены (хотя волатильность здесь крайне маленькая), стоит покупать краткосрочные выпуски на 1-3 года.

Понятное дело, что если вложить деньги в акции, то это на горизонте доходность акций будет существенно выше. Но акции это крайне волатильный финансовый актив. В периоды кризисов акции сильно падают, поэтому этот вариант подойдёт для более долгосрочных вложений, а не финансовой подушки безопасности.

3.2. Диверсификация средств

Диверсификация рисков является важным дополнением к первому пункту безопасности. Идея этого принципа проста:

Не хранить все яйца в одной корзине

Конечно, если мы говорим про банковские депозиты, то их принято считать залогом высшей степени безопасности. Но даже у них могут возникнуть трудности или у банка отберут лицензию. Это не критично, поскольку мы получим деньги через АСВ после 2 недель. Но эта ситуация неприятна.

Поэтому следует держать свои накопления хотя бы в двух банках, при этом лучше чтобы они были в топ-50. Если мы держим в облигациях часть денег, то здесь также стоит распределить средства между несколькими выпусками.

Многие в свой запас добавляют ещё валютную составляющую. Например, наша финансовая подушка безопасности на 600 тыс. рублей может выглядит так (по 150 тыс. рублей на каждую часть):

- 25% в долларах на депозите;

- 25% в одном банке на депозите;

- 25% в другом банке на депозите;

- 25% облигации ОФЗ;

В итоге все наши деньги работают и увеличиваются со временем. Чуть далее мы рассмотрим более подробные способы сохранения денег.

3.3. Ликвидность

Этот термин взят из финансов, поэтому стоит дать ему определение. Ликвидность — это показатель отражает насколько быстро Вы получите доступ к деньгам без потери на какие-то затраты и спреды.

Например, если мы будет хранить деньги в недвижимости, то назвать его ликвидным явно нельзя. Чтобы получить свои сбережения нам надо потребуется продавать её. В период экономических сложностей в стране, мало кто будет готов покупать недвижимость по рыночной цене. Значит, нам придётся снижать цену, делать существенные скидки. Плюс к тому же сделка затягивается минимум на 2 недели. В итоге мы теряем на продаже часть её реальной стоимости плюс ещё ждём время.

Банковские депозиты, ОФЗ — это гораздо более ликвидные варианты хранения денег, которые можно забрать в день обращения без каких-либо потерь.

3.4. Защитить деньги от инфляции

Про инфляцию говорить особо нечего. Каждый из нас сталкивался с постоянным подорожанием цен на продукты и другие вещи.

Если хранить деньги просто на счёте в банке, то на них не будет никаких начислений, а значит они будут обесцениваться. Сумма останется прежней, но она потеряет покупательную способность.

Поэтому мы должны их хранить в безопасных местах, где на них есть хотя бы какой-то доход. Желательно, чтобы эта прибыль перекрывала полностью инфляцию.