Фсс: что это за орган, какие у него функции и обязанности

Содержание:

- Функции и обязанности

- Исполнительные органы ФСС:

- Полномочия регионального отделения Фонда Социального Страхования

- Срок и способ сдачи отчетности по страховым взносам

- Ответственность за совершение ошибки 508

- Функции Фонда социального страхования

- Ошибка вызова сервиса передачи / получения данных. Не удалось расшифровать сообщение.

- В какой срок придут деньги по больничному

- К чему стремится фонд

- Кто обязан уплачивать взносы в ФСС

- Что делать в случае ошибки

- Выплата пособий за счет средств фонда социального страхования

- Краткий исторический обзор

- Тарифы страховых взносов за работников в 2021 году

- Что представляют собой?

- Общая информация

- Кто управляет структурой

- Каковы обязанности фондов?

- ORA-20015: Не удалось определить состояние ЭЛН:

- Характерная особенность ФСС

- Заключение

Функции и обязанности

В обязанности уполномоченного входит анализ использования выплат Фонда субъектом хозяйствования. В его компетенции внесение предложений о проведении мероприятий в сфере обеспечения социальной страховой защиты. Специалист может рассматривать вопросы, снижения заболеваемости, травматизма, вероятности профессионального заболевания, а также оздоровления работников и членов его семьи. Основными решаемыми им вопросами являются:

- Расходование средств соцстрахования;

- Контроль использования выделенных денег на обеспечение социальной защиты работников;

- Распределение средств на компенсацию оплаты путевок.

Уполномоченные соцстрахования участвуют в распределении средств и определении порядка выдачи путевок для обеспечения лечения или отдыха, а также диетического или лечебного питания, приобретенного за деньги Фонда. Специалистом может быть принято решение частичной компенсации расходов страхователя. В своей деятельности уполномоченный ориентируется на регламент ФСС, установленный для предприятия, интересы которого он представляет. Для равномерного распределения средств, он должен вести учет по каждому застрахованному работнику субъекта предпринимательства. Уполномоченный должен владеть информацией о состоянии здоровья нуждающихся в лечении сотрудников и членов их семей. Мониторинг сведений осуществляется на основании предоставленных специалисту медицинских заключений и справок.

Исполнительные органы ФСС:

- На территориях субъектов России – управляющие средствами соцстрахования региональные подразделения Фонда.

- В отдельных хозяйственных отраслях – управляющие средствами соцстрахования отраслевые центральные подразделения.

- Созданные по согласованиям между отделениями ФСС и Председателем Фонда филиалы отдельных подразделений.

Руководителем ФСС является его председатель. В целях управления в федеральном органе создается центральный аппарат, в отделениях, а также филиалах – аппараты соответствующих подразделений Соцстраха. Место нахождения основного ФСС – г. Москва.

Полномочия регионального отделения Фонда Социального Страхования

Все виды социального страхования в России обладают четко разграниченными обязанностями и полномочиями, а также установленным законом уставом, который регулирует деятельность Фондов.

Каждое региональное отделение является исполнительным органом Фонда Социального Страхования и в своей деятельности, в первую очередь, руководствуется законодательством Российской Федерации, указами Президента РФ, и постановлениями Правительства.

Полномочия и обязанности региональных отделений и филиалов также регулируются внутренними приказами, направленные руководством.

К основным полномочиям региональных отделений Фонда Социального Страхования можно отнести:

- региональное отделение самостоятельно, в соответствии с законом, осуществляет контроль над средствами фонда в том или ином регионе;

- оно также осуществляет управление средствами, имеющимися в в фонде региона;

- региональные отделения также ведут регистрацию страховщиков в порядке, установленном уставом фонда;

- исполняет роль страховщика по обязательному социальному страхованию от несчастных случаев на производстве и приобретения профессиональных заболеваний;

- сотрудники регионального отделения контролируют расход бюджета Фонда, производят необходимые выплаты, расчеты со страхователями, органами Фонда и иными организациями.

Естественно, перечисленными действиями полномочия региональных отделений не ограничивается. Помимо этого, есть ряд других обязанностей, которые регулярно исполняют сотрудники отделений Фонда.

В 1994 году Правительством Российской Федерации было утверждено Положение о Фонде социального страхования, которое и по сей день является основным нормативным документом фонда.

Свою деятельность Фонд социального страхования и его региональные отделения осуществляют в нескольких направлениях. За счет страховых взносов в бюджет Фонда ряду категорий граждан выплачиваются пособия, осуществляется социальное страхование на производстве:

- при наступлении временной нетрудоспособности;

- по беременности и родам;

- работающим женщинам, вставшим на учет на ранних сроках беременности;

- при рождении ребенка;

- на период ухода за ребенком до полутора лет.

Фонд также финансирует за счет взносов от потери трудоспособности:

- выплату пособий пострадавшим от несчастного случая на производстве;

- меры по предотвращению появления профессиональных заболеваний и травматизма;

- лечение и реабилитацию пострадавших или получивших профессиональное заболевание рабочих.

Федеральный бюджет через ФСС идет также на:

- выплаты по родовым сертификатам;

- лечение и реабилитацию пострадавших на производстве в санитарно-курортных лечебных пунктах;

- выдачу протезно-ортопедического оборудования инвалидам.

Все это позволяет отметить особую важность деятельности Фонда социального страхования и его региональных отделений. Каждый, кто считает, что имеет право на получение компенсации (по беременности или при получении травмы) может обратиться в ближайшее отделение Фонда по месту жительства, где сотрудники подробно объяснят порядок дальнейших действий просителя

Каждый, кто считает, что имеет право на получение компенсации (по беременности или при получении травмы) может обратиться в ближайшее отделение Фонда по месту жительства, где сотрудники подробно объяснят порядок дальнейших действий просителя.

Рекомендуем вам также прочесть статью Социальное страхование при беременности

Срок и способ сдачи отчетности по страховым взносам

Работодатели представляют в ИФНС ежеквартальный расчет (РСВ) по пенсионным и медицинским взносам, а также по взносам на обязательное страхование на случай временной нетрудоспособности и в связи с материнством. Сдавать этот расчет нужно не позднее 30-го числа месяца, следующего за первым кварталом, полугодием, девятью месяцами и годом. Иными словами, расчет в общем случае нужно сдать не позднее 30 апреля, 30 июля, 30 октября и 30 января.

Работодатели со среднесписочной численностью персонала 11 человек и более должны сдавать новый расчет в электронной форме по телекоммуникационным каналам связи. Если среднесписочная численность составляет 10 человек и менее, отчитаться по взносам можно на бумаге Отметим, что указанный расчет по взносам заполняется в отношении периодов, начиная с первого квартала 2017 года (см. «Каким станет расчет по страховым взносам в 2017 году: новая форма и правила ее заполнения»). За 2016 год и более ранние периоды следует отчитываться по формам РСВ-1, РСВ-2, РВ-3 и по форме 4-ФСС, действующей в данных периодах.

Кроме того, работодатели обязаны отдельно отчитаться перед фондом соцстрахования по взносам «на травматизм» по форме 4-ФСС (с 2017 года данная форма применяется в новой редакции). Способ ее представления влияет на сроки. Так, «на бумаге» следует отчитаться не позднее 20-го числа календарного месяца, следующего за отчетным периодом (в общем случае это 20 апреля, 20 июля, 20 октября и 20 января). Если же отчетность представляется в электронном виде, то отчитываться можно не позднее 25 числа (то есть, на пять дней дольше). Новую редакцию формы 4-ФСС следует применять, начиная с отчетности за I квартал 2017 года. Отчитываться за 2016 год и более ранние периоды необходимо при помощи «прежней» версии 4-ФСС (см. «Фонд социального страхования утвердил новую форму расчета 4-ФСС»).

Также работодатели представляют в ПФР так называемую персонифицированную отчетность. Начиная с 2017 года к ней относится ежемесячная форма СЗВ-М (срок сдачи — не позднее 15-го числа месяца, следующего за отчетным); ежегодный отчет о стаже по форме СЗВ-СТАЖ (сдается не позднее 1 марта; формы утв. постановлением Правления ПФР от 06.12.18 № 507п) и реестры застрахованных лиц в случае уплаты за них дополнительных страховых взносов.

С 2020 года работодатели должны сдавать в Пенсионный фонд еще один отчет — по форме СЗВ-ТД. Он введен в связи с появлением электронных трудовых книжек.

СЗВ-ТД следует представлять, если работник устроился в штат или уволился. В 2021 году и далее срок сдачи — не позднее рабочего дня, следующего за днем издания соответствующего приказа (распоряжения) или другого кадрового документа. Плюс к этому СЗВ-ТД нужно представлять, если сотрудник перевелся на другую постоянную работу или подал заявление о выборе формы трудовой книжки (бумажная или электронная) или уволился. В этом случае срок для сдачи — не позднее 15-го числа месяца, следующего за тем, в котором произошло соответствующее событие.

Не позднее 15 февраля 2021 года следует представить СЗВ-ТД по состоянию на 1 января 2020 года в случае, если в 2020 году ни один сотрудник не был принят на работу, не увольнялся, не переводился и не подавал заявления о выборе формы трудовой книжки.

Если трудоустройства, перевода, увольнения и заявления относительно трудовой книжки не будет, то сдавать отчет не нужно. Подробнее об этом — в статье «СЗВ‑ТД: введен новый отчет, который страхователи будут сдавать в ПФР с 2020 года».

Заполнить и сдать СЗВ‑ТД через интернет

Сведения на 25 человек и более представляются в Пенсионный фонд в электронной форме по телекоммуникационным каналам связи. Сведения на меньшее количество застрахованных лиц можно сдать на бумаге.

Если последняя дата предоставления отчетности приходится на выходной или праздник, отчитаться можно в первый, следующий за ней рабочий день, и это не будет просрочкой.

Предприниматели и прочие «индивидуалы» без наемных работников не отчитываются по взносам, уплаченным за себя. Единственное исключение сделано для глав крестьянских (фермерских) хозяйств. Они сдают в налоговую инспекцию расчеты по начисленным и уплаченным страховым взносам. За 2017 год и более поздние периоды расчет нужно сдать на позднее 30 января года, следующего за истекшим расчетным периодом. Персонифицированную отчетность никто из «индивидуалов» не представляет.

Ответственность за совершение ошибки 508

Отчет считается принятым, если при его проверке программа не выдает сведений об ошибках. При наличии информации об имеющихся проблемах и недочетах их надо оперативно устранять. Это правило распространяется на все ситуации, когда фиксируется ошибка 508, при отправке больничного или отчета этот код означает наличие технических проблем. Законодательно установлен принцип, по которому сроки сдачи документов не пролонгируются в случае выявления ошибок.

Если работодатель сумел уложиться в пограничные сроки и сдал правильный вариант отчетной формы вовремя, никакие меры ответственности к нему не будут применены. При нарушении временных рамок и просрочке отчетности (и по причине возникновения ошибок) штраф назначается за каждый месяц задержки – полный месячный интервал или нет, значения не имеет. Величина штрафных санкций:

- рассчитывается в размере 5% от страховых взносов, которые были зафиксированы начислениями за период последних 3 месяцев;

- минимальная сумма наказания равна 1000 рублей;

- максимальная процентное значение штрафа – 30%.

При срыве сроков по отчетности в ФСС, подаваемой в электронном формате, организации выписывается штраф в сумме 200 рублей. Руководитель фирмы может быть признан виновным в совершении административного правонарушения. Штраф ему в таком случае начисляется в диапазоне сумм 300-500 рублей (ч. 2 ст. 15.33 КоАП).

Недочет под кодом «508» не считается правонарушением сам по себе. То есть за такую ошибку не предполагается наказание. Если рассматриваемый недочет будет обнаружен, отчетность просто возвращается. Бухгалтер должен быстро убрать все найденные ошибки. После этого откорректированный документ отправляется обратно.

Ещё раз обратим внимание: отчетность требуется сдавать 4 раза в год (раз в квартал до 20 или 25 числа месяца). До 25 числа документ нужно сдавать в том случае, если это бумажный формат

Если файл сдается в электронном формате, нужно успеть до 20 числа. Эти сроки не сдвигаются, если бухгалтер допустил ошибку и ему пришлось отправлять файл заново.

Никакой ответственности за ошибку «508» не полагается. Однако ответственность накладывается в том случае, если пропущен срок сдачи отчетности. Рассмотрим формы наказания за срыв сроков:

- Отчетность сдается в бумажном формате. Накладывается штраф в размере 5% от взносов, выплаченных за 3 месяца. Эта сумма не может быть меньше 1 000 рублей. Но она не может превышать 1/3 от страхового взноса.

- Отчетность сдается в электронном формате. Штраф составляет 200 рублей.

Сама по себе ошибка 508, допущенная при формировании расчета 4-ФСС не является нарушением, за которое привлекают к ответственности.

Функции Фонда социального страхования

В число основных функций фонда социального страхования следует отнести:

-

страхование по случаям временной нетрудоспособности граждан;

-

страхование по материнству;

-

осуществление выплат по «больничным листам»;

-

осуществление выплат по пособиям, включая такие случаи, как временная нетрудоспособность, беременность и роды, постановка на учет на ранних сроках беременности (единовременно), рождение ребенка (единовременная), по уходу за детьми (ежемесячная), на погребение;

-

осуществление страхования от случаев производственного травматизма, а также профзаболеваний, наряду с выплатами пострадавшим гражданам на производстве страхового обеспечения, включая производящиеся в единовременном и ежемесячном режиме, оплату по дополнительным расходам в рамках медицинской, социальной и профессиональной реабилитации, финансирование мер предупредительного характера на снижение травм на производстве и профзаболеваний, обеспечение льготников путевками в санатории и курорты для лечения с правом бесплатного проезда туда и обратно;

-

осуществление обеспечения лиц, имеющих инвалидность, протезами и иными реабилитационными техническими средствами;

-

проведение оплаты по родовым сертификатам.

Ошибка вызова сервиса передачи / получения данных. Не удалось расшифровать сообщение.

Возможно сообщение было зашифровано на ключе, отличном от ключа уполномоченного лица ФСС.

Проверьте правильность и актуальность ключа уполномоченного лица ФСС.

Причины:

-

В настройках подписания и шифрования в используемом пользователем ПО, в поле «Сертификат уполномоченного лица ФСС» указан неверный сертификат;

-

Используется криптопровайдер Vipnet CSP определенной сборки;

-

При обновлении АРМ ЛПУ на новую версию с поддержкой ЭЛН 2.0 не обновилась библиотека криптографии

Что делать:

Укажите верный сертификат уполномоченного лица ФСС:

- Определите направление отправки запросов — тестовое или продуктивное;

- Скачайте сертификат уполномоченного лица ФСС в разделе ЭЛН на сайте Фонда;

Сертификат для тестовой отправки опубликован на сайте https://lk-test.fss.ru/cert.html

Сертификат для продуктива опубликован на сайте https://lk.fss.ru/cert.html; - Закройте используемое ПО. Удалите из хранилища «Личное» установленные сертификаты ФСС с помощью системной утилиты certmgr.msc (кнопка Пуск — Выполнить (Найти программы и файлы)). Установите скачанный сертификат на компьютер в хранилище «Личное» для текущего пользователя;

- Укажите данный сертификат в соответствующих настройках используемого ПО.

При использовании криптопровайдера Vipnet CSP — рабочей версией является 4.4 и выше.

Удалите АРМ ЛПУ. Удалите каталог C:\FssTools. Переустановите АРМ ЛПУ с поддержкой ЭЛН 2.0 заново.

В какой срок придут деньги по больничному

Предлагаем узнать ответ на вопрос, волнующий всех работников – когда придут выплаты после отправки необходимых документов? Чтобы получить ответ, нужно прочитать регламентированные правила:

- Работодатель должен отправить документы сотрудника за 5 календарных дней.

- После получения данных ФСС за 10 календарных дней должен проверить больничный.

- Сюда рекомендуется прибавить сроки денежного перевода.

Точные сроки банковской транзакции определяются вашим финансовым учреждением. В зависимости от банка, перевод идет 1-3 рабочих дня после его одобрения Фондом Социального Страхования. Срок может быть значительно увеличен, если средства выплачиваются через «Почту России».

Мы привели ситуацию, когда все происходит идеально. В реальности встречаются задержки, связанные с наличием ошибок в отправленных заявлениях. Ошибки допускают работодатели и работники. Если сотрудник фонда найдет допущенную ошибку в документах – он присвоит соответствующий статус «Найдены ошибки при форматной проверке» , указывающий на недостоверность отправленной информации. После этого начинается дополнительная проверка.

Несущественные ошибки решаются достаточно просто – работодатель получает извещение с перечислением замечаний. Документ приходит на электронную почту или в личный кабинет. Тем временем в учетной записи работника появляется статус «Извещение сформировано».

Важно! Возврат документов работодателю перечеркивает заданные сроки. Цикл начинается сначала

К чему стремится фонд

Основной целью ФСС служит материальная поддержка граждан при наступлении страхового случая. С 1991 года создана структура, к которой принадлежит внебюджетный государственный фонд для обязательного страхования жителей страны. Регулируется работа бюджетным кодексом РФ и ФЗ № 165, где прописаны и утверждены основания для обязательного соцстраха.

Материальную поддержку застрахованным лицам передают в следующих случаях:

- назначено социальное пособие;

- оплата затрат при производственном травматизме, профзаболевании;

- наступила временная нетрудоспособность по причине болезни;

- пособие БИР;

- профилактическая реабилитация после заболевания.

Средствами ФСС осуществляют единовременную и ежемесячную помощь родителям, ухаживающим за детьми, выдают деньги на погребение.

Фонд стремится разрешить следующие задачи:

- наладить партнерство внутригосударственное и зарубежом с подобными ведомствами;

- активно участвовать в госпрограммах, которые защищают и сохраняют здоровье граждан;

- поддержать людей, нуждающихся в оздоровительных мероприятиях, реабилитационных, лечебных процедурах;

- осуществить необходимые действия для сохранения надежности и финансовой устойчивости ФСС;

- разрабатывать тарифы начислений, которые поступают от застрахованных объектов;

- повышать профессиональный уровень персонала данной специализации;

- проводить контроль над выплатами, которые предусмотрели чиновники государственного уровня.

К обеспечению населения относятся некоторые выплаты не страхового характера:

- предоставление новогодних подарков;

- финансирование детских лагерей;

- оплата спортивных школ.

ФСС наделен полной автономией, независимостью и постоянным источником от бюджета.

Кто обязан уплачивать взносы в ФСС

Юридические лица и ИП обязаны уплачивать ежемесячные взносы в ФСС. Размер взносов: 2,9% от среднего годового оклада каждого сотрудника. Также работодатели обязаны отчислять взносы в Пенсионный Фонд и уплачивать НДФЛ.

Переводы от компаний и ИП зачисляются в бюджет фонда. Полученные средства используются на выплату пособий и предоставление льгот. За неуплату взносов предусмотрена административная или уголовная ответственность. На категорию взыскания влияет сумма и срок неуплаты.

У работников есть право самостоятельно уплачивать взносы. Если все сотрудники платят за себя сами, компания освобождается от социальных налогов. Работодатель не имеет право отказать сотруднику в праве на самостоятельную уплату взносов.

Если человек работает за «серую» зарплату и не перечисляет страховые взносы, они лишает себя большей части гарантированных пособий. Таким сотрудникам не оплачивают больничные листы и выплачивают декретные пособия по минимальной ставке.

Что делать в случае ошибки

Если сотрудник получит уведомление об ошибках в извещении – рекомендуется предпринять следующие меры:

- Связаться с бухгалтерией по месту работы и подробно описать ситуацию. Вполне возможно, понадобится занести еще несколько документов.

- Позвонить на горячую линию Фонда Социального Страхования и указать на проблему. Телефоны находятся на официальном сайте организации.

- Проверить статус выплаты через личный кабинет на портале государственных услуг – возможно, возникла техническая ошибка.

Теперь вы узнали значение статуса «Заполнен страхователем» и сроки зачисления денежных средств от ФСС.

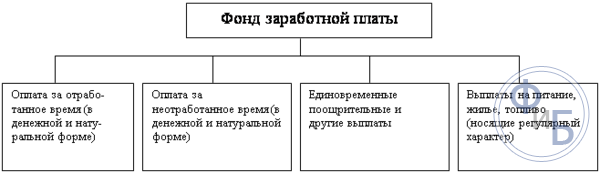

Выплата пособий за счет средств фонда социального страхования

Выплаты из фонда социального страхования производятся при несчастном случае на производстве, в случае болезни, в декретном отпуске.

Фонд социального страхования производит выплату пособий:

-

по временной нетрудоспособности;

-

по беременности и родам;

-

по уходу за ребенком;

-

женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности;

-

на реабилитацию после болезней и профилактику;

-

на частичное финансирование внешкольного обслуживания детей;

-

на создание резерва для обеспечения финансовой устойчивости фонда социального страхования;

-

на проведение исследовательских и научных работ по социальному страхованию.

Краткий исторический обзор

Структура в форме коллективного социального страхования появилась вместе с профсоюзами. Они должны были отстаивать интересы рабочих перед руководством производственных компаний и государственными структурами.

К примеру, в Англии создавались различного предназначения коллективные кассы:

- больничные;

- для безработных;

- взаимопомощи.

Германия первая на законодательном уровне ввела соцстрах, чтобы материально поддерживать граждан — больных, инвалидов, стариков. Различные виды касс пополнялись взносами работников и работодателей. Смешанную страховку впервые создали швейцарцы, они решили, что безработные тоже нуждаются в помощи.

Финансами, этого направления стали управлять:

- муниципалитет;

- профсоюзы;

- работодатели.

Стать членом в организации имел право каждый желающий в добровольном порядке. Участник должен был платить определенный срок взносы, и только затем ему оказывали материальную поддержку в случае потери рабочего места. Средств хватало, чтобы он мог содержать семью 2.5 месяца, будучи безработным. Такая привилегия предоставлялась раз в год.

Формирование соцстраха в России началось с 1861 г. Источником финансирования данного образования служили взносы, их удерживали из заработка наёмных рабочих, а перечисляли производственные управления.

Этими средствами оплачивались:

- вдовьи пенсии;

- содержание инвалидов;

- сиротское обеспечение;

- пособия по заболеваниям.

Советская власть 1918 года, решила создать бесплатную страховку для трудящихся, оплачивать её должны были:

- предприниматели;

- предприятия;

- госбюджет.

Экономическая нестабильность в стране, отказ от НЭПа не позволили государству брать на себя подобные расходы, вновь в фонды стали поступать деньги от взносов трудящихся. В 1933 году управлять соцстрахом стали профсоюзы.

Экономическая нестабильность в стране, отказ от НЭПа не позволили государству брать на себя подобные расходы, вновь в фонды стали поступать деньги от взносов трудящихся. В 1933 году управлять соцстрахом стали профсоюзы.

В 1938 г. денежные средства фонда централизовали, привели в порядок. За все затраты назначили ответственных должностных лиц, которых обязали отчитываться перед вышестоящими, контролирующими органами. Финансовым источником стали выплаты, поступающие от предприятий и госбюджета. Медицину вывели из системы соцстраха, её финансирование доверили бюджету.

Современный соцстрах, это работа государственной системы. Основным направлением этой структуры является страховка работников от изменений в их социальном или материальном положении, куда включены обстоятельства не зависящие от них.

Тарифы страховых взносов за работников в 2021 году

В 2021 году ставки страховых отчислений для всех субъектов малого бизнеса

были понижены. В 2021 году взносы нужно платить по следующим тарифам:

- На пенсионное страхование (ОПС) с выплаты в пределах МРОТ – 22% , свыше МРОТ –10% (как в рамках предельной величины базы, так и свыше).

- На медицинское страхование (ОМС) с выплаты в пределах МРОТ — 5,1% , свыше МРОТ– 5% .

- На социальное страхование (ОСС) без учета взносов от несчастных случаев с выплаты в пределах МРОТ –2,9% , свыше МРОТ не платятся.

Обратите внимание! Часть выплаты свыше МРОТ определяется по итогам каждого календарного месяца. Компании и ИП, которые не были включены в реестр субъектов малого и среднего бизнеса, платят страховые взносы по таким ставкам:

Компании и ИП, которые не были включены в реестр субъектов малого и среднего бизнеса, платят страховые взносы по таким ставкам:

- На ОПС – 22% .

- На ОМС – 5,1% .

- На ОСС – 2,9% (без учета взносов на травматизм).

Некоторые ИП и организации имеют право применять пониженные тарифы

(см. таблицу ниже).

В 2021 году изменилась лимиты для начисления взносов:

- на ОПС – 1 465 000 руб. (в случае превышения, взносы уплачиваются по уменьшенной ставке –10% );

- на ОСС – 966 000 руб. (в случае превышения, взносы больше не уплачиваются);

- на ОМС – предельная величина базы не установлена.

О том, как применять предельную базу для начисления страховых взносов, читайте в этой статье.

Обратите внимание

, что в 2021 году не действуют льготы по страховым взносам для большинства ИП и организаций, которые применялись до 2018-2020 годов. Подробнее со ставками по страховым взносам можно ознакомиться в таблице ниже.

Общие тарифы для страховых взносов в 2021 году

| Категория плательщиков | ОПС | ОМС | ОСС | Итого |

| Крупный бизнес, а также МСП с выплат в пределах МРОТ, кроме льготников | 22% | 5,1% | 2,9% | 30% |

| В случае превышения лимита в 966 000 рублей | 22% | 5,1% | — | 27,1% |

| В случае превышения лимита в 1 465 000 рублей | 10% | 5,1% | — | 15,1% |

Пониженные тарифы для страховых взносов в 2021 году

| Категория плательщиков | ПФР | ФФОМС | ФСС | Итого |

| МСП с выплат свыше МРОТ | 10% | 5% | — | 15% |

| НКО на УСН, ведущие деятельность в области соц. обслуживания, науки, образования, здравоохранения, спорта, культуры и искусства | 20% | — | — | 20% |

| Благотворительные организации на УСН | ||||

| Компании и ИП, ведущие деятельность в свободной экономической зоне в Крыму и Севастополе, на территориях опережающего социально-экономического развития, в свободном порту Владивосток и в особой экономической зоне в Калининградской области | 6% | 0,1% | 1,5% | 7,6% |

| Организации, получившие статус участника проекта «Сколково» | 14% | — | — | 14% |

| Организации и ИП, осуществляющие выплаты членам экипажей судов, зарегистрированных в Российском международном реестре судов | — | — | — | 0% |

| Компании и ИП, осуществляющие производство и реализацию произведенной ими анимационной аудиовизуальной продукции и (или) оказание услуг по созданию такой продукции | 8% | 4% | 2% | 14% |

| Организации в области ИТ, проектирования и разработки изделий электронной компонентной базы и электронной (радиоэлектронной) продукции (при условии, что доходы от этой деятельности по итогам 9 месяцев не менее 90%, а количество работников не менее 7 человек | 6% | 0,1% | 1,5% | 7,6% |

Примечание

: В случае превышения лимитов льготникам перечислять взносы на социальное и пенсионное страхование не нужно.

Дополнительные тарифы для страховых взносов в 2021 году

| Категория плательщиков | ПФР | ФФОМС | ФСС | Итого |

| Плательщики, указанные в пп. 1 п.1 ст. 419 закона № 400-ФЗ в отношении выплат физлицам, поименованным в пп.1 п. 1 ст. 30 данного закона | 9%* | — | — | 9% |

| Плательщики, указанные в пп. 1 п.1 ст. 419 закона № 400-ФЗ в отношении выплат физлицам, поименованным в пп.2-18 п. 1 ст. 30 данного закона | 6%* | — | — | 6% |

*После проведения специальной оценки условий труда в зависимости от ее результатов тариф дополнительных страховых взносов составит от 0 до 8% (подробности в п.3 ст. 428 НК РФ).

Примечание

: дополнительные взносы платятся независимо от лимитов.

Что представляют собой?

Внебюджетный фонд определяется совокупностью финансовых средств целевого назначения, находящихся в распоряжении центральных и местных органов власти. Их накопление и расходование происходит вне государственного бюджета, что способствует защите интересов отдельных групп населения и получению возможности решить экономические проблемы в ракурсе отдельного региона.

Характерной особенностью развитых стран является постоянное увеличение объема средств во внебюджетных фондах. Это способствует решению экологических и социальных проблем, а также вопросов выравнивания уровня жизни в различных регионах. Их формирование производится за счет собственных источников доходов или посредством выделения из государственного бюджета средств на особо значимые нужды.

Общая информация

Уполномоченный по соцстрахованию избирается из работников, представительствующих администрацию компании. Избрание ответственного лица осуществляется трудовым коллективом методом голосования на общем собрании. Его деятельность регулируется внутренней документацией по предприятию, оформленной в виде Положения о работе уполномоченного. Документ разрабатывается руководством компании и согласовывается с ФСС. В нем должна быть отражена информация о нюансах функционирования ответственного специалиста, его полномочия и срок их действия. В Положении необходимо учесть интересы уполномоченного в оплате его труда, которая производится за счет средств компании.

Кто управляет структурой

Рабочие, если их деятельность связана с повышенной опасностью, травматизмом обязательно должны застрахованы. При наступлении страхового случая им выплачивают пособие, срок получения и размеры зависят от причин подобного назначения.

В обязанность сотрудников ФСС входит учет:

- правильно рассчитанных выплат;

- определение источников финансирования;

- рассмотрение отдельных случаев, которые не входят в страховые.

Регламентирует работу ФСС:

- Конституция страны.

- Законодательная база.

- Указы Президента.

- Постановления Правительства.

Капиталовложения, имущественное состояние фонда, имеющего форму кредитно-финансового учреждения, принадлежат государству.

Управлением таким предприятием занимаются:

- отделы, размещенные на территории определенного государственного субъекта, они в ответе за финансирование данного региона;

- по центральным отраслям;

- поселковые, городские отделения.

В Центральном аппарате управление фондом вменили в обязанность председателю ФСС. Финансовые операции выполняет главбух организации, контроль осуществляют профсоюз и созданные комиссии соцстраха.

Каковы обязанности фондов?

В качестве страховщика Фонд управляет средствами соцстрахования, разрабатывает проект собственного бюджета и обеспечивает его исполнение (после утверждения), ведет учет поступающих финансовых средств, проектирует бюджетную отчетность. Также структуры контролируют деятельность страхователей, которая связана с назначением, перечислением пособий по временной нетрудоспособности. К обязанностям Фонда также относят:

- Выделение средств на выплату страховых обеспечений;

- Перевод средств работодателю для выплаты компенсаций по страховке;

- Регистрация (заполнение реестра) работодателей, выступающих в качестве страхователей;

- Учет физлиц, вступивших в отношения обязательного страхования на добровольной основе;

- Консультации (бесплатные) для субъектов соцстрахования по применению законодательной базы, помощь в составлении жалоб, представление интересов застрахованных физлиц в суде.

Сотрудникам категорически запрещено обнародовать полученную от застрахованных лиц информацию о состоянии здоровья, финансовом положении. Диагноз и размер дохода можно разглашать только в законодательно предусмотренных случаях. Соцфонды являются публичными организациями, наделенными властными полномочиями, которые позволяют осуществлять профильную деятельность в системе соцстрахования.

ORA-20015: Не удалось определить состояние ЭЛН:

Для перехода в статус ‘Продлен’ необходимо добавить период нетрудоспособности;Для перехода в статус ‘Закрыт’ необходимо заполнить поля: ‘Приступить к работе с: дата’ или ‘Иное: код’;Для перехода в статус ‘Направление на МСЭ’ необходимо заполнить поле ‘Дата направления в бюро МСЭ’

Причина:

1. В системе существует ЭЛН с таким же номером и такими же данными, которые Вы присылаете (дублирование данных);

2. Присылаемые данные в ЭЛН не соответствуют этапу оформления (заполнения) ЭЛН:

- недостаточно данных для определения состояния ЭЛН;

- внесенные данные относятся к разным этапам оформления (заполнения) ЭЛН.

Что делать:

1. Запросите актуальное состояние ЭЛН из системы, тем самым Вы исключите повторную отправку тех же данных;

2. Выполните необходимую дальнейшую операцию с ЭЛН:

- продление (добавить новый период нетрудоспособности);

- закрытие (добавить информацию о закрытии);

- направление на МСЭ (добавить информацию о направлении на МСЭ).

Характерная особенность ФСС

В системе изменились некоторые организационные моменты. Прежде назначали и выплачивали различные виды пособий своим работникам работодатели.

В обязанность социального ведомства входили действия:

- выполнение организационно-контрольных функций;

- проверка начислений по страховым взносам на предприятиях;

- контроль над использованием денег по целевым направлениям;

- наблюдение и обоснование по назначениям.

Производственники самостоятельно распределяли средства, исполнителями были директор с главным бухгалтером. Конфликтные ситуации разрешали с помощью специальных комиссий, созданных предприятием.

Теперь фонду позволено, переводить на личные счета застрахованных лиц, положенные выплаты. В обязанность финансистов компаний по-прежнему входит перевод средств, и оплата больничных листов за 3 дня.

Заключение

Основной задачей ФСС является оказание базовой помощи работающим гражданам и добровольным участникам системы. Она может быть оказана в виде материальной выплаты при наступлении страховых обстоятельств, в ракурсе оплаты медицинской, профилактической или реабилитационной услуги или как компенсация иных затрат, предусмотренных договоренностью участников. Годовой финансовый план Фонда не учитывается в государственном бюджете, поскольку ФСС интерпретируется как самостоятельная кредитно-финансовая организация.

Советуем почитать:

Внебюджетные фонды социального страхования в России и их виды

Рейтинг: 0/5 (0 голосов)