Договор лизинга

Содержание:

- Лизинговые платежи

- Виды финансового лизинга

- Предмет финансовой аренды

- Как работает лизинг и в чем его особенности

- Особенности лизинговой сделки

- Правовые вопросы лизингового соглашения

- Описание оборудования — какие условия стороны должны согласовать?

- Лизинг –

- Лизинг как специфическая разновидность аренды

- Виды лизинговых операций

- Особенности договора финансовой аренды транспортного средства

- Учет лизинга при отражении имущества на балансе лизингодателя

Лизинговые платежи

Лизинговые платежи – это общая сумма платежей за весь срок лизинга. Они включают в себя возмещение затрат лизингодателя на приобретение лизингового имущества и его дополнительный доход. Если договор лизинга будет содержать условие о выкупе, то в состав лизинговых платежей будет включаться и выкупная стоимость.

Особенность лизинговых платежей в том, что они могут быть не только в денежной форме, но и в натуральной, т.е. продукцией, производимой с помощью предмета лизинга, цена на которую определяется сторонами договора лизинга. Из этого правила есть исключение – внесение лизинговых платежей в натуральной форме по договору с государственным или муниципальным учреждением запрещено.

Размер лизинговых платежей может меняться в сроки, установленные сторонами, но не чаще чем один раз в три месяца. Если лизинговые платежи не вносятся более двух раз подряд, то лизингодатель может обратиться в банк, в котором открыт счет лизингополучателя, с требованием списания суммы задолженности в бесспорном порядке. Это не лишает возможности лизингополучателя обратиться в суд, если он считает, что его права были нарушены.

Виды финансового лизинга

Термин включает такие составляющие части:

- Классический лизинг. В сделке участвуют: предоставляющая услугу лизинга сторона, продавец предмета договора и непосредственный получатель имущества. По условиям заключенного соглашения лизингополучатель за период аренды обязан выплатить всю оценочную стоимость используемого объекта.

- Возвратный лизинг. Применяется для увеличения денежной массы предприятия. Часть стоящего на балансе имущества продается, а затем берется в той же компании в лизинг.

- Паевой лизинг (кредитный или леверидж). Необходим, когда требуются крупные капиталовложения. Для приобретения имущества привлекают одновременно несколько инвесторов.

Финансовый лизинг бывает международным. Это справедливо когда договор подписывается резидентами разных стран. В остальном отличия в сравнении с обычным лизингом отсутствуют. Подобная деятельность финансовых организаций и сотрудничающих с ними коммерческих предприятий регулируется соответствующей международной конвенцией.

Выделяют два вида международного лизинга: прямой и косвенный. При прямом — договор подписывается с иностранным резидентом. В косвенном лизинге участвуют российские резиденты при нескольких оговорках:

- в качестве платежного средства выступает иностранный капитал;

- иностранная лизинговая компания ведет дело с помощью российского представителя.

При кратковременных сроках аренды имущества применяют оперативный лизинг. Во многом он схож с финансовым, но имеет коренное отличие. Продолжительность действия такого договора не превышает периода амортизации 90% стоимости полученного в аренду объекта.

Предмет финансовой аренды

Предмет лизинга и продавца выбирает лизингополучатель, если соглашением сторон не предусмотрено иное. По взаимному согласию сторон это право может быть предоставлено лизингодателю. Риски, связанные с выбором продавца и предмета лизинга, несет сторона, которая их выбирает.

Предметом лизинга могут быть любые непотребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество, которое может использоваться для предпринимательской деятельности.

Из оборота в сфере финансовой аренды исключены земельные участки и другие природные объекты, а также имущество, которое федеральными законами запрещено для свободного обращения или для которого установлен особый порядок обращения, за исключением продукции военного назначения, лизинг которой осуществляется в соответствии с международными договорами Российской Федерации.

Предмет финансовой аренды по общему правилу (если договором не предусмотрено иное) является собственностью лизингодателя.

Предмет лизинга следует использовать только для ведения предпринимательской деятельности. Например, если автомобиль, взятый в лизинг для служебных нужд, фактически используется в личных целях, то это означает, что лизингополучатель существенно нарушил условия договора лизинга.

В случаях, предусмотренных законом, предмет лизинга необходимо зарегистрировать в установленном законом порядке. Это прежде всего относится к автотранспорту. По взаимному согласию сторон автомобиль регистрируется на имя либо лизингодателя, либо лизингополучателя. По соглашению сторон лизингодатель вправе поручить лизингополучателю зарегистрировать автомобиль на имя лизингодателя. Если автомобиль по условиям договора регистрируется на имя лизингодателя, регистрация производится по месту нахождения лизингодателя на общих основаниях; если на имя лизингополучателя — то регистрационные органы временно регистрируют автомобиль по месту нахождения лизингополучателя на срок действия договора лизинга.

В договоре лизинга может быть предусмотрено, что автомобиль переходит в собственность лизингополучателя. Тогда после получения письменного подтверждения лизингодателя о переходе права собственности автомобиль регистрируется на имя лизингополучателя на постоянной основе.

Как работает лизинг и в чем его особенности

Взять имущество в лизинг – значит, заключить с лизинговой компанией (лизингодателем) сделку. Работает это следующим образом: лизингодатель покупает оговоренное имущество под клиента (лизингополучателя), а затем передает его в лизинг – финансовую аренду. Это похоже на рассрочку, ведь выплаты, как правило, растянуты по времени, и клиент не ощущает на себе сильной нагрузки.

После всех обязательных выплат и окончания срока договора лизингополучатель может выкупить имущество за символическую стоимость и получить его в собственность. А может и не выкупать – условия получения имущества детально прописаны в договоре лизинга.

Особенности лизинговой сделки

До подписания договора клиент должен выбрать программу длительного пользования транспортного средства. Для получения положительного ответа от компании покупатель обязан предоставить пакет документов, подтверждающих платежеспособность. После одобрения заявки составляется договор лизинга между участниками сделки. Собственником движимого имущества может быть юридическое лицо или индивидуальный предприниматель. Покупатель, достигший совершеннолетнего возраста, должен иметь российское гражданство. Если клиентом является коммерческая компания, то обязательное условие – осуществление трудовой деятельность не менее 12 месяцев.

Права и обязанности лизингодателя

Условия соглашения учитывают особенности российского законодательства. Лизингодатель является владельцем арендуемого автомобиля. Для реализации товара допустимо участие третьего лица – продавца. Права собственника движимого имущества по трехстороннему договору лизинга:

- контроль за соблюдением условий соглашения со стороны покупателя;

- проверка финансовой благонадежности лизингополучателя;

- проведение проверок по оценке технического состояния транспорта, правильности эксплуатации;

- отправка запроса в банк на списание денежных средств арендатора за просрочку платежа более двух раз подряд;

- изъятие автомобиля за нарушение условий сделки;

- реализация объекта лизинга по остаточной стоимости после истечения срока действия соглашения;

- передача прав по договору третьему лицу.

Права и обязанности лизингополучателя

Арендатор является временным владельцем автомобиля. Клиент не может самостоятельно распоряжаться движимым имуществом. Договор лизинга финансовой аренды подразумевает указание прав покупателя:

- возврат транспортного средства, не отвечающего условиям сделки;

- приостановление денежных выплат при нарушении соглашения со стороны продавца;

- предъявление требований для возмещения убытков, полученных по причине бездействия лизингодателя;

- передача машины в аренду третьим лицам с согласия собственника движимого имущества;

- замена транспорта по окончанию действия договора;

- выкуп автомобиля по остаточной стоимости после истечения срока соглашения.

Основные обязанности покупателя – своевременный перевод денежных средств, соблюдение требований по сохранности и обеспечении функциональности арендуемой машины. Лизингополучатель должен осуществлять действия, связанные с эксплуатацией, ремонтом, обслуживанием транспорта, только с письменного разрешения владельца. Клиент не имеет права отказывать собственнику движимого имущества в проверке технического состояния автомобиля.

Правовые вопросы лизингового соглашения

Исходя из положений статьи 432 ГК РФ существенными (т. е. обязательными) элементами лизингового договора выступают такие детали соглашения, согласование которых необходимо в соответствии с требованиями закона. Отсутствие соглашения хотя бы по одному из обязательных условий сделки делает ее незаключенной, не порождая тем самим юридически значимых последствий.

Помимо условий, согласование которых необходимо в силу закона, каждая из сторон, руководствуясь нормами уже обозначенной статьи 432 ГК РФ, может выделить из числа прочих (второстепенных) условий соглашения те пункты, которые, по ее мнению, будут также являться существенными. Таким образом, существенность тех или иных пунктов контракта определяется как по требованиям норм ГК РФ и специального закона «О финансовой аренде (лизинге)» от 29.10.1988 № 164-ФЗ, так и с учетом интересов контрагентов.

Ввиду требований статьи 665 ГК РФ арендодателю вменяется в обязанность купить нужное арендатору имущество, а затем предоставить его последнему во временное пользование за установленную контрактом плату.

Из приведенного определения лизинговой сделки следует, что существенными (обязательными в силу положений ГК РФ) будут являться условия:

- о предмете контракта;

- порядке определения продавца имущества, которое передается в лизинг;

- периоде его исполнения;

- величине платы за пользование обозначенными в контракте вещами.

Прочие условия договора лизинга могут признаваться существенными только в случае, если в соглашении это оговорено.

ВАЖНО! Вопрос о том, являются ли условия о периоде исполнения лизингового соглашения и о величине платы за пользование обозначенными в контракте вещами существенными условиями договора, является дискуссионным. Рекомендуется всё же оговаривать данные условия во избежание рисков признания соглашения незаключенным

Описание оборудования — какие условия стороны должны согласовать?

Перед заключением договора лизинга представитель компании, которая нуждается в определенном оборудовании, подает в лизинговую компанию заявку, в которой указывает полное описание предмета сделки. Она должна содержать точное и полное наименование модели выбранного оборудования, его технические характеристики, а также иные сведения, которые могут оказаться существенными (например, если указанная модель имеет несколько модификаций). Подробное описание предмета договора позволяет минимизировать риск приобретения оборудования, не позволяющего обеспечить потребности предприятия или не соответствующего определенным параметрам (к примеру, станок, габариты которого не соответствуют размерам ведущих в цех ворот, будет невозможно установить на нужное место).

Кроме того, в договоре должны быть прописаны правила использования оборудования, передаваемого в лизинг. В частности, лизингополучателю может быть предоставлена возможность его переоборудования или модернизации, а также передачи в сублизинг (или установлен запрет на осуществление таких действий).

Лизинг –

вид услуг, связанный с финансированием приобретения основных средств. Совмещает в себе элементы кредитования, долгосрочной аренды (поэтому лизинг также называют финансовой арендой) и купли-продажи в рассрочку. Лизинговая компания приобретает определённое имущество и передаёт его во владение и пользование лизингополучателю на установленный срок за согласованную плату. Поставщика и в подавляющем большинстве случаев выбирает лизингополучатель. В процессе действия договора лизингополучатель производит платежи по выкупу имущества, а также оплачивает проценты за пользование заёмными средствами и возмещает лизинговой компании дополнительные расходы по имуществу (налоги, страхование и т.п.) в случае их наличия. По окончании договора лизинга предмет лизинга переходит в собственность лизингополучателя по минимальной остаточной стоимости. Лизинг обладает рядом налоговых и организационных преимуществ.

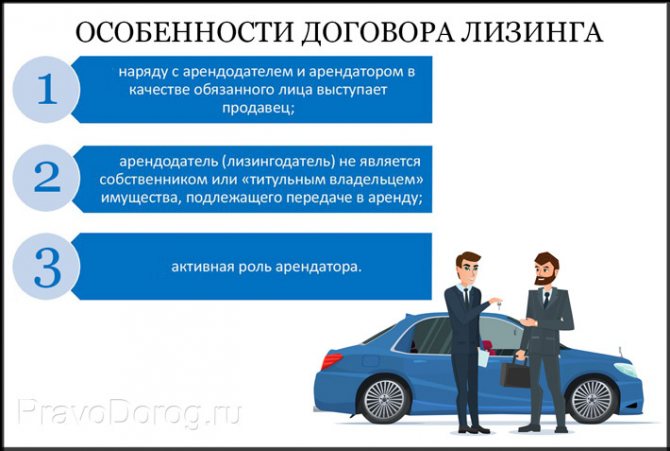

Лизинг как специфическая разновидность аренды

Распространено мнение о том, что лизинг представляет собой особый вид аренды, при котором предмет переходит должнику после истечения срока договора. Это верно, но лишь отчасти. Различия лизинга и аренды не в изменении права собственности, тем более что оно происходит не всегда. При оперативном лизинге объект возвращается владельцу.

Попытки объяснить своими словами (без ссылок на правовые акты) сущность финансовой аренды не всегда венчаются успехом. Основным документом, регулирующим лизинг в России, служит Федеральный закон 164-ФЗ, из которого следует, что по своей сути договор лизинга — это договор аренды, но с некоторыми особенностями. Согласно его условиям:

- одна сторона (арендодатель, он же лизингодатель) обязуется купить указанное другой стороной (арендатором или лизингополучателем) некое имущество;

- лизингополучатель выбирает продавца, но это может сделать и лизингодатель, если такое предусмотрено договором;

- после приобретения предмета лизинга, арендодатель передает его лизингополучателю на возмездной основе во временное владение или пользование.

Таким образом, у аренды и лизинга общая правовая природа.

Субъекты договора лизинга и его стороны

В статье 4 Федерального закона 164-ФЗ дана характеристика возможных субъектов (не путать с участниками) соглашения о лизинге. Их три: лизингодатель, лизингополучатель и продавец:

- В качестве лизингодателя может выступать как физическое, так и юридическое лицо, выполняющее вышеперечисленные обязательства по приобретению и передаче имущества за вознаграждение. При этом пользование (владение) предоставленным предметом может быть временным или постоянным.

- Лизингополучателем также может быть любое лицо (юридическое или физическое), выполняющее договорные обязательства по приему предмета лизинга и оплате услуги лизингодателя.

- Продавец. Договор лизинга является двусторонним и заключается между лизингодателем и лизингополучателем. Поэтому продавец в нем не участвует, хотя считается его субъектом.

Итак, есть только две стороны лизинга – арендодатель и арендатор. Исключение составляют следующие ситуации:

- Продавец сам сдает в финансовую аренду принадлежащий ему предмет. В этом случае он выступает в роли лизингодателя.

- Продавец берет в аренду приобретаемый у себя же предмет. В этом случае он лизингополучатель. Подобная ситуация ограничена одним лизинговым правоотношением (это означает, что такой договор лизинга, простыми словами, может заключаться только один раз).

В тексте 164-ФЗ прямо указано отсутствие ограничений на статус субъекта. Ему не обязательно быть резидентом РФ.

Виды лизинговых операций

По своей экономической сущности лизинг является одной из форм заемного финансирования, при котором арендатора имеет право на выкуп имущества по льготной или остаточной стоимости, либо заключение нового соглашения об аренде. Исходя из этого, финансовая аренда разделяется на:

- операционный (сервисный) лизинг;

- и финансовый лизинг.

1.Операционный лизинг

При операционном лизинге срок соглашения меньше периода полной амортизации арендуемого имущества (от 1 года до 3 лет), при котором предусмотренная договором плата не покрывает полной его стоимости, что вызывает необходимость сдавать это имущество в лизинг несколько раз.

Основным отличием операционного лизинга является то, что арендатор имеет возможность прекратить контракт.

Часто, соглашение на операционный лизинг оказание различных услуг по установке и текущему техническому обслуживанию сдаваемого в аренду оборудования. Отсюда и вытекает его второе название – сервисный лизинг. При этом, стоимость оказываемых услуг включается в арендную плату либо оплачивается отдельно.

К основным объектам операционного (сервисного) лизинга относятся

быстро устаревающие виды оборудования (компьютеры, копировальная и множительная техника, различные виды оргтехники и т.д.);

технически сложное оборудование, требующие постоянного сервисного обслуживания (грузовые и легковые автомобили, воздушные авиштайнеры, железнодорожный и морской транспорт, строительная техника).

К преимуществам такого лизинга относится:

- возможность досрочного прекращения контракта позволяет своевременно избавиться от морально устаревшего оборудования и заменить его на более высокотехнологичное и конкурентоспособное;

- при возникновении неблагоприятных обстоятельств предприятие может быстро свернуть данный вид деятельности, досрочно возвратив соответствующее оборудование владельцу, и существенно сократить затраты, связанные с ликвидацией или реорганизацией производства;

- в случае реализации разовых проектов или заказов операционный лизинг освобождает от необходимости приобретения и последующего содержания оборудования, которое в дальнейшем не понадобится;

- использование сервисных услуг, которые оказываются лизинговой фирмой или производителем оборудования, позволяет сократить расходы на текущее техническое обслуживание и содержание соответствующего персонала.

А к недостаткам операционного лизинга можно отнести:

- более высокая, чем при других формах лизинга, арендная плата;

- требования о внесении авансов и предоплаты;

- наличие в контрактах пунктов о выплате неустоек в случае досрочного прекращения аренды;

- прочие условия, призванные снизить и частично компенсировать риск владельцев имущества.

В настоящее время операционный лизинг согласно законодательству трактуется, как краткосрочная аренда и регулируется ГК РФ. Поэтому он не попадает под действие Федерального закона «О финансовой аренде (лизинге)» и на него не распространяются предусмотренные данным законом льготы.

2.Финансовый лизинг

Финансовый лизинг — соглашение, предусматривающее специальное приобретение актива в собственность с последующей сдачей в аренду (временное пользование) на срок, близкий к сроку его полезной службы (амортизации).

Как правило, выплаты по такому соглашению обеспечивают лизингодателю полное возмещение затрат на приобретение актива и оказание прочих услуг, а также соответствующую прибыль.

А по истечении срока действия сделки лизингополучатель может вернуть актив владельцу, заключить новое лизинговое соглашение или купить объект лизинга по остаточной стоимости.

К объектам финансового лизинга относятся:

- недвижимость (земля, здания и сооружения);

- долгосрочные активы производственного назначения.

Его основным преимуществом является то, что финансовый лизинг существенно снижает риск владельца имущества. А его условия во многом похожи на условия при получении банковских кредитов, и предусматривают:

- полное или почти полное возмещение стоимости оборудования;

- внесение периодической платы, включающей стоимость оборудования и доход владельца (фактически — основная и процентная части);

- право объявить арендатора банкротом в случае его неспособности выполнить заключенное соглашение и т.д.

Особенности договора финансовой аренды транспортного средства

Транспортные средства (чаще всего – автомобили) считаются наиболее распространенным предметом лизинга. Договор их финансовой аренды имеет ряд особенностей, которые следует учитывать при составлении текста соглашения. К ним относятся следующие обстоятельства:

- Надобность в обязательной государственной регистрации.

- Необходимость нескольких видов страхования.

- Наиболее строгие требования к существенным условиям, особенно к характеристикам автомобиля. Их много – от дополнительных функций и вариантов комплектации до цвета окраски кузова.

- Множество вариантов выбора поставщика.

- Особенности условий гарантии, технического обслуживания и ремонта автотехники.

- Повышенный риск случайной порчи имущества на всех этапах действия договора.

- Многообразие дополнительных услуг и работ, связанных с процессом эксплуатации автомобиля.

- Возможность регистрации на лизингодателя и лизингополучателя.

- Другие неоднозначные моменты.

Первое и очевидное обстоятельство, требующее отражения в договоре лизинга автомобиля, выражается в необходимости самого подробного описания предмета. Понятие «базовая комплектация» в этом случае неприменимо, так как разные поставщики вкладывают в это словосочетание различный смысл.

Выбор нужной модели производит лизингополучатель, однако и лизингодатель в этом процессе принимает участие. Все требования фиксируются в письменном виде.

Важная особенность автомобильного лизинга состоит в определении момента перехода ответственности за сохранность имущества. Он должен наступать только после фактической передачи автомобиля лизингополучателю.

Серьезный момент касается сроков. Большинство лизинговых компаний решают проблему несвоевременных поставок с помощью «подменного фонда», предоставляя недовольному клиенту (платно или безвозмездно) другой автомобиль на время просрочки. Тем не менее, это условие относится к существенным и возможность временной подмены должна быть прописана в договоре во избежание штрафов и неустоек.

Неотъемлемой частью договора лизинга является акт приема-передачи, после подписания которого происходит переход ответственности за имущество.

Процесс госрегистрации в ГИБДД регламентируется Правилами регистрации, действующими согласно приказа МВД №59. Этот документ разрешает регистрировать транспортное средство на лизингодателя или сразу на лизингополучателя, а также ставить его на временный учет. Для этого необходим техпаспорт автомобиля, порядок передачи и возврата которого необходимо указать в лизинговом договоре.

Одним из серьезнейших моментов договора финансовой аренды средства транспорта являются условия сохранения права на гарантийное обслуживание, связанное с установленным порядком прохождения ТО. Контроль действий лизингополучателя проблематичен, а обращение в неавторизованное СТО ставит крест на гарантии, что влечет прямые убытки. Это же касается и нарушения сроков планового техобслуживания. Расходы на ТО относятся к издержкам лизингодателя и включаются в арендную плату.

Проблему составляют и возможные изменения расценок на техобслуживание в период действия договора. По этой причине лизинговые выплаты обычно привязывают к расходам на ТО.

К дополнительным услугам автолизинга относятся многие организационные и эксплуатационные мероприятия, в том числе:

- постановка на учет ГИБДД;

- прохождение техосмотра;

- предоставление другого автомобиля на время техобслуживания;

- ремонт;

- стоянка;

- другие услуги.

Договор финансовой аренды должен содержать условия перехода права собственности после завершения срока действия соглашения, а также порядок перерегистрации транспортного средства.

В документе указывается остаточная стоимость объекта, при достижении которой (в результате амортизации) становится возможным выкуп.

В договоре желательно прописывать порядок уплаты транспортного налога, так как статья 357 НК РФ не рассматривает действий в случае временной регистрации транспортного средства.

Отличия договора аренды от лизинга

По своей сути финансовый лизинг сходен с арендой. Эта форма расширения производственных возможностей предприятия отличается от нее тем, что:

- средство производства может быть выкуплено у собственника в процессе эксплуатации;

- процедура оформления максимально упрощена;

- залоговое обеспечение, как правило, не требуется;

- вещи, которые могут быть предметом договора, приобретаются специально для передачи в лизинг.

https://youtube.com/watch?v=JtqieoUJBa0

Учет лизинга при отражении имущества на балансе лизингодателя

В случае, если договором лизинга предусмотрено отражение предмета лизинга на балансе лизингодателя, лизингополучатель отражает лизинговое имущество на забалансовом счете 001 «Арендованные основные средства».

Начисление лизинговых платежей отражается по кредиту счёта 76 «Расчёты с разными дебиторами и кредиторами» в корреспонденции со счетами учёта затрат: 20, 23, 25, 26, 29 – при учета лизинговых платежей по имуществу, которое используется в производственной деятельности, 44 – по имуществу, используемому в деятельности торговой организации, 91.2 – по имуществу, которое используется в непроизводственных целях. Далее для простоты в примерах бухучета лизинга будут приводиться проводки только по 20 счёту.